Лекция 2 методы финансового планирования

В практике финансового планирования применяют следующие методы:

— экономического анализа,

— коэффициентный,

— нормативный,

— балансовый,

— дисконтированных денежных потоков,

— многовариантности (сценариев),

— экономико-математическое моделирование.

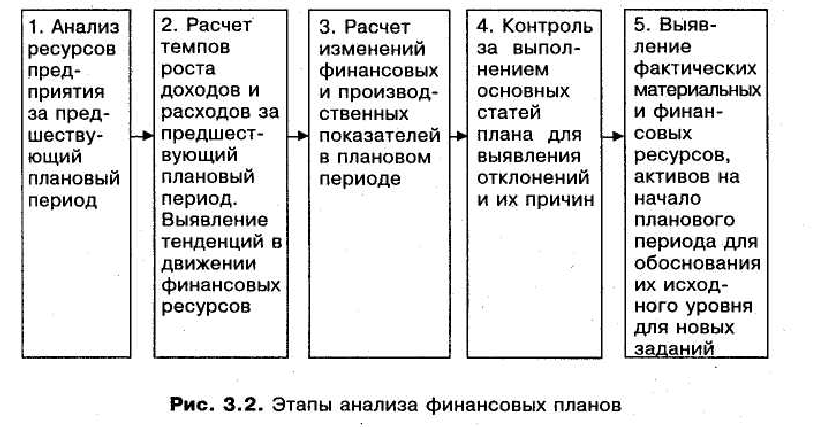

Исходным в финансовом планировании является экономический анализ использования финансовых ресурсов за истекший период, этапы которого показаны на рис.2.

Для выявления тенденций развития предприятия анализируют:

— изменения в объеме продаж в целом и по основным видам продукции;

— изменения в величине прибыли, рентабельности;

— объемы и эффективность инвестиций;

— политику цен на реализуемые товары;

— условия расчета с потребителями и поставщиками продукции;

— денежные операции;

— состав и структуру основных и оборотных активов;

— оборачиваемость активов;

— состав и соотношение собственного и заемного капиталов;

— уровень дивиденда и др.

Чтобы собрать такие данные, необходимы хорошо налаженный управленческий и бухгалтерский учет, непосредственное участие работников бухгалтерии и руководителей планово-финансовых служб, знание динамики показателей бухгалтерского баланса и отчета о прибылях и убытках. При адекватном состоянии бухгалтерского учета провести экономический анализ несложно.

Для проведения такого анализа необходимо собрать и обработать обширную информацию, обеспечивающую достоверность, сопоставимость плановых и отчетных материалов (особенно за длительный период), при помощи современных пакетов прикладных программ. Продукты, предназначенные для комплексного анализа и диагностики финансового состояния предприятия: отечественные Audit Expert, «Альт-Финансы», «БЭСТ-Ф», «Олимп: ФинЭксперт», «Инфо-Бухгалтер: Финансовый анализ» и др.

Не менее важен для проведения обоснованных финансовых расчетов коэффициентный метод определения величины доходов и расходов. При помощи коэффициентов, базирующихся на достижениях прошлого периода, несколько уточненных, рассчитывают предполагаемые доходы и затраты, платежи в бюджет и внебюджетные фонды. Однако такой порядок имеет существенные недостатки: во-первых, при недостаточно обоснованной базе дальнейшее уточнение показателей усугубит имеющиеся недостатки; во-вторых, при несовершенстве действующей на предприятии методики планирования применение коэффициентного метода отрицательно скажется на эффективности использования материальных и финансовых ресурсов, а в некоторых случаях ухудшит финансовое положение предприятия.

Сущность нормативного метода планирования заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывают потребность предприятия в финансовых ресурсах и их источниках. Система норм и нормативов включает:

Федеральные нормативы, которые установлены законодательно и являются едиными для всей территории РФ, для всех хозяйствующих субъектов: ставки федеральных налогов, нормы амортизации по группам основных фондов, ставки единого социального налога, отчисления в резервный фонд акционерного общества и др.

Нормативы субъектов РФ и местных органов власти, которые действуют в отдельных регионах РФ: ставки территориальных и местных налогов, сборов и др.

Внутрихозяйственные нормативы предприятий, которые разрабатывает непосредственно хозяйствующий субъект для регулирования производственно-хозяйственной деятельности, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала. К таким нормативам относят нормы потребности в оборотных средствах, производственных запасах, нормативы по статьям расходов технологических процессов, видам продукции, центрам финансовой ответственности и др.

Предприятие разрабатывает нормативы на основе определенной методики. Они должны «ориентировать предприятие на будущую конкуренцию, а не заставлять оглядываться на свою прошлую деятельность», выявлять те производственные участки или детали изделия, которые не соответствуют современному уровню и требуют переоценки. Если действующие нормативы препятствуют осуществлению прибыльного бизнеса, предприятие должно проанализировать возникшую проблему и принять более действенные нормативы. Однако разработать идеальные нормативы в принципе невозможно. По образному выражению А.Тейлора, поиск идеального норматива подобен преследованию радуги.

Обоснование отдельных статей финансовых планов даже наиболее прогрессивными способами не обеспечит реальность заданий, если не будут сбалансированы доходы и расходы.

Сущность балансового метода — в согласовании расходов с источниками покрытия, во взаимосвязи всех разделов плана между собой, а также финансовых и производственных показателей. Это взаимосвязывает материальные, трудовые и финансовые ресурсы.

Финансовые ресурсы должны быть сбалансированы между собой на наиболее рациональной основе, т.е. должны быть выбраны эффективные методы формирования фондов денежных средств, распределения и использования полученного дохода. Для финансового планирования особенно важно, как достигнута сбалансированность планов и какие при этом использовали источники финансовых ресурсов. Выбирая направления инвестирования средств и методы привлечения финансовых ресурсов (собственных и заемных), финансовый менеджер обязан помнить об обеспечении платежеспособности и ликвидности, чтобы не допустить вероятного банкротства.

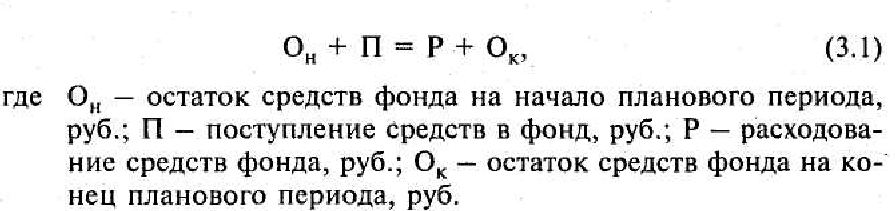

Балансовый метод традиционно применяют при распределении прибыли, планировании финансовых фондов — накопления, потребления и др. Балансовая увязка по финансовым фондам имеет вид:

Метод дисконтированных денежных потоков используют при составлении финансовых планов для прогнозирования совокупности распределенных во времени поступлений и выплат денежных средств. Концепция дисконтированных денежных потоков основана на расчете современной (приведенной) стоимости ожидаемых притоков и оттоков денежных средств. Метод дисконтированных денежных потоков выявляет результат финансовых решений без ссылок на традиционные допущения бухгалтерского учета. Оценка прогнозных изменений финансовых потоков за определенный период работы предприятия на основе временного фактора может отличаться от традиционного экономического анализа.

Метод многовариантности (сценариев) заключается в разработке нескольких вариантов финансовых планов (например, оптимистического, пессимистического и наиболее вероятного). Каждому варианту приписывают его вероятностную оценку. Для каждого варианта рассчитывают вероятное значение критерия выбора, а также оценки его отклонений от среднего значения. Критерием выбора могут быть суммы прибыли, дохода и пр. Далее анализируют вероятностные распределения полученных результатов. Финансовый план с наименьшим стандартным отклонением (σ) критерия выбора и коэффициентом вариации (CV) считают менее рисковым.

Однако финансовое планирование не должно минимизировать риски. Напротив, оно решает, какие риски следует приниать, а какие не стоит. Для этого финансовый менеджер использует анализ «что будет, если»

В современных условиях данный метод используют на основе ЭВМ и пакетов прикладных программ (ППП) для табличных вычислений: Excel, Lotus, Quattro Pro и др. Например, при оценке инвестиционных проектов со специальными ППП (Project Expert, Альт-Инвест и др.) результаты анализа чувствительности формируют в автоматическом режиме при заданных пользователем входных параметрах.

Метод экономико-математического моделирования позволяет количественно выразить взаимосвязи между финансовыми показателями и факторами, их определяющими, через экономико-математическую модель. Она математически точно описывает экономический процесс, т.е. факторы, характеризующие структуру и закономерности изменения данного экономического явления, с помощью математических символов и приемов (уравнений, неравенств, таблиц, графиков и т.д.). В модель включают только основные (определяющие) факторы.

Основные методы финансового планирования

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, многовариантности расчетов, балансовый и др.

Метод экономического анализа

Нормативный метод используется для определения потребности в финансовых ресурсах на основе заранее установленных норм и технико-экономических нормативов, как законодательно установленных (ставки налогов и других обязательных платежей, нормы амортизационных отчислений и т.п.), так и разработанных непосредственно на предприятии и используемых для регулирования хозяйственно-финансовой деятельности.

Нормативный метод широко применяется в финансовом планировании. Например, при планировании себестоимости продукции используются нормы расходов сырья, материалов, топлива, расходов на оплату труда производственных работников и др.

Метод многовариантности расчетов состоит в том, что рассчитываются альтернативные варианты плановых показателей, чтобы выбрать из них оптимальный. При этом критериями выбора могут быть:

минимальная величина стоимости вложенного капитала;

максимальная величина прибыли;

максимальная рентабельность активов и собственного капитала;

повышение конкурентоспособности организации и др.

Балансовый метод позволяет увязать между

собой отдельные плановые показатели, например потребности организации в финансовых ресурсах с источниками их формирования.

В системе финансового планирования могут применяться методы балансовых расчетов (по формуле О0 + П = Р + О1) при разработке баланса доходов и расходов платежного календаря, планового баланса.

При разработке финансовых планов могут также использоваться коэффициентный метод, метод экономико-математического моделирования.

В качестве инструментария широко используются различные финансовые таблицы, графические изображения.

Балансовый метод планирования финансовых показателей состоит в увязке планируемого поступления и использования финансовых ресурсов с учетом остатков на начало и конец планируемого периода посредством построения балансовых соотношений. Использование этого метода целесообразно при планировании распределения прибыли, формировании фондов накопления и потребления. Балансовый метод традиционно используется при разработке шахматной таблицы.

Метод оптимизации финансовых плановых решений (или метод многовариантности) заключается в разработке нескольких вариантов финансовых плановых расчетов для выбора оптимального из них. При этом могут применяться разные критерии выбора:

минимум затрат;

максимум прибыли;

минимум вложений капитала при наибольшей эффективности результата;

минимум времени оборачиваемости оборотных средств;

максимум дохода на рубль вложенного капитала;

минимум финансовых потерь от финансовых рисков.

Долевой метод заключается в определении удельного веса расходов в общем объеме поступлений. Использование долевого метода позволяет в процессе реализации финансового плана минимизировать расходы организации. В зависимости от размера денежных поступлений на основе утвержденных весов определяется лимит расходов по каждой статье на определенную дату. В этом случае контролируются не абсолютные цифры, а структура расходов. Это гарантирует безубыточную деятельность организации и позволяет наиболее рационально использовать финансовые ресурсы.

Расчетно-аналитический метод основан на прогнозировании

финансовых показателей на основе анализа их достигнутой величины. Метод применяется, когда взаимосвязь между показателями устанавливается не прямым способом, а косвенно на основе изучения их динамики за ряд периодов. При использовании данного метода часто прибегают к экспертным оценкам.

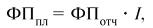

Расчет планируемой величины финансовых показателей можно отразить в следующем виде:

ФПпл — планируемая величина финансового показателя;

ФПотч — отчетное значение финансового показателя;

I — индекс изменения финансового показателя.

Система финансовых планов предприятия.

В рыночных условиях нет единых требований относительно содержания, формы и видов финансовых планов, которые разрабатывают предприятия. Поэтому на каждом из них могут быть свои особенности в финансовом планировании. Но к наиболее распространенных видов финансовых планов можно отнести: прогноз (план) финансовых результатов; баланс; баланс доходов и расходов; план денежных потоков (cash-flow) платежный календар. При разработке первых двух видов планов используется прямо пропорциональная зависимость практически всех переменных затрат и большей части текущих активов и текущих обязательств от выручки. Рост объемов продаж приводит к увеличению активов, поскольку для наращивания производства и сбыта требуются дополнительные денежные средства на образование запасов, расширение мощностей и др.. Активная сбытовая политика увеличивает дебиторскую задолженность, так как предприятия предоставляют отсрочки платежей своим клиентам. В свою очередь, увеличение активов вызывает увеличение обязательств по оплате за поставленные материалы, сырье. Таким образом, растет кредиторская задолженность. Увеличение доходов приводит к росту доходов и податкив. Прогноз (план) финансовых результатов базируется на прогнозе выручки от реализации продукции, услуг, доходов от внереализационных операций, сумм расходов на производство и реализацию продукции, затрат на внереализационные операции и общехозяйственных расходов. Важным моментом финансового прогнозирования является определение тенденций изменения затрат по предприятию в зависимости от изменений объемов производства. Одновременно проводится прогнозный анализ прибыли с целью определения безубыточного объема производства и продажи, установки желаемого объема прибыли, запаса финансовой прочности. Предприятие может иметь несколько вариантов плана финансовых результатов, которые будут ориентированы на изменение ситуации. Например, альтернативные варианты могут разрабатываться в зависимости от изменения цен, динамики объема продаж, динамики переменных и постоянных издержек. План финансовых результатов оформляется в виде табл. 11.1. Плановый баланс разрабатывается с целью выявления изменений в структуре активов и капитала. Таким образом можно оценить платежеспособность, финансовую устойчивость предприятия в перспективе. Поскольку плановый баланс отражает финансовое положение на конец планового периода, то в случае получения неудовлетворительных показателей необходимо корректировать бизнес-план в целом. Этот процесс будет продолжаться до тех пор, пока не будет достигнуто ожидаемого результата. Можно сделать вывод, что плановый баланс — это важный документ, который фиксирует качество всей предыдущей плановой роботи. Структуру планового баланса приведены в табл. 11.2. Перечень статей баланса может в той или иной степени детализировать форму баланса. Это зависит от особенностей деятельности и заинтересованности пидприемств. Финансовый план в форме баланса доходов и расходов наиболее распространенный в плановой практике. Основная задача этого плана — определить все доходы и поступления средств и все расходы и отчисления. А потом на этой основе определяется или дефицит финансовых ресурсов, или их избыток. В первом случае предприятие разрабатывает мероприятия по поиску источников финансирования, а во втором — пополняет резервы. К балансу доходов и расходов разрабатывается вспомогательный документ — проверочная таблица. Основное назначение этой таблицы — связать запланированные расходы с конкретными источниками финансування. Баланс доходов и расходов и проверочную таблицу представлено в табл. 11.3 и 11.4. Каждый из планов, которые рассматриваются в этом разделе, отражает тот или иной финансовый аспект производственно-хозяйственной деятельности предприятия. В разных вариациях эти плановые документы применяются в практике управленческой роботи. В зарубежных корпорациях обобщающим плановым документом, который связывает план производства продукции, организационно-технического развития, сбыта с финансовым обеспечением их выполнения, является бюджет. Бюджет корпорации определяется как план, охватывающий все аспекты хозяйственных операций на предстоящий период, и является официальным изложением политики фирмы, ее целей, установленных высшим керивництвом. В типовой фирме разрабатывается много видов бюджетов, которые можно объединить в четыре основные группы: смету доходов и расходов; смета капитальных затрат; кассовый бюджет; балансовый кошторис. Смета доходов и расходов отражает запланированные доходы и эксплуатационные и другие расходы. Последние могут быть самыми разнообразными и зависят от принципов классификации расходов. Смета доходов и расходов в отличие от баланса доходов и расходов включает доходы от реализации продукции и прочие доходы и предусматривает покрытие всех расходов, связанных с производством продукции и другими операциями. Смета капитальных затрат отражает капитальные затраты на реконструкцию и развитие, машины и оборудование, на пополнение товарно-материальных запасов и т.д.. Как в долгосрочном, так и в краткосрочном планировании такие сметы регламентирующих направления использования инвестиций. Кассовый бюджет — это прогноз поступления денежных средств, с которыми сопоставляются фактические денежные операции. Аналогом кассового бюджета у нас есть план денежных потоков и платежный календар. Бюджет фирмы служит средством контроля над будущими операциями, поскольку руководители имеют возможность сравнивать фактические результаты деятельности нормативам, которые были установлены в бюджете.

РАЗВИТИЕ МЕТОДОВ ФИНАНСОВОГО ПЛАНИРОВАНИЯ В ЦЕЛЯХ УПРАВЛЕНИЯ ФИНАНСАМИ ПРЕДПРИЯТИЯ

Эффективность организации финансового менеджмента на предприятии, наличие в системе бизнес-процессов современных методов и разработок, оказывает прямое влияние на его финансовый результат и позицию на рынке.

В настоящее время одним из условий успешного функционирования финансовой системы предприятия является финансовое планирование хозяйственной деятельности. Современная экономическая ситуация требует от финансовых служб качественного и точного определения основополагающих показателей в будущем. Если в отношении ближайшего времени конъюнктура рынка и связанное с ней поведение предприятия могут быть довольно четко определены, то долгосрочные перспективные процессы – лишь прогнозироваться. Неверно составленный финансовый сценарий деятельности предприятия может поставить под угрозу его финансовую устойчивость и конкурентоспособность, поэтому необходимо серьёзно и грамотно подходить к выбору методов и инструментов внутрифирменного планирования.

Финансовое планирование представляет собой процесс разработки системы финансовых показателей и планов, способствующих обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его финансовой деятельности в конткретном периоде [4,c.178].

С одной стороны, сущность финансового планирования заключается в точных расчетах соответствующих величин на ближайшую перспективу с их дальнейшим согласованием в отчетной документации. С другой точки зрения, это прогнозные параметры, которым присущ альтернативный (вариативный) характер.

На сегодняшний день в теоретических исследованиях рассмотрен широкий спектр методов планирования. Методы планирования определяются как способы и приёмы расчёта прогнозных значений экономических показателей.

Наиболее актуальными с точки зрения практического применения являются: нормативный, расчётно-аналитический, балансовый, метод оптимизации плановых решений, экономико-математическое моделирование.

Нормативный метод. Использование данного метода позволяет определить финансовые потребности предприятия на плановый период с помощью предварительно утвержденных норм и технико-экономических показателей. Последние, в свою очередь, могут быть приняты официально (налоговые ставки, ставки тарифных сборов и взносов, нормы амортизации в целях налогообложения) или устанавливаться организацией и закрепляться во внутренних нормативных актах (нормативы потребности в оборотных средствах, нормы расхода материала, нормы рабочего времени).

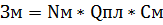

Нормативный метод зачастую используют для планирования производственной себестоимости предприятия. Расчёт плановых материальных затрат на производство продукции осуществляется по формуле 1[3,c.98]:

, (1)

, (1)

– планируемые затраты на материалы, ден.ед.

– планируемые затраты на материалы, ден.ед.

– норма расхода материала, ед.

– норма расхода материала, ед.

планируемый объем производства, ед.

планируемый объем производства, ед.

Нормативный метод планирования достаточно прост в использовании, поскольку, зная норматив и объемный показатель, рассчитать плановый показатель не составит труда. Результаты нормативного планирования необходимы финансовым службам при проведении план-фактного анализа. Полученный отчёт позволяет выявить отклонения между фактическим и плановым значениями и разработать целевые мероприятия по их устранению.

В качестве недостатков применяемого метода стоит отметить изменчивость централизованно регулируемых нормативов и нестабильность условий функционирования предприятия, что требует своевременной корректировки внутрифирменных норм.

Расчётно-аналитический метод. Сущность метода заключается в том, что величина планируемого финансового показателя рассчитывается на основе анализа величины этого показателя в отчетном периоде и динамики его изменения в плановом периоде.

В данном случае, взаимосвязь между показателями может быть установлена косвенно на основе индексов их изменения или путем экспертной оценки. Принципиальной формулой расчёта плановой величины показателя является формула 2.

ФПпл= ФПотч* I, (2)

ФПпл – планируемый финансовый показатель;

ФПотч – значение показателя в отчётном периоде;

I – планируемый индекс изменения показателя.

Данный метод относится группе методов экспертных оценок. Следовательно, процесс планирования расчётно-аналитическим методом предусматривает необходимость разработки нескольких вариантов развития ситуации в будущем, так как информационная база недостаточно верифицируема. Этот фактор усложняет процесс планирования и выступает в качестве одного из основных недостатков подхода к планированию.

Рассмотренный метод применяется при определении плановой величины финансового результата, выручки, потребности в основном и оборотном капиталах, составлении плана по ценообразованию. Широкое распространение на практике получил метод составления бухгалтерской отчётности — метод «процента от продаж».

Балансовый метод. При определении плановых показателей с помощью данного метода финансовые службы отталкиваются от балансового равенства, представленного в формуле 3 [2,c.210].

Он + П = Р + Ок , (3)

Он , Ок – остаток средств на начало и конец периода;

П – поступление средств;

Р расходование средств.

Метод позволяет установить взаимосвязь между запланированными поступлениями и расходованием имеющихся финансовых ресурсов через построение балансовых отношений. При составлении плана учитываются остатки на начало и конец планируемого периода.

Балансовому методу отдаётся предпочтение при распределении чистой прибыли предприятия, при формировании платежного календаря и планировании фондов потребления и накопления.

При прогнозировании баланса в первую очередь необходимо рассчитать значения его активных статей. Расчёт пассивных статей осуществляется методом балансовой увязки, таким образом, выявляется потребность во внешних источниках финансирования.

Метод оптимизации плановых решений. Основной характеристикой этого метода является многовариантность плановых сценариев для выбора наиболее оптимального. При планировании устанавливаются максимумы и минимумы таких показателей, как текущие затраты, прибыль за период, прибыль на рубль вложенного капитала, время на оборот капитала и другие, которые в дальнейшем выступают основными критериями при разработке плана[1,c.218].

Изначально используемый метод допускает высокую вероятность отклонений фактических значений от плановых, ввиду отсутствия исходных достоверных предпосылок при формировании финансовой сметы. Тем не менее, многие эксперты утверждают, что данный метод объединяет достоинства нормативного, расчётно-аналитического и балансового методов.

Экономико-математическое моделирование. Сущность метода заключается в разработке количественных взаимосвязей между результирующими показателями и факторами, определяющими их. Взаимосвязи принято описывать математически с помощью построения экономико-математических моделей. Модели включают только лишь определяющие факторы и строятся по функциональной или корреляционной связи.

Функциональная связь выражается уравнением, представленным в формуле 4.

Y=F(x1,х2…хn), (4)

Y – результативный показатель;

x1,х2…хn – факторы, влияющие на результативный показатель.

Корреляционная связь объясняется вероятностной зависимостью, проявляющейся в общем виде при большом количестве наблюдений и выражающейся уравнением регрессии различного вида.

Следует отметить, что в процессе формирования информационной базы для дальнейшего построения плана приоритетное значение имеет период исследования. Небольшой период исследования не позволяет провести глубокий и качественный анализ, при этом слишком значительный временной интервал не учитывает нестабильность экономических закономерностей. На практике оптимальным периодом для планирования на долгосрочную перспективу является три-пять лет, а для текущего – квартальные данные за год.

С развитием информационных технологий и вычислительной техники открываются все большие возможности для создания финансовых моделей, наиболее приближенных к реальности.

Таким образом, использование на предприятии методов финансового планирования, учитывающих специфику деятельности и позволяющих создать систему экономически обусловленных индикаторов, предоставит возможности воплощать выработанные стратегические цели в форму конкретных финансовых показателей, определять жизнеспособность финансовых проектов и оставаться экономически привлекательным хозяйствующим субъектом в долгосрочной перспективе.

Список литературы:

- Адаменко Ю.А. Финансовое планирование на предприятии // Экономика и управление: анализ тенденций и перспектив развития. 2013. № 3.

- Басовский Л.Е. Прогнозирование и планирование в условиях рынка. – М.: Инфра-М, 2012. – 260с.

- Болдырева М.Н. Финансовое планирование на предприятиях в современных условиях // Проблемы современной экономики. 2014. — № 21. — с. 131.

- Сергеев, И. В. Оперативное финансовое планирование на предприятии / И.В. Сергеев, А.В. Шипицын. — М.: Финансы и статистика, 2016. — 288c.

2.2 Виды и характеристика методов финансового планирования

В практике финансового планирования применяются следующие методы:

экономического анализа;

нормативный;

балансовых расчетов;

денежных потоков;

метод многовариантности;

экономико-математическое моделирование.

Метод экономического анализа позволяет определить основные закономерности, тенденции в движении натуральных и стоимостных показателей, внутренние резервы предприятия. Финансовые показатели рассчитываются на основе анализа показателей за прошлый период, индексов их развития и экспертных оценок этого развития в плановом периоде. Изучается связь финансовых показателей с производственными, коммерческими и другими показателями. Используется в основном при расчете плановых показателей объема выручки, доходов, прибыли, фондов потребления и накопления предприятия.

Сущность нормативного метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. В финансовом планировании применяется целая система норм и нормативов, которая включает:

федеральные нормативы;

республиканские (краевые, областные, автономных образований) нормативы;

местные нормативы;

отраслевые нормативы;

нормативы хозяйствующего субъекта.

Федеральные нормативы являются едиными для всей территории Российской Федерации, для всех отраслей и хозяйствующих субъектов. К ним относятся ставки федеральных налогов, нормы амортизации отдельных видов основных фондов, ставки тарифных взносов на государственное социальное страхование и др. Республиканские (краевые, областные, автономных образований) нормативы, а также местные нормативы действуют в отдельных регионах Российской Федерации. Речь идёт о ставках республиканских и местных налогов, тарифных взносов и сборов и др.

Отраслевые нормативы действуют в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов (малые предприятие, акционерные общества и т.п.). Нормативы хозяйствующего субъекта – это нормативы, разрабатываемые непосредственно хозяйствующим субъектом и используемые им для регулирования производственно-торговым процессом и финансовой деятельностью, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала.

Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе.

Сущность балансового метода планирования финансовых показателей заключается в том, что путем построения балансов достигается увязка имеющихся в наличии финансовых ресурсов и фактической потребности в них. Балансовый метод применяется, прежде всего, при планировании распределения прибыли и других финансовых ресурсов, планировании потребности поступлений средств в финансовые фонды – фонд накопления, фонд социального развития и др.

Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетирования всех издержек и расходов. Этот метод даст более объемную информацию, чем метод балансовой сметы.

Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, с тем, чтобы выбрать из них оптимальный, при этом критерии выбора могут задаваться различные. В качестве критериев выбора вариантов показателей для последующего включения их в финансовый план могут быть использованы: минимум приведенных затрат, максимум приведенной прибыли, минимум текущих затрат, максимум прибыли на рубль вложенного капитала, минимум времени на оборот капитала, максимум дохода на рубль вложенного капитала.

Сущность экономико-математического моделирования в планировании финансовых показателей заключается в том, что оно позволяет найти количественное выражение взаимосвязей между финансовыми показателями и факторами, их определяющими. Эта связь выражается через экономико-математическую модель. Экономико-математическая модель представляет собой точное математическое описание экономического процесса, т.е. описание факторов, характеризующих структуру и закономерности изменения данного экономического явления с помощью математических символов и приёмов (уравнений, неравенств, таблиц, графиков и т. д.). В модель включаются только основные (определяющие) факторы.

В экономико-математическую модель должны включаться только основные факторы. Проверка качества моделей производится практикой. Практика применения моделей показывает, что сложные модели со множеством параметров оказываются зачастую не пригодными для практического использования. Планирование основных финансовых показателей на основе экономико-экономического моделирования является основой для функционирования автоматизированной системы управления финансами.

Разработанные на основе этих финансовые планы служат ориентиром организации для финансирования текущих финансово-эксплуатационных потребностей, инвестиционных программ и проектов.

3. Виды финансовых планов и их роль в управлении предприятием

Существует три вида финансового планирования: перспективное (стратегическое) планирование, текущее планирование (бюджетирование), оперативное планирование.

Каждому из этих видов финансового планирования соответствует определенные формы представления его результатов.

Все три виды финансового планирования находятся во взаимосвязи и осуществляются в определенной последовательности. Первоначальным этапом финансового планирования является перспективный план, который определяет задачи текущего планирования. В свою очередь, текущее планирование финансовой деятельности создает основу для эффективного оперативного планирования.

1.2 Виды и методы финансового планирования

«Финансовый план — это документ, представляющий собой систему взаимоувязанных финансовых показателей, отражающих предполагаемый объем поступления и использования финансовых ресурсов на планируемый период»[10]. Финансовый план — результат финансового планирования и прогнозирования, «надлежащим образом оформленное управленческое решение»[11], служащее инструментом экономической проверки внутренней сбалансированности и взаимоувязки материально-вещественных, трудовых и стоимостных показателей различных планов, оценки их экономической эффективности. Финансовый план отличает адресность и конкретность показателей, целевая направленность, обязательность для исполнения.

В связи с тем, что финансы представляют собой часть денежных отношений, но охватывают более узкие отношения, связанные с формированием денежных доходов населения, государства, экономических субъектов и их последующим распределением, являясь при этом вторичной категорией, производной от денег, то любой финансовый план содержит две основные части: формирование фонда денежных средств (доход) и использование денежных средств (расход). Т.е. финансовый план в любом его виде включает доходную и расходную части.

В зависимости от срока планирования выделяют перспективные, текущие и оперативные финансовые планы[12]:

перспективный финансовый план — составляются на длительный срок. В нем обычно даются оценки основных финансовых показателей в перспективе;

текущий финансовый план — составляется на год с поквартальной разбивкой;

оперативный финансовый план — составляется на срок от нескольких дней до нескольких месяцев.

Финансовые планы составляются как на макроуровне, так и на уровне отдельных субъектов хозяйствования. Разработка финансовых планов коммерческих организаций осуществляется на основе бизнес плана, в котором отражаются виды деятельности, которыми предприятие планирует заниматься в ближайшей и долгосрочной перспективе.

Финансовое планирование как процесс составления финансового плана проходит ряд основных этапов:

Анализ выполнения финансового плана в предыдущих и текущем плановых периодах. На этом этапе применяется метод экономического анализа, который позволяет определить степень выполнения плановых показателей за истекший период путем сравнения их с фактическими данными. В рамках финансового планирования применяются следующие виды экономического анализа:

горизонтальный анализ, в ходе которого сравниваются текущие показатели плана с показателями за прошлый период, а также плановые показатели с фактическими;

вертикальный анализ, в результате которого определяются структура плана, доля отдельных показателей в итоговом показателе и их влияние на общие результаты;

трендовый анализ, проводимый в целях выявления тенденций изменения динамики финансовых показателей путем сравнения плановых или отчетных показателей за ряд лет;

факторный анализ, который заключается в выявлении влияния отдельных факторов на финансовые показатели.

На данном этапе финансового планирования метод экономического анализа позволяет: «выявить факторы и причины, оказавшие влияние на выполнение плановых заданий в предыдущих и текущем годах, а также резервы роста финансовых ресурсов; обосновать основные параметры финансового плана; определить недостатки в работе органов управления финансами в ходе составления и исполнения финансовых планов, подготовить предложения по их устранению»[22].

Расчет плановых показателей — числовых величин, выражающих конкретные задания по формированию и использованию финансовых ресурсов. Плановые показатели делятся на утверждаемые, т.е. обязательные для всех, и расчетные, используемые для обоснования и увязки плановых заданий.

В практике финансового планирования используются следующие методы расчета показателей финансовых планов:

экстраполяция — заключается в определении финансовых показателей на основе установления устойчивой динамики их развития. Расчет показателей плана производится на основе корректировки достигнутого в базовом периоде уровня показателей на относительно устойчивый темп их роста. Этот метод обычно используется как вспомогательное средство для первоначальных расчетов, так как он имеет ряд недостатков: не ориентирует на выявление дополнительных резервов роста, не способствует экономному использованию средств, так как планирование ведется от достигнутого уровня; не учитывает изменения отдельных факторов в планируемом году по сравнению с базовым для расчетов периодом;

индексный — предполагает широкое использование системы разнообразных индексов при расчете плановых финансовых показателей. Его использование обусловлено развитием рыночных отношений, в особенности наличием инфляционных процессов. В настоящее время применяются индексы динамики экономических объектов (физических объемов), уровня жизни, роста цен и другие. Из них наиболее важен один из индексов роста цен — индекс-дефлятор (коэффициент пересчета в неизменные цены), на основе которого определяется реальный объем ВВП;

нормативный — суть его состоит в том, что плановые показатели рассчитываются на основе установленных норм и финансово-бюджетных нормативов. «Нормы могут быть обязательными (устанавливаются правительством или территориальными органами власти) или факультативными (устанавливаются ведомствами)»[23]. В основном, нормативный метод планирования применяется при составлении смет доходов и расходов бюджетных учреждений.

программно-целевой — позволяет оценить и выбрать предпочтительные варианты развития. В основе этого метода планирования лежат три основных понятия — цель, программа и ресурсы. «Под целью понимается либо состояние, в котором сложная система должна оказаться в процессе управляемого развития, либо набор требований, которым в этом случае она должна удовлетворять»[24]. Цель конкретизируется в нескольких задачах. Программа — упорядоченный комплекс мероприятий, направленный на достижение целей управления. Выполнение мероприятий, предусмотренных программой предполагает затраты различных ресурсов: финансовых, материальных, людских. Обычно происходит сочетание различных источников финансирования такой программы, например, финансирование как из федерального бюджета, так и из бюджетов субъектов Российской Федерации и различных инвестиционных фондов. Программно-целевой метод планирования применяется при разработке целевых программ.

составление финансового плана как документа, обязательного для исполнения. Производится его утверждение уполномоченным органом или должностным лицом. На этом этапе часто используется балансовый метод, позволяющий увязать финансовые ресурсы субъектов планирования с потребностями в них, вытекающими из прогноза социально-экономического развития, бизнес-плана уставных документов; установить пропорции по направлениям использования средств, получателям и др.

В рамках третьего этапа финансового планирования в современных условиях широко применяется метод оптимизации плановых решений, сущность которого заключается в разработке нескольких вариантов финансового плана, из которых выбирается один, наиболее оптимальный. Критериями выбора могут быть как минимум приведенных затрат, минимум времени на оборот капитала, максимум прибыли — на микроэкономическом уровне, так и максимум доходов бюджета, минимум текущих расходов бюджет, максимальная эффективность расходов бюджета, максимальный социально-экономический эффект капитальных расходов бюджета — на макроэкономическом уровне.

Финансовое планирование тесно связано с финансовым прогнозированием.

«Финансовое прогнозирование представляет собой процесс разработки и составления прогнозов — научно обоснованных гипотез о будущем состоянии экономической системы и экономических объектов, а также их характеристик». Целью финансового прогнозирования является оценка предполагаемого объема финансовых ресурсов, определения предпочтительных вариантов финансового обеспечения деятельности хозяйствующих субъектов, органов государственной власти и местного самоуправления.

Основными задачами финансового прогнозирования являются:

1. увязка материально-вещественных и финансового-стоимостных пропорций на макроуровне на перспективу;

2. определение источников формирования и объема финансовых ресурсов субъектов хозяйствования и субъектов власти на прогнозируемый период;

3. обоснование направлений использования финансовых ресурсов субъектами хозяйствования и субъектами власти на прогнозируемый период на основе анализа тенденций и динамики финансовых показателей с учетом воздействующих на них внутренних и внешних факторов;

Результатом финансового прогнозирования «является составление финансового прогноза, который представляет собой систему предположений о возможных направлениях будущего развития и состояния финансовой системы, отдельных ее сфер и субъектов финансовых отношений». Финансовый прогноз носит вероятностный характер.

Финансовое планирование по-прежнему остается относительно новым видом деятельности. Однако его значение не стоит недооценивать. С его помощью не только можно контролировать все денежные и материальные потоки, но оценивать пути выхода из возможных кризисных ситуаций[1].

10. Сущность, задачи, принципы, методы финансового планирования. Виды финансовых планов. Бюджетирование в системе финансового планирования.

Финансовое планирование – это процесс определения потребности в финансовых ресурсах, будущих действий по их формированию и использованию, процесс предвидения движения денежных средств, обеспечивающих эффективное функционирование предприятия.

Цель финансового планирования: основываясь на показателях развития предприятия, обеспечить воспроизводственный процесс финансовыми ресурсами, соответствующими по объему и структуре, обеспечить увязку доходов и расходов, обосновать возможность финансирования предполагаемых проектов, обеспечить эффективное использование свободных денежных средств.

Задачами финансового планирования являются:

— определение потребности в финансовых ресурсах

— определение возможности и целесообразности внешнего финансирования, выявление имеющихся резервов и на основе этого расчет объема и структуры финансирования.

— установление рациональных пропорций распределения финансовых ресурсов: целесообразность капитальных вложений, размер дивидендов, размер фондов накопления и потребления и т.д.

— синхронизация поступления денежных средств с их выплатой

— оценка результативности всех видов деятельности предприятия и т.д.

Финансовое планирование базируется на использовании следующих систем:

По значимости в плановой деятельности: стратегическое, тактическое, оперативное финансовое планирование.

По длительности: долго-, средне-, краткосрочное.

Этапы финансового планирования:

Определение объекта планирования.

Определение того, какая система планов будет использоваться, их формы, способ взаимной увязки показателей отдельных планов.

Сбор и анализ необходимой информации.

Выбор методов планирования и обоснование нескольких вариантов плановых заданий.

Контроль выполнения плановых заданий

Количество и формы планов, разрабатываемых предприятием, зависят от специфики деятельности, размеров предприятия, квалификации финансовых работников.

В мировой практике крупные и средние предприятия в финансовый комплексный план включают следующие балансы.

1. Баланс доходов и расходов

2. Баланс движения денежных ресурсов, так называемый кассовый план

3. Плановый баланс активов и пассивов.

4. План стратегии финансирования предприятия.

На предприятии вместо разрозненных финансовых планов может использоваться такой инструмент финансового управления, планирования учета и контроля как бюджетирование.

Бюджетирование эффективно, если служит основой для принятия финансовых решений, для чего необходима система учета, интегрированная с системой бюджетирования. Бюджетирование может стать основой контроллинга.

Наиболее широко используется система генерального (общего) бюджета предприятия, состоящего из операционного и финансового бюджетов

Схема разработки и внедрения системы бюджетирования:

Построение модели бюджетирования. Оно начинается с постановки цели и определения ограничений;

Определение объектов бюджетирования. Это объекты фирмы, по которым ведется планирование, учет, анализ и контроль исполнения бюджетов.

Если объект планирования – предприятие в целом, то модель бюджетирования может включать только группу финансовых бюджетов. Если предприятие разработало и внедрило финансовую структуру управления, то объектами бюджетирования выступают центры финансового учета: центры затрат, прибылей, доходов, инвестиционные (венчурные) центры. Сначала составляются бюджеты по отдельным центрам финансового учета, а затем все эти бюджеты консолидируются.

Определение совокупности бюджетов и их форм.

Определение регламента системы бюджетирования:

— временного регламента, определяющего в какие сроки и через какие промежутки времени будут формироваться бюджеты, когда будет осуществляться учет, контроль и анализ их исполнения;

— организационный регламент: распределение полномочий и ответственности.

Обучение персонала, реализация бюджетирования.

Процесс бюджетирования носит непрерывный, скользящий характер. На основе годовых бюджетов разрабатываются квартальные и месячные.