Норма прибыли и рентабельность

В рыночном хозяйстве значение прибыли исключительное. Выбор любого направления и уровня текущего или перспективного функционирования предприятия напрямую зависят от прибыли, он является основой принятия инвестиционных решений. В процессе деятельности предприятия осуществляются капиталовложения (инвестиции) — это затраты на новое строительство. реконструкцию, расширение и техническое переоснащение предприятия, затраты на жилищное, коммунальное и культурное строительство. В условиях рынка такие капиталовложения зависят в основном от результатов работы предприятия, от внутренних источников финансирования.

К последним относятся амортизационные отчисления и нераспределенная прибыль. Однако функционирование предприятия в условиях рыночной экономики зависит не от однократного. даже значительного, рост величины прибыли, а от его постоянной постоянной доходности. Абсолютный размер прибыли характеризует лишь одноразовый экономический эффект, а не эффективность работы предприятия в целом.

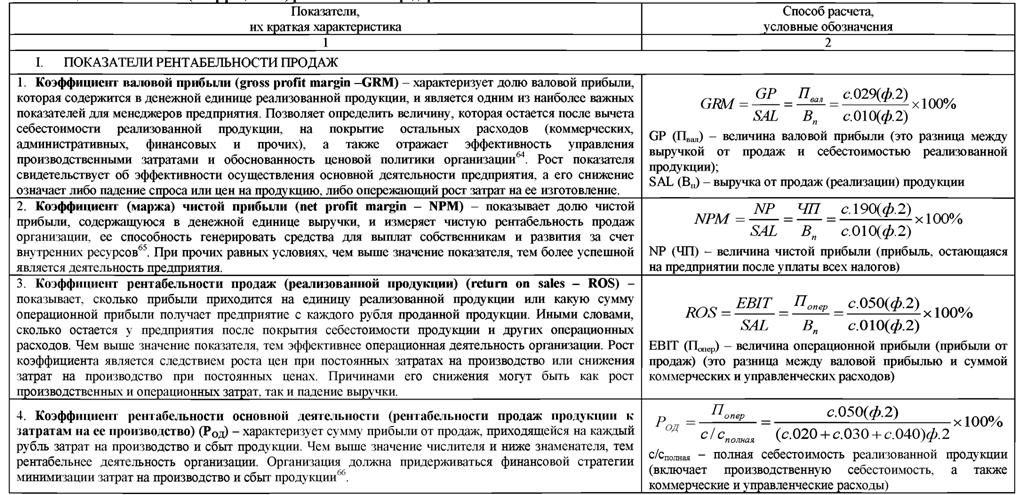

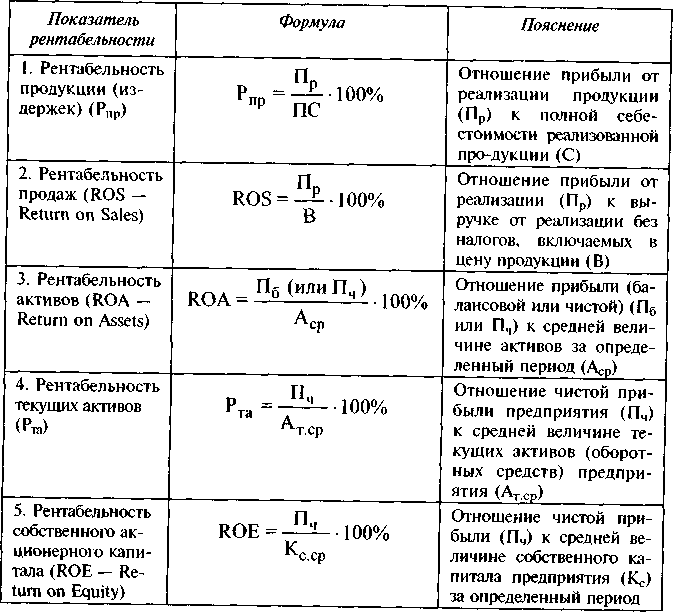

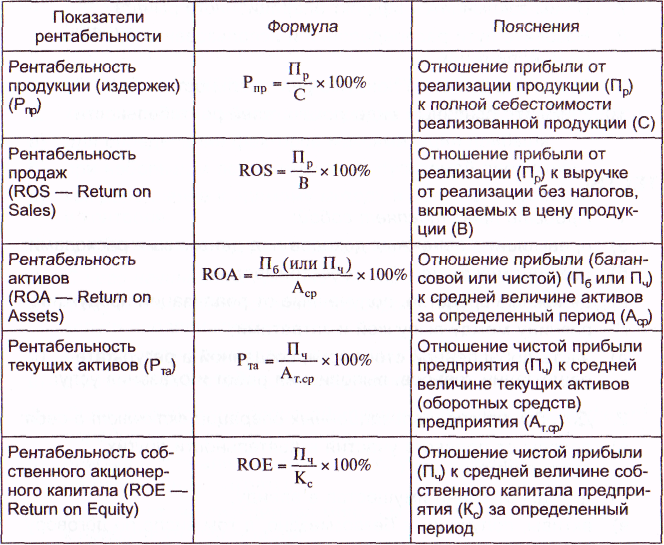

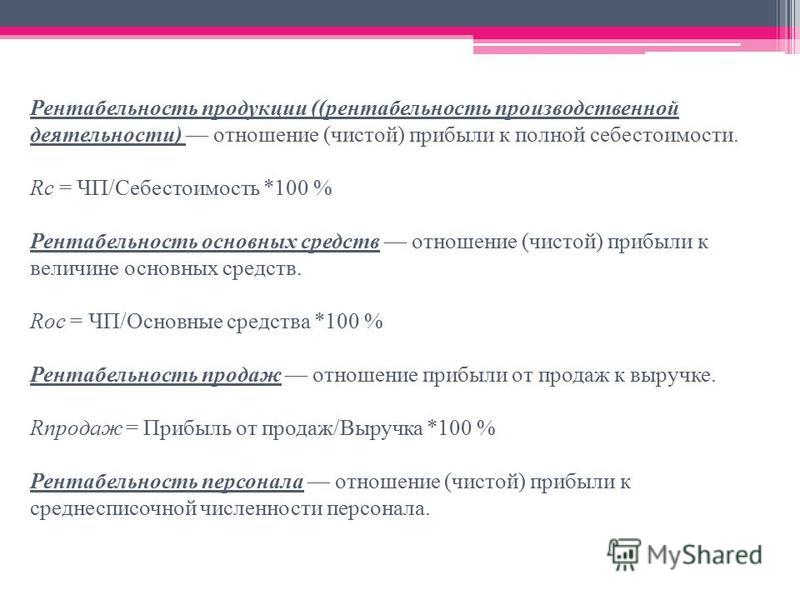

Однако показатель рентабельности гораздо шире. Различают рентабельность производства. продукции. активов (имущества), оборотных активов, инвестиций, собственного капитала, реализованной продукции и т.п..

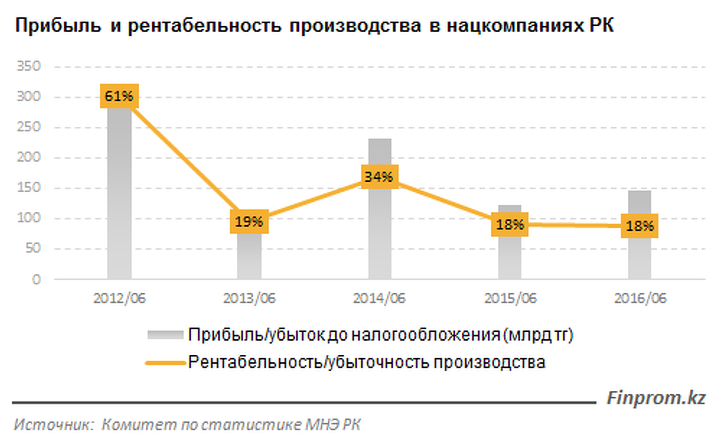

Совокупность показателей рентабельности позволяет реально оценить возможности развития предприятия и выбрать направление действий. Высокие показатели рентабельности являются серьезным стимулом для расширения предприятия. подтверждают целесообразность капиталовложений в него. И наоборот, низкий уровень рентабельности свидетельствует о нерациональном использовании имеющихся ресурсов на предприятии, недостатки управления. следовательно, отсутствие перспектив у такого предприятия.

Высокие показатели рентабельности являются серьезным стимулом для расширения предприятия. подтверждают целесообразность капиталовложений в него. И наоборот, низкий уровень рентабельности свидетельствует о нерациональном использовании имеющихся ресурсов на предприятии, недостатки управления. следовательно, отсутствие перспектив у такого предприятия.

Прибыль и маржа: в чем разница

В торговле очень широко применяются такие экономические величины, как прибыль и маржа. В чем разница, заключающаяся между этими терминами, хорошо понимают немногие, а ведь сопоставление этих понятий дает возможность эффективно и реально оценить результат работы каждого предприятия.

Даже специалисты в области экономики бывают уверены, что значения этих терминов практически равнозначны, но на самом деле между ними есть и очень существенная разница, а понимание их отличий помогает лучше разобраться в деятельности оцениваемого предприятия.

Показатель маржи и как его посчитать

Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции.

Эту же величину нередко называют валовой прибылью. Чтобы выяснить, как считается маржа, формула расчета очень простая: от суммы полученной за товар выручки отнимается его себестоимость.

Значение этого коэффициента чаще всего выражают в деньгах, в России – традиционно в рублях. На практике он явно демонстрирует, сколько реальных денежных единиц получило предприятие от продажи своей продукции

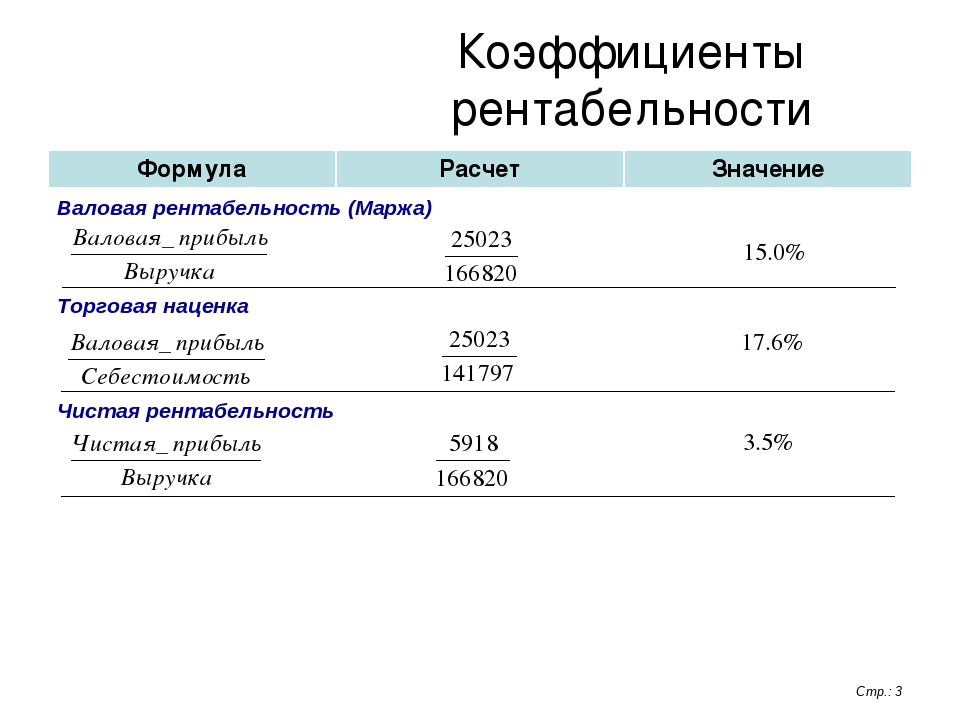

В торговой сфере эта величина очень важна, поскольку позволяет реально оценить, насколько эффективно вело деятельность то или иное производство. Именно при проведении детального анализа предприятию удается формировать фонды своего развития. От размера маржи напрямую зависят характеристики доходов предприятия и оценивается его деятельность. Кроме того, в оценке каждого бизнес-проекта довольно значительным компонентом является рентабельность его деятельности. Чтобы вычислить ее, сначала находят коэффициент маржи (то есть, соотношение прибыли с суммой выручки), а затем умножают его на 100%.

Изменения, происходящие с суммой выручки пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту или понижению прибыли.

Отличия показателя маржи от рентабельности и прибыли

Анализ работы компании не будет реально отражать ситуацию без учета показателя рентабельности. Именно эта цифра наглядно показывает, какие она получает доходы. Однозначной формулы для расчета рентабельности не существует, поскольку она различается почти для каждой разновидности деятельности. В общих чертах можно сказать, что рентабельность является соотношением между затратами и итоговым доходом компании

Таким образом, это совершенно разные показатели, хотя они оба необходимы для адекватной оценки деятельности. Иногда случается, что при экономическом анализе их определения путают, но на самом деле каждая компания при введении в ассортимент различных видов продукции определяет для них уровень оптимальной ценовой добавки, который должен соответствовать уровню маржи, которого они желали бы достигнуть. Именно в этом и состоит их экономическая связь.

Именно в этом и состоит их экономическая связь.

Разобравшись в разнице этих понятий, легко ответить и на вопрос, чем маржа отличается от прибыли. Если учесть, что под понятием «прибыль» обычно подразумевается итоговый результат деятельности в любой сфере бизнеса, то маржа – это показатель, который наглядно демонстрирует

Прибыль и как она рассчитывается

Получать стабильную прибыль стремится каждая коммерческая организация, даже если ее деятельность начата сравнительно недавно. По сути, прибылью называется денежный результат, который получается при подсчете доходов фирмы после вычета всех понесенных расходов.

Формула для расчета выглядит так:

Прибыль=Выручка-Себестоимость-Издержки разнообразного характера-Затраты-Другие расходы-Выплаченные %+Полученные %+Другие доходы.

На полученную в результате таких расчетов величину впоследствии насчитываются налоги, имеющие отношение к прибыли, после чего остается чистая прибыль предприятия. Существует понятие «маржа чистой прибыли»: она являет собой отношение вышеописанной чистой прибыли к объему продаж и чаще всего называется чистой выручкой.

Эти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер. Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка. Однако на самом деле, если маржа – это

Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Использование маржи в маркетинговом анализе

Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение. Именно валовая маржа является ключевым ценообразующим фактором, а также от нее зависит рентабельность маркетинговых затрат, прогноз доходности и анализ клиентов с точки зрения прибыльности.

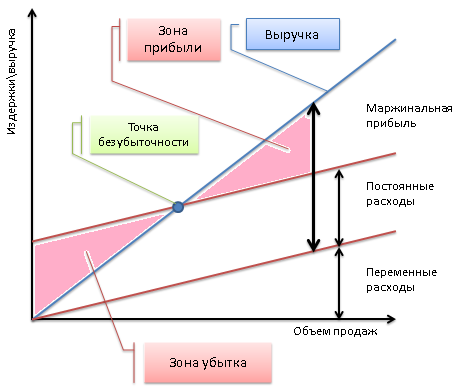

В теории, изучающей управленческий учет, известна интересная закономерность: изменения, происходящие с суммой выручки обычно пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту (или понижению) прибыли. Отношение валовой маржи к прибыли – это коэффициент, который экономисты определяют, как эффект операционного рычага и используют для анализа экономических реформ на предприятии, эффективности использования имеющихся ресурсов и общей результативности работы.

Также существует понятие коэффициента валовой маржи, чтобы рассчитать его, нужно найти отношение между самой валовой маржей и суммой, вырученной предприятием от определенной партией товара. Очень важно при этом правильно оценить величину маржинального дохода, который был получен компанией. Его рассчитывают, сложив постоянные затраты и прибыль предприятия.

Очень важно при этом правильно оценить величину маржинального дохода, который был получен компанией. Его рассчитывают, сложив постоянные затраты и прибыль предприятия.

Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения.

Понятие маржи с точки зрения Форекс

Со стороны биржи Форекс под словом «маржа» понимается временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции. Иногда такой заем выдается ему не деньгами, а каким-либо продуктом. Принцип таких торговых сделок заключается в том, что инвестору не приходится полностью проплачивать стоимость контракта. Он в этом случае использует ресурсы, предоставленные ему главными брокерами, а с его счета при этом списывается только малая часть. Если сделка будет проведена, но не приведет к запланированным доходам, убыток покрывается из залоговых средств, а если доход все же будет получен, то деньги поступят на тот же депозит, на котором они были размещены.

Сделки такого характера используются не только для закупок с использованием инвесторских средств, но и для ведения продажи акций. Если залог был взят в каких-нибудь акциях, то и погашать его придется таким же образом: бумаги такого же образца придется в этом случае покупать на этой же бирже.

Другие виды маржи

Современные специалисты подразделяют маржу на множество разновидностей. Так, например, в кредитовании известно такое понятие, как вариационная маржа, представляющее собой размер компенсации, которую кредитная организация или один из участников биржевой сделки выплачивает, когда сделка претерпевает изменения финансовой направленности.

Валовая маржа, речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга.

Два термина, рассматриваемые в зависимости – фронт маржа и бэк маржа – непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая – доход от бонусов, акций или скидок. Главное отличие между этими видами маржи – это то, что при использовании бэк-маржи прибыль приходит от поставщиков, но потом, то есть, «задним» числом.

Первая из них представляет собой получение дохода с наценки, а вторая – доход от бонусов, акций или скидок. Главное отличие между этими видами маржи – это то, что при использовании бэк-маржи прибыль приходит от поставщиков, но потом, то есть, «задним» числом.

Операционной маржей называется сумма потерь или доходов предприятия только от его главной деятельности.

Коммерческая маржа – это коэффициент, не бывающий ни от чего не зависимым. Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж.

Свободной маржей называется реальное отличие между балансом счета трейдера и суммарном задатке по всем открытым позициям.

Контрибуционной маржей считается разница между валовой прибылью и суммой тех затрат, которые постоянно изменяются.

Маржа на Форекс – это временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции.

Чтобы правильно производить математические расчеты для каждого конкретного случая, нужно хорошо разбираться в специальных формулах. Кроме того, профессионалы в каждой из этих областей должны не только разбираться в расчете тех или иных показателей, но и владеть умением давать им верную оценку, для чего им понадобится множество специальных знаний и практического опыта.

Заключение

Следует понимать, что все показатели финансового характера имеют собственное условное значение. При этом на них довольно сильно влияют применяемые методы анализа, а также условия и правила учета. Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения. Правильное трактование динамики тех или иных величин необходимо для ведения грамотного планирования дальнейшей деятельности в любой области.

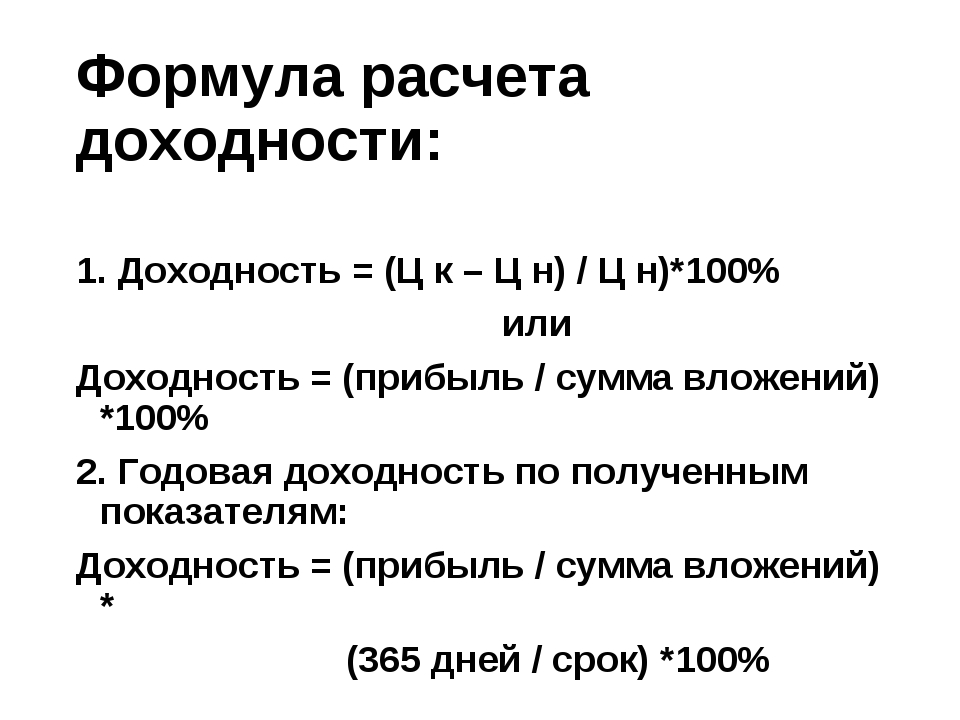

Рентабельность и доходность предприятия – формулы расчета

Ни одно предприятие не создается для того, чтобы терпеть убытки. Предпринимательская деятельность, государственное производство нацелены на получение определенных доходов.

Предпринимательская деятельность, государственное производство нацелены на получение определенных доходов.

В экономике существует целый ряд понятий для определения доходности или прибыльности предприятия.

Формула расчета валовой прибыли

В производство любого продукта нужно вкладывать много разнообразного сырья, материалов, труда работников, средств на техническое развитие производства и покупку технологий.

Сумма денежных затрат предприятия на производство и реализацию продукции называется себестоимостью продукции. Это очень важный показатель работы предприятия, не менее важный чем прибыль, поскольку он участвует в формуле расчета валовой прибыли:

Валовая прибыль = Выручка предприятия — Себестоимость товаров/услуг

Из формулы видно — чем ниже себестоимость продукции, тем большую прибыль можно получить после ее реализации. Поэтому так важно обеспечить производство с минимальными затратами. Здесь также надо иметь в виду, что выручка предприятия берется за минусом НДС, акцизного налога и других подобных обязательных отчислений.

Экономические внебюджетные фонды помогают правительству решать важные задачи.

Кто и как проводит расчет лимита кассы вы можете узнать здесь.

Как возникают оценочные обязательства вы можете прочитать по адресу: http://helpacc.ru/buhgalteria/passivy/ocenochnye-obyazatelstva.html.

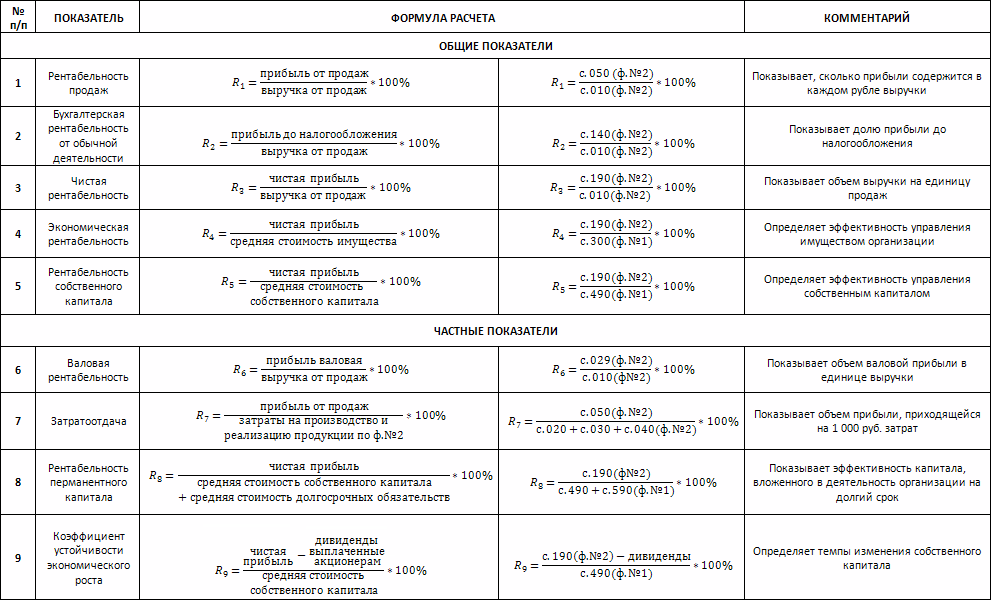

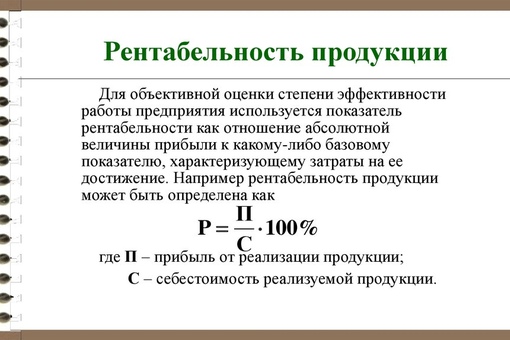

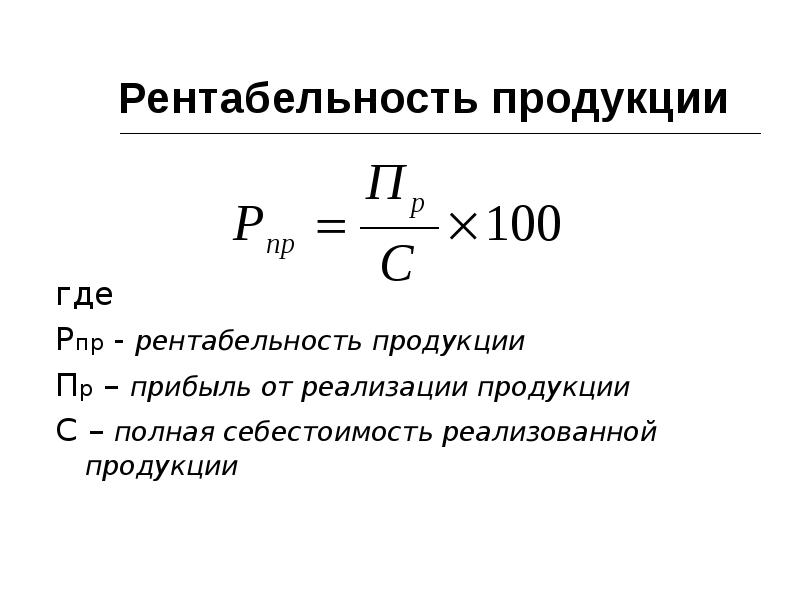

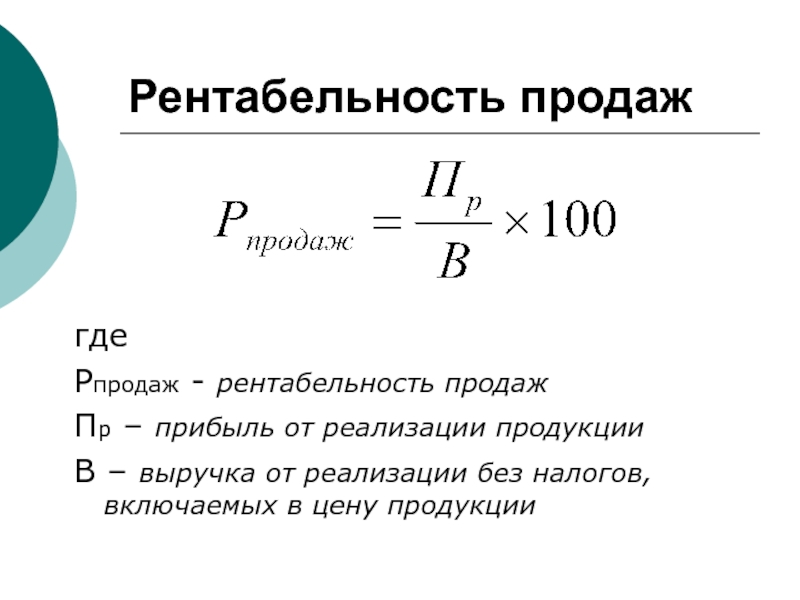

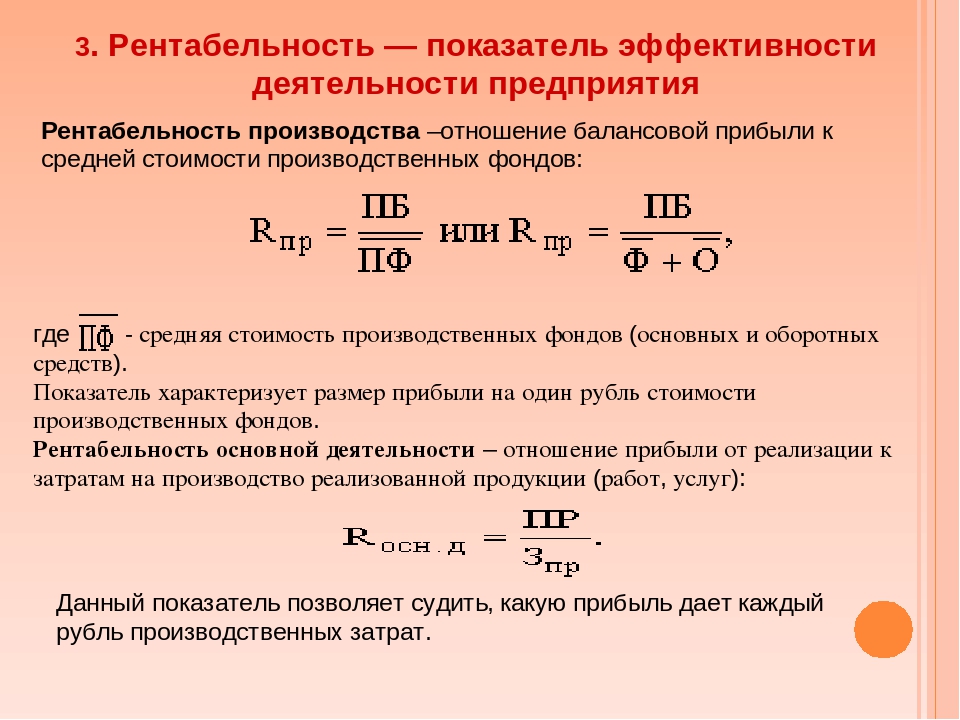

Формула расчета рентабельности

Одним из показателей экономической эффективности предприятия является его рентабельность. Здесь учитывается использование всех ресурсов предприятия — финансовых, трудовых, материальных.

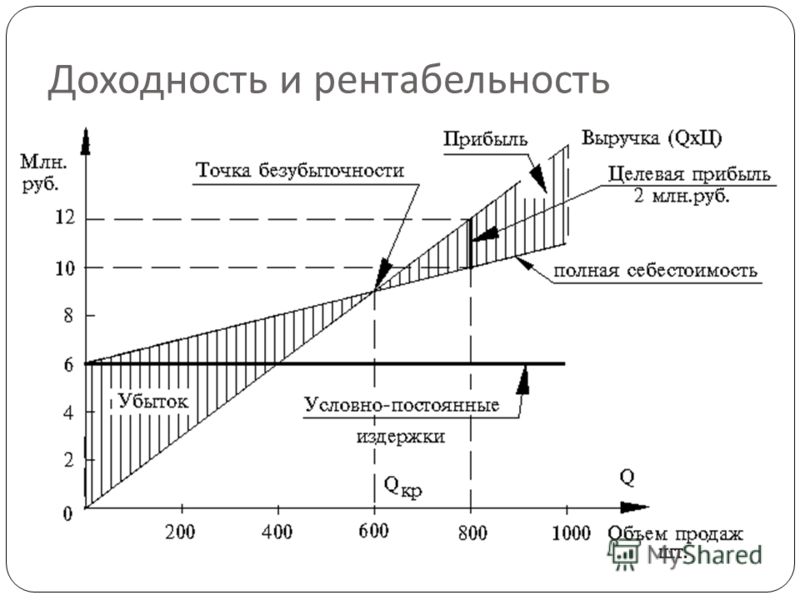

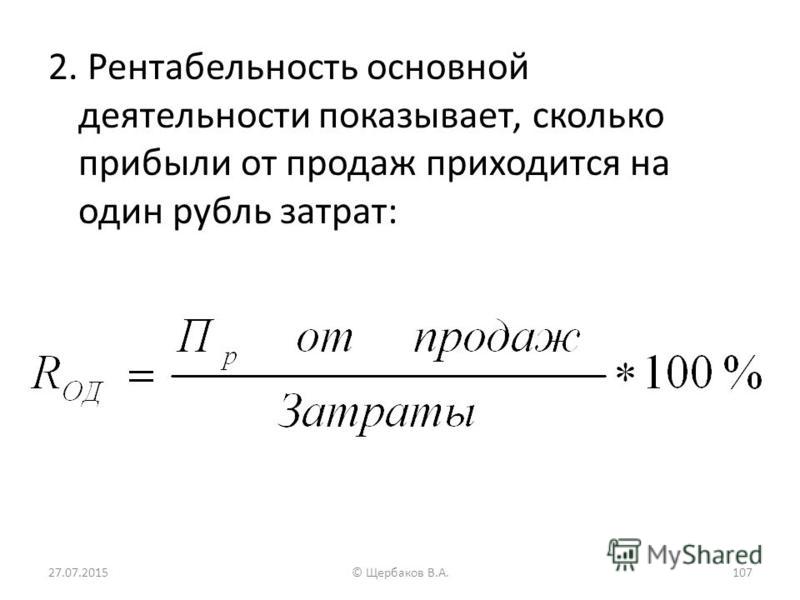

Рентабельность производства равна отношению прибыли предприятия от реализованной продукции к сумме затрат на ее производство и реализацию и измеряется в процентах.

Отсюда видно, что рентабельность напрямую зависит от прибыльности предприятия и обратно пропорциональна себестоимости продукции.

Экономическая оценка деятельности предприятия складывается из различных критериев. Поэтому рентабельность производства — это не одна величина, а ряд показателей. Рассматривают рентабельность фондов, продукции, продаж, единицы товарной продукции.

Поэтому рентабельность производства — это не одна величина, а ряд показателей. Рассматривают рентабельность фондов, продукции, продаж, единицы товарной продукции.

Основным финансовым документом, отражающим все результаты деятельности предприятия на данный момент времени, является бухгалтерский баланс. Сравнение доходов и расходов предприятия между двумя соседними отрезками времени, в которые составлялся баланс, помогает определить прибыльность либо убыточность производства.

Рентабельность операционных активов | Показатели окупаемости инвестиций

Return on Operating Assets

Описание

Этот показатель несколько отличается от рентабельности активов, поскольку в знаменателе используются только те активы, которые активно используются в основной деятельности для создания прибыли.

Это фокусирует внимание руководства на стоимости активов, фактически необходимых для ведения бизнеса, поэтому у него есть теоретический целевой уровень активов, которого нужно достигнуть. Типичным результатом этого показателя является постоянная кампания по ликвидации ненужных активов.

Типичным результатом этого показателя является постоянная кампания по ликвидации ненужных активов.

См. также:

CFA — Коэффициенты рентабельности.

Формула

Разделите чистую прибыль на валовую стоимость всех активов, используемых для получения прибыли. Также можно использовать оценку активов за вычетом амортизации, но метод начисления амортизации может значительно исказить сумму чистых активов, поскольку некоторые методы ускоренной амортизации устраняют до 40% стоимости актива в течение первого полного года использования.

Кроме того, если значительная часть чистой прибыли включает прибыли или убытки от чрезвычайных статей, которые не имеют ничего общего с текущей деятельностью и доходами, то влияние этих статей должно быть исключено из чистой прибыли для целей расчета.

Расчет:

Чистая прибыль /

Активы, используемые

для получения прибыли

Пример

Производитель старомодных шкафов из красного дерева на протяжении многих лет накопил несколько единиц оборудования, которые изредка используются в производственном процессе.

Новый финансовый директор подозревает, что более старые единицы оборудования избыточны и некоторые из них достаточно стары, чтобы представлять ценность как антиквариат. В прошлом году у компании был доход в 230 000 д.е. Финансовый директор собирает следующую информацию о своих основных средствах:

|

Общая база активов |

700,000 |

|

Ленточные пилы, необходимые для максимальной производительности |

4 |

|

Всего доступных ленточных пил |

7 |

|

Средняя стоимость ленточной пилы |

15,000 |

|

Ленточные шлифмашины, необходимые для максимальной производительности |

3 |

|

Всего доступных шлифмашин |

8 |

|

Средняя стоимость шлифмашины |

8,000 |

Не обращая внимание на мнение производственного персонала и вместо этого полагаясь на количественное сравнение уровней мощности доступного оборудования, финансовый директор определил, что есть три лишних ленточных пилы и пять дополнительных ленточных шлифовальных машин с общей стоимостью 85 000 д. е.

е.

Обладая этой информацией, финансовый директор рассчитывает рентабельность операционных активов следующим образом:

230 000 / (700 000 — 85 000) = 37%

Меры предосторожности

Конкретные активы, включенные в знаменатель, весьма субъективны и подвержены широкой интерпретации, поскольку менеджеры понимают, что любые активы, не включенные в коэффициент, в конечном итоге станут мишенями для ликвидации. Следовательно, список используемых активов должен быть тщательно проанализирован, желательно совместно с персоналом промышленного инжиниринга, чтобы гарантировать, что каждый актив играет прямую роль в получении прибыли.

подсчет и работа над показателем

Когда компания продает товары, она получает за них деньги от клиентов. Полученная сумма является общей выручкой. Однако еще до продажи товаров компания потратила деньги на их создание, закупку, транспортировку до магазина или склада. А после – на уплату налогов. Получается, что не всю выручку можно назвать прибылью. Но именно чистая прибыль считается рентабельностью.

Но именно чистая прибыль считается рентабельностью.

Рентабельность необходимо подсчитывать по нескольким причинам:

- сравнить показатели за последние месяцы и увидеть динамику продаж. В этом случае в качестве «точки отсчета» может быть взят месяц с самой высокой чистой прибылью;

- сравнить рентабельность двух товаров в ассортименте, чтобы отказаться от производства менее выгодного или вложиться в рекламу более выгодного продукта;

- сравнить компанию с конкурентами;

- прогнозировать рентабельность для новых продуктов, которые скоро будут запущены в производство;

- корректировать ценовую политику, повысить цену на продукт для получения большей прибыли с него или на постоянной основе снизить цену.

Кроме того, рентабельность будет интересна в таких случаях:

- стартапам важно доказать высокую рентабельность своих товаров, чтобы привлечь внимание инвесторов к бизнесу;

- если предприятие уже крупное и тоже ищет инвестора, оно обязано раскрыть информацию о том, как планирует использовать полученный капитал.

Инвесторы должны понимать, как их вложения повлияют на бизнес-процессы и рентабельность;

Инвесторы должны понимать, как их вложения повлияют на бизнес-процессы и рентабельность; - для реструктуризации кредитов, для получения новых займов банк может потребовать от предприятия расчет его рентабельности;

- рентабельность поможет сезонному бизнесу адаптироваться к несезону. Если компания понимает, от каких внешних факторов зависит сезонный спрос, она сможет прогнозировать рентабельность и регулировать запасы товара.

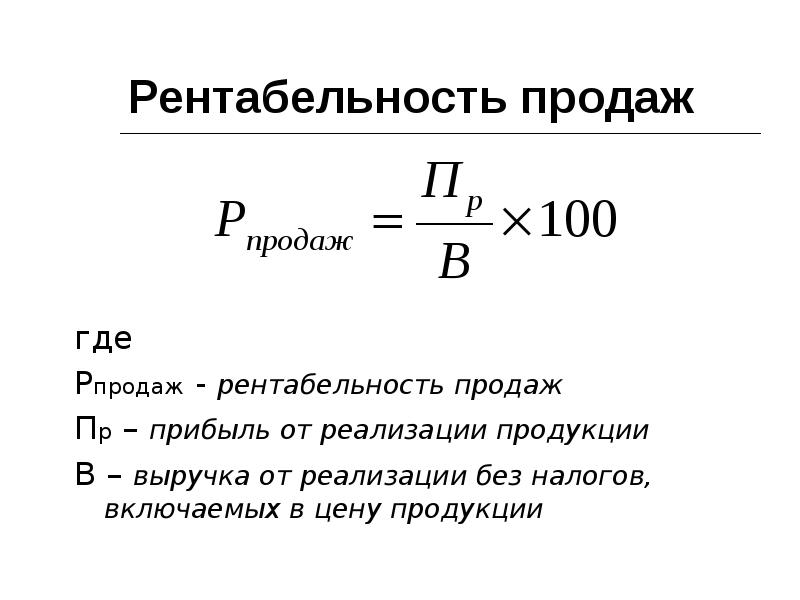

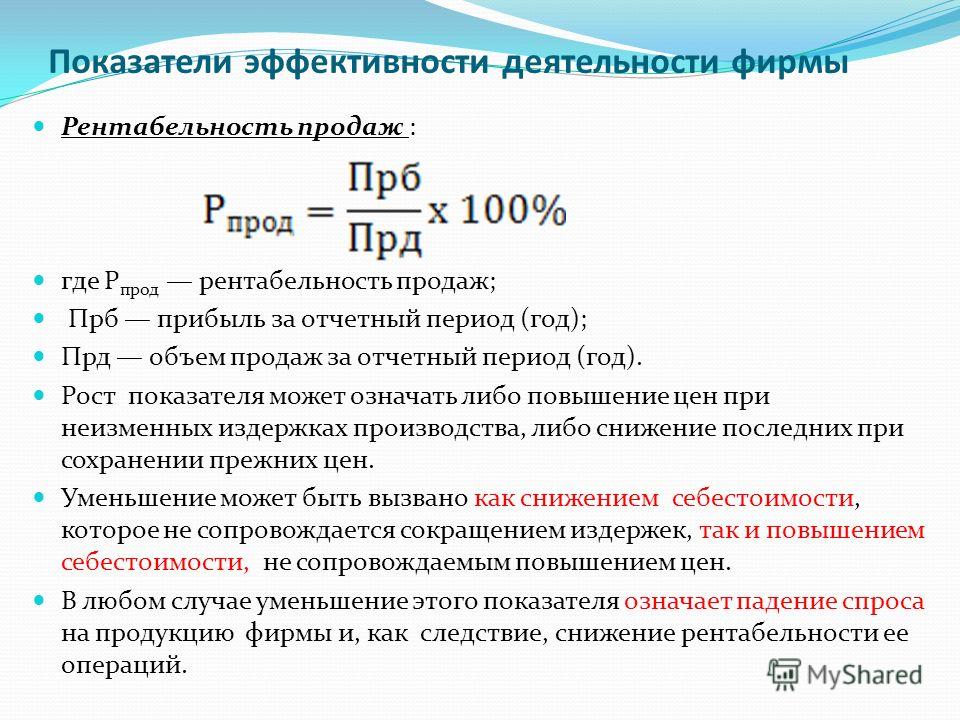

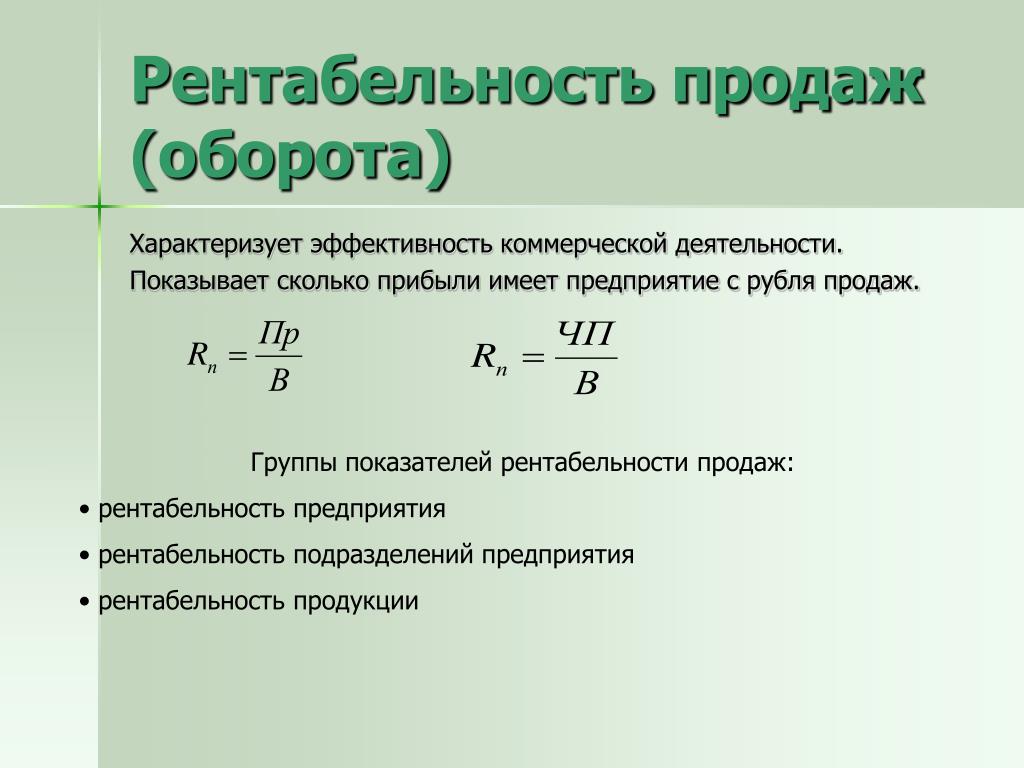

Таким образом, рентабельность продаж становится одним из ключевых показателей. Этот индекс способен характеризовать экономическую состоятельность всего предприятия.

Вычислить рентабельность можно по нескольким формулам. Во-первых, можно делать расчет на основе чистой прибыль: такой метод считается классическим. Сначала необходимо вычислить чистую прибыль. Для этого из выручки вычитаются следующие затраты:

- операционные расходы;

- налоги;

- операции с ценными бумагами;

- прибыль или убытки от участия компании в работе других предприятий.

Затем следует использовать формулу:

Рентабельность продаж = Чистая прибыль / Выручка с продаж * 100 %

Если рентабельность оказалась слишком низкой, компания может ее скорректировать за счет сокращения некоторых затрат:

- оптимизировать расходы на маркетинг, рекламу и привлечение клиентов;

- использовать налоговые льготы;

- сократить производственные расходы и, как следствие, себестоимость изделий.

Второй способ вычислить рентабельность – взять за основы валовую прибыль. Валовая прибыль – это разница между выручкой и себестоимостью. В случае с чистой прибылью было необходимо еще вычитать налоги, прочие затраты. В этом случае они входят в прибыль. Формула для расчета рентабельности такая:

Рентабельность = Валовая прибыль / Выручка от продаж * 100 %

У этого метода есть преимущество – по сути, результат расчетов зависит только от себестоимости. Значит, если рентабельность в динамике будет изменяться в худшую сторону, то и работать придется только над себестоимостью. С другой стороны, если в динамике рентабельность вырастет, значит, дело снова в себестоимости и компания научилась оптимизировать свои расходы.

С другой стороны, если в динамике рентабельность вырастет, значит, дело снова в себестоимости и компания научилась оптимизировать свои расходы.

Третий способ расчетов – расчет по прибыли до налогообложения. Формула стандартная:

Рентабельность = Прибыль до налогообложения / Выручка от продаж * 100 %

Эту формулу можно использовать, если необходимо сравнить несколько предприятий по рентабельности, но исключить влияние налоговых ставок.

Важно, что при любых расчетах не существует норм. «Нормальная» рентабельность отличается в зависимости от сферы деятельности фирмы, срока ее существования, размеров. Однако отрицательное значение недопустимо в любом случае.

Все же эксперты дают некоторые ориентиры для разных отраслей:

- сельское хозяйство – норма рентабельности находится на уровне 20 %;

- для торговли средние показатели равны 18–20 %;

- энергозатратные производства могут стремиться к 8 %.

Как анализировать полученные результаты

Рентабельность редко считают саму по себе. Чаще она интересна в совокупности с другими показателями. Но даже из одиночных результатов можно сделать выводы относительно положения компании. Средними считаются такие показатели:

Чаще она интересна в совокупности с другими показателями. Но даже из одиночных результатов можно сделать выводы относительно положения компании. Средними считаются такие показатели:

- рентабельность 20–30 % – результативность работы высокая, компания может развиваться;

- рентабельность от 5 до 20 % – средний результат, но компания будет стабильно существовать на рынке;

- рентабельность ниже 5 % – необходимо оптимизировать затраты, повысить цены на товар и увеличить показатель.

Если показатель низкий на протяжении нескольких месяцев, это говорит не только о неправильной ценовой политике, но и о неверном позиционировании на рынке. У компании не получается отстроиться от конкурентов, нет конкурентного преимущества. Из-за этого она вынуждена демпинговать, чтобы привлечь хотя бы минимальное число клиентов.

Если показатель находится в пределах нормы, но от периода к периоду становится ниже, значит, компании пора снижать затраты или менять ассортимент. Необходимо удалить из ассортимента те продукты, которые не приносят прибыли. Однако перед удалением необходимо оценить, к какому типу принадлежит товар. Например, есть продукты из категории «дойная корова». Они не показывают резких скачков в продажах, но приносят компании стабильный доход. От подобных товаров отказываться не следует.

Необходимо удалить из ассортимента те продукты, которые не приносят прибыли. Однако перед удалением необходимо оценить, к какому типу принадлежит товар. Например, есть продукты из категории «дойная корова». Они не показывают резких скачков в продажах, но приносят компании стабильный доход. От подобных товаров отказываться не следует.

Если объем продаж растет, но рентабельность держится на одном уровне, значит, необходимо оптимизировать непроизводственные расходы. Их сумма слишком велика, она больше, чем прибыль от продаж, то есть не позволяет увеличиваться ключевому показателю.

Как увеличить рентабельность

Чтобы увеличить рентабельность, необходимо работать с такими составляющими:

- общий объем продаж, так как от него зависит выручка;

- уровень расходов на производство и непроизводственные затраты.

Компания может предпринять разные действия для увеличения показателя. Самое простое – мотивировать сотрудников отдела продаж, чтобы они были больше вовлечены в рабочий процесс. Если они начнут больше продавать, увеличится объем продаж и выручка. Следует обучить менеджеров технике дополнительных продаж. В процессе презентации товара и общения с клиентом они могут ненавязчиво предлагать им более рентабельный аналог.

Если они начнут больше продавать, увеличится объем продаж и выручка. Следует обучить менеджеров технике дополнительных продаж. В процессе презентации товара и общения с клиентом они могут ненавязчиво предлагать им более рентабельный аналог.

Второй способ – изучить рынок, определить все меры, которые предпринимают конкуренты. Важно найти у конкурентов не только успешные идеи, но и неудачные. Если компания на опыте другого предприятия поймет, что метод не приносит результатов, она не будет его использовать и сэкономит собственные средства.

Компания может снизить себестоимость без потери качества. Например, сможет заключить договора с поставщиками на более выгодных условиях или оптимизировать производство, внедрить в работу принципы бережливого производства:

- повысить производительность за единицу времени;

- изготавливать товар небольшими партиями, чтобы излишки не хранились на складе;

- отказаться от большого количества оборудования, оставить только то, которое можно переключить с одного процесса на другой.

Если компания не занимается изготовлением продуктов, а закупает уже готовый товар для перепродажи, у нее тоже есть возможности снизить затраты. Например, приобрести товары по более низким ценам. Когда предприятие долго сотрудничает с одним партнером, оно может начать завышать цены. В этом случае необходимо найти другого поставщика, у которого можно сделать закупку по оптовым ценам.

Аналогично можно снизить прочие издержки, например, оптимизировать затраты на рекламу. Необходимо сравнить эффективность всех каналов рекламы и сократить вложения в те каналы, которые приводят меньше всего клиентов. С другой стороны, можно найти бюджетные способы продвижения. Например, сделать акцент на бесплатном сарафанном радио.

Возможна работа над уровнем сервиса. Это способ повышения рентабельности тоже считается бюджетным, ведь зачастую достаточно просто провести обучение среди продавцов и внедрить стандарты обслуживания. Однако если это приведет к повышению лояльности клиентов. Покупатели будут повторно возвращаться в компанию, а у менеджеров будет шанс продать им более рентабельный товар. Улучшение сервиса – это не только работа над отделом продаж. Можно предложить бесплатную доставку, установку, замеры и другие действия клиентоориентированного подхода.

Покупатели будут повторно возвращаться в компанию, а у менеджеров будет шанс продать им более рентабельный товар. Улучшение сервиса – это не только работа над отделом продаж. Можно предложить бесплатную доставку, установку, замеры и другие действия клиентоориентированного подхода.

Еще один простой способ повысить рентабельность – увеличить стоимость. Однако важно понимать, что после повышения цены часть клиентов уйдет к конкурентам. Возможно, придется изменить ориентацию на другой сегмент ЦА, который более платежеспособен.

Компания может увеличить долю тех товаров, которые обладают самой высокой рентабельностью. Необходимо сравнить все товары или товарные группы и вычислить самые ходовые. Если есть возможность, ними полностью можно заменить неходовые товары. Но если возможности нет, можно просто увеличить их долю в общих продажах.

Последний способ – проверить свою продукцию на соответствие тем стандартам, которые приняты в отрасли. Иногда продукт создан из качественных материалов, в его продвижение вкладывается достаточно средств, но товар все равно плохо покупается. Причина может быть, например, в его внешнем виде – он выглядит старомодно и проигрывает конкурентам.

Причина может быть, например, в его внешнем виде – он выглядит старомодно и проигрывает конкурентам.

Каждый способ можно применять по отдельности и комбинировать с другими. При грамотном подходе без особых затрат получиться повысить рентабельность до высокого значения.

Топ-5 компаний с высоким показателем рентабельности капитала

Сезон отчетности выглядит многообещающе. Финансовые результаты корпораций превосходят все ожидания, благодаря чему развеиваются опасения участников рынка по поводу надвигающейся рецессии.Воодушевленные возобновившимся оптимизмом и обнадеживающими тенденциями, фондовые рынки в настоящее время торгуются вблизи рекордных максимумов и, похоже, готовы продолжить восходящий тренд.

Поскольку инвесторы используют выжидательный подход и в большинстве своем осторожны, настал отличный момент для покупки акций надежных компаний с сильным бизнесом, приносящим высокую доходность.

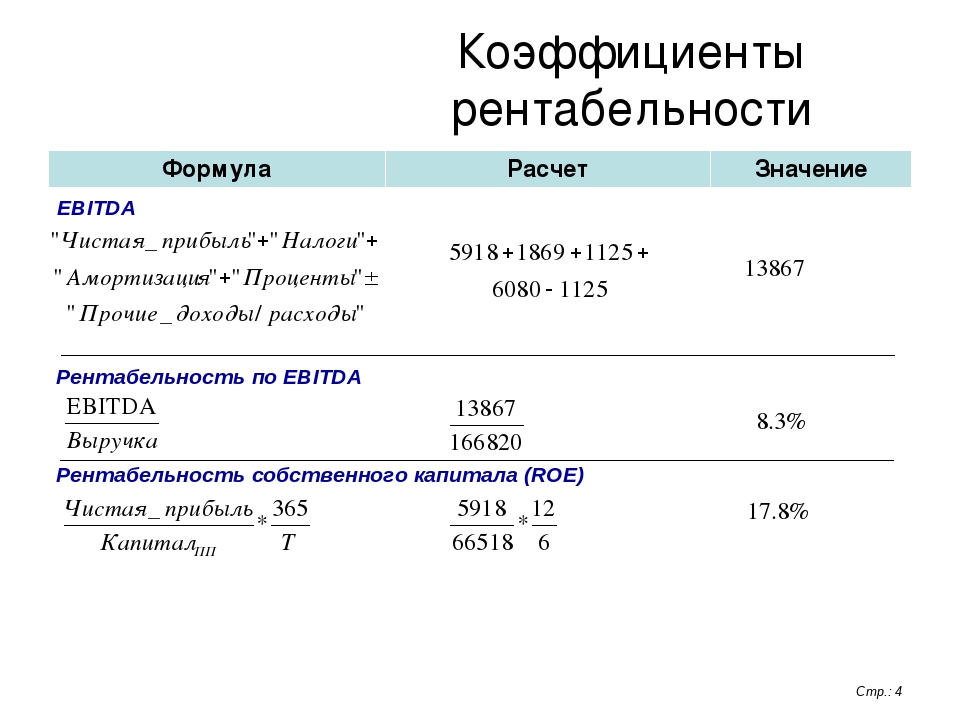

Часто участники рынка отдают предпочтение фирмам со стабильным денежным потоком. Тем не менее данный показатель вовсе не гарантия того, что выбранная компания отлично подойдет для инвестирования. Важно с умом подходить к изучению финансовой составляющей предприятия. Одной из самых главных метрик является рентабельность капитала (ROE). Высокое значение ROE гарантирует, что компания реинвестирует свои денежные средства с высокой доходностью.

Тем не менее данный показатель вовсе не гарантия того, что выбранная компания отлично подойдет для инвестирования. Важно с умом подходить к изучению финансовой составляющей предприятия. Одной из самых главных метрик является рентабельность капитала (ROE). Высокое значение ROE гарантирует, что компания реинвестирует свои денежные средства с высокой доходностью.

ROE: ключевой показатель

ROE = чистая прибыль/собственный капитал, где чистая прибыль берется из отчета о комплексных прибылях и убытках по итогам года, а собственный капитал – из баланса компании как усредненный среднегодовой показатель.

ROE помогает инвесторам находить действительно прибыльные компании и полезен при определении финансового состояния той или иной фирмы. Другими словами, данная метрика позволяет инвесторам идентифицировать компании, умело использующие кэш для получения более высокой прибыли.

Читайте: Coca-Cola vs Pepsi – битва дивидендных аристократов

Кроме того, ROE часто применяется для сравнения прибыльности компании с другими фирмами в отрасли – чем показатель выше, тем лучше. Инвестор может увидеть, сколько прибыли способен генерировать необремененный обязательствами капитал компании.

Инвестор может увидеть, сколько прибыли способен генерировать необремененный обязательствами капитал компании.

Другие важные параметры

Для составления списка привлекательных для инвестирования компаний, мы определили ключевые показатели, на которые следует обращать особое внимание.

Цена/денежный поток. Данное соотношение сравнивает рыночную стоимость компании с величиной ее денежного потока от операций и позволяет судить о способности компании генерировать поток наличности от своей основной (операционной) деятельности, то есть той, ради которой она создавалась. Анализируя значение P/CF, инвестору следует помнить о том, что величина денежного потока всегда отличается от чистой прибыли.

Рентабельность активов (ROA). Коэффициент рентабельности активов характеризует способность руководства компании эффективно использовать ее активы для получения прибыли. Кроме того, этот коэффициент отражает среднюю доходность, полученную на все источники капитала (собственного и заемного).

Рост EPS в течение пяти последних лет. Прибыль на акцию (Earnings Per Share, EPS) – финансовый показатель, равный отношению чистой прибыли компании, доступной для распределения, к среднегодовому числу обыкновенных акций. EPS можно считать одним из важнейших показателей, он является по своей сути доходом на начальные инвестиции акционеров, величина которого отражается в финансовых отчетах компании.

Оценка аналитиков Zachs. Оценка акций компании должна быть меньше или равна #2. Как известно, #1 означает рекомендацию аналитиков «активно покупать», #2 – «покупать».

Ниже представлен список из 5 компаний, на которые инвесторам стоит обратить внимание.

1. Best Buy

Best Buy – американская компания, владеющая крупной сетью магазинов бытовой электроники и сопутствующих товаров. Основана в 1966 году, штаб-квартира находится в Ричфилде, штат Миннесота.

В четвертом квартале компания превзошла прогнозы по прибыли на 8,6%. Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 8,8%. В настоящее время акции компании имеют рекомендацию Zacks #2 (покупать).

Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 8,8%. В настоящее время акции компании имеют рекомендацию Zacks #2 (покупать).

2. Bristol-Myers Squibb Company

Bristol-Myers Squibb – глобальная биофармацевтическая компания, специализирующаяся на разработке методов лечения серьезных заболеваний. Штаб-квартира находится в Нью-Йорке.

В четвертом квартале компания превзошла прогнозы по прибыли на 14,3%. Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 4,7%. В настоящее время акции компании имеют рекомендацию Zacks #2 (покупать).

3. Cigna Corporation

Cigna – глобальная компания, работающая в сфере здравоохранения. Предоставляет страховые и сопутствующие услуги в Соединенных Штатах и за рубежом. Основана в 1982 году, штаб-квартира находится в Блумфилде, штат Коннектикут.

В четвертом квартале компания превзошла прогнозы по прибыли на 11,8%. Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 12,4%. В настоящее время акции компании имеют рекомендацию Zacks #1 (активно покупать).

Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 12,4%. В настоящее время акции компании имеют рекомендацию Zacks #1 (активно покупать).

4. PepsiCo

PepsiCo является одной из ведущих мировых компаний по производству продуктов питания и напитков. В число дочерних компаний Pepsi входят следующие: Frito-Lay, Gatorade, Tropicana и Quaker. Штаб-квартира находится в городе Перчейз, штат Нью-Йорк.

В четвертом квартале компания превзошла прогнозы по прибыли на 3,5%. Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 7,4%. В настоящее время акции компании имеют рекомендацию Zacks #2 (покупать).

5. Progressive Corporation

Progressive Corporation принадлежит к числу крупнейших компаний-автостраховщиков в США. Основана в 1965 году, штаб-квартира находится в Мэйфилд Виллидж, штат Огайо.

В четвертом квартале компания превзошла прогнозы по прибыли на 6%. Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 7,3%. В настоящее время акции компании имеют рекомендацию Zacks #2 (покупать).

Аналитики прогнозируют рост прибыли фирмы в долгосрочной перспективе на 7,3%. В настоящее время акции компании имеют рекомендацию Zacks #2 (покупать).

Что такое валовая прибыль: определение, формула — Определение

Валовая прибыль — это разница между выручкой, полученной от продажи услуги или товара и его себестоимостью.

Посмотрите это видео, чтобы подробнее узнать, что такое валовая прибыль и зачем необходимо рассчитывать ее рентабельность. Также вы получите полезную подсказку, которая поможет определить прямые и косвенные расходы вашей компании.

Зачем считать валовую прибыль

Валовая прибыль — это индикатор уровня рентабельности компании. Он зависит от ряда таких факторов как расходы, себестоимость продукта или услуги, количество продаж, стоимость работы персонала, ассортимента и так далее. Чем выше валовая прибыль, тем эффективнее работает компания. Поэтому, необходимо расчитывать этот показатель регулярно.

К тому же, для оценки эффективности работы компании важно анализировать разные данные. Нельзя делать выводы об успешности бизнеса только по одному показателю. Например, на основании валовой прибыли можно делать другие расчеты и вычислять валовую маржу и операционную прибыль.

Как рассчитать валовую прибыль

Чтобы рассчитать валовую прибыль, вам понадобится найти разницу между выручкой, полученной от продажи продукта, и его себестоимостью. Посмотрите, как выглядит формула расчета.

Однако, не торопитесь на основании полученных данных принимать бизнес-решения. Если ваша компания продает несколько видов товаров или услуг, то общая валовая прибыль вам не расскажет, какое направление приносит больший доход. Поэтому, делайте расчеты отдельно для каждого вида деятельности и обязательно вычисляйте рентабельность.

Чтобы узнать рентабельность валовой прибыли, используйте следующую формулу.

Давайте посмотрим, как это работает на конкретном примере. Предположим, вы создаете лендинги и разрабатываете чат-ботов для мессенджеров и социальных сетей. Стоимость второй услуги в вашей компании выше, чем первой. Поэтому, можно предположить, что и доходность от разработки чат-ботов будет выше, но не все так однозначно. Если рассчитать валовую прибыль и рентабельность обеих услуг, то результат может оказаться совсем другим, ведь огромную роль играют размеры прямых расходов.

Предположим, вы создаете лендинги и разрабатываете чат-ботов для мессенджеров и социальных сетей. Стоимость второй услуги в вашей компании выше, чем первой. Поэтому, можно предположить, что и доходность от разработки чат-ботов будет выше, но не все так однозначно. Если рассчитать валовую прибыль и рентабельность обеих услуг, то результат может оказаться совсем другим, ведь огромную роль играют размеры прямых расходов.

То же самое касается и отслеживания эффективности работы сотрудников. Далеко не всегда можно полагаться на полученную сумму выручки, ведь себестоимость реализованных продуктов может быть абсолютно разной.

Чем валовая прибыль отличается от чистой прибыли?

Прибыль — это разница между доходами и расходами компании. Классификация этого показателя зависит от данных, которые используют для расчета. Поэтому выделяют маржинальную прибыль, операционную, бухгалтерскую и другие. Понимание разницы между всеми этими показателями крайне важно для правильного распределения ресурсов компании и оценки ее деятельности.

Например, валовая прибыль включает в себя операционные расходы, налоговые выплаты и другие отчисления. Следовательно, часть этой суммы необходимо еще направить на определенные нужды. Чистая прибыль — это финансы, которые останутся у вас от валовой прибыли после всех проплат. То есть, это та сумма, которую вы можете просто положить в сейф.

Регулярное отслеживание динамики валовой прибыли и других показателей позволяет вовремя выявлять изменения в работе, находить слабые места и корректировать действия для сохранения рентабельности бизнеса. Помните это, когда будете прописывать KPI в своем маркетинговом плане.

Ресурсы:

- В этой статье вы узнаете о том, какие виды прибыли существуют и как их рассчитывать.

- На этом сайте прочитаете, что такое чистая прибыль и от чего она зависит.

- В блоге Дримкас узнаете, зачем следить за бизнес-показателями и рассчитывать валовую прибыль.

Обновлено: 17. 12.2020

12.2020

Оцените, насколько полезна статья «Валовая прибыль «

Оценка: 4 / 5 (6)

Разница между рентабельностью и прибылью

Хотя эти два термина используются как синонимы, прибыль и рентабельность — не одно и то же. Оба показателя являются учетными метриками при анализе финансового успеха компании, но между ними есть явные различия. Чтобы правильно определить, является ли компания финансово устойчивой или готовой к росту, инвесторы должны сначала понять, что отличает прибыль компании от ее прибыльности.

Определение прибыли

Прибыль — это абсолютное число, определяемое суммой дохода или дохода сверх затрат или расходов, которые несет компания.Он рассчитывается как общая выручка за вычетом общих расходов и отображается в отчете о прибылях и убытках компании. Независимо от размера или масштабов бизнеса или отрасли, в которой она работает, цель компании — всегда получать прибыль.

Определение прибыльности

Прибыльность тесно связана с прибылью, но с одним ключевым отличием. В то время как прибыль — это абсолютная величина, рентабельность — относительная. Это показатель, используемый для определения размера прибыли компании по отношению к размеру бизнеса.Прибыльность — это мера эффективности — и, в конечном итоге, ее успеха или неудачи. Еще одно определение прибыльности — это способность бизнеса обеспечивать возврат инвестиций на основе имеющихся ресурсов по сравнению с альтернативными инвестициями. Хотя компания может получать прибыль, это не обязательно означает, что компания прибыльна.

Реальные приложения

Чтобы определить ценность инвестиций в компанию, инвесторы не могут полагаться только на расчет прибыли.Вместо этого необходим анализ прибыльности компании, чтобы понять, эффективно ли компания использует свои ресурсы и свой капитал.

Если считается, что компания имеет прибыль, но убыточна, существуют инструменты для увеличения прибыльности и общего роста компании. Неудачные проекты могут быстро погубить компанию, что напрямую приведет к невозвратным затратам. Компании могут изучить индекс рентабельности, чтобы определить, стоит ли продолжать проект, чтобы уменьшить количество неудачных проектов.Эта метрика дает руководству компании представление о затратах в сравнении с выгодами проекта и рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальные инвестиции в проект.

Неудачные проекты могут быстро погубить компанию, что напрямую приведет к невозвратным затратам. Компании могут изучить индекс рентабельности, чтобы определить, стоит ли продолжать проект, чтобы уменьшить количество неудачных проектов.Эта метрика дает руководству компании представление о затратах в сравнении с выгодами проекта и рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальные инвестиции в проект.

Компания также может повысить прибыльность с помощью теории предельной прибыли. Одним из первых шагов компании к увеличению прибыльности является увеличение продаж, что требует увеличения объемов производства. Предельная отдача, также известная как предельный продукт, — это теория, которая утверждает, что добавление рабочих до определенного момента увеличивает использование капитала эффективным способом; превышение этого числа рабочих ведет к уменьшению прибыли и, в конечном итоге, к снижению прибыльности.Чтобы быть прибыльной, компании необходимо применить эту теорию к своему конкретному бизнесу, а производственные потребности должны расти эффективным и рентабельным образом.

Итог

Хотя они кажутся похожими, прибыль и рентабельность связаны почти исключительно с инвестициями и управлением бизнесом. Изменение ассортимента продуктов и повышение цен — это две теории, которые больше всего влияют на то, имеет ли компания прибыль или может получить прибыль в будущем.

В чем разница между прибылью и рентабельностью?

Как владельцу бизнеса вам нужно больше входящих, чем исходящих денег, чтобы ваша компания оставалась на плаву. Сколько денег у вас осталось после оплаты расходов, называется прибылью. Вам следует измерить прибыль своего бизнеса, известную как прибыльность. Анализируйте прибыль и прибыльность для анализа своей компании и принятия финансовых решений.

Прибыль и рентабельность

Как прибыль, так и рентабельность позволяют лучше понять различные аспекты вашего бизнеса.Чтобы не путать эти два понятия, вам необходимо понимать разницу между прибылью и прибыльностью.

Прибыль — это сумма прибыли вашего бизнеса. Это число остается, когда вы вычитаете расходы из своего дохода. Вы можете получить прибыль, просмотрев отчет о прибылях и убытках вашего бизнеса.

Это число остается, когда вы вычитаете расходы из своего дохода. Вы можете получить прибыль, просмотрев отчет о прибылях и убытках вашего бизнеса.

Прибыльность измеряет прибыль вашего бизнеса и помогает определить ваш успех или неудачу. Это не абсолютное число. Вместо этого он смотрит на то, что означает прибыль вашего бизнеса, в виде процентов или десятичных дробей.Вы можете использовать разные коэффициенты прибыльности.

Прибыль

Прибыль вашего бизнеса называется чистой прибылью или убытком. У вашего бизнеса либо остались деньги после того, как вы оплатили расходы, либо у вас их нет.

Опять же, используйте отчет о доходах, чтобы определить свои общие доходы и расходы. Вот формула определения прибыли вашего бизнеса:

Прибыль = Общий доход — Общие расходы

В нижней строке отчета о прибылях и убытках отображается ваша прибыль или убыток.Если ваша прибыль отрицательная, вам нужно что-то изменить в своем бизнесе. Вы можете сократить свои расходы, придумать способы увеличения дохода или и то, и другое.

Вы можете сократить свои расходы, придумать способы увеличения дохода или и то, и другое.

Например, в июне ваш доход составил 20 000 долларов. У вас было 10 000 долларов расходов. Ваша прибыль составит 10 000 долларов (20 000–10 000 долларов). Многие владельцы бизнеса предпочитают инвестировать оставшуюся прибыль в свой бизнес.

Получение прибыли не обязательно означает прибыльность вашего бизнеса. Вы можете получать положительную прибыль, которая кажется высокой, но она не дает вам полной картины состояния вашей компании.

Чтобы определить, отражают ли финансы вашей компании успех или неудачу, вам нужно посмотреть на прибыльность.

Прибыльность

Прибыльность — это показатель прибыли. Вы используете прибыльность, чтобы определить, приносит ли ваш бизнес достаточно прибыли для поддержания и роста.

Существует несколько различных коэффициентов прибыльности, которые можно использовать для измерения аспектов успеха вашего бизнеса:

- Коэффициент рентабельности

- Коэффициент валовой прибыли

- Коэффициент рентабельности инвестиций

Коэффициент рентабельности

Коэффициент маржи прибыли показывает вам, сколько вы зарабатываете после вычета расходов, аналогично прибыли. Однако разница между прибылью и нормой прибыли заключается в том, что размер прибыли измеряется как соотношение или процент. С другой стороны, прибыль — это просто сумма в долларах.

Однако разница между прибылью и нормой прибыли заключается в том, что размер прибыли измеряется как соотношение или процент. С другой стороны, прибыль — это просто сумма в долларах.

С помощью маржи прибыли вы знаете, какой процент от каждого доллара остается у вашего бизнеса.

В вашем отчете о прибылях и убытках есть числа, необходимые для определения коэффициента прибыли. Чтобы определить коэффициент рентабельности вашего бизнеса, используйте следующую формулу:

Маржа прибыли = (Выручка — Расходы) / Выручка

Давайте использовать те же числа, что и в примере с прибылью (20 000 долларов дохода и 10 000 долларов расходов).

(20 000–10 000 долларов США) / (20 000 долларов США) = 0,5

Как видите, ваша норма прибыли составляет 0,5 или 50%. Это означает, что вы сохраняете 50 центов с каждого доллара продаж. Остальные 50 центов идут на расходы. Норма прибыли выше 25% обычно хороша.

Коэффициент валовой прибыли

Коэффициент валовой прибыли сравнивает вашу валовую прибыль с вашими чистыми продажами. Используйте коэффициент валовой прибыли, чтобы определить, насколько выше цена ваших продуктов по сравнению с тем, что вы за них заплатили.

Используйте коэффициент валовой прибыли, чтобы определить, насколько выше цена ваших продуктов по сравнению с тем, что вы за них заплатили.

Вы можете использовать коэффициент валовой прибыли, чтобы узнать, какой доход остается после вычета стоимости проданных товаров (COGS).COGS — это сколько вам стоит производство предметов.

Вот формула коэффициента валовой прибыли:

Коэффициент валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка

Допустим, у вас 30 000 долларов дохода и 20 000 долларов стоимости проданных товаров.

(30 000–20 000 долларов) / 30 000 долларов = 0,33

В этом примере коэффициент вашей валовой прибыли составляет 0,33 или 33%. Это означает, что 33% вашего общего дохода остается после оплаты COGS.

Коэффициент возврата инвестиций (ROI)

Еще одним показателем рентабельности является коэффициент возврата инвестиций.Этот коэффициент показывает, насколько прибылен ваш бизнес по сравнению с тем, сколько вы потратили на свои инвестиции.

Вы используете коэффициент рентабельности инвестиций, чтобы определить, насколько успешно ваши инвестиции приносят прибыль. Коэффициент ROI — это процент.

Вот формула возврата инвестиций:

Рентабельность инвестиций = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Например, вы потратите 1000 долларов на маркетинговую кампанию по электронной почте, которая принесет 1400 долларов продаж.

(1400–1000 долларов) / 1000 долларов = 0,4

Вы получите доход в размере 0,40 доллара США, или 40%, на каждый вложенный доллар. Как правило, чем выше число, тем выше ваша прибыльность.

Рентабельность и прибыль в двух словах

Их названия могут звучать одинаково, но прибыль и рентабельность совершенно разные. Прибыль показывает, сколько долларов у вас осталось после вычета расходов из выручки. Вы находите прибыльность, чтобы определить, здорова ваша прибыль или нет.

Формула нахождения прибыли:

- Прибыль = Выручка — Расходы

Есть несколько формул для измерения рентабельности:

- Маржа прибыли = (Выручка — Расходы) / Выручка

- Коэффициент валовой прибыли = (Выручка — Стоимость проданных товаров) / Общий доход

- Рентабельность инвестиций = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Если вам нужно точно определить, сколько у вас осталось денег, посмотрите на свою прибыль. Если вы хотите узнать, насколько хорошо ваш бизнес справляется со своими доходами и расходами, определите свою прибыльность.

Если вы хотите узнать, насколько хорошо ваш бизнес справляется со своими доходами и расходами, определите свою прибыльность.

Чтобы определить свою прибыль и рентабельность, вам необходимо вести точный учет. Онлайн-бухгалтерское программное обеспечение Patriot позволяет отслеживать расходы и доходы. Это сделано для тех, кто не занимается бухгалтером, чтобы вы могли вернуться к ведению бизнеса. Получите бесплатную пробную версию сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Разница между денежным потоком и прибылью

Денежный поток и прибыль — это два разных финансовых параметра, которые важны для ведения успешного бизнеса.

Денежный поток — это количество денег, поступающих и выводимых из вашего бизнеса в данный момент времени: платежи, которые вы получаете, и платежи, которые вы делаете. Денежный поток влияет на то, сколько денег у вас фактически есть в наличии в любой момент времени.

Прибыль — это размер финансовой выгоды, которую ваша компания получает от своих продуктов или услуг. Если вы приносите больше денег, чем стоит для ведения вашего бизнеса, вы получаете прибыль.

Денежный поток и прибыль являются важными показателями успеха для бизнеса и могут повлиять на стабильность вашей компании.Они также пересекаются с другими важными корпоративными проблемами, особенно когда ваша компания быстро растет.

Что такое денежный поток и почему это важно?

Денежный поток — это деньги, которые поступают в фирму и покидают ее в результате операционной, финансовой и инвестиционной деятельности. Это деньги, которые у вас есть для выполнения текущих и краткосрочных обязательств.

Денежный поток — это то, что позволяет вам вовремя оплачивать свои расходы, включая расходы на поставщиков, сотрудников, аренду, страховку и другие операционные расходы.

Недостаточный денежный поток означает, что бизнес не может выполнять свои финансовые обязательства, такие как выплаты поставщикам или даже сотрудникам. Это может произойти, даже если вы получаете прибыль от своих продуктов и услуг. В быстрорастущем бизнесе внезапно успешный продукт часто может вызвать кризис денежных потоков.

Это может произойти, даже если вы получаете прибыль от своих продуктов и услуг. В быстрорастущем бизнесе внезапно успешный продукт часто может вызвать кризис денежных потоков.

Что такое прибыль и почему она важна?

Прибыль, также называемая чистой прибылью, — это то, что остается от выручки от продаж после вычета всех расходов фирмы.Бизнес не может выжить, если он не приносит прибыли.

Прибыль означает, что ваш бизнес зарабатывает больше денег, чем тратит на то, чтобы оставаться в бизнесе.

Иногда, как в случае с денежным потоком, успех продукта может привести к увеличению расходов, что может повлиять на вашу прибыль. Снижение расходов может позволить вам получить прибыль, но это требует эффективных сокращений, которые не ставят под угрозу вашу способность оставаться в бизнесе.

Как взаимодействуют денежный поток и прибыль

Быть прибыльным не означает автоматически получать адекватный денежный поток.Взаимодействие с другими людьми

Например, если ваш продукт проходит через длинную цепочку продаж, а некоторые из ваших оптовых клиентов не оплачивают счета в течение 120 дней, вы можете получать прибыль от этих продуктов, но все еще не имеете наличных денег. Если поставщики материалов, которые вам нужны для производства этих продуктов, ожидают оплаты каждые 15 или 30 дней, у вас не будет денег, чтобы платить им и продолжать производство продуктов.

Если поставщики материалов, которые вам нужны для производства этих продуктов, ожидают оплаты каждые 15 или 30 дней, у вас не будет денег, чтобы платить им и продолжать производство продуктов.

Несмотря на то, что ваши единичные продажи растут и рентабельны, вы не получите своевременную оплату для оплаты своих поставщиков, выплаты заработной платы и других операционных расходов.Если вы не можете своевременно выполнять свои финансовые обязательства, кредиторы могут вынудить вас обанкротиться в период, когда продажи быстро растут.

Ключевые выводы

- Денежный поток — это фактические деньги, поступающие и исходящие из вашего бизнеса.

- Прибыль — это ваша чистая прибыль после вычета расходов из продаж.

- Бизнес может быть прибыльным, но при этом не иметь достаточного денежного потока.

- Бизнес может иметь хороший денежный поток, но при этом не получать прибыль.

- В краткосрочной перспективе многие предприятия борются либо с денежным потоком, либо с прибылью.

- Быстрый или неожиданный рост может вызвать кризис движения денежных средств и / или прибыли.

- И денежный поток, и прибыль необходимы, чтобы оставаться в бизнесе в долгосрочной перспективе.

Точно так же рост и стабильный денежный поток не означает, что вы получаете прибыль.

Например, если вы беспокоитесь о выплатах поставщикам или покупке нового оборудования, вы можете занять деньги, чтобы покрыть расходы.Это создает достаточный денежный поток для вашего бизнеса. Но если долг, связанный с выплатой этой ссуды, поднимает ваши расходы выше точки безубыточности, вы больше не получаете прибыль.

Быстрый или неожиданный рост может вызвать кризис прибыли или денежного потока. Многие предприятия, особенно новые предприятия, в какой-то момент испытывают трудности либо с денежным потоком, либо с прибылью. Однако, если денежный поток или прибыль останутся недостаточными, в конечном итоге ваш бизнес не сможет продолжать работать.

Как быстрый рост может привести к краху бизнеса

Быстрый рост может привести к тому, что бизнес столкнется либо с денежным потоком, либо с прибылью, а иногда и с обоими. это также может создать другие проблемы, которые влияют как на денежный поток, так и на прибыль.

это также может создать другие проблемы, которые влияют как на денежный поток, так и на прибыль.

- Операции: Если объем создаваемого вами продукта увеличивается, это может изменить ваши операционные требования. Это может увеличить ваши расходы, что снизит вашу прибыль. Если изменения не будут внесены вовремя, это может повлиять на ваши предложения, что уменьшит ваш денежный поток.

- Служба поддержки клиентов: Новые продукты стимулируют продажи, но могут привести к дорогостоящему гарантийному ремонту или даже отзыву продукции. Это уменьшает ваш денежный поток. Персонал службы поддержки клиентов может не увеличиваться вместе с ростом продаж, что также приводит к неудовлетворенности клиентов. Это может снизить ваши продажи и соответствующую прибыль.

- Перерасход: Быстро успешный продукт может привести вашу компанию к чрезмерно оптимистичным решениям о расходах, таких как покупка дорогостоящего оборудования и неосмотрительная модернизация оборудования.

Это может снизить вашу прибыль и ограничить денежный поток, необходимый для других расходов. Если эти проекты расширения финансируются за счет заемных средств, вы можете уменьшить как прибыль, так и денежный поток, в результате чего ваша компания потеряет свои конкурентные преимущества на рынке.

Это может снизить вашу прибыль и ограничить денежный поток, необходимый для других расходов. Если эти проекты расширения финансируются за счет заемных средств, вы можете уменьшить как прибыль, так и денежный поток, в результате чего ваша компания потеряет свои конкурентные преимущества на рынке.

В растущей компании отслеживание денежных потоков и прибыли также требует внимания к этим связанным вопросам. В некоторых случаях может потребоваться ограничить рост или отложить расширение, чтобы обеспечить финансовую стабильность и долгосрочный успех вашего бизнеса.

Критические различия между выручкой, прибылью и денежным потоком

Прибыль, доход и денежный поток — все это важные элементы здорового, растущего бизнеса, но это не одно и то же.

Чтобы управлять своим бизнесом, вы должны понимать разницу между зарабатыванием денег и управлением деньгами. Растущие компании часто сталкиваются с более жесткой маржой и повышенными расходами, поэтому не стоит пытаться «преодолеть» проблемы с деньгами. Многие владельцы бизнеса умеют продавать, но пора также научиться прогнозировать и составлять бюджет.

Многие владельцы бизнеса умеют продавать, но пора также научиться прогнозировать и составлять бюджет.

Выручка, прибыль и денежный поток: в чем разница?

Денежный поток относится к тому, как деньги поступают в бизнес и уходят из него, и, в частности, по банковскому счету компании. Выручка — это общий доход, полученный от продаж предприятия, то есть приток денежных средств. Это отличается от прибыли и , которая представляет собой сумму оставшегося дохода после того, как компания оплатила все свои расходы.

Выручка и прибыль

Выручка и прибыль тесно связаны.Чтобы быть прибыльным, бизнес должен иметь доход или деньги, поступающие из других источников дохода. Тем не менее, бизнес может иметь доход, но все же не быть прибыльным, если сумма долга и операционных расходов превышает заработанные.

Необходимо учитывать различные виды прибыли, включая валовую прибыль и операционную прибыль. Валовая прибыль рассчитывается путем вычитания стоимости проданных товаров (COGS) из выручки. Операционная прибыль — это прибыль предприятия без учета любых вычетов, которые вы обычно делаете на проценты и налоги.

Операционная прибыль — это прибыль предприятия без учета любых вычетов, которые вы обычно делаете на проценты и налоги.

Возможно, вы также слышали термин чистая прибыль , который является синонимом прибыли и чистой прибыли. Чистая прибыль — это чистая прибыль бизнеса. Чтобы рассчитать чистую прибыль, вычтите COGS, все расходы (включая административные, операционные и другие), амортизацию, проценты и налоги на бизнес из общего объема продаж.

Выручка и денежный поток

Выручка — это лишь одна часть денежного потока, поскольку она связана с притоком денежных средств, но не с их оттоком. Иногда его называют чистым объемом продаж, выручкой от продаж или общим доходом.

В большинстве случаев под выручкой понимается доход от продаж, связанных с основными операциями бизнеса. Другими словами, если у вас есть небольшой бизнес по продаже лодок, выручка будет относиться к общему объему продаж лодок.

Возможно, вы также слышали термин неоперационная прибыль . Этот термин относится к другим потокам доходов бизнеса, включая инвестиционный доход или процентный доход. Это не обычное дело, но говорят, что у вашего судостроительного предприятия деньги отложены на инвестиционном счете.Любой доход, полученный с этого аккаунта, будет считаться неоперационным доходом компании.

Этот термин относится к другим потокам доходов бизнеса, включая инвестиционный доход или процентный доход. Это не обычное дело, но говорят, что у вашего судостроительного предприятия деньги отложены на инвестиционном счете.Любой доход, полученный с этого аккаунта, будет считаться неоперационным доходом компании.

Денежный поток по сравнению с прибылью

Мы знаем, что прибыль — это выручка за вычетом расходов, и что иногда ее называют чистой прибылью. Денежный поток относится к притоку и оттоку денежных средств для бизнеса. Положительный денежный поток возникает, когда в любой момент времени поступает больше денег, тогда как отрицательный денежный поток означает, что денег выходит больше.

Это может показаться удивительным, но бизнес может быть прибыльным, но при этом иметь отрицательный денежный поток.Получение дохода не всегда приводит к немедленному увеличению денежных средств, а несение расходов не всегда приводит к немедленному уменьшению денежных средств. Следовательно, может наступить время, когда валовые продажи вашего бизнеса увеличатся, даже если у вашего бизнеса больше оттока денежных средств, чем притока.

Следовательно, может наступить время, когда валовые продажи вашего бизнеса увеличатся, даже если у вашего бизнеса больше оттока денежных средств, чем притока.

Один из способов следить за своей прибылью и общим денежным потоком — регулярно проверять свою финансовую отчетность. Эти отчеты включают отчет о прибылях и убытках вашей компании, отчет о движении денежных средств и баланс. Вместе они дадут вам более полное представление о вашем бизнесе, помогая лучше понять, как взаимосвязаны денежный поток, прибыль и выручка.

Примеры различий между выручкой, прибылью и денежным потоком

Например, предположим, что вы являетесь владельцем компании, которая занимается распространением и производством газонокосилок в хозяйственных магазинах и других местах розничной торговли. Вот три момента, которые иллюстрируют разницу между прибылью и денежным потоком:

1. Полученная выручка

Ваша компания продает газонокосилку за 300 долларов в розничный магазин 1 июня и отправляет счет по электронной почте. Выручка вашей компании составляет 300 долларов США, но продавец не оплачивает счет до 30 июня.Выручка публикуется немедленно, но 300 долларов наличными не собираются в течение 30 дней.

Выручка вашей компании составляет 300 долларов США, но продавец не оплачивает счет до 30 июня.Выручка публикуется немедленно, но 300 долларов наличными не собираются в течение 30 дней.

2. Произведенные расходы

Ваша компания оплачивает 270 долларов расходов на проданную газонокосилку. Эти расходы оплачиваются в апреле и мае, до продажи газонокосилки. В апреле и мае у вашего бизнеса отток наличности в размере 270 долларов США, а 30 июня он получит 300 долларов США.

3. Признанная прибыль

Прибыль, полученная от продажи газонокосилок, составляет (300 — 270 долларов = 30 долларов), и эта прибыль публикуется 1 июня.С точки зрения бухгалтерского учета, выручка может быть признана 1 июня, потому что процесс продажи завершается, когда продукт доставлен. Однако до 30 июня прибыль в размере 30 долларов не взимается.

В то время как вашей компании приходится ждать, чтобы получить свою дебиторскую задолженность, у других видов бизнеса такой проблемы нет. Многие компании получают наличные от клиентов в точках продаж. Розничный торговец, такой как Walmart, получает платежи от клиентов в точках продаж с помощью дебетовых или кредитных карт.

Многие компании получают наличные от клиентов в точках продаж. Розничный торговец, такой как Walmart, получает платежи от клиентов в точках продаж с помощью дебетовых или кредитных карт.

Эта система позволяет розничному продавцу быстро собирать наличные и значительно упрощает процесс управления денежными средствами. Когда платежи собираются позднее, а не когда продукт или услуга доставляются покупателю, планирование управления денежными средствами может быть более сложным.

Управление денежными потоками индивидуально для каждого бизнеса

Допустим, ваша компания, производящая газонокосилку, получила 30 долларов прибыли от продажи газонокосилок, но должна была заплатить 270 долларов наличными, чтобы изготовить и доставить продукт покупателю.Вашей компании также пришлось ждать 30 дней после продажи, чтобы вернуть 270 долларов, уплаченных наличными, и получить прибыль в размере 30 долларов. Чем больше продукции продает газонокосилка, тем больше денег она должна потратить. Эта ситуация требует точного управления денежными потоками.

Эта ситуация требует точного управления денежными потоками.

Вот несколько примеров источников денежных потоков для вашего бизнеса по производству газонокосилок:

- Поступления по предыдущим продажам : Получение денежных средств от продаж в предыдущие месяцы может обеспечить денежные средства для производства и доставки продуктов. Продажи за апрель и май, собранные в июне, могут покрыть производственные затраты в июне.Однако, если продажи вашей компании растут, денежных поступлений за прошлые месяцы может быть недостаточно для удовлетворения текущих производственных потребностей.

- Отсрочка денежных выплат : Ваша компания может отсрочить денежные выплаты, что уменьшит общую сумму денежных средств, необходимых для производства каждый месяц. Предположим, например, что ваша компания покупает металл и другое сырье у поставщика материалов. Обе стороны подписывают договор, по которому ваша компания должна вносить 20% от суммы каждого заказа наличными и вносить остаток в течение 25 дней.

Такой порядок улучшит денежную позицию вашей компании.

Такой порядок улучшит денежную позицию вашей компании. - Привлечение капитала : Если ваш бизнес по производству газонокосилок не может финансировать свои потребности в денежных средствах за счет денежных потоков, возможно, ему потребуется привлечь дополнительный капитал. Предприятия могут увеличивать капитал путем выпуска акций, что означает, что инвестор приобретает долю в компании в обмен на наличные. Вы также можете привлечь капитал, взяв в долг.

Привлечение дополнительного капитала — наименее привлекательный вариант для управления денежными средствами.Когда бизнес выпускает акции, владельцы продают процент своей доли в компании. Выпуск долга требует от компании выплаты процентов по долгу и своевременного погашения первоначальной основной суммы займа.

Многие компании должны выпустить акции или долги, чтобы собрать достаточно средств для ведения бизнеса.

Прибыльпротив прибыльности — почему важно отслеживать маржу прибыли

Вы, должно быть, задаетесь вопросом, действительно ли вам нужна степень MBA для увеличения прибыли вашей компании? Что ж, ответ на этот вопрос — на самом деле вы, : «На самом деле не нужна MBA!»

На самом деле, чтобы увеличить свою прибыль, вам нужно позаботиться о двух основных способах:

- Увеличение доходов

- Снижение затрат

Самые умные компании всегда внедряют новые маркетинговые стратегии и меры по сокращению затрат, которые в конечном итоге позаботятся о вашей Бухгалтерские услуги . Но слишком многие зациклены на увеличении продаж, что они склонны забывать о главной важности сокращения этого факта и в конечном итоге фактически сокращают прибыль. Это факт, что предприятиям крайне важно отслеживать не только «прибыль», но и «маржу прибыли».

Но слишком многие зациклены на увеличении продаж, что они склонны забывать о главной важности сокращения этого факта и в конечном итоге фактически сокращают прибыль. Это факт, что предприятиям крайне важно отслеживать не только «прибыль», но и «маржу прибыли».

В то время как прибыль обычно измеряется в «долларах», маржа прибыли, с другой стороны, измеряется как «процент» или «соотношение», а точнее, отношение между чистой прибылью (прибылью) и общим объемом продаж.

Продолжая пример выше:

Компания A имеет чистую выручку в размере 100 000 долларов США и общий объем продаж в 1 миллион долларов США, поэтому ее маржа прибыли составляет 100 000/1 000 000 или 10 процентов.

Компания B также приносит 100 000 долларов чистой выручки, но ее общий объем продаж составляет 500 000 долларов, что дает маржу прибыли 20% (100 000/500 000). Обе компании имеют одинаковую прибыль, но компания B вдвое прибыльнее, чем компания A.

Прибыль против прибыльности:

Прибыль и прибыльность — это два термина, которые часто используются как синонимы, но это не одно и то же. Разъяснения обоих терминов различаются, и те, кто способен правильно их интерпретировать, могут рассчитывать стать свидетелями финансового успеха компании.

Разъяснения обоих терминов различаются, и те, кто способен правильно их интерпретировать, могут рассчитывать стать свидетелями финансового успеха компании.

Чтобы определить, является ли компания финансово устойчивой, владельцы бизнеса и инвесторы должны отслеживать прибыль компании от ее прибыльности.

Чтобы бизнес оставался на плаву, нужно всегда обеспечивать стабильный оборотный капитал и максимально сокращать бизнес-расходы и расходы.

Проще говоря, любая сумма, остающаяся после вычитания общих расходов из общей выручки, является прибылью.

Точно так же маржа прибыли — это соотношение между чистой прибылью и общим объемом продаж, которое измеряется как отношение или процент.

Как увеличить прибыль с помощью прибыли по сравнению с прибыльностью?

Что ж, причина в том, что, поскольку маржа прибыли более точно отражает долгосрочную прибыльность и уязвимость бизнеса к внезапному увеличению постоянных затрат (таких как страхование, офисные расходы и налоги), следовательно, важно отслеживать маржу прибыли и реализовывать стратегии , которые держат его как можно выше.

Есть два основных способа увеличить прибыль компании.

- Во-первых, вы можете повысить цену, которую взимаете за свои продукты и услуги, но это должно быть сделано только после тщательного анализа влияния этих повышенных цен на поведение потребителей и общий объем продаж.

- Второй и гораздо более безопасный подход — контролировать расходы.

Почему важно различать прибыль и рентабельность?

Универсальная истина заключается в том, что чем больше валовая прибыль, тем прибыльнее компания без учета общих и административных расходов.

Ниже перечислены пункты, которые подтверждают значимость валовой прибыли:

Текущие расходы- Маржа валовой прибыли определяет расходы на покрытие текущих расходов. И все же оставьте прибыль владельцу бизнеса.

- Другими словами, валовая прибыль отражает разницу между затратами на производство и выручкой от продукции.

- Чем больше валовая прибыль, тем больше выручка остается на покрытие операционных расходов и получение прибыли.

- Ведение записей, позволяющих отслеживать валовую прибыль компании, помогает владельцу бизнеса отслеживать тенденции прибыльности.

- Валовая прибыль компании, рассчитываемая как выручка за вычетом стоимости проданных товаров, может со временем увеличиваться.

- Однако из-за изменений выручки и колебаний как переменных, так и постоянных затрат валовая прибыль является лучшим индикатором прибыльности.

- Чтобы помочь владельцу бизнеса с ценообразованием на продукт, мы можем использовать маржу валовой прибыли.

- Зная стоимость производства определенного продукта, владелец бизнеса может определить, какую прибыль он хочет получить, и определить продажную цену, необходимую для получения этой прибыли.

- Нам необходимо учитывать спрос, конкуренцию и демографические факторы.

- Компании используют различные коэффициенты для сравнения себя с конкурентами и отраслевыми стандартами.

В настоящее время большинство коммерческих фирм используют виртуальные бухгалтерские услуги .Как он заботится об их Бухгалтерские услуги, и Бухгалтерские услуги.

В настоящее время большинство коммерческих фирм используют виртуальные бухгалтерские услуги .Как он заботится об их Бухгалтерские услуги, и Бухгалтерские услуги. - Мы используем валовую прибыль как коэффициент для анализа.

- Помогает определить финансовое состояние компании.

- Компаниям, которые не достигли отраслевых показателей, необходимо либо увеличить продажную цену, либо снизить затраты, связанные с производством, без ущерба для качества продукции. Кроме того, на самом деле, это может оказать негативное влияние на их Бухгалтерские и бухгалтерские услуги .

- Маржа валовой прибыли — полезный инструмент для планирования будущей деятельности компании.

- Поскольку валовая прибыль учитывает выручку и производственные затраты. Таким образом, прогнозирование будущих доходов или затрат и определение соответствующей валовой прибыли поможет определить общую прибыльность.

- Используя маржу валовой прибыли, компания может разработать различные сценарии перед внесением изменений.

В чем сходство между прибылью и прибыльностью?

Даже если у них похожие имена, у них мало общего с тем, что они вам говорят.

Прибыль измеряет, сколько денег зарабатывает бизнес.

Рентабельность, с другой стороны, определяет, насколько эффективен этот бизнес.

Конечно, оба числа вам о чем-то говорят, но в мире финансов рентабельность намного важнее прибыли.

Заключение:Это факт, что никакая отдельная стратегия вряд ли повысит прибыльность компании или перспективы долгосрочного успеха.

На самом деле, наиболее успешные компании тщательно оценивают поведение потребителей, чтобы определить лучшую цену для продуктов.Одновременно исследуя ряд фиксированных стратегий сокращения затрат, от передачи некритических рабочих функций на аутсорсинг до сокращения штатов. Затем внимательно изучаем варианты медицинского обслуживания своих сотрудников. Энциклопедический анализ как цен, так и тщательных мер по сокращению затрат помогает повысить прибыльность компании.

Затем внимательно изучаем варианты медицинского обслуживания своих сотрудников. Энциклопедический анализ как цен, так и тщательных мер по сокращению затрат помогает повысить прибыльность компании.

Чтобы начать работу и узнать больше о наших услугах, вам необходимо связаться с одним из наших экспертов-консультантов из команды Accounts Confidant Team, позвоните нам сегодня по телефону + 1-866-301-2307 .

Зачем нужно отслеживать рентабельность

Вам не нужен MBA, чтобы знать, что есть два основных способа увеличения прибыли: увеличение доходов или снижение затрат. Самые умные компании реализуют маркетинговые стратегии и меры по сокращению затрат, которые делают и то, и другое, но слишком многие из них настолько зациклены на увеличении продаж, что забывают о важности сокращения жира и в конечном итоге фактически сокращают прибыль.

Одна прибыль может обмануть

Каждый, кто прошел базовый курс по ведению бизнеса, знает, как рассчитывать прибыль. Вы складываете общие доходы и вычитаете общие расходы, а все, что остается, — это ваша прибыль. Но прибыль как мера успеха в бизнесе может быть обманчива. Например, компания A тратит 900 000 долларов на продажу товаров и услуг на 1 миллион долларов, получая 100 000 долларов прибыли. Компания B тратит 400 000 долларов на создание 500 000 долларов. Две компании приносят одинаковую прибыль (100 000 долларов), но одинаково ли они прибыльны?

Вы складываете общие доходы и вычитаете общие расходы, а все, что остается, — это ваша прибыль. Но прибыль как мера успеха в бизнесе может быть обманчива. Например, компания A тратит 900 000 долларов на продажу товаров и услуг на 1 миллион долларов, получая 100 000 долларов прибыли. Компания B тратит 400 000 долларов на создание 500 000 долларов. Две компании приносят одинаковую прибыль (100 000 долларов), но одинаково ли они прибыльны?

Простой ответ — нет. Чем больше компания тратит на получение запланированной прибыли, тем более уязвима она для незначительных изменений затрат, которые могут быстро вывести ее из бизнеса.Допустим, компания A, указанная выше, тратит 200 000 долларов на медицинское страхование, и эти расходы увеличиваются на 10 процентов. Это увеличивает расходы на страхование на 20 000 долларов, уменьшая прибыль до 80 000 долларов. Компания B тратит 100 000 долларов на медицинское страхование. 10-процентное увеличение сокращает чистую прибыль всего на 10 000 долларов, а прибыль падает до 90 000 долларов. Компания B теперь получает на 10 000 долларов больше прибыли, чем компания A.

Компания B теперь получает на 10 000 долларов больше прибыли, чем компания A.

Маржа прибыли обеспечивает более реалистичную перспективу

Для бизнеса важно отслеживать не только прибыль, но и рентабельность.В то время как прибыль измеряется в долларах, маржа прибыли измеряется в процентах или соотношении, в частности, соотношении между чистой прибылью (прибылью) и общим объемом продаж.

Продолжая приведенный выше пример, компания A имеет чистую выручку в размере 100 000 долларов США и общий объем продаж в 1 миллион долларов США, поэтому ее маржа прибыли составляет 100 000/1 000 000 или 10 процентов. Компания B также приносит 100 000 долларов чистой выручки, но ее общий объем продаж составляет 500 000 долларов, что дает маржу прибыли 20% (100 000/500 000). Обе компании имеют одинаковую прибыль, но компания B вдвое прибыльнее, чем компания A.

Как увеличить размер прибыли