Что такое маржа простыми словами: в чём измеряется

Многие из тех, кто имеет к бизнесу непосредственное значение, наверняка сталкивались с таким понятием как маржинальность. Вообще это слово не пользуется большой популярностью, но его значение, если говорить простыми словами, будет понятно каждому.

Итак, маржинальность или же маржа, говоря простыми словами – это показатель разницы между себестоимости товара и его рыночной цены. Себестоимость – это основные затраты на производство данной продукции: оплата труда, различных коммуникаций (электричество, расходные материалы), плата за аренду помещения для самого производства и прочие обязательные платежи, в том числе налоговые отчисления.

Нельзя сказать, что разница между этими двумя показателями будет постоянно одинаковая. Маржинальность зависит не только от роста или снижения инфляции или утверждения новых законодательств о продаже и сбыте товаров и услуг, но и от самой фирмы. Каждая компания, сугубо индивидуально делает, так сказать, наценку на свой товар. По результатам наценки, и, соответственно конечной цены на товар и рождается конкуренция, что влечёт за собой различные маркетинговые и рекламные ходы со стороны каждой компании.

Маржинальность и рентабельность: чем отличаются

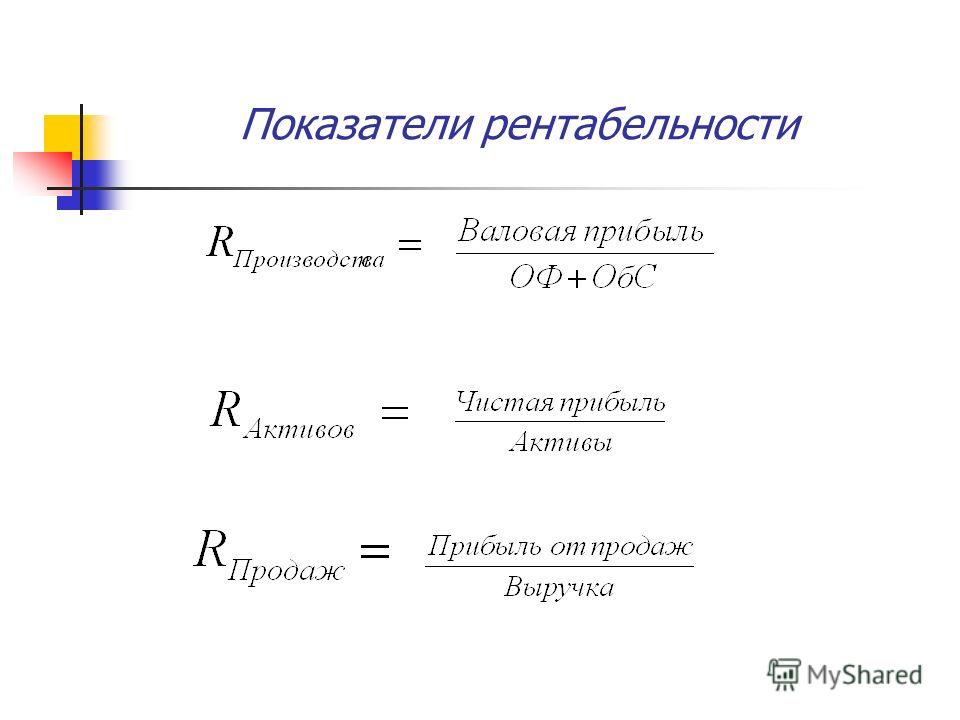

Часто люди не понимают, чем отличаются маржинальность и рентабельностью. Но путать эти понятия никак нельзя, так как различие есть, и причём весомое. Дело в том, что при расчёте рентабельности требуется такой показатель, как издержки производства.

Издержками называют затраты на производство продукции. А маржинальность – это сама наценка на товар. А показатель рентабельности – процентная доля прибыли от продажи данного товара.

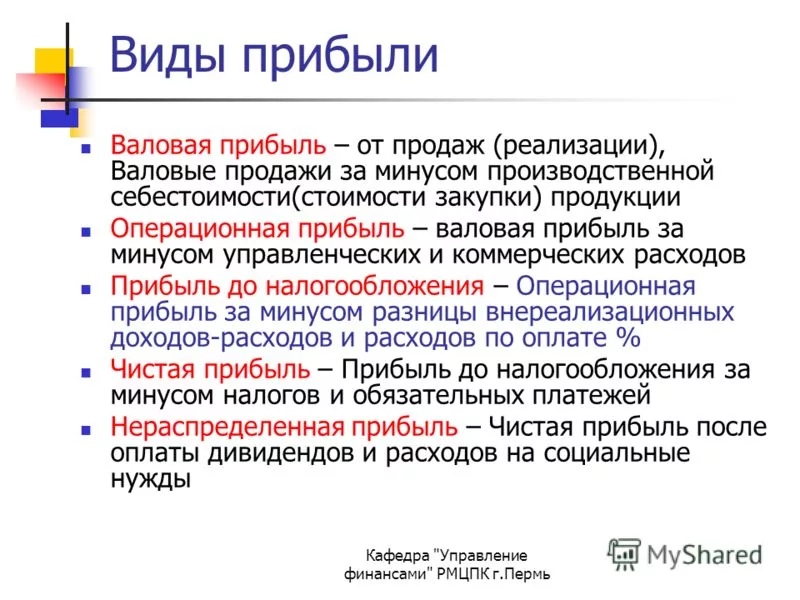

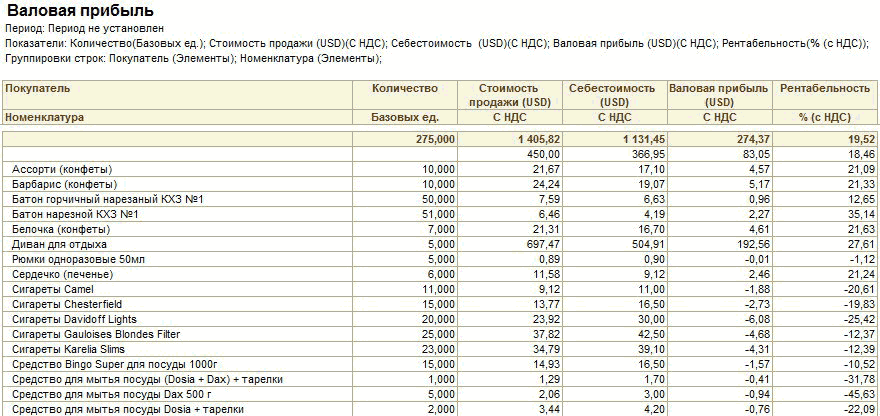

Что такое маржинальность валовой прибыли

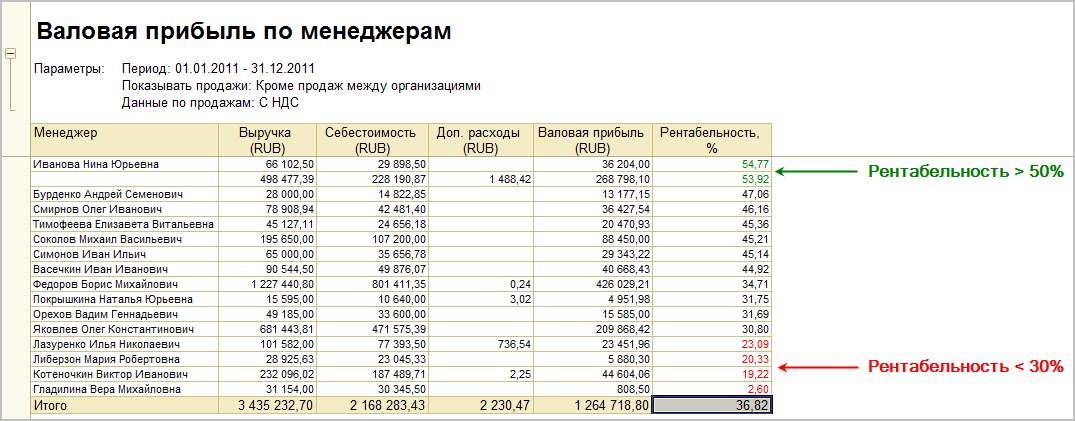

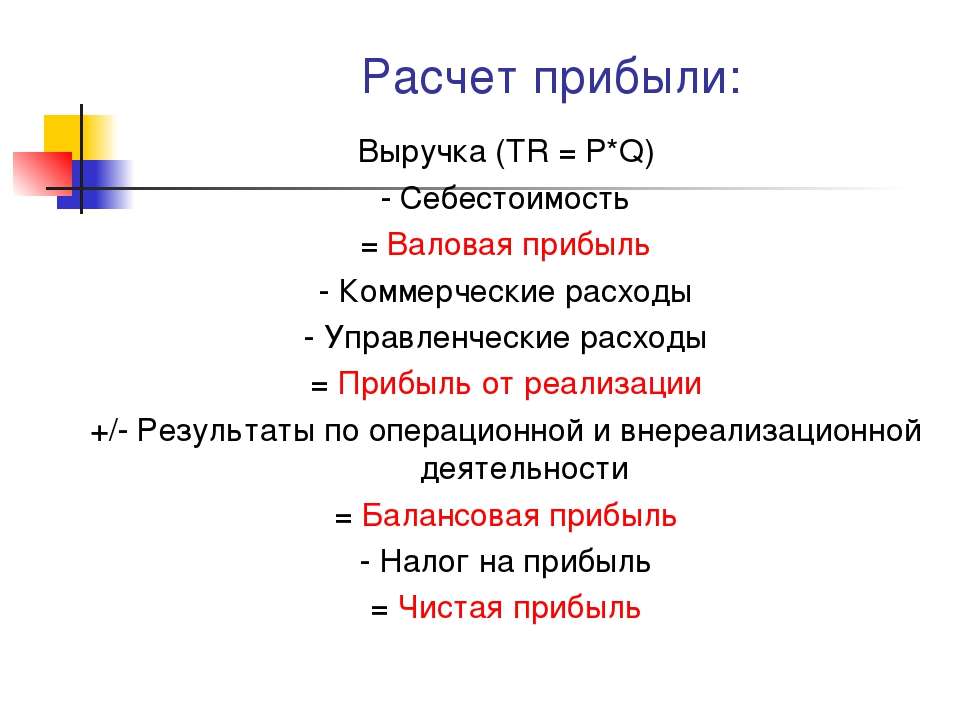

Маржинальность валовой прибыли, или, как привыкли говорить экономисты, валовая маржа – это показатель разницы между прибылью от продажи продукции и переменными затратами компании – это те затраты, зависящие от объёма производства.

Самый простой способ вычисления валовой прибыли – рассчитывать её с одного рубля выручки. Таким образом, если коэффициент валовой маржи будет, к примеру, 10%, значит, с одного рубля выручки компания получит 10 копеек прибыли. И далее это всё умножается на реальную сумму от выручки.

Но не стоит так сильно полагаться на данный показатель. Конечно, расчёт валовой маржинальности очень важен для предприятия и даёт оценку многих, немаловажным показателям работы, но оценить общее финансовое положение с помощью него, с точностью нельзя.

В чем измеряется маржинальность

Как и многие показатели в экономике маржинальность, по итогам результатов расчёта будет иметь процентный вид. Поэтому, для расчёта маржинальности от заказа продвижения сайта в Яндексе, цена услуги будет сравниваться с себестоимостью, путём вычитания и всё это будет умножено на 100, чтобы перевести проценты.

Таким образом, если такая услуга стоит, к примеру 30 т.р. а себестоимость будет 7 т.р., исходя из отчислений специалистам, которые будут оказывать данную услугу, затрат на электроэнергию, так как логично, что делать они это будут на ПК и плату за аренду помещения, в котором находится агентство или сам специалист.

Маржинальность и прибыль: в чем разница

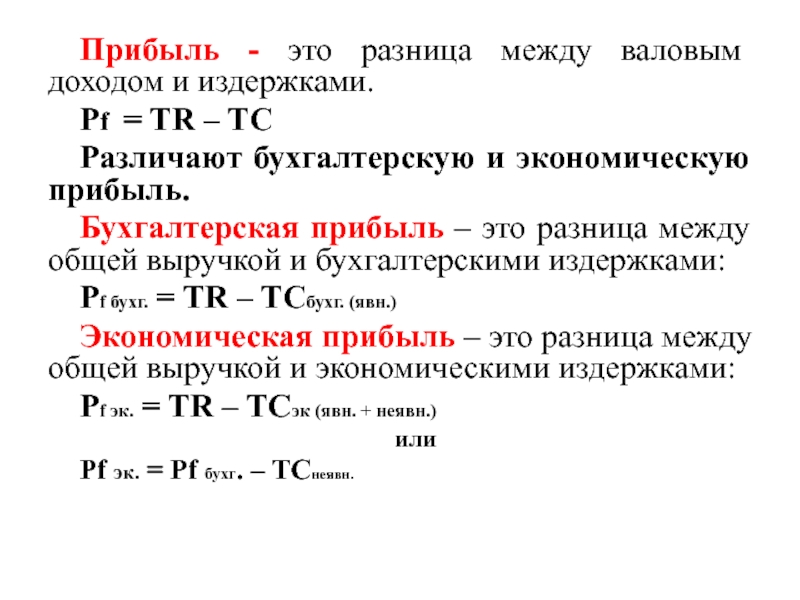

Чтобы понять, в чём разница между маржинальностью и прибылью, сначала нужно знать, что такое прибыль. Опытный таргетолог или специалист, имеющий дело с экономикой и финансовой стороной предприятия прекрасно знает, что прибыль – это не выручка, как многие привыкли думать.

Прибыль – это разница между общими доходами предприятия, в которую входит выручка от продажи готовой продукции, так же доходы от процентов по вкладам, акциям и т.

А маржинальность, как мы уж говорили, это как раз и разница между этой самой прибылью и затратами на производство. Но здесь будет считаться уже прибыль конкретно от какого-либо процесса – это либо выручка с продаж или оказания услуги, либо какой-либо другой процедуры, которой занимается данное производство.

Думаю, теперь Вы, в общих чертах, ознакомились с таким, хоть и не новым, но очень важным и распространённым среди экономистов и финансистов понятием маржинальность, поняли, как её рассчитывать и самое важное – для чего нужно это делать.

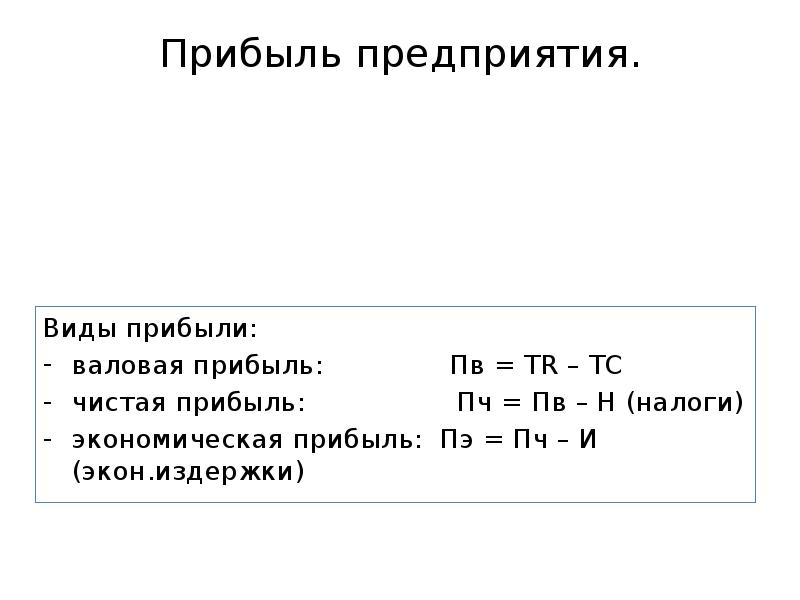

Чистая прибыль что это такое простыми словами Как рассчитать

Подсчитать чистую прибыль компании не всегда так легко, как может показаться на первый взгляд. Конечно же, во многом могут помочь финансовая ведомость и бухгалтерский учет, который ведется, но необходимо учитывать абсолютно все расходы, которые не всегда входят в бухгалтерские записи компании. Так давайте рассмотрим чистая прибыль что это?

Что такое чистая прибыль?

Чистая прибыль – это та сумма денег, которая остается после оплаты всех налогов, аренды и других расходов, которые являются обязательными и ежемесячными.

ПОЗВОНИ ЮРИСТУ

ОН РЕШИТ ТВОИ ВОПРОСЫ БЕСПЛАТНО

Москва, обл 8 (499) 577-00-25 доб. 130

Санкт-Петербург, обл 8 (812) 425-66-30 доб. 130

Федеральный номер 8 (800) 350-84-13 доб. 130

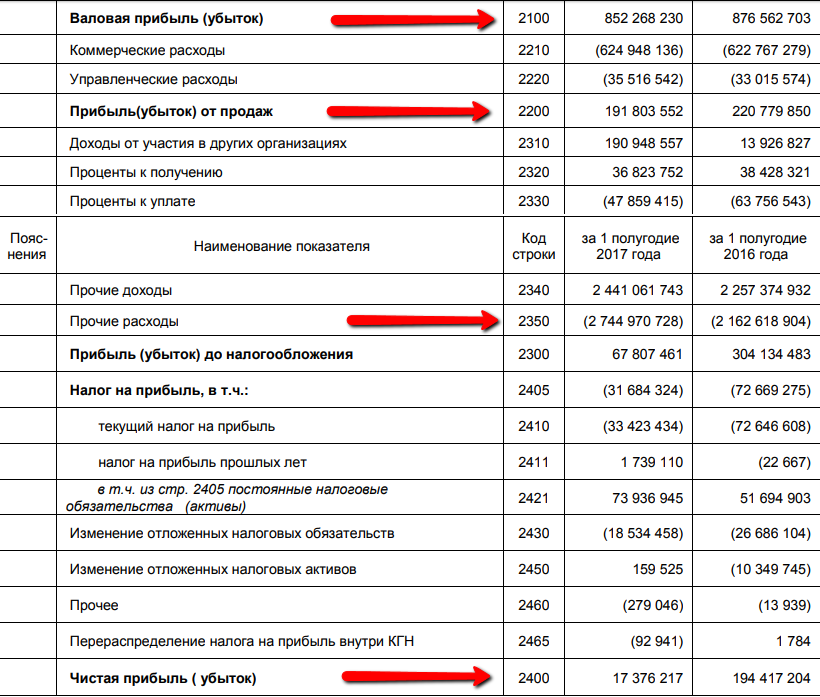

Инвесторы, которые ведут финансовый подсчет прибыли компании, знают, что доход во многом зависит от валовой прибыли, полученной за определенный период времени, а также суммы налогов.

Правильный подсчет чистой прибыли помогает не только разобраться в том, какой заработок имеет предприниматель, но и определить, в какую сторону необходимо двигаться, а также что необходимо изменить для того, чтобы увеличить данный показатель.

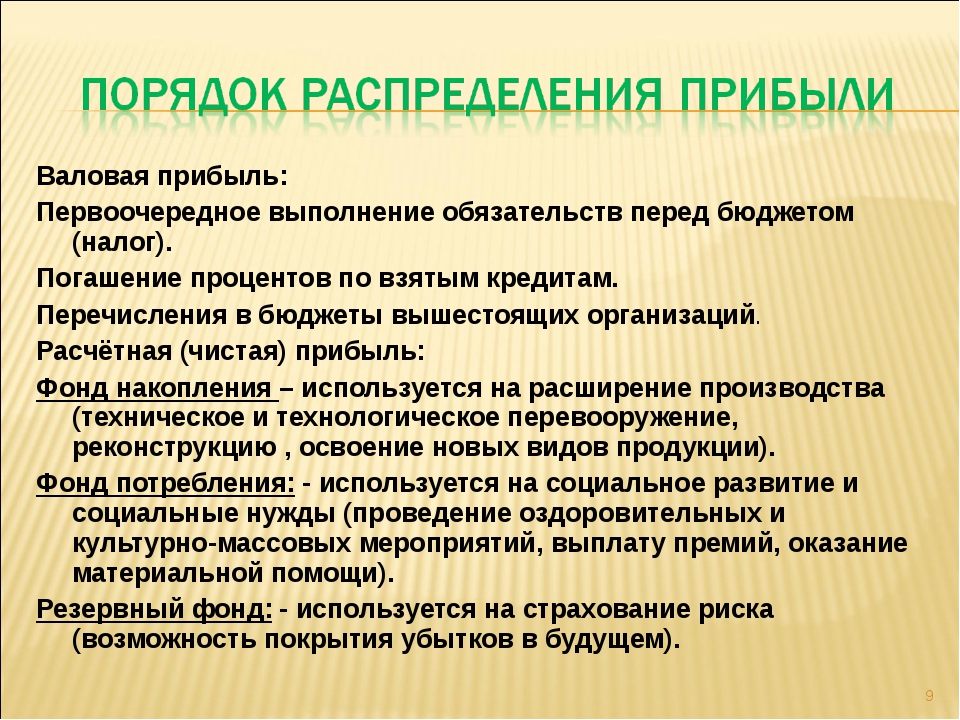

Что входит в подсчет чистой прибыли?

Фонд накопления. Это та часть от полученного дохода, которая вкладывается в дело для того, чтобы в дальнейшем увеличить чистую прибыль.

Фонд потребления. Это сумма денег от чистой прибыли, которая в дальнейшем идет на зарплату сотрудникам, премии, другую помощь.

Резервный фонд. Это та часть финансов, которая откладывается на случаи форс-мажорных ситуаций.

Социальный фонд. Это часть накоплений, которая откладывается на случай различных ситуаций, связанных с травматизмом работников на предприятии. Несмотря на то, что некоторые предприниматели уверены в безопасности их работы, думать об этом все же стоит, иначе можно попасть в неловкую ситуацию и понести в результате убытки.

Дивиденды. Если есть фонд акций, не стоит забывать о том, что часть суммы от доходов распределяется между инвесторами.

Нераспределенная прибыль. Это финансовый доход, который является пассивным, не распределяется на другие финансовые стороны и при этом постоянно увеличивается.

ПОЗВОНИ ЮРИСТУ

ОН РЕШИТ ТВОИ ВОПРОСЫ БЕСПЛАТНО

Москва, обл 8 (499) 577-00-25 доб. 130

Санкт-Петербург, обл 8 (812) 425-66-30 доб. 130

Федеральный номер 8 (800) 350-84-13 доб. 130

Фонд валютных отчислений. Это часть дохода, которая или подается в валюте, или переводится в нее под определенным курсом, изменения которого также необходимо учитывать.

Рентабельность и чистый доход

На установление и выявление чистого дохода влияет рентабельность компании, исчисление которой помогает определить, насколько валовая прибыль отличается от чистого дохода.

При этом необходимо понимать, что рентабельность компании – это не подсчет денежной суммы, а меры для получения большей прибыли при меньших расходах.

То есть, проводя линию рентабельности между доходами и расходами, предприниматель видит, где его бизнес имеет прибыльные стороны и какая точка на линии может стать убыточной.

Как увеличить чистый доход?

Конечно же, для этого в первую очередь необходимо увеличить число клиентов при помощи выявления потребностей, рекламных компаний и регулярного повышения спроса, что достигается при помощи различных методов.

К тому же всегда можно применить более радикальные и логичные методы, а именно сокращение рабочего штата, минимизация налогов, уменьшение различных выплат.

Внимание! В данной статье информация могла устареть! Для уточнения информации заполните заявку ниже и квалифицированный юрист поможет решить вашу задачу или позвоните по телефонам указанным на сайте. Консультация или звонок бесплатно!

что это такое простыми словами

Автор Виктория Булахова На чтение 6 мин.

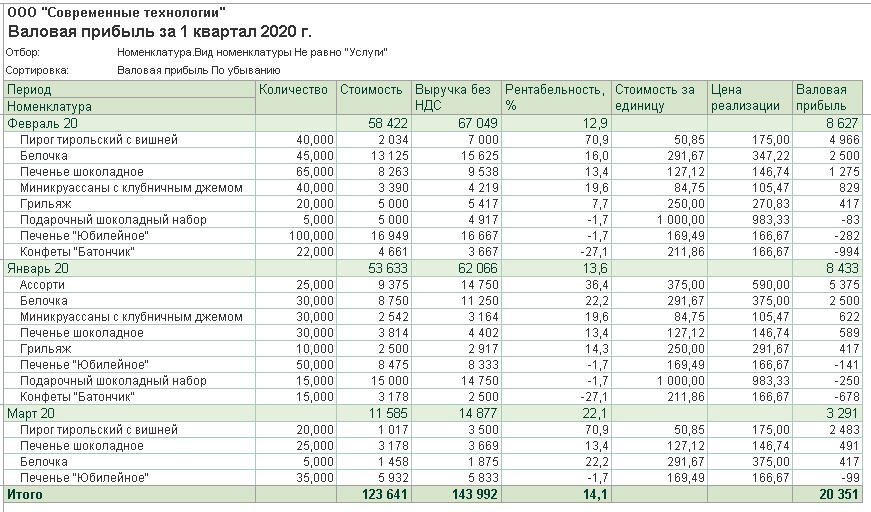

Валовая маржа или gross margin – это выраженная в процентах общая рентабельность продаж. В предыдущей статье мы рассмотрели общее понятие маржи, отличие маржинальности от прибыли и торговой наценки. Сегодня более подробно расскажем простыми словами о валовой марже и сферах ее использования. Также вы узнаете, для чего рассчитывается коэффициент валовой маржи и каким должно быть значение этого показателя.

Что показывает валовая рентабельность

Дословный перевод словосочетания gross margin – валовая прибыль, однако это не совсем точно. Прибыль – это разница между выручкой и себестоимостью. Валовая маржа – это разница между объемом продаж и себестоимостью, деленная на объем продаж.

Мы уже знаем, что валовая маржа и валовая рентабельность – это, по сути, равнозначные понятия. Для чего же рассчитывается именно валовая, а не общая рентабельность бизнеса? Какие выводы сделает финансовый аналитик или инвестор, определяя этот показатель по данным финансовой отчетности компании?

Гросс маржа (синонимы: норма прибыли, валовая рентабельность) определяется в целях:

- Упрощения расчетов для крупных компаний.

Если предприятие небольшое, а большинство расходов являются условно-постоянными, т.е. неизменными в течение длительного периода, то обычно не возникает сложностей с определением рентабельности с учетом издержек.

Если предприятие небольшое, а большинство расходов являются условно-постоянными, т.е. неизменными в течение длительного периода, то обычно не возникает сложностей с определением рентабельности с учетом издержек.

Но если же характер издержек зависит от сезонности, расходы подразделяются на коммерческие, управленческие и прямые, компания зависима от внешних инвестиций – тогда именно показатель валовой рентабельности является ключевым для оценки эффективности бизнеса.

- В некоторых случаях размер чистой прибыли не является показательным. За счет чистого дохода выплачиваются различные бонусы, подарки, некоторые компании тратят немалые суммы на представительские расходы, которые по законодательству являются нормируемыми. Кроме того, на чистую прибыль влияют банковские проценты по кредитам и депозитам, инвестиции и другие факторы, имеющие лишь косвенное отношение к основному направлению деятельности компании.

Итак, gross margin – это величина, показывающая долю прибыли на каждую денежную единицу (доллара, рубля и др.) в общем объеме выручки.

Где используется валовая маржа

Маржа валовой прибыли используется при проведении макроэкономического анализа предприятия, отрасли бизнеса, внутреннего и внешнего рынка страны в целом.

Для полного анализа финансового состояния компании вкупе с валовой прибылью нужны еще показатели операционной прибыли и дохода от инвестиционной деятельности. Gross margin лишь показывает, насколько результативно работает бизнес.

На величину гросс маржи влияют факторы:

- объемы производства или продаж;

- работа отделов продаж и закупок;

- фонд оплаты труда;

- затраты на замену и ремонт оборудования;

- сопутствующие услуги (аренда, охрана и др).

Иными словами, помимо выручки, в расчете gross margin участвуют издержки, без которых предприятие работать не сможет. Именно правильное соотношение доходов и расходов и определяет размер гросс маржи.

Какой должна быть валовая маржа

Приведем средние нормы показателей валовой маржи по некоторым отраслям:

| Наименование отрасли | Gross margin, % |

|---|---|

| Оптовая торговля | 30-40 |

| Технологии | 50-70 |

| Здравоохранение | 10-20 |

| Производство | 25-30 |

Итак, в оптовой торговле существует множество косвенных (не зависящих от объема реализации) расходов, поэтому минимальная маржинальность может свидетельствовать о низкой прибыли или убыточной деятельности.

Здравоохранение – это не только услуги медицинских учреждений. Это и производство медикаментов, оборудования для медицины, а также биотехнологии. Невысокая маржинальность объясняется тем, что эта экономическая отрасль регулируется государством: цены на препараты, квоты на лечение и др.

В производственной сфере рентабельность определяется закупочными ценами на сырье, материалы и комплектующие, а также затратами на оплату труда. Ввиду зависимости от курсов иностранной валюты (импортное сырье и оборудование), маржинальность в этой отрасли средняя – 30% и менее.

Как рассчитать

Gross profit margine (маржа валовой прибыли) определяется по формуле:

\[ GM=\frac{Revenue(выручка) – Cost(себестоимость)}{Revenue(выручка)} * 100\% \]

Cost=Purchase Price (закупочная цена)+direct expenses (прямые затраты)+indirect expenses (косвенные расходы).

Прямые затраты – это закупка сырья, материалов, заработная плата производственных рабочих, амортизация оборудования, используемого в производственном процессе, расходы на доставку и др.

Косвенные затраты: аренда помещения, зарплата административно-управленческого персонала, расходы на рекламу и др.

Основное отличие: прямые расходы непосредственно относятся к деятельности. Например, без труда рабочих невозможно собрать станок. Косвенные расходы играют второстепенную роль. Так, реклама нужна, но собирать станки можно и без рекламы.

Распределение затрат на прямые и косвенные часто является непростой задачей. Однако и те, и другие расходы принимаются для расчета валовой маржи по формуле, приведенной выше.

Зачем и когда считать коэффициент валовой маржи

Результат расчета gross margin по формуле иногда называют коэффициентом валовой маржи. Рассчитывается этот коэффициент в целях:

- формирования конечной цены продукции или товара. Путем подстановки вычисляется минимальное и оптимальное значение, позволяющее получить прибыль;

- финансового анализа эффективности работы отделов продаж и закупок;

- оптимизации расходов.

Преимущества и недостатки коэффициента валовой рентабельности

Основными достоинствами показателя являются:

- Простота расчетов. Формула определения гросс маржи несложная, а данные для расчетов можно получить из бухгалтерской отчетности.

- Быстрый анализ. Имея под рукой средние значения маржинальности по экономическим отраслям и рассчитав нужное нам значение для конкретного предприятия, можно получить представление об эффективности ценообразования и бизнеса в целом.

Недостатки:

- Неполная картина об «успешности» деятельности компании. Коэффициент валовой рентабельности можно использовать только вкупе с маржой чистой прибыли.

- В некоторых случаях увеличение или падение коэффициента может носить временный характер. Так, на этапе становления бизнеса откуда взяться высокой маржинальности? Понятно, что в начале расходы могут значительно превышать доходы, но со временем ситуация исправляется.

Главным обнадеживающим критерием является рост коэффициента в течение нескольких периодов.

Пример расчета

Рассмотрим пример, используя финансовую отчетность.

Используя формулу, выполним расчет gross margin за 2018 и 2019 годы.

\[ GM(2018)=\frac{9292-7619}{9292}*100\%=18\% \]

\[ GM(2019)=\frac{14674-11445}{14674}*100\%=22\% \]

Мы видим, что маржинальность выросла на 4%. При этом доля расходов в выручке составляла:

в 2018 г.: 7619/9292*100%=82%;

в 2019 году: 11445/14674*100%=78%.

Для сравнения рассчитаем рост маржи чистой прибыли:

для 2018 г.: 1319/9292*100%=14%;

для 2019 г.: 2592/14674*100%=18%.

Мы получили те же 4%, но это не более чем случайное совпадение. В 2019 году прочие (операционные и внереализационные) доходы увеличились почти вдвое, а расходы вполовину сократились. Тем не менее, с помощью такого несложного анализа, мы можем с уверенностью говорить о том, что предприятие работает достаточно эффективно.

Заключение

Простыми словами, гросс маржа – это величина, показывающая процент прибыли в каждом заработанном компанией рубле или другой денежной единице.

Зная, как рассчитывается валовая маржа и где взять данные для ее определения, мы можем с уверенностью говорить о владении одним из базовых навыков финансового анализа предприятия. Аналогично можно рассчитать и маржу чистой прибыли, используя данные отчета о финансовых результатах. Для получения данных за текущий год следует использовать данные управленческой отчетности.

что это простыми словами, формула, пример

Что такое валовая прибыль? Валовая прибыль – это прибыль, которую компания получает после вычета затрат, связанных с изготовлением и продажей своей продукции, или затрат, связанных с предоставлением своих услуг. Валовая прибыль появится в отчете о прибылях и убытках компании и может быть рассчитана путем вычитания стоимости проданных товаров из выручки (продаж). Эти цифры можно найти в отчете о прибылях и убытках компании.

Валовая прибыль появится в отчете о прибылях и убытках компании и может быть рассчитана путем вычитания стоимости проданных товаров из выручки (продаж). Эти цифры можно найти в отчете о прибылях и убытках компании.

Валовая прибыль может также идти за счет прибыли от продаж или валового дохода.

Формула валовой прибыли

Валовая прибыль = доход — себестоимость проданных товаров

Что показатель валовой прибыли может вам рассказать?

Валовая прибыль оценивает эффективность компании в использовании ее рабочей силы и материалов в производстве товаров или услуг. В метрике учитываются только переменные затраты, то есть затраты, которые колеблются в зависимости от уровня производства, например:

- материалы

- прямой труд, при условии, что он почасовой или иным образом зависит от уровня производства

- комиссионные торгового персонала

- комиссия при использовании кредитной карты при покупках клиента

- оборудование, возможно, включая амортизацию

- коммунальные услуги для производственной площадки

- транспортировка

Согласно общему определению, валовая прибыль не включает фиксированные расходы или расходы, которые должны быть сделаны независимо от уровня производства. Фиксированные расходы включают в себя аренду, рекламу, страхование, зарплату сотрудникам, которые непосредственно не занимаются производством, и канцелярские товары.

Однако следует отметить, что часть фиксированных расходов присваивается каждой единице продукции при калькуляции полной себестоимости, что требуется для внешней отчетности в соответствии с общепринятыми принципами бухгалтерского учета. Например, если фабрика производит 10 000 виджетов за определенный период, а компания платит за здание 30 000 долларов, при калькуляции полной себестоимости стоимость каждого виджета будет увеличена на 3 доллара.

Валовую прибыль не следует путать с операционным доходом, также известным как прибыль до вычета процентов и налогов. Операционный доход рассчитывается путем вычитания операционных расходов из валовой прибыли.

Операционный доход рассчитывается путем вычитания операционных расходов из валовой прибыли.

Основные выводы:

- Также называемая валовым доходом, валовая прибыль рассчитывается путем вычитания стоимости проданных товаров из прибыли предприятия.

- Валовая прибыль включает только переменные затраты и не учитывает постоянных затрат.

- Валовая прибыль оценивает эффективность компании в использовании ее рабочей силы и материалов в производстве товаров или услуг.

Разница между валовой прибылью и маржой валовой прибыли

Валовая прибыль может быть использована для расчета маржи валовой прибыли. Этот показатель, выраженный в процентах от выручки, полезен для сравнения эффективности производства с течением времени. Простое сравнение валовой прибыли из года в год или от квартала к кварталу может вводить в заблуждение, поскольку валовая прибыль может расти, в то время как маржа валовой прибыли может падать.

Терминология здесь может вызвать некоторую путаницу: «валовая прибыль» может использоваться для обозначения как валовой прибыли, так и маржи валовой прибыли. Валовая прибыль выражается в валюте, маржа валовой прибыли в процентах. Формула валовой прибыли выглядит следующим образом:

Валовая прибыль = (доход — себестоимость проданных товаров) ÷ доход

Валовая прибыль сильно варьируется в зависимости от отрасли. Например, магазины продуктов питания и напитков, а также строительные фирмы имеют незначительную валовую прибыль, в то время как в сфере здравоохранения и банковском деле она намного выше.

Пример использования валовой прибыли

Вот пример того, как рассчитать валовую прибыль и маржу валовой прибыли, используя отчет о годовом доходе Ford Motor Company за 2016 год:

| Доходы | (в миллионах долларов США) |

| Автомобильные | 141 546 |

| Финансовые услуги | 10 253 |

| Другие | 1 |

| Общий доход | 151 800 |

| Затраты и расходы | |

| Автомобильная стоимость продаж | 126 584 |

| Торговые, административные и прочие расходы | 12 196 |

| Финансовые услуги, проценты, операционные и прочие расходы | 8 904 |

| Всего расходов и издержек | 147 684 |

Чтобы рассчитать валовую прибыль, мы сначала складываем стоимость проданных товаров, которая составляет до 126 584 млн долл. США. Мы не включаем продажи, административные и прочие расходы, так как в основном это фиксированные расходы. Затем мы вычитаем стоимость проданных товаров из дохода, чтобы получить валовую прибыль в размере 151 800 млн долл. США – 126 584 млн долл. США = 25 216 млн долл. США.

США. Мы не включаем продажи, административные и прочие расходы, так как в основном это фиксированные расходы. Затем мы вычитаем стоимость проданных товаров из дохода, чтобы получить валовую прибыль в размере 151 800 млн долл. США – 126 584 млн долл. США = 25 216 млн долл. США.

Чтобы получить маржу валовой прибыли, мы делим валовую прибыль на общий доход с маржой в 25 216 млн долл. США ÷ 151 800 млн долл. США = 16,61%. Это выгодно отличается от среднего показателя в автомобильной промышленности, составляющего около 14%, что говорит о том, что Ford работает более эффективно, чем его коллеги.

Поделиться в социальных сетях

Юнит-экономика за 30 слов. Самое простое и понятное объяснение

Юнит-экономика отвечает на простой вопрос – зарабатываем мы на конкретном пользователе (юните) или нет. Для ответа надо посчитать:

- Сколько денег мы потратили на привлечение пользователя?

- Сколько денег мы с пользователя заработали?

Все.

Расчет юнит-экономики без калькулятора

Чтобы посчитать, сколько мы потратили на привлечение пользователя, надо:

- Взять затраты на привлечение когорты пользователей.

- Поделить значение из первого пункта на количество пользователей в когорте.

- Получить стоимость привлечения одного пользователя в данной когорте (CPA или Cost per Acquisition).

Чтобы посчитать, сколько мы заработали на одном пользователе, надо:

- Взять эту же когорту пользователей и посчитать, сколько эта когорта принесет нам денег. Для этого надо посчитать валовую прибыль (gross profit) от этой когорты в будущем.

- Поделить значение из первого пункта на количество пользователей в когорте.

- Получить LTV пользователя.

Финальный шаг. Надо сравнить CPA и LTV.

Подводные камни расчета юнит-экономики

LTV (Lifetime Value) считается на основе валовой прибыли (Gross Profit), а не дохода (Revenue)

Валовая прибыль – это разница между выручкой и себестоимостью реализованной продукции или услуги.

Если вы продаете мобильную игру через App Store, то себестоимость конкретной копии игры равна 0. Включать в себестоимость затраты на команду, которая разрабатывает игру, не надо. Эти затраты напрямую не влияют на стоимость одной копии продукта.

Если вы разрабатываете и продаете сложный дорогой софт, а в рамках конкретной сделки над интеграцией работает команда инженеров, то в данном случае затраты на такую интеграцию должны быть включены в себестоимость. При этом затраты на разработку самого софта опять же учитывать не надо – они не имеют прямого отношения к конкретной сделке.

Если вы продаете варежки через интернет-магазин, то себестоимость конкретной сделки будет состоять из себестоимости варежек, доставки и других сопряженных расходов.

LTV обычно считается на какой-то месяц

В классическом понимании LTV (Lifetime Value) – это то, сколько средний пользователь принесет валовой прибыли за все время использования продукта. Красивое определение, которое сложно применить на практике. Обычно LTV считают на какой-то месяц с момента прихода пользователя.

На какой месяц считать LTV

Cильно зависит от продукта и решаемой задачи.

Например, компании с венчурным финансированием часто целятся в то, чтобы вернуть деньги, потраченные на привлечение, через 12, а бывает и 18 месяцев. Если же компания развивается на свои деньги, то редко может позволить ждать возврата денег, инвестированных в привлечение пользователей, больше 2-6 месяцев.

У ряда продуктов LTV выходит на плато достаточно быстро. В этих случаях имеет смысл считать LTV на месяц, когда кривая почти становится параллельной оси Х.

LTV надо уметь прогнозировать

Обычно решение нужно принять значительно раньше, чем вы наберете данные, чтобы посчитать фактическое значение LTV на 6 или 12 месяц. Поэтому важно научиться прогнозировать LTV на основе одной или двух недель данных. Это не самая простая задача, но решаемая.

Сегментируйте пользователей при расчете юнит-экономики

Юнит-экономика может сходиться для одних каналов привлечения и не сходиться для других. Поэтому юнит-экономику надо считать отдельно для разных каналов привлечения, для разных платформ, для разных регионов и т.д.

Одна из сложностей, которая возникает в этом случае – это задача атрибуции пользователей к конкретному каналу привлечения. Но это отдельная тема для обсужденния.

Юнитом в юнит-экономике может быть, что угодно

Юнитом обычно выбирают то, что вы планируете масштабировать. При этом юнитом может быть как новый пользователь, так и сконвертившийся в платящего пользователь, так и пользователь, который подписался на триал. Без разницы. Главное выбрать единую точку отсчета и относительно нее считать и CPA, и LTV.

При этом есть некоторые устоявшиеся конвенции. В мобильных играх и приложениях юнит – новый пользователь. В SaaS – заплативший клиент.

ROI/ROMI VS юнит-экономика

ROI (Return on Investment) или ROMI (Return on marketing investment) – прекрасная метрика, которая заменяет собой всю юнит-экономику. Например, в англоязычой среде термин юнит-экономика не очень популярен. Всем хватает старого доброго ROI.

ROI = (LTV — CPA) / CPA

ROI показывает, какой возврат вы получите на вложение денег в определенный канал дистрибуции. Для того, чтобы посчитать ROI для канала нужно взять валовую прибыль, полученную от клиентов, привлеченных из этого канала, вычесть из нее деньги, затраченные, чтобы этих клиентов получить, и разделить на эту же цифру затрат.

А зачем нужны UA, C1, B, AVP, COGS, APC, ARPC, ARPU, ARPPU, AMPPU, AC, CM

Фреймворк с такими названиями метрик придумал Илья Красинский. Шаблон расчета юнит-экономики в Excel от Ильи можно найти здесь, комментарий с объяснением здесь, а послушать лекцию про юнит-экономику здесь.

Ключевая идея фреймворка в том, что высокоуровневые метрики (CPA и LTV) раскладываются на составляющие, что позволяет команде увидеть конкретные рычаги воздействия на юнит-экономику продукта.

Я не вижу смысла здесь расписывать определения всех этих метрик. Это создаст еще большую путаницу. В многочисленных статьях, посвященых юнит-экономике, появилось большое количество интерпретаций этих метрик, которые расходятся с орининальным вариантом, придуманным Ильей, а иногда и со здравым смыслом:

- Где-то LTV считают через Revenue, а не через Gross Profit.

- Где-то LTV становится синонимом ARPU. Кто-то пошел еще дальше, заявив, что ARPU(LT) равно LTV. Не будем углубляться в детали – это тема отдельной статьи.

- Где-то LTV считается через LT, а LT через 1/Сhurn. Так не надо делать.

Все это создает путаницу. Появляется риск, что кто-то на автомате применит неправильную формулу, примет ложные решения, потеряет деньги. Поэтому лучше придерживайтесь здравого смысла при поиске рычагов воздействия на юнит-экономику вашего продукта, а не формул.

В заключение

Вводить и объяснять понятие юнит-экономики лучше простыми словами без множества терминов. В противном случае все становится сложнее, чем есть на самом деле.

Раскладывание высокоуровневых метрик на составляющие – хорошее упражнение. Но делать его лучше в контексте конкретной задачи, а не просто в вакууме, пытаясь все бизнес-модели привести к некоторому стандарту.

Сравните:

- На рекламную кампанию X мы потратили $1000. Пользователи, которые пришли в результате кампании X, принесли $2000 валовой прибыли.

- В рекламной кампании X мы привлекли 100 пользователей. Затраты на привлечение одного пользователя составили $10. Конверсия новых пользователей в первую покупку составила 10%. Средний платящий пользователь сделал 3 покупки по $100, то есть доход (Revenue) с платящего составил $300. Себестоимость одной копии продукта составляет $33.3.

В обоих случаях сказано одно и то же. В первом случае проще понять, что происходит. Во втором появляются понятные рычаги, как влиять на описанный процесс.

Юнит-экономика – это просто. Надо лишь не усложнять.

Надо лишь не усложнять.

«Основная задача любой теории – сделать так, чтобы базовые элементы были максимально просты и так малочисленны, как только возможно без ущерба для адекватного представления о том, что мы наблюдаем на практике.»

Альберт Эйнштейн

Управленческий учет проектов | WorkPoint

Статья написана для компаний в секторе консалтинга и профессиональных услуг.

Что характеризует такие компании? Как правило, они ведут проектную деятельность, а проекты нацелены на создание интеллектуального продукта или услуги. Главный ресурс таких компаний — сотрудники, а точнее их время и компетенции. Типичные примеры: проектные бюро, консалтинговые компании, рекламные агентства, ИТ интеграторы, аудиторские организации.

Управленческий учет (Management Accounting) простыми словами — это совокупность бизнес-процессов для планирования, учета и отображения информации, цель которых состоит в поддержке принятия решений менеджментом компании.

Объекты управленческого учета в секторе профессиональных услуг:

- Время.

- Проекты.

- Трудовые ресурсы.

- Выручка и затраты по проектам.

Специфика управленческого учета в профессиональных услугах обусловлена:

- Проектным характером деятельности;

- Акцентом на учете рабочего времени в качестве основного производственного актива.

Цели управленческого учета по проектам

Почему важно учитывать финансы по проектам и вести управленческий учет? Вопрос риторический, ведь цель бизнеса — извлечение прибыли и профессиональные услуги тут не исключение.

Поскольку компания зарабатывает на проектах, рентабельность бизнеса зависит от рентабельности каждого отдельного проекта.

Как правило, рентабельность — ключевой показатель проекта и отвечает за него менеджер. Часто денежная мотивация или, проще говоря, премия менеджера проекта и команды завязана на выполнении этого KPI. Поэтому менеджеру проекта необходим инструмент планирования, контроля и прогнозирования рентабельности проектов.

А значит первую цель ведения управленческого учета по проектам можем сформулировать так: дать менеджеру проектов инструмент оперативного контроля рентабельности проектов.

Таким инструментом может быть отчет о прибылях и убытках (P&L, Profit & Loss Statement). В любой момент времени и за любой период менеджер должен располагать отчетом о текущем финансовом состоянии проекта и его отклонении от первоначального бюджета, чтобы принимать управленческие решения.

Cформулируем требования к такому отчету:

- Отчет должен быть простым.

Менеджер проекта — не финансист и не бухгалтер, ему просто нужно понимать — попадает ли он в свой KPI или нет. Поэтому ничего лишнего — только показатели, непосредственно связанные с проектом. - Отчет должен быть оперативным.

Срок его «доставки» до менеджера должен быть минимальным. Если проект идет два месяца, а отчет можно строить только по месяцам, ценность такого отчета для управления проектом будет минимальная. - Отчет должен быть изолирован от внешних финансовых факторов.

В отчете должны быть финансовые показатели именно по проекту. Нет смысла включать в отчет для менеджера сведения об административных или накладных затратах бизнеса.

Рентабельность каждого отдельного проекта безусловно важный показатель, но есть уровень выше — уровень операционного директора (договоримся так называть сотрудника, отвечающего за рентабельность бизнеса в целом). У директора должна быть полная картина по всем проектам, по их совокупной рентабельности и по рентабельности бизнеса в целом.

Поэтому вторая цель: дать операционному директору инструмент для контроля рентабельности «производства» в целом.

Разбираемся с рентабельностью

Начнём с простого. Рентабельность и прибыль в общем виде рассчитывается следующим образом:

Рентабельность = Прибыль / Выручка

Прибыль = Выручка — Затраты

Классификация затрат

Все затраты в профессиональных услугах можно разделить на прямые и косвенные.

Прямые затраты четко относятся к определенному проекту. Для профессиональных услуг значимая статья прямых затрат на проект — себестоимость труда, то есть стоимость трудовых ресурсов, вложенных в проект. Иногда бывают и другие прямые затраты: подрядчики, материалы, командировки, транспортные расходы и так далее.

Косвенные затраты нельзя отнести к определенному проекту. Примеры косвенных затрат: аренда офиса и офисные расходы, реклама, зарплаты директора, бухгалтеров.

Простой способ определить прямые затраты перед нами или косвенные такой: прямые затраты имеют, как минимум, две характеристики — проект и период, а косвенные затраты одну — период.

Виды рентабельности

В зависимости от того, какие затраты учитываем при расчете, будем получать два вида рентабельности.

Валовая рентабельность. При её расчете учитываются только прямые затраты.

Валовая рентабельность = Валовая прибыль / Выручка

Валовая прибыль = Выручка — Прямые затраты

Операционная рентабельность. При её расчёте учитываются и прямые и косвенные затраты.

Операционная рентабельность = Операционная прибыль / Выручка

Операционная прибыль = Выручка — Прямые затраты — Косвенные затраты

Для оперативного управления проектами лучше всего подходит валовая прибыль:

- Она проще для понимания и расчета.

- Команда проекта может влиять только на валовую прибыль, в частности команда не может повлиять на накладные расходы. Поэтому именно валовая прибыль и рентабельность показывает экономическую эффективность проекта, очищенную от внешних факторов.

Учет косвенных затрат

На практике рекомендуется косвенные затраты учитывать на уровне операционного директора и не разносить их по проектам. Пример P&L:

Альтернативный вариант — разносить косвенные затраты по проектам по какому-то принципу, например, равномерно меду всеми проектами:

Важно понимать, что команда проекта не оказывает влияние на косвенные затраты, поэтому операционная рентабельность не может быть хорошим показателем для мотивации.

Например, если после начала проекта, с уже зафиксированным бюджетом, компания переезжает в дорогой офис, то косвенные затраты резко вырастают, а экономика проекта «уходит в минус». Но это никак не связано с управлением или работами на проекте, в результате чего теряется мотивация команды, а руководство компании, оценивая рентабельность проектов, не может сделать вывод относительно источника проблемы — плохое планирование, исполнение проекта или внешние обстоятельства.

Практические советы

- Определите целевую операционную рентабельность на календарный период (например, квартал). Это KPI операционного директора.

- Определите целевую валовую рентабельность каждого проекта. Это KPI ваших проектных менеджеров.

- В отчете о прибылях и убытках на уровне проекта не учитывайте косвенные затраты — это позволит вам понимать эффективность реализации каждого проекта в отдельности.

- На уровне операционного директора стройте периодический отчет об операционной рентабельности с учетом косвенных затрат. Это покажет экономическое здоровье в целом по компании.

Cебестоимость труда

Себестоимость труда настолько важное для бизнеса профессиональных услуг понятие, что заслуживает отдельного упоминания.

Вспомним, что это вообще такое. С точки зрения владельца компании, на самом верхнем уровне, процесс выглядит так: компания закупает время у сотрудников (это называется «платить зарплату»), а затем продает это время клиентам. То есть компания извлекает прибыль из продажи клиентам времени, знаний и компетенций сотрудников. У времени есть «закупочная» цена — это и есть себестоимость. Если привести эту цену к какой-нибудь единице измерения, например, к одному рабочему часу, то по каждому сотруднику получим ставку себестоимости, то есть будем знать, сколько стоит каждый час работы сотрудника для компании.

Расчет ставки

В случае почасовой оплаты труда расчет очевиден — себестоимость равна часовой ставке сотрудника с учетом прямо связанных ней налогов и отчислений.

Для расчета стоимости часа сотрудников с фиксированной оплатой труда необходимо:

- Получить полную сумму прямых затрат на сотрудника за прошедший период (чаще за прошедший финансовый год или за 1 месяц).

- Если это возможно, учесть будущие изменения, например повышение зарплаты.

- Получить ожидаемую сумму рабочих часов за период.

- Разделить затраты на ожидаемый объем часов за плановый период.

Какой период использоваться для расчета? Месячный период позволяет чаще актуализировать себестоимость, что важно в случае частых изменений оклада, однако расходы от месяца к месяцу могут сильно колебаться, например, ввиду наличия годовых премий. Кроме того, частая актуализация требует больших усилий.

Как оценить плановый объем часов? В грубом варианте — это часы по производственному календарю (для сотрудников на полной ставке). Более точно — по индивидуальным расписаниям сотрудника.

Бухгалтерская vs управленческая ставка

Ставка, рассчитываемая в предыдущем разделе — это модельная ставка, используемая в управленческом учете. Также применяется «бухгалтерская» ставка, рассчитываемая на основе фактических данных за уже прошедший период, поэтому для планирования её использовать в любом случае не получится.

Для чего нужна управленческая себестоимость часа:

- Для планирования.

- Для оценки фактической себестоимости по управленческой методике, а это важно для команды проекта.

Команда, планируя проект, исходит из существующей себестоимости ресурсов (они могут измениться, если проект длительный, но такие изменения сглажены). Соответственно оценка успешности работы и мотивация команды должны опираться на результаты проекта (прежде всего рентабельность), рассчитанные по тем же ставкам. В противном случае у команды возникает неопределённость и отсутствие влияния на конечный результат.

С другой стороны, для руководства компании важно видеть картину, максимально близкую к реальности и поэтому требуется оценка рентабельности по бухгалтерской себестоимости. Если имеется отклонение от плана, то проблема может быть в самом проекте или в некорректной оценке управленческой себестоимости часа, что привело бы к неправильному планированию, а это уже проблема финансового директора или иного лица, выполняющего такие расчеты.

Если имеется отклонение от плана, то проблема может быть в самом проекте или в некорректной оценке управленческой себестоимости часа, что привело бы к неправильному планированию, а это уже проблема финансового директора или иного лица, выполняющего такие расчеты.

Практические советы

- Для планирования и оценки эффективности команды проекта используйте управленческую ставку себестоимости. Рентабельность проекта не может зависеть от того, когда этот проект стартовал.

- Определите, какая точность расчета ставок для управленческого учета достаточна. Самый точный подход — считать отдельно для каждого сотрудника. Самый простой — считать среднюю ставку на всех сотрудников.

- Не включайте в ставку косвенные затраты. Это скроет реальный источник проблем с рентабельностью.

Бюджет проекта

Чтобы построить финансовую отчётность нужен план, он же бюджет. Бюджет состоит из выручки и затрат.

Планирование выручки и прямых затрат обычно не представляет сложности. Как правило, заранее известно, когда примерно заплатит клиент, когда примерно состоится командировка или будет привлечен подрядчик. А вот как быть с себестоимостью?

Как запланировать себестоимость

Если известны управленческие ставки себестоимости по каждому сотруднику, то процесс достаточно прост. Рекомендуемый алгоритм:

- Определяем этапы проекта.

- Определяем список исполнителей по каждому этапу

- По каждому исполнителю и этапу оцениваем объем часов, который понадобится исполнителю. Важно, что тут речь идет не о сроке, а именно о трудозатратах.

- Оценку часов также можно разбить по временным периодам, например, по месяцам.

Если в компании ведется учет рабочего времени по проектам, то на этом этапе можно опираться на исторические данные. Например, посмотреть, сколько часов уходило на аналогичные задачи и этапы в уже завершенных проектах.

Когда известны плановые часы и ставки сотрудников, расчет плановой себестоимости рассчитывается простым умножением.

Контроль исполнения бюджета

Вторая часть финансовой отчётности — факт, сколько реально потратили и заработали на проекте, другими словами — контроль исполнения бюджета.

Методы финансового учета

Прежде чем учитывать фактическое исполнение бюджета необходимо разобраться с типом учета.

Используют два метода: кассовый метод и метод начисления. Например, при завершении работ, по методу начисления признание выручки происходит при подписании акта, а по кассовому методу в момент зачисления денег на расчетный счет.

- Метод начисления (Accrual Accounting) — метод учета и признания доходов и расходов, согласно которому результаты хозяйственных операций признаются по факту их совершения независимо от фактического времени поступления и выплаты денежных средств, связанных с ними.

- Кассовый метод учета (Cash Accounting) — метод учета, при котором доход признается в день поступления средств на счета в банках и (или) в кассу организации, либо поступления иного имущества (работ, услуг). Расходами признаются затраты по факту их оплаты.

Кассовой метод проще для понимания, но на практике малоприменим по ряду причин.

Разные методы финансового учета используются не только для отслеживания факта, но и при планировании, подготовке бюджета. Чтобы бюджет можно было сравнить с фактом все операции должны планироваться и учитываться одним методом.

Признание себестоимости

Для решения задачи признания себестоимости никак не обойтись без внедрения учета рабочего времени по проектам.

Очевидно, что фактическая себестоимость рассчитывается на основе фактического вклада сотрудника в тот или иной проект. При этом сотрудники в течение недели могут работать не на одном, а на нескольких проектах, постоянно переключаясь между задачами. И чтобы понять, какая доля затрат сотрудника за неделю к какому проекту относится — учитывают часы в разрезе проектов. В этом контексте цель учета рабочего времени — разнесение себестоимости труда сотрудников между проектами.

Как обычно выглядит процесс:

- Сотрудники с помощью таймшитов фиксируют часы, фактически затраченные на проект;

- Менеджеры проверяют и согласовывают таймшиты сотрудников;

- На основе согласованных таймшитов рассчитывается фактическая себестоимость.

Важно, что себестоимость начисляется. То есть появление по проекту фактической расходной операции по статье «Себестоимость труда» вообще никак не связано с реальными выплатами. Зарплату выплачивают два раза в месяц, а себестоимость по проектам можем начислять хоть каждый день. Кроме того, для расчета себестоимости чаще используется управленческая ставка себестоимости. В конкретном месяце сумма реальных выплат сотрудникам может отличаться от той себестоимости, которую признали по проектам.

По-хорошему, суммы транзакций и суммы начислений должны примерно совпасть на горизонте, выбранном для расчета управленческих ставок, но очевидно, что на 100% они никогда не совпадут и это цена за оперативность и наглядность управленческого отчета.

Признание выручки

Выручку, как и себестоимость необходимо признавать. Самый частый способ — по мере подписания актов выполненных работ. Однако существуют другие способы.

Если проект оплачивается по схеме «Время и затраты» (Time & Materials), то выручку можно признавать по мере согласования таймшитов или за какой-то период по всем согласованным таймшитам.

Также применяется признание выручки проектов с фиксированной стоимостью по проценту освоенного объема:

- На начало проекта известна совокупная плановая выручка по проекту, а также себестоимость проекта, плановая длительность, плановый объем часов.

- На каждый момент известен % выполнения проекта (освоения) на выбор: по длительности (просто на основании прошедшего времени), по часам или по себестоимости (на основании согласованных таймшитов).

- Соответственно можно признать такой же процент выручки, например, за прошедший месяц.

Такое признание носит модельный характер и допускает отклонения от реального положения дел. Но признание по проценту выполнения позволяют контролировать экономику длительных проектов с заданной периодичностью (например, ежемесячно), а это преимущество часто является критически важным.

Но признание по проценту выполнения позволяют контролировать экономику длительных проектов с заданной периодичностью (например, ежемесячно), а это преимущество часто является критически важным.

Практические советы

- Организуйте процесс учета рабочего времени. Фактические затраты времени — база для признания себестоимости и, для некоторых подходов, выручки.

- Запретите сотрудникам учитывать меньше времени, чем они должны вырабатывать по своему расписанию.

- Если сотрудники с фиксированной заплатой перерабатывают — нормируйте себестоимость.

- Определите метод признания выручки и правила признания.

Отчет о прибылях и убытках

Получив бюджет и сведения о его фактическом исполнении следующим шагом идет отображение финансового состояния конкретного проекта, направления и бизнеса в целом. Классическим отчетом выступает отчет о прибылях и убытках.

Структура отчета включает строки по учетным статья и значения, опционально разбитые по временным периодам (например, по месяцам). Отчет по проекту включает выручку и прямые затраты, позволяя контролировать валовую прибыль и рентабельность, пример отчета:

Отчет по направлению, подразделению или бизнесу в целом может включать косвенные затраты и тем самым отражать операционную прибыль и рентабельность:

Советы по автоматизации управленческого учета

Уровень автоматизации должен соответствовать потребностям и зрелости организации. Это не пустые слова — часто встречаются небольшие компании, которые из желания сделать «как мы считаем правильным» пытаются использовать тяжелые решения корпоративного уровня или разрабатывать собственные решения с многочисленными интеграциями. При этом процесс автоматизации часто вытесняет цель, а экономическая целесообразность такой автоматизации находится под вопросом.

Нередки и обратные ситуации — зрелые компании испытывают потребность в полноценном управленческом учете, но не решаются внедрять отдельное специализированное решение. Частый случай — в компании есть таск-трекер (система управления задачами) и руководство наотрез отказывается внедрять учет времени через таймшиты, потому что «и так уже есть задачи». При этом задачи не дают достоверных, согласованных и полных данных о рабочем времени что ломает экономический учет.

Частый случай — в компании есть таск-трекер (система управления задачами) и руководство наотрез отказывается внедрять учет времени через таймшиты, потому что «и так уже есть задачи». При этом задачи не дают достоверных, согласованных и полных данных о рабочем времени что ломает экономический учет.

Обычно компании проходя три этапа автоматизации управленческого учета:

- Начальный уровень — использование Excel/Sheets. И это разумный подход для небольших компаний, стартапов или для обкатки процессов на первом этапе автоматизации.

- Второй уровень — использование специализированных систем для учета рабочего времени. Причины понятны — учет времени через электронные таблицы с ростом бизнеса становится весьма трудоемким процессом. Стоит оговориться, что для полноценного учета рекомендуется использовать таймшиты в каком-либо виде.

- Дальше компании внедряют полноценные решения для бюджетирования проектов и ресурсного планирования.

При внедрении важно понимать конечную цель, грамотно донести необходимость внедрения до команды и не бояться ошибок, проблем — они точно будут, но все преодолимо.

Считаем деньги по проектам — практические советы для консалтинга

Каким бы ни был ваш бизнес — консалтинг, инжиниринг, аудит, реклама или маркетинг, ИТ интеграция или иные услуги — в его основе лежат проекты. Чтобы не уйти в минус, необходимо контролировать рентабельности каждого проекта в каждый момент времени.

Оцениваем компании и отрасли через маржинальность. Gross margin (Валовая прибыль)

Маржинальность – один из показателей эффективности бизнеса.

Маржа – разница между двумя показателями.

Gross Margin (валовая прибыль) – показывает какую часть от продаж или цены, составляет прибыль.

Валовая прибыль – это разница между выручкой и стоимостью проданных товаров (COGS), деленная на выручку.

Как правило, она рассчитывается как продажная цена продукта, за вычетом стоимости проданных товаров (например, затраты на производство или приобретение, не включая косвенные постоянные затраты, такие как расходы на офис, аренду или административные расходы).

Валовая прибыль считается для того чтобы понять, сколько денег заработаем от продажи продукта без косвенных расходов.

Расходы бывают прямые и косвенные. Прямые относятся конкретно к продукту, направлению, проекту (заработная плата сотрудникам, материалы и т.п.). Косвенные расходы не зависят от продаж и производства (аренда офиса, реклама и т.п.).

В некоторых отраслях, таких как, например, одежда, ожидаемая валовая прибыль должна составить около 40%, поскольку товары необходимо покупать у поставщиков по определенной ставке, прежде чем они будут перепроданы. В других отраслях, таких как разработка программного продукта, валовая прибыль во многих случаях может превышать 80%.

Финансовые данные по компании можно найти например в форме 10-K (американский рынок). Еще их можно увидеть через различные скринеры акций, где они удобно расположены по кварталам, годам.

Пример Gross Margin в % (выделен серым шрифтом) компании Microsoft в недавние периоды, в среднем это 66 %

Также с помощью валовой прибыли попробуем выделить относительно высокомаржинальные направления в экономике.

Разберем некоторые отрасли в сфере Здравоохранения. Подразделять отрасли буду на основании их названий в популярных скринерах акций.

Биотехнологии – большое количество компаний, с высокой маржинальностью

Медицинские устройства – и количество и маржинальность меньше, чем в биотехнологиях

Актуальность информации – июнь 2020, в списки не попало несколько сфер с небольшим количеством компаний. Таким образом, на основе Gross Margin показателя, можно выделить явного лидера области Здравоохранения – Биотехнологии.

Также можно обратить внимание на производителей медицинского оборудования.

Разберем для разнообразия отрасль Энергии.

Так как данная отрасль занимает менее 5% капитализации от общей суммы индекса SP500, сведем в одну таблицу все сферы.

Если сравнивать со сферой Здравоохранения, ситуация прямо противоположная, множество компаний с низкой валовой прибылью.

Посмотрим на еще одну отрасль – Технологии. В частности два сектора программного обеспечения – Приложения и Инфраструктура.

Хотя в отрасль Технологий входит множество секторов, лидеры по Gross Margin – Программное обеспечение (Приложения и Инфраструктура).

Gross margin не панацея, она не гарантирует такие же показатели в будущем, но как один из факторов указывающих на прибыльное направление, рассматривать стоит.

Доходных вам инвестиций!

Источник: vc.ru

Валовая прибыль и чистый доход: в чем разница?

Сравнение валовой прибыли и чистой прибыли: обзор

Два критических показателя прибыльности для любой компании включают валовую прибыль и чистую прибыль. Валовая прибыль представляет собой доход или прибыль, остающуюся после вычета производственных затрат из выручки. Выручка — это сумма дохода, полученная от продажи товаров и услуг компании. Валовая прибыль помогает инвесторам определить, какую прибыль компания получает от производства и продажи своих товаров и услуг.Валовая прибыль иногда называется валовым доходом.

С другой стороны, чистая прибыль — это прибыль, которая остается после вычета всех расходов и затрат из выручки. Чистая прибыль или чистая прибыль помогает инвесторам определить общую прибыльность компании, которая отражает эффективность управления компанией.

Понимание различий между валовой прибылью и чистой прибылью может помочь инвесторам определить, получает ли компания прибыль, а если нет, то где компания теряет деньги.

Ключевые выводы

- Валовая прибыль — это прибыль компании, полученная после вычета затрат на производство и распространение ее продукции.

- Валовая прибыль оценивает способность компании получать прибыль, одновременно управляя производственными затратами и затратами на рабочую силу.

- Чистая прибыль указывает на прибыль компании после вычета всех ее расходов из доходов.

- Чистая прибыль — это всеобъемлющий показатель прибыльности, который дает представление о том, насколько хорошо управленческая команда управляет всеми аспектами бизнеса.

- Чистую прибыль часто называют «чистой прибылью», поскольку она указывается в нижней части отчета о прибылях и убытках.

Сравнение валовой прибыли и чистого дохода

Валовая прибыль

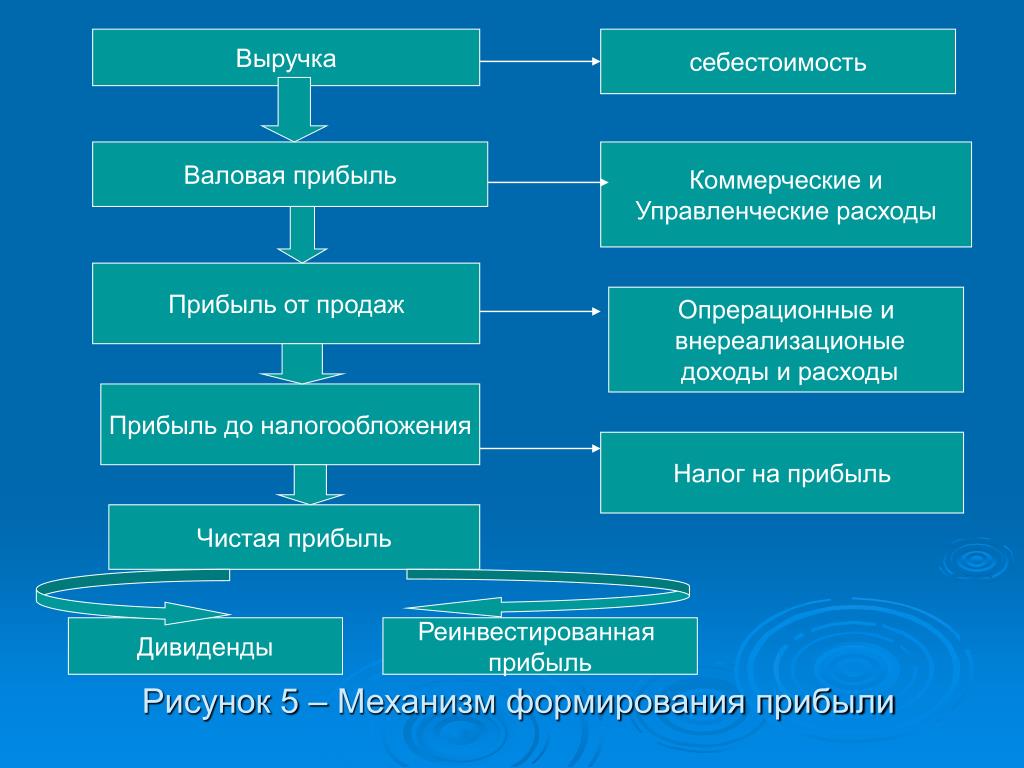

Валовая прибыль, операционная прибыль и чистая прибыль относятся к прибыли, которую генерирует компания. Однако каждый из них представляет собой прибыль на разных этапах производственного процесса и процесса получения прибыли.

Валовая прибыль — это прибыль компании, полученная после вычета затрат на производство и продажу своей продукции, называемая стоимостью проданных товаров (COGS).Валовая прибыль дает представление о том, насколько эффективно компания управляет своими производственными затратами, такими как оплата труда и материалов, для получения дохода от продажи своих товаров и услуг. Валовая прибыль компании рассчитывается путем вычитания стоимости проданных товаров за отчетный период из ее общей выручки.

Доход

Выручка — это общая сумма денег, полученных от продаж за определенный период, например за один квартал. Выручка иногда указывается как чистая сумма продаж, поскольку она может включать скидки и вычеты за возвращенные или поврежденные товары.Например, компании розничной торговли часто указывают чистую выручку как показатель своей выручки. Товары, которые вернули покупатели, вычитаются из общей выручки. Выручку часто называют «верхней строкой», поскольку она находится в верхней части отчета о прибылях и убытках.

Себестоимость проданных товаров (COGS)

Себестоимость проданных товаров относится к прямым затратам, связанным с производством товаров компании. COGS обычно включает в себя следующее:

COGS обычно включает в себя следующее:

- Прямые материалы, такие как сырье и запасы

- Непосредственный труд, например заработная плата производственных рабочих

- Затраты на оборудование, используемое в производстве

- Затраты на ремонт оборудования

- Коммунальные услуги для производственных помещений

- Стоимость доставки

Из перечисленных выше статей себестоимости видно, что валовая прибыль в основном включает переменные затраты — или затраты, которые колеблются в зависимости от объема производства.Как правило, валовая прибыль не включает постоянные затраты, которые представляют собой затраты, понесенные независимо от объема производства. Например, постоянные расходы могут включать заработную плату в корпоративном офисе, аренду и страховку.

Однако некоторые компании могут назначать часть своих постоянных затрат, используемых в производстве, и сообщать об этом на основе каждой произведенной единицы — это называется калькуляцией затрат. Например, предположим, что завод произвел 5 000 автомобилей за квартал, и компания заплатила 15 000 долларов за аренду здания.При калькуляции затрат на каждый произведенный автомобиль будет отнесено 3 доллара.

Как рассчитать валовую прибыль

Валовая прибыль рассчитывается путем вычитания выручки или чистых продаж из стоимости проданных товаров компании, как показано ниже:

Формула валовой прибыли.Инвестопедия

В отчете о прибылях и убытках указаны как валовая прибыль, так и чистая прибыль. Валовая прибыль находится в верхней части ниже выручки и себестоимости проданных товаров. Чистая прибыль находится в нижней части отчета о прибылях и убытках, поскольку это результат вычитания всех расходов и затрат из выручки.

Чистая прибыль

Чистая прибыль является синонимом прибыли компании за отчетный период. Другими словами, чистая прибыль включает в себя все затраты и расходы, понесенные компанией, которые вычитаются из выручки. Чистую прибыль часто называют чистой прибылью, так как она указывается в нижней части отчета о прибылях и убытках.

Чистую прибыль часто называют чистой прибылью, так как она указывается в нижней части отчета о прибылях и убытках.

Хотя многие статьи могут быть указаны в отчете о прибылях и убытках, в зависимости от отрасли компании, обычно чистая прибыль получается путем вычитания из выручки следующих расходов:

Дополнительные источники дохода также включаются в чистую прибыль.Например, компании часто вкладывают свои деньги в краткосрочные инвестиции, что считается формой дохода. Также доходом считается выручка от продажи активов.

Как рассчитать чистую прибыль

Как указывалось ранее, чистая прибыль — это результат вычитания всех расходов и затрат из доходов, а также добавления доходов из других источников. В зависимости от отрасли компания может иметь несколько источников дохода, помимо доходов и различных видов расходов. Некоторые из этих источников дохода или затрат могут быть указаны как отдельные статьи в отчете о прибылях и убытках.

Например, компания в обрабатывающей промышленности, вероятно, будет иметь список COGS, в то время как компания в сфере услуг не будет иметь COGS, но вместо этого их затраты могут быть указаны в операционных расходах.

Общая формула чистой прибыли может быть выражена как:

- Чистая прибыль = Общая выручка — Общие расходы

Более подробная формула может быть выражена как:

- Чистая прибыль = Валовая прибыль — Операционные расходы — Прочие коммерческие расходы — Налоги — Проценты по долгу + Прочие доходы

Инвесторы часто слышат фразу: «Компания показала рост выручки или чистой прибыли.«Рост выручки означает рост выручки, поскольку выручка является первой или верхней строкой отчета о прибылях и убытках. Рост чистой прибыли означает рост чистой прибыли, поскольку чистая прибыль указана в нижней строке отчета о прибылях и убытках.

Ключевые отличия

Валовая прибыль оценивает способность компании получать прибыль, одновременно управляя производственными затратами и затратами на рабочую силу. В результате это важный показатель для определения того, почему прибыль компании увеличивается или уменьшается с учетом продаж, производственных затрат, затрат на рабочую силу и производительности.Если компания сообщает об увеличении выручки, но это более чем компенсируется увеличением производственных затрат, таких как оплата труда, валовая прибыль за этот период будет ниже.

В результате это важный показатель для определения того, почему прибыль компании увеличивается или уменьшается с учетом продаж, производственных затрат, затрат на рабочую силу и производительности.Если компания сообщает об увеличении выручки, но это более чем компенсируется увеличением производственных затрат, таких как оплата труда, валовая прибыль за этот период будет ниже.

Например, если компания наняла слишком мало производственных рабочих для своего загруженного сезона, это привело бы к увеличению оплаты сверхурочных для существующих рабочих. Результатом будут более высокие затраты на рабочую силу и снижение валовой рентабельности. Однако использование валовой прибыли в качестве показателя общей прибыльности было бы неполным, поскольку оно не включает все другие затраты, связанные с ведением успешного бизнеса.

С другой стороны, чистая прибыль представляет собой прибыль от всех аспектов хозяйственной деятельности компании. В результате чистая прибыль более инклюзивна, чем валовая прибыль, и может дать представление об эффективности управленческой команды.

Например, компания может увеличить свою валовую прибыль, одновременно неправильно управляя своим долгом, взяв слишком много займов. Дополнительные процентные расходы на обслуживание долга могут привести к снижению чистой прибыли, несмотря на успешные продажи и производственные усилия компании.

Ограничения валовой прибыли и чистой прибыли

У валовой прибыли могут быть свои ограничения, поскольку она применима не ко всем компаниям и отраслям. Например, у обслуживающей компании вряд ли будут производственные затраты или затраты на проданные товары. Хотя чистая прибыль является наиболее полным измерением прибыли компании, она также имеет ограничения и может вводить в заблуждение. Например, если компания продала здание, деньги от продажи актива увеличили бы чистую прибыль за этот период.Инвесторы, которые смотрят только на чистую прибыль, могут неверно истолковать прибыльность компании как увеличение продаж ее товаров и услуг.

Операционная прибыль, валовая прибыль и чистая прибыль

Важно отметить, что валовая прибыль и чистая прибыль — это всего лишь два показателя рентабельности, доступных для определения того, насколько хорошо работает компания. Например, операционная прибыль — это прибыль компании до вычета процентов и налогов, поэтому она называется EBIT или прибылью до вычета процентов и налогов.Однако при расчете операционной прибыли операционные расходы компании вычитаются из валовой прибыли. Операционные расходы включают накладные расходы, такие как заработная плата в корпоративном офисе. Как и валовая прибыль, операционная прибыль измеряет рентабельность, занимая долю или часть отчета о прибылях и убытках компании, в то время как чистая прибыль включает все компоненты отчета о прибылях и убытках.

Если валовая прибыль за квартал положительна, это не обязательно означает прибыльность компании.Например, компания может быть обременена слишком большим долгом, что приведет к высоким процентным расходам, что сведет на нет валовую прибыль, что приведет к чистому убытку (или отрицательной чистой прибыли).

Пример сравнения валовой прибыли и чистой прибыли

Гигант розничной торговли J.C. Penney был одним из многих розничных торговцев, которые за последние несколько лет испытали финансовые трудности. Ниже приводится сравнение валовой прибыли и чистой прибыли компании в 2017 году, а также обновленные данные за 2020 год.

2017

Дж.C. Penney представила следующий отчет о прибылях и убытках за 2017 год в своем годовом отчете за 10 000:

- Выручка и чистый объем продаж : 12,50 млрд долларов.

- Валовая прибыль : 4,33 млрд долларов или (общий доход 12,50 млрд долларов — COGS 8,17 млрд долларов).

- Чистая прибыль: A Убыток в размере 116 миллионов долларов.

Хотя J.C. Penney заработал в том году 4,33 миллиарда долларов валовой прибыли, после вычета оставшихся расходов, включая коммерческие, общие и административные (SG&A) расходы, плюс процентные расходы по долгу, компания фактически понесла убыток в размере 116 миллионов долларов.Этот пример из реальной жизни демонстрирует, почему так важно анализировать финансовую отчетность компании с использованием нескольких показателей, чтобы точно определить, хорошо ли работает компания или терпит убытки.

2020

Джей Си Пенни продолжал бороться. Во втором квартале 2020 года общая выручка компании составила 1,459 миллиарда долларов, а себестоимость проданных товаров составила 919 миллионов долларов, что означает, что валовая прибыль составила 540 миллионов долларов.

Однако чистый убыток компании составил — 398 миллионов долларов.Хотя рецессия после вспышки коронавируса в 2020 году нанесла ущерб многим розничным торговцам, J.C. Penney сообщил о чистом убытке в размере 48 миллионов долларов в том же квартале 2019 года.

Хотя компания получила выручку и положительную валовую прибыль, Дж. К. Пенни показывает, как расходы и проценты по долгу могут уничтожить валовую прибыль и привести к чистому убытку или отрицательному показателю чистой прибыли.

Компании могут сообщать о положительной чистой прибыли и отрицательной валовой прибыли. Например, компания с низкими показателями продаж и доходов может отразить валовую прибыль как убыток.Однако, если компания продает актив или линейку продуктов, денежных средств, полученных от продажи, может быть достаточно, чтобы компенсировать убыток, что приведет к получению чистой прибыли за квартал.

Сравнение валового дохода и чистого дохода: часто задаваемые вопросы

Ниже приведены некоторые из наиболее часто задаваемых вопросов (FAQ) о валовом и чистом доходах.

Что такое чистый доход?

Чистая прибыль представляет собой общую прибыльность компании после вычета всех расходов и затрат из общей выручки.Чистая прибыль также включает любые другие виды доходов, полученных компанией, такие как процентный доход от инвестиций или доход, полученный от продажи актива.

Что такое валовой доход?

Валовой доход или валовая прибыль представляют собой выручку, остающуюся после вычета производственных затрат из выручки. Валовая прибыль дает представление о том, насколько эффективна компания в получении прибыли от своего производственного процесса и торговых инициатив.

Как рассчитать чистый доход от валового дохода?

Чистая прибыль — это валовая прибыль за вычетом всех других расходов и затрат, а также любых других доходов и источников дохода, которые не включаются в валовой доход.Некоторые из затрат, вычтенных из валовой прибыли для получения чистой прибыли, включают проценты по долгу, налоги, операционные расходы или накладные расходы.

Совпадает ли чистый доход с прибылью?

Обычно чистая прибыль является синонимом прибыли, поскольку представляет собой окончательный показатель прибыльности компании. Чистая прибыль также называется чистой прибылью, поскольку представляет собой чистую сумму прибыли, остающуюся после вычета всех расходов и затрат из выручки.

Что такое пример чистой прибыли?

Допустим, компания получила выручку в 1 миллион долларов и имела следующие расходы и прочие доходы:

- Себестоимость реализованной продукции 600 000 долларов США

- Операционные расходы 200 000 долларов США

- Платежи по долгу в размере 10 000 долларов США

- Налоговые платежи в размере 5000 долларов США

- Процентный доход в размере 8000 долларов США

Чистая прибыль составит 193 000 долларов (1 000 000 — 600 000 долларов — 200 000 долларов США — 10 000 — 5 000 долларов США + 8 000 долларов США).

Итог

Валовая прибыль или валовой доход — это ключевой показатель рентабельности, поскольку он показывает, сколько прибыли остается от выручки после вычета производственных затрат. Валовая прибыль помогает показать, насколько эффективно компания получает прибыль от производства своих товаров и услуг. С другой стороны, чистая прибыль представляет собой доход или прибыль, остающуюся после вычета всех расходов из выручки, а также включает любые другие источники дохода, такие как доход от продажи актива.И валовая прибыль, и чистая прибыль важны, но показывают прибыльность компании на разных этапах.

Также используются другие показатели рентабельности. Например, маржа чистой прибыли рассчитывается путем деления чистой прибыли на доход и умножения результата на 100 для получения процента. Маржа чистой прибыли показывает процент прибыли, полученной с каждого доллара дохода. Аналогичным образом маржа валовой прибыли рассчитывается путем деления валового дохода на доход и умножения результата на 100.Как валовая прибыль, так и чистая прибыль являются популярными показателями прибыльности, используемыми инвесторами и аналитиками при сравнении уровня прибыльности одной компании с другой. Термин прибыль также используется при расчете рентабельности инвестиций (ROI). ROI представляет собой прибыль, полученную после вычета рыночной стоимости инвестиции из ее первоначальной стоимости.

Хотя чистая прибыль считается золотым стандартом прибыльности, некоторые инвесторы используют другие показатели, такие как прибыль до уплаты процентов и налогов (EBIT).EBIT важен, потому что он отражает прибыльность компании без учета стоимости долга или налогов, которые обычно включаются в чистую прибыль. Если инвестор хочет знать, улучшает ли компания свои продажи и контроль над расходами, EBIT помогает избавиться от некоторых элементов, которые руководство мало контролирует или которые не отражают показатели продаж и производства компании. Как и в случае с любым другим финансовым показателем, для определения степени прибыльности компании лучше всего использовать комбинацию показателей рентабельности.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Определение и пример валовой прибыли

Что такое валовая прибыль?

Валовая прибыль — также называемая валовым доходом или прибылью от продаж — это общий объем продаж компании за вычетом общей стоимости проданных товаров (COGS). Валовая прибыль — важный показатель прибыльности компании.

Как рассчитать валовую прибыль

Валовая прибыль указана в отчете о прибылях и убытках компании. Для расчета возьмите разницу между стоимостью проданных товаров и общим объемом продаж (или выручкой).

Формула валовой прибыли

Формула валовой прибыли выражается следующим образом:

Разбивка расчета валовой прибыли

Давайте разберем компоненты формулы валовой прибыли:

1. Найдите общий объем продаж

Итого объем продаж / выручки можно определить, сложив все товары, проданные за определенный период времени. Это можно делать ежегодно или ежеквартально.

2. Найдите себестоимость проданных товаров (COGS)

При расчете COGS включаются только переменные затраты (расходы, которые меняются в зависимости от количества производимого продукта).Например, на автомобильном заводе переменные затраты могут включать:

- Сырье, такое как сталь, пластик и стекло

- Счета за электроэнергию и коммунальные услуги для завода

- Заработная плата сборочного конвейера

COGS не включает фиксированные затраты (расходы, связанные с общим содержанием бизнеса). На автомобильном заводе эти постоянные затраты могут включать:

- Страхование

- Аренда и

- Текущее обслуживание.

Пример валовой прибыли

Рассмотрим пример измененного отчета о прибылях и убытках от производителя автомобилей XYZ.

Автопроизводитель XYZ получил общий доход в размере 137 237 000 долларов в 2019 году. В том же году расходы, связанные с производством и распространением его товаров (COGS), составили 123 265 000 долларов.

Мы можем рассчитать валовую прибыль производителя автомобилей XYZ, взяв его общую выручку и вычтя стоимость проданных товаров:

137 237 000 долларов США — 123 265 долларов США = 13 972 000 долларов США

В 2019 году производитель автомобилей XYZ получил валовую прибыль в размере 13 927 000 долларов США.

Валовая прибыль vs.Чистая прибыль

Валовую прибыль не следует путать с чистой прибылью. Валовая прибыль учитывает только производство и распределение своих товаров или услуг.

Однако чистая прибыль — это доход бизнеса, который остается после вычета всех расходов. Он учитывает все постоянные и переменные расходы, проценты, налоги и дивиденды по привилегированным акциям.

Почему важна валовая прибыль?

Валовая прибыль показывает, какой доход имеет бизнес с учетом производственных затрат.

Сама по себе валовая прибыль мало что говорит аналитикам или инвесторам об эффективности бизнеса. Рассмотрение только валовой прибыли компании (как показателя рентабельности с течением времени) может быть обманчивым и опасным. Показатели валовой прибыли могут расти даже при уменьшении валовой прибыли компании, что указывает на снижение прибыльности.

Валовая прибыль важна, потому что она позволяет нам рассчитывать другие ключевые финансовые показатели, такие как валовая прибыль.

Валовая прибыль vs.Маржа валовой прибыли

Валовая прибыль позволяет легко определить маржу валовой прибыли, которая является показателем прибыльности компании. Он показывает валовую прибыль как процент от продаж.

Почему важна маржа валовой прибыли?

Высокая валовая прибыль предполагает бизнес, который эффективно генерирует продажи, превышающие затраты на проданные товары, то есть бизнес, который более эффективно использует ресурсы. Инвесторы и аналитики могут использовать маржу валовой прибыли для отслеживания показателей бизнеса с течением времени или сравнения компании с ее отраслевыми конкурентами.

Как рассчитать маржу валовой прибыли

Чтобы рассчитать маржу валовой прибыли, разделите валовую прибыль на общий доход. Формула маржи валовой прибыли может быть выражена следующим образом:

Маржа валовой прибыли% = Валовая прибыль / Общий доход от продаж

Пример использования маржи валовой прибыли

Используя приведенный выше отчет о прибылях и убытках производителя автомобилей XYZ, мы можем найти валовую прибыль. маржа прибыли, если мы разделим его валовую прибыль на общую выручку. Это будет выглядеть так:

(13 927 000 долларов / 137 237 000 долларов) x 100 = 10.15%

Давайте посмотрим на другой расчет для конкурирующего производителя автомобилей ABC. В 2019 году у конкурента был общий доход в размере 120 207 000 долларов США и валовая прибыль 10 515 000 долларов США. Используя приведенную выше формулу, валовая прибыль составляет 8,75%:

10 515 000 долларов США / 120 207 000 долларов США) x 100 = 8,75%

Если обе компании работают в одной отрасли , легко сравнить валовую прибыль, чтобы определить, какая компания работает более эффективно.

Поскольку производитель автомобилей XYZ имеет немного более высокую валовую прибыль, мы можем сделать вывод, что он более эффективно превращает сырье и рабочую силу в доход.Это говорит о том, что автопроизводитель XYZ имеет больше средств, которые он может направить на сбережения, операции и косвенные расходы. Между двумя компаниями у производителя автомобилей XYZ в целом больший потенциал заработка.

Ограничения использования маржи валовой прибыли в качестве показателя

Если рассматривать ее отдельно, маржа валовой прибыли может вводить в заблуждение при оценке прибыльности компании или ее потенциального дохода в будущем. Маржа валовой прибыли учитывает только производственные затраты и не включает такие затраты, как налоги, маркетинг и аренда.Из-за этого валовая прибыль не всегда является наиболее точным показателем прибыльности и должна использоваться вместе с другими показателями.

Например, валовая прибыль производителя автомобилей XYZ может увеличиваться, но если налоги, арендная плата и другие расходы растут еще быстрее, компания может не адаптироваться к изменяющимся рыночным условиям (и может неправильно управляться).

Подробнее о финансовых показателях для компаний