Центры финансовой ответственности

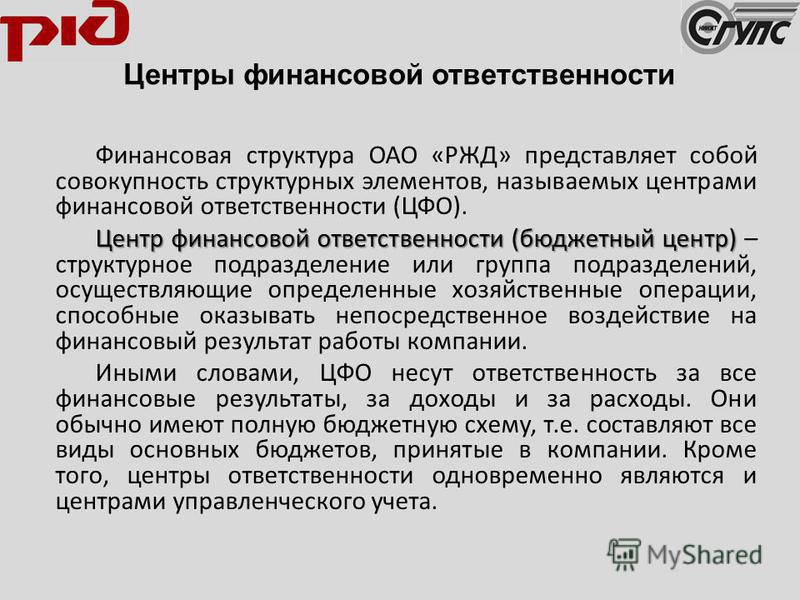

Центры финансовой ответственности

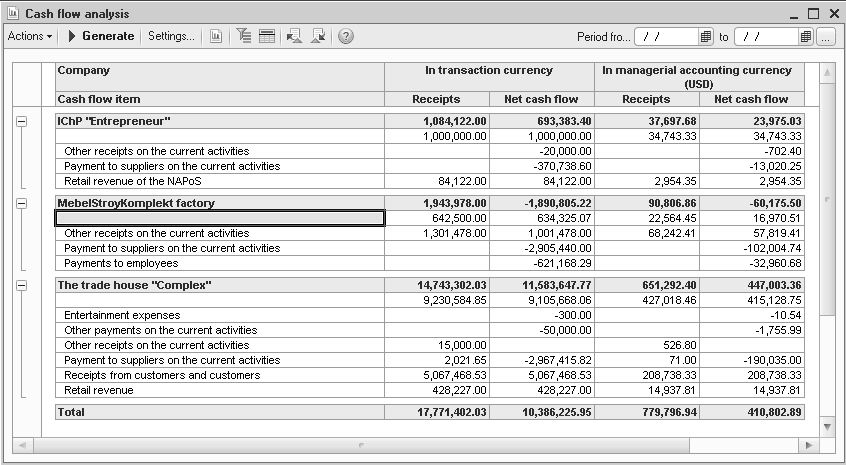

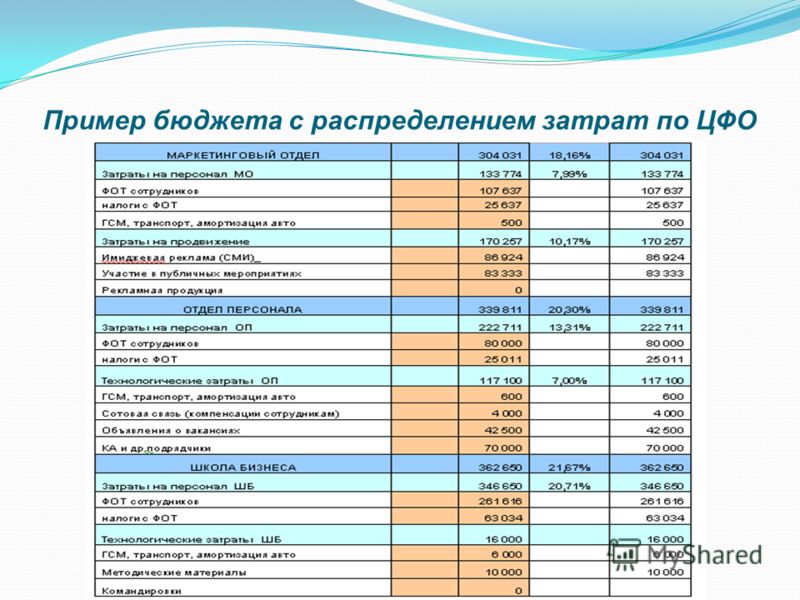

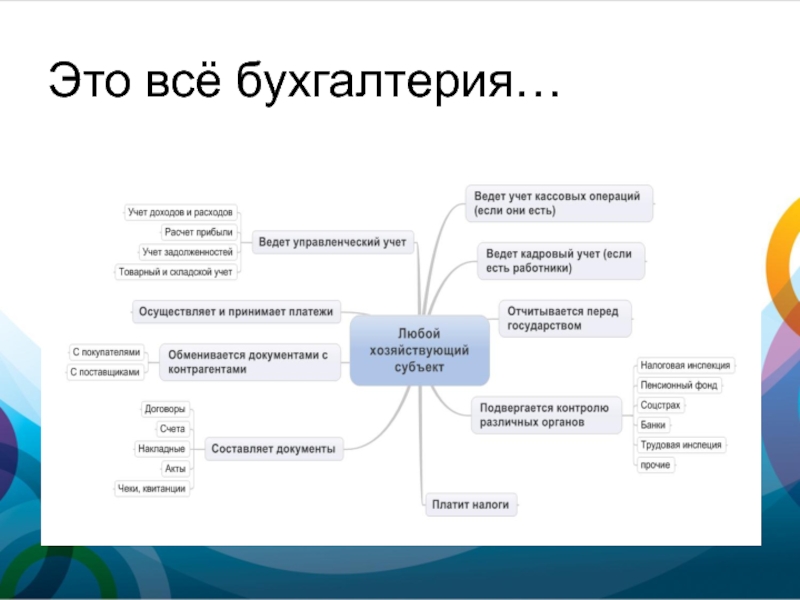

К многочисленным достоинствам программы 1С Управляющий относится возможность ведения учета финансовых результатов не только по видам бизнеса и проектам, но и по подразделениям, или центрам финансовой ответственности (ЦФО). Их создание позволяет повысить эффективность работы каждого подразделения предприятия и существенно сократить затраты.

ЦФО — оружие в борьбе с завышенными тратами Приступая к борьбе с издержками, руководителю предприятия лучше не рассчитывать на активное содействие со стороны подчиненных. Обычно наблюдается прямо противоположная картина: персонал откровенно саботирует любые попытки навести порядок в расходовании средств. Этому есть простое объяснение: наемному работнику (если только он не воспитан в духе японской бережливости) трудно отказаться от соблазна сделать свою жизнь приятнее за счет фирмы.Особенно остро проблема неконтролируемого роста расходов обстоит на средних и крупных предприятиях, где директор не в состоянии лично отслеживать все платежи.

Как показывает практика, если зарплата руководителя отдела зависит от величины прибыли, которую он приносит фирме, то он быстро «вживается» в образ рачительного хозяина: борется с нерадивыми сотрудниками, ищет новые источники доходов и старается беречь каждую копейку.

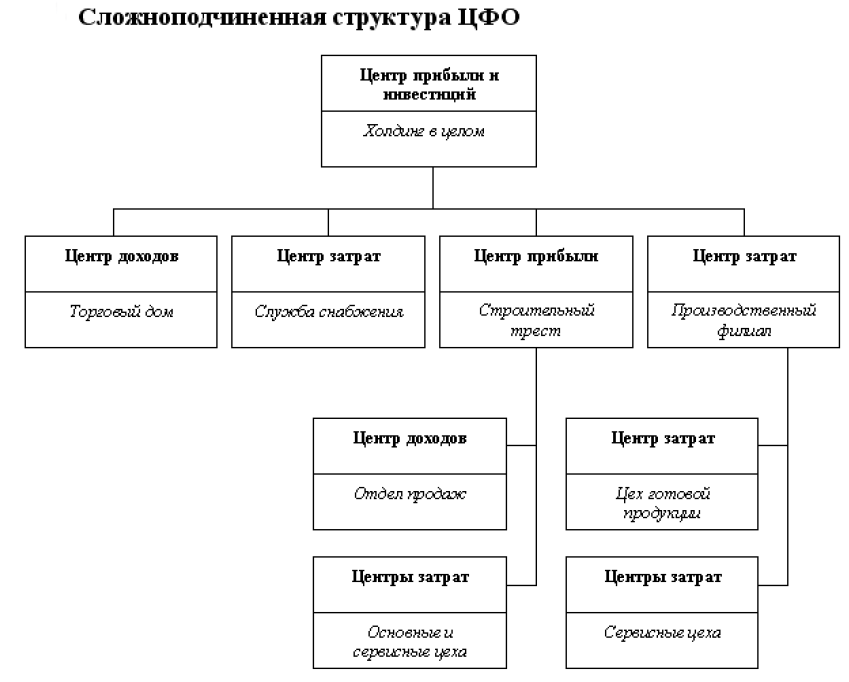

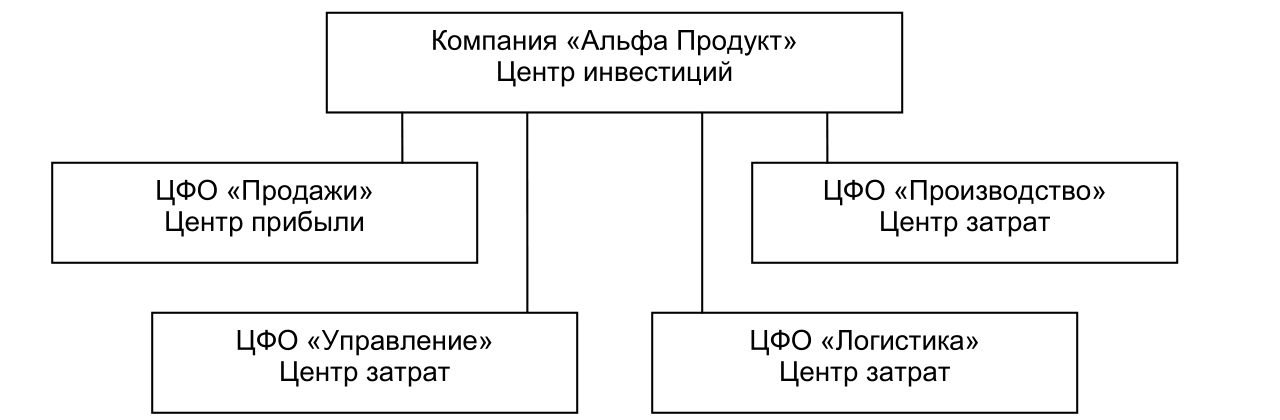

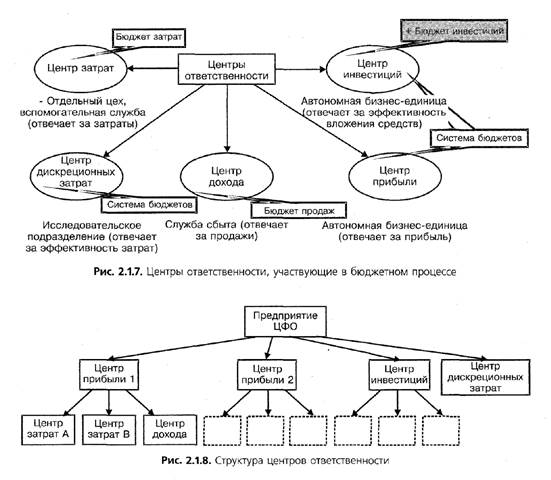

Модели организации центров финансовой ответственности Классическая модель организации ЦФО исходит из того, что деятельность предприятия разбивается на отдельные процессы (закупки, производство, сбыт, инвестиции). Соответственно, в компании выделяется как минимум четыре центра ответственности, а в некоторых случаях их может быть и больше. Социалистическую экономику от развала хозрасчет не спас, однако при наступившем капитализме своей актуальности не утратил.Полный и частичный хозрасчет Полный хозрасчет подразумевает, что основные подразделения переводятся на полную самоокупаемость и функционируют как независимые хозяйствующие единицы. При этом вспомогательные подразделения (бухгалтерия, администрация, склады и т. д.) либо закрепляются за основными, либо сами становятся «центрами прибыли» и продают свои услуги по внутрикорпоративным расценкам.

Социалистическую экономику от развала хозрасчет не спас, однако при наступившем капитализме своей актуальности не утратил.Полный и частичный хозрасчет Полный хозрасчет подразумевает, что основные подразделения переводятся на полную самоокупаемость и функционируют как независимые хозяйствующие единицы. При этом вспомогательные подразделения (бухгалтерия, администрация, склады и т. д.) либо закрепляются за основными, либо сами становятся «центрами прибыли» и продают свои услуги по внутрикорпоративным расценкам.Модель частичного хозрасчета (а именно она реализована в версии ПРОФ программы управленческого учета 1С:Управляющий) имеет ряд неоспоримых преимуществ: ее проще внедрить и она не требует больших затрат на ведение учета и отчетности.

Читайте также:

Финансовая структура и центры финансовой ответственности

> Финансовая структура и центры финансовой ответственности

ЭТО МОЖЕТ БЫТЬ ИНТЕРЕСНО

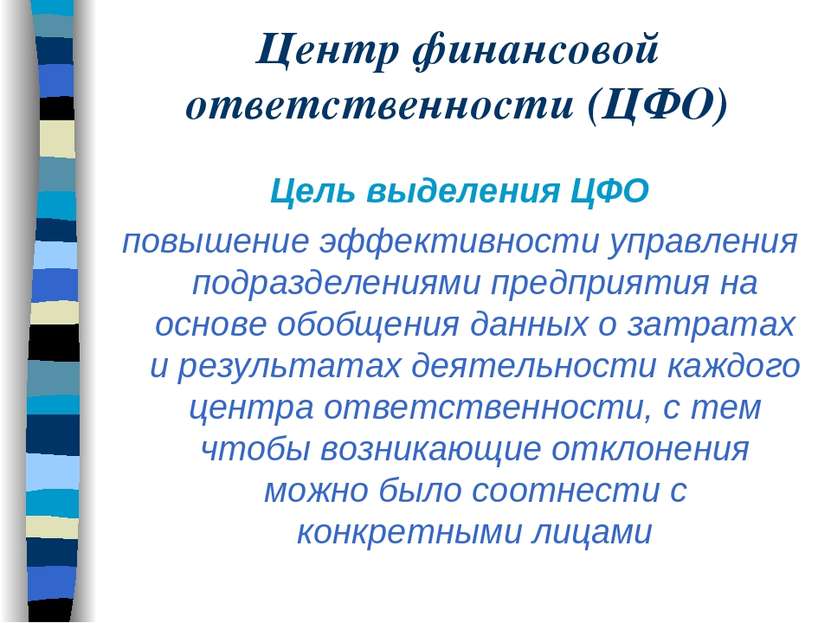

Автор статьи не ставит своей задачей добавить читателю теоретических знаний по вопросу. Понятие финансовой структуры компании и связанное с ней понятие центра финансовой ответственности (ЦФО) создана сугубыми практиками, в сугубо практических целях. Вот мы и разберемся с тем, что такое финансовая структура и ЦФО исключительно с практической точки зрения.

Если вы хотите достичь цели — у вас будет план, то есть вам нужен бюджет. Если вы очень хотите достичь цели — в вашем плане вы предусмотрите варианты преодоления возможных препятствий на пути к цели, то есть вам нужно сценарное бюджетирование.

Если вы действительно хотите достичь цели вы должны четко определить, кто за что отвечает в вашей команде.

За что отвечает центр финансовой ответственности?

Наш предприниматель в большинстве своем убежден, что управленческий учет и бюджетирование относятся к компетенции финансового департамента, и, стало быть, финансовая структура, центр ответственности — чисто финансовые термины. Это объясняет то, что создаваемые компаниями самостоятельно финансовые структуры часто существуют отдельно от реальности, изобилуют «виртуальными» центрами ответственности, несущими исключительно учетные функции. Они создаются не для управления, а для учета. Вполне естественно, потому что финансовый департамент и занимается учетом, а управление — прерогатива генерального директора.

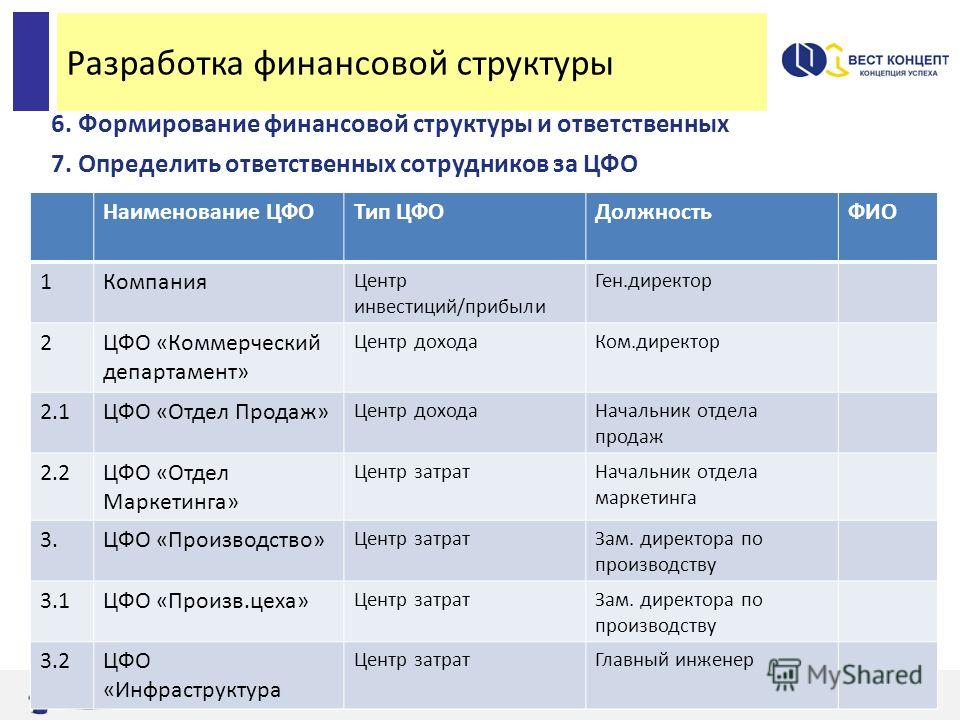

Чтобы финансовая структура была инструментом бюджетного управления, каждый ЦФО обязан быть не только вещественным, но и одушевленным. А именно, им должен быть конкретный сотрудник компании, как правило, руководитель подразделения, который управляет реальным бизнес-процессом/процессами. Выход этого бизнес-процесса оценивается соответствующим финансовым показателем. Очень важно именно то, что ответственность здесь должна быть понята, как возможность и обязанность управлять бизнес-процессами, формирующими финансовый показатель, за который ЦФО отвечает.

Выход этого бизнес-процесса оценивается соответствующим финансовым показателем. Очень важно именно то, что ответственность здесь должна быть понята, как возможность и обязанность управлять бизнес-процессами, формирующими финансовый показатель, за который ЦФО отвечает.

Тогда общепринятая классификация центров ответственности становится прозрачной и понятной, а желание создавать новые типы центров ответственности отпадет само собой. Само по себе это желание вполне невинно, но именно такая практика в первую очередь ведет к тому, что руководители подразделений в компании отвечают за показатели, которыми не могут управлять, и при этом важные показатели деятельности вообще остаются без присмотра. Такое распределение ответственности приводит к психологически очевидному результату: если реальной возможности управлять процессом нет, а ответственность за показатель вменена, руководитель будет пытаться управлять самим показателем, но … на бумаге.

Центр доходов

Центрами доходов являются подразделения, ответственные за продажу продукции, услуг на рынке. Такие подразделения управляют процессом продаж и, соответственно, могут влиять на доход. Их основной целевой показатель — максимизация объема продаж. Основные показатели на которые может влиять управляемый центром доходов бизнес-процесс продаж — это ассортимент продаж, количество и цена проданной продукции.

Такие подразделения управляют процессом продаж и, соответственно, могут влиять на доход. Их основной целевой показатель — максимизация объема продаж. Основные показатели на которые может влиять управляемый центром доходов бизнес-процесс продаж — это ассортимент продаж, количество и цена проданной продукции.

Кто управляет маржинальным доходом?

Таким подразделениям часто устанавливают в качестве целевого показателя маржинальный доход, чтобы в погоне за объемом продаж не давались слишком большие скидки. Но это не означает, что они отвечают за маржинальный доход! Сбытовое подразделение управляет только одной стороной маржинального дохода — собственно доходом, и для того чтобы оптимизировать маржинальный доход компании, этого не достаточно. Для того чтобы контролировать маржинальный доход, необходимо иметь возможность влиять и на процесс продаж и на закупки/производство, то есть на себестоимость продукции. Нужно видеть картину в целом и формировать общую политику, координирующую эти бизнес-процессы, и это уже сфера ответственности центра прибыли.

Что-то большее, чем маржа

Маржинальный доход далеко не всегда является главным критерием, который учитывается при формировании политики продаж. Гораздо важнее могут оказаться соображения общего развития компании и снижения рисков. Например, продукт с низкой маржой может быть включен в ассортимент, чтобы не допустить в рыночную нишу конкурентов. Компания может считать необходимым для своего положения на рынке представлять всю линейку продукции вне зависимости от маржинального дохода, приносимого каждой отдельной позицией (что не исключает тщательного мониторинга продаж и управления через количество/цену).

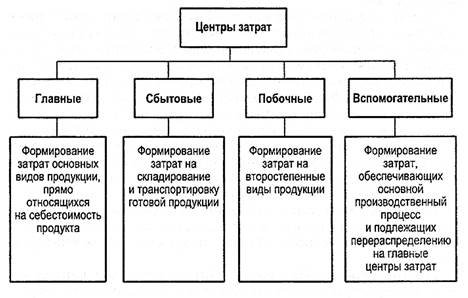

Центры затрат

Центры затрат делятся на два разных типа: центры нормативных и ненормируемых затрат. Разделение это связано с принципиальным различием в управляемых такими центрами бизнес-процессах, что требует применения финансовых показателей разного типа для контроля их деятельности.

Центры нормативных затрат

Бизнес-процессы, управляемые центрами нормативных затрат, характеризуются выраженной связью между объемом потребляемых ресурсов и выпуском — например, производственные, закупочные подразделения. Такие подразделения не управляют доходами и прибылью, даже требуемый объем выпуска и нормативы расходования ресурсов на единицу определяются извне. Основными критериями эффективности работы таких подразделений являются выполнение планового задания по выпуску и выполнение требований к качеству продукции или работ. Важным моментом является то, что качество продукции или работ, как правило, прямо связано с соблюдением норм потребления ресурсов.

Такие подразделения не управляют доходами и прибылью, даже требуемый объем выпуска и нормативы расходования ресурсов на единицу определяются извне. Основными критериями эффективности работы таких подразделений являются выполнение планового задания по выпуску и выполнение требований к качеству продукции или работ. Важным моментом является то, что качество продукции или работ, как правило, прямо связано с соблюдением норм потребления ресурсов.

Общепринятое у нас определение центра нормативных затрат как подразделения, руководитель которого ответственен за достижение планового уровня затрат, в корне неправильно формулирует цель деятельности такого подразделения. Его цель не «достичь уровня затрат» и не сэкономить. Его цель — выпуск в заданном объеме и заданных параметров. А нормативы затрат — это ограничения, в поле действия которых этот выпуск должен быть произведен.

Экономия должна быть экономной

Неправильная постановка целей для центров нормативных затрат оказывается особенно опасна для компании. Для производственного подразделения гораздо важнее выполнить план производства в срок и надлежащего качества, даже с небольшим превышением затрат, чем, сэкономив, выпустить продукцию на выброс. В первом случае вы потом разберетесь в причинах перерасхода (возможно, объективных) и примете соответствующие решения, во втором случае убытки могут привести к краху предприятия.

Для производственного подразделения гораздо важнее выполнить план производства в срок и надлежащего качества, даже с небольшим превышением затрат, чем, сэкономив, выпустить продукцию на выброс. В первом случае вы потом разберетесь в причинах перерасхода (возможно, объективных) и примете соответствующие решения, во втором случае убытки могут привести к краху предприятия.

Что касается логистических подразделений, например, закупок, то там также очень важно правильное ранжирование целей. Можно закупить дешевле, но будут ли производственники довольны качеством полученных материалов, не приведет ли такая экономия к существенно большим потерям на простое, а то и поломке оборудования, на вынужденном снижении продажной цены или увеличении возвратов, гарантийных ремонтов из-за ненадлежащего качества конечной продукции.

Чем более ранний этап бизнес-цикла, на котором производится внеплановая экономия, тем значительнее могут быть ее негативные последствия. К сожалению, по закону бутерброда, такая прогрессия позитивных последствий экономий редко наблюдается.

Конечно, экономить тоже нужно и повышать производительность труда, она у нас в стране одна из самых низких. Однако следует осторожно расставлять приоритеты при постановке целей и мотивации персонала: экономия должна приветствоваться после выполнения требований к срокам и качеству. Возможно даже вопрос экономии затрат для нормативных центров затрат вынести в сферу рационализаторских предложений, т.е. внедрять экономию после оценки ожидаемых от нее реальных выгод. Тогда и премировать. За рацпредложение.

Центры ненормируемых затрат

Центры ненормируемых затрат управляют бизнес-процессами, не имеющими прямой связи между объемом потребляемых бизнес-процессом ресурсов на входе и результатом на выходе. Видимая размытость взаимосвязи между затратами и полезным результатом деятельности таких подразделений создает впечатление, что эти затраты можно в случае надобности сокращать безболезненно для работы компании. Однако нам следует быть очень осторожными в таких оценках, чтобы ненароком не срубить сук, на котором сидим.

Подразделения — центры ненормируемых затрат создаются для достижения определенных целей, важных для бизнеса. Например, целью может быть:

- наступление или не наступление определенного события: выигрыш тендера для отдела развития строительной организации или отсутствие штрафов со стороны налоговых органов для бухгалтерии;

- обеспечение условий для эффективной работы основных подразделений со стороны обслуживающих;

- нестандартная штучная продукция или сложный комплекс услуг, где важно соответствие результата установленным конкретным заказчиком требованиям.

Если вы предложите такому центру в качестве основного показателя деятельности нормативы по второстепенным параметрам его деятельности, то в центр нормативных затрат вы его не переделаете, зато демотивируете персонал на выполнение стоящих перед ним качественных задач. Необходимые ресурсы приходится планировать не по нормативам, а исходя из того, как именно планируется достигать поставленные перед подразделением цели. Зачастую, именно правильная постановка целей в конкретной ситуации является самым мощным инструментом сокращения затрат. Естественно, это требует достаточно глубокой осведомленности генерального директора компании в соответствующих аспектах работы компании. Но нельзя всерьез полагать, что без такой осведомленности можно успешно управлять бизнесом.

Зачастую, именно правильная постановка целей в конкретной ситуации является самым мощным инструментом сокращения затрат. Естественно, это требует достаточно глубокой осведомленности генерального директора компании в соответствующих аспектах работы компании. Но нельзя всерьез полагать, что без такой осведомленности можно успешно управлять бизнесом.

Просто взять и сократить затраты центра ненормированных затрат куда как легко, однако это может привести к срыву выполнения целей. А тогда непонятна эффективность оставленных затрат. Экономить же затраты, не нанося урона эффективности деятельности, непросто. Попытка прямолинейно стимулировать экономию затрат приводит… к их увеличению. Точнее, к попыткам завысить плановые затраты, с тем чтобы потом продемонстрировать их экономию. В принципе любое непродуманное вмешательство в процесс планирования затрат таких подразделений приводит к попыткам завышения плановых затрат «на всякий случай». Необходимо обосновывать затраты конкретными планами мероприятий и анализом потребностей в ресурсах, а премировать за достижение конкретных целей в рамках запланированных затрат.

Центр прибыли

Центр прибыли (профит-центр) управляет цепочкой взаимосвязанных бизнес-процессов, генерирующей прибыль. Поскольку прибыль — это разница между доходами и расходами, то важно, чтобы центр прибыли мог управлять как бизнес-процессом продаж, генерирующим доход, так и бизнес-процессами, определяющими расходы подразделения: закупок, включая выбор поставщиков, производства и т.п. Для понимания специфики его деятельности важно иметь в виду, что центр прибыли в первую очередь ответственен за координацию и оптимизацию работы всей цепочки подчиненных ему бизнес-процессов. Это означает, что для выполнения своих функций он должен иметь действительно высокую степень самостоятельности в определении требуемых для своей деятельности ресурсов и расходов на них и в проведении политики продаж. Такое подразделение должно иметь возможность самостоятельно оперировать на рынке как при закупках, так и при продажах, отвечать за нормирование производства и т.п. При этом важно в каждом конкретном случае находить баланс между необходимостью координировать деятельность центра прибыли со стратегией компании в целом и той степенью самостоятельности, которая требуется для управления прибылью. Если деятельность центра прибыли слишком зарегулирована или он не имеет возможности самостоятельно выходить на внешний по отношению к компании рынок (например, поставляет свою продукцию только подразделениям компании), то его руководитель будет пытаться достичь требуемых показателей неприемлемыми для компании путями.

Если деятельность центра прибыли слишком зарегулирована или он не имеет возможности самостоятельно выходить на внешний по отношению к компании рынок (например, поставляет свою продукцию только подразделениям компании), то его руководитель будет пытаться достичь требуемых показателей неприемлемыми для компании путями.

Обращу внимание читателя на два часто встречающихся на практике заблуждения в отношении центров прибыли.

Во-первых, ошибочно полагать, что центр прибыли отвечает за часть чистой прибыли компании в целом, то есть прибыли, рассчитываемой с учетом накладных расходов компании. Центр прибыли отвечает только за прибыль, являющуюся разницей между доходами, полученными подразделением, и его прямыми затратами. Эта прибыль не включает никаких распределенных централизованных расходов компании, поскольку центр прибыли не может управлять этими затратами ни прямым воздействием, ни выбором более выгодного для себя поставщика соответствующей услуги, нежели управляющая компания. Такое распределение может применяться в различных аналитических целях, но было бы рискованным использовать его при оценке эффективности подразделения, так как возможно, что подразделение работает хорошо, а неэффективно осуществляются централизованные функции.

Такое распределение может применяться в различных аналитических целях, но было бы рискованным использовать его при оценке эффективности подразделения, так как возможно, что подразделение работает хорошо, а неэффективно осуществляются централизованные функции.

Во-вторых, не может быть центром прибыли подразделение, имеющее только внутренних потребителей. Это немедленно приводит к принципиальному расхождению целей подразделения и компании в целом. В такой ситуации подразделение будет стремиться не уменьшить свои затраты, а увеличить доход за счет своих же товарищей, что приводит к росту совокупных затрат компании. Это касается и использования трансфертных цен внутри компании, например, в целях формирования центров прибыли на базе производственных или вспомогательных подразделений. В отсутствие рыночного механизма регулировки трансфертные цены могут маскировать неэффективность деятельности таких подразделений. Если же подразделение в основном оперирует на внешнем рынке, то оно объективно является центром прибыли и применение трансфертных цен для внутренних потребителей оправданно.

Центр инвестиций

Центр инвестиций (венчур-центр) обладает полномочиями самостоятельно управлять не только доходами и расходами, но и использованием находящегося в его распоряжении капитала. То есть это уже почти самостоятельный бизнес. У нас собственник такие полномочия делегирует особенно неохотно. Как правило, такие центры используются в финансовых структурах крупных холдингов, разработанных серьезными специалистами, и их применение не сопровождается явными ошибками. Собственникам следует обратить внимание, что контроль эффективности центров инвестиций в долгосрочной перспективе — задача не такая простая, как кажется на первый взгляд. В литературе принято указывать показатель ROI1, иногда дополняется EVA2. В реальной жизни такой бизнес остается частью холдинга, и эта связь должна выражаться в дополнительно устанавливаемых целях, условиях, ограничениях, призванных удержать стратегию подразделения в русле общей стратегии компании. Попытка ограничиться только финансовыми показателями может привести к серьезным проблемам в течение буквально нескольких лет, поскольку эти показатели имеют существенные недостатки в качестве инструментов мотивации руководителей подразделений. В краткосрочной перспективе всегда остаются незамысловатые способы внешнего улучшения этих показателей, негативно отражающиеся на долгосрочных перспективах бизнеса.

В краткосрочной перспективе всегда остаются незамысловатые способы внешнего улучшения этих показателей, негативно отражающиеся на долгосрочных перспективах бизнеса.

Убирайте лишнее

Мысль, которая проводится в статье: изначально подразделению присущ определенный тип центра ответственности, определяемый его деятельностью, а не нашей фантазией — имеет высокую практическую ценность. Описав бизнес-процессы подразделения, вы сразу можете, определив соответствующий тип центра ответственности, представлять, какими методами можно эффективно управлять этим подразделением, не тратя время на изобретение велосипеда заново.

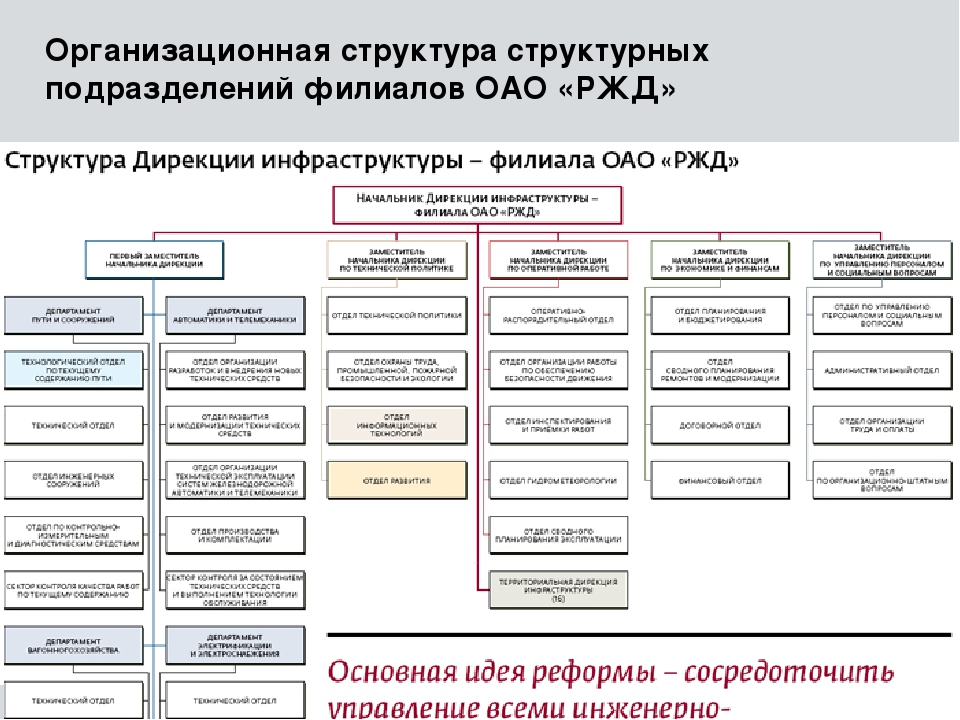

Из чего следует, что формирование финансовой структуры следует начинать с описания бизнес-процессов. Если бизнес-процессы выделены профессионально, то сразу же станут очевидны любые имеющиеся несоответствия организационной структуры бизнес-процессам компании. В этом случае различия между формируемой на основе анализа бизнес-процессов финансовой структурой и существующей организационной структурой, как правило, приводят к изменениям именно в организационной структуре.

Мне приходилось неоднократно сталкиваться с мнением, что организационная и финансовая структуры должны различаться и строиться на принципиально разных основах. На самом деле, поскольку тип центра ответственности определяется управляемыми им бизнес-процессами, центры ответственности должны быть увязаны со звеньями организационной структуры. Ситуация, в которой реальное управление бизнес-процессом не оформлено организационно, очевидно не нормальна. И обратная ситуация, при которой бизнес-процесс есть, организационное звено, за него отвечающее, имеется, но за его финансовые показатели никто не отвечает, тоже не должна возникать в толковой финансовой структуре. При этом вовсе не обязательно, чтобы каждое организационное звено было центром ответственности. Например, если вклад ряда подразделений по отдельности в расходы компании невелик и бизнес-процессы однотипны, то центром ответственности может быть только вышестоящее подразделение.

При анализе бизнес-процессов часто обнаруживается, что одно подразделение отвечает за разноплановые бизнес-процессы, которыми должны управлять центры ответственности разных типов. Например, закупки и маркетинг, или гарантийный ремонт и продажа запчастей. Как правило, успешное выполнение таких функций требует разных типов руководства. Чаще всего анализ таких ситуаций приводит к более эффективному перераспределению ответственности в организационной структуре, иногда к отказу от непроизводительного или непрофильного бизнес-процесса.

Например, закупки и маркетинг, или гарантийный ремонт и продажа запчастей. Как правило, успешное выполнение таких функций требует разных типов руководства. Чаще всего анализ таких ситуаций приводит к более эффективному перераспределению ответственности в организационной структуре, иногда к отказу от непроизводительного или непрофильного бизнес-процесса.

Стремитесь формировать максимально простую и прозрачную финансовую структуру, такой структурой легче управлять.

Например, любят делать центром доходов или прибыли финансовую службу, которая как бы предоставляет внутренние кредиты подразделениям, нуждающимся в средствах. Таким образом пытаются смоделировать рыночную ситуацию внутри компании для того, чтобы повысить эффективность работы подразделений. Реально это приводит к тому, что финансовая служба, вместо того чтобы сконцентрировать внимание на финансовой устойчивости компании, стремится максимизировать свои доходы за счет увеличения процента по внутренним кредитам. Но это доходы виртуальные. Руководителей подразделений, формирующих реальной доход компании, получение средств по цене выше рыночной, может подтолкнуть к принятию невыгодных для компании решений, например, отказу от деятельности приносящей прибыль, но не покрывающей процент по внутреннему кредиту.

Руководителей подразделений, формирующих реальной доход компании, получение средств по цене выше рыночной, может подтолкнуть к принятию невыгодных для компании решений, например, отказу от деятельности приносящей прибыль, но не покрывающей процент по внутреннему кредиту.

Роль ЦФО в бюджетном процессе

Что должно входить в бюджет центра ответственности?

Есть две стороны, формирующие бюджет каждого центра ответственности: руководство компании задает желаемые целевые показатели в соответствии с типом центра ответственности (как бы рамки бюджета) и сам центр ответственности, который формирует детализированный бюджет на основе планов мероприятий, обеспечивающих достижение поставленных целей (то есть наполняющий эти рамки содержанием).

При этом сами подразделения компании, обладающие глубоким знанием своей сферы деятельности, должны быть максимально задействованы в процессе планирования будущей деятельности.

Хочу еще раз сфокусировать внимание читателя на том, что бюджетирование — инструмент практического управления, и формальный подход к формированию бюджета недопустим с обеих сторон.

Например, на эффективности центров ответственности крайне негативно сказывается ситуация, когда в бюджеты, за которые он отвечает, включены распределенные косвенные расходы компании. Причем приходилось сталкиваться с такой практикой в отношении центров ответственности любых типов. В реальной жизни это приводит только к тому, что менеджер занимается не столько своими прямыми обязанностями, сколько внутренними разборками. Большинство менеджеров такое распределение мотивирует на задачу минимизировать объем вменяемых их отделу косвенных затрат, и они тратят огромное количество времени на выяснение, сколько платим, зачем, как распределяется, почему мне больше, чем соседу. Более ответственных менеджеров такой подход демотивирует и снижает их доверие к руководству. Есть и другая опасность. У генеральных директоров порой возникает иллюзия, что руководители подразделений действительно контролируют распределенные в их бюджеты суммы затрат. И в результате за контроль обоснованности таких затрат, эффективности выполнения централизованных функций не отвечает в компании никто.

Также избегайте формирования бюджетов переносом цифр предыдущего года помноженных на некий повышающий или понижающий коэффициент. Предельно важно, чтобы это содержание формировалось исходя из планируемой деятельности подразделения, конкретных мероприятий, объемов работ, выпуска, потребностей в ресурсах и требований к их качеству и т.п. Это дает понимание того:

- насколько достижимы поставленные цели?

- как планируется их достигать?

- параметры внешних условий, требуемых ресурсов, в рамках которых этот план выполним, а значит, данный бюджет актуален

Естественно, в результате возникает потребность ответить на вопросы:

- как будем действовать, если ситуация выйдет за эти рамки?

- как в этом случае согласуются действия подразделения с действиями других подразделений компании?

- какие резервы ресурсов нужны, чтобы при изменении внешних условий сохранить возможность маневра?

То есть возникает разумная потребность формировать бюджеты для различных сценариев, определять критичные для их выполнения параметры и их контрольные значения.

Если процесс бюджетирования не формирует на выходе информации, отвечающей на все приведенные выше вопросы, его ценность для реального управления компанией минимальна.

Совпадение факта с бюджетом носит случайный характер, не ясно, как анализировать причины отклонений от бюджета.

А самое главное — нет представления о том, какие отклонения критичны, как реагировать на них и как возможная реакция отразится на деятельности компании в целом.

А это и есть главная цель бюджетирования — планирование того, как мы будем достигать цели в реальной жизни, и координация усилий всех подразделений компании в этом направлении.

1 Отдача на инвестированный капитал (ROI) = Чистая прибыль центра инвестиций : суммарные активы, инвестированные в данный центр инвестиций

2 Экономическая добавленная стоимость (EVA) = чистая прибыль центра инвестиций – (средневзвешенная стоимость капитала × инвестированный капитал)

ЦФО — Центр финансовой ответственности

ЦФО — Центр финансовой ответственности

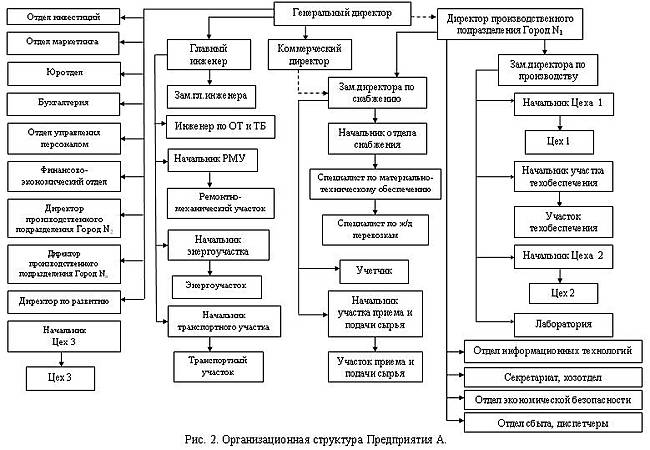

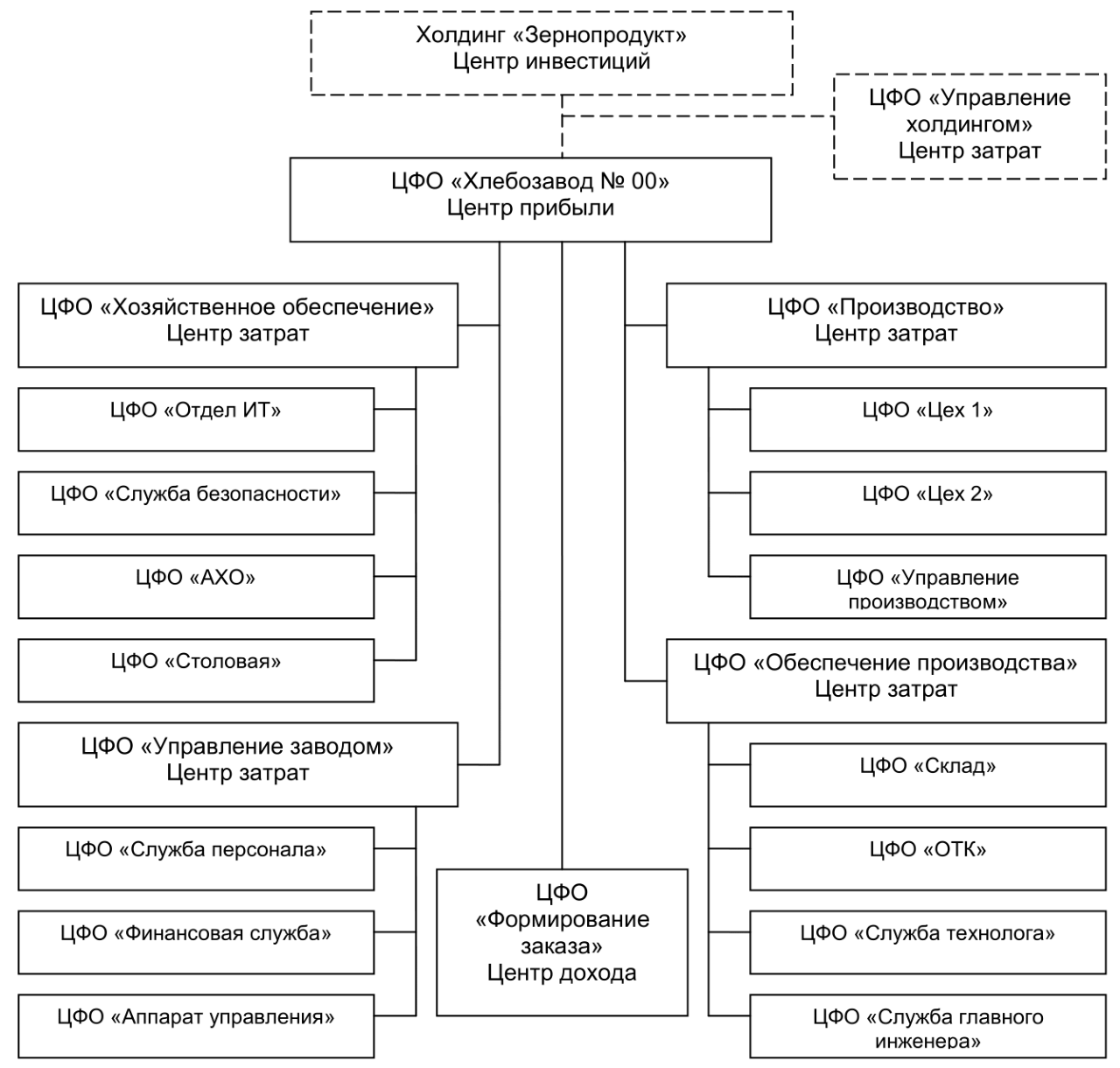

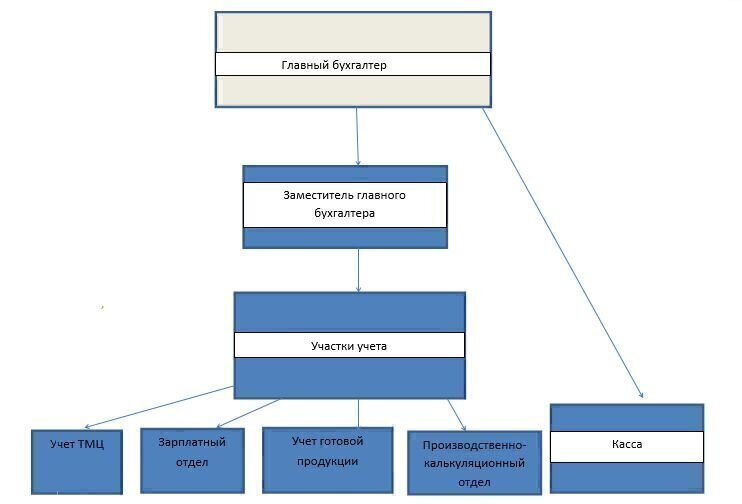

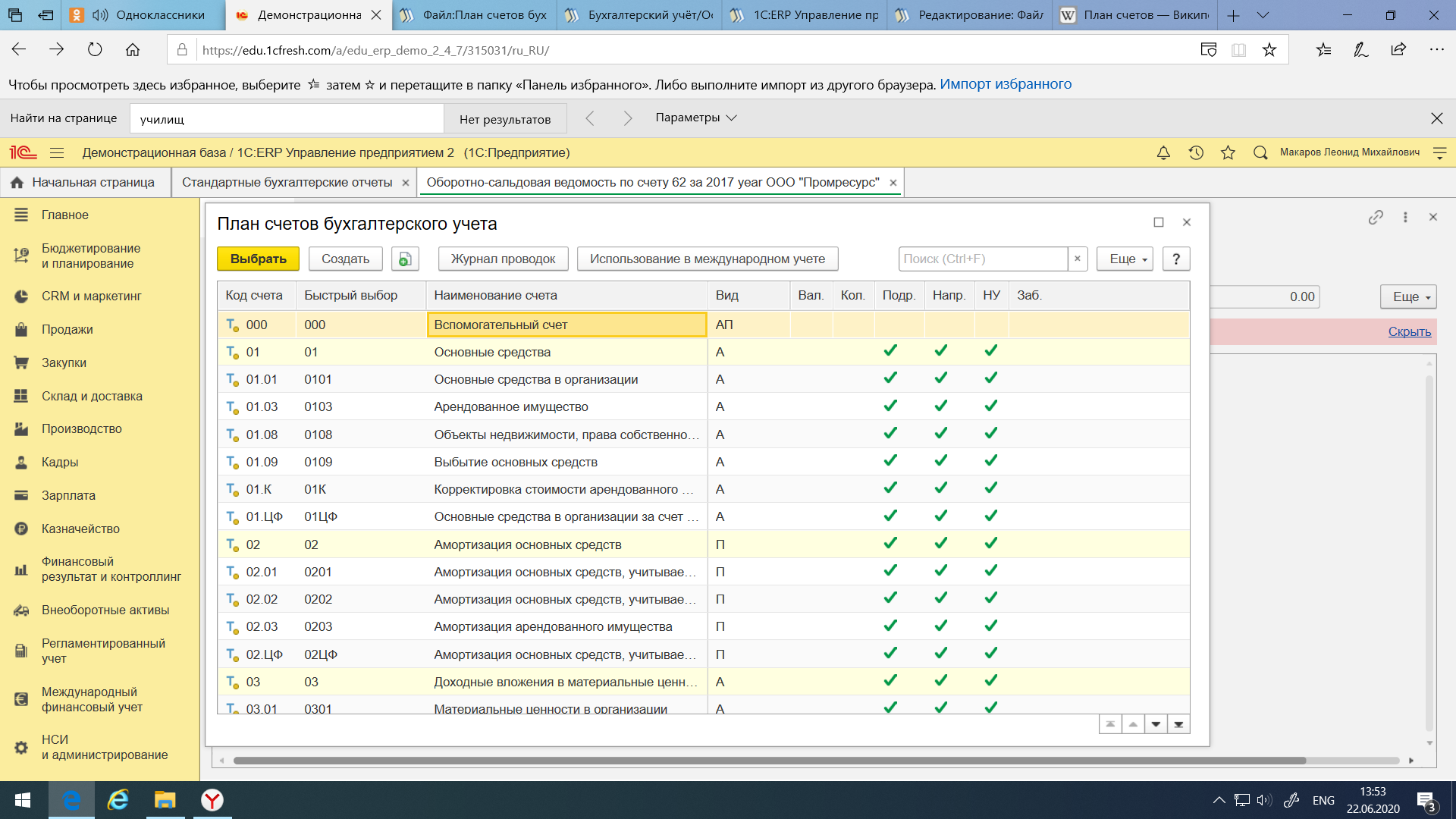

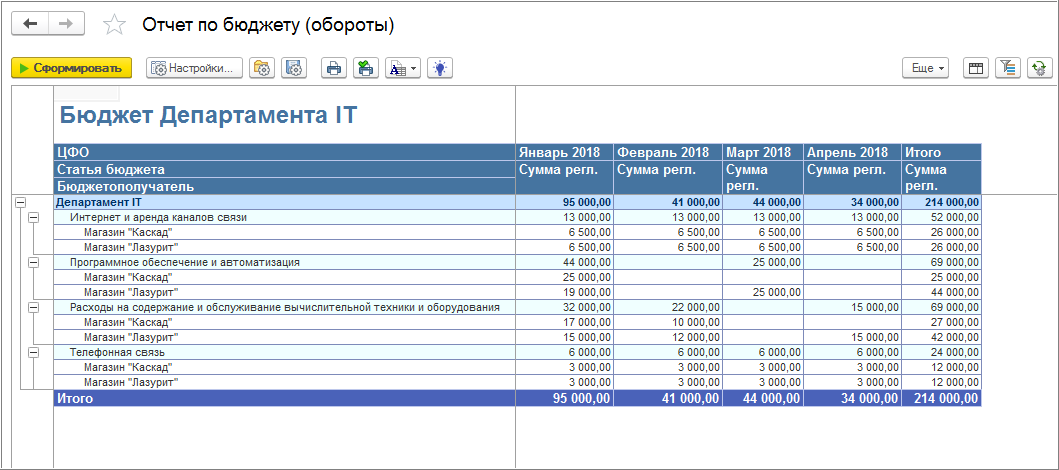

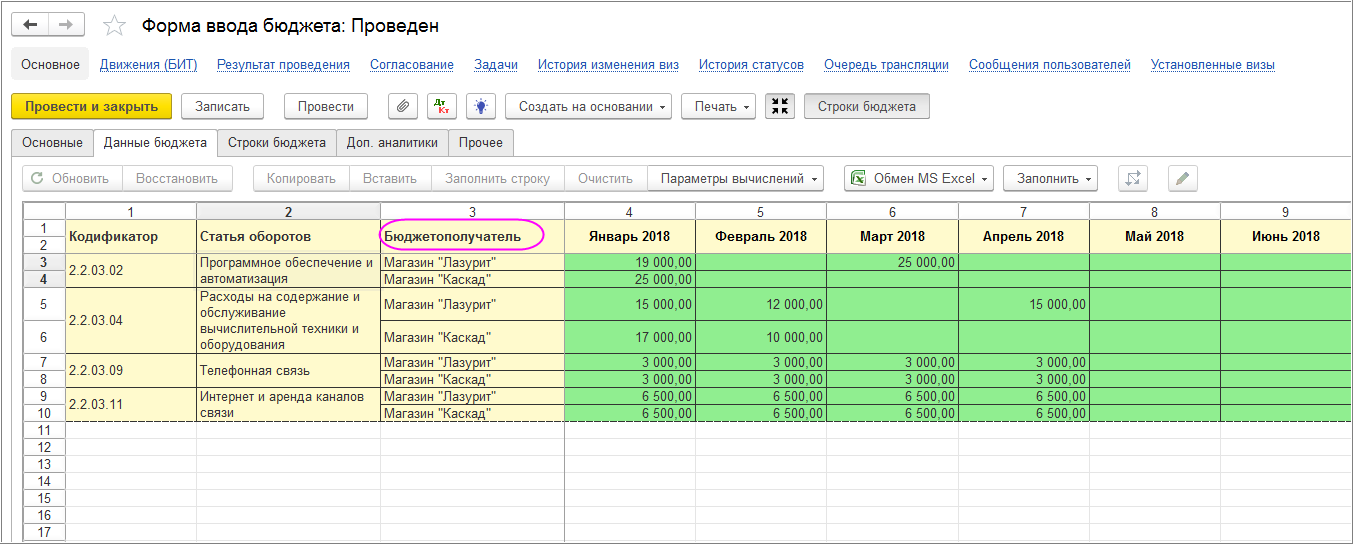

Вторым шагом бюджетирования, является составление организационной структуры компании и построение справочника ЦФО.

Центром Финансовой Ответственности принято называть то или иное подразделение компании, ответственное за достижение финансовых показателей. Например, это может быть магазин (ответственный за выручку), отдел снабжения (план закупок) или бухгалтерия, со своими расходами на бумагу и канцелярские товары.

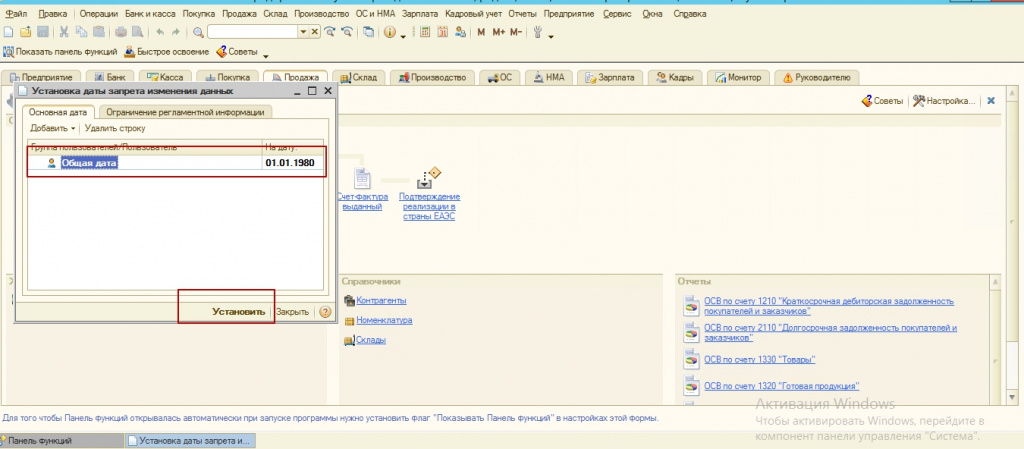

Для того, чтобы создать ваш собственный справочник ЦФО, откройте меню «Справочники»-«Бюджет»-«Центры фин. ответственности».

Как видно из рисунка, справочник имеет иерархическую структуру. При этом непосредственно ЦФО являются только конечные элементы дерева. Элементы «Офис» и «Магазины» являются просто группами, для удобства отображения и анализа.

Не стоит отображать в этом справочнике каждую должность, или каждый отдел вашей компании. В качестве ЦФО заводите только те подразделения, которые будут иметь собственный бюджет, и контроль деятельности которых вам обязательно нужен. Не обязательно выделять в отдельное ЦФО направление деятельности, напрямую не связанное с вашим бизнесом. Например, если вы торгуете продуктами питания и ИТ-обслуживание у вас на аутсорсинге, то затраты на него можно учитывать в ЦФО «Администрация». Но обязательно создайте ЦФО для каждого магазина (или города/региона, если сеть большая).

Например, если вы торгуете продуктами питания и ИТ-обслуживание у вас на аутсорсинге, то затраты на него можно учитывать в ЦФО «Администрация». Но обязательно создайте ЦФО для каждого магазина (или города/региона, если сеть большая).

При создании структуры ЦФО помните, что у каждого ЦФО должен быть конкретный руководитель, отвечающий за исполнение бюджета.

Исходя из парадигмы бюджетирования «Снизу-Вверх», для каждого созданного ЦФО необходимо будет создавать собственный бюджет. Программа не даст вам сформировать консолидированный бюджет, если не все ЦФО создали свои бюджеты. Учитывайте это при создании своей структуры.

Помните, нельзя удалить центр финансовой ответственности, если по нему в системе есть архивные, или действующие бюджеты. Если отдел расформирован – просто снимите флаг «Действующий» с соответствующего центра.

Закончив создавать структуру ЦФО, можно переходить к следующему шагу: составлению справочника бюджетных статей.

Методика учета затрат в разрезе центров финансовой ответственности Текст научной статьи по специальности «Экономика и бизнес»

Еник Э. Г.

Г.

аспирантка кафедры анализа хозяйственной деятельности и прогнозирования РГЭУ (РИНХ) Эл. почта: [email protected]

МЕТОДИКА УЧЕТА ЗАТРАТ В РАЗРЕЗЕ ЦЕНТРОВ ФИНАНСОВОЙ ОТВЕТСТВЕННОСТИ

В статье предложена трехмодуль-ная последовательность учета затрат в разрезе центров финансовой ответственности в условиях автономного варианта управленческого учета.

Ключевые слова: центры финансовой ответственности, управленческий учет, территориальные издержки, функциональные издержки, учетный объект, статьи затрат, счета и двойная запись.

Enik E.G

COST-ACCOUNTING METHODOLOGY IN THE CONTEXT OF FINANCIAL

RESPONSIBILITY CENTERS

The paper proposes a Tri-modal sequence of cost accounting in the context of financial responsibility centers under autonomous management accounting option.

Keywords: financial responsibility centers, management accounting, cost territorial, functional cost accounting object, cost items, accounts and double entry.

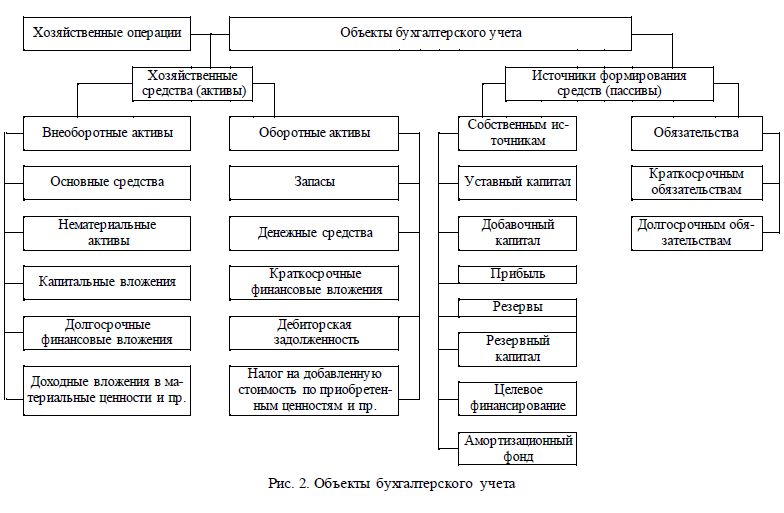

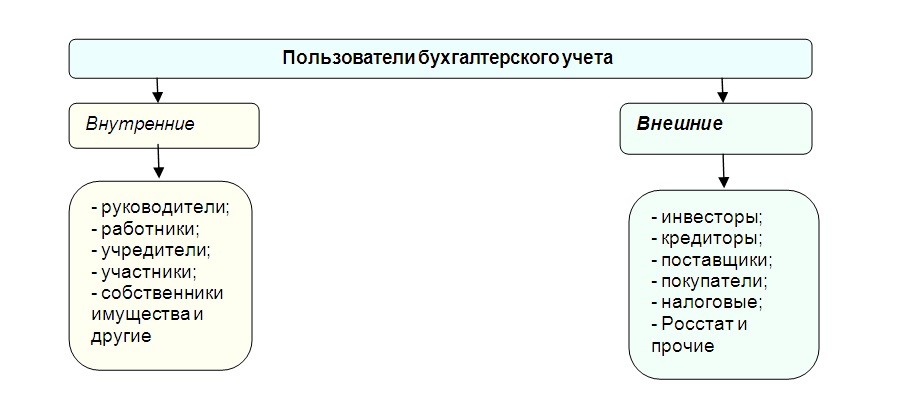

Необходимость практического использования приемов управленческого учета показателей ЦФО предполагает организационно понятную методику системы счетоводства, включающую совокупность счетов и систему бухгалтерских проводок, последовательность формирования учетных записей. Системный характер придает методике учета порядок кодирования аналитической учетной информации и объектов управленческого учета.

Парадигмы управленческого учета рассматривают учетный процесс как возможность распределения учетного ресурса по целям производственной деятельности,

которые имеют различное выражение в производственных показателях, но подчинены главной цели — получению прибыли..png) Преследуя эту цель, методика управленческого учета призвана сосредоточить учетную информацию в центрах финансовой ответственности, так как именно они функционально отвечают за прибыль, территориально получаемую в подразделениях своей зоны ответственности. Как было обосновано ранее, это связано с прерогативой центров ответственности в принятии окончательного решения относительно уровня расходов по своему направлению и соответственно, уровню прибыли.

Преследуя эту цель, методика управленческого учета призвана сосредоточить учетную информацию в центрах финансовой ответственности, так как именно они функционально отвечают за прибыль, территориально получаемую в подразделениях своей зоны ответственности. Как было обосновано ранее, это связано с прерогативой центров ответственности в принятии окончательного решения относительно уровня расходов по своему направлению и соответственно, уровню прибыли.

Раскрывая совокупность приемов учета по центрам финансовой ответственности, надо различать учет издержек на три учетных модуля, каждый из которых должен быть подчинен своей методике и соответствовать последовательности объединения расходов по каждой зоне ответственности. Результатом применения такой методики должна стать возможность без особых затрат на ведение учета исчислять себестоимость центров финансовой ответственности на регулярной основе.

Решение поставленной задачи, в первую очередь, опирается на первичную информацию финансового учета, а вернее, на прием кодирования разного рода аналитических признаков, которые дают возможность определить направленность расходования активов по хозяйственной операции, оформленной первичным учетным документом. Прием полноценного кодирования инициаторов расходования активов, необходимый в большей степени для управленческого учета, чем для финансового, не является для учета обременительной нагрузкой. Это можно оправдать тем, что независимо от наличия или отсутствия управленческого учета, первичные документы все равно должны содержать признаки аналитического учета для ведения многоуровневой системы учета издержек. Закон «О бухгалтерском учете», регламентирующий порядок ведения документирования хозяйственных операций, в статье 9 предусматривает обязательность указания в первичных документах полного набора

Прием полноценного кодирования инициаторов расходования активов, необходимый в большей степени для управленческого учета, чем для финансового, не является для учета обременительной нагрузкой. Это можно оправдать тем, что независимо от наличия или отсутствия управленческого учета, первичные документы все равно должны содержать признаки аналитического учета для ведения многоуровневой системы учета издержек. Закон «О бухгалтерском учете», регламентирующий порядок ведения документирования хозяйственных операций, в статье 9 предусматривает обязательность указания в первичных документах полного набора

аналитических признаков направленности учетной информации:

1) наименования документа;

2) даты составления документа;

3) наименования экономического субъекта, составившего документ;

4) содержания факта хозяйственной жизни;

5) величины натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименования должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

7) подписей лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц»1.

Регламентируемый подход к оформлению первичных документов позволяет использовать признаки оформления документа и как для финансового, так и для управленческогоучета. Исходя из вышеуказанной нормы закона о бухгалтерском учете, на любом первичном документе должны присутствовать признаки, дающие возможность, отвечая на вопросы «на что?», «куда?» и «кто?», соотнести любой расход с объектами управленческого учета. Признак «на что» (п. 4 ст. 9) обязывает отразить на первичном документе код носителя затрат в виде продукции, работы, услуги или в виде обслуживающей, управленческой функции. В управленческом учете этот признак позволяет сформировать себестоимость объекта производства или себестоимость управленческо-обслуживающей функции. Тем не менее признак необходим и в финансовом учете, поскольку позволяет определить корреспондирующий счет рабочего плана счетов бухгалтерского учета для соотнесения затрат. Независимо от интегрированного или автономного варианта взаимосвязи финансового и управленческого учета таким сче-

Федеральный закон от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» (с изменениями и дополнениями).

N 402-ФЗ «О бухгалтерском учете» (с изменениями и дополнениями).

том будет один из счетов: с 20 по 29 (при интегрированном варианте) или с 30 по 39 (при автономном варианте).

Признак «куда» (п. 4 ст. 6) обязывает указать код места возникновения затрат в виде структурного подразделения в управленческом учете и может не быть востребованным в финансовом учете. Этот признак позволяет сформировать себестоимость функционирования структурного подразделения. Признак «кто» (п. 7 ст. 7) обязывает указать код центра ответственности за уровень указанных в документе расходов и также неактуален в финансовом учете. После перераспределения территориальных издержек в функциональные появится возможность рассчитать себестоимость центров финансовой ответственности.

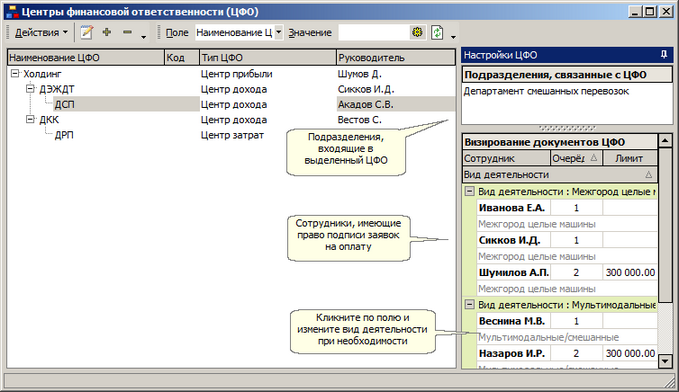

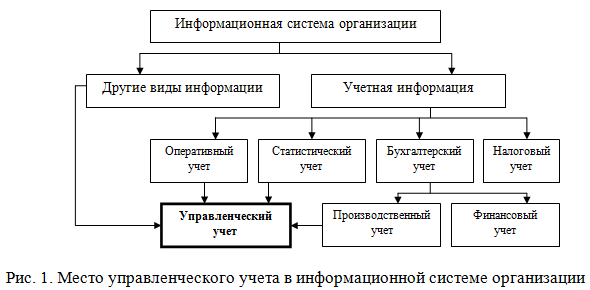

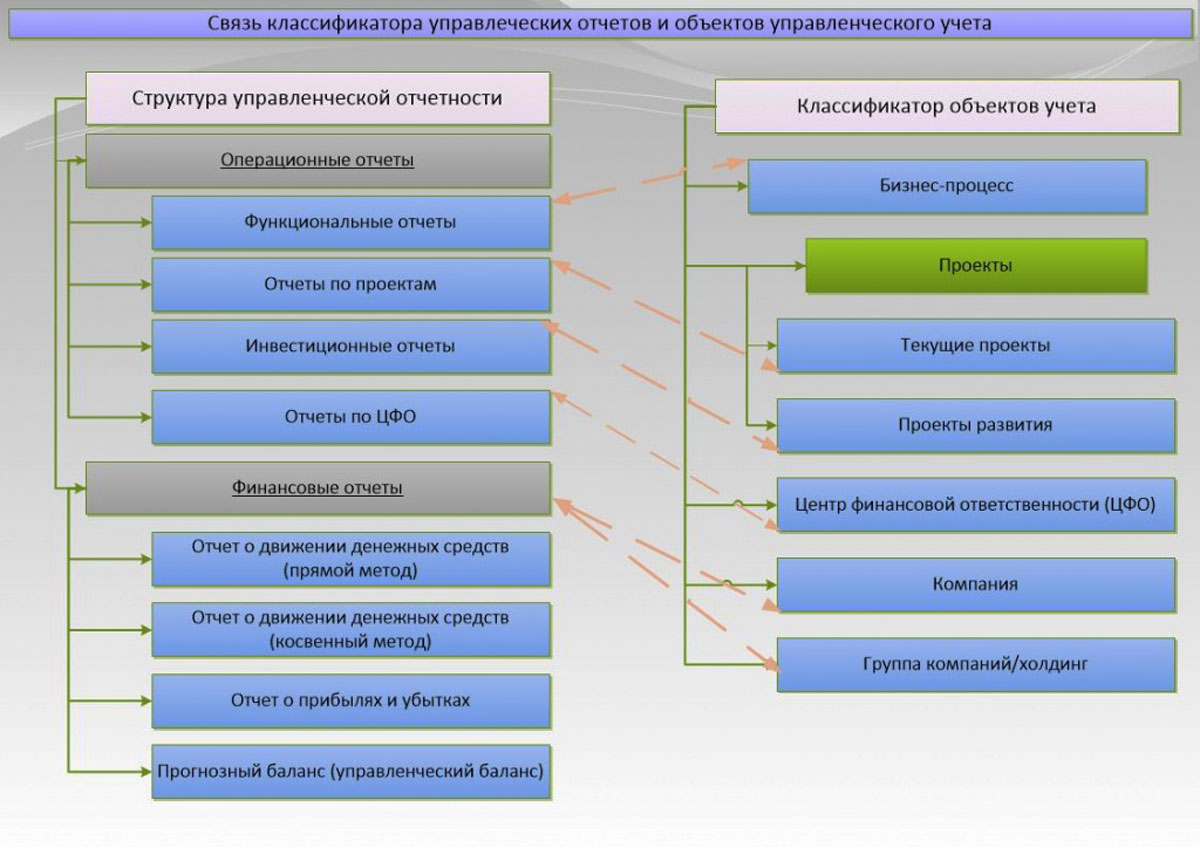

Указанный набор учетно-управленческих действий с точки зрения методики учета по ЦФО имеет существенное значение, поскольку дает возможность в самостоятельном блоке затратных счетов с управленческой необходимостью манипулировать одними и теми же затратами сразу в трех модулях управленческого учета. Схема трехмодульного управленческого учета издержек центров финансовой ответственности представлена на рис. 1.

Схема трехмодульного управленческого учета издержек центров финансовой ответственности представлена на рис. 1.

Первый модуль заключается в учете издержек по территориальному признаку в тех структурных подразделениях, на которые были оформлены первичные документы бухгалтерского учета. В ходе оформления хозяйственных операций в первичных документах отражается аналитический код, содержащий территориальный признак размещения затрат и дающий возможность без сомнения и погрешности сформировать себестоимость МВЗ. В результате в управленческом учете посредством типовых бухгалтерских проводок формируется первый уровень трудовых, материальных, энергетических и прочих расходов в рамках каждого структурного подразделения. Ниже, в таблице 1, приведены типовые проводки первого учетного модуля, позволяющие сформировать в управленческом учете себестоимость МВЗ по территориальному признаку.

Модули

Объекты учета

Приемы учета

Рисунок 1 — Схема трехмодульного управленческого учета

издержек ЦФО

Их важность обозначена тем, что на втором уровне учета (или во втором учетном модуле) именно на их основе производится перегруппировка территориальных издержек в функциональные. С этой целью каждая статья расходов конкретного МВЗ сопоставляется с должностными функциями руководителя подразделения. В составе функциональных издержек остаются только те из них, ответственность за которые несет руководитель данного МВЗ. Остальные территориальные издержки перерас-

С этой целью каждая статья расходов конкретного МВЗ сопоставляется с должностными функциями руководителя подразделения. В составе функциональных издержек остаются только те из них, ответственность за которые несет руководитель данного МВЗ. Остальные территориальные издержки перерас-

пределяются в учете на те МВЗ, для которых они являются функциональными. В итоге во втором модуле все издержки из территориальных превращаются в функциональные и только в этом модуле учетный ресурс из информационного превращается в управленческий. Ниже, в таблице 1, приведены типовые проводки второго учетного модуля, позволяющие сформировать в управленческом учете себестоимость МВЗ по функциональному признаку.

№ п/п Содержание операций Корреспондирующие счета Признак затрат (ФЗ, ТЗ)

Дт Кт

I модуль — учет территориальных изде ржек в МВЗ

1. 1 Со сторонней организацией подписан акт выполненных работ за ремонт оборудования в цехе №1 основного производства 25 76 ТЗ для цеха № 1основного производства

1 Со сторонней организацией подписан акт выполненных работ за ремонт оборудования в цехе №1 основного производства 25 76 ТЗ для цеха № 1основного производства

1.2 В цехах основного производства проведен капитальный ремонт оборудования службой ремонта предприятия 20 23 ТЗ для цеха №1 и №2 1основного производства

1.3 Проведена работа по тестированию приборного инструмента службой ремонта оборудования 25 23 ТЗ для служб по ремонту оборудования

1.4 Проведена плановая аттестация работников всех подразделений предприятия специальной службой отдела кадров 26 70, 69 ТЗ для отдела кадров

Таблица 1 — Вариант счетоводства по учету функциональной себестоимости ЦФО1

1 В условном примере использованы только операции, связанные с исполнением функций трех ЦФО: «Производство», «Кадры», «Ремонт и содержание оборудования».

1.5 С Фондом занятости подписан акт выполненных работ за предоставление кадров 26 76 ТЗ для служб отдела кадров

1.6 Проведено повышение квалификации персонала цеха №2 с привлечением работников в вуза 25 76 ТЗ для цеха № 2 основного производства

1.7 Начислены затраты цехов основного производства №1 и №2 20 70 69 10 ТЗ для цеха№1 и № 2 основного производства

1.8 Начислены затраты служб отдела кадров 26 70 69 10 ТЗ для служб отдела кадров

1.9 Начислены затраты служб по обслуживанию оборудования 23 70 69 10 ТЗ для служб по ремонту оборудования

II модуль — перераспределение территориальных издержек МВЗ в функциональные

2. 1 «Переведены» территориально учтенные издержки в службах производства в функциональные издержки по статьям затрат 27 (по МВЗ) 20 ФЗ служб производства (МВЗ)

1 «Переведены» территориально учтенные издержки в службах производства в функциональные издержки по статьям затрат 27 (по МВЗ) 20 ФЗ служб производства (МВЗ)

2.2 «Переведены» территориально учтенные издержки отдела кадров в функциональные издержки по статьям затрат 27 (по МВЗ) 26 ФЗ служб отдела кадров (МВЗ)

2.3 «Переведены» территориально учтенные издержки служб по ремонту оборудования в функциональные издержки по статьям затрат 27 (по МВЗ) 25, 23 ФЗ служб ремонта оборудования (МВЗ)

III модуль — формирование себестоимости« издержек ЦФО >ункциональных

3.1 Сформирована себестоимость ЦФО «Производство» 27 (ЦФО) 27 (по МВЗ) ФЗ ЦФО «Производство»

3.2 Сформирована себестоимость ЦФО «Кадры» 27 (ЦФО) 27 (по МВЗ) ФЗ ЦФО «Кадры»

3. 3 Сформирована себестоимость ЦФО «Ремонт и содержание оборудования» 27 (ЦФО) 27 (по МВЗ) ФЗ ЦФО «Ремонт и содержание оборудования»

3 Сформирована себестоимость ЦФО «Ремонт и содержание оборудования» 27 (ЦФО) 27 (по МВЗ) ФЗ ЦФО «Ремонт и содержание оборудования»

Выдержка из рабочего плана счетов финансовой ответственности приведена

управленческого учета в рамках условного ниже:

примера расчета себестоимости центра

— сч. 20 «Основное производство»: уровни аналитического учета:

1. По подразделениям (МВЗ),

2. По статьям затрат,

3. По размещению затрат. 1

— сч.23 «Вспомогательное производство»: уровни аналитического учета:

1. По подразделениям (МВЗ),

2. По статьям затрат,

По статьям затрат,

3. По размещению затрат.

— сч. 25 «Общепроизводственные затраты»: уровни аналитического учета:

1. По подразделениям (МВЗ),

2. По статьям затрат,

3. По размещению затрат,

— сч. 26 «Общехозяйственные расходы»: уровни аналитического учета:

1. По подразделениям (МВЗ),

2. По статьям затрат,

3. По размещению затрат.

— сч. 27 «Функциональные издержки»: уровни аналитического учета:

1. По подразделениям (МВЗ),

2. ЦФО.

ЦФО.

1 Территориальные затраты (ТЗ) или функциональные затраты (ФЗ)

Третий учетный модуль усиливает управленческий аспект затратной информации, объединяя издержки нескольких структурных МВЗ в одном центре финансовой ответственности. «Входимость» нескольких МВЗ в тот или иной (но один) ЦФО должна соответствовать управленческой структуре организации. На этом этапе управленческого учета завершается формирование себестоимости зоны ответственности ЦФО и готовность информации для ее дальнейшей оценки и анализа полученных результатов. В таблице 1 также приведены типовые проводки третьего модуля, позволяющие сформировать в управленческом учете себестоимость ЦФО.

В условном примере, результат которого представлен в таблице 1, функционируют три ЦФО: ЦФО 1 «Производство», ЦФО 2 «Кадры», ЦФО 3 «Ремонт и содержание оборудования», функционально отвечающие за бизнес-процессы: «Управление производством», «Управление кадрами», «Управление эксплуатацией оборудования». Каждому центру финансовой ответственности подчиняются несколько взаимосвязанных с ним МВЗ. Управленческий учет в соответствии с учетной политикой функционирует в автономном режиме и взаимосвязан с финансовым учетом только в момент ввода первичных учетных документов.

Каждому центру финансовой ответственности подчиняются несколько взаимосвязанных с ним МВЗ. Управленческий учет в соответствии с учетной политикой функционирует в автономном режиме и взаимосвязан с финансовым учетом только в момент ввода первичных учетных документов.

Таким образом, предложенная последовательность формирования себестоимости центров финансовой ответственности позволит объективно распределить не только производственную часть издержек организации, но и непроизводственную, в которую входит обслуживание и управление производством. Поскольку все издержки подчиняются тому или иному ЦФО, все они распределены между центрами финансовой ответственности, независимо от того, производственные они или непроизводственные.

Использование методики формирования себестоимости центров финансовой ответственности не является самоцелью, так как стремление в отечественной и зарубежной практике к самой точной себе-

стоимости любого объекта управления связано с необходимостью его сравнения с какой-либо базовой величиной и оценкой полученных отклонений. В качестве таковой может выступать плановая информация об издержках объектов управления. Однако более информативной, является информация о величине доходов тех же объектов. Показатели доходов привычно формируются в момент перехода прав собственности на продукцию, работы, услуги.

В качестве таковой может выступать плановая информация об издержках объектов управления. Однако более информативной, является информация о величине доходов тех же объектов. Показатели доходов привычно формируются в момент перехода прав собственности на продукцию, работы, услуги.

Чтобы получить показатели доходов в отношении таких объектов учета, как МВЗ и ЦФО, требуется использование в отношении них приема расчета трансфертных доходов. В современной экономической литературе в доступной форме уже предложен алгоритм расчета трансфертного дохода (или трансфертной цены) таких объектов управленческого учета, как: центры затрат и центры финансовой ответственности.

Предложенная в исследовании методика формирования себестоимости центров финансовой ответственности полноценно может быть использована для оценки результатов функционирования ЦФО при условии применения известного принципа управления «затраты — выпуск», то есть сравнения учетных данных об издержках ЦФО с расчетными данными о трансфертных доходах тех же ЦФО. Это позволит «разложить» доходы и расходы между функциональными руководителями, оценить затратность каждого бизнес-процесса и оценить их участие в балансовой прибыли коммерческой организации.

Это позволит «разложить» доходы и расходы между функциональными руководителями, оценить затратность каждого бизнес-процесса и оценить их участие в балансовой прибыли коммерческой организации.

Таким образом, исследование приемов и способов учета ключевых показателей в разрезе центров финансовой ответственности сосредоточено в рамках универсальной учетной методики управленческого учета, имеющей особенности проявления в ЦФО и дающей возможность оценивать участие каждого центра финансовой ответственности в формировании балансовой прибыли. Основным индикатором действующей модели учета по ЦФО является направленность на калькуляционный учет и возможность на системной основе сформировать в учете вклад ЦФО в

балансовую прибыль организации. Главным экономическим фактором в исследовании является функциональный потенциал счетов и двойной записи, поскольку именно они способствуют созданию потребительской ценности предприятия.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете».

2. Самусенко С.А. Новые тенденции учета по центрам ответственности // Экономический анализ: теория и практика. -2008. — №15.

3. Ковалев В.В. Корпоративные финансы и учет: понятия, алгоритмы, показатели. — М. : Проспект : КНОРУС, 2010. -768 с.

4. Шароватова Е.А. Концепция современного развития управленческого учета : монография. — М. : Финпресс, 2011.

BIBLIOGRAPHIC LIST

1. Federal Law of December 6, 2011 № 402-FZ «On Accounting».

2. Samusenko SA New trends responsibility accounting // Economic Analysis: Theory and Practice. — 2008. — № 15.

— 2008. — № 15.

3. Kovalev VV Corporate finance and accounting: concepts, algorithms, and performance. — M.: Prospect: KNORUS, 2010. -768 p.

4. Sharovatova EA The concept of the modern development of management accounting: monograph. — Moscow: Finpress, 2011.

как организовать и выстроить бюджет компании

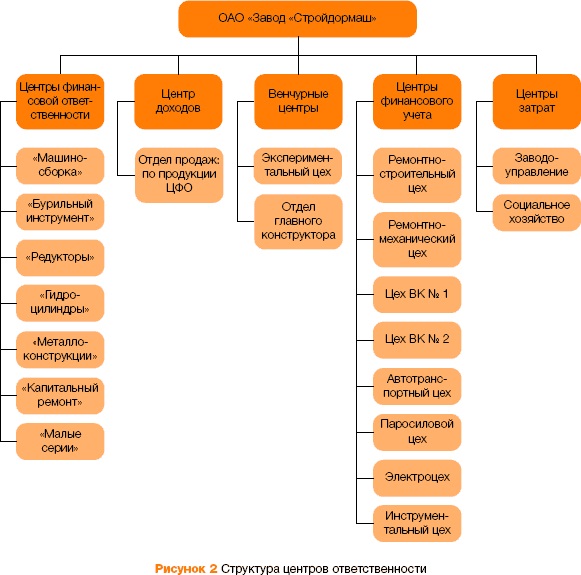

Финансовая структура — это организация центров финансовой ответственности (ЦФО). Она определяет их подчиненность, полномочия, ответственность и предназначена для управления стоимостью деятельности предприятия.

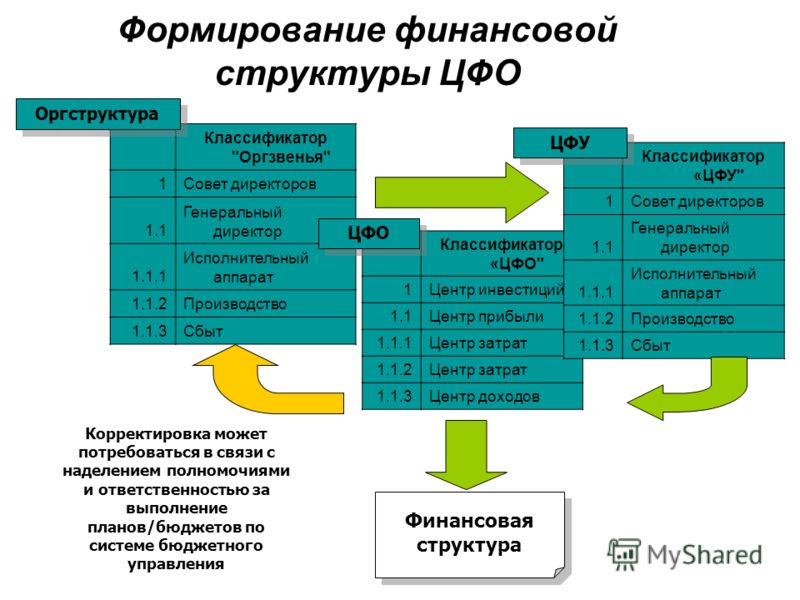

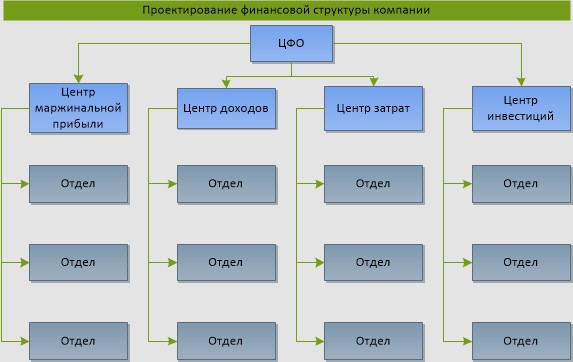

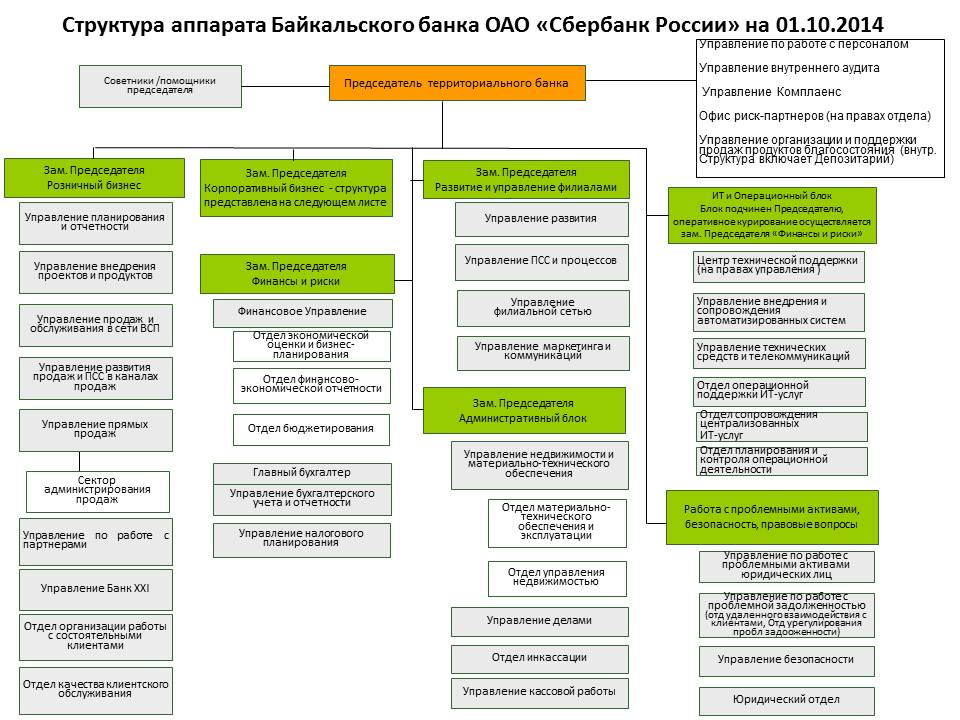

Финансовая структура чаще всего накладывается на организационную структуру компании. Но в ней создаются четыре центра финансовой ответственности по направлениям бизнеса. После того как принято решение о развитии направлений, создаются соответствующие им подразделения.

Типы центров финансовой ответственности

Центр финансовой ответственности — структурное подразделение, либо его часть, которая выполняет определенные хозяйственные операции. В его рамках оценивается и контролируется работа менеджеров (руководителей).

В его рамках оценивается и контролируется работа менеджеров (руководителей).

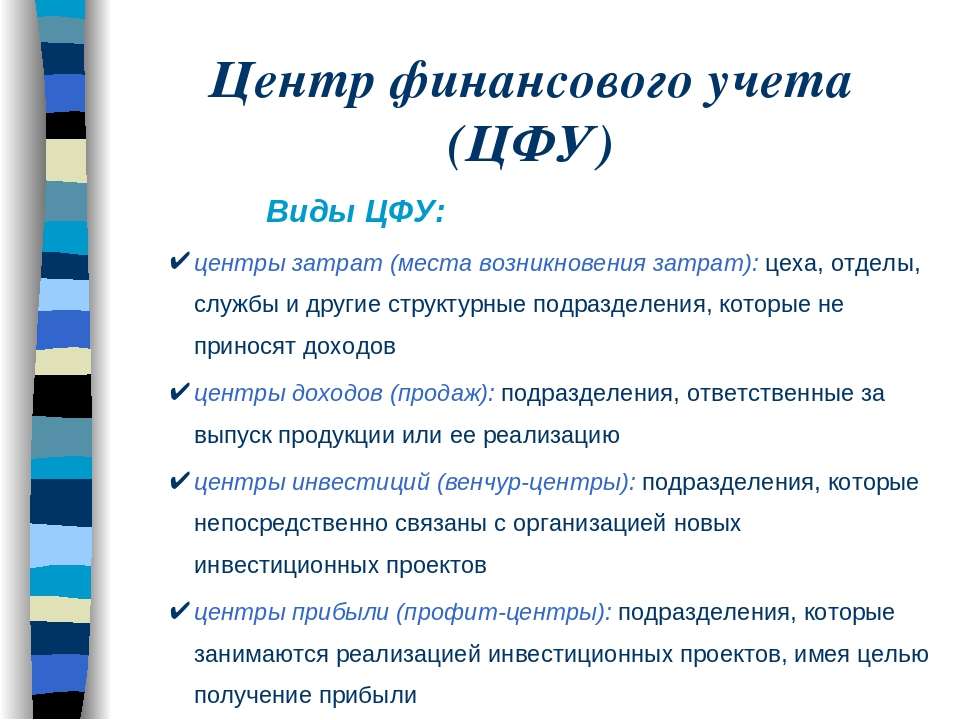

Центры финансовой ответственности называют по-разному: центры финансового учета, центры прибыли. Но, независимо от принятого в компании названия, их сущность — в перечне хозяйственных операций, степени финансовой независимости, отделении от других в учете, планировании, получении результата. Типы ЦФО:

Центры инвестиций — верхний уровень финансовой структуры. Они управляют не только оборотным капиталом, но и внеоборотными активами (основными средствами), в том числе инвестициями.

Центры прибыли. Величина прибыли — доходы и затраты не одного направления, а всего предприятия в целом. Если речь идет об одном предприятии, то на этих центрах система финансовой ответственности заканчивается.

Центры маржинального дохода. Отвечают за эффективность деятельности, контролируя доходную и расходную часть своего направления в плане покрытия прямых расходов, связанных с деятельностью направления (бизнес-направления).

Это обособленная производственная единица, у которой есть и затраты, и себестоимость. В принципе, коммерческий директор, под началом которого находится производство, является руководителем центра маржинального дохода. Производственник сам по себе — это кост-центр, который может входить в маржинальный центр. То же касается и отдела продаж.

Это обособленная производственная единица, у которой есть и затраты, и себестоимость. В принципе, коммерческий директор, под началом которого находится производство, является руководителем центра маржинального дохода. Производственник сам по себе — это кост-центр, который может входить в маржинальный центр. То же касается и отдела продаж.Центры дохода. Отвечают за доходную часть бюджета: реализацию готовой продукции, товаров и услуг, то есть выручку (отдел продаж, оптовая база, сеть). Например, в отделах продаж не обращают внимание на себестоимость товара, а работают в рамках данных им регламентов. И руководителя подразделения не интересует, как сформировалась стоимость товара, его себестоимость, маржинальность бизнеса, какой суммой можно поступиться. Его задача — объем доходов и скидок.

Центры затрат. Они только потребляют ресурсы. Это производственные подразделения и функциональные службы (цех, склад, бухгалтерия, реклама и маркетинг, охрана).

Являются нижним уровнем ЦФО, который чаще всего фигурирует в явном виде в операционной деятельности (накладные расходы и общехозяйственные результаты).

Являются нижним уровнем ЦФО, который чаще всего фигурирует в явном виде в операционной деятельности (накладные расходы и общехозяйственные результаты).

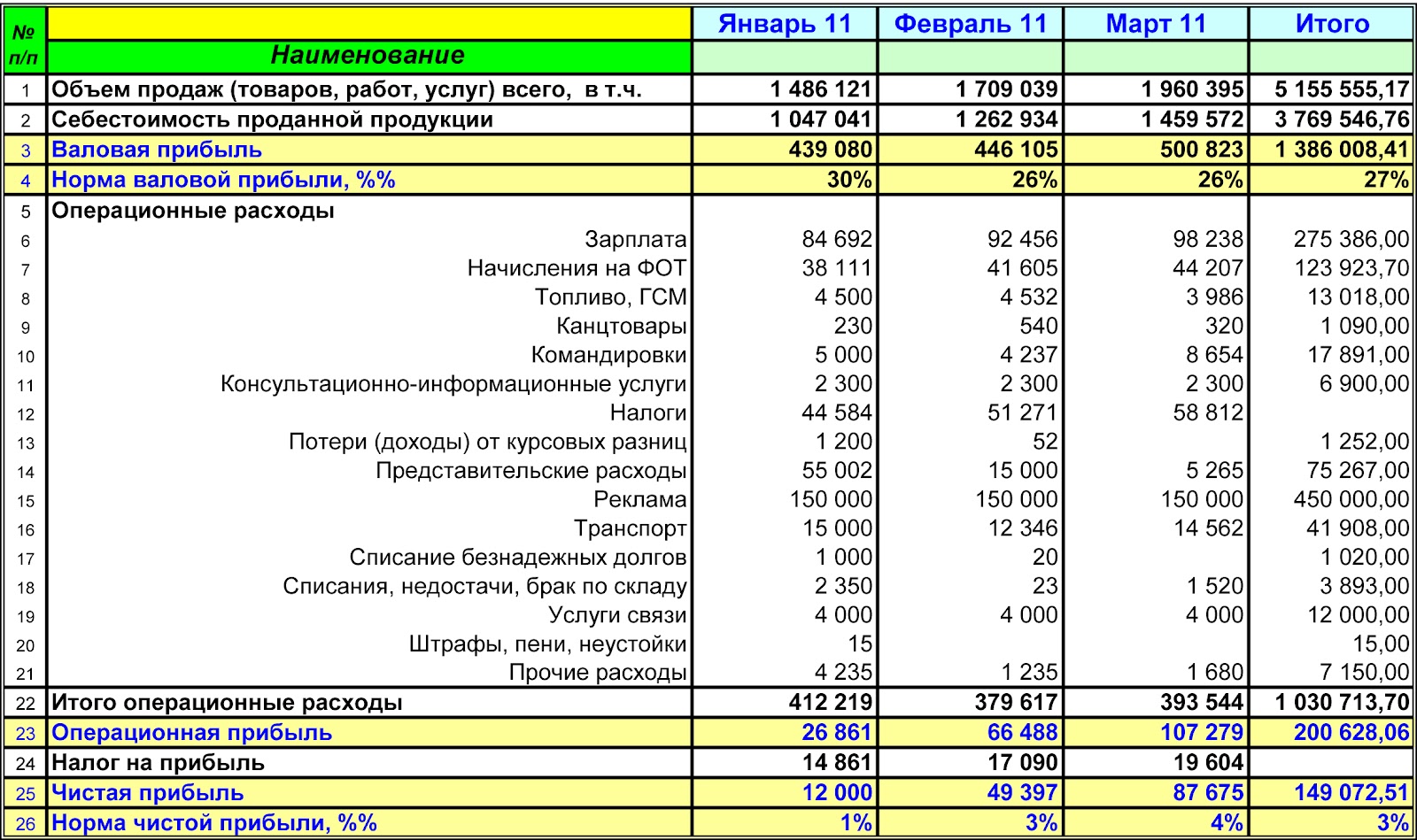

Центры финансовой ответственности нужно структурировать в рамках разделов отчета о прибылях и убытках (сейчас в бухгалтерском учете называется отчетом о финансовых результатах).

Правила построения иерархии центров финансовой ответственности

Функции ЦФО зависят от подчиненности. Например, работая с новой организационной структурой, вы выясняете, что у нее есть доходы и расходы. И вы должны перепроверить организационную структуру с точки зрения подчиненности. Если руководитель подразделения отвечает только за затраты, в его управлении не может быть отдела, отвечающего за доход. Либо это подразделение должно относиться к другой части финансовой структуры и обеспечиваться в организационной структуре матричным подчинением (когда один руководитель подчиняется двум другим — по функционалу и организационной структуре).

Таким образом, необходимость построения матричной организационной структуры проистекает из финансового устройства бизнеса. Обычно считается, что существует три уровня ЦФО, финансисты в разговорах часто используют термин «ЦФО первого, второго уровня».

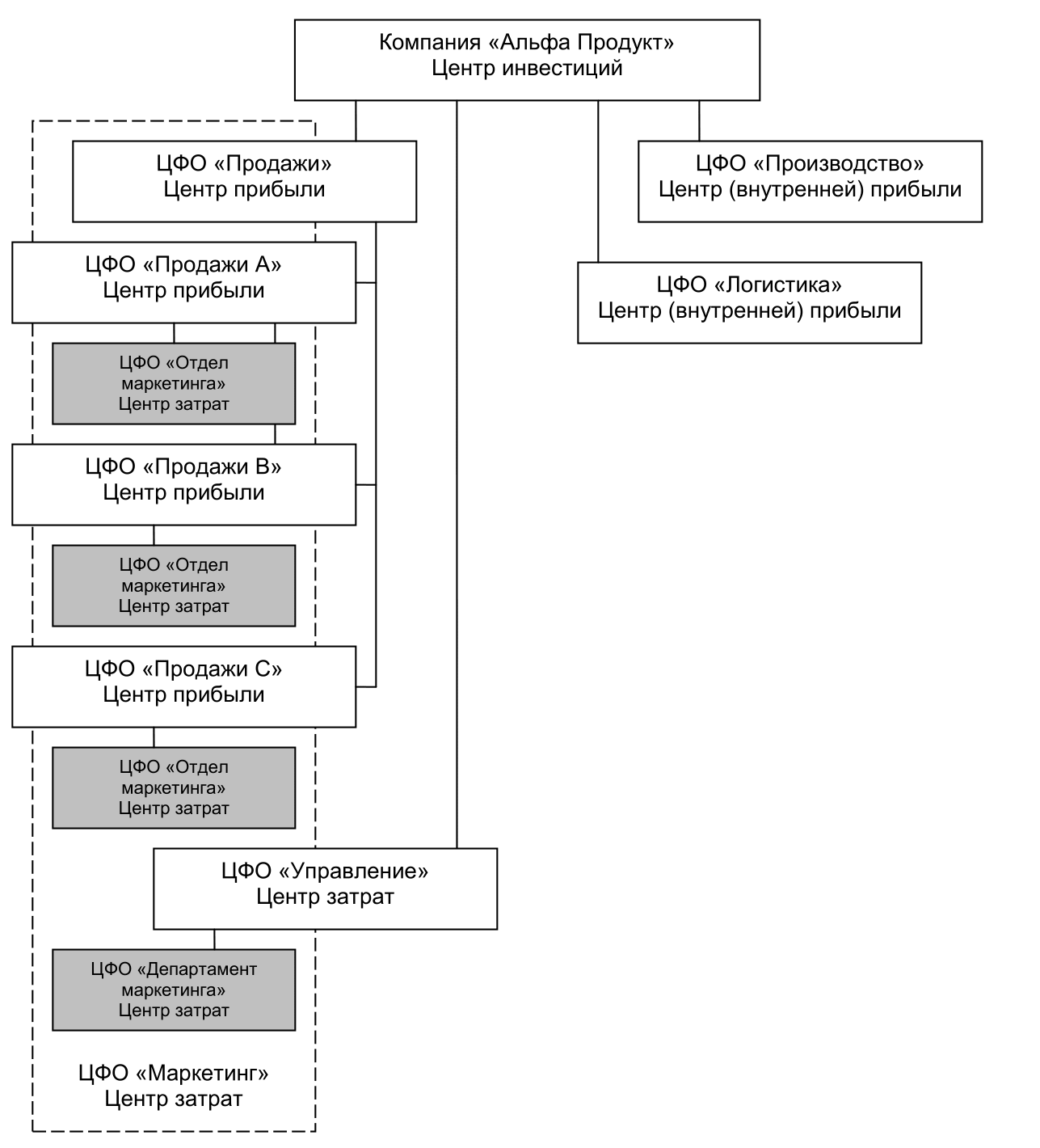

Финансовая структура компании

На рисунке видно, как структурированы финансы компании. Нужно определить, какие отделы к какой линейке относятся, после этого переоценить организационную структуру — правильно ли она выстроена.

Пример

Центр затрат (ЦЗ)- Центры затрат отвечают только за производственные затраты в своей деятельности.

- Центрами затрат могут быть различные производственные подразделения и функциональные службы (бухгалтерия, реклама, охрана), в чьи задачи не входит получение дохода.

- Центры затрат определяют расходную часть бюджета предприятия.

- Они могут иметь несколько уровней вложенности, но их вложения должны быть тоже только центрами затрат.

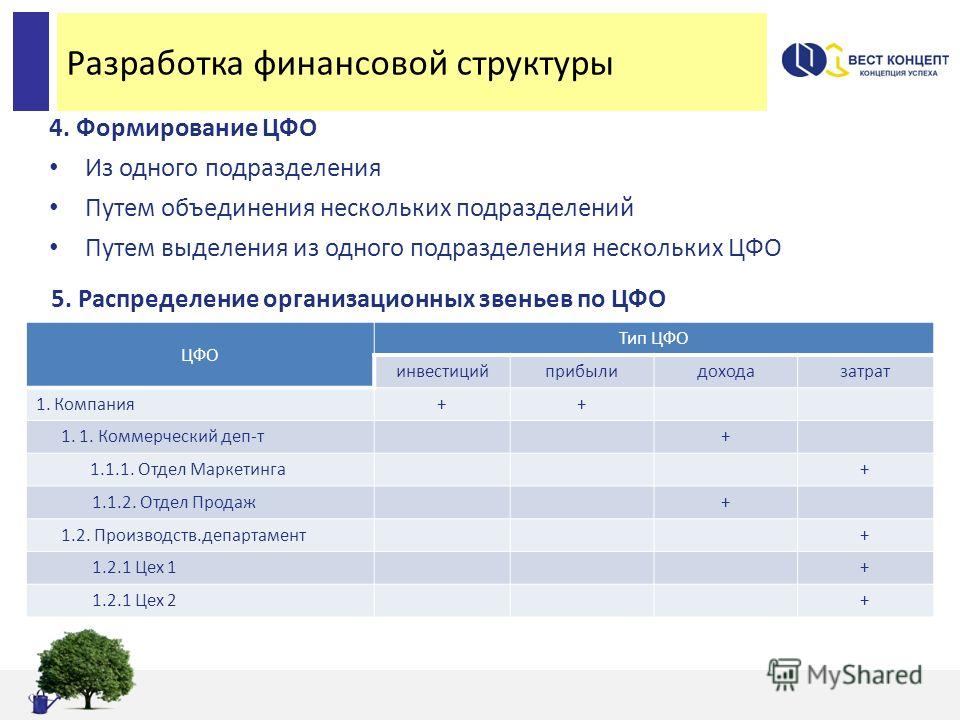

Как разработать бюджетную / финансовую структуру

Определите, какая организационная структура у вашей компании.

Обозначьте центры финансовой ответственности (ЦФО).

Сравните соответствие финансовой и организационной структур.

Сформируйте Положение о бюджетной финансовой структуре.

Сформируйте ЦФО: из одного подразделений, путем объединения нескольких подразделений или путем выделения из одного подразделения нескольких ЦФО.

Распределите организационные звенья по ЦФО.

Сформируйте финансовую структуру.

Определите сотрудников, ответственных за ЦФО.

В итоге структура ЦФО может быть или меньше, или крупнее всей оргструктуры. Это зависит от того, как раздробить подразделения.

Как выстроить бюджет компании

Система бюджетирования зависит от вида бизнеса, организационной структуры, а также размера предприятия. Состав и структура сводного бюджета, технология бюджетного процесса определяется отраслевыми особенностями деятельности.

Состав и структура сводного бюджета, технология бюджетного процесса определяется отраслевыми особенностями деятельности.

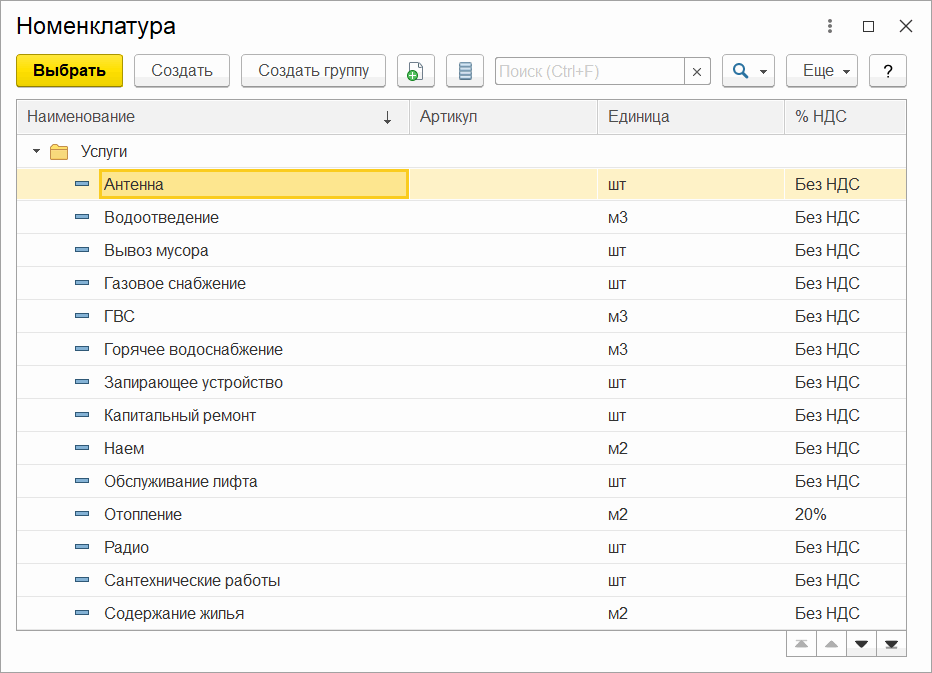

- Номенклатура затрат, статей расходов.

- Длительность и уникальность процессов.

- Стадии согласования проекта.

- Необходимость составления смет.

- Специфика клиентской базы.

- Особенности технологического процесса.

- Холдинговая структура.

- Отраслевая нормативная база.

- Нормативная база организации.

Факторы, которые влияют на бюджетную модель

Ограничения — Вид деятельности — Стратегические цели

Информационные потребности менеджмента — Система управления и размер предприятия

Финансовый руководитель компании самостоятельно не может создавать эти уровни, но он может обеспечить условия для их существования: вид деятельности организации задан изначально, а ограничения нужно выявить — если не запланировать в бюджетном процессе ограничение производственных мощностей, в какой-то момент бюджет станет недостоверным.

Также важно, кто определяет движение организации вперед. Например, если финансовый директор является членом совета директоров, его влияние на развитие и прогнозирование видов деятельности компании высоко. Именно он объясняет остальным членам совета директоров, будет работать идея или нет. В таких механизмах работы высших органов организации, включающих стратегические сессии, брейнштормы, работу с консультантами, создание проектов по организационному развитию и развитию стратегии предприятия, обязательно должен участвовать человек из финансово-экономического направления. Только он оценит релевантность желаний возможностям предприятия и стоимость пути от состояния «as is» до ситуации «to be».

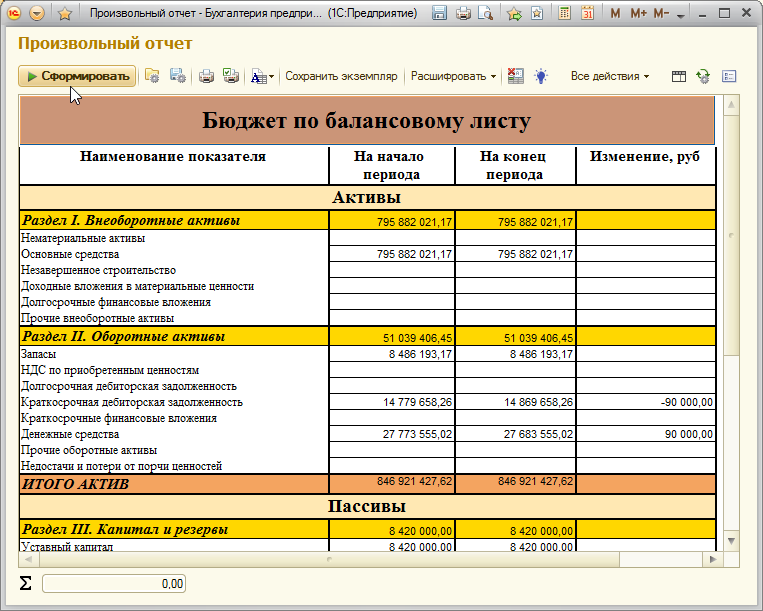

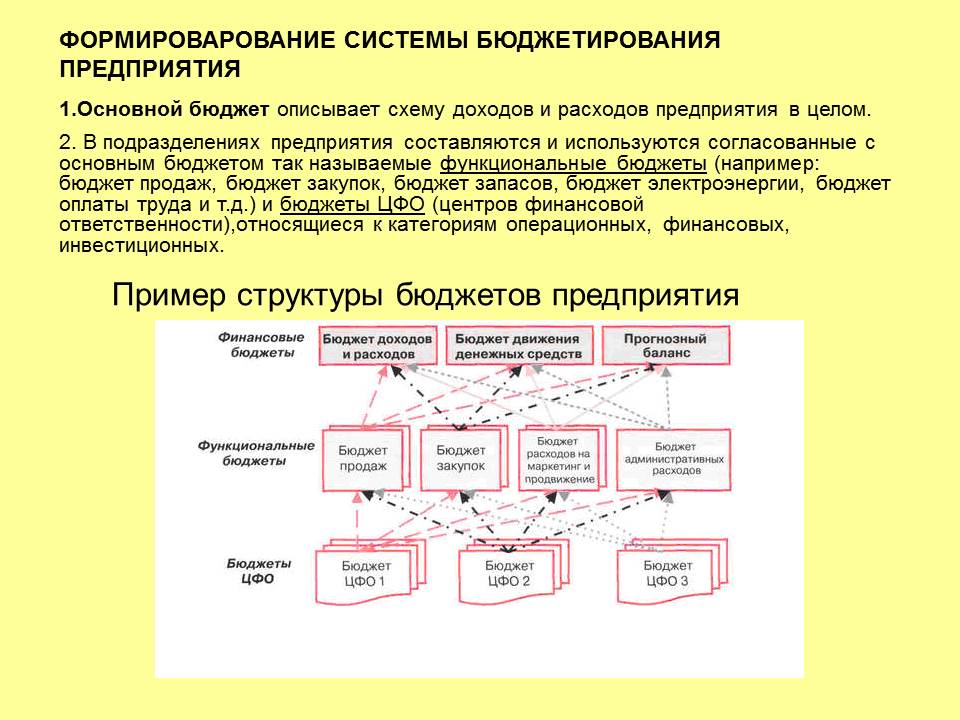

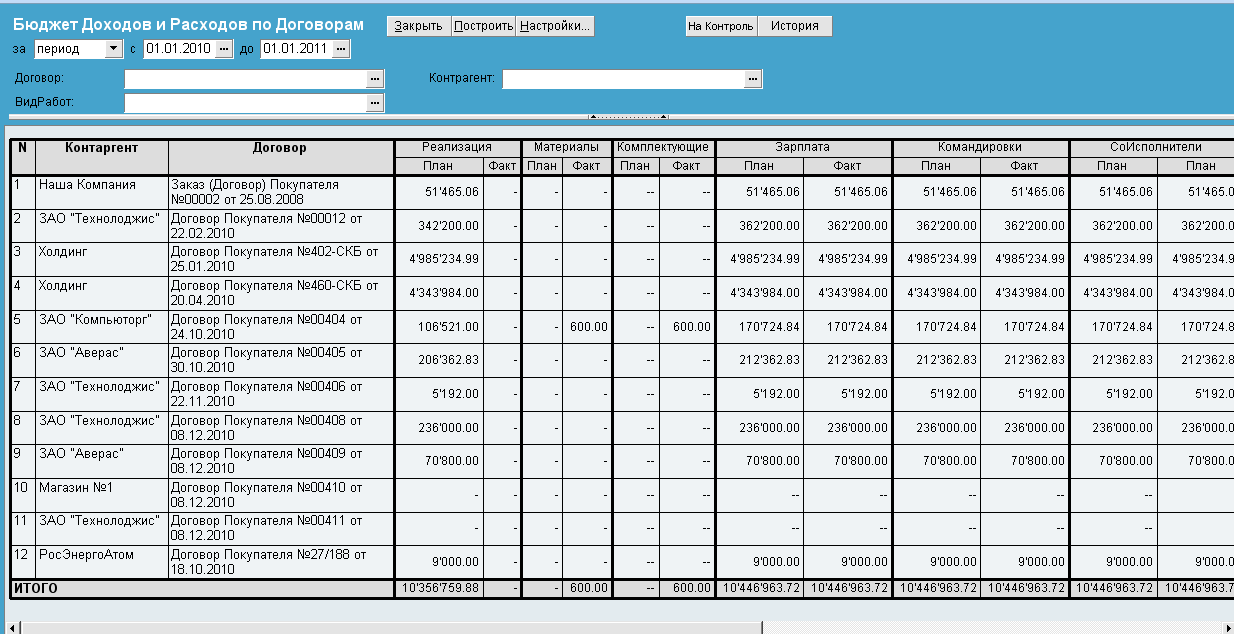

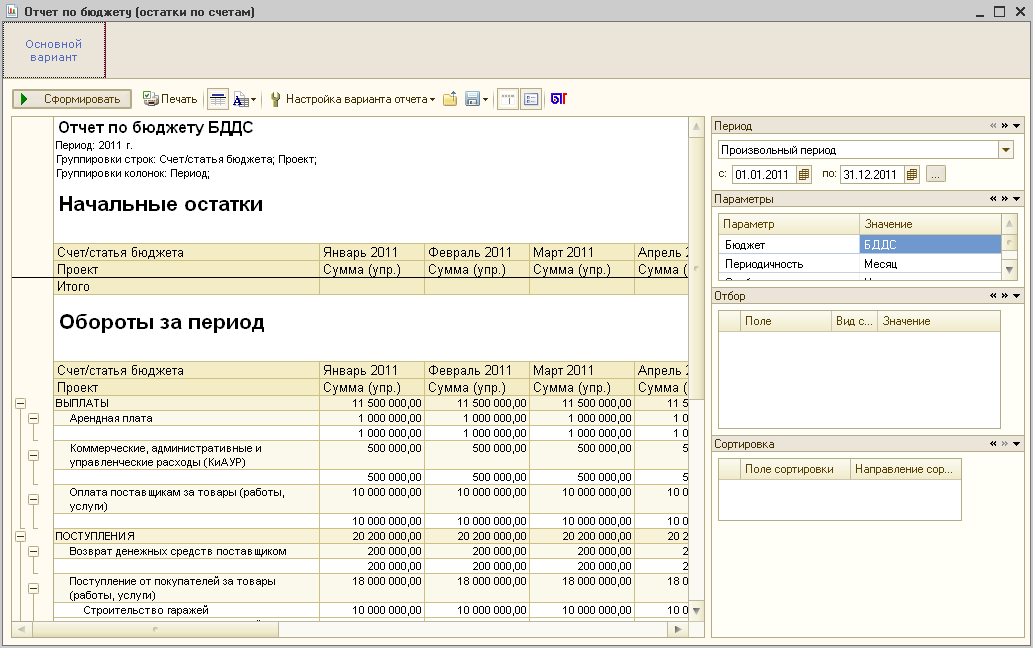

Схема бюджетов предприятия

Ниже представлена классическая схема бюджетов — их можно брать все или комбинировать. Лучше всего свести их в одну таблицу. Три формы из раздела «Финансовый бюджет» (БДР, БДДС, ББП) — это так называемый мастер бюджет (управленческий бюджет). При этом финансовый и инвестиционные бюджеты не относятся к операционной деятельности в отчете о движении денежных средств.

- Бюджет продаж.

- Бюджет запасов готовой продукции.

- Бюджет производства.

- Бюджет незавершенного производства.

- Бюджет запасов сырья и материалов.

- Бюджет закупок.

- Бюджет прямых материальных затрат.

- Бюджет затрат на оснастку, инструмент, тару.

- Бюджет затрат на оплату труда.

- Бюджет затрат на энергоресурсы.

- Бюджет общепроизводственных расходов.

- Бюджет внепроизводственных расходов.

- Бюджет затрат по статьям калькуляции.

- Бюджет затрат по видам затрат.

- Бюджет налогов и сборов.

- Бюджет социальных расходов.

- Бюджет доходов и расходов по операционной деятельности.

- Бюджет дебиторской задолженности.

- Бюджет кредиторской задолженности.

- Бюджет капитальных вложений и инвестиций.

- Бюджет реализации внеоборотных активов.

- Бюджет долевых инвестиций.

- Бюджет инвестиционных поступлений.

- Бюджет инвестиционных выплат.

- БДР.

- БДСС.

- ББЛ.

- Бюджет кредитов и займов.

- Бюджет движения собственного капитала.

- Бюджет движения собственных акций.

- Бюджет выданных займов.

- Бюджет краткосрочных финансовых вложений.

Материал подготовлен на основе практического курса Аллы Подольской, консультанта в области организации финансово-экономических функций и оптимизации бизнес-процессов.

Больше информации для тех, кто работает с корпоративными финансами — в программе «Финансовый директор».Управление с помощью финансовой структуры компании, виды ЦФО

Управление с помощью финансовой структуры компании, виды ЦФО

Чем сложнее структура компании, тем сложнее достичь запланированных целей компании полагаясь только на контроль за действиями сотрудников. В этом случае контроль за действиями может не привести к запланированным финансовым результатам компании и это связано с тем, что в сложных системах организационного управления контроль за действиями неэффективен. В данном случае используются другие методы управления – управление по целям. В качестве целей могут использоваться такие цели как заданный финансовый результат в виде прибыли, рентабельности инвестиций и других финансовых показателей.

В этом случае контроль за действиями может не привести к запланированным финансовым результатам компании и это связано с тем, что в сложных системах организационного управления контроль за действиями неэффективен. В данном случае используются другие методы управления – управление по целям. В качестве целей могут использоваться такие цели как заданный финансовый результат в виде прибыли, рентабельности инвестиций и других финансовых показателей.

В тоже время одним из фундаментальных принципов управления является контроль. При расширении структуры компании становиться еще сложнее осуществлять контроль за действиями подразделений, что связанно как с широким ассортиментом продукции так и с большим количеством подразделений и различием бизнес –направлений. И чем крупнее становится компания, тем сложнее менеджерам высшего звена контролировать выполнение операционной деятельности подразделений непосредственно. В этом случае, на первый план выходит управление по целям. С целью эффективного управления в таких случаях компанию делят на отдельные сегменты и подразделения, осуществляя контроля не за действиями подразделений, а за достижением ними целевых показателей деятельности. Такой способ управления – называется управлением по целям.

С целью эффективного управления в таких случаях компанию делят на отдельные сегменты и подразделения, осуществляя контроля не за действиями подразделений, а за достижением ними целевых показателей деятельности. Такой способ управления – называется управлением по целям.

Условное деление компании на сегменты с предоставлением руководителям данных подразделений полномочий действовать самостоятельно с большей степенью независимости, компания устанавливает цели, а также критерии оценки достижения заданных целей с помощью системы финансовых и нефинансовых показателей деятельности. Для контроля за достижения финансовых целей организационная структура компания структурируется соответствующим образом, позволяющим наиболее эффективно управлять и контролировать достижение заданных целей.

Установив цели для компании и детализировав их до целей подразделений, нам необходимо также установить взаимосвязь между целями, действиями (программой достижения цели) и конечными результатами деятельности. Проектируя структуру — финансовую структуру, мы будем брать за основу такие целевые показатели деятельности компании как финансовый результат, либо показатели, которые влияют на увеличение стоимости компании. Для этого, осуществляя управление по целям, мы должны связать между собой показатели деятельности, действия направленные на их достижение и финансовый результат осуществления такой деятельности. В конечном итоге, финансовый результат деятельности будет определяющим при осуществлении контроля за результатами.

Проектируя структуру — финансовую структуру, мы будем брать за основу такие целевые показатели деятельности компании как финансовый результат, либо показатели, которые влияют на увеличение стоимости компании. Для этого, осуществляя управление по целям, мы должны связать между собой показатели деятельности, действия направленные на их достижение и финансовый результат осуществления такой деятельности. В конечном итоге, финансовый результат деятельности будет определяющим при осуществлении контроля за результатами.

Контроль достижения финансовых целей компании осуществляется с помощью мониторинга тех показателей, которые будут влиять на увеличение ее прибыли. Осуществление такого контроля и управления проводят с помощью финансовой структуры компании — набора центров финансовой ответственности, где каждый из видов центра ответственности отвечает за соответствующие показатели финансовых результатов деятельности. Таким образом, финансовая структура фирмы – это набор сфер ответственности подразделений за финансовые показатели деятельности, такие как доходы и расходы, только за расходы, за определенные финансовые показатели, которые распределены между структурными подразделениями компании и являющиеся объектами бюджетирования и учета.

Под финансовой структурой (моделью) компании понимается точное описание компании в разрезе и по структуре формирования ее доходов и расходов, а также структуры ее источников с распределением соответствующих полномочий и ответственности.

Финансовая структура компании используется в нескольких целях:

- при составлении и консолидации бюджетов и их разнесении по центрам финансовой ответственности

- для определения зон финансовой ответственности подразделений компании

- в управленческом учете для задания центров учета

Бюджетирование тесно связано с финансовой структурой компании, построенной на принципах децентрализации управления. Само внедрение децентрализации управления не реально без формирования центров финансовой ответственности, которые распределены по уровням подчинения. Финансовая структуризация компании будет состоять в группировке различных элементов организационной структуры (подразделений) в финансовую структуру – центры финансовой ответственности. То есть из одного и того же набора организационной структуры строится две модели управления организацией – организационная и финансовая.

То есть из одного и того же набора организационной структуры строится две модели управления организацией – организационная и финансовая.

Финансовое структурирование – является механизмом делегирования полномочий и распределения ответственности за финансово – экономические показатели деятельности. В соответствии с экономическими показателям деятельности, такими как инвестиции, прибыль, доход, затраты формируются центры ответственности, которые наделяются соответствующими полномочиями и несут ответственность за данные показатели. Центр инвестиций (ЦИ) наделен полномочиями и ответственностью по инвестициям компании, центр прибыли (ЦП) за показатели прибыли. Исходя из полномочий и ответственности за показатели прибыли возникают ЦП (центры прибыли). Если подразделение отвечает за доходы (выручку) компании – это центр доходов (ЦД), если есть полномочия только по несению затрат – то такое подразделение будет являться центром затрат (ЦЗ -центр затрат).

Как правило, при постановке бюджетного управления в компании возникает необходимость пересмотра организационной структуры компании. Формирование организационной структуры зачастую приходится делать итерационно, формируя финансовую структуру и делая ее корректировки в случае выявления некорректности при постановке системы бюджетного управления.

Формирование организационной структуры зачастую приходится делать итерационно, формируя финансовую структуру и делая ее корректировки в случае выявления некорректности при постановке системы бюджетного управления.

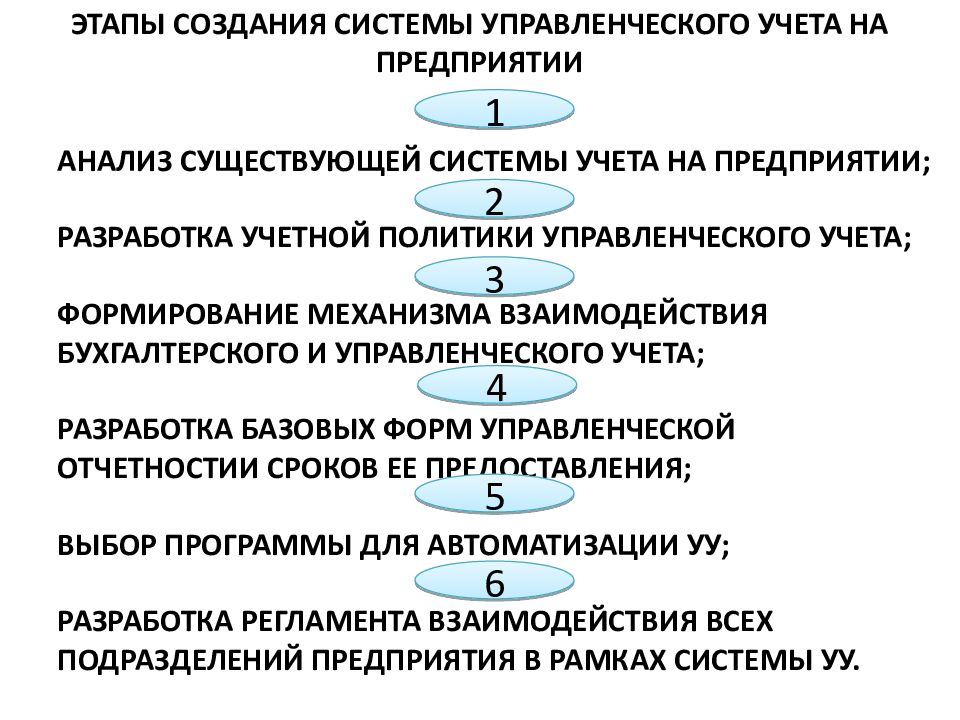

Для самой постановки бюджетного управления в компании необходимо:

- Разработать финансовую структуру компании

- Разработать бюджетную структуру компании

Как уже было отмечено, в зависимости от степени контроля менеджером подразделения таких показателей деятельности как доход, затраты, прибыль, маржинальная прибыль, рентабельность инвестированного капитала выделяют шесть основных типов центров ответственности:

- Центры затрат

- Центры доходов

- Центр маржинального дохода

- Центры прибыли

- Центры инвестиций.

- Венчурные центры

Центры затрат (cost centers) представляют собой те центры ответственности, в которых сотрудники контролируют и несут ответственность только затраты, но не контролируют остальных показателей таких как доход, маржинальная прибыль, прибыль, инвестиции.

Центрами затрат бывают, как правило, сервисные подразделения. К примеру, отдел складирования и хранения, отдел IT, финансовый отдел — является центром затрат.

В центрах затрат для целей бюджетирования устанавливаются нормативы затрат. Нормируются затраты исходя из функции затрат – переменные или постоянные. Переменные расходы центра затрат нормируются в виде удельных показателей, обычно в виде определенного % от объема продаж. Постоянные затраты нормируются в виде абсолютного показателя – суммы затрат. Естественно, постоянные затраты, также изменяются с изменениями объемов, но эти изменения не носят линейный характер, а функция изменения данных расходов ступенчатая.

Центр дохода — структурное подразделение, отвечающее за доход (объем реализации), которое оно приносит предприятию своей деятельностью. Руководитель центра доходов отвечает за уровень доходов (реализации) подразделения. Это не значит, что в таком подразделении отсутствуют затраты. Просто функциональное предназначение данного подразделения доходы. Центрами дохода, как правило, являются сбытовые подразделения компании.

Просто функциональное предназначение данного подразделения доходы. Центрами дохода, как правило, являются сбытовые подразделения компании.

Центр маржинального дохода — структурное подразделение, отвечающее за маржинальный доход (разница между выручкой и прямыми затратами) в рамках своей деятельности.

Центр прибыли — структурное подразделение, отвечающее за величину заработанной прибыли в рамках своей деятельности (разница между выручкой и общими затратами).

Центр инвестиций — структурное подразделение, имеющее право распоряжаться внеоборотными акивами предприятия (осуществлять инвестиции и дезинвестиции) и отвечающее за величину ROI (отдача от инвестиций).

Венчурный центр – структурное подразделение, которое до достижения заданного уровня доходов или рентабельности является центром затрат, а после достижения – центром прибыли или инвестиций.

Также очень часто при описании финансовой структуры компании можно встретить понятие ЦФУ.

Центр финансового учета – подразделение, ведущее учет своих доходов или затрат, но не отвечающее за их величину (например, бухгалтерия).

При формировании финансовой структуры компании необходимо отличать центры ответственности от мест возникновения затрат (МВЗ).

Учитывая то, что центром финансовой ответственности может быть и отдельный сотрудник компании, то необходимо четко отделять понятие центра ответственности от МВЗ. Например, работающий в офисе элетрочайник – это место возникновения затрат, а электрик (отдел обслуживания элетрооборудования), учитывающий расход электроэнергии, — центр ответственности.

Придание организационной структуре статуса ЦФО позволяет переходить от административных методов управления к финансовым, а согласование деятельности с ее финансовыми результатами осуществлять с помощью центров ответственности. Таким образом, связь функциональных обязанностей подразделения с финансовыми результатами осуществляется через финансовую структуру компании.

Соблюдение показателя финансовой ответственности ЦФО через достижение запланированных показателей деятельности, установленных в бюджете будет обеспечивать прибыль и другие финансовые результаты компании.

Основные принципы формирования финансовой структуры компании

Финансовую структуру компании мы рассматриваем и понимаем как исполнительный механизмом финансового управления. Поэтому ее формирование обусловлено особенностями механизма управления по достижению финансовых целей и на ее основе компания осуществляет управление центрам финансовой ответственности (ЦФО). Финансовая структура является как бы матрицей организационной структуры, финансовых результатов деятельности и ответственности подразделений компании.

Для формирования финансовой структуры компании необходимо провести исследование организационной структуры компании на критерий закрепления ответственности каждого из подразделений компании за финансовые показатели деятельности, которые подразделение может контролировать и которыми может управлять в процессе своей деятельности. Те подразделения, в которых присутствуют доходы – они управляют выручкой подразделения и имеют один центр ответственности — центр доходов, а также состоят из одного центра ответственности – центра доходов. Подразделения, в которых присутствуют как затраты так и доходы требуют создания двух центров ответственности, к примеру центра дохода и центра затрат. Так, подразделение продаж, может иметь как затраты, и по которому будет организован Центр затрат, учитывающий затраты, так и Центр доходов, в котором будет вестись учет доходов. В данном примере руководитель отдела продаж будет нести ответственность как за доходы центра доходов, так и за затраты в центре затрат.

Те подразделения, в которых присутствуют доходы – они управляют выручкой подразделения и имеют один центр ответственности — центр доходов, а также состоят из одного центра ответственности – центра доходов. Подразделения, в которых присутствуют как затраты так и доходы требуют создания двух центров ответственности, к примеру центра дохода и центра затрат. Так, подразделение продаж, может иметь как затраты, и по которому будет организован Центр затрат, учитывающий затраты, так и Центр доходов, в котором будет вестись учет доходов. В данном примере руководитель отдела продаж будет нести ответственность как за доходы центра доходов, так и за затраты в центре затрат.

При формировании центров финансовой ответственности критерием для отнесения подразделения к тому или иному ЦФО – является функциональное предназначение подразделения. Так, если отдел продаж функционально предназначен для извлечения дохода – его необходимо относить в ЦД, если это обслуживающее подразделение, например, отдел ИТ — то его основное функциональное предназначение — обслуживание и, соответственно, с финансовой точки зрения – он отвечает за затраты. Поэтому подразделение ИТ – это центр затрат (ЦЗ).

Поэтому подразделение ИТ – это центр затрат (ЦЗ).

Для понимания принципов формирования финансовой структуры нам необходимо задать критерий для ее формирования. Обычно для формирования ЦФО из существующей структуры компании используются несколько критериев для их выделения:

- Организационный (согласно внутренней иерархии подразделений)

- Региональный – в соответствии с региональной обособленностью

- Функциональный – в соответствии с бизнес-процессами предприятия (Снабжение, сбыт, складирование и т.д)

- Технологический (для производства)

- По направлениям бизнеса

Например, группировка по функциональному признаку:

- ЦЗ – закупки

- ЦЗ – складирование

- ЦД — продажи

Группировка по организационному признаку:

- ЦЗ – отдел АХО (расходы на содержание офиса, закупки мебели)

- ЦЗ – отдел ИТ (закупки расходных материалов к оргтехнике)

- ЦЗ — отдел складирования и хранения

- ЦД – отдел продаж

Также при формировании ЦФО могут быть использованы такие задающие принципы формирования как продуктовая линейка или каналы сбыта — на основании которых также может быть осуществлено формирование финансовой структуры. Однако использование последних критериев для ее формирования на практике используется несколько реже, чем организационная структура компании. Именно формирования центров финансовой ответственности на базе организационной структуры компании является самым широко используемым способом.

Однако использование последних критериев для ее формирования на практике используется несколько реже, чем организационная структура компании. Именно формирования центров финансовой ответственности на базе организационной структуры компании является самым широко используемым способом.

Для того, чтобы мы могли разработать финансовую структуры компании нам необходимо:

1. описать хозяйственную деятельность компании

- задачи и функции подразделений

- документооборот в компании

- виды ТМЦ и порядок их движения

- движение финансовых потоков

- ответственность за планирование, учет, контроль и анализ финансовыми показателями компании и подразделений

- систему управленческого учета

2. выделить и описать бизнес-процессы и бизнесы компании

3. сопоставить бизнес-процессы (бизнесы) с организационной структурой компании

4. закрепить права и ответственность за использование ресурсов компании

закрепить права и ответственность за использование ресурсов компании

5. закрепить права, обязанности, ответственность и взаимоотношения ЦФО

Сама финансовая структура компании является иерархичной системой центров финансовой ответственности, для которой определены бюджеты использования ресурсов компании. Система управления компанией с помощью ЦФО с использованием бюджетной модели компании, является основой бюджетного управления.

Компания, определяя и устанавливая цели своего развития, определяет конкретные финансовые показатели деятельности, такие как прибыль, рентабельность, ликвидность, стоимость, которые устанавливаются для отражения своего будущего состояния в бюджетах. Планируемых финансовых результатов компания должна достичь в случае реализации всех решений, принятых для достижения поставленных целей.

Достижение заданных целей будет детализироваться для каждого подразделения с помощью организационной и финансовой структурой компании. Для выполнения своих функциональных обязанностей каждое подразделения осуществляет свой вклад в финансовый результат деятельности компании в виде доли приносимых доходов либо затрат, которые также найдут отражение в бюджетах центров ответственности.

Для выполнения своих функциональных обязанностей каждое подразделения осуществляет свой вклад в финансовый результат деятельности компании в виде доли приносимых доходов либо затрат, которые также найдут отражение в бюджетах центров ответственности.

При формировании центров ответственности и определения за какие показатели деятельности в виде доходов или затрат несет ответственность каждое из подразделений определяется исходя из функционального предназначения деятельности подразделения и полномочий, которыми наделены данные подразделения.

Данные полномочия выражаются в правах на осуществление действий, направленных на изменение объема:

Доходов

- Привлекать клиентов

- Устанавливать цены, предоставлять скидки, бонусы

Затрат

- Решения об объемах, составе и стоимости товаров, услуг, работ

- Решения по количеству персонала и его стоимости