Финансовое планирование

Финансовое планирование — алгоритм планирования всех доходов организации и их дальнейшее расходование с целью роста усовершенствования функционировании и роста организации.

Основы финансового планирования и его виды

В условиях рыночной экономики эффективность работы предприятий и фирм напрямую зависит от правильного и чёткого планирования всех финансовых процессов, ликвидности активов, анализа контрагентов, внутренней и внешней среды фирмы.

По временному типу все финансовые планы можно сформировать в три группы:

- Долгосрочные.

- Краткосрочные.

- Текущие.

Долгосрочные финансовые планы составляются на период свыше 12 месяцев, как правило, это планы от года до 5 лет. Долгосрочное планирование финансовой деятельности включает самые основные аспекты, определяющие долгосрочные стратегии и пути развития предприятия, повышение рентабельности и укрепления внешних связей.

Оперативные финансовые планы, а по-другому, краткосрочные – составляются сроком на ближайший год. К понятию оперативных (краткосрочных) планов относят составление финансовых календарей, в том числе налоговых, эффективное планирование поставок поставщиков на текущий год и увеличение ликвидности оборотных средств.

К текущим планам относят планирование финансовых операций в текущем периоде (декада, месяц, квартал), анализ эффективности производства, а так же реализации товаров, услуг и работ.

Значение финансового планирования и Бизнес-План

Финансовое планирование является одной из сторон управления организацией. Планирование финансов тесно переплетается со всей хозяйственной деятельностью организации (предприятия, фирмы). Именно поэтому роль бизнес планирования в современной экономической ситуации лишь возрастает ускоренными темпами.

Бизнес-план – это документ, несущий в себе основное описание всестороннего планирования развития организации и повышения рентабельности. Такой план составляется не только для внутреннего использования, но и для различных кредиторов и инвесторов, с целью получения дополнительных инвестиций на развитие.

Бизнес-план – официальный документ с чёткими расчётами и прогнозированием, включающий основные, общепринятые разделы:

- Резюме (вводная часть и краткое описание фирмы).

- Описание товаров, услуг и работ.

- Анализ рынка, конкурентной среды, поставщиков и иных контрагентов.

- Производственный план.

- Организационный план, административное планирование и штатное расписание.

- План сбыта и маркетинговых стратегий.

- Финансовый план (самая объемная часть документа!).

- Анализ чувствительности проекта и всевозможных рисков.

- Нормативно-законодательная база и сопровождение проекта.

- Заключительная часть, подведение итогов, конечный результат.

- Приложения и документация.

Задачи финансового планирования

Выявляют несколько основных задач финансового планирования в организации. К таким задачам относят:

- Обеспечение организации финансовыми ресурсами в полном объеме для успешного функционирования и дальнейшего развития.

- Анализ наиболее эффективных вложений финансовых ресурсов и оценка рационального использования капитала.

- Выявление дополнительных резервов, путей увеличения прибыли и поднятия рентабельности.

- Определение стабильных и рациональных отношений с бюджетом, банками, кредиторами и инвесторами, а так же с внебюджетными фондами и иными контрагентами.

- Соблюдение интересов инвесторов и всех акционеров.

- Анализ и контроль финансового состояния организации.

Финансовое планирование — очень значимая часть в управлении организацией, которая проявляется в следующем:

- Осуществление выработанных стратегий в конкретные показатели финансовой деятельности организации.

- Бесперебойное обеспечение финансовыми ресурсами всех сторон хозяйственной деятельности организации.

- Предоставляет наглядное представление жизнеспособности финансовых проектов и полноценно оценивает всю сущность ожидаемых рисков и эффективные пути их обхождения

- Является гарантом получения дополнительных внешних инвестиционных ресурсов и финансовой поддержки.

- Стоит отметить, что каким бы чёткими не были бы финансовые прогнозы, они теряют всю свою ценность без проработки производственных решений и маркетинговых стратегий.

Качество финансового планирования

Очень важно, чтобы финансовое планирование было достаточно качественным и чётким. Оно должно включать реалистичные сроки, верные и безошибочные стратегии, направленные на долгосрочные перспективы. Все критерии платежеспособности в финансовом плане должны обеспечить платежеспособность организации в любое время года, не зависимо от изменения иных критериев и условий внешней среды фирмы.

Обязательным условием качества финансового планирования является правильная сбалансированность всевозможных рисков. Так долгосрочные инвестиции, несущие наибольший риск для организации должны финансироваться из собственных финансовых источников

В целом весь финансовый план должен быть направлен на обеспечение организации предельной рентабельностью, а именно извлечения максимальной прибыли от всей хозяйственной деятельности организации.

Финансовое планирование очень важный, ответственный и трудоемкий процесс, не допускающий ошибок и не верных направлений, поэтому целесообразно доверить финансовое планирование профессионалам, которые имеют многолетний опыт в сфере эффективного бизнес — планирования.

Определение финансовое планирование общее значение и понятие. Что это такое финансовое планирование

В целях достижения своих целей организации и компании разрабатывают планы с подробным описанием действий, необходимых для достижения их целей. Этот процесс подготовки, реализации и мониторинга планов известен как планирование или планирование .

Финансовое планирование, направленное на поддержание экономического баланса на всех уровнях компании, присутствует как в операционной, так и в стратегической областях. Операционная структура разрабатывается в соответствии с ее участием в стратегии.

Стратегическое направление формируется за счет

С другой стороны, оперативное подразделение сформировано такими секторами, как производство, администрация, логистика и коммерческий офис . Все эти подразделения отвечают за определение политики стратегического плана.

Поэтому финансовое планирование отвечает за предоставление структуры в соответствии с бизнес-базой компании путем внедрения

Благодаря финансовому планированию менеджеры могут количественно оценить предложения, сделанные маркетингом, и оценить их стоимость .

Другими словами, финансовое планирование определяет направление, которому должна следовать организация для достижения своих стратегических целей посредством согласованного действия всех ее членов и функций. Его реализация важна как внутри компании, так и для третьих лиц, которым необходимо принимать решения, связанные с компанией (например, предоставление кредитов, а также выпуск или подписка акций).

Необходимо уточнить, что финансовое планирование может не только относиться к определенным финансовым прогнозам, которые отражают финансовые отчеты о результатах и сальдо по данному показателю, но также включать ряд мероприятий, которые выполняются на разных уровнях: стратегическом уровне, функциональном уровне. и операционный уровень компании.

Разработка финансового планирования

В процессе планирования выполняются действия, направленные на улучшение или решение любой проблемы, с которой может столкнуться компания; для этого необходимо, чтобы работа различных частей, составляющих его, была воссоединена. Финансовое планирование — это то, что отвечает за переход к экономическим условиям, стратегическим и операционным планам компании с учетом времени и пространства, в котором они будут разрабатываться.

Посредством этого типа планирования вы можете визуализировать стратегию предпринимательства, принимая во внимание три очень решающих вопроса: инвестиции (знание того, как максимально использовать имеющиеся ресурсы), капитал или кредиты (полное знание структуры капитала). принадлежит) и акционерам (знать, что можно предложить тем, кто хочет стать частью компании, зная, чего ожидать в случае финансовых затруднений).

В рамках процесса финансового планирования существует несколько филиалов, каждый из которых отвечает за разработку конкретной задачи. Например, процесс бюджетного планирования отвечает за решение вопросов, связанных с имеющимися деньгами, и за умение выбирать, куда и когда правильно инвестировать их в течение длительного периода времени. Со своей стороны,

Разработка финансовой программы начинается с долгосрочного планирования, когда цели компании реализуются, чего мы хотим достичь и какое у нас видение будущего.

1.2 Виды финансового планирования

Финансовое планирование деятельности организации бывает трёх видов и различается по типу составляемого плана и сроку, на который он разрабатывается. Финансовое планирование бывает:

стратегическое (долгосрочное), на срок от 3 до 5 лет и более;

тактическое (среднесрочное), на период от 1 до 3 лет;

оперативное или текущее (краткосрочное), на срок до 1 года; [7]

Управление, как процесс начинается со стратегического планирования, так как оно обеспечивает основу для всех последующих управленческих решений.

Стратегическое планирование – это набор действий и решений, предпринятых руководством, которые ведут к разработке специфических стратегий, то есть детальных, всесторонних, комплексных планов, предназначенных для обеспечения осуществления миссии организации и достижения ее долговременных целей.

Этапы разработки финансовой стратегии предприятия – это формирование стратегических целей финансовой деятельности. Главной целью должно стать максимальное увеличение рыночной стоимости предприятия. Цели должны быть отражены в конкретных показателях-нормативах. Обычно в качестве стратегических нормативов используют такие как:

среднегодовой темп роста собственных финансовых ресурсов;

коэффициент рентабельности собственного капитала фирмы;

соотношение оборотных и внеоборотных активов фирмы и т.д.

Стратегическое планирование является единственным способом прогнозирования будущих проблем и возможностей. Оно обеспечивает высшему руководству средства для создания плана на длительный срок, основу для принятия решений и формально способствует снижению риска при принятии этих решений. [11]

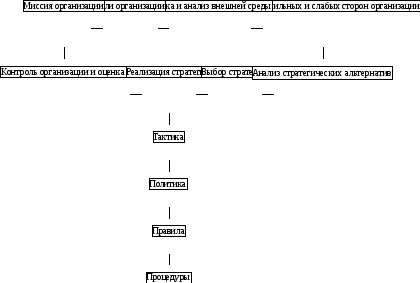

Таким образом, стратегия – это долгосрочное определение направлений развития организации, её целей при предоставлении свободы исполнителям в меняющихся условиях. Стратегическое планирование также является процессом, и состоит из следующих последовательных, взаимосвязанных этапов, представленных на рис. 1.

Рис.

1. Процесс стратегического планирования

Стратегическое планирование приобретает смысл тогда, когда оно реализуется. Обоснованные цели являются важнейшим компонентом эффективного планирования. Руководство должно использовать специальные инструменты, позволяющие реализовать выбранную стратегию.

К таким инструментам относятся тактика, политика руководства, правила, процедуры, стимулирование деятельности работников, управление по целям и бюджеты. [21]

Тактика находит свое выражение в краткосрочных планах, которые согласуются с общими долгосрочными планами организации. Стратегический план рассчитанный на 2-3 года или 5 лет, разбивается на годовые планы, которые составляются на основе жесткого или адаптивного планирования. В свою очередь, годовые планы конкретизируются в квартальных, месячных, однодневных, сменных и др. планах.

Таким образом, составление и реализация тактических планов является необходимым условием выполнения долгосрочного стратегического плана.

После составления тактических планов на основе политики фирмы руководство разрабатывает правила, которые ограничивают действия сотрудников и гарантируют выполнение конкретных действий конкретными способами.

Временной промежуток, на который составляется финансовый план, имеет существенное значение.

Наиболее точными, как правило, являются краткосрочные планы, наименее точные – долгосрочные планы. Гораздо сложнее дать точный прогноз на месяц, чем на один день. Чем длительнее планируемый период, тем больше может возникнуть факторов, малозначимых или неизвестных на данный момент, которые могут существенно повлиять на ситуацию в будущем. Ни один прогноз не может предсказать все будущие форс-мажоры, для этого необходимо уже предвидение. Следовательно, еще раз необходимо подчеркнуть важность наличия механизма корректировки финансового плана с учетом изменения различных внутренних и внешних факторов. При отсутствии такого механизма финансовый план, составленный на 5 лет, может стать нереальным уже через несколько месяцев. Поэтому краткосрочные и долгосрочные планы составляются несколько по-разному.

Различие в составлении краткосрочных и долгосрочных финансовых планов может также проявляться и в степени их детализации. Обычно краткосрочные финансовые планы более подробны. Ведь на относительно короткий период времени более реально учесть значение и достаточно мелких показателей, чем при составлении долгосрочного финансового плана.

Финансовые планы могут быть основными и вспомогательными (функциональными, частными). Вспомогательные планы призваны обеспечить составление основных планов. [23]

К примеру, основной план включает в себя плановые показатели выручки, себестоимости, налоговых платежей и многие другие. Но чтобы свести все показатели в один план, то есть составить основной план, необходимо предварительно составить целый ряд вспомогательных планов чуть ли не по каждому показателю. Следует распланировать величину выручки, величину себестоимости и прочие показатели. И только тогда мы сможем свести все воедино, получив основной план.

Планы могут формироваться как по отдельным подразделениям компании, так и по всей компании в целом. Сводный агрегированный финансовый план компании, включающий в себя основные планы отдельных подразделений, будет представлять собой генеральный финансовый план. [8]

По времени составления финансовые планы могут быть:

вступительными (организационными),

текущими (операционные),

санируемыми (антикризисными),

объединительными (соединительными, планами слияния),

разделительными и ликвидационными. [10]

Вступительные (организационные) финансовые планы формируются на дату организации компании.

Текущие (операционные) финансовые планы составляются периодически в течение всего времени функционирования компании.

В отношении санируемых, объединительных (соединительных), разделительных, ликвидационных финансовых планов нетрудно сделать вывод, что они составляются в такой момент времени, когда в компании проводятся процедуры санации (оздоровления), компания объединяется, разделяется или находится на стадии ликвидации.

Потребность в формировании санируемого (антикризисного) финансового плана возникает тогда, когда компания находится на стадии явного банкротства. Антикризисный финансовый план должен помочь ответить на вопрос, каковы у компании реальные убытки, имеются ли резервы для погашения кредиторской задолженности и какова их оценочная величина, а также определить пути выхода из создавшегося положения.

Разделительные и объединительные (соединительные, планы слияния) финансовые планы можно назвать планами-антиподами. Соединительные (объединительные, планы слияния) и разделительные финансовые планы составляются при присоединении одной компании к другой или разделении компании на несколько юридических лиц. То есть соединительные (объединительные, планы слияния) и разделительные планы формируются при реорганизации юридического лица, которая может производиться в форме слияния, присоединения, разделения, выделения или преобразования.

Объединительные (соединительные, планы слияния) финансовые планы составляются при объединении (слиянии) двух и более компаний в одну или при присоединении одной или более структурных единиц к данной компании.

Разделительные финансовые планы составляются в момент разделения компании на две или более компании или при выделении одной или более структурных единиц данной компании в другую.

Ликвидационные финансовые планы составляются в момент ликвидации компании. Причем причины ликвидации могут быть различными – в результате банкротства или закрытия вследствие реорганизации. [24]

По содержанию отображаемой информации различают:

статические финансовые планы,

динамические (гибкие) финансовые планы. [14]

Статические планы содержат один уровень представляемой информации, а динамические (гибкие) – несколько.

Принципы финансового планирования

К основным технологическим принципам финансового планирования относятся:

Принцип соответствия состоит в том, что приобретение текущих активов (оборотных средств) следует планировать преимущественно за счет краткосрочных источников. Другими словами, если предприятие планирует закупку партии товаров, прибегать для финансирования этой сделки к эмиссии облигаций не следует. Необходимо воспользоваться краткосрочной банковской ссудой или коммерческим кредитом поставщика. В то же время, для проведения модернизации парка оборудования следует привлекать долгосрочные источники финансирования.

Принцип постоянной потребности в рабочем капитале (собственных оборотных средствах) сводится к тому, что в прогнозируемом балансе предприятия сумма оборотных средств предприятия должна превышать сумму его краткосрочных задолженностей, т.е. нельзя планировать «слабо ликвидный» баланс предприятия. Данный принцип имеет ярко выраженный прагматичный смысл – определенная часть оборотных средств предприятия должна финансироваться из долгосрочных источников (долгосрочной задолженности и собственного капитала). В этом случае предприятие имеет меньший риск испытать дефицит оборотных средств.

Принцип избытка денежных средств предполагает в процессе планирования «не обнулять» денежный счет, а иметь некоторый запас денег для обеспечения надежной платежной дисциплины в тех случаях, когда какой-либо из плательщиков просрочит по сравнению с планом свой платеж. В том случае, когда в реальной практике сумма денег предприятия становится чрезмерно большой (выше некоторого порогового значения), предприятие может прибегнуть к покупке высоколиквидных ценных бумаг.

Существо финансового планирования связано с тем, что одновременно планируются прибыли и движение капитала (особенно денежных средств).

Выбор оптимального финансового плана является очень важным моментом для менеджеров компании. На сегодняшний день не существует модели, решающей за менеджера, какую из возможных альтернатив следует принять. Решение принимается после изучения альтернатив, на основе профессионального опыта и, возможно даже, интуиции руководства. [15]

Контроль над воплощением финансового плана в жизнь, достижение долгосрочных планов невозможно без текущего планирования, подчиненного этим долгосрочным планам.

Сформулированные выше условия имеют достаточно общий вид. В то же время следует осознавать, что финансовый план – это, в конечном итоге, набор финансовых показателей, которые необходимо рассчитывать и прогнозировать с помощью специальных технологий.

Выделение финансового планирования как особого вида планирования, обусловлено:

относительной самостоятельностью движения денежных средств по отношению к материально-вещественным элементам производства;

активным воздействием опосредованного деньгами распределения на производство;

необходимостью администрирования при принятии решений о распределении финансовых ресурсов.

Определения финансового планирования в трактовке разных авторов

Автор | Определение |

Лихачева О.Н. | Финансовое планирование — это процесс анализа финансовой и инвестиционной политики, прогнозирование их результатов и воздействия на экономическое окружение предприятия; процесс принятия решений о допустимом уровне риска и выборе окончательных вариантов финансовых планов |

Ревинский И.А., Романова Л.С. | Финансовое планирование представляет собой процесс разработки мер по обеспечению организации необходимыми ресурсами, повышению эффективности ее деятельности в будущем. |

Балабанов А.И., Балабанов И.Т. | Финансовое планирование — процесс выработки плановых заданий, составления графика их выполнения, разработку финансовых планов и финансовых программ (финансовое прогнозирование), обеспечение их необходимыми ресурсами и рабочей силой, контроль за их исполнением. |

Павлова Л.Н. | Финансовое планирование это не что иное, как планирование финансовых ресурсов и фондов денежных средств |

Лапуста М.Г., Никольский П.С. | Финансовое планирование — процесс разработки системы финансовых планов по отдельным аспектам финансовой деятельности, обеспечивающих реализацию финансовой стратегии предприятия в предстоящем периоде |

Движение финансовых ресурсов отражается в соответствующих финансовых планах, состоящих из доходной и расходной частей. Важную роль в обеспечении пропорциональности и сбалансированности развития экономики играют балансы финансовых ресурсов (финансовые балансы). Финансовый баланс представляет собой свод всех доходов и расходов бюджета и государственных внебюджетных фондов, в него включается также прибыль организаций, остающаяся в их распоряжении, и амортизация. Финансовый баланс построен на основе сопоставления доходов с расходами. Превышение расходов над доходами (доходов над расходами) определяет дефицит (профицит) финансового баланса.

Финансовый баланс является основным аналитическим инструментом при проектировании бюджета Российской Федерации и прогнозировании источников капитальных вложений, формирующихся на территории субъекта Российской Федерации. Он составляется на основе отчетного финансового баланса за предыдущий год, ожидаемых итогов в текущем году и основных параметров прогноза социально — экономического развития Российской Федерации.

Важнейшей составной частью финансового планирования является бюджетное планирование. В процессе бюджетного планирования определяются направления распределения и перераспределения бюджетных ресурсов в соответствии с целями и задачами, поставленными в Бюджетном послании Президента и конкретизированными в бюджетной политике. Как часть финансового планирования бюджетное планирование является одним из важнейших инструментов регулирования экономики и подчинено требованиям финансовой политики государства.

Под финансовым прогнозированием понимают предвидение возможного финансового положения государства или хозяйствующих субъектов, обоснование перспективных показателей финансовых планов. Финансовое прогнозирование предшествует финансовому планированию, основано на концепции развития финансовой политики страны на среднесрочный или долгосрочный период. Финансовые прогнозы позволяют наметить и проанализировать разные варианты финансового обеспечения развития страны и её регионов, формы и методы реализации финансовой политики. Задачами финансового прогнозирования являются определение состава и объёма финансовых ресурсов на прогнозируемый период, а также обоснование направлений их использования, оценка финансовых рисков и эффективности использования финансовых ресурсов.