Эффект Лаффера — Энциклопедия по экономике

В сфере налогового регулирования экономики (темпов и уровня развития производительных сил, инвестиционных процессов и т. п.) особое значение имеет оптимизация налоговых ставок. Теоретический смысл данного процесса заключается в достижении относительного равновесия между налоговыми функциями фискальной и регулирующей. Именно их паритет важен для практики. Всем экономистам известен так называемый эффект Лаффера , когда налоговые изъятия, превышающие критический порог (35% от совокупного дохода), приводят к резкому падению как суммы дохода, так и самих налоговых поступлений [35]. [c.162]Из мировой практики известно, что чрезмерно жесткая налоговая политика государства неизбежно приводит к замиранию предпринимательской деятельности и к ее перемещению в сферу теневого бизнеса. Это, в свою очередь, значительно уменьшает объем налоговых поступлений в бюджет и во внебюджетные фонды. Снижение собираемости налогов в результате неоправданно высоких ставок и, наоборот, увеличение объема поступлений в бюджет и во внебюджетные фонды при сокращении налоговых ставок получило в экономике наименование эффекта Лаффера (по имени американского экономиста). [c.225]

При подоходном налогообложении важно рассчитать и установить оптимальную ставку налога. Если ставки завышены, то подрываются стимулы к нововведениям, снижается трудовая активность, часть предпринимателей уходит в «теневую» экономику. Американские экономисты во главе с профессором А. Лаффером доказывают, что при ставке подоходного налога свыше 50% резко снижается деловая активность фирм и населения. Обоснованием этому служит т.н. эффект Лаффера. Графически его отображает кривая Лаффера, показывающая зависимость поступающих в бюджет сумм налогов от ставок подоходного налога. Общая сумма [c.157]

Суть так называемого эффекта Лаффера состоит в том, что уменьшение ставки подоходного налога до оптимального уровня приведет в краткосрочном периоде к временному сокращению налоговых поступлений в бюджет, а в долгосрочном — к их увеличению, так как возрастут стимулы к трудовой и предпринимательской деятельности, сократится теневой оборот, а следовательно, расширится сфера легальной экономики. Практическое использование идеи Лаффера Практическое использование идеи Лаффера сопряжено с необходимостью решения двух задач. Во-первых, требуется теоретическое доказательство наличия кривой Лаффера не только для общей массы налогов, но и для отдельных их видов. Во-вторых, нужно определить, на какой стороне кривой (слева или справа от отметки 50%) находится система налогообложения страны в данный момент. Так, из-за ошибки в этом определении снижение налогов в США в период президентства Р. Рейгана хотя и привело к росту деловой активности, но одновременно затруднило реализацию социальных программ. [c.320]

Эмпирические исследования, посвященные влиянию снижения налоговых ставок на поступления в государственный бюджет, показали, что для экономики США 1980-х гг. точка М (см. рис. 22.1) находится где-то на уровне, соответствующем ставке налога 75-80%. Сама же американская налоговая система характеризуется той точкой на кривой Лаффера, которая соответствует налоговой ставке значительно ниже 50%. Таким образом, снижение ставок не привело к росту налоговой выручки государства. Очевидно, снижение налогового бремени не дает краткосрочного эффекта (в смысле быстрого наполнения доходов государственного бюджета) и проявляется в полной мере (при прочих равных условиях) лишь в долгосрочном аспекте. [c.513]

Фискальная политика. Сущность, функции и виды налогов. Принципы налогообложения, налоговая система России. Влияние государственных расходов и налогообложения на выпуск продукции. Аккордные налоги и мультипликатор сбалансированного бюджета. Пропорциональные налоги и мультипликатор расходов. Бюджетный дефицит и бюджет полной занятости. Автоматические (встроенные) стабилизаторы. Эффективность фискальной политики, эффект вытеснения. Теория экономики предложения о налогообложении, кривая Лаффера. Бюджетный дефицит и государственный долг. [c.158]

Государственный бюджет, доходы бюджета, расходы бюджета, бюджетный федерализм, налоги, принципы налогообложения, прямые налоги, косвенные налоги, налоговая система, ставка налога, кривая Лаффера, налоговые льготы бюджетный профицит, бюджетный дефицит, бюджет «полной занятости», структурный бюджетный дефицит, циклический бюджетный дефицит, «эффект вытеснения», государственные ценные бумаги, внутренний государственный долг, внешний государственный долг. [c.283]

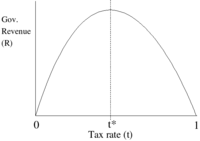

Зависимость между величиной налоговых ставок и налоговыми поступлениями, описываемая перевернутой /-образной кривой, известна как кривая Лаффера. Начиная с нулевой ставки налога, ее рост ведет к увеличению налоговых поступлений, но лишь до определенной точки. После этой точки последующее увеличение налоговой ставки ведет к негативному стимулирующему эффекту, а поэтому к меньшим налоговым поступлениям. [c.252]

Сущность и цели бюджетно-налоговой политики. Налоговая система и ее эффективность. Налоги и их виды. Налоговые методы регулирования экономики. Налоговый мультипликатор. Эффект Лаффера. Бюджет структура и функции. Бюджетный федерализм. Мультипликатор сбалансированного бюджета. Дискреционная и недискриционная политика. Экспансионистская и рестриктивная политика. Дилемма выбора инструментов фискальной политики. Бюджетный дефицит. Источники финансирования дефицита федерального бюджета. Государственный долг внутренний и внешний. [c.121]

На рис. 1 по оси ординат отложены налоговые ставки ( R), по оси абсцисс — поступления в госбюджет (У). При увеличении ставки налога R доход государства в результате налогообложения Y увеличивается. Оптимальный размер налоговых ставок (R ) обеспечивает максимальные поступления в государственный бюджет ( Y ). При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, и при 100% налогообложении доход государства равен нулю, потому что никто не захочет работать бесплатно. Другими словами, в длительной перспективе снижение чрезмерно высоких налогов обеспечит рост сбережений, инвестиций, занятости и, следовательно, размера совокупных доходов, подлежащих налогообложению. В результате увеличится и сумма налоговых поступлений, вырастет объем государственных доходов, уменьшится дефицит, произойдет ослабление инфляции. Понятно, что эффект Лаффера проявляется лишь в случае нормального действия свободных рыночных меха-низмоа [c.320]

Долгосрочным последствием снижения налоговых ставок будет не рос бюджетного дефицита, а, наоборот, его сокращение, что поможет ста б и лизации инфляционного процесса. Это заключение известно в мирово экономической науке как эффект Лаффера. Его графическая интерпреи ция приведена на рис. I (X— уровень налоговых ставок в процентах, Xlt их оптимальный размер, К—среднегодовой объем государственных дохе дов в результате налогообложения, Ya — его максимальная величина). [c.150]

Оказалось, что в практическом отношении входящие в нее концепции отнюдь не равноценны. С одной стороны, и них есть крайности, предложения, малопригодные для реальной экономической политики,—демон-тиж системы государственного социального обеспечения, отказ от антициклического регулирования и другие, на которые не откликнулось ни одно консервативное правительство. Добавим, что среди рекомендаций неоконсерваторов, подвергнутых действительной политизации, например во Промена рейганом ики , обнаружились и такие, которые на практике дал и Эффект ниже ожидавшегося. Так, развитие экономики США в 80-е гг. по-Кшлло, что, несмотря на эффект Лаффера, консервативную направленность и достаточно высокую результативность налоговой политики, дей- iH iiiioe антиинфляционное регулирование и применение других мер из Политического арсенала неоконсерватизма, проблему дефицита федеральною бюджета решить так и не удалось. В то же время, выявились изрядные, неучтенные неоконсерваторами резервы регулирования, мобилизации которых позволила американскому правительству снизить темп инфляции, ускорить экономический рост и придать ему новое качество. Вопреки доводам представителей теории предложения, оно сумело это сде-ннть в условиях хронического федерального дефицита. [c.153]

Предложение А. Лаффера было критически встречено экономистами. То, что уменьшение ставок налога может увеличить налоговые поступления, не вызывает с точки зрения экономической теории сомнений, но его практический эффект был труднопредсказуем. Подтверждения мнения А. Лаффера о чрезвычайно высоком уровне ставок налогов в США отсутствовали. [c.188]

Эффект Лаффера | Financial-Helper.RU

Эффект Лаффера — термин микроэкономики, описывающий зависимость между ставками налогообложения и налогооблагаемой базой (объемом выпускаемой продукции). Показывает, что снижение ставки налогообложения имеет мощный стимулирующим влияние на производство. База налогообложения увеличивается. Продукции выпускается больше, а потому собирается больше налогов. Снижение ставки налогообложения компенсируется ростом выпуска продукции, в конечном счете налоговые поступления увеличиваются.

Эффект Лаффера и его графическое выражение в виде кривой Лаффера показывает, что в определенных условиях уменьшения налоговых ставок может вызвать увеличение налоговых поступлений.

На эффект Лафера опираются сторонники снижения налогов и стимулирование инвестирования. Они считают, что нужно отказаться от системы прогрессивного налогообложения, снизить налоговые ставки на предпринимательство, на заработную плату и дивиденды. Таким образом будет стимулироваться инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок. При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги, в свою очередь, снижают налогооблагаемую базу и доходы государственного бюджета. Изъятие у налогоплательщика значительной суммы доходов (около 40-50%) является чертой, за которой ликвидируются стимулы к предпринимательской инициативы, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и концентрированием финансовых ресурсов в теневом секторе экономики.

Таким образом, если исходить из концепции Лаффера, изъятие у производителей более 35-40% добавленной стоимости провоцирует невыгодность инвестиций и попадания в так называемую «налоговую ловушку».

Напомним, в 80-е годы прошлого века реформы в США и Великобритании получили названия «рейганомика» и «тэтчеризм» соответственно. Обе экономические политики базировались на разработанной Лаффером теории предложения и предусматривали уменьшение налогов и социальных расходов государства, в соответствии стимулировало частную инициативу и общий экономический рост.

Кривая Лаффера — это… Что такое Кривая Лаффера?

Кривая Лаффера

Кривая ЛаффераКривая Лаффера — графическое отображение зависимости между налоговыми поступлениями и динамикой налоговых ставок. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума. Зависимость выведена американским экономистом Артуром Лаффером, хотя сам он признавал, что его идея присутствует уже у Кейнса и даже у средневекового арабского учёного Ибн Хальдуна.

Сторонниками снижения налогов и стимулирования инвестирования являются представители школы предложения. Они считают, что нужно отказаться от системы прогрессивного налогообложения (именно получатели крупных доходов — лидеры в обновлении производства), снизить налоговые ставки на предпринимательство, на заработную плату и дивиденды. Требуется стимулировать инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок. В своих рассуждениях теоретики опираются на кривую А. Лаффера. При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги снижают базу налогообложения и доходы государственного бюджета.

Изъятие у налогоплательщика значительной суммы доходов (порядка 40—50 %) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики. Однозначного ответа, какое значение эффективной ставки является критическим, не существует. Если исходить из концепции Лаффера, изъятие у производителей более 35—40 % добавленной стоимости провоцирует невыгодность инвестиций в целях расширенного воспроизводства, что равносильно попаданию в порочный круг — так называемую «налоговую ловушку».

Налоговая нагрузка и уровень жизни

Обычно считается, что отношение налогоплательщиков к системе налогообложения страны характеризует величину сосредоточенных в этом секторе средств по отношению к ВВП. Для налогоплательщиков привлекательной является низкая налоговая нагрузка (на уровне 15 %). Однако государство при данном уровне нагрузки располагает минимальными возможностями управления развитием экономики. Поэтому высокоразвитые государства стремятся поднять уровень налоговых поступлений, одновременно увеличивая возврат в экономику, социально-культурную сферу части средств, поступивших в бюджет. Это определяет и рост уровня жизни населения, что наглядно видно из данных таблицы. Из таблицы также ясно, что нет явной связи между уровнем жизни, развития экономики и уровнем налогов. Это объясняется наличием множества других факторов влияющих на уровень жизни, помимо налогов. Очевидно, что вне зависимости от налоговой политики уровень жизни населения сравнительно бедных стран как Турция не сможет быстро достигнуть высоких стандартов США и Европы.

Влияние налоговой нагрузки на эффективность развития экономики

| Страна | Налоговая нагрузка (% ВВП) | Уровень жизни, долл. |

|---|---|---|

| Швеция | 51,0 | 25.710 |

| Финляндия | 47,3 | 23.240 |

| Бельгия | 46,6 | 26.440 |

| Франция | 44,1 | 26.270 |

| Австрия | 42,8 | 28.110 |

| Германия | 39,3 | 28.870 |

| Мексика | 39,3 | 3.600 |

| Испания | 35,8 | 14.350 |

| США | 31,8 | 28.020 |

| Турция | 22,2 | 2.830 |

| Канада | 16,0 | 19.020 |

Фискальная политика в России

| В этом разделе не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка установлена 4 октября 2012. |

В странах с большой налоговой нагрузкой обеспечиваются более высокие социальные стандарты. Примером является Швеция (налоговая нагрузка составляет 51 % ВВП), где действует тенденция снижения экономического расслоения общества. Эффективное государственное управление направлено на приоритетное развитие наукоемких технологий. Неслучайно стремление[источник не указан 77 дней] Правительства России снизить налоговую нагрузку (Ставка налога на прибыль предприятия 24 % встретила[источник не указан 77 дней] негативную реакцию ряда экономистов, озабоченных скудностью средств, направляемых на развитие социально-культурной сферы). Они прямо предлагают перенести налоговую нагрузку, связанную с поддержанием образования, культуры, здравоохранения и научно-технического прогресса, на инновационный сектор, заменить социальные налоги с физических лиц корпоративным социальным налогом. Пока корпоративный социальный налог в России платит топливно-энергетический комплекс (ТЭК), что не совсем верно, так как, во-первых, это не инновационный сектор, его только предстоит создать; во-вторых, предприятия ТЭКа должны платить природную ренту, присваиваемую узкой группой лиц и составляющую, по подсчетам академика Дмитрия Львова, 60 млрд дол. ежегодно.

В России возникли и другие проблемы. Растет теневой сектор, уменьшается объем перечисления средств в федеральный бюджет рядом регионов. Так, 12 регионов (Татарстан, Челябинская область) перечисляют менее 20 % требуемых сумм. Еще одним недостатком сложившейся налоговой системы является неравномерность налоговой нагрузки по различным отраслям промышленности. К увеличению налоговой нагрузки ведут нерациональное расходование бюджетных средств, ставившее в тяжелые условия налогоплательщиков. В результате большинство российских налогоплательщиков платят не в соответствии с законом исходя из созданной налогооблагаемой базы, а учитывая лишь официально представленные финансовые возможности.

Литература

- Макроэкономика. Теория и российская практика: учебник / кол. авт.; под ред. А. Г. Грязновой. Финансовая академия при Правительстве РФ. — 6-е изд., испр. и доп. — М.:КНОРУС.- 2006.-624с.

| В этой статье не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка установлена 13 мая 2011. |

сущность и экономические функции. Эффект Лаффера

Налог представляет собой обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый экономическими субъектами в законодательном порядке.

Различают два основных вида налогов:

• прямые — налоги на доходы и имущество. Эта категория включает подоходный налог, который составляет наибольший удельный вес в доходах государственного бюджета, а также налог на прибыль предприятий и налоги на собственность;

• косвенные — налоги на товары и услуги, например, налог с продаж. В большинстве развитых стран он заменен налогом на добавленную стоимость. Сюда относятся также акцизы, налог на наследство и т.д.

Налоговое бремя — это величина налоговых поступлений. Оно зависит от налоговой базы и налоговой ставки. Налоговая база представляет собой величину, с которой взимается налог. Налоговая ставка — размер взимаемого налога.

Налоги выполняют следующие функции:

• фискальную, сущность которой состоит в финансировании государственных расходов, необходимых для выполнения государством его функций в рыночной экономике;

• социальную, предполагающую поддержание социального равновесия посредством уменьшения разрыва между доходами различных социальных групп населения. Для реализации данной функции используются прогрессивное налогообложение, освобождение от уплаты налогов наименее социально защищенных экономических субъектов, не обложение налогами некоторых социально значимых товаров и услуг, а также повышенное налогообложение предметов роскоши;

• регулирующую, смысл которой состоит в том, что государство осуществляет антициклическое регулирование, проводит отраслевые и региональные структурные перестройки, воздействует на развитие НИОКР и т.д.

Зависимость процентной ставки от размера дохода и имущества должна сопрягаться с проблемой экономической справедливости. Вопрос о том, какая налоговая система в наибольшей степени отвечает принципам справедливости и равенства экономических субъектов, является дискуссионным. В определенной степени реализация данных принципов обеспечивается посредством увязки величины налога с размером имущества и дохода экономических субъектов. Известны три основных принципа налогообложения:

• пропорциональное налогообложение, при котором величина налогов пропорциональна размерам имущества и дохода;

• регрессивное налогообложение, когда размер налогов растет медленнее по сравнению с увеличением имущества и доходов;

• прогрессивное налогообложение, когда налоги возрастают быстрее, чем имущество и доход.

Наиболее распространена прогрессивная система налогообложения.

В случае, если правительство стремится увеличить поступления от подоходного налога, оно может воздействовать только на налоговую ставку, но не на конечные поступления непосредственно.

Ставка налога влияет на выбор между трудом и отдыхом, поэтому доход является функцией от нее, а база налогообложения меняется одновременно со ставкой налога. Если предположить, что ставка налога равна нулю, то общие налоговые поступления также равны нулю. Если данная ставка составляла бы 100%, то весь доход должен быть выплачен в качестве налога, поэтому исчезли бы стимулы к труду, доход стал бы равен нулю, а, следовательно, прекратились бы налоговые поступления.

Рост налоговой ставки вызывает как эффект дохода, так и эффект замещения по отношению к предложению труда, поэтому доход может как расти, так и падать с ростом налоговой ставки. Налоговые поступления могут снижаться при росте налоговой ставки не только из-за реального снижения предложения труда, но также потому, что усиливается стимул уклонения от уплаты налогов, а также стимул выбирать виды деятельности с более низкими налоговыми ставками.

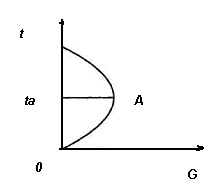

Начиная с нулевого уровня, рост налоговой ставки ведет к увеличению налоговых поступлений. Это продолжается до некоторой точки, после которой последующее увеличение налоговой ставки ведет к снижению доходов бюджета. Указанная зависимость представлена на рис. 15.1.

Налоговая ставка ta, обеспечивающая максимальное поступление налогов в бюджет в долгом периоде, является оптимальной. Если налоговая ставка будет выше ta, то поступления в бюджет будут меньше максимально возможных, поскольку усилятся антистимулы к труду и уплате налогов. Если налоговая ставка будет ниже ta, то бюджет опять-таки недополучит налоги, а значит, государство не сможет в полной мере реализовать свои функции в условиях рыночной экономики.

Снижение налоговой ставки до оптимального уровня может послужить причиной временного снижения государственных доходов, но в длительной перспективе вызовет рост сбережений. Это улучшит условия инвестирования, что будет способствовать росту производства и повышению занятости. Увеличение доходов приведет к расширению налоговой базы, а, следовательно, и к улучшению состояния доходной части бюджета.

Рис. 15.1. Кривая Лаффера

t — средний уровень налоговыхставок в процентах;

G — среднегодовой (долгосрочный) показатель государственных доходов

Данная кривая получила название кривой Лаффера, по имени американского экономиста Артура Лаффера, который в начале 80-х годов XX в. выявил зависимость между уровнем налоговой ставки и налоговыми поступлениями в бюджет в долгом периоде. Кривая Лаффера приобрела популярность при поддержке экономистов, имевших большое влияние в администрации Рейгана. Они отстаивали позицию необходимости снижения действующих в США налоговых ставок, поскольку, с их точки зрения, данные ставки были выше оптимального уровня. Уменьшение налоговых ставок должно было привести к увеличению общих налоговых поступлений.

Данные аргументы послужили основой значительного уменьшения ставок подоходного налога в США в начале 80-х годов. Ожидалось, что усиление стимулов к труду, вызванное снижением налоговой ставки, вызовет рост дохода, который с лихвой компенсирует сокращение поступлений вследствие уменьшения ставки налога.

Правда, такие ожидания не оправдались, поскольку после снижения налоговой ставки налоговые поступления в бюджет уменьшились относительно их общего тренда, а федеральный бюджет изменился с почти сбалансированного в 1979 г. до дефицитного ( в 2000 млрд. долл.) после 1983 г..Вместе с тем данный факт, вовсе, не опроверг достоверность эффекта Лаффера. Причиной снижения налоговых поступлений было неверное предположение о том, что ставка подоходного налога находилась до ее снижения на уровне выше оптимального.

Согласно исследованиям американских экспертов во главе с Лаффером при ставке подоходного налога, превышающей 50%, резко снижается деловая активность экономических субъектов. Вместе с тем не существует единой оптимальной ставки налогообложения. Она определяется применительно к конкретным экономическим условиям страны. Например, было установлено, что в Швеции ta в середине 80-х годов составляла около 70%, тогда как предельная налоговая ставка в эти годы фактически приближалась к 80%. Поэтому ее последующее снижение до 51% было экономически оправдано.

Какие же условия необходимы для реализации эффекта Лаффера? Эффект Лаффера проявляется в условиях развитых рыночных отношений. Сбережения должны свободно перетекать в инвестиции, уровень инфляции должен быть низким и стабильным. Кроме того, эмпирические исследования, проведенные на базе использования информации по странам ОЭСР (Организация экономического сотрудничества и развития, которая охватывает не только европейские страны, но США, Канаду, Японию, Австралию и Новую Зеландию) за 35 лет, а также расчеты, основанные на специально разработанных эконометрических моделях, показали, что на кратко- и среднесрочных временных интервалах эффект Лаффера не подтверждается. Он реализуется только в долгом периоде.

Некоторые тенденции в области налогообложения в странах Запада. В определенные периоды развития экономики стран Запада после Второй мировой войны фискальная и регулирующая функции налогов реализовывались по-разному. Так, в послевоенные годы налоговая политика основывалась преимущественно на рекомендациях кейнсианской теории функциональных финансов. В соответствии с положениями данной теории регулирование налоговой ставки должно быть направлено на поддержание совокупного общественного спроса на уровне, обеспечивающем полное использование имеющихся в экономике факторов производства при низком уровне инфляции. Допускалось дефицитное финансирование устойчивого равновесного развития экономики.

Начиная с 80-х годов укрепились позиции неоклассической школы. Согласно ее рекомендациям усилилась функция налоговой политики как средства обеспечения сбалансированности государственного бюджета. В развитых странах данная функция реализуется в настоящее время путем расширения базы налогообложения при снижении налогового бремени на прибыль фирм и доходы физических лиц путем снижения налоговых ставок и перехода от прогрессивного налогообложения на пропорциональное. Эти процессы отражают современные тенденции в сфере налогообложения.

Оптимизация налоговых ставок, сопровождающаяся снижением доли налогового компонента в издержках производства, привлекает иностранных инвесторов, обеспечивает усиление конкурентоспособности товаров на мировых рынках.

Кроме того, в последние годы в развитых странах все чаще используются налоговые льготы в целях стимулирования частной инвестиционной активности в промышленности. Применяется также полное освобождение от налогообложения инвестиций в производство. Обсуждаются проекты кардинального упрощения налогообложения вплоть до введения системы единого налога на расходы. Такая система предполагает налогообложение только потребительских расходов экономических субъектов, но не инвестиционных расходов и накоплений в целях их стимулирования.

Западный опыт в сфере налогообложения ценен для России. Вместе с тем внедрять западные механизмы налогообложения в отечественную экономику следует с учетом ее специфики, особенностей современного этапа становления в нашей стране рыночных отношений.

Понятие и сущность кривой Лаффера

Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут увеличиваться до определенного максимального уровня, а затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращаются объем производства и доход. Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. В долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, что увеличит налоговые поступления в государственный бюджет. Такой подход выдвигали сторонники теории «экономики предложения».

Исследуя связь между величиной ставки налогов и поступлением в государственный бюджет, американский экономист Артур Лаффер показал, что не всегда повышение ставки налога ведет к росту налоговых доходов государства. Он попытался теоретически доказать, что при ставке подоходного налога выше 50% резко снижается деловая активность фирм и населения в целом.

Если налоговая ставка превышает объективную границу , то налоговые поступления начнут уменьшаться. А. Лаффер доказал, что один и тот же по величине доход в государственный бюджет может быть обеспечен и при высокой, и при низкой налоговых ставках. Однако на практике идеи Лаффера использовать трудно, так как сложно определить, на левой или на правой стороне кривой находится экономика страны в данный момент. Так, из-за ошибки в этом определении «эффект Лаффера» не сработал в период президентства Рейгана: хотя снижение налогов и привело к росту деловой активности в стране, но оно затруднило реализацию социальных программ.

Конечно, трудно рассчитывать, что на основе только теории можно построить идеальную шкалу налогообложения. Теория должна быть основательно откорректирована на практике. Немаловажное значение в оценке ее справедливости имеют национальные, культурные и психологический фактор.

Американцы, например, считают, что при такой ставке налога, как в Швеции (75%), в США никто не стал бы работать в легальной экономике. Вообще же считается, что высшая ставка подоходного налогообложения должна находиться в пределах 50-70%.

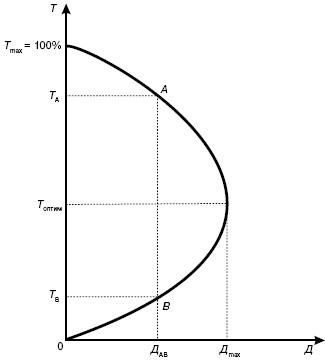

Данные тенденции видны на следующих рисунках (рис. 1 и рис.2).

Рис. 1. Кривая Лаффера. Форма I.

По мере роста ставки от нуля до 100% налоговые поступления растут от нуля до определенного максимального уровня (Дтяк), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100% сокращаются до нуля, ибо такая ставка налога фактически имеет конфискационный характер и останавливает всякую производственную деятельность плательщиков. В свою очередь, 100%-ный налог, приложенный к налоговой базе, равной нулю, приносит нулевой налоговый доход.

Если экономика находится в точке А (рис. 1), снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. При переходе от точки А к точке В, т.е. при значительном снижении налоговой ставки, в бюджет будет поступать равный объем средств. Отсюда вывод: более низкие ставки налогов создают стимулы к работе, сбережениям и инвестициям, инновациям, принятию деловых рисков. В результате создаются предпосылки расширенного воспроизводства национального продукта и национального дохода. Расширившаяся налоговая база сможет поддержать налоговые поступления на прежнем уровне, даже если ставки налога снизятся.

Параметры кривой Лаффера носят эмпирический характер. Это означает, что на практике сложно ответить на вопрос, при какой конкретной ставке налога начинается снижение налоговых поступлений в бюджет.

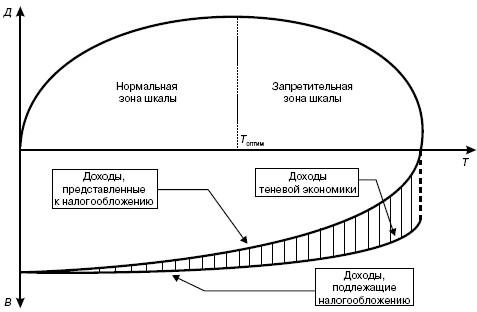

Кривая Лаффера может быть представлена и в иной форме, показывающей, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, т.е. при нарушении принципа соразмерности налогообложения (рис. 2). При увеличении налоговых ставок (в начале кривой) побудительные мотивы хозяйствующих субъектов и населения серьезно не затрагиваются и заинтересованность в легальных доходах, а также общий объем производства сокращаются медленнее, чем возрастает ставка. Поскольку уменьшение налогооблагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают.

Рис. 2. Кривая Лаффера. Форма II.

Но как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода плательщика. Начинается спад хозяйственной активности. Уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в теневую. Несмотря на рост налоговых ставок, бюджетные доходы сокращаются, поскольку сокращается реальная налогооблагаемая база.

Сама по себе кривая Лаффера не позволяет судить о том, к каким результатам приведет повышение или понижение налоговых ставок – увеличению или сокращению налоговых поступлений. Это зависит от совокупности целого ряда факторов: типа системы налогообложения, временного параметра, масштабов теневой экономики, исходного уровня налоговых ставок, обилия лазеек и льгот и т. п.

Но эта кривая отражает железную общую закономерность: если существующие налоговые ставки непомерно велики, при снижении налогов поступления в казну увеличатся. Стимул, получаемый экономикой от более низких налогов, будет настолько силен, что с лихвой скомпенсирует сокращение прямых налоговых поступлений вследствие снижения ставок. Иными словами, экономический эффект налоговой реформы перевесит ее арифметический эффект.

Следует также учитывать и благоприятное воздействие налоговой реформы на государственный бюджет. Снижение налогов создает стимул для увеличения объема производства и расширения занятости. Ускоренное экономическое развитие означает снижение безработицы и повышение доходов населения, что в свою очередь ведет к экономии расходов на пособия по безработице и другие программы социальной защиты.

эффект Лаффера — это… Что такое эффект Лаффера?

- эффект Лаффера

Economy: Laffer’s effect

Универсальный русско-английский словарь. Академик.ру. 2011.

- эффект Лауэ

- эффект Лачинса

Смотреть что такое «эффект Лаффера» в других словарях:

Кривая Лаффера — колоколообразная кривая, отражающая соотношение между налоговыми ставками и объемом налоговых поступлений. При этом существует такая налоговая ставка, при которой налоговые поступления достигают максимума. В экономике предложения считается, что… … Финансовый словарь

Предложение — (Supply) Определение предложения, изменение и цена предложения Информация об определении предложения, изменение и цена предложения Содержание Содержание Определение Кривая Изменение предложения Изменение величины предложения Сдвиги кривой… … Энциклопедия инвестора

Экономическая теория предложения — Экономическая теория предложения это макроэкономическая теория, согласно которой экономический рост можно эффективно стимулировать за счет снижения барьеров для производства (предложения) товаров и услуг, то есть за счет снижения налогов и… … Википедия

Лаффер, Артур — Arthur Betz Laffer Дата рождения … Википедия

Рейган, Рональд — В Википедии есть статьи о других людях с такой фамилией, см. Рейган (значения). Рональд Уилсон Рейган Ronald Wilson Reagan … Википедия

Макроэкономика — (от др. греч. μακρός длинный, большой, οἶκος дом и Nόμος закон) наука, изучающая функционирование экономики в целом, экономической системы как единого целого, работу экономических агентов и рынков; совокупность… … Википедия

Налоги — [taxes, taxation] обязательные платежи, взимаемые государством с физических и юридических лиц для финансирования государственных расходов (прежде всего на здравоохранение, народное образование, оборону, содержание государственного аппарата), но… … Экономико-математический словарь

Налоги — [taxes, taxation] обязательные платежи, взимаемые государством с физических и юридических лиц для финансирования государственных расходов (прежде всего на здравоохранение, народное образование, оборону, содержание государственного аппарата), но… … Экономико-математический словарь

налоги — Обязательные платежи, взимаемые государством с физических и юридических лиц для финансирования государственных расходов (прежде всего на здравоохранение, народное образование, оборону, содержание государственного аппарата), но также служащие… … Справочник технического переводчика