Финансовая политика, стратегия и тактика

Финансовая политика государства – это особая форма деятельности государства, направленная на мобилизацию финансовых ресурсов, их рациональное распределение и использование для осуществления его функций.

Проявляется финансовая политика в виде форм и методов мобилизации финансовых ресурсов и использовании их на различные потребности государства: развитие экономики, социальную защиту населения, потребность в финансовом законодательстве, практических действиях в области финансов разных государственных структур.

Финансовая политика, как способ воздействие финансов на экономическое и социальное развитие общества является составной частью экономической политики государства.

Основной целью финансовой политики является оптимальное распределение валового общественного продукта между отраслями народного хозяйства, социальными группами населения, территориями. На этой основе должны обеспечиваться стойкий рост экономики, усовершенствование ее структуры, создание условий для развития хозяйственных единиц разных форм собственности.

Финансовая политика способствует обеспечению ресурсами целевых программ, сосредоточению средств на ключевых направлениях развития экономики, стимулированию роста эффективности производства, использованию местных ресурсов.

При разработки финансовой политики необходимо учитывать ряд требований, которым она должна отвечать:

– финансовая политика должна разрабатываться на основе научного подхода, предполагающего соответствие финансовой политики закономерностям общественного развития;

– тщательное изучение предшествующего хозяйственного и финансового опыта, мирового опыта, новых тенденций и прогрессивных явлений;

– соблюдение комплексного подхода при выработке и проведении финансовой политики.

– учет множества факторов при многовариантности расчетов с использованием метода наложения финансовых мероприятий на конкретную экономическую ситуацию в стране, прогнозирование результатов при выработке концепции финансовой политики;

Результативность финансовой политики тем выше, чем больше она учитывает потребности общественного развития, интересы всех слоев общества, конкретно-исторические условия.

ПРИНЦИПЫ ФИНАНСОВОЙ ПОЛИТИКИ

При разработке финансовой политики государства необходимо учитывать определенные принципы финансовой политики. Принципы финансовой политики государства в каждом конкретном случае, в каждом отдельно взятом государстве, в определенный период могут изменяться.

Вторым принципом финансовой политики государства является мобилизация и использование финансовых ресурсов для обеспечения социальных гарантий. Более точно этот принцип можно сформулировать как поиск и постоянное совершенствование форм и методов мобилизации и использования финансовых ресурсов на цели социальных гарантий и других видов потребностей граждан.

ЗВЕНЬЯ ФИНАНСОВОЙ ПОЛИТИКИ

Для того, чтобы лучше уяснить содержание, задачи и требования к финансовой политике и разделить сферы финансовых отношений, исходя из их сущности и содержания, следует различать как самостоятельные составные части финансовой политики: налоговую политику, бюджетно-финансовую и денежно-кредитную.

Налоговая политика как неотъемлемая часть финансовой политики реализует интерес государства. Ее главное назначение состоит в изъятии части валового внутреннего продукта на общественные нужды, в мобилизации этих средств и перераспределении через бюджет.

Бюджетно-финансовая политика (фискальная политика) как составная часть финансовой политики связана с распределением фонда денежных средств государства и его использованием по отраслевому, целевому и территориальному назначению. Или более кратко – использование государственных расходов для воздействия на макроэкономические условия.

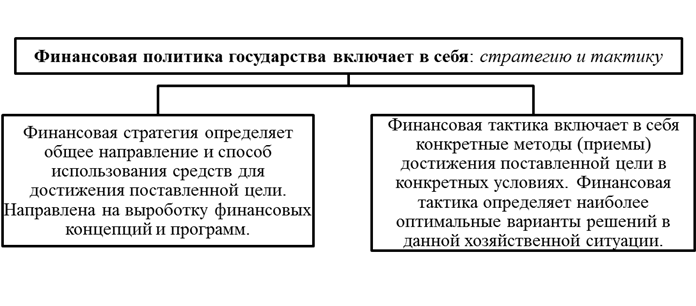

ФИНАНСОВАЯ СТРАТЕГИЯ И ТАКТИКА

Главным субъектом финансовой политики является государство.

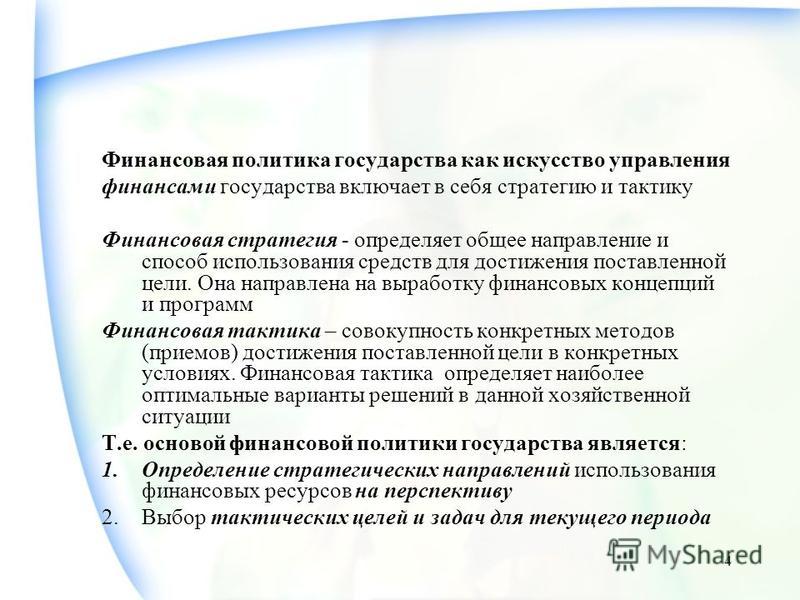

Оно разрабатывает стратегию основных направлений финансового развития общества на отдаленную перспективу и определяет задачи на предстоящий период, средства и пути их достижения. В зависимости от характера поставленных задач финансовая политика подразделяется на финансовую стратегию и финансовую тактику.

Оно разрабатывает стратегию основных направлений финансового развития общества на отдаленную перспективу и определяет задачи на предстоящий период, средства и пути их достижения. В зависимости от характера поставленных задач финансовая политика подразделяется на финансовую стратегию и финансовую тактику.Финансовая стратегия и тактика тесно связаны между собой. В качестве финансовой стратегии следует рассматривать финансовое оздоровление экономики и динамичный рост валового внутреннего продукта, повышение конкурентоспособности продукции. Такие цели можно достигнуть через сокращение дефицита бюджета, уменьшение инфляции, укреплении курса гривны, т.

Понравился данный материал?

Не стесняйся, поставь лайк, расскажи о нас своим друзьям, однокурсникам, короче, всем, кому был бы полезнен наш сайт! Тебе ничего не стоит, а нам приятно, что не зря стараемся 😉

Спасибо!

Цели финансовой политики предприятия.Взаимосвязь финансовой стратегии и тактики

2. Целью разработки финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности.

Указанные цели индивидуальны для каждого хозяйствующего субъекта. Предприятия в условиях высокой инфляции и существующей налоговой политики государства могут иметь различные интересы в вопросах формирования и использования прибыли, выплаты дивидендов, регулирования издержек производства, увеличения имущества и объемов продаж (выручки от реализации).

Однако все эти аспекты деятельности предприятия, отраженные в финансовом, налоговом и управленческом типах учета, поддаются управлению с помощью методов, наработанных мировой практикой, совокупность которых и составляет систему управления финансами.

Известно, что в сегодняшних условиях для большинства предприятий характерна реактивная форма управления финансами, т.е. принятие управленческих решений как реакции на текущие проблемы, или так называемое «латание дыр». Такая форма управления порождает ряд противоречий между: интересами предприятия и фискальными интересами государства; ценой денег и рентабельностью производства; рентабельностью собственного производства и рентабельностью финансовых рынков; интересами производства и финансовой службы и т.д.

Одной из задач реформы предприятия является переход к управлению финансами на основе анализа финансово — экономического состояния с учетом постановки стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их достижения. Результаты деятельности любого предприятия интересуют как внешних рыночных агентов (в первую очередь инвесторов, кредиторов, акционеров, потребителей и производителей), так и внутренних (руководителей предприятия, работников административно — управленческих структурных подразделений, работников производственных подразделений).

3. При проведении реформы предприятия стратегическими задачами разработки финансовой политики предприятия являются:

максимизация прибыли предприятия;

оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости;

достижение прозрачности финансово — экономического состояния предприятий для собственников (участников, учредителей), инвесторов, кредиторов;

обеспечение инвестиционной привлекательности предприятия;

создание эффективного механизма управления предприятием;

использование предприятием рыночных механизмов привлечения финансовых средств.

В рамках этих задач рекомендуется выполнить следующие мероприятия по ряду направлений в области управления финансами:

проведение рыночной оценки активов;

проведение реструктуризации задолженности по платежам в бюджет;

разработка программы мер по ликвидации задолженности по выплате заработной платы;

разработка мер по снижению неденежных форм расчетов;

проведение анализа положения предприятия на рынке и выработка стратегии развития предприятия;

проведение инвентаризации имущества и осуществление реструктуризации имущественного комплекса предприятия.

Следует отметить тот факт, что при разработке эффективной системы управления финансами постоянно возникает основная проблема совмещения интересов развития предприятия, наличия достаточного уровня денежных средств для проведения указанного развития и сохранения высокой платежеспособности предприятия.

Открыть полный текст документа

Финансовая политика управления денежными потоками: понятие, место и значение в системе менеджмента предприятия

Петрунь Анастасия Михайловна, Костенко Ольга Владимировна1. Магистрант экономического факультета

2. Заведующий кафедрой денег, кредита и финансов

ФГБОУ ВО Вятская государственная сельскохозяйственная академия, г. Киров

Petrun Anastasia Mikhailovna, Kostenko Olga Vladimirovna

1. Master of Economic Faculty

2. Head of department of money, credit and finance

Federal State Budgetary Educational Institution of Higher Education “Vyatka state agricultural academy” Kirov, Russia

Ее основная задача – обеспечить выполнение бизнес-стратегии и конкурентной стратегии предприятия. Финансовая политика предприятия выступает как инструмент реализации финансовой стратегии. В свою очередь, одним из разделов финансовой политики является политика управления денежными потоками.

Ее основная задача – обеспечить выполнение бизнес-стратегии и конкурентной стратегии предприятия. Финансовая политика предприятия выступает как инструмент реализации финансовой стратегии. В свою очередь, одним из разделов финансовой политики является политика управления денежными потоками.Abstract: Financial strategy is one of the functional strategies of the enterprise. Its main task is to ensure implementation of the business strategy and competitive strategy of the enterprise. The financial policy of the enterprise acts as an instrument for implementing a financial strategy. In turn, one of the sections of the financial policy is the cash flow management policy.

Ключевые слова: финансовая политика, управление денежными потоками, системы менеджментаKeywords: financial policy, cash flow management, management systems

Управление денежными потоками справедливо следует отнести к одному из классических разделов краткосрочной финансовой политики, поскольку способность своевременно проводить платежи напрямую влияет на ритмичность и устойчивость производственного процесса, репутацию предприятия, его кредитоспособность и ряд других характеристик. Вместе с тем придавать этому направлению главенствующее значение в управлении предприятием и его финансовой системой было бы неверно. В свою очередь, управление финансами предприятия является одной из важных составляющих системы управления предприятия в целом. Любое предприятие представляет собой целостную систему, для которой решение финансовых вопросов – ключевое, но не единственно важное направление деятельности.

Вместе с тем придавать этому направлению главенствующее значение в управлении предприятием и его финансовой системой было бы неверно. В свою очередь, управление финансами предприятия является одной из важных составляющих системы управления предприятия в целом. Любое предприятие представляет собой целостную систему, для которой решение финансовых вопросов – ключевое, но не единственно важное направление деятельности.

Цель исследования – определить место и значение финансовой политики управления денежными потоками в системе менеджмента предприятия.

Материал и методы исследования. Теоретической и методологической основой исследования послужили научные концепции и результаты исследований по теории финансового менеджмента. В процессе исследования были использованы общенаучные подходы (системный подход, диалектический, абстрактно-логический методы).

Результаты и их обсуждение. В условиях агрессивно меняющейся внешней среды, в соответствии с теорией стратегического менеджмента система разработки стратегии развития предприятия включает несколько организационных уровней [1]. Они составляют так называемую стратегическую пирамиду (рис.1).

Они составляют так называемую стратегическую пирамиду (рис.1).

Рисунок 1. Пирамида разработки стратегии для диверсифицированной компании

Корпоративная стратегия предполагает общий план по управлению компанией [2], состоящей из нескольких стратегических единиц бизнеса (формирование портфеля бизнесов, управление портфелем, распределение ресурсов между предприятиями, управление синергией внутри портфеля и т.д.). Бизнес-стратегия заключается в выборе деловой и конкурентной стратегии и постановке задач перед функциональными стратегиями.

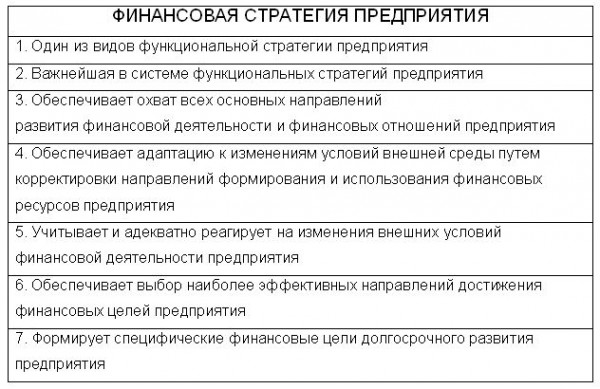

Для нашего исследования наибольший интерес представляет место функциональных стратегий в стратегической пирамиде, одним из видов которых является финансовая стратегия. Среди функциональных стратегий можно назвать кроме финансовой стратегии такие стратегии, как производственная стратегия, стратегия маркетинга, кадровая стратегия и ряд других. Их основная роль – обеспечить выполнение бизнес-стратегии предприятия, подкрепить избранные стратегии конкуренции и инвестиционные стратегии конкурентными преимуществами.

Дело в том, что достижение конкурентных преимуществ обеспечивается исключительно функциональными стратегиями. Так, если предприятие избирает в качестве конкурентной стратегии лидерство по издержкам, то задача, например, финансовой стратегии – с помощью управления затратами, минимизации оборотного капитала, привлечения дешевых финансовых ресурсов добиться существенного снижения себестоимости выпускаемой продукции. Только в этом случае предприятие может позволить себе продавать свою продукцию на рынке по ценам ниже конкурентов.

Кроме подкрепления конкурентных стратегий перед финансовой стратегией предприятия стоит еще одна важная задача – обеспечить инвестиции предприятия источниками финансирования. Для этого предприятие должно быть ликвидным, платежеспособным и финансово устойчивым. В качестве примера сбалансированной стратегической пирамиды на примере однопрофильного предприятия Костенко О.В. [3] приводит стратегическую пирамиду одного из передовых сельскохозяйственных предприятий Кировской области (рис. 2).

2).

Рисунок 2. Взаимосвязь деловой и функциональных стратегий ОАО «Племзавод «Октябрьский» Куменского района Кировской области

Вместе с тем, анализ научной литературы позволяет выявить примеры яркого функционализма в определении места функциональных стратегий в системе менеджмента предприятия, когда предпринимаются попытки придать одной из функциональных стратегий главенствующее значение. Так, А.И. Хорев, А.Н. Морозов, Е.В. Сухоруков [4] особое место среди функциональных стратегий отводят финансовой стратегии. Т.В. Теплова [5] также утверждает, что наиболее значимой из всех функциональных стратегий предприятия является его финансовая стратегия, так как именно в ее рамках принимаются решения по стратегическому развитию предприятия и формулируется дивидендная политика, определяющая взаимоотношения с собственниками компании. С этим сложно согласиться. По-видимому, подобные взгляды характерны все же для начального этапа развития научных взглядов в российской управленческой науке.

Более традиционными и распространенными являются мнения, согласно которым финансовая стратегия есть один из множества равнозначных компонентов системы стратегического управления. Так, И.А. Бланк [6] определяет финансовую стратегию как одну из важнейших функциональных стратегий, направленную на обеспечение финансовой деятельности на основе определения долгосрочных целей в области финансов и оптимальных путей их достижения, внесение необходимых корректировок по направлениям формирования и использования финансовых ресурсов в случае необходимости.

И.П. Хоминич [7], отводя финансовой стратегии двойственную роль, классифицируя ее одновременно как функциональную, так и как базовую, определяет ее как обобщающий алгоритм действий, направленных на достижение поставленной цели в рамках миссии организации путем скоординированного формирования и использования финансовых ресурсов.

Схожего мнения придерживается А.Н. Петров [8]. Так как именно через систему финансовых показателей отражаются все виды деятельности предприятия, финансовая стратегия имеет ключевое значение. Именно на ее основе происходит балансировка всех функциональных задач и строится их иерархия. И причина здесь заключается в объективной ограниченности финансовых ресурсов предприятия.

Именно на ее основе происходит балансировка всех функциональных задач и строится их иерархия. И причина здесь заключается в объективной ограниченности финансовых ресурсов предприятия.

В.М. Попов [9] в качестве подсистемы общей стратегии, представляющей собой программу действий по реализации концепции использования финансовых ресурсов для достижения стратегического конкурентного преимущества, также называет финансовую стратегию. Тем самым еще раз подтверждается тесная взаимосвязь стратегического и финансового менеджмента.

Исследование содержания понятия «финансовая стратегия» проводит В.С. Михель [10], он выделяет четыре подхода к пониманию термина и называет следующие четыре основных подхода к пониманию финансовой стратегии, основываясь на анализе научных публикаций:

— В.Д. Борисова и П.П. Сычев [11] указывают, что финансовая стратегия включает в себя два компонента – целевой и ресурсный;

— В.В. Литовченко [12] раскрывает финансовую стратегию через построение финансовой модели предприятия как открытой социально-экономической системы и связанной, таким образом, со всеми остальными подсистемами стратегического управления;

— в качестве инструментария стратегического управления предприятием финансовая стратегия представляет собой действия по прогнозирования, планированию и формированию финансовых ресурсов предприятия – с этих позиций финансовую стратегию рассматривают А. М. Попович [13], И.А. Лисовская [14]. Финансовая стратегия есть инструмент управления для формирования финансовых ресурсов с целью устойчивого функционирования и развития предприятия;

М. Попович [13], И.А. Лисовская [14]. Финансовая стратегия есть инструмент управления для формирования финансовых ресурсов с целью устойчивого функционирования и развития предприятия;

— большинство отечественных и зарубежных авторов рассматривают финансовую стратегию как установление целей и определение оптимальных путей их достижения, что вполне соответствует классическому определению стратегии вообще. Именно так финансовую стратегию рассматривают И.А. Бланк [6], Т.В. Теплова [5], И.А. Карасева и М.А. Ревякина [15], Ю. Бригхэм и М. Эрхардт [16], Р. Брейли, С. Майерс и Ф. Аллен [17].

При решении задач управления финансами предприятия обычно происходит разделение направлений и приоритетов на стратегические и тактические. Соответственно этому применяются термины «финансовая стратегия» и «финансовая политика». При этом в понимании данных терминов и при их применении отмечаются определенные неточности и разночтения.

Таблица 1

Анализ подходов к пониманию соотношений терминов «финансовая стратегия» и «финансовая политика»

| Авторы | Точка зрения |

| Рассматривают долгосрочную и краткосрочную финансовую политику вне контекста финансовой стратегии | |

В. Н. Ситников [18] Н. Ситников [18] | Финансовая политика, будь она долгосрочная, или краткосрочная всегда проистекает из своей экономической и политической природы |

| Т. В. Савченко, А. Е. Наумова [19] | Краткосрочная финансовая политика поддерживает маневрирование предложением товаров и услуг в рамках года, тогда как долгосрочная финансовая политика ставит своей целью изменение положения предприятия на рынке, в частности изменение количества, качества и ассортимента товаров и услуг |

| Выделяют отдельно финансовую стратегию, а также долгосрочную и краткосрочную финансовую политику | |

| У.Б. Бекмурзиев [20] | Финансовая политика – это форма реализации финансовой стратегии, структурированная по основным важнейшим аспектам финансовой деятельности. Говоря о видах финансовой политики предприятия, в первую очередь, производится деление на краткосрочную и долгосрочную финансовую политику. |

| В.Я. Ушаков [21] | Разделы учебного пособия: финансовая политика, долгосрочная финансовая политика; финансовая стратегия |

| Рассматривают финансовую стратегию и долгосрочную финансовую политику как синонимы, выделяют отдельно краткосрочную финансовую политику | |

О. А. Евстигнеева [22] А. Евстигнеева [22] | Финансовая политика в зависимости от времени достижения и вида поставленных целей делится на два вида: краткосрочную и долгосрочную. Долгосрочная финансовая политика – это финансовая стратегия предприятия, система долгосрочных целей и способов развития финансов |

| Ю.В. Гольченко [23] | По временному периоду выделяет краткосрочную и долгосрочную финансовую политику. Одним из направлений долгосрочной финансовой политики является разработка финансовой стратегии |

| Выделяют финансовую стратегию и краткосрочную финансовую политику, которые находятся в иерархическом соподчинении | |

| К.Ю. Курилов [24] | Наряду с финансовой стратегией выделяют и финансовую тактику, которая представляет собой процесс оперативного управления финансами предприятия. Оперативное управление финансами или финансовая тактика является способом достижения стратегических задач поставленных перед финансовой стратегией предприятия |

О. А. Кузнецова, А. Кузнецова,И.А. Ишеева, Ю.В. Дворникова [25] | Стратегическое планирование предполагает разработку финансовой стратегии и финансовой политики по основным направлениям деятельности |

| Л.В. Плахова, В.Н. Кожевникова [26] | Рассматривают финансовую стратегию и финансовую политику на примере ОАО «Рязанский радиозавод» |

Анализ научных публикаций позволил нам выделить несколько разных подходов к пониманию и соотношению терминов «финансовая стратегия», «долгосрочная финансовая политика» и «краткосрочная финансовая политика»:

— первая группа авторов рассматривает цели и содержание финансовой политики в отрыве от финансовой стратегии предприятия, что вряд ли является правильным. Финансовая политика не может разрабатываться и реализовываться без учета стратегии управления финансами предприятия. Напротив, она полностью подчинена целям финансовой стратегии;

— вторая группа авторов все три понятия считают самостоятельными. Мы не согласны с данной точкой зрения, поскольку при ближайшем рассмотрении оказывается, что содержание долгосрочной финансовой политики и финансовой стратегии предприятия идентичны;

Мы не согласны с данной точкой зрения, поскольку при ближайшем рассмотрении оказывается, что содержание долгосрочной финансовой политики и финансовой стратегии предприятия идентичны;

— третья группа авторов, хотя и использует термины «финансовая стратегия» и «долгосрочная финансовая политика» как самостоятельные, но фактически употребляют их как синонимы;

— наиболее точной является точка зрения четвертой группы авторов, согласно которой следует выделять термины «финансовая стратегия» и «краткосрочная финансовая политика». При этом последнюю следует строго рассматривать как средство реализации и продолжение первой. Краткосрочная финансовая политика (или просто финансовая политика) подчиняется финансовой стратегии предприятия и решает ее задачи.

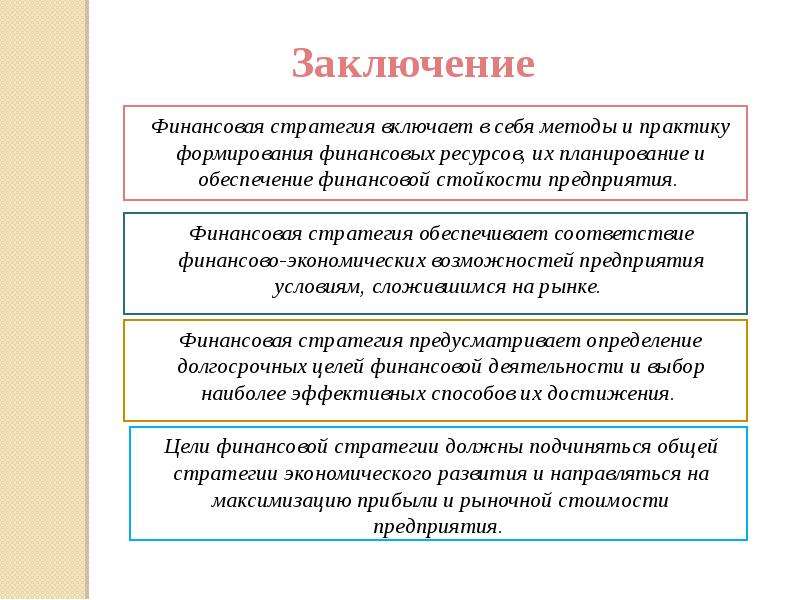

Основная цель финансовой стратегии состоит в том, чтобы максимизировать стоимость бизнеса. Эту цель можно декомпозировать на задачи двух уровней. На первом уровне устанавливаются задачи управления в рамках финансовой стратегии по всем трем видам деятельности – текущей, инвестиционной и финансовой. Как правило, эти задачи формируются в рамках соответствующих политик. И как финансовая политика вообще является способом реализации финансовой стратегии, так финансовая политика управления денежными потоками является частью общей финансовой политики.

Как правило, эти задачи формируются в рамках соответствующих политик. И как финансовая политика вообще является способом реализации финансовой стратегии, так финансовая политика управления денежными потоками является частью общей финансовой политики.

К разделам финансовой стратегии исследователи достаточно единодушно относят такие вопросы, как инвестиционная политика, дивидендная политика, долгосрочное заимствование капитала. Финансовые вопросы текущего характера относят к сфере не финансовой стратегии, а финансовой политики. Один из наиболее традиционных вариантов представления ее содержания представлен ниже на рисунке 3.

Рисунок 3. Состав финансовой политики корпорации [10]

Очевидно, что в данной схеме под разделом «Управление текущей ликвидностью» подразумевается также управление денежными потоками, поскольку основные текущие задачи управления денежными потоками организации – это недопущение кассовых разрывов (или обеспечение текущей ликвидности).

Выводы. Таким образом, управление денежными потоками является одним из разделов краткосрочной финансовой политики организации, которая является инструментом реализации финансовой стратегии. Финансовая стратегия, в свою очередь, подчиняется целям, поставленным в рамках выбора и формулирования общей стратегии развития организации.

Таким образом, управление денежными потоками является одним из разделов краткосрочной финансовой политики организации, которая является инструментом реализации финансовой стратегии. Финансовая стратегия, в свою очередь, подчиняется целям, поставленным в рамках выбора и формулирования общей стратегии развития организации.

Библиографический список

1. Томпсон-мл., Артур. А., Стрикленд III, А. Дж. Стратегический менеджмент: концепции и ситуации для анализа: пер. с англ. — 12-е издание. — М.: Издательский дом «Вильямс», 2005. – 928с.2. Костенко О.В. Стратегический менеджмент: Курс лекций для студентов вузов по специальности 080507 «Менеджмент организации». – Киров: Вятская ГСХА, 2012. — 227с.

3. Костенко О.В. Стратегии развития сельскохозяйственных предприятий // Актуальные вопросы экономической науки. Материалы Международной научн. — практ. конференции. – Киров: Вятская ГСХА, 2011. – С.121-128.

4. Хорев А.И. Формирование стратегии предприятия [Электронный ресурс] / А.

И. Хореев, А.Н.Морозов, Е.В.Сухоруков // Экономический анализ: теория и практика. – 2008. — № 16. — Режим доступа: [Консультант Плюс]. – Загл. с экрана.

И. Хореев, А.Н.Морозов, Е.В.Сухоруков // Экономический анализ: теория и практика. – 2008. — № 16. — Режим доступа: [Консультант Плюс]. – Загл. с экрана.5. Теплова Т.В. Эффективный финансовый директор. — М.: Юрайт, 2016. – 508с.

6. Бланк И.А. Финансовая стратегия предприятия. — Киев: Эльга, Ника-Центр, 2004. – 656с.

7. Хоминич И.П. Финансовая стратегия компаний: Научное издание. — М.: изд-во Рос. экон. акад., 1998.

8. Петров А.Н., Салтыков А.В. Процесс реализации стратегии: содержательные аспекты // Известия Санкт-Петербургского государственного экономического университета. – 2017. — №1-1. – С.21–30.

9. Попов В.М. Бизнес фирмы и бюджетирование потока денежных средств / В.М. Попов, С.И. Ляпунов, Т.А. Воронова. — М.: Финансы и статистика, 2006. — 397с.

10. Михель В.С. Определение и выбор финансовой стратегии корпорации // МИР (Модернизация. Инновации. Развитие). — 2015. — № 1(21). — С.112-117.

11. Борисова В.Д., Сычев П.П. Особенности финансовых стратегий российских компаний // Известия Пензенского государственного педагогического университета им.

В.Г. Белинского. — 2011. — № 24. — С.230-234.

В.Г. Белинского. — 2011. — № 24. — С.230-234.12. Литовченко В.В. Общее и особенное в формировании финансовых стратегий предприятия // Известия Томского политехнического университета. – 2005. – №36. С.190 – 194.

13. Попович А.М. Финансовая стратегия фирмы // Вестник Омского государственного университета им. Ф.М. Достоевского. Серия «Экономика». — 2007. — № 3. — С.61–63.

14. Лисовская И.А. Финансовая стратегия: путь к финансовому успеху и стабильности // Инициативы XXI века. — 2009. — № 3. — С.26–30.

15. Карасева И.М., Ревякина М.А. Финансовый менеджмент. — М.: Омега-Л, 2006. – 335 с.

16. Бригхэм Ю.Ф., Эрхардт М.С. Финансовый менеджмент. — СПб: Питер, 2009. – 960 с.

17. Брейли Р., Майрес С., Аллен Ф. Принципы корпоративных финансов. — М.: Олимп-Бизнес, 2016. – 576с.

18. Ситников В.Н. Финансовая политика предприятия как фактор эффективного управления финансовыми ресурсами // Вестник ИМСИТа. – 2011. – № 3–4. – С.40–43.

19. Савченко Т.В., Наумова А.Е. Финансовая политика как фактор эффективного развития предприятия // РЕГИОН: системы, экономика, управление.

– 2014. — № 3.- С.153-158.

– 2014. — № 3.- С.153-158.20. Бекмурзиев У.Б. Понятие, цели и содержание финансовой политики предприятия // Проблемы современной экономики (Новосибирск). — 2016. — № 32. — С.111-119.

21. Ушаков В.Я. Финансовая политика предприятия: учебное пособие. – М.: изд. «МУ им. С.Ю. Витте», 2015. – 242с.

22. Евстигнеева О.А. О финансовой политике предприятия // Вектор науки ТГУ. – 2014. — № 4. – С.99-103.

23. Гольченко Ю.В. Проблемы обеспечения эффективности финансовой политики предприятия // Форум. Серия: Гуманитарные и экономические науки. — 2016. — № 2. — С.70-75.

24. Курилов К.Ю. Методологические подходы к формированию финансовой стратегии предприятия // Карельский научный журнал. — 2013. — № 3. – С.17-20.

25. Кузнецова О.А., Ишеева И.А., Дворникова Ю.В. Формирование финансовой стратегии организации // Концепт. – 2013. – Спецвыпуск № 04. – ART 13533. – 0,4 п. л. – URL: http://e-koncept.ru/2013/13533.htm.

26. Плахова Л.В., Кожевникова В.Н. Финансовая политика предприятия как фактор роста конкурентоспособности // Экономическая среда.

— 2015. — № 4. — С.16-21.

— 2015. — № 4. — С.16-21.ее цели, задачи и элементы. Взаимосвязь финансовой стратегии, тактики и финансового механизма. Современная финансовая политика Российской Федерации — Студопедия

Финансовая политика — совокупность государственных мероприятий по использованию финансовых отношений для выполнения государством своих функций. Целью финансовой политики является наиболее полная мобилизация финансовых ресурсов, необходимых для удовлетворения потребностей развития общества. Поэтому финансовая политика призвана создать благоприятные условия для активизации предпринимательской деятельности, определить рациональные формы изъятия доходов предприятий в пользу государства и долю участия населения в формировании финансовых ресурсов.

В зависимости от длительности периода и характера решаемых задач финансовая политика подразделяется на финансовую стратегию и финансовую тактику. Финансовая стратегия – долговременный курс финансовой политики, рассчитанный на перспективу и предусматривающий решение крупномасштабных задач с концентрацией финансовых ресурсов на главных направлениях экономического и социального развития. Финансовая тактика направлена на решение конкретных задач определенного этапа развития общества путем перегруппировки финансовых ресурсов. Она отличается гибкостью, что предопределяется подвижностью экономических условий, социальных факторов и др. Финансовая стратегия и финансовая тактика взаимосвязаны. Стратегия создает условия для решения тактических задач, а также выявляет решающие участки развития и приводит в соответствие со способами и формами организации финансовых отношений и взаимосвязей. Финансовая тактика позволяет в более сжатые сроки и с наименьшими затратами решать задачи финансовой стратегии. Финансовый механизм строится исходя из целей финансовой политики.

Финансовая тактика направлена на решение конкретных задач определенного этапа развития общества путем перегруппировки финансовых ресурсов. Она отличается гибкостью, что предопределяется подвижностью экономических условий, социальных факторов и др. Финансовая стратегия и финансовая тактика взаимосвязаны. Стратегия создает условия для решения тактических задач, а также выявляет решающие участки развития и приводит в соответствие со способами и формами организации финансовых отношений и взаимосвязей. Финансовая тактика позволяет в более сжатые сроки и с наименьшими затратами решать задачи финансовой стратегии. Финансовый механизм строится исходя из целей финансовой политики.

Задачи финансовой политики. Можно следующим образом сформулировать задачи финансовой политики:

1) обеспечение условий для формирования максимально возможных финансовых ресурсов;

2) установление рационального с точки зрения государства распределения и использования финансовых ресурсов;

3) организация регулирования и стимулирования экономических и социальных процессов финансовыми методами;

4) выработка финансового механизма и его развитие в соответствии с изменяющимися целями и задачами стратегии;

5) создание эффективной и максимально деловой системы управления финансами.

К элементам финансовой политики можно отнести:

- налоговую политику;

- бюджетную политику;

- денежно-кредитную политику;

- ценовую политику;

- таможенную политику;

- социальную политику;

- инвестиционную политику;

- политику в области международных финансов.

Под бюджетной политикой понимают определение государством:

- источников формирования доходов государственного бюджета;

- приоритетных направлений расходов бюджета;

- допустимых пределов разбалансированности бюджета;

- источников финансирования бюджетного дефицита;

- принципов взаимоотношений между отдельными звеньями бюджетной системы.

Таможенная политика, часть внешнеторговой деятельности государства, регламентирующая объём, структуру и условия экспорта и импорта товаров

НАЛОГОВАЯ ПОЛИТИКА — курс действий, система мер, проводимых государством в области налогов и налогообложения. Налоговая политика находит свое выражение в видах применяемых налогов, величинах налоговых ставок, установлении круга налогоплательщиков и объектов налогообложения, в налоговых льготах.

Налоговая политика находит свое выражение в видах применяемых налогов, величинах налоговых ставок, установлении круга налогоплательщиков и объектов налогообложения, в налоговых льготах.

Под кредитно-денежной политикой понимают обеспечение устойчивости денежного обращения через управление эмиссией, регулирование инфляции и курса национальной денежной единицы; и др.

Ценовая политика основана на регулировании цен и тарифов на монопольные товары и услуги.

Инвестиционная политика предполагает создание условий для инвестирования сбережений населения, развитие ипотечного кредитования, привлечение прямых иностранных инвестиций.

Социальная политика проводит мероприятия по следующим направлениям: разработка механизмов компенсации доходов наименее обеспеченных слоев населения, упорядочение системы социальных льгот, регулирование вынужденной миграции и др.

Международная финансовая политика. В ее основе лежит управление валютно-финансовыми и кредитными отношениями в сфере международных отношений, связанных как с международным разделением труда, с формированием и погашением государственного долга, так и с участием в деятельности международных организаций, в том числе и в международных финансовых организациях.

Современная финансовая политика является составной частью экономической политики Российской Федерации, основные цели и задачи которой разрабатываются и реализуются исполнительными органами власти во главе с Президентом РФ и утверждаются законодательными органами власти в ходе рассмотрения и утверждения бюджетов каждого уровня бюджетной системы РФ на очередной финансовый год.

Современная финансовая политика нацелена на формирование модели российской экономики, обладающей долгосрочным потенциалом экономического роста, повышение благосостояния населения. В ее составе главное место отводится бюджетной политике, которая в свою очередь подразделяется на политику мобилизации доходов в бюджеты всех уровней, политику в области бюджетных расходов и политику в сфере межбюджетных отношений.

Главной стратегической задачей бюджетной политики на современном этапе является проведение бюджетной реформы, предполагающей переход от управления бюджетными затратами к управлению результатами путем повышения ответственности и расширения самостоятельности участников бюджетного процесса и администраторов бюджетных средств в рамках четких среднесрочных ориентиров.

значение, роль, принципы формирования – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

УДК 336.71

Финансовая политика коммерческого банка: значение, роль, принципы формирования

Е.А. Бибикова, д-р экон. наук, С.В. Симонцева, асп.

Определены значение и роль формирования коммерческими банками финансовой политики. Сформулированы цели финансовой политики коммерческого банка в части финансовой стратегии и тактики. Обозначены и исследованы принципы формирования финансовой политики коммерческого банка.

Ключевые слова: финансовая политика, коммерческий банк, финансовая стратегия, финансовая тактика.

Financial Politics of Commercial Bank: Importance, Role, Principles of Elaboration

E.A. Bibikova, Doctor of Economics, S.V. Simontseva, Post Graduate Student

This article provides formation significance and role of financial politics formed by commercial banks. The authors formulate goals of financial strategy and financial tactics, which are the parts of the whole financial politics of a commercial bank. The authors mark in and investigate the principles of elaboration financial politics of a commercial bank in detail.

Key words: financial politics, commercial bank, financial strategy, financial tactics.

Современная экономическая ситуация, определяющая условия развития российской банковской системы, характеризуется возрастающей конкуренцией между различными финансовыми посредниками за средства населения и организаций; периодически возникающими проблемами ликвидности коммерческих банков, деятельность которых во многом зависит от внешних источников и подвержена сильному влиянию факторов внешней среды; высокой динамичностью изменений и значительной неопределенностью в выборе рациональных управленческих решений. Все это требует от коммерческих банков продуманной и эффективной финансовой политики.

Качество финансовой политики коммерческих банков в значительной мере определяет эффективность деятельности банков, высокие темпы их развития, отвечающие растущим общественным потребностям, конкурентоспособность и финансовую устойчивость коммерческих банков, а также успешное функционирование экономики в целом, поскольку коммерческий банк в процессе своей финансовой деятельности опосредует денежные потоки различных участников рынка (предприятий промышленности и торговли, небанковского финансового сектора, государства и населения) и является средством их продвижения в систему рыночной экономики.

Значимость финансовой политики коммерческого банка обусловливает необходимость ее тщательного исследования. Однако в экономической литературе рассматриваются лишь отдельные аспекты финансовой политики коммерческого банка, при отсутствии четкого определения данного понятия [1, с. 60]. Финансовой политике банка отводится подчиненная роль по отношению к финансовой стратегии [2, с. 298-303]. Анализ сущности финансов

коммерческого банка и сложившихся подходов к трактовке понятия «политика» [3, с. 12] позволяет нам сформулировать следующее определение: Финансовая политика коммерческого банка — это совокупность принципов, методов и способов выполнения последовательно связанных действий по формированию и трансформации финансовых ресурсов банка в целях выполнения функций банка как предпринимательской структуры в условиях нестабильности факторов внешней среды.

Финансовая политика, на наш взгляд, должна задавать общую концепцию банка в области формирования и трансформации его финансовых ресурсов. На основании финансовой политики должно выстраиваться управление финансовыми ресурсами коммерческого банка.

Финансовая политика коммерческого банка является неотъемлемой частью общей банковской политики. В составе банковской политики можно выделить финансовую, депозитную, кредитную, инвестиционную, сберегательную, ценовую, дивидендную, инновационную, маркетинговую, кадровую и другие политики.

Финансовая политика коммерческого банка как составная часть общей банковской политики определяется ее основными направлениями. Следовательно, финансовую политику банка можно определить как стратегию и тактику банка в области формирования и трансформации его финансовых ресурсов, т.е. совокупность финансовой стратегии и финансовой тактики банка.

Финансовая стратегия банка, по нашему определению, — это система долгосрочных целевых установок в области привлечения и трансформации финансовых ресурсов банка, определяемых общими долгосрочными задачами его деятельности и финансовой политикой, а также система способов их достижения

в условиях нестабильности факторов внешней среды. Общая цель финансовой стратегии банка заключается в определении направлений, приоритетов и перспектив формирования финансовых ресурсов банка, а также общих подходов к реализации поставленных целей, индикатором достижения которых выступают интегральные финансовые показатели роста и эффективности. Финансовая стратегия банка должна быть ориентирована на формирование финансовых ресурсов, оптимальных по объему и качеству с позиций обеспечения доходности и стабильности деятельности банка, приемлемых уровней ликвидности, рентабельности и риске; на повышение рейтинга банка по отношению к банкам-конкурентам, развитие и укрепление имиджа банка; на внедрение эффективных методов формирования и трансформации финансовых ресурсов банка при недопущении использования временных, неоправданных приемов в банковской практике; на содействие развитию долгосрочных отношений банка с клиентами и контрагентами, а также на участие банка в экономически рентабельных, перспективных финансовых проектах, соответствующих общей стратегии банка и требованиям законодательства.

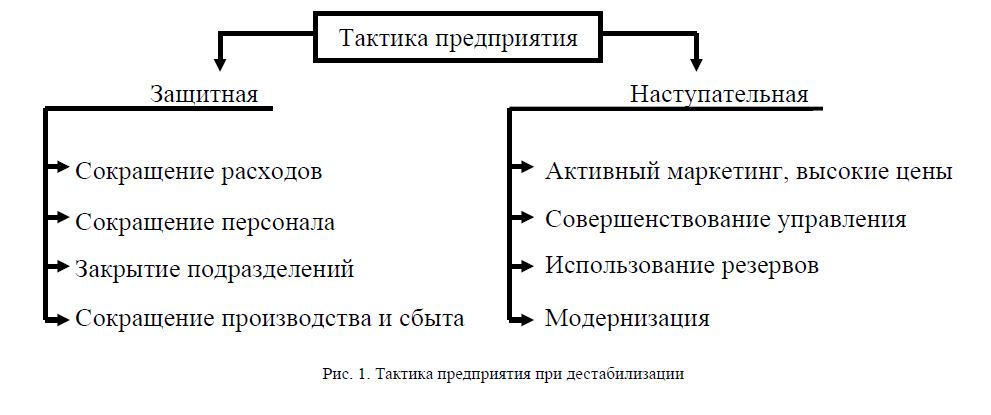

Финансовая тактика банка — система краткосрочных целевых установок в области привлечения и трансформации финансовых ресурсов банка, а также система способов достижения указанных целей. Отличительными чертами финансовой тактики являются определенность, конкретность и адаптивность [2, 303]. Поэтому долгосрочные стратегические цели в области формирования и трансформации финансовых ресурсов банка, сформулированные на предельно обозримую в условиях неопределенности перспективу, трансформируются в краткосрочные, что предполагает разработку поэтапной программы их достижения; стратегические ориентиры банка в целом адаптируются к уровню структурных подразделений; разрабатываются критерии принятия решений о выборе механизма привлечения и трансформации финансовых ресурсов; вводится система ограничений и лимитов на формирование финансовых ресурсов; устанавливается взаимосвязь (количественная и качественная) параметров формирования финансовых ресурсов с другими направлениями деятельности банка.

Таким образом, взаимосвязь финансовой стратегии и финансовой тактики заключается в том, что последняя конкретизирует инструменты и способы достижения долгосрочных целей банка по отдельным аспектам его деятельности. Приоритет в принятии финансовых решений в банке принадлежит финансовой стратегии, способной обеспечить эффективную деятельность банка, его ликвидность и финансовую устойчивость.

Задачами формирования финансовой политики банка, по нашему мнению, являются следующие:

— создание условий для получения банком оптимальной прибыли при ограничении совокупного риска;

— обеспечение диверсификации финансовых ресурсов через выбор различных источников их формирования;

— обеспечение сбалансированности по срокам, объемам и затратам между финансовыми ресурсами, которые содержатся в активах и пассивах коммерческого банка;

— поддержание достаточного, но не чрезмерного уровня ликвидности банка;

— определение и достижение целевых финансовых показателей и контроль за этими процессами;

— увеличение удельного веса долгосрочных финансовых ресурсов, которые в наибольшей степени обеспечивают поддержание устойчивости банка и расширяют возможности осуществления банковской деятельности;

— максимально эффективное использование финансового потенциала банка;

— проведение маркетинговых исследований финансовых рынков (рынка вкладов и депозитов, фондового, МБК и МБД и др.), реальная оценка возможностей банка в области формирования и трансформации финансовых ресурсов;

— прогнозирование возможных вариантов развития внешней среды и нивелирование влияния негативных факторов на финансовую деятельность банка;

— быстрая реализация новых перспективных возможностей в финансовой деятельности банка, возникающих в процессе изменения факторов внешней среды, внедрение новых банковских продуктов для увеличения объема привлечения финансовых ресурсов;

— проведение такой ценовой политики, которая позволила бы минимизировать процентные расходы по привлекаемым ресурсам и не снизила бы привлекательность банковских продуктов для клиентов;

— обеспечение взаимосвязи стратегического и тактического управления финансовыми ресурсами банка;

— проведение мониторинга развития финансовой деятельности банка.

Финансовая политика выступает как регулятор деятельности банка по формированию и трансформации финансовых ресурсов, позволяет ее развивать и совершенствовать, а также контролировать и координировать данные процессы. На уровне конкретного банка роль финансовой политики проявляется в обеспечении устойчивости банка, его рентабельности, ликвидности, а также адекватности его деятельности потребностям клиентов и контрагентов.

Финансовая политика коммерческого банка должна основываться на исследовании достигнутого банком уровня развития финансовых отношений с клиентами и контрагентами и быть нацелена на их совершенствование. Необходимость разработки финансовой политики заключается, прежде всего, в том, что она дает возможность регулировать, управлять, рационально организовывать взаимоотношения между банком и его клиентами и контрагентами, определяющие процессы привлечения и трансформации финансовых ресурсов банка. В процессе разработки финансовой политики коммерческого банка необходимо учитывать уровень развития общества, банковской системы страны и конкретного банка.

Необходимо также отметить, что в различных условиях развития экономики страны (финансовый кризис, посткризисный период, стабилизация) финансовой политике банка будут присущи определенные особенности. В условиях финансового кризиса финансовая политика банка должна быть ориентирована на обеспечение его финансовой устойчивости и снижение рисков финансовой деятельности банка. Выступая опорой развития банка в посткризисный период, финансовая политика должна быть направлена на увеличение объема ресурсной базы при минимизации расходов банка, особенно административно-управленческих, и поддержание необходимого уровня ликвидности. В период стабилизации экономической ситуации в стране финансовая политика банка призвана обеспечить повышение качества финансовых ресурсов и доходности финансовой деятельности коммерческого банка с учетом всех видов рисков.

Финансовая политика коммерческого банка должна строиться на определенных принципах, следование которым позволит банку достичь поставленных целей. Цели и задачи финансовой политики банка должны быть согласованы с конкретными методиками и правилами осуществления финансовой деятельности банка. Данное согласование может быть выполнено в рамках четко сформулированных принципов финансовой политики, поскольку именно принципы формируют существенный элемент механизма трансформации целей и задач в конкретные нормы, методики, инструкции и алгоритмы ведения определенного вида деятельности [4, с. 22]. Все это обусловливает важность правильного выделения принципов финансовой политики.

Основополагающее значение принципов исходит из самой трактовки данного понятия. Так, в философском словаре «принцип» (от лат. рппаршт — начало, основа) определяется как центральное логическое понятие (основа системы), обобщающее и распространяющее какие-либо положения на все явления той об-

ласти, из которой данный принцип абстрагировался [5, с. 461].

Учитывая специфику финансовой деятельности банка, сущность финансовой политики банка, ее значимость, выделим следующие основные принципы формирования финансовой политики коммерческого банка: эффективность; оптимальность; адекватность; осторожность и безопасность; понятность, обоснованность и непротиворечивость; ориентированность на клиентов; гибкость и постоянное совершенствование финансовой политики; технологичность; учет и покрытие рисков; контролируемость (см. рисунок).

Принципы формирования финансовой политики коммерческого банка

Принцип эффективности финансовой политики. Данный принцип предполагает, что финансовая политика должна быть сформирована таким образом, чтобы ее реализация обеспечивала банку возможность получения наибольших доходов от финансовой деятельности при минимальных затратах. Необходимо отметить, что соблюдение данного принципа

невозможно без четко сформулированных целевых ориентиров финансовой политики и конкретно обозначенных ожидаемых и желаемых результатов ее проведения. Ключевым фактором эффективности, как отмечается в экономической литературе, является планирование [6], в ходе которого определяются направления деятельности по достижению обозначенных результатов. При составлении финансовых планов банку необходимо учитывать показатели, характеризующие деятельность его конкурентов, и стремиться обеспечить достижение и превышение среднерыночных показателей эффективности и рентабельности финансовой деятельности банков-конкурентов.

Принцип оптимальности финансовой политики. Соблюдение данного принципа позволяет банку обеспечить оптимальный объем и качество формируемых финансовых ресурсов (которые соответствуют планируемому объему активных операций) с наименьшими затратами. Банк должен привлекать только те ресурсы, которые он в состоянии эффективно использовать, обслуживать и обеспечивать их возврат в срок. Оптимальная финансовая политика банка предполагает также обеспечение выполнения требований ликвидности и надежности банка.

Принцип адекватности финансовой политики. Финансовая политика коммерческого банка должна быть адекватна экономической ситуации, сложившейся в мире, стране и регионе, а также финансовому состоянию самого банка и его положению на рынке финансовых услуг. Этому будет способствовать учет при формировании финансовой политики условий функционирования российских банков, а также внешних и внутренних факторов, которые оказывают влияние на финансовую деятельность банка. В настоящее время российская действительность характеризуется недостаточным уровнем капитализации банков, диспропорциями в структуре банковских активов и пассивов [1, а 51]. При формировании финансовой политики конкретного банка нельзя оставлять без внимания данные обстоятельства. Следует также подчеркнуть, что финансовая политика должна быть направлена на удовлетворение спроса клиентов на финансовые услуги банка, поскольку наиболее полное удовлетворение потребностей клиентов, как известно, необходимое условие прибыльности и надежности деятельности банка [7, а 3]. Таким образом, финансовая политика коммерческого банка должна соответствовать экономической ситуации, тому, что ждут от коммерческого банка реальная экономика и общество, и тому, что они могут ему предложить. Кроме того, принцип адекватности предполагает согласованность, взаимодополняемость, единство и совместимость всех элементов финансовой политики.

Принцип осторожности и безопасности. Финансовая политика банка должна формироваться исходя из необходимости обеспечения осторожности и разумного консерватизма при проведении операций по привлечению и трансформации финансовых ресурсов. Банк не должен проводить операции, несущие в себе высокую угрозу потери ликвидности и финансовой устойчивости банка, даже если эти операции обеспечивают максимально быстрый рост клиентской базы, текущих доходов и др. Необходимо подчеркнуть, что формирование финансовой политики должно основываться на неукоснительном соблюдении законодательных и нормативных требований и ограничений в области финансовой деятельности банка, что позволит избежать нарушений, приводящих к необходимости выплаты банком штрафов, пеней, неустоек и, соответственно, к его убыткам, а также к отзыву лицензии и прекращению деятельности. Централизованное регулирование финансовой деятельности коммерческих банков касается прежде всего поддержания ликвидности и обеспечения надежности банков. Следует особо отметить, что в банке должна быть обеспечена недопустимость использования финансовой деятельности банка для легализации доходов, полученных преступным путем, и финансирования терроризма [8].

Принцип понятности, обоснованности и непротиворечивости финансовой политики. Все положения финансовой политики коммерческого банка должны быть четко и понятно сформулированы, обоснованы, документально оформлены, и не должны противоречить друг другу. Формирование финансовой политики как одного из направлений общей банковской политики должно основываться на глубоком знании механизмов действия экономических законов в денежно-кредитной сфере, тенденций образования и использования денежных доходов государства, хозяйствующих субъектов и населения, экономической природы различных видов финансовых ресурсов [3, а 25]. Кроме того, обоснованная финансовая политика не должна противоречить общей концепции развития банка, его целям и задачам на определенном этапе развития. Для осуществления принципа непротиворечивости финансовой политики должно быть обеспечено согласование ее тактических и стратегических целей, взаимодействие и взаимосвязь всех составляющих ее элементов. Следует также отметить, что должно быть предусмотрено четкое распределение полномочий между органами управления банка, ответственными за формирование и проведение финансовой политики, а также исключено дублирование выполняемых ими функций. Все сотрудники банка должны быть ознакомлены с основными положениями его финансовой политики.

Принцип ориентированности на клиентов. В соответствие с данным принципом, при формировании финансовой политики банка необходим максимально возможный учет интересов его клиентов, что позволит обеспечить необходимый уровень прибыльности, а следовательно, и надежность банка. Данный принцип требует от банка активного продвижения своих продуктов на рынке финансовых услуг и предоставления клиентам услуг, не уступающих по качеству соответствующим продуктам конкурентов.

Принцип гибкости и постоянного совершенствования финансовой политики. Сформированная финансовая политика не может быть принята банком раз и навсегда. Она должна постоянно пересматриваться и корректироваться в соответствии с изменяющимися условиями, с появлением новых тенденций развития рыночной ситуации. В банке должна быть предусмотрена деятельность по изучению и анализу результатов реализации финансовой политики, а также подготовка на этой основе предложений об ее изменении и дополнении. Изменения, вносимые в финансовую политику банка, должны иметь документальное обеспечение с обязательным указанием причин исправлений. Все эти изменения должны быть направлены на совершенствование финансовой политики коммерческого банка и повышение результативности ее применения.

Принцип технологичности финансовой политики. В современных условиях высокой межбанковской конкуренции коммерческий банк должен постоянно совершенствовать технологии процесса осуществления и управления финансовой деятельностью. Следование данному принципу позволяет банку снижать расходы на проведение финансовых операций и повышать скорость и качество обслуживания клиентов банка при соблюдении правил формирования финансовых ресурсов и выполнения своих обязательств по обслуживанию привлеченных средств перед клиентами.

Принцип учета и покрытия рисков. В настоящее время финансовая деятельность коммерческих банков подвержена многочисленным рискам. Проявление этих рисков отрицательно сказывается на показателях прибыльности, надежности и ликвидности банка

[7, с. 4]. При формировании финансовой политики необходимо идентифицировать, оценивать возможные риски проведения операций по формированию и трансформации финансовых ресурсов банка, а также обеспечивать покрытие ожидаемых и непредвиденных рисков текущими доходами и капиталом банка.

Принцип контролируемости. При формировании финансовой политики необходимо предусмотреть обязательный контроль выполнения положений финансовой политики, который направлен на выявление не только фактов отклонения от достижения планируемых результатов, но и причин отклонений и невыполнения поставленных задач, на выявление неиспользованных возможностей и инициацию новых целевых установок, направленных на устранение недостатков финансовой деятельности или защиту от возникновения внешних рисков.

Следование предложенным принципам будет способствовать повышению эффективности деятельности коммерческого банка в современных условиях, а также достижению поставленных стратегических целей.

Список литературы

1. Аверьянова Л.В. Разработка интегрированной финансовой стратегии банка: дис. … канд. экон. наук. — М., 2010.

2. Копченко Ю.Е. Финансовое обеспечение деятельности коммерческого банка: методология и механизмы финансирования: дис. … д-ра экон. наук. — Саратов, 2009.

3. Федоткина О.П. Депозитная политика региональных коммерческих банков: дис. . д-ра экон. наук. -Саранск, 2006.

4. Симановский А.Ю. Принципы и правила в регулировании банковской деятельности: отдельные аспекты методики и практики // Деньги и кредит. — 2005. — № 2.

5. Философский словарь / под ред. И.Т. Фролова. -М., 2001.

6. Поморина М.А. Концепция финансового управления в системе стратегического менеджмента банка: дис. . д-ра экон. наук. — М., 2009.

7. Годин А., Курилов Р. Ресурсная политика — основа управления банком // Вестник Института экономики РАН. — 2009. — № 2.

8. Федеральный закон № 115-ФЗ от 7 августа 2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» // СПС «КонсультантПлюс».

Бибикова Екатерина Алексеевна, Ивановский государственный университет,

доктор экономических наук, профессор кафедры финансов и банковского дела, телефон 8-910-667-82-97.

Симонцева Светлана Владимировна, Ивановский государственный университет, аспирант кафедры финансов и банковского дела, e-mail: [email protected]

Что такое финансовая политика? . Финансы в вопросах и ответах

Финансовая политика – целенаправленная деятельность государства по использованию финансов для решения задач по социально-экономическому развитию общества. Это надстроечное понятие. В процессе выработки финансовой политики обеспечиваются материальные условия для выполнения поставленных перед страной задач. Именно поэтому финансовая политика выступает активным инструментом воздействия на экономику и социальную сферу.

Финансовая политика включает финансовую стратегию и финансовую тактику.

Финансовая стратегия – долгосрочный курс финансовой политики, рассчитанный на перспективу, и предполагает решение крупномасштабных задач, которые определяются экономической и социальной стратегией. В процессе разработки финансовой стратегии прогнозируются основные направления развития финансов, намечаются принципы использования и организации финансов, решается вопрос о необходимости концентрации финансовых ресурсов на тех направлениях развития экономики, которые разработаны и приняты экономической политикой.

Следовательно, финансовая политика, как составная часть экономической политики, решает задачи изыскания, концентрации и аккумуляции финансовых ресурсов и их распределения по направлениям развития, которые вырабатываются экономической политикой.

Финансовая тактика – решение задач на определенном этапе развития страны и обеспечение этого развития путем своевременного изменения способов организации финансовых отношений, направленных на решение задач финансовой политики. Финансовая тактика более гибка, так как она определяется подвижностью экономических условий и социальных факторов.

Финансовая стратегия и финансовая тактика взаимосвязаны. Стратегия создает условия для решения тактических задач, а также выявляет решающие участки развития и приводит в соответствие со способами и формами организации финансовых отношений и взаимосвязей. Финансовая тактика позволяет в более сжатые сроки и с наименьшими затратами решать задачи финансовой стратегии.

Финансовая политика порождается экономическими отношениями, так как общество не свободно в выработке финансовой политики, оно исходит из своих возможностей, условий объективной реальности. У финансовых отношений существуют свои специфические законы развития. Логика финансовой политики может оказывать взаимообратное воздействие на развитие, ускорять или тормозить экономику.

Охарактеризуйте суть принципа «научный подход в реализации финансовой политики».

Финансовая политика направлена на концентрацию финансовых ресурсов и решение настоящих задач, именно это позволяет государству активно влиять на общественное производство. Воздействие финансовой политики на экономику и социальное развитие общества требует, чтобы финансовая политика осуществлялась на основе научно-обоснованной теории. Опыт экономического развития показал, что отрыв финансовой политики от экономики сдерживает реализацию тех задач, которые требуется решать для развития общества.

Финансовая политика может быть прогрессивной, когда она базируется на научных разработках и научный подход служит тому, что финансовая политика неотрывна от реальных финансовых отношений.

Научный подход предполагает:

· Соответствие финансовой политики объективно закономерному развитию производства, при этом важное значение имеет наличие достоверной информации.

· Такая информация должна нести сведения о процессах происходящих в экономике, в социальной сфере и отражать результаты проводимых мероприятий. Информация составляет базу для выработки эффективной финансовой политики. Необходимость соблюдения принципов обратной связи – основа правильности финансовой политики.

· Общее направление финансовой политики должно ориентироваться на повышение экономической эффективности и иметь своей целью рост объема и эффективности использования финансовых ресурсов. Рост показателя финансоотдачи свидетельствует о действенности финансовой политики. При выработке финансовой политики учитывают условия и мероприятия, которые проводились с учетом специфики каждого конкретного этапа развития экономики страны. Если не учитывать все финансовые ресурсы, то это приведет к бюджетному дефициту. При разработке финансовой политики необходимо учитывать опыт и использовать условия, конкретные для данной ситуации, поскольку копирование чужого опыта не дает действенных результатов в каждой конкретной ситуации.

· Решения должны приниматься на основе расчета и четкого предвидения последствий проводимых мероприятий.

Важным требованием является соблюдение комплексного подхода к проведению и выработке финансовой политики. Координация должна быть направлена на решение основных задач. Важно учитывать ценовую, кредитную политику и политику в области заработной платы. Если нет согласованности, то нельзя достигнуть и положительных результатов. Финансовая политика, являясь составной частью экономической политики, имеет специфические для нее способы и методы решения поставленных задач. Могут использоваться разные пути достижения результатов: прогнозирование и изучение результатов мероприятий.

Финансовая политика на современном этапе решает противоречивые задачи, следовательно, финансовая политика должна быть сбалансированной. Основными направлениями финансовой политики в современных условиях являются: проведение мероприятий по укреплению рыночных отношений в сфере финансов хозяйствующих субъектов; преодоление кризисного состояния и оздоровление финансовой системы; комплекс мер по социальной защите населения.

В условиях перехода к рыночной экономике основными направлениями финансовой политики являются:

· разумная приватизация государственного сектора;

· дальнейшее развитие антимонопольной политики;

· совершенствование действующей налоговой системы;

· развитие финансового рынка;

· уменьшение бюджетного дефицита;

· сокращение внутреннего и внешнего долга.

Каковы основные направления в разработке финансовой политики?

Направлениями финансовой политики являются: фискальная и экономическая.

С точки зрения внутреннего содержания финансовой политики выделяют три составные части:

· выработка научно обоснованной концепции финансов на длительную и ближайшую перспективу;

· определение основных направлений использования финансов в текущем году и в перспективе;

· осуществление практических действий для достижения поставленных целей.

· Если отсутствует хотя бы одна из частей, то финансовая политика не удовлетворяет современным условиям.

При разработке финансовой политики, подготавливается несколько ее вариантов. Все они подвергаются экспертной оценке и наиболее оптимальный вариант направляется в Правительство. Многовариантный проект требует строго использования математического моделирования и прогнозирования. При этом необходимо создать запас финансовых ресурсов с их постоянным увеличением, а также определить наиболее рациональные доли изъятия доходов у хозяйствующих субъектов государством. При выработке финансовой политики большое значение придается распределению финансовых ресурсов и их концентрации на основных направлениях.

Финансовое положение страны характеризуется рядом показателей:

валовой общественный продукт и национальный доход – главные источники финансовых ресурсов;

· объем инвестирования;

· темпы обновления основных фондов;

· рост производительности труда;

· жизненный уровень населения;

· дефицит государственного бюджета.

Финансовая система Казахстана характеризуется неплатежами в государственный бюджет. Из-за систематической неплатежеспособности приходится повышать государственный долг.

Финансовая политика стабилизации включает в себя задачи:

· остановить инфляцию;

· снизить дефицит бюджета до 3 % от ВВП;

· довести государственный долг до 50с % ВВП.

К финансовой политике примыкает денежно-кредитная политика. Одно из достижений финансовой политики – отказ в законодательном порядке от покрытия государственного долга путем выдачи Национальным банком кредитов (эмиссии).

В задачи финансовой стабилизации входят:

· стабильные цены (инфляция около нуля). Однако инфляция присутствует и в развитых странах, где она равна примерно 1,8 % в год;

· дефицит бюджета не более 2 – 3 % от ВНП;

· государственный долг должен составлять небольшую сумму и расти только с ростом ВНП.

Что такое финансовый механизм?

Реализация финансовой политики осуществляется с помощью финансового механизма. Финансовый механизм включает в себя виды, формы методы организации финансовых отношений и способы их количественного определения. Множество финансовых взаимосвязей предопределяет различные формы и методы организации финансов. Большое значение имеет выработка финансового механизма для выполнения финансовой политики. Учет условий в процессе проведения финансовой политики требует выявления соответствующих приемов и методов, необходимых для реализации поставленных задач, связанных с социальным обеспечением, регулированием налогов, развитием научно-технического процесса, решением проблем производственного процесса, обеспечением финансовыми ресурсами целевых программ, развитием хозяйства всех регионов.

Государство на основе объективных законов определяет формы и методы распределения стоимости валового национального продукта и национального дохода. Государство определяет налоги, принципы и направления использования финансовых ресурсов, амортизационную политику.

Государство осуществляет планирование и прогнозирование, нормативно оформляя способы организации финансовых отношений. При этом важное значение имеет контроль.

Какова структура финансового механизма?

Финансовый механизм делится на:

· финансовый механизм хозяйствующих субъектов;

· механизм функционирования государственных финансов;

В каждом из разделов выделяют структурные виды по звеньям финансовой системы.

Территориальное деление:

а) финансовый механизм республики;

б) финансовый механизм местных органов.

По воздействию на общественное производство:

а) механизм мобилизации финансовых ресурсов;

б) механизм предоставления финансовых ресурсов;

в) механизм стимулирования общественного производства.

Каждый элемент является составной частью единого финансового механизма, но функционирующий самостоятельно и все элементы требуют согласования. Все звенья различаются степенью сложности и развитием отдельных элементов.

Финансовый механизм включает в себя:

· Использование финансов через познание возможностей категории.

· Правовое оформление финансовой политики.

· Развитие и реализация приемов и методов решения задач.

· Финансовое право осуществляет регламентацию финансовых отношений.

Структура финансового механизма отражает финансовую систему с позиции группировки финансовых отношений и состоит из 5 взаимосвязанных блоков.

Блок 1. Финансовые методы – способы воздействия финансовых отношений на хозяйственный процесс. Включает в себя:

· планирование;

· прогнозирование;

· самофинансирование;

· инвестиционные программы;

· кредитование;

· выпуск ценных бумаг;

· налогообложение

· систему расчетов;

· аренду;

· страхование;

· залоговые операции;

· траст;

· факторинг;

· лизинг;

· трансферты.

Блок 2. Правовое обеспечение:

· правовые акты;

· законы;

· указы;

· постановления Правительства; приказы, распоряжения, письма Минфина.

Блок 3. Финансовые рычаги:

· прибыль;

· доход;

· амортизационные отчисления; финансовые санкции; цена;

· арендная плата; дивиденды; процентная ставка; дисконт.

Блок 4. Нормативное обеспечение:

· инструкции;

· методические указания.

Блок 5. Информационное обеспечение:

компьютерные программы; бухгалтерская отчетность; статистическая отчетность; оперативная отчетность.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесВопрос 4. Финансовая стратегия и финансовая тактика

В процессе выработки финансовой политики претворения её в жизнь, обеспечиваются условия для выполнения стоящих перед обществом задач. Финансовая политика выступает активным орудием воздействия на экономические интересы всех членов общества. Поэтому финансовая политика отличается широтой и многогранностью. Финансовая политика включает:

— выработку научно обоснованной концепции и развития финансов. Они должны базироваться на основе требования экономических законов, всестороннего анализа состояния экономики страны, перспективного развития производительных сил и производственных отношений, а так же потребителей населения

— определение основных направлений исполнения финансов на ближайшую и дальнюю перспективу. При этом исходит из возможных путей достижения постоянных целей, предусмотренных экономической политикой с учётом возможностей роста финансовых ресурсов и международных фактов

— осуществление практических действий, направленных на достижения поставленных целей. Т.е. должны быть обеспечены конкретные действия конкретных лиц в соответствии с выработанной концепции и намеченных путей достижения поставленных целей финансовой политики.

Единство этих требований определяет содержание финансовой политики. Необходимо помнить, что бесперспективна та фин-ая политика, которая не определяет основные концепции развития финансов, т.е. ориентирована на удовлетворении текущих потребностей.

Вместе с тем, нереалистична фин-ая политика, ограниченная только выработкой концепций и основных направлений развития финансов, неподкреплённая практическими мероприятиями государства.

В зависимости от длительного периода и характера решаемых задач, фин-ая политика подразделяется на: стратегиюитактику. Фин-ая стратегия – это долгосрочный курс финансовой политики, рассчитанных на перспективу и предусмотренных решений крупномасштабных задач определённых экономической и социальной стратегией. В процессе её разработки, прогнозируются основные тенденции развития финансов, формирующихся концепций их использования, осуществляются базовые принципы организаций фин-ых отношений.

Выбор долгосрочных целей и составления целевых программ в фин-ой политике, необходимо для концентрации фин-х ресурсов на главных направлениях экономического и социального развития.

Финансовая тактиканаправлена на решение задач конкретного этапа общества, путём изменения способов фин-х отношений, перегруппировки фин-х ресурсов и т.д. В отличае от фин-ой стратегии, для которой характерна стабильность, тактика — отличается гибкостью, что предопределяет изменчивость эконом-х уловий, социал-х, политич-х и др-х факторов.

Стратегия и тактика в финансовой политике- взаимосвязаны. Стратегия создаёт благоприятные условия для решения тактических задач. А тактика, выявляя решающие участки и узловые проблемы развития экономики и социальной сферы, путём своевременного изменения способов и форм организаций и фин-х отношений, позволяет в более сжатые сроки решать намеченные фин-ые стратегии и задачи. Между финансовой политикой и экономическим базисом общества, имеется взаимосвязь. С одной стороны, финансовая политика порождается экономическими взаимоотношениями, т.к. общество несвободно выработки и проведений политики вообще и фин-ой властности. А с другой стороны, возникая и разбиваясь на основе экономического базиса, финансовая политика обладает самостоятельностью, т.к. у неё специальные законы и логика развития. В силу этого, финансовая политика доказывает обратное влияние на экономику и фин-ое состояние государства, но и субъектов хозяйствования, а так же отдельных граждан. Это влияние может быть различным, т.е. в одном случае — политика создаёт благоприятные условия для развития экономики, а в другом – если политика ошибочная, то она тормозит развитие экономики и ведёт к изменению общественного строя.

В частности, развал СССР был вызван неэффективной экономической политикой, правящей монопольной партией.

Руководство по финансовой политике и стратегическому планированию

Здравствуйте, Как в финансовой политике и стратегическом планировании? Сегодня или как бы то ни было, больше всего бизнес-предприятиями занимаются стратегическим планированием. И даже сегодня степень изысканности и формальности сильно различается. Но на самом деле этот стратегический план стал обманчиво простым. Однако необходимо проанализировать ситуацию в настоящем и ожидаемом будущем времени. Но нам понадобится руководство фирмы и разработка средств для достижения этой миссии.

Но на самом деле точка зрения у всех другая. Кто-то просто смотрит на это. Кто-то еще смотрит на это с горькой точки зрения. Однако это чрезвычайно сложный процесс. Он требует системного подхода для всех, кто выявляет и анализирует внешние факторы организации и систематизирует их с учетом возможностей фирмы.

В каждом сетчатом фильтре видно, что это руководство не может быть уверено в том, что происходит как с внутренними, так и с внешними. Таким образом, руководство делает предположения или прогнозы относительно прогнозируемой среды на территории кампуса в виде плана.Некоторые прогнозы становятся предположениями для других схем. Например, этот прогноз валового национального продукта становится допущением для прогнозирования продаж, которое, в свою очередь, становится основой для планирования производства и т.п.

- Финансовая политика и стратегическое планирование

- Определите стратегию, финансовое планирование и политику на всех сроках.

- Разберитесь в процессе стратегического планирования.

- Оцените взаимосвязь между стратегией и политикой.

- Оцените различные модели финансового планирования.

- Среднесрочное и краткосрочное планирование, внедрение и контроль

Разъяснение идеального шага к финансовой политике и стратегическому планированию.

Однако стратегическое планирование не является краткосрочным. И именно реализация плана, а также реализация планов должны учитываться на всех этапах процесса. И он также должен обеспечивать контроль для мониторинга производительности по всем схемам. А значимость отклика показывают петли в модели.

Что такое финансовая политика и стратегическое планирование?

№1. Основные типы стратегий и политик

# 2. Развитие (Рост)

№3. Стратегия и политика

# 4. Профиль предприятия

№5. Ориентация топ-менеджеров

№6. Финансы

№7. Организация

# 8. Назначение и назначение

№ 9. Внутренняя (внутренняя) среда

# 10. Внешняя среда

# 11. Альтернативные стратегии

№ 12. Связь с общественностью

№ 13. Оцените стратегии и варианты

1.Основные типы стратегий и политик

Он предназначен для коммерческого предприятия, а также с некоторыми изменениями, а также для других типов организаций, ключевых стратегий и политик, которые определяют общее направление деятельности. Разрешите пролить свет на следующую тему.

2. Развитие (Рост)

Слово «развитие» означает заботу и заботу всех предприятий. Какие стратегии развития отвечают на такие вопросы, как и как должно быть много развития? и как быстро? Где еще? Как это должно быть? Разрешите пролить свет на следующую тему.

3. Стратегия и политика

Слово «стратегия» (происходящее от греческого слова «стратегии», что означает «общий») означает, что оно используется по-разному. И эти авторы различаются по крайней мере в одном главном аспекте стратегий. Как бы то ни было, автору необходимо сосредоточиться как на конечных точках (например, цель, миссия, цель, задача), так и на средствах их достижения (политиках и планах). И эти другие подчеркивают цели, а не цели в стратегических процессах. Разрешите пролить свет на следующую тему.

4. Профиль предприятия

Ваш первый шаг в этом процессе стратегического планирования. Потому что этот профиль предприятия на самом деле является отправной точкой для определения. Типа, где компания? и куда им идти? Таким образом, топ-менеджер определяет основную цель предприятия.

И он хочет прояснить географическую ориентацию фирмы, чтобы она работала во всех штатах Индии или даже в разных странах в отдельных регионах и в Соединенных Штатах.Более того, менеджеры оценивают конкурентоспособность своей фирмы. Разрешите пролить свет на следующую тему.

5. Ориентация топ-менеджеров