К вопросу о происхождении и значении слова «монетаризм»: ikik — LiveJournal

Bordo M.D., Schwartz A.J. IS-LM and Monetarism. //History of Political Economy, Annual Supplement to Volume 36 (2004), 217-239.Монетаризм — это имя, которое покойный профессор Рочестерского университете Карл Бруннер дал в 1968 году утверждениям об отношениях между денежной массой и другими экономическими переменными, такими как доход, цены, процентные ставки — утверждениям, которые кейнсианские экономисты того и более раннего времени отвергали. Точнее говоря, монетаристы рассматривали связь между денежными остатками и номинальным доходом как сильную, тогда как кейнсианцы полагали ее слабой. Даже взгляд на инфляцию как денежное явление — ключевое монетаристское утвреждение — многие кейнсианцы до 1970 г. считали неприемлемым*. Однако, не существует канона, с которым можно свериться, чтобы установить ортодоксальную монетаристскую позицию. Все сторонники монетаризма принимают количественную теоорию денег как объяснение инфляции и дефляции, хотя они придают различное значение составляющим блокам этого подхода**. Хотя не существует канонических монетаристских взглядов, можно назвать двух важнейших ее представителей. Это Милтон Фридман с одной стороны и команда Карла Бруннера и Алана Мельцера — даже хотя индивидуальные позиции не всегда идентичны — с другой.

——

* См. немонетариский обзор теорий инфляции в Bronfenbrenner, Holzman (1963). Jonson (1971) называет инфляцию «проблемой, к работе с которой кейнсианская теория была наименее готова». (p.7.)

References

** Согласно Mayer (1978), существует 12 определяющих монетаристских утверждений, но он оставляет читателю право добавить или исключить некоторые из них. Purvis (1980) перечисляет восемь, как наиболее основные, но добавляет, что можно соглашаться с одними, не принимая других (p.98). Laidler (1981) обсуждает четыре ключевых характеристики монетаризма. Hoover (1988, p.10) выделяет два определяющих монетаризм критерия.

References

Bronfenbrenner, Martin, and Franklin D. Holzman. 1963. “Survey of Inflation Theory.” American Economic Review 53: 593-661.

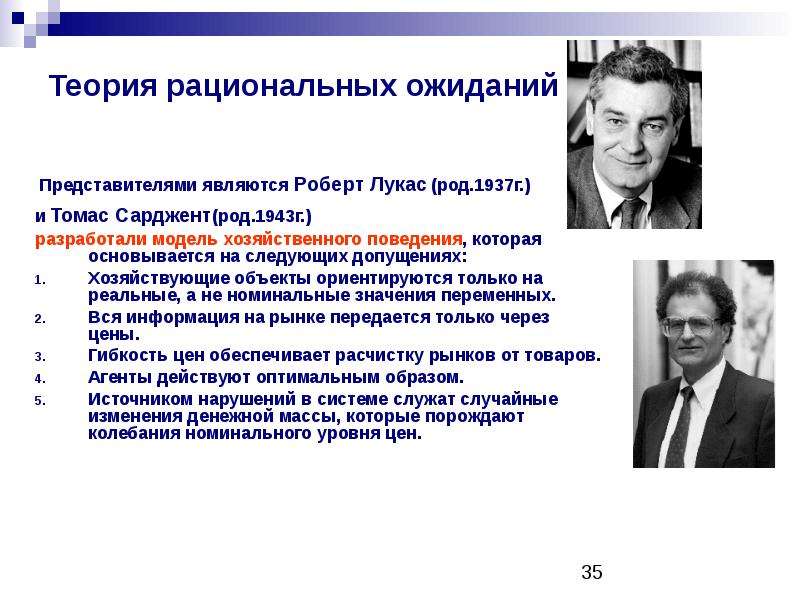

Hoover, Kevin D. 1988. The New Classical Macroeconomics: A Sceptical Inquiry. Oxford: Blackwell.

Johnson, Harry G. 1971. “The Keynesian Revolution and the Monetarist Counter-Revolution.” American Economic Review 61: 1-14.

Laidler, David. 1981. “Monetarism: An Interpretation and an Assessment.” Economic Journal, 91: 49-55.

Mayer, Thomas. 1978. The Structure of Monetarism. New York: W.W. Norton.

Purvis, Douglas D. 1980. “Monetarisn: A Review.” Canadian Journal of Economics February: 96-122.

Понятие монетаризма (стр. 1 из 2)

Монетаризм, как одно из важнейших направлений современной экономической мысли, является противником и главным оппонентом и кейнсианства, и институционализма. Название направления происходит от латинского «монета» — денежная единица, деньги. Монетаризм возник в США и стал распространяться в 50-60-е годы 20 века. Термин «М.» был введен К. Бруннером в 1968. Основателем является Милтон Фридмен (род. 1912) проф. Чикагского унта, в 1976 стал лауреатом Нобелевской премии по экономике за анализ потребления, истории ден. обращения и разработку монетарной теории. бывший советник американского президента по экономическим вопросам. Свои экономические взгляды он изложил в нескольких работах, наиболее известной из которых является «Капитализм и свобода» (1962).

М. прошел три этапа развития. 1й этап (195060 гг.) был посвящен созданию нового варианта количественной теории денег (англ. quantity theory of money), инфляции, изучению причин экономич. цикла и полемике с кейнсианской политикой, основанной на бюджетных методах. 2й этап (197080е гг.) ознаменовался господством идей М. в экономич. теории и экономич. политике. На этом этапе разрабатывалась концепция гос. политики и отстаивались идеи экономич. свободы и свободы личности. Для 3го этапа (с 90х гг.) характерно дальнейшее изучение теоретич. инструментов М. и начавшийся на практике отход от «чистой» монетарной политики в связи со смещением гл. акцентов в экономике с вопросов инфляции на проблемы занятости, темпов роста, доходов. М. внес большой вклад в развитие совр. теорий денег, инфляции, гос. политики контроля ден. обращения. М. стал важной частью совр. неоклассического течения экономич. мысли.

инструментов М. и начавшийся на практике отход от «чистой» монетарной политики в связи со смещением гл. акцентов в экономике с вопросов инфляции на проблемы занятости, темпов роста, доходов. М. внес большой вклад в развитие совр. теорий денег, инфляции, гос. политики контроля ден. обращения. М. стал важной частью совр. неоклассического течения экономич. мысли.

Теория денег М. первоначально была представлена в работе под ред. М. Фридмена «Количественная теория денег. Новая формулировка» (1956).

Важнейшей особенностью монетаризма как экономической школы является то, что его сторонники главное внимание уделяют денежному фактору, количеству денег в обращении. Лозунг монетаристов: «Деньги имеют значение» («Money matters»). По их мнению, денежная масса оказывает решающее влияние на экономическое развитие, от темпов роста денежной массы зависит рост национального дохода.

Монетаризм продолжает традиции классической и неоклассической школ экономики. В своей теории они опираются на такие положения классиков как экономический либерализм, минимальное вмешательство государства в экономику, необходимость свободной конкуренции, гибкость цен при изменении спроса и предложения. Влияние монетаризма в мире усилилось в 70-е — 80-е годы, когда главными проблемами экономики стали инфляция и дефицит бюджета. Возникновение этих проблем монетаристы связывают с теорией и практикой кейнсианства, с государственным регулированием экономики.

Основные представители: Милтон Фридман, Карл Бруннер, Алан Мельтцер, Анна Шварц.

Ключевые положения:

1. Устойчивость частного рыночного хозяйства. Монетаристы считают, что рыночное хозяйство в силу внутренних тенденций стремится к стабильности, самоналаживанию. Если имеют место диспропорции, нарушения, то это происходит прежде всего в результате внешнего вмешательства. Данное положение направлено против идей Кейнса, призыв которого к государственному вмешательству ведет, по мнению монетаристов, к нарушению нормального хода хозяйственного развития.

2. Число государственных регуляторов сокращается до минимума, исключается или снижается роль налогового, бюджетного регулирования (административных методов).

3. В качестве главного регулятора, воздействующего на хозяйственную жизнь, служат «денежные импульсы», денежная эмиссия. Фридмен утверждал, ссылаясь на «монетарную» историю Соединенных Штатов, что между динамикой денежной массы и динамикой национального дохода существует самая тесная корреляционная связь и денежные импульсы — самая надежная настройка экономики. Денежная масса влияет на величину расходов потребителей, фирм; увеличение массы денег приводит к росту производства, а после полной загрузки мощностей — к росту цен.

4. Поскольку изменения денежной массы сказываются на экономике не сразу, а с некоторым опозданием (лагом) и это может вести к неоправданным нарушениям, то следует отказаться от краткосрочной денежной политики. Ее следует заменить политикой, рассчитанной на длительное, постоянное воздействие на экономику, имеющее целью рост производственного потенциала. Данное положение, как и другие, также направлено против кейнсианского курса на текущее урегулирование конъюнктуры: кейнсианские коррективы запаздывают и могут приводить к противоположным результатам.

Суть монетарной теории

Фридмен и его сподвижники выдвинули монетарную теорию определения уровня национального дохода и монетарную теорию экономического цикла. Согласно этой теории, важнейшее значение имеет расхождение между денежным спросом и его предложением. Функция денежного спроса у монетаристов носит устойчивый характер. Это означает, что экономика для своего нормального функционирования нуждается в устойчивом увеличении денежного предложения. Но денежное предложение отличается крайней нестабильностью, причем эта нестабильность как раз и порождается политикой государства и центрального банка, которые с помощью кредитно-денежного регулирования пытаются бороться с экономическими кризисами. Именно в расхождении между денежным спросом и предложением, в нестабильности денежного предложения видят монетаристы причину неустойчивости и циклических колебаний экономики.

Причины инфляции

Монетаризм разработал и свою теорию инфляции. Рост денежного предложения, согласно этой теории, вызывает частично рост реального дохода, а частично рост цен. Два фактора определяют распределение эффекта возросшей денежной массы между увеличением цен и приростом реального дохода. Это, во-первых, соотношение между текущим уровнем производства и уровнем, соответствующим полной занятости. Чем ближе экономика к состоянию полной занятости, тем в большей степени прирост денежной массы будет стимулировать рост цен, а не прирост национального дохода, во-вторых, это ожидаемое поведение цен. В условиях развивающейся инфляции сами ожидания дальнейшего роста цен будут превращать рост денежной массы скорее в дальнейший рост цен, чем способствовать росту реального дохода.

Именно инфляцию — а не кризисы — монетаристы считают основным злом рыночной системы.

Теория безработицы

Монетаристы выступили и против кейнсианской теории безработицы. Они выдвинули теории «естественной нормы безработицы», «новую микроэкономическую теорию безработицы». Эти теории связывают уровень безработицы с негибкостью рынков труда, с недостатком мобильности рабочей силы, с несовершенством информации, то есть с особенностями предложения самой рабочей силы. Во всех этих теориях безработица выступает как «добровольная» и сохраняется на некотором «естественном» уровне постоянно. Причем чрезмерное разрастание социальных выплат со стороны государства ослабляет стимулы к трудоустройству, способствует увеличению «добровольной» безработицы. В этих условиях политика полной занятости, по мнению монетаристов, способна лишь стимулировать инфляцию и усиливать диспропорции на рынке труда.

Проблемы государственного регулирования

Монетаристы считают, что бюджетный дефицит ни в коей мере не стимулирует рост экономики. Он либо непосредственно питает инфляцию, либо, если его финансирование осуществляется с помощью займов на рынках частного капитала, обостряет конкуренцию на этих рынках, повышает ставки процента и вытесняет частный капитал, снижая тем самым уровень инвестиций. Экономическая политика, по мнению монетаристов, должна переориентироваться с безответственных кейнсианских рецептов антициклического регулирования, ведущих к резким колебаниям денежной массы, и прежде всего от дефицитного финансирования к строгому регулированию денег в обращении независимо от характера конъюнктуры. Экономическая политика должна отказаться от недостижимого принципа «точной настройки» экономической конъюнктуры и руководствоваться строгим «правилом», согласно которому денежная масса должна увеличиваться в соответствии долгосрочным темпом роста национального дохода.

Экономическая политика, по мнению монетаристов, должна переориентироваться с безответственных кейнсианских рецептов антициклического регулирования, ведущих к резким колебаниям денежной массы, и прежде всего от дефицитного финансирования к строгому регулированию денег в обращении независимо от характера конъюнктуры. Экономическая политика должна отказаться от недостижимого принципа «точной настройки» экономической конъюнктуры и руководствоваться строгим «правилом», согласно которому денежная масса должна увеличиваться в соответствии долгосрочным темпом роста национального дохода.

«Денежное правило» Фридмена

Фридмен исходил из того, что денежная политика должна быть направлена на достижение соответствия между спросом на деньги и их предложением. Рост денежного предложения (процент прироста денег) должен обеспечивать стабильность цен. Фридмен считал, что маневрировать с различными показателями прироста денег весьма сложно. Прогнозы центрального банка нередко ошибочны. «Если рассматривать кредитно-финансовую область — в большинстве случаев скорее всего будет принято неправильное решение, поскольку принимающие решение рассматривают лишь ограниченную область и не принимают во внимание совокупность последствий всей политики в целом»’, центральному банку следует отказаться от конъюнктурной политики краткосрочного регулирования и перейти к политике долгосрочного воздействия на экономику, постепенного увеличения денежной массы.

При выборе темпа роста денег Фридмен предлагает руководствоваться правилом «механического» прироста денежной массы, которое бы отражало два фактора: уровень ожидаемой инфляции и темп прироста общественного продукта. Применительно к США и некоторым другим странам Запада Фридмен предлагает устанавливать среднегодовой темп прироста денежной массы в размере 4-5%. При этом он исходит из 3%-ного роста реального ВНП (для Соединенных Штатов Америки) и небольшого снижения скорости обращения денег. Этот 4-5%-ный прирост денег должен идти непрерывно — месяц за месяцем, неделя за неделей. В одной из своих работ автор «денежного правила» указывает: «…стабильный уровень цен на конечные продукты представляет желанную цель всякой экономической политики» и «постоянный ожидаемый . темп роста денежной массы является наиболее существенным моментом, чем знание точной величины этого темпа».1

В одной из своих работ автор «денежного правила» указывает: «…стабильный уровень цен на конечные продукты представляет желанную цель всякой экономической политики» и «постоянный ожидаемый . темп роста денежной массы является наиболее существенным моментом, чем знание точной величины этого темпа».1

Монетаризм

1. Предшественники монетаризма

Понимание того, что изменения цен зависят от объёма денежной массы, пришло в экономическую теорию с античных времен. Так, ещё в III веке об этом утверждал известный древнеримский юрист Юлий Павел. Позднее в 1752 году английский философ Д. Юм в «Очерке о деньгах» изучал связь между объёмом денежных средств и инфляцией. Юм утверждал, что повышение денежного предложения приводит к постепенному увеличению цен до достижения ими первоначальной пропорции с объёмом денег на рынке. Эти взгляды разделяло и большинство представителей классической школы политэкономии. К моменту написания Дж. С. Миллем «Принципов политической экономии» в общем виде уже сложилась количественная теория денег. К определению Юма Милль добавил уточнение о необходимости постоянства структуры спроса, так как он понимал, что предложение денег может изменять относительные цены. При этом он утверждал, что увеличение денежной массы не ведёт к автоматическому росту цен, потому что денежные резервы или товарное предложение также могут увеличиваться в сопоставимых объёмах.

В рамках неоклассической школы И. Фишер в 1911 году придал количественной теории денег формальный вид в своём знаменитом уравнении обмена:

M V = P Q {\displaystyle MV=PQ},- V {\displaystyle V} — скорость обращения денег,

- где M {\displaystyle M} — количество денег в обращении,

- P {\displaystyle P} — уровень цен,

- Q {\displaystyle Q} — реальный объём производства:516. По своей сути это уравнение представляет собой тождество, поскольку оно верно по определению.

Модификация данной теории Кембриджской школой Фишер формально выглядит следующим образом:

M = k P Y {\displaystyle M=kPY},- Y {\displaystyle Y} — размер реального дохода:517.

- где k {\displaystyle k} — доля наличных денежных средств в обращении,

Принципиально данные подходы отличаются тем, что Фишер придаёт большое значение технологическим факторам, а представители Кембриджской школы — выбору потребителей. При этом Фишер в отличие от А. Маршалла и А. Пигу исключает возможность влияния процентной ставки на спрос на деньги.

Несмотря на научное признание, количественная теория денег не выходила за пределы академических кругов. Это было связано с тем, что до Кейнса полноценной макроэкономической теории ещё не существовало, и теория денег не могла получить практического применения. А после своего появления кейнсианство сразу же заняло господствующее положение в макроэкономике того времени. В эти годы количественную теорию денег развивало лишь небольшое число экономистов, но, несмотря на это, были получены интересные результаты. Так, К. Варбуртон в 1945-53 годов обнаружил, что увеличение денежной массы приводит к росту цен, а краткосрочные колебания ВВП связаны с предложением денег. Его работы предвосхитили появление монетаризма, однако, научное сообщество не обратило на них особого внимания.

МОНЕТАРИЗМ: ГАРАЛ ҮҮСЭЛ, ШИНЖ ЧАНАР, ТӨЛӨӨЛӨГЧИД, ДАВУУ ТАЛУУД

The монетаризм эсвэл монетарист онол бол гүйлгээнд байгаа мөнгөний хэмжээг хянахад засгийн газрын үүрэг ролийг онцолсон мөнгөний эдийн засгийн ухааны сургууль юм.Энэ нь эдийн засаг дахь нийт мөнгөнийАгуулга:

The монетаризм эсвэл монетарист онол бол гүйлгээнд байгаа мөнгөний хэмжээг хянахад засгийн газрын үүрэг ролийг онцолсон мөнгөний эдийн засгийн ухааны сургууль юм.

Энэ нь эдийн засаг дахь нийт мөнгөний хэмжээ нь эдийн засгийн өсөлтийг тодорхойлох гол хүчин зүйл болохыг харгалзан үздэг. Үүнд мөнгөний нийлүүлэлтийн хэлбэлзэл нь үндэсний үйлдвэрлэл болон урт хугацаанд үнийн түвшинд богино хугацаанд маш их нөлөө үзүүлнэ гэж заасан байдаг.

Систем дэх мөнгөний боломж нэмэгдэхийн хэрээр бараа, үйлчилгээний эрэлт нэмэгдэж, ажлын байр нэмэгдүүлэхэд түлхэц болно. Гэсэн хэдий ч урт хугацаанд өсөн нэмэгдэж буй эрэлт нийлүүлэлтээс давж, зах зээлийн тэнцвэргүй байдлыг бий болгоно. Нийлүүлэлтээс илүү эрэлтээс үүдэлтэй хомсдол нь үнийг өсгөхөд хүргэж, инфляцийг бий болгоно.

Монетаризм ба Кейнсийн эдийн засагМонетаристуудын хувьд эдийн засгийн хувьд хамгийн сайн зүйл бол мөнгөний нийлүүлэлтийг ажиглаж, зах зээл өөрөө өөртөө анхаарал тавих явдал юм. Энэ онолын дагуу зах зээл нь инфляци, ажилгүйдлийн асуудлыг шийдвэрлэхэд илүү үр дүнтэй байдаг.

Засгийн газар эдийн засгийг байгалийн жамаар өсгөх боломжийг олгохын тулд мөнгөний нийлүүлэлтийг жил бүр бага зэрэг сунгаж тогтвортой байлгах ёстой.

Энэ нь мөнгөний бодлого гэхээсээ илүү зардлаар дамжуулан эдийн засагт засгийн газрын гүйцэтгэх үүргийг онцолсон Кейнсийн эдийн засгаас ихээхэн ялгаатай юм.

Кейнсийн эдийн засаг нь эрэлтийг нэмэгдүүлэх зорилгоор эдийн засагт илүү их мөнгө оруулах гэсэн Төв банкны аливаа хүчин чармайлтыг дэмждэг.

Гарал үүсэлМонетаризм нь Кейнсийн эдийн засгийн шүүмжлэлээс үүдэлтэй юм. Үүнийг эдийн засагт мөнгөний гүйцэтгэх үүрэгт анхаарлаа хандуулснаар нь нэрлэжээ. Түүний оргил үе нь Милтон Фридманы 1956 онд мөнгөний тоо хэмжээний онолыг шинэчлэн боловсруулснаас эхэлсэн юм.

Мөнгөний нийлүүлэлтийг өргөжүүлснээр хүмүүс шаардагдсанаасаа илүү их мөнгө хэмнэх байсан тул эдгээр нэмэлт мөнгийг хооронд нь байлгахыг хүсэхгүй байна. Тиймээс тэд энэ илүүдэл мөнгийг эрэлтийг нэмэгдүүлж зарцуулах болно.

Үүнтэй адилаар мөнгөний нийлүүлэлт буурсан тохиолдолд хүмүүс зардлаа багасгаж, мөнгөний нөөцөө нөхөхийг хүсч байна. Тиймээс Фридман мөнгө хамаагүй гэж үзсэн Кейнст холбогдох тогтоолыг асуув.

Тиймээс Фридман мөнгө хамаагүй гэж үзсэн Кейнст холбогдох тогтоолыг асуув.

Фридман 1967 онд Америкийн эдийн засгийн холбоонд хэлсэн үгэндээ монетаризмын онолыг бий болгосон. Тэрбээр инфляцийн эсрэг арга бол зээлийн хүүг өсгөх явдал гэжээ. Энэ нь мөнгөний нийлүүлэлтийг бууруулж, үнэ нь унах болно, учир нь хүмүүст зарцуулах мөнгө бага байх болно.

1970-аад онМонетаризм 1970-аад онд, ялангуяа АНУ-д ихэд алдаршжээ. Энэ хугацаанд инфляци, ажилгүйдэл хоёул нэмэгдэж, эдийн засаг өсөөгүй.

Энэ нь газрын тосны үнийн өсөлтийн үр дүнд үүссэн бөгөөд голчлон Бреттон Вудсын тогтмол ханшийн систем алга болсны улмаас АНУ-ын алт дахь долларын ханшийг үргэлжлүүлэн хадгалахгүй байгаагаас үүдэлтэй юм.

Холбооны нөөцийн газар инфляцийг хянах гэсэн боловч амжилтанд хүрсэнгүй. Гэсэн хэдий ч 1979 онд тэрээр мөнгөний нийлүүлэлтийн өсөлтийг хязгаарлаж, монетарист шинж чанартай процедурыг хамарсан шинэ оролдлогыг практик дээр хэрэгжүүлжээ.

Хэдийгээр энэхүү өөрчлөлт нь инфляцийн түвшинг бууруулахад нөлөөлсөн боловч эдийн засгийг уналтад хүргэх сөрөг үр дагавартай байв.

шинж чанаруудУрт хугацааны мөнгөний төвийг сахисан байдалОдоо байгаа мөнгөний тоо хэмжээ өсөх нь урт хугацаанд үнийн ерөнхий түвшинг өсгөхөд хүргэдэг бөгөөд хэрэглээ, үйлдвэрлэл зэрэг хүчин зүйлүүдэд бодит нөлөө үзүүлэхгүй.

Богино хугацаанд мөнгөн бус төвийг сахихОдоо байгаа мөнгөний тоо хэмжээ өсөх нь үйлдвэрлэл, ажил эрхлэлтэд богино хугацааны нөлөө үзүүлдэг, учир нь цалин хөлс, үнийг өөрчлөхөд цаг хугацаа шаардагддаг.

Фридман үнийн түвшинг өөрчлөхгүйн тулд Төвбанк ДНБ-ий өсөлтийн түвшинтэй тэнцэх хэмжээний мөнгөний өсөлтийн түвшинг тогтоох хэрэгтэй гэж санал болгов.

Зээлийн хүүгийн уян хатан байдалЗээлийн хүүг тохируулахад мөнгөний бодлогыг ашигладаг бөгөөд ингэснээр мөнгөний нийлүүлэлтийг хянадаг.

Зээлийн хүү өсөхөд хүмүүс мөнгө зарцуулахаас илүүтэйгээр хэмнэлт хийх урам зоригийг нэмэгдүүлж, мөнгөний нийлүүлэлтийг ийм байдлаар гэрээ байгуулдаг.

Нөгөө талаар зээлийн хүү буурахад хүмүүс илүү их хэмжээний зээл авч, зарцуулж эдийн засгийг идэвхжүүлдэг.

Мөнгөний тоо хэмжээний онолЭнэхүү онол нь монетаризмын үндэс суурь болж, мөнгөний нийлүүлэлтийг жилд мөнгийг зарцуулах ханшаар үржүүлснээр эдийн засгийн нэрлэсэн зардлуудтай тэнцүү болохыг тогтоожээ. Томъёо нь: O * V = P * C, энд:

O = Мөнгөний санал.

V = Мөнгө гараа өөрчлөх хурд.

P = Бараа, бүтээгдэхүүний дундаж үнэ.

C = Борлуулсан бараа, үйлчилгээний тоо хэмжээ.

Монетарист онолчид V-г тогтмол, урьдчилан таамаглах боломжтой гэж үздэг нь мөнгөний нийлүүлэлт нь эдийн засгийн өсөлтийн гол хөдөлгөгч хүч гэсэн үг юм. O-ийн өсөлт эсвэл бууралт нь P эсвэл C-ийн өсөлт, бууралтад хүргэдэг.

Үндсэн менежерүүдЭнэ нь ялангуяа Милтон Фридман, Анна Шварц, Карл Бруннер, Аллан Мельцер нарын зохиолуудтай холбоотой юм.

Милтон ФрийдманНобелийн шагналт эдийн засагч тэрээр Кейнсийн эдийн засгийн нийтээр хүлээн зөвшөөрсөн зарчмуудыг зөрчсөн анхны хүмүүсийн нэг юм.

Эдийн засаг, үнийн тогтвортой байдлыг хадгалахын тулд мөнгөний бодлогыг мөнгөний нийлүүлэлтийн өсөлтийн түвшинд анхаарч хийх хэрэгтэй гэж Фридман үзсэн.

Фридман «Америкийн мөнгөний түүх, 1867-1960» номондоо тогтмол өсөлтийн түвшинг санал болгож, Фрийдманы к-хувийн дүрэм гэж нэрлэжээ.

Энэхүү дүрмээр мөнгөний нийлүүлэлт нь нэрлэсэн ДНБ-ий өсөлтөөс хамаарч жилийн тогтмол хувиар өсөх ёстойг зааж, жилийн тогтмол хувиар илэрхийлсэн болно.

Ийм байдлаар компаниуд мөнгөний нийлүүлэлт жил бүр өөрчлөгдөж, эдийн засаг тогтмол хурдтай өсч, инфляцийг нам түвшинд барих боломжтой болж, мөнгөний нийлүүлэлт дунд зэрэг өснө гэж тооцож байв.

1968 онд тэрээр монетаризм хэмээх нэр томъёог эдийн засгийн ерөнхий үгийн санд оруулсан. Бруннер үндсэндээ монетаризмыг үнийн онолыг нэгтгэсэн үзэгдлийн анализтай харьцуулж үздэг гэж үздэг.

Бруннер үндсэндээ монетаризмыг үнийн онолыг нэгтгэсэн үзэгдлийн анализтай харьцуулж үздэг гэж үздэг.

Монетаризмын үндсэн зарчим нь үнийн онолын хамаарлыг нэгтгэн эдийн засагт юу болохыг ойлгохыг бататгах явдал юм гэж тэр батлав.

Бруннер монетарист үзлийг тодорхойлдог гол саналуудыг дөрвөн бүлэгт хувааж болно гэж үзсэн.

Эдгээр бүлгүүд нь шилжүүлгийн механизм, хувийн хэвшлийн динамик шинж чанар, мөнгөний импульсийн давамгайлал, шинж чанар, агрегат ба хуваарилах хүчийг салгах талаархи тайлбарыг хэлнэ.

Давуу талАнхны монетаристуудын дэвшүүлсэн Кейнсийн үзэл бодлын ихэнх өөрчлөлтийг өнөөдөр макро мөнгөний стандарт шинжилгээний нэг хэсэг болгон хүлээн авч байна.

Санал болгож буй гол өөрчлөлтүүд нь бодит ба нэрлэсэн хувьсагчдыг сайтар ялгаж салгаж, бодит ба нэрлэсэн хүүг хооронд нь ялгаж салгаж, инфляци ба ажилгүйдлийн хооронд урт хугацааны солилцоо байгааг үгүйсгэх явдал байв.

Монетаристууд нэрлэсэн хүүгийн оронд бодит хүүг хардаг. Нийтэлсэн үнийн дийлэнх нь нэрлэсэн ханш юм. Бодит хувь хэмжээ нь инфляцийн нөлөөг арилгадаг. Тэд мөнгөний өртгийн талаар илүү бодит дүр зургийг гаргаж өгдөг.

Мөнгөний нийлүүлэлтийг хянах нь бизнесийн хүлээлтийг тогтоох, инфляцийн үр дагавартай тэмцэх түлхүүр юм. Мөнгөний нийлүүлэлт өөрчлөгдсөнөөр үйлдвэрлэл, үнэ, ажил эрхлэлт зэргийг шууд тогтооно.

Цаашилбал, өнөөгийн судалгааны эдийн засагчдын ихэнх нь эдийн засгийг тогтворжуулахад төсвийн бодлогоос илүү мөнгөний бодлого илүү хүчтэй, ашигтай гэсэн саналыг хүлээн авч байна.

Инфляцийн хяналтӨнөөгийн сэтгэлгээ нь дүрмийн бодлогыг «үзэмж» -ээс ялгаатай нь илт дэмжиж, инфляцийг нэлээд бага түвшинд байлгахын гол ач холбогдлыг тодотгож өгдөг.

Хамгийн гол нь мөнгөний нийлүүлэлт нэмэгдэхгүйгээр инфляци хязгааргүй үргэлжлэх боломжгүй бөгөөд түүнд хяналт тавих нь Төв банкны үндсэн үүрэг байх ёстой.

Монетаризмыг зөвхөн мөнгөний агрегатуудад онцгойлон анхаарч байгаа нь өнөө үед төдийлөн өргөн хэрэглэгдэж, хэрэгжихгүй байна.

Монетаризмыг сурталчлах нь товч байв. Бодлогын зорилтын хувьд бэлэн мөнгөний нийлүүлэлт нь мөнгө ба нэрлэсэн ДНБ-ийн хоорондын харилцаа тогтвортой, урьдчилан таамаглах боломжтой үед л хэрэг болно.

Энэ нь хэрэв мөнгөний нийлүүлэлт нэмэгдвэл нэрлэсэн ДНБ мөн эсрэгээрээ байх ёстой. Гэсэн хэдий ч шууд үр дүнд хүрэхийн тулд мөнгөний хурдыг урьдчилан таамаглах боломжтой байх ёстой.

Кейнсийн хандлагыг баримталсан эдийн засагчид монетаризмыг хамгийн чухал эсэргүүцэгчид байсан, ялангуяа 1980-аад оны эхэн үеийн инфляцийн эсрэг бодлогын үр дүнд эдийн засгийн уналт бий болсон.

Эдийн засгийн бодлого, яагаад ажиллах ёстой, яагаад болохгүй гэсэн цаана байгаа онолууд байнга өөрчлөгдөж байдаг. Сэтгэлгээний сургууль нь тодорхой цаг хугацааг маш сайн тайлбарлаж, дараа нь харьцуулж үзэхэд бүтэлгүйтдэг.

Монетаризм нь түүхэн туршлагатай боловч харьцангуй шинэлэг сургууль хэвээр байгаа бөгөөд цаг хугацаа өнгөрөх тусам улам боловсронгуй болж магадгүй юм.

Ашиггүй хөрвөх чадварын хэмжүүрӨнөөдөр монетаризм тааламжгүй болсон. Учир нь мөнгөний нийлүүлэлт нь өмнөхтэй харьцуулахад ашиг багатай хөрвөх чадварын хэмжүүр юм. Хөрвөх чадвар нь бэлэн мөнгө, зээл, мөнгөний зах зээлийн дундын сангууд орно.

Гэсэн хэдий ч мөнгөний нийлүүлэлт нь хувьцаа, бараа материал, байшингийн өмч гэх мэт бусад хөрөнгийг хэмждэггүй. Хүмүүс илүү сайн өгөөж авснаар мөнгөний зах зээлээс илүү хөрөнгийн зах зээл дээр мөнгөө хэмнэх магадлалтай байдаг.

Мөнгөний нийлүүлэлт нь эдгээр хөрөнгийг хэмжихгүй. Хөрөнгийн бирж дээшлэх юм бол хүмүүс баян гэдгээ мэдэрч, зарцуулах хүсэл эрмэлзэлтэй болно. Энэ нь эрэлтийг нэмэгдүүлж, эдийн засгийг жолооддог.

Ашигласан материал- Brent Radcliffe (2019). Монетаризм: Инфляцийг бууруулах зорилгоор мөнгө хэвлэх. Авсан: investopedia.com.

- Will Kenton (2017). Монетаризм. Investopedia. Авсан: investopedia.com.

- Беннетт Т.Маккаллум (2019).

Монетаризм. Эдийн засаг ба эрх чөлөөний номын сан. Оруулсан: econlib.org.

Монетаризм. Эдийн засаг ба эрх чөлөөний номын сан. Оруулсан: econlib.org. - Wikipedia, үнэгүй нэвтэрхий толь бичиг (2019). Монетаризм. Авсан: en.wikipedia.org.

- Кимберли Амадео (2018). Монетаризмыг жишээн дээр тайлбарласан, Милтон Фридманы үүрэг. Тэнцвэр. Авсан: thebalance.com.

- Сарват Жахан, Крис Папагорджиоу (2014). Монетаризм гэж юу вэ? Олон улсын валютын сан. Авсан: imf.org.

- Wikipedia, үнэгүй нэвтэрхий толь бичиг (2019). Карл Бруннер (эдийн засагч).Авсан: en.wikipedia.org.

Монетаризм

Монетаризм это школа мысли в денежно-кредитная экономика что подчеркивает роль правительства в контроле за количеством деньги в обращении. Монетаристская теория утверждает, что вариации в денежная масса имеют большое влияние на национальный продукт в краткосрочной перспективе и на уровни цен в течение более длительного периода. Монетаристы утверждают, что цели денежно-кредитная политика лучше всего удовлетворять, ориентируясь на темпы роста денежная масса вместо того, чтобы заниматься дискреционная денежно-кредитная политика.[1]

Сегодня монетаризм в основном ассоциируется с творчеством Милтон Фридман, который был среди поколения экономистов, принявших Кейнсианская экономика а затем раскритиковать теорию Кейнса о борьбе с экономическими спадами с помощью фискальной политики (государственных расходов). Фридман и Анна Шварц написал влиятельную книгу, Денежная история США, 1867–1960 гг., и утверждал «инфляция всегда и везде денежное явление ».[2]

Хотя он выступал против существования Федеральный резерв,[3] Фридман защищал, учитывая его существование, Центральный банк политика, направленная на поддержание темпов роста денежной массы, соизмеримых с ростом производительности и спрос на товары.

Описание

Монетаризм — это экономическая теория, которая фокусируется на макроэкономический эффекты предложения денег и центрального банка. Сформулировано Милтон Фридман, он утверждает, что чрезмерное расширение денежной массы по своей сути инфляционный, и что денежно-кредитные органы должны сосредоточиться исключительно на поддержании ценовая стабильность.

Эта теория берет свое начало из двух исторически антагонистических школ мысли: политики твердых денег, которая доминировала в монетарном мышлении в конце 19 века, и монетарных теорий Джон Мейнард Кейнс, которые, работая в межвоенный период при выходе из строя восстановленных Золотой стандарт, предложила модель денег, ориентированную на спрос.[4] В то время как Кейнс сосредоточился на стабильности стоимости валюты, с паникой, вызванной недостаточной денежной массой, ведущей к использованию альтернативной валюты и краху денежной системы, Фридман сосредоточился на стабильности цен.

Результат был обобщен в историческом анализе денежно-кредитной политики, Денежно-кредитная история США 1867–1960 гг., который Фридман в соавторстве с Анна Шварц. В книге инфляция объясняется избыточной денежной массой, создаваемой центральным банком. Он объяснил дефляционные спирали обратным эффектом неспособности центрального банка поддержать денежная масса во время ликвидность хруст.[5]

Фридман первоначально предложил фиксированный денежное правило, называется Правило k-процентов Фридмана, где денежная масса будет автоматически увеличиваться на фиксированный процент в год. В соответствии с этим правилом у центрального резервного банка не будет свободы действий, поскольку увеличение денежной массы может определяться «компьютером», а бизнес может предвидеть все изменения денежной массы.[6][7] Вместе с другими монетаристами он считал, что активное манипулирование денежной массой или темпами ее роста скорее дестабилизирует, чем стабилизирует экономику.

Оппозиция золотому стандарту

Большинство монетаристов против Золотой стандарт. Фридман, например, считал чистый золотой стандарт непрактичным.[8] Например, в то время как одним из преимуществ золотого стандарта является то, что внутренние ограничения роста денежной массы за счет использования золота предотвратят инфляцию, если рост населения или увеличение торговли опережает денежную массу, это приведет к нет никакого способа противодействовать дефляции и снижению ликвидности (и любой сопутствующей рецессии), кроме добычи большего количества золота.

Подъем

Кларк Уорбертон приписывают первый убедительный эмпирический аргумент в пользу монетаристской интерпретации колебания деловой активности в серии статей 1945 г.[1]п. 493 В рамках основной экономической теории рост монетаризма ускорился с Милтон Фридманповторение 1956 г. количественная теория денег. Фридман утверждал, что спрос на деньги можно описать как зависящую от небольшого числа экономических переменных.[9]

Таким образом, где денежная масса при расширении, люди не захотят просто хранить лишние деньги на свободных денежных остатках; то есть, если бы они находились в равновесии до увеличения, они уже держали денежные остатки в соответствии со своими потребностями, и, таким образом, после увеличения у них было бы избыток денежных остатков к их потребностям. Следовательно, эти избыточные денежные остатки будут потрачены и, следовательно, совокупный спрос поднимется. Точно так же, если бы денежная масса сократилась, люди захотели бы пополнить свои запасы денег за счет сокращения своих расходов. В этом Фридман оспорил приписываемое Кейнсу упрощение, предполагающее, что «деньги не имеют значения».[9] Так появилось слово «монетарист».

Рост популярности монетаризма также ускорился в политических кругах, когда кейнсианская экономика казалась неспособной объяснить или вылечить кажущиеся противоречивыми проблемы роста экономики. безработица и инфляция в ответ на крах бреттон-вудской системы в 1972 г. и нефтяные потрясения 1973 г.. С одной стороны, более высокий уровень безработицы, казалось, требовал кейнсианской рефляция, но с другой стороны, рост инфляции, казалось, потребовал кейнсианской дезинфляция.

В 1979 году президент США Джимми Картер назначен главой Федеральной резервной системы Пол Волкер, который сделал борьбу с инфляцией своей первоочередной задачей и ограничил денежную массу (в соответствии с Правило Фридмана) обуздать инфляцию в экономике. Результатом стало значительное повышение процентных ставок не только в Соединенных Штатах; но по всему миру. «Шок Волкера» продолжался с 1979 по лето 1982 года, снижая инфляцию и увеличивая безработицу.[10]

«Шок Волкера» продолжался с 1979 по лето 1982 года, снижая инфляцию и увеличивая безработицу.[10]

К тому времени Маргарет Тэтчер, Лидер Консервативная партия в объединенное Королевство, выиграл Всеобщие выборы 1979 г. победа над сидением Правительство лейбористов во главе с Джеймс Каллаган, Великобритания пережила несколько лет суровых инфляция, которая редко была ниже 10% и ко времени всеобщих выборов в мае 1979 г. составляла 15,4%.[нужна цитата] Тэтчер применила монетаризм в качестве оружия в своей борьбе с инфляцией и смогла снизить его до 4,6% к 1983 году. Однако безработица в Соединенном Королевстве увеличилась с 5,7% в 1979 г. до 12,2% в 1983 г., достигнув 13,0% в 1982 г .; Начиная с первого квартала 1980 года, экономика Великобритании сокращалась в реальном валовом внутреннем продукте шесть кварталов подряд.[11]

Монетаристы не только пытались объяснить существующие проблемы; они также интерпретировали исторические. Милтон Фридман и Анна Шварц в их книге Денежная история США, 1867–1960 гг. утверждал, что Великая депрессия 1930-х годов было вызвано резким сокращением денежной массы (они считали это » Большое сокращение»[12]), а не из-за отсутствия инвестиций, как утверждал Кейнс. Они также утверждали, что послевоенная инфляция была вызвана чрезмерным увеличением денежной массы.

Они прославили утверждение монетаризма о том, что «инфляция всегда и везде является денежным феноменом». Многие кейнсианские экономисты изначально полагали, что дебаты кейнсианства и монетаризма сводятся исключительно к вопросу о том, фискальный или бюджетный. денежно-кредитная политика был более эффективным инструментом управления спросом. К середине 1970-х, однако, дебаты перешли к другим вопросам, поскольку монетаристы начали бросать фундаментальный вызов кейнсианству.

Монетаристы утверждали, что центральные банки иногда вызывали серьезные неожиданные колебания денежной массы. Они утверждали, что активное увеличение спроса через центральный банк может иметь негативные непредвиденные последствия. Милтон Фридман; Анна Шварц (2008). Великое сокращение, 1929–1933 (новое издание). Издательство Принстонского университета. ISBN 978-0-691-13794-0.

Милтон Фридман; Анна Шварц (2008). Великое сокращение, 1929–1933 (новое издание). Издательство Принстонского университета. ISBN 978-0-691-13794-0.

Дальнейшие ссылки

- Андерсен, Леоналл К. и Джерри Л. Джордан, 1968. «Денежно-кредитные и фискальные меры: проверка их относительной значимости для экономической стабилизации», Федеральный резервный банк Сент-Луиса. Обзор (Ноябрь), стр. 11–24. PDF (30 сек. Нагрузка: нажмите +) и HTML.

- _____, 1969. «Денежно-кредитные и фискальные меры: проверка их относительной важности для экономической стабилизации — ответ», Федеральный резервный банк Сент-Луиса Обзор (Апрель), стр. 12–16. PDF (15 сек. Загрузка; нажмите +) и HTML.

- Бруннер, Карл и Аллан Х. Мельцер, 1993. Деньги и экономика: проблемы монетарного анализа, Кембридж. Описание и превью глав, стр. ix–Икс.

- Кейган, Филипп, 1965 год. Детерминанты и последствия изменений денежной массы, 1875–1960 гг.. NBER. Предисловие Милтона Фридмана, стр. Xiii – xxviii. Оглавление.

- Фридман, Милтон, изд. 1956 г. Исследования по количественной теории денег, Чикаго. Предварительный просмотр главы 1 можно найти на Friedman, 2005, гл. 2 ссылка.

- _____, 1960. Программа денежной стабильности. Издательство Фордхэмского университета.

- _____, 1968. «Роль денежно-кредитной политики», Американский экономический обзор, 58 (1), с. 1–17 (Нажмите +).

- _____, [1969] 2005. Оптимальное количество денег. Описание и оглавление, с превью 3 глав.

- Фридман, Милтон и Дэвид Мейзельман, 1963. «Относительная стабильность скорости денежного обращения и инвестиционного мультипликатора в Соединенных Штатах, 1897–1958», в Политика стабилизацииС. 165–268. Прентис-Холл / Комиссия по деньгам и кредитам, 1963.

- Фридман, Милтон и Анна Якобсон Шварц, 1963a. «Деньги и деловые циклы», Обзор экономики и статистики, 45 (1), Часть 2, Приложение, с.

п. 32–64. Перепечатано в Schwartz, 1987, Деньги в исторической перспективе, гл. 2.

п. 32–64. Перепечатано в Schwartz, 1987, Деньги в исторической перспективе, гл. 2. - _____. 1963b. Денежная история США, 1867–1960 гг.. Принстон. Ссылки на страницы с возможностью поиска на главы 1929-41 и 1948–60

- Джонсон, Гарри Г., 1971. «Кейнсианские революции и монетаристская контрреволюция», Американский экономический обзор, 61 (2), с. п. 1–14. Перепечатано в Джон Каннингем Вуд и Рональд Н. Вудс, изд., 1990, Милтон Фридман: критические оценки, т. 2, с. п. 72 – 88. Рутледж,

- Лайдлер, Дэвид Э.В., 1993. Спрос на деньги: теории, доказательства и проблемы, 4-е изд. Описание.

- Шварц, Анна Дж., 1987. Деньги в исторической перспективе, University of Chicago Press. Описание и ссылки для предварительного просмотра глав, стр. vii-viii.

- Варбертон, Кларк, 1966. Депрессия, инфляция и денежно-кредитная политика; Избранные статьи 1945–1953 гг. Пресса Джона Хопкинса. Резюме Amazon в Анне Дж. Шварц, Деньги в исторической перспективе, 1987.

внешние ссылки

Взгляды современных экономистов | Теории денег: от металлических до виртуальных

Взгляды современных экономистов на теории денег

Традиционно в экономической науке существует две основные теории денег, которые каждая со своей позиции объясняет характер и природу денег, принципы их оборота и закономерности происходящих с ними процессов – это номиналистическая и количественная теория. Однако экономическая теория не стоит на месте, ведь не стоит на месте и экономическая практика, поэтому учёные видоизменяют традиционные и создают новые теории денег, ориентируясь на опыт XX – начала XXI веков.

Монетаризм – следующая ступень количественной теории

Целый ряд экономистов во второй четверти прошлого столетия, то есть в условиях восстановления мировой экономики после Второй Мировой войны, разработали более современную версию количественной теории денег. Среди учёных занимавшихся данной проблемой, был целый ряд известных специалистов: Карл Бруннер, Алан Мельцер, Дэвид Лейдлер и другие. Их совместными усилиями на основе количественной теории денег была сформулирована теория монетаризма. Однако основная заслуга в создании монетаристской теории принадлежит американскому экономисту, лауреату Нобелевской премии Милтону Фридмену.

Среди учёных занимавшихся данной проблемой, был целый ряд известных специалистов: Карл Бруннер, Алан Мельцер, Дэвид Лейдлер и другие. Их совместными усилиями на основе количественной теории денег была сформулирована теория монетаризма. Однако основная заслуга в создании монетаристской теории принадлежит американскому экономисту, лауреату Нобелевской премии Милтону Фридмену.

Монетаристы видят основой равновесия в экономике систему изменения относительных цен на разные виды товаров, которые в совокупности и в зависимости от величины денежной массы приводят к равновесному общему уровню цен. В тактическом плане увеличение денежной массы, по мнению монетаристов, понижает процентные ставки, расширение потребительского спроса и снижение безработицы, а в стратегическом – к стабилизации и контролируемому характеру инфляции.

Монетаризм по сравнению с классическим вариантом количественной теории денег отказался от принципа пропорциональности динамики денежной массы и уровня цен, от условия постоянства товарной массы при длительном анализе, от решающего значения учёта изменения скорости обращения денежных единиц и так далее. Кроме того, помимо количественной теории, монетаризм в версии Фридмена, которая стала популярна среди правительств многих государств в семидесятые годы, включает в себя систему «плавающих» валютных курсов, монетарную теорию промышленных циклов, монетарное правило об автоматическом увеличении денежной массы и другие положения.

В Кембридже обязательно что-нибудь придумают

Другую версию адаптации количественной теории денег под реалии современной экономической и финансовой жизни предложила так называемая кембриджская экономическая школа. Несколько её представителей внесли определённые дополнения и изменения в количественную теорию, которые в совокупности и позволили говорить о создании собственного варианта этой теории.

При традиционном игнорировании меры стоимости и стоимостного эквивалента как функции денег кембриджский вариант теории основной акцент делает на изучении проблемы спроса на деньги. Здесь внимание обращается на так называемые индивидуальные капиталы, которые и формируют основное денежное обращение в виде кассовых остатков (то есть наличности на руках у населения и денег на текущих, не сберегательных, банковских счетах) и тем самым формируют понятие особого спроса на деньги. В отличие от монетаристов представители кембриджской экономической школы проблеме соотношения величины денежной массы и уровня цен уделяют приоритетное внимание, заявляя о том, что изменения объёма денежной массы оказывают непосредственное воздействие на колебания цен. Кассовые остатки, то есть наиболее активная часть денежного обращения, называется самой ликвидной частью сбережений, которой по данному показателю уступают и инвестиции в ценные бумаги, и реальный капитал (недвижимость, средства производства, драгоценные металлы и тому подобное).

Здесь внимание обращается на так называемые индивидуальные капиталы, которые и формируют основное денежное обращение в виде кассовых остатков (то есть наличности на руках у населения и денег на текущих, не сберегательных, банковских счетах) и тем самым формируют понятие особого спроса на деньги. В отличие от монетаристов представители кембриджской экономической школы проблеме соотношения величины денежной массы и уровня цен уделяют приоритетное внимание, заявляя о том, что изменения объёма денежной массы оказывают непосредственное воздействие на колебания цен. Кассовые остатки, то есть наиболее активная часть денежного обращения, называется самой ликвидной частью сбережений, которой по данному показателю уступают и инвестиции в ценные бумаги, и реальный капитал (недвижимость, средства производства, драгоценные металлы и тому подобное).

Без Кейнса обойтись не могло

Джон Мейнард Кейнс по праву считается одним из наиболее влиятельных экономистов не только прошлого века, но и всей истории экономической науки, его теоретические разработки, как известно, активно претворялись в жизнь, особенно в первой половине XX столетия. Разумеется, Кейнс не мог пройти и мимо теории денег, внеся ряд существенных замечаний в этот вопрос, которые впоследствии были развиты его сторонниками в собственную, кейнсианскую теорию денег. В её современно виде она во многом родственна монетаризму, однако имеются свои особенности.

Согласно Кейнсу, деньги представляют собой один из типов богатства, которое люди желают сохранять как менее доходный, но при этом максимально ликвидный актив исходя из трёх мотивов. Первый мотив – трансакционный, основанный на соображениях удобства денежных платежей за товары и услуги; второй мотив – мотив предосторожности, когда деньги играют роль спасательного круга, который можно быстро использовать в непредвиденной финансовой ситуации; третий мотив – спекулятивный, продиктованный возможностью использовать деньги для совершения спекулятивных сделок. По мнению Кейнса, в условиях серьёзного экономического кризиса норма банковского процента по вкладам становится нечувствительной к увеличению денежной массы и тем самым теряет возможность стимулирования производства.

По мнению Кейнса, в условиях серьёзного экономического кризиса норма банковского процента по вкладам становится нечувствительной к увеличению денежной массы и тем самым теряет возможность стимулирования производства.

Это так называемая ликвидная ловушка, которая определяет особое положение наличных денег в экономической системе. Последователи Кейнса приблизились к монетаристам, заявляя о том, что государственная политика может регулировать денежное обращение и уровень цен, однако нельзя преувеличивать степень этого влияния – инфляционные процессы всё равно по большому счёту неподконтрольны влиянию со стороны государства.

Bonus Vita: Карл Бруннер (экономист)

Карл Бруннер (экономист)

Из Википедии, свободная энциклопедия

Карл Бруннер

Родился в 1916 году: умер в 1989 году (73 года) Рочестер, Нью-Йорк

Национальность Швейцарский

Учреждение Рочестерский университет

Полевая денежно-кредитная экономика

Школа или традиция Чикагская школа Экономика

Alma mater University of Zurich

London School of Economics

Карл Бруннер (1916–1989) был швейцарским экономистом.Его главный интерес к экономике был связан с природой процесса денежной массы и философией науки и логики. Он переехал в США в 1943 году.

Премия вручается в честь его имени в Рочестерском университете в Высшей школе делового администрирования имени Уильяма Э. Саймона каждый год выпускающемуся студенту, не являющемуся гражданином США, с наивысшими академическими достижениями по программе MBA.

Карл Бруннер вместе с Милтоном Фридманом и Алланом Мельцером был лидером монетаристской революции шестидесятых и семидесятых годов.Его работа на рынках активов поставила кредитный рынок, наряду с денежным, в центр внимания и сосредоточила внимание на денежно-кредитной политике как на главном источнике нестабильности. Вместе с Алланом Мельцером он поставил под сомнение обоснованность кейнсианской парадигмы и предложил альтернативную модель экономики, в которой передача денежных импульсов экономике зависела не исключительно от чувствительности спроса на деньги к процентным ставкам, а от относительной эластичности процентной ставки рынки активов, а также различия в богатстве.

Неожиданной особенностью альтернативной модели является то, что фискальная политика определяет уровень цен. Бруннер имел сильную методологическую основу и был приверженцем школы эмпирической философии. Помимо рынков активов и макроэкономики, Бруннер много писал о природе человека, роли рынков и институтов.

Наконец, Бруннер запустил и руководил Журналом денег, кредита и банковского дела, Журналом денежно-кредитной экономики, Семинаром Констанцера по монетарной теории и денежно-кредитной политике, Интерлакенской конференцией по анализу и идеологии, Серией конференций Карнеги-Рочестера по государственной политике, и Комитет теневого открытого рынка (последние два с Алланом Мельцером).

El profesor Brunner formaba parte de un grupo deconomistas que aconsejaron a la Reserva Federal norteamericana, para controlar la inflación a Principios de la década de los ochenta y para ejercer un control estricto sobre la oferta monetaria. Asesoró igualmente a la primera ministra británica, Маргарет Тэтчер, y a los gobiernos suizo y sueco. Nacido en Suiza, Brunner trabajó en la Banca Nacional Suiza hasta 1949, tras estudiar Ciencias Económicas en la Universidad de Zúrich.Becado por la Fundación Rockefeller, estudió en las universalidades de Harvard y Chicago, y fue profesor de numerosas universalidades norteamericanas. Era catedrático de la Universidadad de Rochester y de la de Berna (Suiza).Библиография

• Бруннер, Карл, 1974. «Денежно-кредитное управление, внутренняя инфляция и импортная инфляция». В Алибер, Роберт З., изд. Национальная денежно-кредитная политика и международная финансовая система. Чикаго: Издательство Чикагского университета. 179–208

• Бруннер, Карл и Аллан Х.Мельцера (1971). «Использование денег в теории биржевой экономики». American Economic Review 61 (декабрь): 784–805.

• _____, 1993. Деньги и экономика: вопросы монетарного анализа, Кембридж. Описание.

и превью глав, стр. ix – x.

и превью глав, стр. ix – x. • Бруннер, Карл, Избранные очерки Карла Бруннера, Томас Лис, ред. Эдвард Элгар.

1996. т. 1, Экономический анализ и политическая идеология. Описание и ссылки для предварительного просмотра глав при прокрутке вниз.

1997. v. 2, Денежная теория и денежно-кредитная политика: Эдвард Элгар. Описание.

ФРС — Карл Бруннер и валютные дебаты в Великобритании

Февраль 2019 г.

Карл Бруннер и валютные дебаты в Великобритании

Эдвард Нельсон

Abstract:

Ведущий монетарист Карл Бруннер, хотя и проживал в США, участвовал в дебатах по монетарному анализу и политике в Соединенном Королевстве с 1960-х по 1980-е годы.В 1960-х годах его участие в дебатах ограничивалось исследовательскими работами, но в 1970-х, когда монетаризм привлек внимание страны, Бруннер внес вклад в дискуссии в британских СМИ. В период до 1979 года он резко критиковал неденежный подход властей Великобритании к анализу инфляции и контролю над ней — подход, поддерживаемый ведущими британскими кейнсианцами. В начале 1980-х Бруннер напрямую взаимодействовал с премьер-министром Маргарет Тэтчер по вопросам денежно-кредитного контроля и денежно-кредитной стратегии.Ему не удалось убедить ее использовать денежную базу — вместо краткосрочной процентной ставки — в качестве инструмента реализации денежно-кредитной политики. Однако после его интервенций власти Великобритании в 1980-х годах придавали вес денежной базе как индикатору и цели денежно-кредитной политики. Влияние Бруннера на денежно-кредитную политику Великобритании сказалось и в XXI веке. Проведенный Бруннером совместно с Алланом Мельцером анализ денежно-кредитного трансмиссионного механизма помог заложить основу для политики количественного смягчения, проводимой Банком Англии.

Доступные материалы (.zip)

Ключевые слова: Карл Бруннер, денежно-кредитная политика Великобритании, монетаризм, контроль денежной базы, механизм передачи

DOI : https://doi.org/10.17016/FEDS.2019.004

PDF: Полная статья

Вернуться к началуПоследнее обновление: 9 января 2020 г.

Карл Бруннер и У.К. Денежные дебаты Эдварда Нельсона :: SSRN

74 стр. Добавлено: 22 октября 2018 года Последняя редакция: 30 сен 2020

Дата написания: 29 сентября 2020 г.

Абстрактные

Несмотря на то, что он находился в Соединенных Штатах, ведущий монетарист Карл Бруннер участвовал в дебатах в Соединенном Королевстве по монетарному анализу и политике с 1960-х по 1980-е годы.В 1960-х годах его участие в дебатах ограничивалось исследовательскими работами, но в 1970-х, когда монетаризм привлек внимание страны, Бруннер внес вклад в дискуссии в британских СМИ. До 1979 года он резко критиковал неденежный подход властей Великобритании к анализу инфляции и контролю над ней — подход, поддерживаемый ведущими британскими кейнсианцами. В начале 1980-х Бруннер напрямую взаимодействовал с премьер-министром Маргарет Тэтчер по вопросам денежно-кредитного контроля и денежно-кредитной стратегии.Ему не удалось убедить ее использовать денежную базу — вместо краткосрочной процентной ставки — в качестве инструмента реализации денежно-кредитной политики. Однако после его интервенций власти Великобритании в 1980-х годах придавали вес денежной базе как индикатору и цели денежно-кредитной политики. Влияние Бруннера на денежно-кредитную политику Великобритании сказалось и в XXI веке. Проведенный Бруннером совместно с Алланом Мельцером анализ денежно-кредитного трансмиссионного механизма помог заложить основу для политики количественного смягчения, проводимой Банком Англии.

Влияние Бруннера на денежно-кредитную политику Великобритании сказалось и в XXI веке. Проведенный Бруннером совместно с Алланом Мельцером анализ денежно-кредитного трансмиссионного механизма помог заложить основу для политики количественного смягчения, проводимой Банком Англии.

Ключевые слова: Карл Бруннер, монетаризм, контроль денежной базы, трансмиссионный механизм, денежно-кредитная политика Великобритании

Классификация JEL: E51, E52, E58

Рекомендуемое цитирование: Предлагаемая ссылка

Ученый и друг умерли: Памяти Карла Бруннера

Бальбах, Анатолий (1977) «Ранние годы, Калифорнийский университет в Лос-Анджелесе», Журнал денег, кредита и банковского дела , февраль, часть II, 247–249.

Карл Бруннер (1968a) «Интеллектуалы, запас слов и роль экономики», неопубликованная рукопись.

Карл Бруннер (1968) b «Роль денег и денежно-кредитной политики», Федеральный резервный банк Сент-Луиса. Review , 9–24 июля.

Бруннер, Карл (1980) «Увлечение экономикой», Banca Nazionale del Lavoro Quarterly Review , декабрь 403–426.

Бруннер, Карл (1983), «Провалился ли монетаризм?» Катон Журнал, Н.1, 23–62.

Google ученый

Карл Бруннер (1985) «Идеология и анализ в макроэкономике: некоторые комментарии», Экономика и философия .

Карл Бруннер (1989) «Социально-экономические и конституционные последствия альтернативного восприятия человека», рабочий документ BC-89-07, Центр исследований политики Брэдли, Университет Рочестера.

Бруннер, Карл (готовится к печати) «Моя философия», Американский экономист .

Христос, Карл (1977) «Карл Бруннер в Комиссии Коулза: воспоминания», Journal of Money, Credit and Banking , февраль, часть II, 245–246.

Кларк, Линдли Х. (1981) «Карл Бруннер Суэйс, политика правительства, верховая езда на ФРС», Wall Street Journal , 7 октября.

Теневой комитет открытого рынка (1988) 18–19 сентября .

Project MUSE — IS-LM и монетаризм

Монетаризм — это имя, которое покойный профессор Карл Бруннер из Университета Рочестера дал в 1968 году предложениям о связи между деньгами и другими экономическими переменными, такими как доход, цены, процентные ставки — предположения, которые кейнсианские экономисты того времени и ранее отрицали.В частности, монетаристы считали связь между денежным балансом и номинальным доходом сильной, а кейнсианцы — слабой. Даже взгляд на инфляцию как на денежный феномен, основную идею монетаризма, для многих кейнсианцев до 1970 года был неприемлемым. 1 Однако нет канона, с которым можно было бы справиться, чтобы утвердить ортодоксальную монетаристскую позицию. Все сторонники монетаризма принимают количественную теорию денег как объяснение инфляции и дефляции, хотя они различаются по важности отдельных строительных блоков этого подхода. 2

Все сторонники монетаризма принимают количественную теорию денег как объяснение инфляции и дефляции, хотя они различаются по важности отдельных строительных блоков этого подхода. 2

Хотя не существует канона монетаристских взглядов, можно назвать двух основных выразителей монетаризма. Это Милтон Фридман, с одной стороны, а с другой — команда Карла Бруннера и Аллана Мельцера, [End Page 217] , даже если их отдельные версии не всегда идентичны. Именно их взгляды мы исследуем в следующих разделах нашего эссе.

Наша задача — изучить элементы модели IS-LM, от которых отказались упомянутые выше представители.Модель IS-LM, впервые разработанная Джоном Хиксом в 1937 году, была попыткой изобразить центральные идеи общей теории Кейнса в отличие от классической парадигмы. Эта модель получила широкое распространение в преподавании макроэкономики в последующие десятилетия. Раздел 1 описывает равновесие на рынке инвестиций и сбережений и на денежном рынке, как это определено моделью IS-LM, а также эволюцию модели с 1960-х годов.

В разделе 2 представлен альтернативный анализ макроэкономики Фридмана между 1956 и 1970 годами.Он противопоставил ее кейнсианской версии, описав основные различия между ними. Если IS-LM представляет собой дистилляцию General Theory , она больше подходит Фридману, чтобы противостоять источнику, а не дистилляции. Его возражения против модели IS-LM, однако, неявны, поскольку он никогда прямо не заявлял, чем они были. Общая теория и IS-LM просто не выражали его собственную концепцию функционирования макроэкономики. Его описание особенностей экономики, которые он считал решающими, было выражено языком, несовместимым с языком, который большинство экономистов использовали для объяснения явной модели, такой как IS-LM.Таким образом, когда Фридман излагал свои взгляды, не было никакого взаимодействия с моделью IS-LM. Это наблюдение следует ограничить в одном отношении. В эссе, отвечая на обвинение в том, что упущение переменной процентной ставки в его исследовании скорости (1959) подразумевает, что деньги были отделены от реального сектора, Фридман (1966) представил анализ IS-LM Хикса. Для нашей цели нет необходимости сообщать об использовании им различных версий анализа для защиты точки зрения, согласно которой включение процентной ставки в уравнение спроса на деньги не является ни необходимым, ни достаточным условием для отделения денег от реального сектора. .

Для нашей цели нет необходимости сообщать об использовании им различных версий анализа для защиты точки зрения, согласно которой включение процентной ставки в уравнение спроса на деньги не является ни необходимым, ни достаточным условием для отделения денег от реального сектора. .

Хотя Фридман не указал явно причины, по которым он обычно предпочитал не использовать модель IS-LM для обсуждения своего отказа от кейнсианства, мы можем суммировать тот или иной аспект взглядов, которые он оспаривал в своих публикациях. Тем не менее интересно, что он читал лекции по IS-LM в аспирантуре по макроэкономике, которую он впервые преподавал в 1967 году, очевидно, чтобы познакомить своих студентов с языком, который он обычно отвергал в своей аналитической работе. Однако в 1970 г. (опубликовано в 1974 г.), стремясь облегчить общение со своими критиками, Фридман сформулировал свои аргументы в терминах IS-LM.Усилие [Конец Стр. 218] оказалось безуспешным. Фридман (2001) позже пришел к выводу: «Я считаю, что попытки примирить кейнсианское мышление с монетаристским мышлением было действительно напрасной тратой». Фридман не сказал прямо …

% PDF-1.4

%

1536 0 объект

>

эндобдж

xref

1536 92

0000000016 00000 н.

0000002195 00000 н.

0000002779 00000 н.

0000003136 00000 п.

0000003601 00000 п.

0000004722 00000 н.

0000005017 00000 н.

0000005310 00000 п.

0000005434 00000 н.

0000006555 00000 н.

0000006579 00000 п.

0000008040 00000 н.

0000008064 00000 н.

0000009324 00000 п.

0000024831 00000 п.

0000025970 00000 п.

0000026274 00000 п.

0000026298 00000 п.

0000027610 00000 п.

0000027634 00000 п.

0000029114 00000 п.

0000029138 00000 п.

0000030549 00000 п.

0000030573 00000 п.

0000031811 00000 п.

0000031932 00000 п.

0000031956 00000 п.

0000033263 00000 н.

0000033287 00000 п.

0000034692 00000 п.

0000034717 00000 п.

0000034760 00000 п.

0000034781 00000 п.

0000034806 00000 п.

0000034827 00000 п. 0000034849 00000 п.

0000035136 00000 п.

0000035158 00000 п.

0000035457 00000 п.

0000035481 00000 п.

0000038039 00000 п.

0000038063 00000 п.

0000039445 00000 п.

0000039468 00000 н.

0000040055 00000 п.

0000040078 00000 п.

0000040675 00000 п.

0000040699 00000 н.

0000042347 00000 п.

0000042371 00000 п.

0000047042 00000 п.

0000047066 00000 п.

0000052063 00000 п.

0000052087 00000 п.

0000056804 00000 п.

0000056828 00000 п.

0000061551 00000 п.

0000061575 00000 п.

0000066461 00000 п.

0000066485 00000 п.

0000071322 00000 п.

0000071346 00000 п.

0000075886 00000 п.

0000075910 00000 п.

0000080724 00000 п.

0000080748 00000 п.

0000085290 00000 п.

0000085314 00000 п.

0000089960 00000 н.

0000089984 00000 н.

0000094718 00000 п.

0000094742 00000 п.

0000099475 00000 н.

0000099499 00000 н.

0000103938 00000 п.

0000103962 00000 н.

0000108402 00000 н.

0000108426 00000 н.

0000113257 00000 н.

0000113281 00000 н.

0000117958 00000 н.

0000117982 00000 н.

0000121023 00000 н.

0000121047 00000 н.

0000126321 00000 н.

0000126345 00000 н.

0000131687 00000 н.

0000131711 00000 н.

0000133045 00000 н.

0000133067 00000 н.

0000002274 00000 н.

0000002756 00000 н.

трейлер

]

>>

startxref

0

%% EOF

1537 0 объект

>

эндобдж

1626 0 объект

>

транслировать

H | K (Dqϝ «ِ f1» yDLSJ e% 숕 ld`cV «, (e, \ aW9:

0000034849 00000 п.

0000035136 00000 п.

0000035158 00000 п.

0000035457 00000 п.

0000035481 00000 п.

0000038039 00000 п.

0000038063 00000 п.

0000039445 00000 п.

0000039468 00000 н.

0000040055 00000 п.

0000040078 00000 п.

0000040675 00000 п.

0000040699 00000 н.

0000042347 00000 п.

0000042371 00000 п.

0000047042 00000 п.

0000047066 00000 п.

0000052063 00000 п.

0000052087 00000 п.

0000056804 00000 п.

0000056828 00000 п.

0000061551 00000 п.

0000061575 00000 п.

0000066461 00000 п.

0000066485 00000 п.

0000071322 00000 п.

0000071346 00000 п.

0000075886 00000 п.

0000075910 00000 п.

0000080724 00000 п.

0000080748 00000 п.

0000085290 00000 п.

0000085314 00000 п.

0000089960 00000 н.

0000089984 00000 н.

0000094718 00000 п.

0000094742 00000 п.

0000099475 00000 н.

0000099499 00000 н.

0000103938 00000 п.

0000103962 00000 н.

0000108402 00000 н.

0000108426 00000 н.

0000113257 00000 н.

0000113281 00000 н.

0000117958 00000 н.

0000117982 00000 н.

0000121023 00000 н.

0000121047 00000 н.

0000126321 00000 н.

0000126345 00000 н.

0000131687 00000 н.

0000131711 00000 н.

0000133045 00000 н.

0000133067 00000 н.

0000002274 00000 н.

0000002756 00000 н.

трейлер

]

>>

startxref

0

%% EOF

1537 0 объект

>

эндобдж

1626 0 объект

>

транслировать

H | K (Dqϝ «ِ f1» yDLSJ e% 숕 ld`cV «, (e, \ aW9:

Карл Бруннер, 73 года, влиятельный экономист и ведущий…

Карл Бруннер, 73 года, влиятельный экономист и ведущий представитель монетаризма; многие экономисты приписывают экономисту швейцарского происхождения и другим ведущим монетаристам руководство Федеральной резервной системы к жесткому контролю над денежной массой в начале 1980-х годов, что помогло остановить инфляцию конца 1970-х годов; 9 мая в Рочестере, штат Нью-Йорк, от опухоли позвоночника.

Ричард Р. Грин, 52 года, который стал первым чернокожим канцлером школ Нью-Йорка, когда он был принят на работу из Миннеаполиса в марте 1988 года; он был серьезным администратором с упорным пониманием своей миссии; Педагог, родившийся в Арканзасе, прошел через школьную систему Миннеаполиса в качестве учителя, директора и помощника суперинтенданта, прежде чем стать ее первым чернокожим суперинтендантом в 1980 году; 10 мая в одной из больниц Нью-Йорка после тяжелого приступа астмы.

C.S. Хардинг Мотт, 82 года, который объединился со своим отцом Чарльзом для развития и поддержки того, что сейчас является 12-м по величине благотворительным фондом в стране, Фондом Чарльза Стюарта Мотта, базирующимся во Флинте, штат Мичиган; он был вице-президентом фонда с 1944 по 1965 год, когда он был назначен его президентом; он занимал этот пост до 1976 года, когда был назначен председателем; 10 мая, Флинт, штат Мичиган,

Доктор Леон Голдберг, 62 года, профессор Чикагского университета и исследователь клинической фармакологии, который внес революцию в лечение сердечной недостаточности, шока, болезней почек и гипертонии; он был первым, кто показал, что естественное соединение тела дофамин можно вводить для лечения этих медицинских ситуаций; хотя дофамин, производящий адреналин, был впервые синтезирован в 1910 году; 8 мая в больнице Бернарда Митчелла в Чикаго.

Эрл Гамильтон, 89 лет, бывший профессор экономики Чикагского университета, который помог установить влияние экономики Нового Света на Старый Свет в годы после открытия Америки; По словам Роберта Фогеля, профессора Высшей школы бизнеса в Соединенном Королевстве, в центре внимания большей части его работы была связь между ввозом золота в Европу после завоевания Америки и возникшей инфляцией;

он был жителем Флоссмура; 7 мая в Методистском медицинском центре, Ок-Ридж, Теннесси.

Джозеф Марусич, 77 лет, который был профессионально известен как Тайгер Джо Марш как давний рестлер в Чикаго и актер в Голливуде; он изображал тяжеловесов в таких фильмах, как «На набережной» и «Паника на улицах»; он вырос недалеко от 24-й улицы и Вентворт-авеню и увлекся борьбой в конце 1920-х годов; именно в спортзале Саут-Сайда он выбрал свое имя на ринге «Тайгер Джо»; он был постоянным злодеем на ранних этапах борьбы на телевидении; в 1950-х годах кинорежиссер Элиа Казан спросил его, не хочет ли он сниматься в кино; его, пожалуй, больше всего помнят за роль «мускулов» коррумпированного профсоюза

в «На набережной»; житель Бриджпорта, он вернулся в район Чикаго из Голливуда около трех лет назад; 9 мая в больнице Майкла Риза.

Дарлин Бетман, 50 лет, Пеотон, штат Иллинойс, домохозяйка и сестра комика Тома Дризена; в этой области она была символом людей, страдающих множественным склерозом; Ежегодный «День Дарлин», спонсируемый организацией JayCees из Иллинойса, проводится в ее честь в 12 сообществах с целью сбора средств на исследования, проводимые Обществом множественного скерлеза; ее брат организовал «День Дарлин» в 1982 году; с тех пор это было ежегодное празднование, в котором участвовали многие из его друзей-знаменитостей, в том числе Фрэнк Синатра, Смоки Робинсон, Фрэнки Авалон и Chicago Bears; 7 мая, в ее доме Peotone.

О. Эдмунд Клабб, 88 лет, офицер дипломатической службы США, который в 1950-х годах стал объектом охоты сенатора Джозефа Маккарти на якобы нелояльных американцев в Государственном департаменте; он прослужил более двух десятилетий на дипломатической службе и был последним дипломатом США, находившимся в Пекине после коммунистического переворота в 1949 году; вернувшись в Вашингтон, он был назначен начальником отдела Китая в Госдепартаменте, но год спустя был отстранен от должности из-за угрозы безопасности; Совет по лояльности осудил его, но апелляцию одобрили, а затем назначили на малоизвестную работу, с которой он уволился после того, как решил, что его карьера разрушена; он стал писателем, преподавателем и лектором в нескольких университетах, поселившись в Институте Восточной Азии при Колумбийском университете; 9 мая в Нью-Йорке.

Доминик Татарка, 76 лет, чехословацкий писатель-диссидент, подписавший документ о правах человека Хартии 77; в последние 20 лет его произведения не издавались государством, хотя широко тиражировались в самоизданных изданиях; он вызвал гнев режима в 1960-х, когда написал «Демон согласия», осуждая сталинизм; 10 мая, в Праге.

Гай Уильямс, 65 лет, сыгравший отважного Зорро в черной маске в популярном телесериале 1950-х годов с таким же названием; его настоящее имя было Арман Каталано, и он работал на нескольких разных должностях, прежде чем в 1957 году прошел кинопробы в сериале «Зорро» студии Уолта Диснея; При росте 6 футов 3 дюйма и 185 фунтов, с бакенбардами и усами он был сделан по заказу на роль Диего де ла Вега, молодого аристократа из Мексики начала XIX века, который сражался с испанцами, чтобы защитить права своих угнетенных соотечественников; в 1961 году он снялся в фильме «Знак Зорро»; позже в своей карьере он снялся в сериале «Затерянные в космосе»; был найден мертвым 6 мая, по-видимому, от сердечного приступа в своем доме в Буэнос-Айресе.

Кейт Уитли, 33 года, певец в стиле кантри, известный своими мучительными балладами в стиле хонки-тонк, в которых воплощены боль и радость; его последний альбом «Don`t Close Your Eyes» с момента его выпуска в прошлом году был три сингла №1, в том числе сингл «I`m No Stranger to the Rain» в прошлом месяце; 10 мая в своем доме в районе Нэшвилл. По словам официальных лиц, вскрытие показало, что у него была передозировка алкоголем.

Долорес Уолдорф, 88 лет, летчик-первопроходец и в свое время летчик-каскадер, подруга Амелии Эрхарт; она была одним из первых членов «99ers Earhart», группы из 99 знаменитых женщин-пилотов в США.S .; 8 мая в Окленде случился инсульт.

Вуди Герман Шоу, 44 года, ведущий джазовый трубач, чей теплый тон и уверенное, четкое соло сделали его фаворитом среди музыкантов; в 1976 году он занял первое место в рейтинге журнала Downbeat «Лучший трубач»; 9 мая в одной из больниц Нью-Йорка после сердечного приступа.

Леонард Горовиц, 43 года, чье чутье на цвет помогло превратить район Майами-Бич в стиле ар-деко в радужный цвет пастельных тонов и отремонтированные прибрежные отели; около 150 зданий в стиле ар-деко в городе выкрашены в розовый, фиолетовый, персиковый и другие пастельные тона, и около половины — его проекты; он также был соучредителем Лиги сохранения дизайна Майами в 1976 году; 5 мая в Майами-Бич из-за осложнений от СПИДа.

Макс Гордон, 86 лет, который в течение 54 лет руководил Village Vanguard на Манхэттене, одним из самых влиятельных клубов в истории джаза; 11 мая в больнице Нью-Йорка.

Дарио Эчандия Олайя, 91 год, бывший вице-президент Колумбии и высокопоставленный государственный деятель; в 1938 году он потерпел поражение на президентских выборах от Эдуардо Сантоса и никогда не был избран президентом всенародным голосованием; однако он четыре раза ненадолго исполнял обязанности временного президента; 7 мая в Боготе.

Николай П.93-летняя Бриганте, художница, запечатлевшая историю Лос-Анджелеса на холсте за семидесятилетнюю карьеру, чьи работы выставлялись в музеях по всей стране; его первой общественной работой была реклама Coca-Cola, нарисованная на стене сарая; 6 мая в Лос-Анджелесе.

Монетаризм. Эдийн засаг ба эрх чөлөөний номын сан. Оруулсан: econlib.org.

Монетаризм. Эдийн засаг ба эрх чөлөөний номын сан. Оруулсан: econlib.org. п. 32–64. Перепечатано в Schwartz, 1987, Деньги в исторической перспективе, гл. 2.

п. 32–64. Перепечатано в Schwartz, 1987, Деньги в исторической перспективе, гл. 2.