Показатель EBITDA. Что это такое и как его считать

Почти все компании при публикации финансовой отчетности указывают такой показатель, как EBITDA. Понимание принципа расчета и того, для чего он используется, необходимо каждому инвестору.

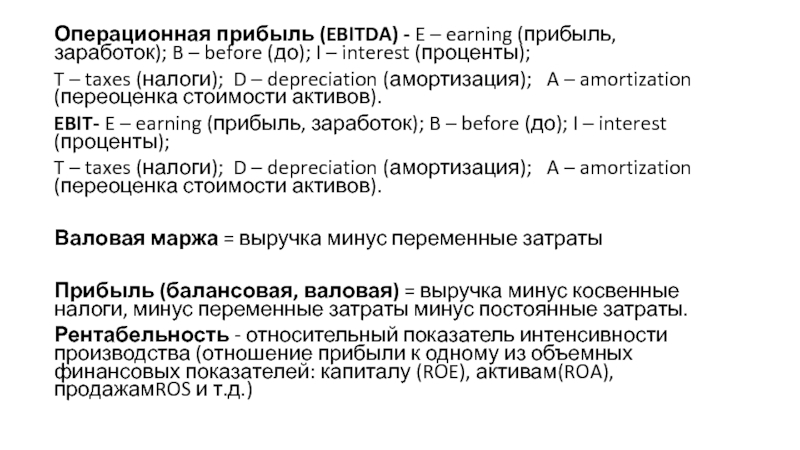

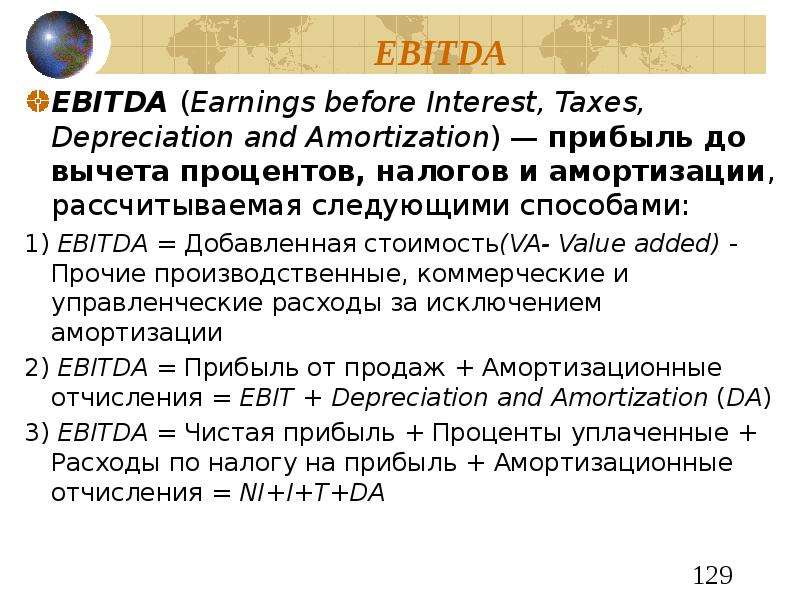

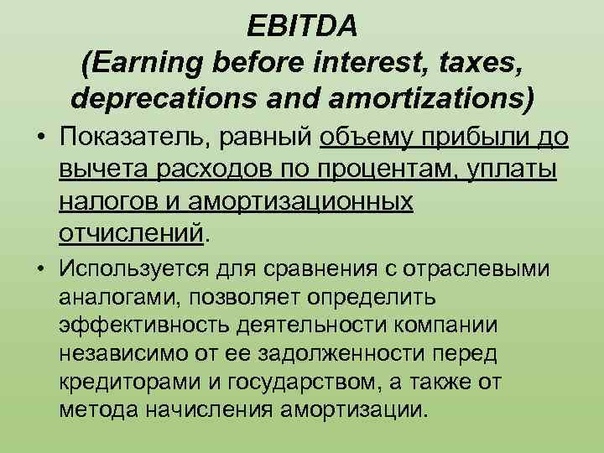

Согласно определению EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль до вычета процентов, налога на прибыль и амортизации активов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании рассчитывает EBITDA отдельно и использует его для наглядности финансового положения компании.

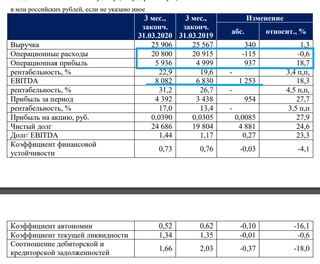

Показатель EBITDA начал использоваться в 1980-х годах для анализа способности компании обслуживать долги. В сочетании с чистой прибылью показатель служил источником информации, например, о том, какую сумму процентных платежей по задолженности может обеспечить компания в ближайшей перспективе. Данный показатель и сейчас продолжает использоваться для анализа кредитоспособности компаний. Многие кредиторы зашивают в ковенанты нормативы по отношению чистого долга к EBITDA. Принято считать нормой данное отношение на уровне не выше 3х.

Многие кредиторы зашивают в ковенанты нормативы по отношению чистого долга к EBITDA. Принято считать нормой данное отношение на уровне не выше 3х.

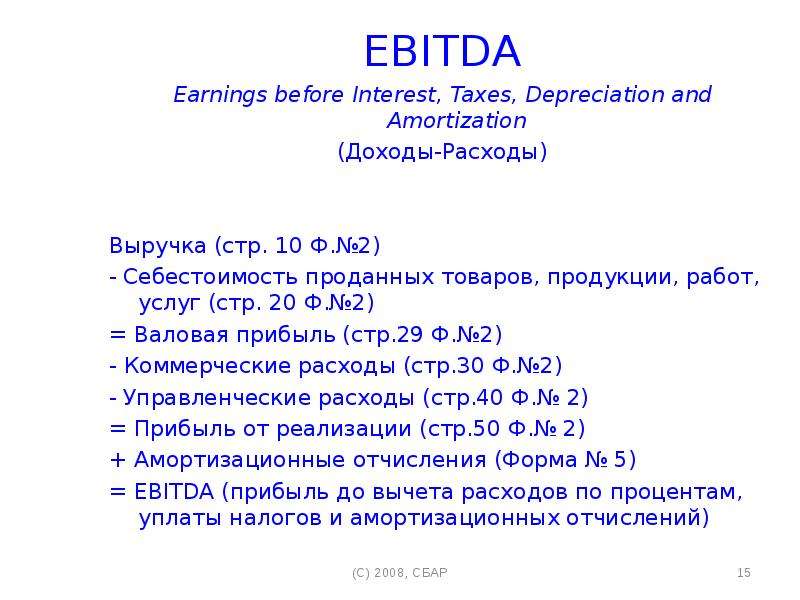

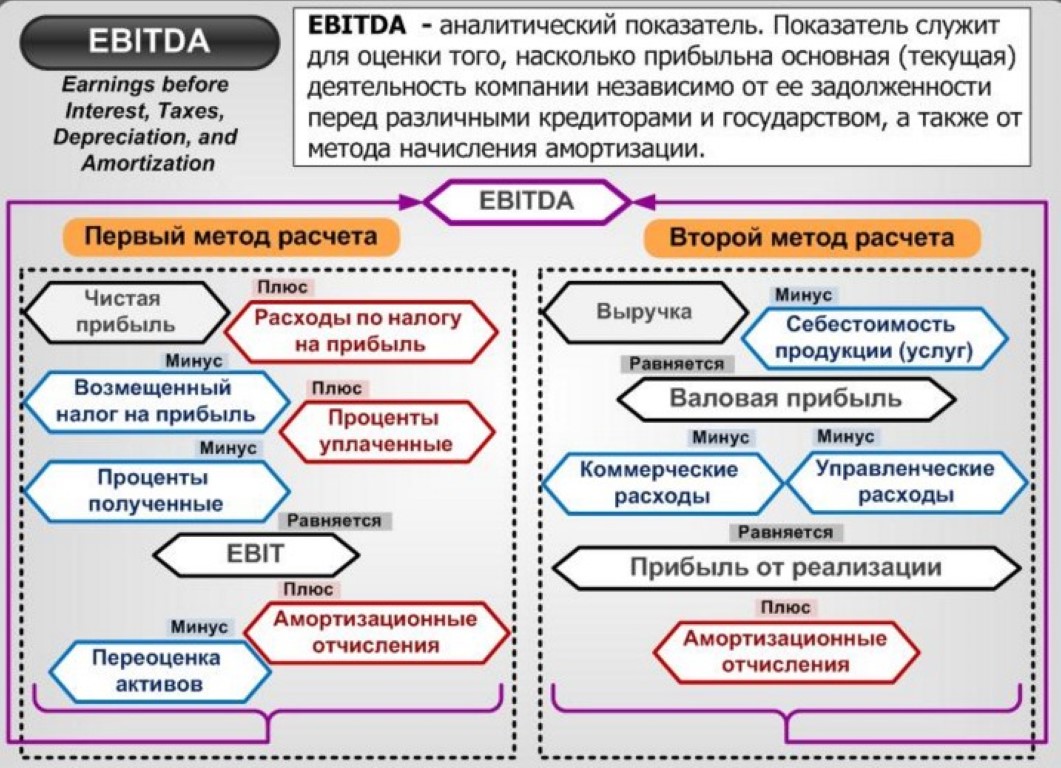

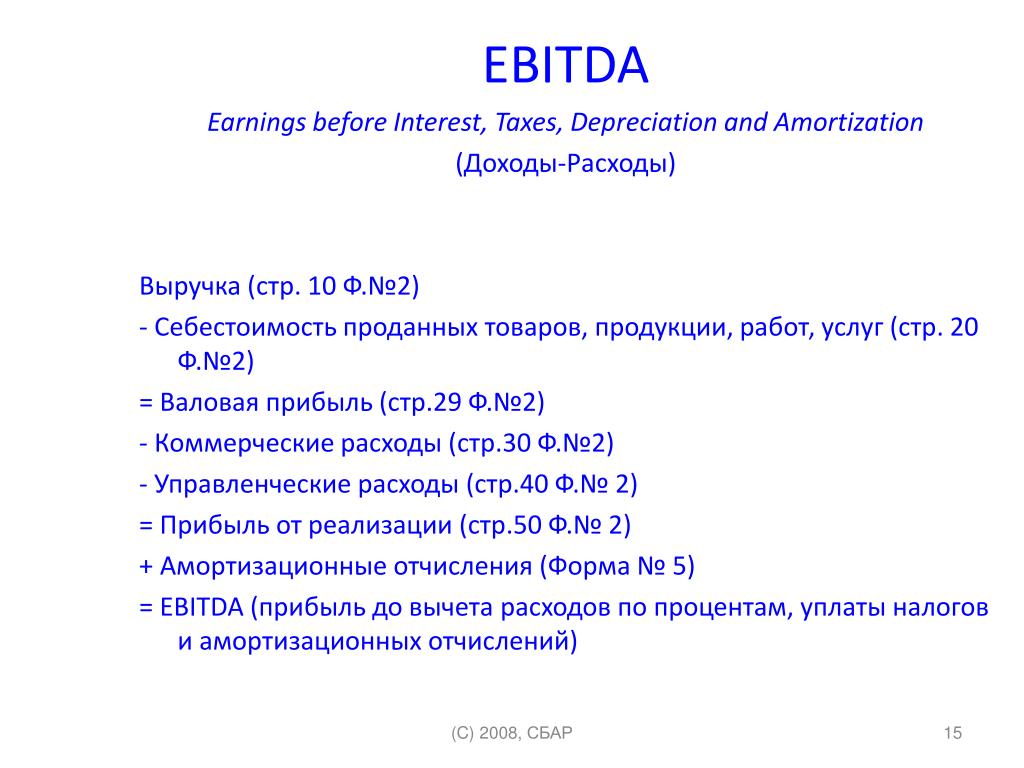

Существует два основных метода расчета показателя EBITDA:

1. Более простой, но более надежный метод — «Сверху вниз».

EBITDA = Операционная прибыль + Расходы на амортизацию основных средств + Расходы на амортизацию нематериальных активов

Таким образом, мы принимаем тот факт, что операционная прибыль является основным источником дохода фирмы. Разница EBITDA от операционной прибыли заключается только в начисленной амортизации, которую мы возвращаем. Иначе этот показатель называют OIBDA, но, тем не менее, многие компании именно так производят свои расчеты.

Преимущество данного метода в его простоте: пользователю отчетности при расчете показателя тяжело допустить ошибку, и вместе с этим менеджменту компании крайне трудно ввести в заблуждение акционеров.

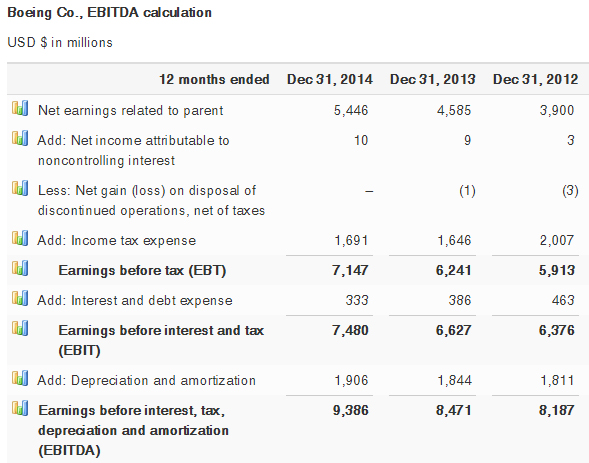

2. Более сложный, теоретический метод, который напрямую следует из названия показателя — «Снизу-вверх».

EBITDA = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов

Этот метод означает, что мы начинаем расчет от конечного значения чистой прибыли компании и возвращаем обратно приведенные статьи расходов. Основным недостатком данного метода является то, что любые вторичные или одноразовые статьи отчетности также попадут в конечный результат, что делает анализ показателя в динамике более сложным.

Стоит также отметить, что в данном случае менеджменту легче манипулировать числами, используя различные методы подсчета.

Следует понимать, что при расчете показателя EBITDA вторым способом мы захватываем все строки отчетности, которые находятся между операционной и чистой прибылью. Очень часто в учет заходят одноразовые расходы/доходы, понесенные фирмой.

Чтобы сделать показатель EBITDA более пригодным для анализа в динамике, применяются разнообразные корректировки на одноразовые статьи. Например, исключаются списания и переоценка активов, валютные разницы и т.

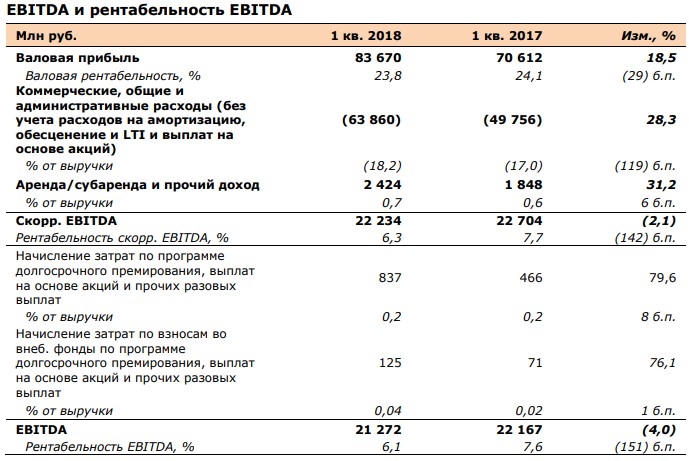

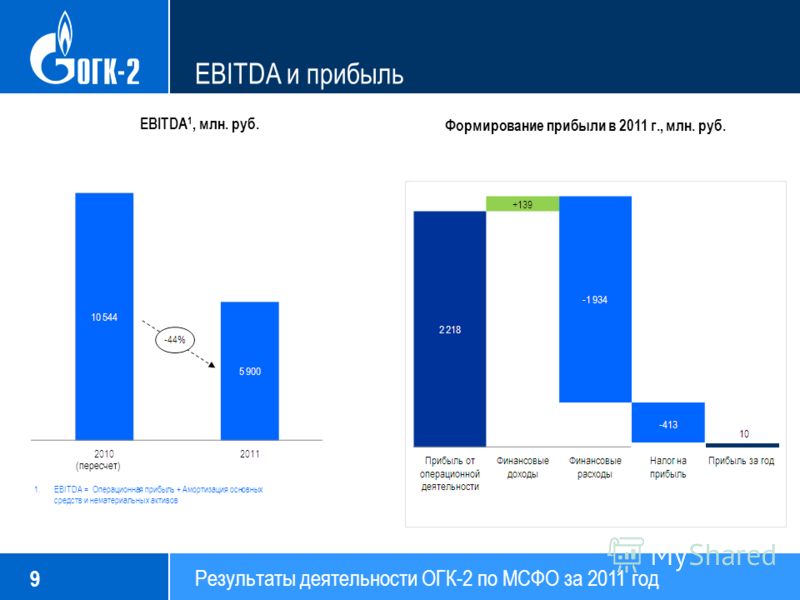

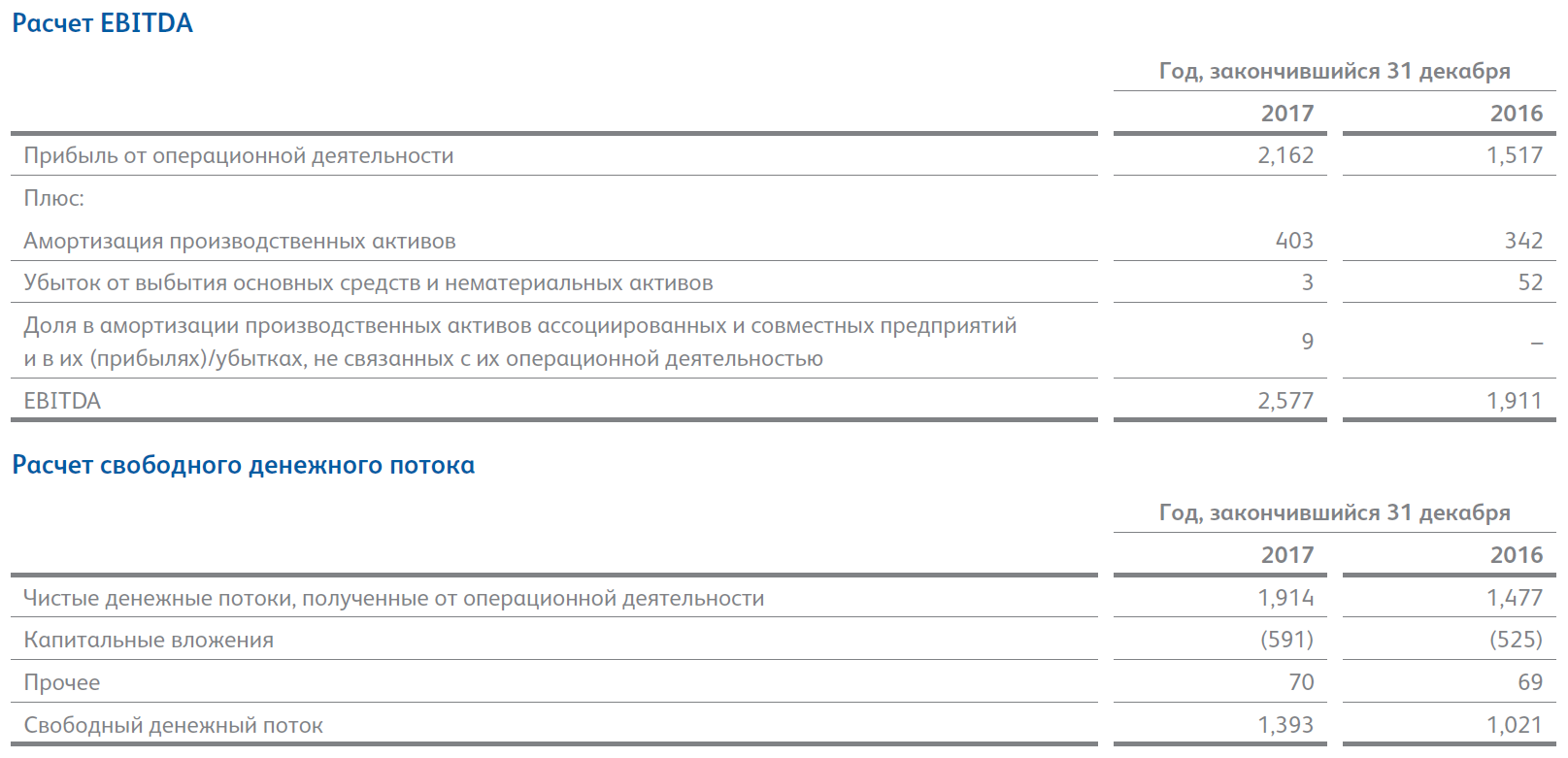

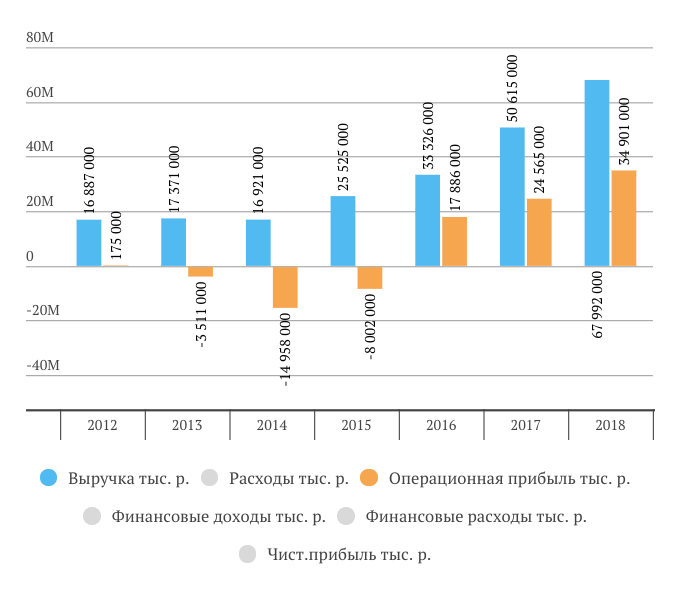

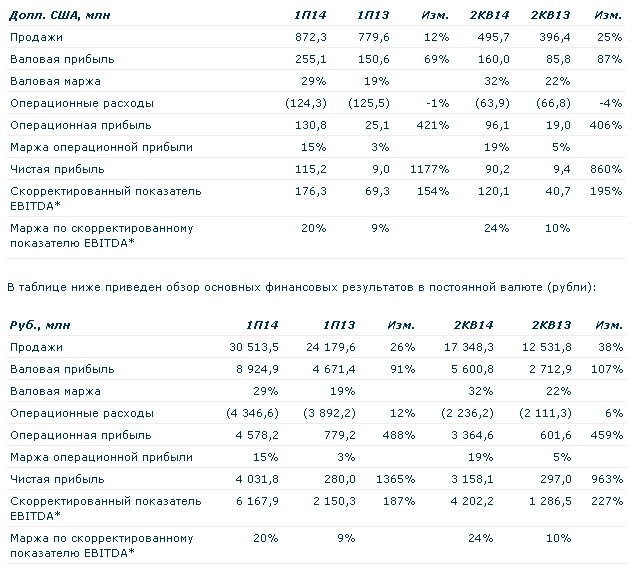

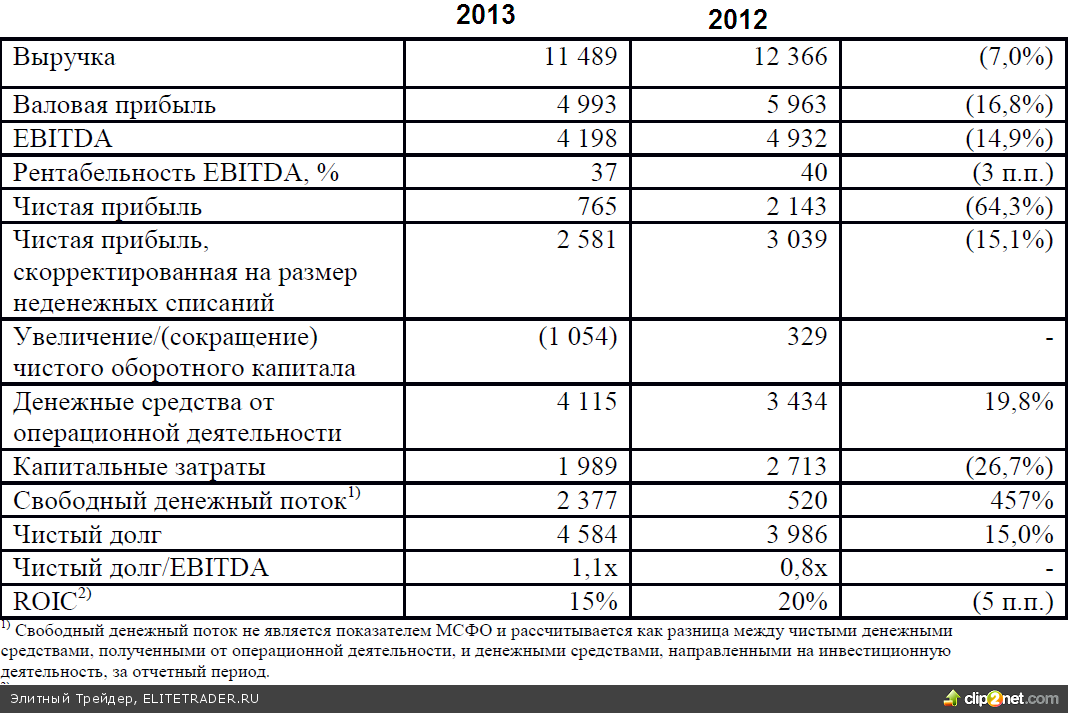

Рассмотрим расчет показателя EBITDA, на примере компании Полюс.

Для начала посмотрим отчет о финансовых результатах компании. Сразу можем заметить, что в нем не указана начисленная амортизация. В таких случаях для расчета показателя EBITDA нам также потребуется отчет о движении денежных средств компании.

Теперь у нас есть все необходимые данные, чтобы посчитать EBITDA двумя методами.

1. EBITDA «Сверху вниз» = Операционная прибыль + амортизация = 1455 + 178 = 1633

2. EBITDA «Снизу-вверх» = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов = 1241 + 200 + 290 + 178 = 1909

Как мы видим, значения, посчитанные двумя способами, довольно сильно расходятся. Производя расчет вторым способом, мы захватили много одноразовых статей, не связанных с основной деятельностью компании. Из чего следует, что мы должны скорректировать наш показатель. Для удобства возьмем пример корректировки, которую провела сама компания.

Для удобства возьмем пример корректировки, которую провела сама компания.

Как мы видим, были удалены доходы, не связанные с основной деятельностью (курсовые разницы, процентные доходы и т.д.) и обратно восстановлены одноразовые расходы (обесценение активов, благотворительные взносы и т.д.).

После корректировки EBITDA, посчитанные первым и вторым способом, почти совпали.

Самый популярный показатель «грязной прибыли» (так иногда называют EBITDA) имеет массу преимуществ и недостатков:

Преимущества:

— Принято считать, что EBITDA довольно точно отображает «денежную прибыль» от основного вида деятельности компании.

— Удобен для использования при сравнении компаний, работающих в одной отрасли. При этом не имеет значения размер инвестиций (основных средств), размер долговой нагрузки, а также режим налогообложения компаний. Другими словами, при сравнении компаний не учитывается налоговая ставка страны, в которой располагается компания, структура капитала и учетная политика.

— EBITDA используется не только в оценке компаний, но и в кредитном и финансовом анализе.

— Позволяет приблизительно оценить объем долга, который потенциально сможет осилить компания. Также оценить возможности для инвестиций.

— При «добросовестном» подсчете показатель является надежным, т.к. он не допускает манипуляций во внутренних статьях отчетности. Например, если компания решила завысить амортизацию, на одну и ту же величину уменьшится чистая прибыль и увеличится амортизация. Таким образом, поменяется лишь структура показателя, но не конечный результат.

Недостатки:

— Компании могут менять базу для измерения показателя EBITDA, использовать разные методы расчёта либо корректировки. Тем самым менеджмент может манипулировать финансовыми результатами фирмы. Следовательно, надо более тщательно разбираться, как был собран показатель за весь рассматриваемый период времени.

— Компании с высокой долговой нагрузкой оказываются в более выгодном положение. Если фирма имеет большой долг и платит по нему высокие проценты, показатель EBITDA не отражает этот вклад. Тем не менее, прибыль такой компании будет уступать компании с низким долгом при прочих равных условиях.

Если фирма имеет большой долг и платит по нему высокие проценты, показатель EBITDA не отражает этот вклад. Тем не менее, прибыль такой компании будет уступать компании с низким долгом при прочих равных условиях.

— Такая же картина складывается и в случае с амортизацией. EBITDA не отражает потребности в будущих инвестициях компании. Это говорит о том, что при сравнении компаний из разных сфер, например, производства и сферы услуг, в выигрыше будут компании с большей долей основных средств.

Здесь нужно сделать акцент на то, что показатель EBITDA является первичным индикатором для скрининга компаний. После первичного осмотра фирма требует более детального изучения.

Показатель EBITDA для отдельных отраслей

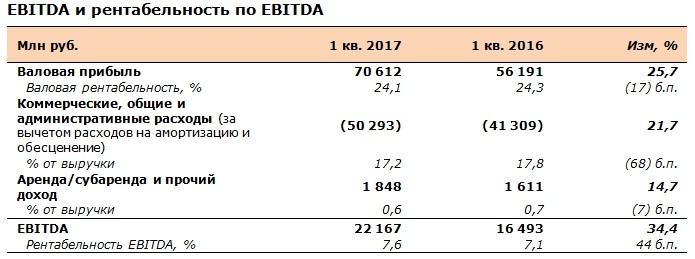

При сравнении компаний из одной отрасли аналитики часто используют модернизированные показатели EBITDA. Например, для добывающей отрасли используется следующий показатель:

EBITDAX = EBITDA + затраты на разведку

Многие добывающие компании используют разную учетную политику для признания затрат на разведку. Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях.

Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях.

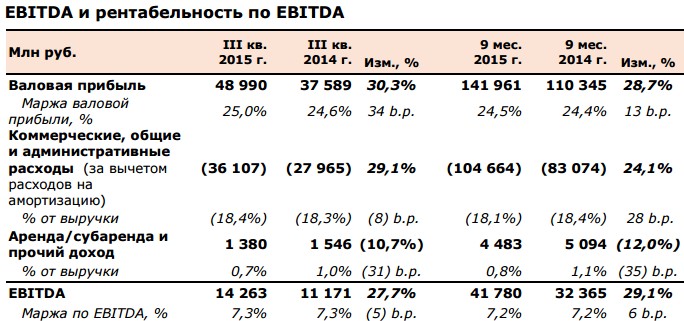

Для ритейла, где сконцентрированы большие арендные площади, принято использовать показатель EBITDAR, скорректированный на величину аренды. Также он используется в авиационной отрасли, т.к. большинство самолетов покупаются в лизинг:

EBITDAR = EBITDA + затраты на аренду и операционный лизинг

Тем самым данный способ позволяет игнорировать разницу в стоимости аренды и обслуживание лизинга для компании. В конечном счете для компаний разного размера и формата он позволяет сравнить исключительно коммерческий успех компании.

Открыть счет

БКС Брокер

Показатели EBITDA и EBIT — Альт-Инвест

Открыть эту статью в PDF

Назначение показателей EBITDA и EBITEBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до налогов, процентов и амортизации. EBITDA демонстрирует прибыль компании до учета расходов, связанных с капитальными вложениями и финансированием. Показатель часто используют как косвенную характеристику свободного денежного потока за период, который можно использовать для оплаты займов и новых инвестиций.

EBITDA демонстрирует прибыль компании до учета расходов, связанных с капитальными вложениями и финансированием. Показатель часто используют как косвенную характеристику свободного денежного потока за период, который можно использовать для оплаты займов и новых инвестиций.

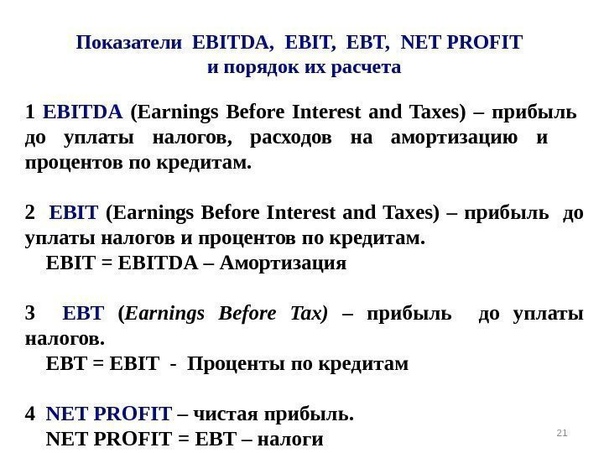

EBIT (Earnings Before Interest and Taxes) — прибыль до вычета процентов и налогов. Показатель EBIT, в отличие от EBITDA, учитывает расходы на амортизацию. Однако проценты по долгам не учитываются, и таким образом EBIT характеризует прибыль компании до оплаты долгов. Показатель часто применяют в анализе рентабельности инвестиций компании, когда надо отделить эффективность ее операций от влияния структуры капитала.

В обоих случаях под налогами подразумевается налог на прибыль.

Расчет показателей EBITDA и EBIT

Формулу расчета показателя EBIT, как правило, записывают в следующем виде:

EBIT = Чистая прибыль + Налог на прибыль + Проценты к уплате

Соответственно формула расчета EBITDA будет выглядеть так:

EBITDA = EBIT + Амортизация

Использование формул на практике может быть связано с рядом сложностей. Две наиболее частые проблемы — сложность получения данных об амортизации и отсутствие единого подхода к учёту неоперационных доходов и затрат.

Две наиболее частые проблемы — сложность получения данных об амортизации и отсутствие единого подхода к учёту неоперационных доходов и затрат.

Амортизация отсутствует в виде отдельной строки в отчетности компаний по РСБУ, поэтому обычная бухгалтерская форма №2 не содержит всех данных для расчета EBITDA. Аналитику потребуется получить дополнительные отчеты с выделенной амортизацией. В отчетности крупных компаний, которая готовится в соответствии с МСФО и содержит больше деталей, амортизация обычно выделена. Но и для таких компаний возможны разные варианты отчетности. Некоторые предприятия показывают амортизацию не одной строкой, а распределяя её по разделам затрат. Другие компании включают амортизацию в разные статьи затрат, в зависимости от того, к какой сфере деятельности относится соответствующее имущество. Расчет EBITDA будет зависеть от корректного выделения амортизации в отчете о прибылях и убытках.

Неоперационные доходы и затраты — источник множества неточностей в расчете показателей EBIT и EBITDA, так как единого подхода к правилам их учета не сложилось. С одной стороны, определение показателя EBIT подразумевает, что в него попадут все статьи доходов и затрат, влияющие на чистую прибыль, кроме налога и процентов. Тогда любые неоперационные статьи, такие как нерегулярные события, доходы/затраты от переоценки, инвестиционные доходы и т. п., также должны попасть в EBIT и EBITDA. С другой стороны, эти показатели часто используют для прогнозирования работы компании, в таком случае желательно развести регулярные операции и случайные события, поэтому неоперационные доходы отделяют от EBITDA.

С одной стороны, определение показателя EBIT подразумевает, что в него попадут все статьи доходов и затрат, влияющие на чистую прибыль, кроме налога и процентов. Тогда любые неоперационные статьи, такие как нерегулярные события, доходы/затраты от переоценки, инвестиционные доходы и т. п., также должны попасть в EBIT и EBITDA. С другой стороны, эти показатели часто используют для прогнозирования работы компании, в таком случае желательно развести регулярные операции и случайные события, поэтому неоперационные доходы отделяют от EBITDA.

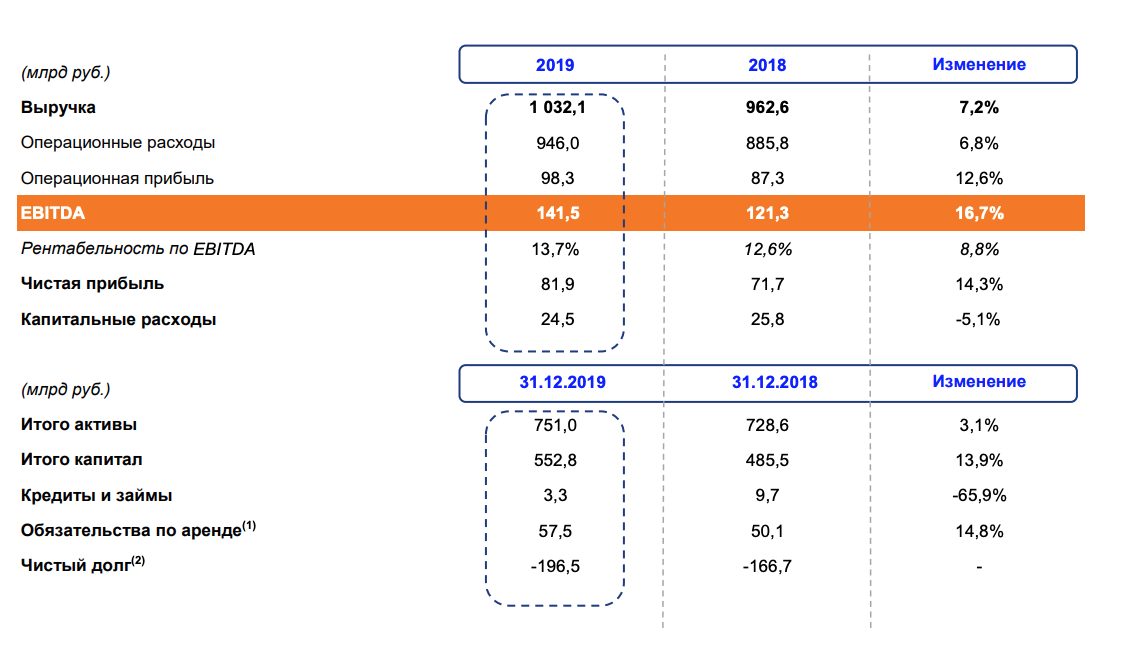

Вот, например, как определяет показатель EBITDA в своей отчетности ИнтерРАО:

Руководящий орган, отвечающий за принятие решений по операционной деятельности, оценивает результаты операционных сегментов на основе показателя EBITDA, который рассчитывается как прибыль/(убыток) за период до учета:

- финансовых доходов и расходов;

- расходов по налогу на прибыль;

- амортизации основных средств и нематериальных активов;

- обесценения / (восстановления обесценения) основных средств;

- обесценения гудвила и прочих нематериальных активов;

- обесценения ценных бумаг и активов, классифицируемых как предназначенные для продажи;

- резервов под обесценение дебиторской задолженности и устаревшим запасам; прочим резервам;

- доли в прибыли/(убытках) ассоциированных компаний и эффектов, связанных с приобретением и выбытием компаний Группы;

- доходов/(расходов) от операций по продаже/покупке ценных бумаг и активов, классифицируемых как предназначенные для продажи;

- а также расходов на благотворительность,

- доходов/(расходов) от реализации и списания нефинансовых активов

- и прочих аналогичных эффектов, объединенных в статью Прочие в сверке показателей EBITDA отчетных сегментов с чистой прибылью/(убытком) за отчетный период.

Порядок определения Группой EBITDA может отличаться от порядка, применяемого другими компаниями. Информация об амортизации основных средств и нематериальных активов, процентных доходах и расходах раскрывается в информации по сегментам, так как она регулярно анализируется органом, принимающим решения по операционной деятельности.

Некоторые компании, устанавливая свои правила расчета EBITDA, дают показателю название Adjusted EBITDA (скорректированный EBITDA), чтобы подчеркнуть, что схема индивидуальна для данной компании. Другие предприятия просто считают EBITDA как операционную прибыль, либо с учетом неоперационных доходов и затрат без соответствующих пояснений.

Термины Adjusted EBITDA и OIBDA (Operating Income Before Depreciation and Amortization) призваны устранить неоднозначность в определении понятия EBITDA, но поскольку все эти показатели не входят в стандарты отчетности, то единого правила не установлено, и в большинстве случаев компании и аналитики используют термин EBITDA для всех вариантов расчета. Аналогичная неясность и в наиболее авторитетных учебниках и пособиях. CFA Institute, например, не устанавливает в своих руководствах правило расчета EBIT, а только определяет, что «EBITDA иногда соотносится с чистой прибылью, а иногда — с операционной прибылью» (CFA Institute, “Investor uses, expectations, and concerns on non-GAAP financial measures”, 2016)

Аналогичная неясность и в наиболее авторитетных учебниках и пособиях. CFA Institute, например, не устанавливает в своих руководствах правило расчета EBIT, а только определяет, что «EBITDA иногда соотносится с чистой прибылью, а иногда — с операционной прибылью» (CFA Institute, “Investor uses, expectations, and concerns on non-GAAP financial measures”, 2016)

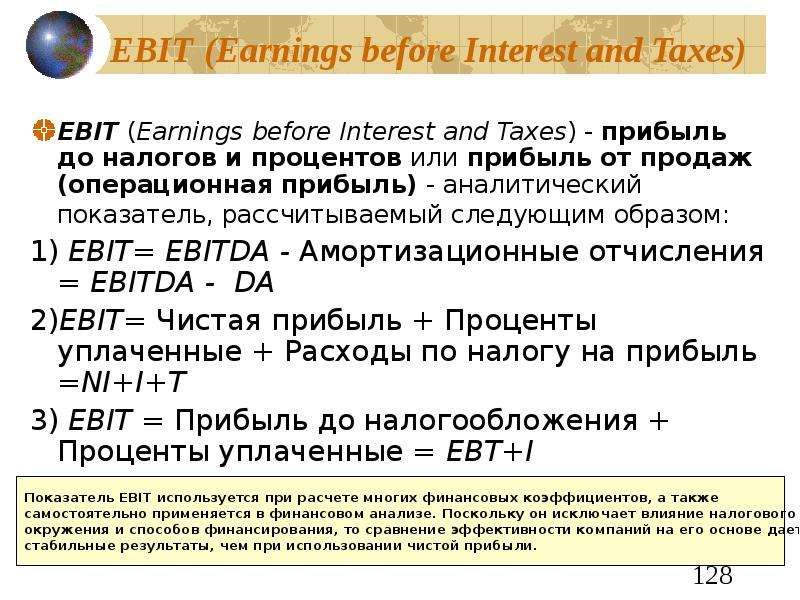

Лизинг и показатели EBITDA и EBITЕще один вопрос правильного расчета EBITDA и EBIT связан с лизингом и арендой, которые использует компания. Классификация аренды как операционной или как финансового лизинга существенно меняет структуру отчетности компании.

Вот сравнение финансового и операционного лизинга в отчетности:

| Финансовый лизинг | Операционный лизинг | |

|---|---|---|

| Появятся активы? | да | нет |

| Появится долг? | да | нет |

| Операционные расходы | нет | да |

| Амортизация | да | нет |

| Проценты к уплате | да | нет |

| Учёт в EBITDA | нет | да |

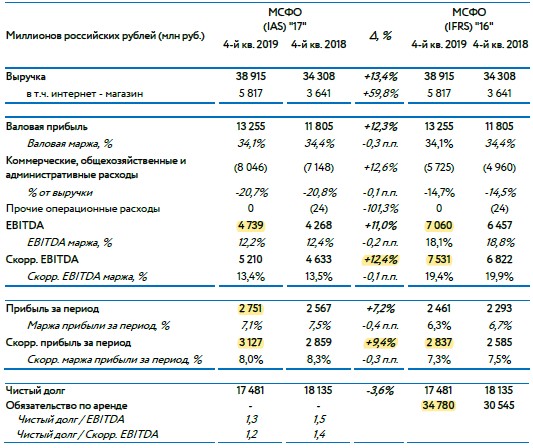

Поскольку лизинговые расходы могут составлять значительную часть всех расходов компании, важно правильно классифицировать их при расчете EBITDA. Но для некоторых случаев классификация аренды как лизинга неоднозначна. Например, компания «Магнит» публикует финансовую отчетность в двух вариантах: с отражением расходов на аренду помещений для магазинов как операционных и с отражением их как лизинга. Аналогичные особенности в отчетности характерны для многих торговых сетей.

Но для некоторых случаев классификация аренды как лизинга неоднозначна. Например, компания «Магнит» публикует финансовую отчетность в двух вариантах: с отражением расходов на аренду помещений для магазинов как операционных и с отражением их как лизинга. Аналогичные особенности в отчетности характерны для многих торговых сетей.

Для того, чтобы подчеркнуть, что при расчете EBITDA аренда была классифицирована как финансовый лизинг и не уменьшала величину этого показателя, используют несколько измененный термин EBITDAR (Earnings Before Interest, Taxes, Depreciation, Amortization and Rent), то есть прибыль до вычета процентов, налогов, амортизации и аренды.

Применение в финансовом анализе

EBIT используют в финансовом анализе вместо чистой прибыли в коэффициентах, которые затрагивают эффективность как собственного, так и заемного капитала. Это такие показатели как рентабельность суммарных активов (ROA) или рентабельность инвестированного капитала (ROIC). Ряд методических пособий (в частности, методики CFA Institute) поясняют, что EBIT применяют как аналог операционной прибыли, хотя между ними и есть разница, описанная выше.

Ряд методических пособий (в частности, методики CFA Institute) поясняют, что EBIT применяют как аналог операционной прибыли, хотя между ними и есть разница, описанная выше.

Показатель EBITDA используют главным образом в виде соотношения TD/EBITDA, суммарный долг к EBITDA, характеризующего долговую нагрузку компании по сравнению с ее способностью платить по долгам.

Применение в оценке бизнеса

Показатель EBITDA крайне популярен в оценке бизнеса, причем как для расчета мультипликаторов при сравнительной оценке, так и для построения финансовых моделей при оценке доходным подходом.

В сравнительной оценке компаний мультипликатор (коэффициент), основанный на EBITDA, дает оценку не собственного капитала, а стоимости всей компании, в том числе с учетом долга. Он называется EV/EBITDA, где EV (Enterprise Value) — стоимость предприятия. Для того, чтобы получить стоимость акционерного капитала, из этой суммы вычитают чистый долг компании.

В доходном подходе аналитик создает финансовую модель компании с прогнозом на 5-10 лет. В таких моделях часто используют маржу по EBITDA (то есть отношение EBITDA к продажам), чтобы оценить рентабельность будущих продаж компании. Практически всегда в подобных моделях подразумевается, что EBITDA, полученный из исторической отчетности, отражает стабильную операционную рентабельность бизнеса, и именно это является причиной, по которой в расчете EBITDA исключают неоперационные доходы и затраты.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

EBITDA 🎂 — Формула, Особенности и Методология

Для любого инвестора или стейкхолдера важно понимание финансового состояния компании, а также ее ценности. Для этого производится расчет и анализ такого показателя, как EBITDA.

Для этого производится расчет и анализ такого показателя, как EBITDA.

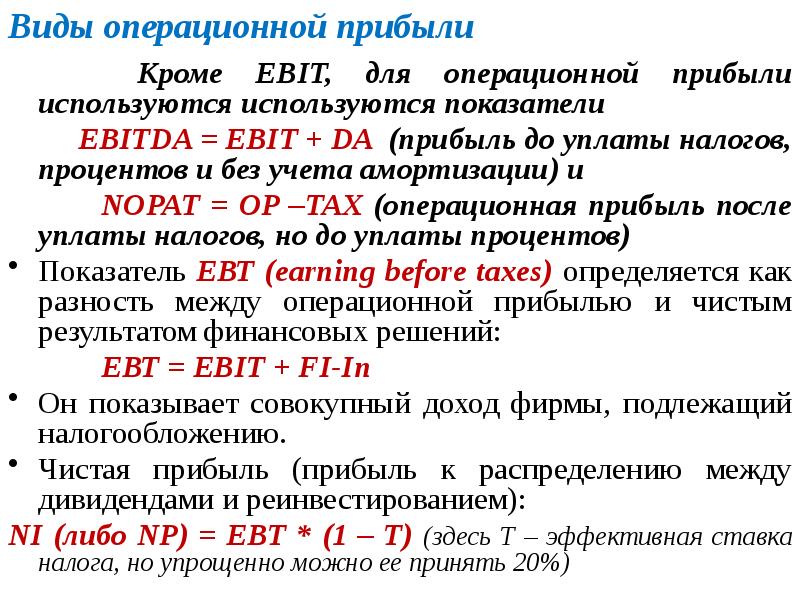

В начале статьи сразу же акцентируем внимание на сопряженность показателей EBIT (earnings before interest and taxes, прибыль до вычета процентов и налогов) и EBITDA (earnings before interest, taxes, depreciation and amortization, прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов), а также необходимости их рассмотрения в паре.

Данные показатели не установлены стандартами международной финансовой отчетности (МСФО) как обязательные к отражению в финансовой отчетности и не отнесены к группе финансовых величин US GAAP. Все это не делает популярность данных показателей среди инвесторов и владельцев бизнеса ниже. Разберемся почему.

Ранее, на основании показателя EBITDA компанию оценивали с точки зрения возможности обслуживания долга и выгодной продажи (финансируемый выкуп). Сегодня же EBITDA отражает так называемую «грязную» прибыль, полученную в периоде.

Почему показатели EBIT и EBITDA принято рассматривать в увязке?

Дело в том, что EBITDA рассчитывается, как разница EBIT и амортизации:

1) EBIT = Чистая прибыль – проценты – налог на прибыль = Выручка – себестоимость +операционные и прочие расходы

Если простыми словами, то EBIT представляет собой прибыль налогообложения.

Как видно из формулы, есть два метода расчета EBIT (значит и EBITDA) – «от начала», т.е. начиная с выручки и «от конца», т.е. начиная с уже полученной чистой прибыли.

2) EBITDA = EBIT – (Амортизация основных средств и нематериальных активов).

Таким образом, EBITDA — это EBIT без амортизации. Он отражает прибыль без учета инвестиций, долга и налогов. Поэтому данный показатель так привлекателен для инвесторов, так как дает возможность некоторым образом уровнять предприятия с разной учетной политикой и провести их сравнение (например, в одном экономическом секторе).

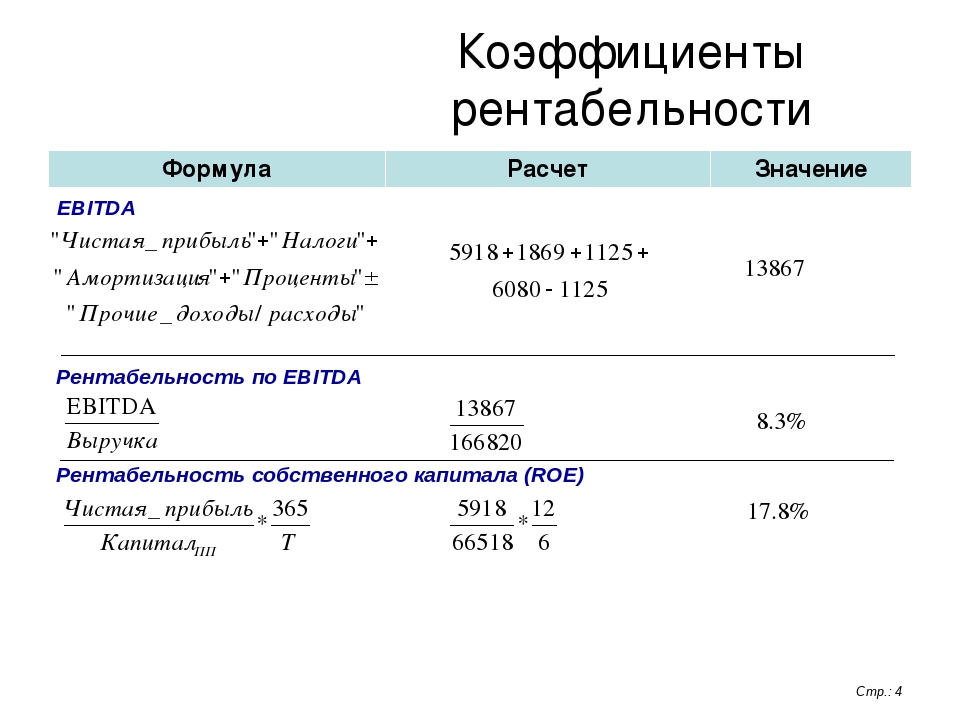

На основании EBITDA также расчитываются производные показатели:

- рентабельность EBITDA;

- обязательства/EBITDA;

- чистый долг / EBITDA;

- EBITDA / процентный расход.

Они интересны как кредитным организациям для отслеживания состояния заемщиков, так и для собственников бизнеса для отслеживания состояния компании. Обычно их требуемый уровень устанавливает индивидуально.

Рассмотрим пример расчета:

В 2014 году EBIT составила 60 тыс. ед,

а EBITDA = EBIT – Амортизация = 60 тыс. ед. – (-300 тыс. ед.) = 360 тыс. ед.

Из примера мы видим также некоторый парадокс EBITDA: для компаний с совершенно разным уровнем прибыли до налогооблажения конечная EBITDA будет одинаковой при одинаковой амортизационной нагрузке. С этим разберемся дальше.

Определение Что такое EBITDA? — Investing.com

Этот показатель операционной деятельности компании отражает прибыль до вычета выплат по процентам и налогам, а также износа и начисленной амортизации.

EBITDA является важным показателем оценки операционной деятельности компании и имеет приоритет перед структурой капитала, долговой нагрузкой и неденежными статьями учета, такими как амортизация. Если другие показатели (такие как свободный денежный поток или операционный доход) демонстрируют убыточность предприятия, аналитики обращаются к EBITDA с целью выяснить, не выходит ли проблема за рамки операционной деятельности.

Если другие показатели (такие как свободный денежный поток или операционный доход) демонстрируют убыточность предприятия, аналитики обращаются к EBITDA с целью выяснить, не выходит ли проблема за рамки операционной деятельности.

Расчет EBITDA

EBITDA = операционная прибыль (за вычетом процентов и налогов) + износ капитала + амортизационные отчисления.

Исключение этих компонентов из прибыли позволяет аналитикам сосредоточиться на операционной деятельности компании. Компании одной и той же отрасли могут иметь очень разные расходы по процентам в зависимости от способа финансирования их деятельности.

Поскольку финансовая структура компании не является частью ее основной деятельности, она не включается в расчет EBITDA. Это делает оценку операционной деятельности компании более простой и эффективной.

Налоги, выплачиваемые в различных странах и регионах, также могут сильно различаться. Несмотря на то, что налоги оказывают влияние на итоговую прибыль, исключение этих расходов из EBITDA позволяет лучше оценивать рентабельность каждой компании.

Износ капитала и амортизация

Износ и амортизация (Depreciation and Amortization, D&A) являются функцией прошлых решений компании, которые не важны для оценки текущей деятельности компании. Износ материальных основных средств компании (зданий, транспортных средств и т. д.), неизбежен, но эти показатели могут носить противоречивый характер, в зависимости от методов расчета. То же самое относится к амортизационным расходам (таким как патенты), которые являются нематериальными активами.

Информация о EBITDA на сайте Investing.com

Главные страницы акций различных компаний содержат подробную информацию о финансах компании во вкладке «Отчетность». Например, расчет EBITDA для Alphabet (NASDAQ:GOOGL) может быть осуществлен с использованием необходимых компонентов уравнения, доступных на сайте как в годовом, так и в квартальном отношении.

Показателем EBITDA следует пользоваться с осторожностью: некоторые инвесторы полагают, что деловая хватка компании не важна, если бизнес плохо структурирован. Такая компания похожа на дорогой дом, построенный на песке; он не может стоить дорого, если находится под постоянной угрозой оползня.

Такая компания похожа на дорогой дом, построенный на песке; он не может стоить дорого, если находится под постоянной угрозой оползня.

РАЗНИЦА МЕЖДУ EBITDA И ОПЕРАЦИОННОЙ ПРИБЫЛЬЮ | СРАВНИТЕ РАЗНИЦУ МЕЖДУ ПОХОЖИМИ ТЕРМИНАМИ — ЖИЗНЬ

Основное различие между EBITDA и операционной прибылью заключается в том, что EBITDA измеряет прибыльность компании и помогает определить потенциал прибыльности бизнеса, в то время как операционная пр

Основное различие между EBITDA и операционной прибылью заключается в том, что EBITDA измеряет прибыльность компании и помогает определить потенциал прибыльности бизнеса, в то время как операционная прибыль измеряет прибыль компании после вычета операционных расходов, включая исходящие общие и административные расходы.

Как операционная прибыль, так и EBITDA являются важными показателями бухгалтерского учета, которые помогают определить финансовые результаты деятельности организаций. Хотя операционная прибыль и EBITDA показывают прибыль, полученную компанией, EBITDA показывает прибыль, включая проценты, налоги, износ и амортизацию, а операционная прибыль показывает прибыль после вычета операционных расходов, таких как износ и амортизация.

1. Обзор и основные отличия

2. Что такое EBITDA

3. Что такое операционная прибыль

4. Связь между EBITDA и операционной прибылью.

5. Параллельное сравнение — EBITDA и операционная прибыль в табличной форме

6. Резюме

Что такое EBITDA?

EBITDA означает прибыль до уплаты процентов, налогов, износа и амортизации. Это показатель бухгалтерского учета, рассчитываемый с использованием чистой прибыли организации до вычета процентных расходов, налогов, износа и амортизации. Таким образом, его можно определить как операционную прибыльность компании или ее операционные показатели.

EBITDA часто указывается в отчете о прибылях и убытках, но это не общепринятый принцип бухгалтерского учета (GAAP). Однако он широко используется во многих сферах финансов при оценке результатов деятельности компании, например, при анализе ценных бумаг. EBITDA можно использовать как индикатор для сравнения прибыльности различных компаний.

Отрицательное значение EBITDA указывает на то, что у бизнеса проблемы с прибыльностью и денежным потоком. Однако положительный показатель EBITDA еще не означает, что бизнес прибыльный или приносит денежные средства.

Однако положительный показатель EBITDA еще не означает, что бизнес прибыльный или приносит денежные средства.

Финансовые аналитики обычно используют EBIDTA, чтобы сосредоточиться на результатах операционных решений, устраняя при этом влияние неоперационных решений. Некоторые из этих решений включают процентные расходы (решение о финансировании), налоговые ставки (решение правительства) или крупные неденежные статьи, такие как износ и амортизация, которые принимаются в бухгалтерском учете. Сведение к минимуму внереализационных эффектов, которые присущи только каждой компании, помогает инвесторам сосредоточиться на операционной рентабельности как единственном показателе эффективности.

Формула для расчета EBITDA

EBIDTA = Чистая прибыль + Проценты + Налог + Амортизация + Амортизация

Что такое операционная прибыль?

Операционный доход измеряет сумму прибыли, полученной от операций бизнеса, после вычета операционных расходов, таких как амортизация, заработная плата и себестоимость проданных товаров (COGS). В операционном доходе учитывается валовая прибыль компании, которая равна общей выручке за вычетом COGS, и вычитает все операционные расходы. Операционные расходы бизнеса — это расходы, которые возникают в результате обычной операционной деятельности, и включают такие статьи, как канцелярские товары и коммунальные услуги.

В операционном доходе учитывается валовая прибыль компании, которая равна общей выручке за вычетом COGS, и вычитает все операционные расходы. Операционные расходы бизнеса — это расходы, которые возникают в результате обычной операционной деятельности, и включают такие статьи, как канцелярские товары и коммунальные услуги.

Что еще более важно, операционная прибыль является косвенным показателем эффективности; чем выше операционная прибыль, тем прибыльнее основной бизнес компании.

Несколько факторов, которые могут повлиять на операционный доход бизнеса. К ним относятся ценовая стратегия, цены на сырье или затраты на рабочую силу. Эти факторы также напрямую связаны с повседневными решениями, которые принимают менеджеры.

Формула операционного дохода

Операционная прибыль = Общая выручка — Прямые затраты — Косвенные затраты

Операционная прибыль предоставляет финансовым аналитикам полезную информацию для оценки операционных показателей компании и помогает им анализировать операционную прибыльность как единичный показатель эффективности. Такой анализ особенно важен при сравнении аналогичных компаний в одной отрасли, особенно когда эти компании могут иметь разные структуры капитала или налоговую среду.

Такой анализ особенно важен при сравнении аналогичных компаний в одной отрасли, особенно когда эти компании могут иметь разные структуры капитала или налоговую среду.

Какая связь между EBITDA и операционной прибылью?

- Как операционная прибыль, так и EBITDA являются важными показателями бухгалтерского учета, которые помогают определить финансовые результаты деятельности организаций.

- Эти показатели помогают сравнивать результаты деятельности разных компаний в аналогичных отраслях.

В чем разница между EBITDA и операционной прибылью?

EBITDA часто используется для определения прибыльности компании, тогда как операционная прибыль используется для расчета того, сколько выручки компании можно конвертировать в прибыль. EBITDA показывает прибыль, включая проценты, налоги, износ и амортизацию, в то время как операционная прибыль показывает прибыль после вычета операционных расходов, таких как износ и амортизация. Итак, это ключевое различие между EBITDA и операционной прибылью.

На практике разницу между EBITDA и операционной прибылью можно лучше понять, изучив данные отчета о реальных доходах.

Резюме — EBITDA против операционной прибыли

Ключевое различие между EBITDA и операционной прибылью состоит в том, что EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) измеряет прибыльность компании, тогда как операционная прибыль измеряет прибыль компании после вычета операционных расходов, включая исходящие общие и административные расходы.

Ссылка:

1. «Определение прибыли до уплаты процентов, налогов, износа и амортизации». Инвестопедия, доступна здесь.

2. «Операционная прибыль». Инвестиционные ответы, доступные здесь.

Изображение предоставлено:

1. «1044172» (CC0) через Pixabay

(EBITDA) Формула расчета по балансу

В новой рубрике объясняем бизнес-показатели простым языком. EBITDA — это прибыль компании до вычета налогов, амортизации и процентов по кредитам

Что такое EBITDA

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

Насколько важна EBITDA. EBITDA показывает финансовый результат компании без учета затраченного на этот результат времени. Например, выручка бывает разная: полученная в периоде, в виде дебиторской задолженности и т. д. Но это не влияет на расчет EBITDA. По сути, это деньги, которые компания может выплатить в виде дивидендов или отправить на погашение кредитов.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Lenta LTD поясняет, как рассчитывает EBITDA на официальном сайте в разделе «Финансовые показатели» ПАО «ФСК ЕЭС» в разные годы рассчитывает скорректированную EBITDA по-разному и дает объяснения по расчету на официальном сайте в разделе «Финансовая информация»

Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Источник: http://journal.tinkoff.ru/guide/ebitda-calc/

Что такое EBITDA – формула, расчет и сценарии использования?

EBITDA, или прибыль до вычета процентов, налогов, износа и амортизации, является показателем общих финансовых показателей компании и в некоторых случаях используется в качестве альтернативы чистой прибыли . EBITDA, однако, может вводить в заблуждение, поскольку не учитывает стоимость капитальных вложений, таких как основные средства.

EBITDA, однако, может вводить в заблуждение, поскольку не учитывает стоимость капитальных вложений, таких как основные средства.

Эта метрика также исключает расходы, связанные с долгом, за счет добавления процентов и налогов к прибыли. Тем не менее, это более точный показатель эффективности компании, поскольку он может показать прибыль до влияния бухгалтерских и финансовых вычетов.

Проще говоря, EBITDA – это показатель рентабельности. Хотя закон не требует от компаний раскрывать свою EBITDA, согласно общепринятым в США принципам бухгалтерского учета (GAAP), ее можно рассчитать и отчитаться, используя информацию, содержащуюся в финансовой отчетности компании .

Данные о прибыли, налогах и процентах находятся в отчете о прибылях и убытках, в то время как показатели износа и амортизации обычно находятся в примечаниях к операционной прибыли или в отчете о движении денежных средств. Обычный способ расчета EBITDA – начать с операционной прибыли, также называемой прибылью до уплаты процентов и налогов (EBIT), а затем добавить обратно износ и амортизацию.

Источник: http://nesrakonk.ru/ebitda/

Основные плюсы и преимущества EBITDA:

За счет того, что Ebitda не учитывает налоговые расходы, по этому показателю можно сравнивать предприятия, находящиеся на разных системах налогообложения;

За счет того, что Ebitda не учитывает амортизационные расходы, можно корректно сравнивать предприятия, находящиеся на разной стадии инвестиционного цикла, то есть имеющие существенные отличия в объеме капиталовложений и в амортизационной политике;

За счет того, что Ebitda не учитывает проценты по кредитам, можно сопоставлять между собой предприятия, использующие разные условия кредитования своей деятельности, имеющие разную структуру капитала и использующие различные финансовые рычаги;

За счет того, что Ebitdaсущественно выше прибыли и не учитывает часть расходов, то с помощью этого показателя можно сравнивать между собой убыточные предприятия по показателю Прибыль.

Если же у предприятия даже Ebitdaотрицательная – это означает, что у компании даже ее операционная деятельность не окупается и говорит о том, что такой бизнес находится на грани краха.

Если же у предприятия даже Ebitdaотрицательная – это означает, что у компании даже ее операционная деятельность не окупается и говорит о том, что такой бизнес находится на грани краха.

Источник: http://fin-plan.org/blog/investitsii/raschet-ebitda/

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Главная проблема в том, что показатель не входит в стандарты бухгалтерского учета и им можно манипулировать. Компании рассчитывают EBITDA без единой формулы и методики, и даже для одной и той же компании аналитики могут рассчитывать EBITDA по-разному.

Компании рассчитывают EBITDA без единой формулы и методики, и даже для одной и той же компании аналитики могут рассчитывать EBITDA по-разному.

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Источник: http://journal.tinkoff.ru/guide/ebitda-calc/

EBITDA и выкуп заемных средств

EBITDA впервые стала заметной в середине 1980-х годов, когда инвесторы, выкупившие долю заемных средств, изучили проблемные компании, которые нуждались в финансовой реструктуризации. Они использовали EBITDA, чтобы быстро рассчитать, смогут ли эти компании выплатить проценты по этим финансируемым сделкам.

Залоговое Выкуп банкира способствовали EBITDA с , как инструмент , чтобы определить , может ли компания обслуживать свой долг в ближайшее время, скажем , через год или два. Если посмотреть на коэффициент покрытия EBITDA компании (по крайней мере, теоретически), это даст инвесторам представление о том, сможет ли компания выплатить более высокие процентные платежи, с которыми она столкнется после реструктуризации. Например, банкиры могут возразить, что компания с EBITDA в 5 миллионов долларов и процентными выплатами в 2,5 миллиона долларов имеет покрытие процентов в два раза – более чем достаточно для выплаты долга.

Например, банкиры могут возразить, что компания с EBITDA в 5 миллионов долларов и процентными выплатами в 2,5 миллиона долларов имеет покрытие процентов в два раза – более чем достаточно для выплаты долга.

EBITDA была популярной метрикой в 1980-х годах для измерения способности компании обслуживать долг, использованный при выкупе с использованием заемных средств (LBO). Уместно использовать ограниченный показатель прибыли до того, как компания будет полностью задействована в LBO. EBITDA получила дальнейшую популяризацию во время пузыря “доткомов”, когда у компаний были очень дорогие активы и долговая нагрузка, которые скрывали то, что аналитики и менеджеры считали законными показателями роста.

Источник: http://nesrakonk.ru/ebitda/

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на «Кономи-ру».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

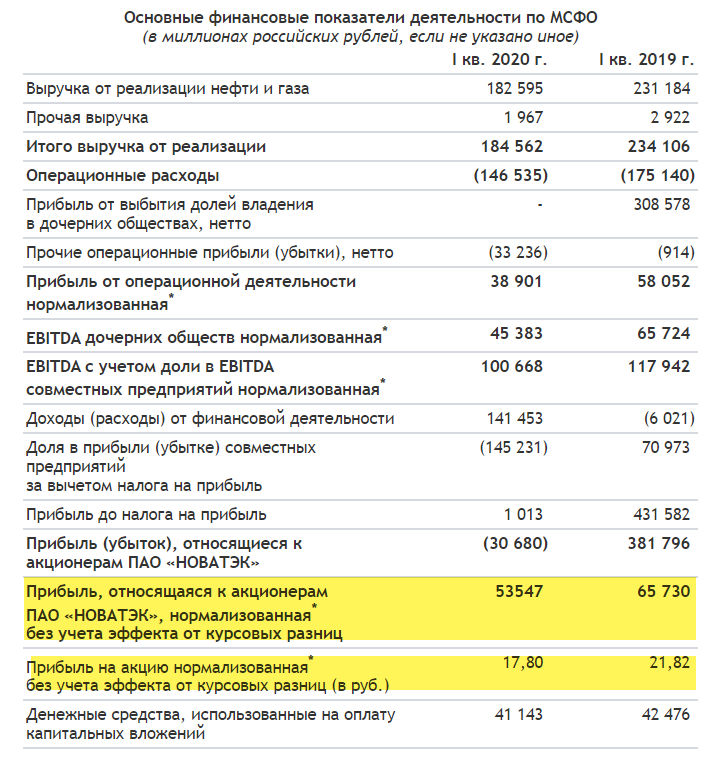

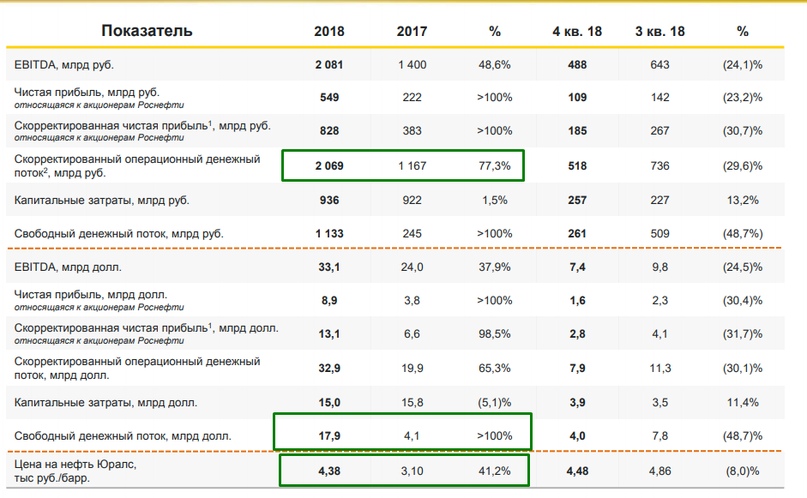

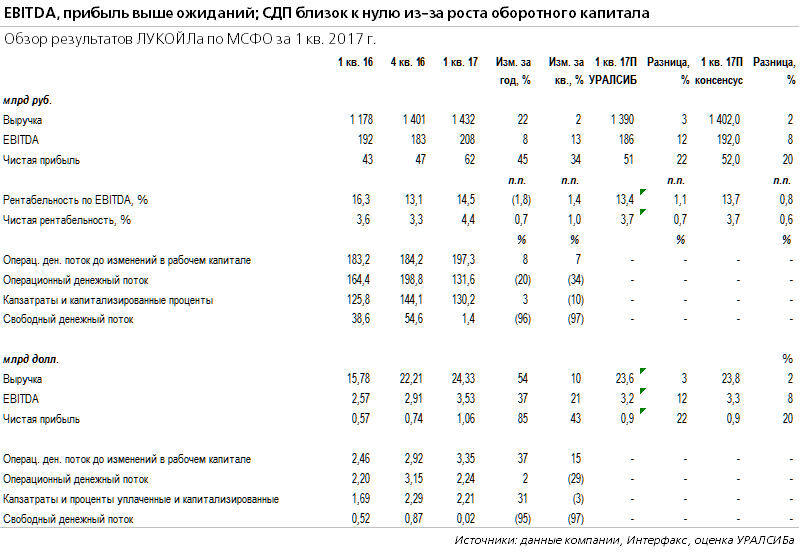

Расчет EBITDA по МСФО. Разные компании рассчитывают EBITDA по-разному. Например, вот что учитывает «Лукойл»:

Консолидированная финансовая отчетность ПАО «Лукойл» на 31 декабря 2018 года

«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

Финансовый отчет ПАО «Газпром» за 2018 год

Расчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость. Посчитать EBITDA по РСБУ в чистом виде сложно.

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с «Кономи-ру».

Расчет EBITDA по МСФО и по РСБУ за 2018 год для ПАО «Калужская сбытовая компания» Готовый показатель EBITDA за 2018 год со справочного сайта «Кономи-ру»

Источник: http://journal. tinkoff.ru/guide/ebitda-calc/

tinkoff.ru/guide/ebitda-calc/

Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Коэффициент EV/EBITDA показывает, за сколько времени компания окупит свою стоимость с помощью прибыли, не потраченной на амортизацию, налоги и проценты по кредитам. Коэффициент можно сравнить с P/E, но он не учитывает структуру капитала и системы налогообложения. Коэффициент можно найти на справочных сайтах. Эффективнее сравнивать компании из одной отрасли.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Коэффициент Debt/EBITDA показывает уровень закредитованности компании, то есть может ли компания обслуживать и возвращать долги. ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.

Выдержки из Положения о дивидендной политике ПАО «Полюс»

Источник: http://journal.tinkoff.ru/guide/ebitda-calc/

См. также[править | править код]

Источник: http://ru.wikipedia.org/wiki/EBITDA

Кто использует EBITDA

Показатель используют инвесторы и аналитики во время оценки компании. Они могут сравнить компании из одной отрасли, но из разных стран. Также они могут оценить уровень платежеспособности компании.

Инвесторы с помощью EBITDA оценивают привлекательность компании. Этот показатель можно использовать для первичной оценки.

EBITDA в российской практике. В России не все компании используют EBITDA. Как правило, показатель публикуют компании, акции которых котируются на бирже. Еще EBITDA рассчитывают компании, которые хотят привлечь иностранных инвесторов или выпустить акции.

В России не все компании используют EBITDA. Как правило, показатель публикуют компании, акции которых котируются на бирже. Еще EBITDA рассчитывают компании, которые хотят привлечь иностранных инвесторов или выпустить акции.

Крупные российские компании публикуют EBITDA и объясняют, каким образом они считали этот показатель. Кроме того, можно найти EBITDA на справочных и аналитических порталах, например на «Кономи-ру».

Источник: http://journal.tinkoff.ru/guide/ebitda-calc/

Ответы на часто задаваемые вопросы

Вопрос №1: По результатам подсчета Debt/EBITDA больше 3. Что это означает?

Значение, которое превышает 3, а также дальнейший рост его свидетельствует о большой долговой нагрузке и о повышении риска банкротства.

Источник: http://finzz.ru/ebitda-formula-rascheta-po-balansu-primer-2.html

прибыль до вычета процентов, налогов, износа и амортизации

EBITDA (earnings before interest, taxes, depreciation and amortization) — прибыль до вычета процентов, налогов, износа и амортизации — показатель финансовой эффективности, который рассчитывается как разность между выручкой и расходами, за исключением расходов по уплате процентов, налогов и амортизационных отчислений.

EBITDA является мерой операционной прибыльности компании во времени, но исключающей искажающий эффект от изменений в политике взимания процентов, налогов, учета износа и амортизации. Показатель позволяет сравнивать между собой компании и их операционную прибыль без учета структуры капитала.

Ключевой вопрос, на который помогает ответить этот показатель — насколько успешно мы управляем нашей бизнес-эффективностью для получения прибыли?

Примененный в 1980-х гг. EBITDA впоследствии попал в поле зрения организаций, обладающих значительным объемом основных средств, являющихся объектом существенных расходов в результате износа (производственные компании), либо компаний, обладающих значительным объемом приобретенных нематериальных активов, являющихся объектом амортизационных отчислений (компании, купившие бренд, либо компании, недавно совершившие крупные приобретения).

Как проводить измерения

Метод сбора данных

EBITDA рассчитывается с использованием данных, взятых из отчета о прибылях и убытках и бухгалтерской документации.

EBITDA = Выручка — Расходы (без вычета процентов, налогов, износа и амортизации).

Частота измерения

Наряду со многими показателями прибыли и денежного потока EBITDA обычно рассчитывается ежемесячно или ежеквартально. Однако организации обычно прогнозируют EBITDA на 12-месячный период, а отчитываются за истекший 12-месячный период.

Источником данных является отчет о прибылях и убытках.

Затраты на сбор данных для расчета EBITDA малы, так как эти данные в любом случае собираются в бухгалтерских целях, поэтому трудозатраты также низки.

Целевые значения

Многие компании устанавливают целевые значения EBITDA и информируют о них сообщество инвесторов. Величина показателя зависит от отрасли и может сравниваться только со значениями показателей компаний из одного и того же сектора экономики. Подобно любому показателю прибыльности, положительное значение свидетельствует об успешности, и чем оно выше, тем лучше.

Пример. EBITDA рассчитывается следующим образом.

- Вычислим чистую прибыль. Для этого из валовой прибыли вычтем общие расходы.

- Определим налоги на прибыль. Налогами на прибыль являются все налоги, уплачиваемые государству.

- Вычислим расходы на уплату процентов. Проценты — это плата i компаниям или отдельным людям за пользование их кредитами или денежными средствами.

- Установим стоимость износа. Износ — это термин, применяющийся в отношении материальных (оборудование или капитальные сооружения) или нематериальных (использование торговой марки, бренда и пр.) активов, которые со временем теряют свою первоначальную стоимость вследствие старения, изнашивания либо выхода из употребления. Поясним это следующим образом: большинство активов со временем теряют в стоимости (другими словами, они изнашиваются) и к концу своей эксплуатации должны быть заменены. Существуют различные методы начисления износа. Поскольку это нематериальные расходы, начисления на износ ; уменьшают отчетную прибыль компании при одновременном увеличении свободного денежного потока (денежных средств, остающихся после расходов на поддержку или расширение объема активов).

- Определим величину амортизационных отчислений. Амортизация — это термин, обозначающий процесс распределения во времени совокупной финансовой величины, включая налоги и проценты. В качестве примера предположим, что компания XYZ Botech потратила 30 млн долл. на покупку медицинского оборудования, патент на которое истекает через 15 лет. Это означает, что на каждый год будет списано 2 млн долл. амортизационных отчислений. Амортизация и износ часто используются как один и тот же термин, однако технически это неверно, так как износ относится к материальным активам, а амортизация — к нематериальным.

- Сложим вместе величины, полученные в п. 2-6. Вычтем полученный результат из общей суммы расходов. Для получения EBITDA вычтем разность из валовой прибыли.

Замечания

Распространенным заблуждением является предположение, что EBITDA отражает прибыль в наличных средствах. Однако EBITDA является хорошим показателем прибыльности, а не денежного потока.

EBITDA также не принимает во внимание расходы, необходимые для пополнения оборотных средств и финансирования замены устаревшего оборудования, а такие расходы могут быть значительными. Поэтому показатель EBITDA часто подвергается критике, так как не дает полного представления о финансовой эффективности компании. Как и в случае применения других финансовых показателей, рекомендуется использовать EBITDA совместно с другими финансовыми метриками для получения более полной картины финансового здоровья компании.

Поэтому показатель EBITDA часто подвергается критике, так как не дает полного представления о финансовой эффективности компании. Как и в случае применения других финансовых показателей, рекомендуется использовать EBITDA совместно с другими финансовыми метриками для получения более полной картины финансового здоровья компании.

Поскольку EBITDA не входит в набор показателей общепринятых принципов бухгалтерской отчетности (Generally Accepted Accounting Principles, GAAP), он является более гибким в части составляющих компонентов. Другими словами, компании часто меняют компоненты, входящие в расчет EBITDA, что может вызвать неразбериху.

Итак, EBITDA является полезным показателем только для крупных компаний со значительными активами и/или для компаний с финансированием за счет крупных займов. Данный показатель редко бывает полезен для небольших компаний с незначительными объемами заимствований.

Так как с помощью абсолютных значений показателя довольно сложно сравнивать компании между собой, аналитики и инвесторы часто используют показатель рентабельности по EBITDA (отношение EBITDA к выручке от продаж), что делает сравнительный анализ прибыльности более наглядным.

Чем отличаются операционная маржа и EBITDA?

Операционная маржа и EBITDA — или прибыль до вычета процентов, налогов, износа и амортизации — являются двумя показателями прибыльности компании. Эти два показателя связаны, но дают разное представление о финансовом состоянии компании.

Читайте дальше, чтобы узнать, чем они отличаются и как рассчитываются.

Ключевые выводы

- Рентабельность компании можно измерить несколькими способами, включая стандартные расчеты, такие как операционная маржа и EBITDA.

- Операционная маржа показывает соотношение доходов к расходам. Более высокая маржа указывает на более высокую степень прибыльности.

- EBITDA, или прибыль до вычета процентов, налогов, износа и амортизации, позволяет увидеть, сколько денег зарабатывает компания, до учета внереализационных расходов.

Операционная маржа

Маржа операционной прибыли — это коэффициент рентабельности, который инвесторы и аналитики используют для оценки способности компании превращать доллар выручки в доллар прибыли после учета расходов. Другими словами, операционная маржа — это процент выручки, оставшейся после учета расходов.

Другими словами, операционная маржа — это процент выручки, оставшейся после учета расходов.

При расчете маржи операционной прибыли используются два компонента: выручка и операционная прибыль. Выручка указывается в верхней строке отчета о прибылях и убытках компании и представляет собой общий доход, полученный от продажи товаров или услуг. Выручка также называется чистой продажей.

Операционная прибыль — это прибыль, остающаяся после вычета всех повседневных операционных расходов из выручки.Однако некоторые затраты не включаются в операционную прибыль, например проценты по долгу, уплаченные налоги, прибыль или убыток от инвестиций, а также любые чрезвычайные прибыли или убытки, которые произошли вне повседневных операций компании, таких как продажа актива.

Ежедневные расходы, включенные в расчет маржи операционной прибыли, включают заработную плату и льготы для сотрудников и независимых подрядчиков, административные расходы, стоимость деталей или материалов, необходимых для производства товаров, которые компания продает, расходы на рекламу, износ и амортизацию. Короче говоря, сюда включены любые расходы, необходимые для ведения бизнеса, такие как аренда, коммунальные услуги, платежная ведомость, выплаты сотрудникам и страховые взносы.

Короче говоря, сюда включены любые расходы, необходимые для ведения бизнеса, такие как аренда, коммунальные услуги, платежная ведомость, выплаты сотрудникам и страховые взносы.

В то время как операционная прибыль — это сумма в долларах прибыли, полученная за период, маржа операционной прибыли — это процентная доля дохода, которую компания получает после покрытия операционных расходов. Формула выглядит следующим образом:

Маржа операционной прибыли знак равно Операционная прибыль Доход × 100 \ text {Маржа операционной прибыли} = \ frac {\ text {Операционная прибыль}} {\ text {Доход}} \ times100 Маржа операционной прибыли = Выручка Операционная прибыль × 100

Изучение операционной маржи помогает компаниям анализировать и, надеюсь, сокращать переменные затраты, связанные с ведением их бизнеса.

EBITDA

EBITDA или прибыль до процентов, налогов, износа и амортизации немного отличается от операционной прибыли. EBITDA исключает стоимость заемного капитала и его налоговые последствия, добавляя проценты и налоги к чистой прибыли. EBITDA также исключает износ и амортизацию, неденежные расходы, из прибыли.

EBITDA также исключает износ и амортизацию, неденежные расходы, из прибыли.

Амортизация — это метод учета, позволяющий распределять стоимость основных средств в течение срока их полезного использования, и используется для учета снижения стоимости с течением времени.Другими словами, амортизация позволяет компании расходовать на долгосрочную покупку активов в течение многих лет, помогая компании получать прибыль от развертывания актива.

Расходы на износ и амортизацию вычитаются из выручки при расчете операционной прибыли. Операционная прибыль также называется прибылью компании до вычета процентов и налогов (EBIT). EBITDA, с другой стороны, добавляет износ и амортизацию обратно в операционную прибыль, как показано в следующей формуле:

EBITDA знак равно OI + D + A куда: OI = операционная прибыль D = Амортизация A = Амортизация \ begin {align} & \ text {EBITDA} = \ text {OI + D + A} \\ & \ textbf {где:} \\ & \ text {OI = операционная прибыль} \\ & \ text {D = амортизация } \\ & \ text {A = Амортизация} \\ \ end {align}

EBITDA = OI + D + A, где: OI = операционная прибыль, D = амортизация, A = амортизация.

EBITDA помогает показать операционные показатели компании до того, как бухгалтерские расходы, такие как амортизация, выйдут из операционного дохода.Показатель EBITDA можно использовать для анализа и сравнения прибыльности компаний и отраслей, поскольку он устраняет влияние финансовых и бухгалтерских решений.

Например, капиталоемкая компания с большим количеством основных средств будет иметь более низкую операционную прибыль из-за расходов на амортизацию активов по сравнению с компанией с меньшим количеством основных средств. EBITDA вычитает амортизацию, так что две компании можно сравнивать без учета каких-либо показателей, влияющих на прибыль.

Итог

Маржа операционной прибыли и EBITDA — это два разных показателя, которые измеряют прибыльность компании. Операционная маржа измеряет прибыль компании после оплаты переменных затрат, но до уплаты процентов или налогов. EBITDA, с другой стороны, измеряет общую прибыльность компании. Но он может не учитывать стоимость капитальных вложений, таких как основные средства.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

в сравнении с операционной прибылью | 5 основных различий (с инфографикой)

Разница между EBITDA и операционной прибылью

EBITDA и операционная прибыль — Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) часто используется для определения прибыльности компании. EBITDA — это показатель, используемый для сравнительного анализа различных компаний. Это один из важнейших финансовых инструментов, используемых для оценки фирм с разными размерами, структурой, налогами и амортизацией.

Это один из важнейших финансовых инструментов, используемых для оценки фирм с разными размерами, структурой, налогами и амортизацией.

- EBITDA = EBIT + Амортизация. Или

- EBITDA = Чистая прибыль + Проценты + Налоги + Амортизация + Амортизация

Амортизация — это уменьшение стоимости материальных активов Любые материальные активы, принадлежащие фирме, которые могут быть легко количественно определены и используются для осуществления ее хозяйственной деятельности. определяются как материальные активы. Например, земля компании, а также любые возведенные на ней конструкции, мебель, техника и оборудование.Прочитайте больше с течением времени из-за использования, которое приводит к износу материальных активов.

Амортизация — это финансовый метод, используемый для постепенного снижения стоимости нематериальных активов компании. Нематериальные активы — это идентифицируемые активы, которые не имеют физического существования, то есть вы не можете их трогать, например гудвилл, патенты, авторские права и франшизу и т. Д. Они считаются долгосрочными или долгоживущими активами, поскольку Компания использует их более года. Подробнее.

Д. Они считаются долгосрочными или долгоживущими активами, поскольку Компания использует их более года. Подробнее.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: EBITDA и операционная прибыль (wallstreetmojo.com)

Операционный доход часто используется для определения того, какая часть дохода компании может быть конвертирована в прибыль. Операционная прибыль — это термин, который используется для расчета суммы прибыли, полученной в результате деятельности компании. Его можно рассчитать, вычтя общие расходы из валового дохода.

Операционная прибыль и EBITDA немного отличаются друг от друга. Да, операционная прибыль по сравнению с EBITDA указывает на прибыль, полученную компанией. EBITDA показывает прибыль, включая проценты, налоги, износ и амортизацию.Но операционная прибыль показывает прибыль после вычета операционных расходов, таких как износ и амортизация.

EBITDA и Инфографика операционной прибыли

Вот 5 основных отличий, чтобы лучше понять это.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: EBITDA и операционная прибыль (wallstreetmojo.com)

EBITDA vs.Основные различия в операционной прибыли

Вот основные различия между ними.

- Первое различие между операционной прибылью и EBITDA — это использование процентов и налогов. EBITDA — это показатель, который рассчитывает прибыль компании до уплаты расходов, налогов, износа и амортизации. С другой стороны, операционная прибыль — это показатель, который рассчитывает прибыль компании после оплаты операционных расходов. Он не включает проценты и налоги.

- EBITDA используется для определения общего потенциального дохода компании. Операционная прибыль определяет доход, полученный компанией, который может быть конвертирован в прибыль.

- EBITDA не является официальным показателем согласно GAAP. Следовательно, компании используют это, чтобы прогнозировать доходность компании до максимального уровня. В то время как операционная прибыль является официальной мерой по GAAP, и компании не могут вносить в нее какие-либо корректировки.

- EBITDA популярна, потому что ее можно использовать в компаниях разного размера, структуры, налогов и интересов.EBITDA также может использоваться для анализа и сравнения компаний. С другой стороны, операционная прибыль — это доход, который рассматривается как доход от операционной деятельности. Основное различие между операционной прибылью и чистой прибылью — это доход из других источников.

- EBITDA может быть измерена путем добавления износа и амортизации к EBIT. Его также можно рассчитать, добавив к чистой прибыли проценты, налоги, износ и амортизацию. С другой стороны, операционная прибыль рассчитывается путем вычитания операционных расходов из валового дохода. Разница между выручкой и стоимостью проданных товаров представляет собой валовой доход, который представляет собой маржу прибыли, полученную корпорацией от своей операционной деятельности.Это сумма денег, которую предприятие зарабатывает до уплаты внереализационных расходов, таких как проценты, аренда и электричество. Подробнее.

Итак, в чем основное различие между EBITDA и операционной прибылью?

EBITDA и операционная прибыль Различия между лицом

Давайте посмотрим на различия между головами.

Последние мысли

ПоказателиEBITDA и операционной прибыли используются для определения прибыльности компании.EBITDA ориентирована на доходоприносящие мощности компании. Операционная прибыль рассчитана на прибыль, которую можно превратить в прибыль.

При принятии решения вам, как инвестору, необходимо учитывать операционную прибыль и EBITDA. Однако только этих двух показателей недостаточно, чтобы судить о финансовом состоянии компании. Вам также необходимо посмотреть на другие коэффициенты, чтобы понять, как работает компания. Рассмотрение всех других коэффициентов поможет вам понять целостный взгляд на компанию, чтобы вы могли принять осмотрительное решение об инвестициях.

EBITDA и операционная прибыль Видео

Рекомендуемые статьи

Эта статья представляет собой руководство по основным различиям между EBITDA и операционной прибылью. Здесь мы также обсуждаем ключевые различия в операционной прибыли и EBITDA с инфографикой и сравнительной таблицей. Вы также можете ознакомиться со следующими статьями —

Что такое EBITDA — формула, определение и объяснение

Что такое EBITDA?

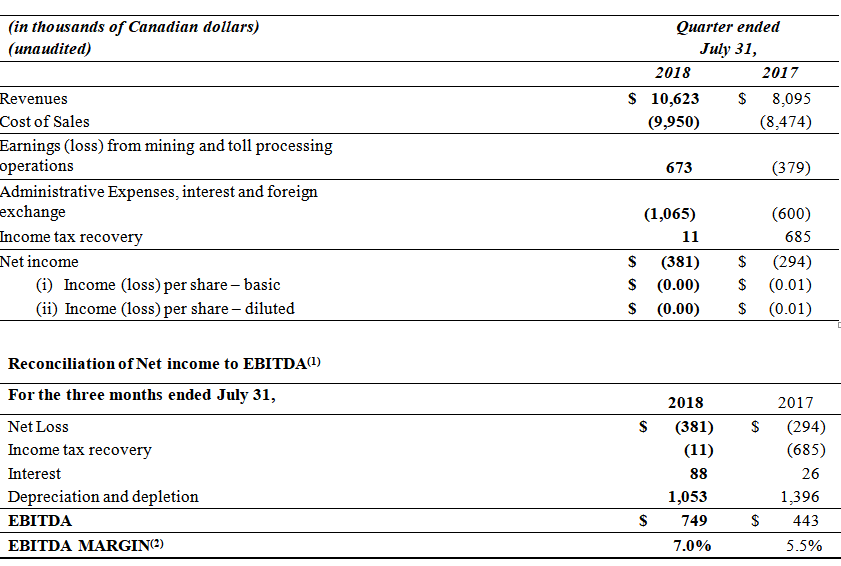

EBITDA означает E доходов B до I процентов, T осей, D амортизации и A убытков и является метрикой, используемой для оценки операционных показателей компании.Его можно рассматривать как прокси для денежного потока. Cash Flow. Cash Flow (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или отдельного лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF из деятельности всей компании.

Изображение: Курс финансового анализа CFI.

Показатель EBITDA представляет собой вариацию операционного дохода (EBITEBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью.EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж), которая исключает внереализационные расходы и некоторые неденежные расходы. Целью этих вычетов является устранение факторов, которые владельцы бизнеса имеют по своему усмотрению, таких как долговое финансирование, структура капитала, методы амортизации Амортизационные расходы Когда долгосрочный актив приобретается, его следует капитализировать, а не списывать на расходы в отчетном периоде. приобретается в., и налоги (в некоторой степени). Его можно использовать для демонстрации финансовых показателей фирмы без учета структуры ее капитала.

EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса. Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. В то время как это достигается за счет его основных операций до того, как будут приняты во внимание влияние структуры капитала, левереджа и неденежных статей, таких как амортизация.

Это не признанная метрика, используемая Стандартами МСФО (IFRS) Стандарты МСФО — это Международные стандарты финансовой отчетности (МСФО), которые состоят из набора правил бухгалтерского учета, которые определяют, как операции и другие бухгалтерские события должны отражаться в финансовой отчетности. Они предназначены для поддержания доверия и прозрачности в финансовом мире или ОПБУ США. На самом деле, некоторые инвесторы, такие как Уоррен Баффет, особенно презирают Уоррен Баффет — EBITDA Уоррен Баффет хорошо известен тем, что не любит EBITDA.Уоррену Баффету приписывают высказывание «Думает ли руководство, что зубная фея платит за капитальные затраты?» Для этого показателя, поскольку он не учитывает амортизацию активов компании. Например, если компания имеет большое количество амортизируемого оборудования (и Таким образом, большая сумма амортизационных расходов), тогда затраты на поддержание и поддержание этих основных средств не учитываются.

Формула EBITDA

Вот формула для расчета EBITDA:

EBITDA = Чистая прибыль + Проценты + Налоги + Амортизация + Амортизация

OR

EBITDA = Операционная прибыль + Амортизация + Амортизация

Ниже приводится объяснение каждого компонента формулы:

Проценты

Процентные расходы Процентные расходы Компания который финансируется за счет заемных средств или капитальной аренды.Проценты указаны в отчете о прибылях и убытках, но могут также исключаться из EBITDA, поскольку они зависят от структуры финансирования компании. Он исходит из денег, которые он взял в долг для финансирования своей коммерческой деятельности. У разных компаний разная структура капитала Структура капитала Структура капитала относится к сумме долга и / или собственного капитала, используемой фирмой для финансирования своей деятельности и финансирования своих активов. Структура капитала фирмы, приводящая к разным процентным расходам. Следовательно, легче сравнивать относительную эффективность компаний, добавляя обратно проценты и игнорируя влияние структуры капитала на бизнес.Обратите внимание, что процентные платежи не облагаются налогом, что означает, что корпорации могут воспользоваться этим преимуществом в виде так называемого корпоративного налогового щита. Стоимость этих щитов зависит от действующей налоговой ставки для корпорации или физического лица. Общие расходы, подлежащие вычету, включают износ, амортизацию, выплаты по ипотеке и процентные расходы.

Налоги

Налоги Учет подоходного налога Подоходный налог и его учет являются ключевой областью корпоративных финансов.Учет налога на прибыль и оптимизации оценки компании преследует несколько целей. варьируются и зависят от региона, в котором работает бизнес. Они являются функцией налоговых правил, которые на самом деле не являются частью оценки работы управленческой команды, и, таким образом, многие финансовые аналитики могут стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация финансового моделирования и оценки финансового моделирования (FMVA) ® CFI поможет вы обретете необходимую уверенность в своей финансовой карьере.Запишитесь сегодня! предпочитаю добавлять их обратно при сравнении предприятий.

Амортизация

Амортизация Расходы на амортизацию Когда долгосрочный актив приобретается, его следует капитализировать, а не списывать на расходы в отчетном периоде, в котором он был приобретен. а не о текущих операционных показателях бизнеса. Компании вкладывают средства в долгосрочные основные фонды Долгосрочные активы Долгосрочные активы — это активы, которые компания использует в своем производственном процессе, со сроком полезного использования более одного года.Такие активы (например, здания или транспортные средства) также теряют стоимость из-за износа. Расходы на амортизацию основаны на износе части материальных основных средств компании. Расходы на амортизацию возникают, если актив является нематериальным. Нематериальные активы Нематериальные активы Согласно МСФО нематериальные активы представляют собой идентифицируемые немонетарные активы без физического содержания. Как и все активы, нематериальные активы, такие как патенты, амортизируются, поскольку у них ограниченный срок полезного использования (конкурентная защита) до истечения срока их действия.

D&A в значительной степени зависит от допущений относительно полезного срока службы, ликвидационной стоимости, аварийной стоимости Спасательная стоимость — это оценочная стоимость актива в конце срока его полезного использования. Остаточная стоимость также известна как стоимость брака и метод начисления амортизации. Методы амортизации. Наиболее распространенные типы методов амортизации включают прямолинейный, двойной уменьшающийся остаток, единицы продукции и цифры суммы лет. использовал. Из-за этого аналитики могут обнаружить, что операционная прибыль отличается от того, что, по их мнению, должно быть, и поэтому D&A не учитывается при расчете EBITDA.

Расходы на D&A могут быть расположены в отчете о движении денежных средств фирмы в разделе «Денежные средства от операционной деятельности». Операционный денежный поток. Операционный денежный поток (OCF) — это сумма денежных средств, полученных в результате обычной операционной деятельности предприятия в определенный период времени. раздел. Поскольку износ и амортизация являются неденежными расходами, Неденежные расходы Денежные расходы отражаются в отчете о прибылях и убытках, поскольку принципы бухгалтерского учета требуют их отражения, несмотря на то, что они фактически не оплачиваются наличными., он добавляется обратно (по этой причине расход обычно является положительным числом) в отчете о движении денежных средств.

Пример: амортизационные расходы для XYZ составляют 20 долларов.

Зачем нужен EBITDA?