Распределение налогового бремени

Распределение налогового бремени – разделение груза обязательств по оплате налогов и пошлин между налогоплательщиками исходя из принципов справедливости и целесообразности.

Подходы к распределению фискального бремени

Согласно концепции платежеспособности объем обязательств налогоплательщика перед бюджетом должен определяться исходя из его доходов и благосостояния. Эта идея отображена в ст. 3 Налогового кодекса как один из принципов налогового права.

Согласно концепции платежеспособности объем обязательств налогоплательщика перед бюджетом должен определяться исходя из его доходов и благосостояния. Эта идея отображена в ст. 3 Налогового кодекса как один из принципов налогового права.

Воплощением концепции платежеспособности во многих странах являются прогрессивные ставки подоходного, а также имущественного налога. В России законопроект о прогрессивной шкале НДФЛ был отвергнут. Ст. 406 НК дифференцирует ставки налога на недвижимость исходя из ее кадастровой стоимости.

Концепция налогообложения публичных благ. Налоги – это плата общества за предоставление государством и муниципалитетами разнообразных благ, таких как правопорядок, образование, медицинское обслуживание. По-возможности следует вводить целевые налоги: те, кто получают большую выгоду от публичной услуги, должны оплачивать ее предоставление. Пример реализации идеи – налог на добычу ископаемых (гл. 26 НК).

В РФ также действует целевой транспортный налог (гл. 28 НК). Примечательно, что ранее взимаемый общефедеральный сбор полностью зачислялся в дорожные фонды, а нынешний региональный направляется в доход субъекта РФ без специального целевого назначения (ст. 56 Бюджетного кодекса).

Основные начала распределения фискального бремени в РФ

Их перечень оговорен ст. 3 НК:

- гарантируется всеобщность налогообложения и его равенство;

- сборы не должны устанавливаться произвольно;

- их взыскание не может иметь дискриминационный характер;

- недопустима дифференциация ставок сборов для организаций-плательщиков разных форм собственности.

Схемы и алгоритмы распределения фискального бремени определяются целями законодателя:

- сглаживание социального неравенства;

- эффективное наполнение казны;

- подавление развития одних сфер деятельности (например, организация азартных игр) и стимулирование других.

Распределение реального бремени налогообложения

Это реализованная или потенциальная возможность переложения части фискального бремени на другого участника хозяйственных отношений. Выделяют предусмотренное и не предусмотренное государством перераспределение. Первый вид касается косвенных налогов – НДС и акцизов. Тогда как прямые налоги взыскиваются в виде процента от прибыли/оборота, непрямые устанавливаются в форме надбавки к цене/тарифу.

Это реализованная или потенциальная возможность переложения части фискального бремени на другого участника хозяйственных отношений. Выделяют предусмотренное и не предусмотренное государством перераспределение. Первый вид касается косвенных налогов – НДС и акцизов. Тогда как прямые налоги взыскиваются в виде процента от прибыли/оборота, непрямые устанавливаются в форме надбавки к цене/тарифу.

Пример: субъект хозяйствования, реализующий товар потребителю, устанавливает цену с учетом НДС. Предприниматель-налогоплательщик по существу, выступает сборщиком подати. Реальный налоговый груз несет потребитель. Схема выгодна правительству, поскольку взыскивать налоги с предпринимателей организационно проще, дешевле и надежней, чем с потребителей.

Прямые налоги считаются неперелагаемыми. Но при определенной конъюнктуре рынка фискальное бремя может быть перенесено.

К примеру, по ст.24 и 230 НК работодатель обязан уплатить НДФЛ с зарплаты сотрудников.

Товаропроизводитель закладывает издержки на оплату НДФЛ в стоимость товара. В итоге достоверно определить, кто из экономических субъектов (сотрудник, предприниматель, потребитель) и в какой мере несет фискальное бремя весьма сложно.

Практика показала: чем эластичнее кривая спроса и чем менее гибка кривая предложения, тем большее фискальное бремя ложится на конечного потребителя.

ТОП 10: |

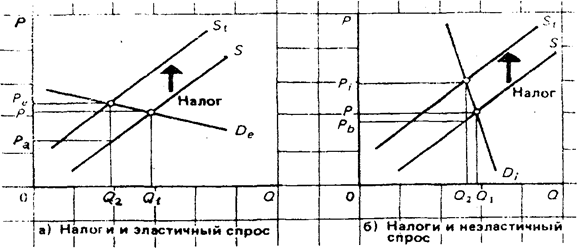

Теперь мы переключим наше внимание с общественных товаров и побочных эффектов на налоговый аспект теории государственных финансов. Мы уже достаточно подробно рассмотрели налогообложение в главе 8, здесь же раздвинем рамки этой темы. Точнее говоря, мы расширим проведенное в главе 8 исследование распределения налогового бремени и покажем, как распределяется бремя акцизного сбора, или налога с продаж, в зависимости от эластичности спроса и предложения. В дальнейшем этот анализ послужит логическим мостом к рассмотрению других аспектов общего налогового бремени. Эластичность и распределение налогового бремени Используя понятия предложения и спроса, а также эластичности, можно определить, кто платит налог с оборота, или акцизный налог. Предположим, что на рисунке 33-3 показан рынок определенного сорта отечественного вина и что равновесная цена без вычета налога составляет 4 дол. за бутылку, а равновесное количество — 15 млн. бутылок. Теперь допустим, что правительство вводит специальный акцизный налог, или налог с продаж, равный 1 дол. в расчете на бутылку такого вина. Кто в действительности платит этот налог — производители или потребители? Или, используя специальную терминологию, как распределяется налоговое бремя? Разделение бремени. Допустим, правительство облагает налогом продавцов (поставщиков), тогда этот налог можно рассматривать как надбавку к цене предлагаемого товара. В результате этого кривая предложения сдвинется вверх на величину налога. Таким образом, если продавцы хотели предложить, например, 5 млн бутылок не облагаемого налогом вина по 2 дол. за штуку, то теперь они должны получить по 3 дол. (2 дол. за бутылку плюс 1 дол. налога) за те же самые 5 млн бутылок. Продавцы должны теперь заработать на 1 дол. больше с каждой поставляемой единицы товара., чтобы получить ту же цену, какую они получали до введения налога. Налог сдвинет кривую предложения вверх, как показано на рисунке 33-3, где кривая предложения «без налога» обозначена буквой S, а кривая предложения «после введения налога» – S Тщательное сравнение соотношения между спросом и предложением после введения налога с доналоговым равновесием между ними показывает, что если цена до введения налога была равна 4 дол. за бутылку, то новая равновесная цена составляет 4,5 дол. В данном конкретном случае половину налога платят потребители в виде более высокой цены, а другую половину — производители в виде более низкой цены после уплаты налога. Потребители платят за бутылку на 50 центов больше, а производители, заплатив государству 1 дол. налога на единицу продукции, получат 3,5 дол., то есть на 50 центов меньше той цены в 4 дол., которая была установлена до введения налога. В этом случае потребители и производители делят налоговое бремя поровну; производители переносят половину налога на потребителей в виде более высокой цены, а вторую половину налогового бремени несут сами. Эластичность. Если бы эластичность спроса и предложения отличалась от той, что показана на рисунке 33-3, то и распределение налогового бремени было иным. Здесь действуют два правила. 1. Чем менее эластичен спрос на товар, тем большая часть налога ложится на плечи потребителей при условии, что предложение является постоянным. Легче всего это можно проверить, составив графики экстремальных случаев — когда спрос либо абсолютно эластичен, либо абсолютно неэластичен. В первом случае налог полностью выплачивается продавцами, а во втором — потребителями. На рисунке 33-4 сравниваются более вероятные случаи — когда спрос относительно эластичен (Dе) и относительно неэластичен (Di) в соответствующем диапазоне цен. В случае, показанном на рисунке 33-4а, когда спрос эластичен, небольшая часть налога (РР )

Рисунок 33-4. Эластичность спроса и распределение налога с продаж На рисунке а) мы видим, что если спрос эластичен в соответствующем диапазоне цен. то при введении налога с продаж цена поднимется незначительно (от Р до Рe). Следовательно, большую часть налогового бремени будет нести производитель. Но если спрос неэластичен, как на рисунке б), то цена для покупателя существенно повысится (от Р до Рi) и большая часть налогового бремени будет перенесена на потребителей.

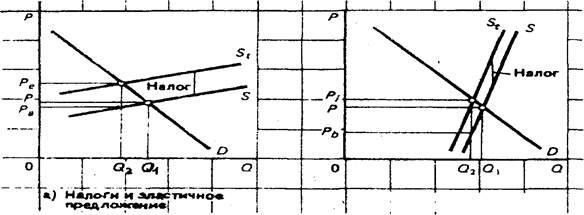

Рисунок 33-5. Эластичность предложения и распределение налога с продаж Рисунок а) показывает, что при эластичном предложении налог с продаж приводит к большому повышению цен (от Р до Ре) и поэтому налог оплачивается главным образом потребителями. Но если предложение неэластично, как на рисунке б), цена повысится незначительно (от Р до Рi) и большая часть налога ляжет на плечи продавцов. возлагается на потребителя, а большая часть (РРa) — на производителя. В случае, показанном на рисунке 33-46, когда спрос неэластичен, большая часть налога (РР 2. Чем менее эластично предложение, тем большую часть налога платят производители при условии, что спрос является постоянным. Кривая предложения эластична на рисунке 33-5а и неэластична на рисунке 33-56, а кривые спроса идентичны. Для кривой эластичного предложения находим, что большая часть налога (РРe) перекладывается на покупателей и только небольшая доля (РРa) — на производителей или продавцов. Но когда предложение неэластично, наблюдается обратная картина. Основная часть налога (РРb) приходится на продавцов, а относительно малая доля перекладывается на покупателей (РРi). Кроме того, при неэластичном предложении количество товара сокращается меньше, чем при эластичном. Примером товара, предложение которого неэластично, служит золото, поэтому бремя акцизного налога на него несут главным образом производители. С другой стороны, предложение бейсбольных мячей эластично, поэтому большая часть акцизного налога на них скорее всего ляжет на покупателей. Избыточное налоговое бремя Как мы только что видели, на рынке, для которого характерна типичная динамика предложения и спроса, бремя акцизного налога на производителей частично несут сами производители, а частично потребители. Здесь уместно уделить еще немного внимания бремени акцизного налога. Рисунки 33-6 и 33-3 идентичны, но первый содержит дополнительную деталь, важную для нашего исследования. Акцизный налог на вино в 1 дол. увеличивает рыночную цену с 4 до 4,5 дол. за бутылку и уменьшает их равновесное количество с 15 до 12,5млн бутылок. Налоговые поступления в государственный бюджет составляют 12,5 млн дол. (1 дол. х 12,5 млн бутылок). Эта величина показана на рисунке 33-6 прямоугольником efac. В данном случае эластичность предложения и спроса такова, что потребители и производители делят пополам эту общую сумму, то есть платят по 6,25 млн дол. (0,5 дол. х 12,5 млн. бутылок). Разумеется, правительство использует эти налоговые поступления в 12,5 млн дол. на производство общественных товаров и услуг соответствующей стоимости. Поэтому общество в целом ничего не теряет от того, что потребители и производители передают средства государству.

Налог на вино в 1 дол. требует чтобы потребители и производители вместе заплатили сумму налога в 12,5 млн дол., но он также уменьшает равновесное количество производимого и потребляемого вина на 2,5 млн бутылок Тот факт что до введения налога спрос и предложение были на 2,5 млн бутылок вина больше означает, что выручка от них превышала издержки производства. Это можно увидеть из следующего простого исследования. Сегмент ab кривой спроса D на рисунке 33-6 демонстрирует готовность платить предельную выручку — за каждую из этих 2,5 млн. бутылок- купленных до введения налога. С другой стороны, сегмент cb кривой предложения S отражает предельные издержки на каждую бутылку вина. Мы видим, что для всех 2,5 млн бутылок, а исключением самой последней предельная выручка (показанная сегментом ab) превышает предельные издержки (покаранные сегментом cb). Ухудшение благосостояния, связанное с недопроизводством этих 2,5 млн бутылок, показано треугольником abc. Этот треугольник указывает на избыточное налоговое бремя или потерю эффективности для общества, которые являются результатом введения налога. Повторяем — избыточное бремя акцизного налога — это потеря для общества чистой выручки, потому что потребление и производство облагаемого налогом товара падают ниже их оптимальных уровней. Здесь мы хотим подчеркнуть, что все налоговое бремя, которое несет общество, превышает 12,5 млн дол., фактически полученных государством в виде налогов. Общая сумма налогов на графике состоит из налоговых поступлений efac плюс треугольник abc. Прямоугольник efac обозначает передачу дохода от налогоплательщиков правительству, а треугольник abc, напротив, — чистую потерю для общества. Избыточное налоговое бремя — это та величина, на которую налог увеличивая общее налоговое бремя, превышает сумму налоговых поступлений: избыточное бремя = общее бремя — налоговые поступления. Большинство налогов создает общее налоговое бремя, превышающее налоговые поступления, но величина избыточного бремени в большой степени зависит от эластичности предложения и спроса. Еще раз посмотрев на рисунок 33-4 мы убеждаемся в том что на рисунке 33-4а, где спрос относительно эластичен, треугольник, о6означающии избыточное налоговое бремя, значительно больше, чем на рисунке 33-4б, где спрос относительно неэластичен. Сопоставление рисунков 33-5a и 33-56 также показывает, что избыточное налоговое бремя больше в том случае, когда предложение более эластично. Основной вывод, к которому приводит наш анализ, состоит в том, что размер избыточного бремени (общее бремя минус налоговые поступления) акцизного налога, или налога с продаж, варьируется на разных рынках в зависимости от эластичности предложения и спроса. При прочих равных условиях, чем больше эластичность предложения и спроса, тем больше избыточное бремя данного налога. Два налога, дающие одинаковые поступления, не обязательно влекут за собой одинаковое общее налоговое бремя. Этот факт затрудняет работу правительства при определении наилучшего способа налогообложения. Правительство должно принимать во внимание избыточное налоговое бремя при разработке оптимальной системы налогообложения. [10] |

Теория распределения налогового бремени — Энциклопедия по экономике

Теория распределения налогового бремени [c.111]В соответствии с современной классификацией концепций распределения налогового бремени сгруппируем их в порядке эволюционного развития финансовые теории. [c.112]

Промежуточное место между современными концепциями распределения налогового бремени занимает теория равного обложения, которая была в своих посылках более обоснованной, нежели предшествовавшие ей теории, и потому создала предпосылки для обоснования концепции платежеспособности. По теории равного обложения все лица или все семьи должны быть обложены одинаковым налогом. Одинаково пользуясь государственными услугами, все должны и платить одинаково, подобно тому как все отбывают воинскую повинность. [c.115]

Причина неразработанности проблемы обусловлена сложностью процесса переложения налогов. Распределение налогового бремени возможно только в процессе обмена, результатом которого является формирование цены. А это означает, что теоретическое решение вопроса переложения налогов зависит от степени разработанности более общей, экономической проблемы, а именно теории ценности (стоимости) и цены. Неразработанностью теории цены можно объяснить и те неясности, которые существовали в вопросе переложения налогов. Можно сказать, что образование цены включает и процесс переложения налогов. Уместно вспомнить предисловие К. Маркса к первому тому Капитала Всякое начало трудно. И в данном случае наибольшие трудности представляет понимание первой главы, — в особенности того его отдела, который заключает в себе анализ товара 3. Оставив в стороне классовый подход, можно воспользоваться и выводом В.И. Ленина Только с точки зрения отношений, проявляющихся в массовом, миллиарды раз повторяющемся явлении обмена, можно понять, что такое стоимость 4. [c.148]

Используя такие известные понятия экономической теории, как полезность и спрос, графически выведем изменения эластичности спроса и предложения и покажем различные соотношения в распределении налогового бремени на примере налога с продаж. На рис. 17 мы рассматриваем участки кривых спроса, изображенных в виде прямых исключительно ради удобства. И числовые примеры могут быть построены на допущении, что функции спроса и предложения линейны, следовательно, их графики имеют вид прямых. [c.100]

Теория переложения налогов, обосновывающая особенности распределения налогового бремени, возникла в эпоху зарождения буржуазных отношений и экономической науки. Она основана на предположении, что косвенные налоги полностью перекладываются на потребителя в составе цены товара, работы, услуги, а бремя прямых налогов лежит на производителе (продавце), прямые налоги не оказывают влияния на цену. [c.168]

Не существует общепринятой теории поведения фирмы при олигополии, и поэтому невозможно сделать определенные предсказания относительно распределения налогового бремени в этом случае. Некоторые экономисты считают, что олигополист, видимо, не увеличит свои цены для потребителей, когда налог изменяется. [c.402]

Анализ распределения налогового бремени — основное звено оценки справедливости налоговой системы. Тот, кому приходится нести основную тяжесть налогового бремени, далеко не всегда должен платить налоги правительству (если рассматривать его распределение с позиций справедливости). Поскольку налоги воздействуют на спрос и предложение, изменение равновесных цен оказывает влияние не только на тех, кто платит налоги. Оценивая вертикальную и горизонтальную справедливость любого налога, необходимо принимать во внимание это косвенное влияние. Однако многие дискуссии о справедливости системы налогообложения игнорируют его, они базируются на посылке, которую экономисты прозвали теорией липучки от мух , утверждающей, что налоговое бремя, как муха на липкой бумаге, прилипает туда, где приземлится, — весьма редкое, в действительности, явление. [c.270]

Освещается история мировой финансовой мысли и политики налогов. Рассматриваются проблемы финансового хозяйства государства, общая теория налогов, принципы налогообложения и распределения его бремени, теория переложения налогов, содержание и принципы построения налоговой системы. Дается оценка современного уровня развития налоговой системы. [c.252]

Д.С. Миль, произведения которого пользовались большой популярностью в России второй половины XIX в., разделяет точку зрения Ж.Б. Сэя на деятельность государства, но в отличие от него считает налог не злом, а жертвой, обусловленной необходимостью. Являясь отдельным производителем, правительство удовлетворяет общему началу хозяйственности. Налог и есть оплата со стороны производства за обеспечение нормальных условий хозяйствования. Таким образом, Д.С. Милль признает за государством обязанность собирания доходов для его существования в форме налогов. Он не только придерживался точки зрения на налог как на жертву, но и разработал теорию равенства жертвы, о которой пойдет речь при рассмотрении принципов распределения налогового бремени. На позициях теории жертвы стоял и известный немецкий экономист К. Эеберг. [c.85]

Теория, получившая название теории диффузии (распыления налогов), отражала соответствующий началу XIX в. уровень развития экономической и финансовой науки. Но появление этой теории подвинуло теорию переложения вперед по сравнению с классической школой. Теория диффузии положила начало обоснованию равномерного распределения налогового бремени. Оптимистическая теория, несмотря на ее теоретическую слабость, долгое время имела поддержку во Франции (А. Тьер) и в Пруссии (О. Бисмарк). Значение этой теории определялось и ее социально-политической направленностью. [c.153]

Второй тип прямого обложения — общеподоходное обложение, которое пришло на смену реальному. Подоходный налог в отличие от реального связан с личностью, а не с объектом. Поэтому он и получил название личного подоходного налога. Этими общими положениями мы и ограничимся, поскольку, как вы помните, теория и история личного подоходного обложения изложены в параграфе о принципах распределения налогового бремени. [c.208]

Проблемы распределения налогового бремени рассматривались с XVII в. меркантилистами, суждения которых о распределении налоговой нагрузки в обществе положили основу теории переложения налогов. А. Смит во второй главе книги V [75] в своем обосновании теории податной системы и трех административных принципов взимания налогов увязал налоговое бремя с рентой, которую получает постоянный хозяин недвижимого источника дохода. Все налоги, по его мнению, в конечном итоге взимаются с землевладельцев. А. Смит, не одобряя теорию физиократов единого налога , склоняется к идее рентного налогообложения. Налоги на заработную плату он ставит в зависимость от эластичности предложения труда. В заключительном разделе второй главы книги V содержатся предположения о зависимости между эластичностью спроса на отдельные товары по их ценам и налогами, этот раздел так и называется Налоги на предметы потребления . Ценность идеи А. Смита заключается в том, что он совершенно правильно увязывал экономическую природу налогообложения с добавочным рентным доходом. Его идея о налогообложении соразмерно ренте развивается отечественными учеными Д. Орловым, В. Фроловым и другими противниками налогообложения конечных стоимостных результатов производства. [c.98]

Теория переложения налогов середина XVII в. Распределение налогового бремени возможно лишь в процессе обмена [c.6]

На смену абсолютным теориям переложения в вариантах физиократов и классиков пришла позитивная теория равномерного распределения налогов, которая была разработана в начале XIX в. французским исследователем Н. Канаром. В работе Принципы политической экономии (1800) Н. Канар приходит к выводу, противоположному выводу физиократов. Согласно позитивной теории, все налоги благодаря переложению распределяются между налогоплательщиками соразмерно их платежеспособности. Но равновесие налогового бремени наступает не сразу. Хотя первый налогоплательщик, уплачивая налог, уплачивает лишь аванс, все же этот аванс является бременем и, может быть, не ско- [c.152]

Распределение налогов и их переложение — вопрос экономический и социально-политический. Глубокий анализ данных процессов позволяет определить, кто и в каких размерах действительно несет всю тяжесть налогового бремени. Порождает эту проблему несовпадение адресата налога, определяемого в законодательстве, и субъекта, который фактически возмещает из своего дохода причитающуюся первоначальному адресату сумму налогового платежа. Это порождает два понятия субъект налогообложения — это первоначальный адресат налога и носитель налога — это физическое или юридическое лицо, фактически несущее налоговую нагрузку. Российская практика переложения налогов абсолютно не исследована наукой. Только в последние два года к исследованию этой проблемы стали обращаться отечественные налоговеды [44 59 61]. Причин здесь несколько. Во-первых, распределение налоговой нагрузки и переложение налогов неотделимы от теории и практики ценообразования. Рыночная трактовка цены позволила зарубежным экономистам глубоко исследовать эти проблемы применительно к национальным системам налогообложения. Р. Мас-грейв исследовал, каким образом распределяется налоговое бремя между производителями и потребителями (категориями налогоплательщиков) в зависимости от эластичности спроса и предложения товаров, работ и услуг [46 47]. Исследования проблем переложения налогов породили новые теории. Приводились теоретические обоснования диффузии или распыления налогов, амортизации налогов, капитализации налогов. Ориентация в СССР на директивно-плановое ценообразование исходя из трудовой теории стоимости игнорировала саму идею о равномерном налогообложении. Во-вторых, недостаточный опыт России в использовании налогов рыночной ориентации, отсутствие стабильной налоговой системы, а в связи с этим и отсутствие динамических рядов налоговых данных, недостаточная информационно-электронная обеспеченность налоговой статистики — все это создает объективные препятствия к исследованиям всех реакций экономики на введение [c.99]

Современное государство раннего периода Новой истории появилось в XVI—XVII вв. в Европе. Это государство еще не имело теории налогов. Практически не существовало крупного постоянного налога, а периодически парламенты выдавали разрешения правителям производить взыскания и вводить чрезвычайные налоги. Плательщиками налогов обычно выступали люди, принадлежавшие к третьему сословию, а именно сельские жители и горожане недворянского происхождения. Налоговое право постоянно было в центре всех дискуссий вокруг распределения бремени и тягот страны. [c.14]

Распределение налогового бремени — Энциклопедия по экономике

Наиболее значимые недостатки налоговой политики в России, носящие макроэкономический характер, заключаются в следующем (а) отсутствие благоприятного налогового режима для частных инвестиций в экономику (б) огромная нагрузка на фонд оплаты труда (она несколько снижается с введением единого социального налога) (в) отсутствие среднего класса, что приводит к переложению налогов на производственную сферу и ее подавление (г) неравномерное распределение налогового бремени между законопослушными и уклоняющимися от налогов потенциальными плательщиками. [c.140]Горизонтальное выравнивание предполагает пропорциональное распределение налогового бремени между субъектами федерации для устранения или, по крайней мере, снижения неравенства налоговых возможностей различных территорий, а также учет дифференциации населения по уровню среднедушевого бюджетного дохода и нивелирование региональных различий в прожиточном минимуме, денежных доходах и расходах населения. [c.235]

В первую очередь необходимо выделить принцип равенства и справедливости. Распределение налогового бремени должно быть равным, т. е. каждый налогоплательщик должен вносить справедливую долю Е государственную казну. [c.80]

Рекомендации по реализации принципа равномерности обложения отражали состояние финансовой науки. Физиократическая школа ответила на вопрос с чего брать налоги — с валового или чистого дохода, отдав предпочтение последнему. Решив этот вопрос, физиократы предложили налог, который позволил бы эффективно уловить чистый доход, что обеспечило бы равномерность распределения налогового бремени. Поскольку все налоги платятся из чистого дохода, то теоретически все существующие налоги можно заменить единым налогом, падающим на этот единственный источник, — налогом на чистый доход граждан. [c.99]

Принципы распределения налогового бремени. [c.108]

Равномерность обложения — это вопрос о распределении налогового бремени. Какие принципы должны быть положены в основу распределения налогов Чтобы оценить усилия финансовой науки за всю ее историю, скажем, что современная наука использует два принципа на проблему распределения налогового бремени в экономике. Это принцип налогообложения полученных благ и принцип платежеспособности. Налоговая структура американской экономики в большей степени соответствует концепции платежеспособности, нежели принципу налогообложения получаемых благ 2. [c.112]

В соответствии с современной классификацией концепций распределения налогового бремени сгруппируем их в порядке эволюционного развития финансовые теории. [c.112]

Промежуточное место между современными концепциями распределения налогового бремени занимает теория равного обложения, которая была в своих посылках более обоснованной, нежели предшествовавшие ей теории, и потому создала предпосылки для обоснования концепции платежеспособности. По теории равного обложения все лица или все семьи должны быть обложены одинаковым налогом. Одинаково пользуясь государственными услугами, все должны и платить одинаково, подобно тому как все отбывают воинскую повинность. [c.115]

Говоря о классификации налогов, мы ввели понятийный аппарат объект и субъект налога. Практика налогообложения заставила финансовую науку разработать понятие носителя налога. Субъект налогообложения и носитель налога, как выяснилось, не одно и то же. Если субъект налога сможет переложить свой налог на другого, то он уже не носитель налога. Получается несоответствие между первоначальной адресностью налога и фактическим его плательщиком. Процесс переложения налогов принял такие размеры, что правительствам нужны были рекомендации финансовой науки и ответ на вопрос, кто и в каких размерах фактически несет налоговое бремя. Зная, что вопрос о распределении налогового бремени является не только финансовым, но и политическим, мы понимаем, какое значение в финансовой науке имел и имеет вопрос о переложении налогов. [c.147]

Причина неразработанности проблемы обусловлена сложностью процесса переложения налогов. Распределение налогового бремени возможно только в процессе обмена, результатом которого является формирование цены. А это означает, что теоретическое решение вопроса переложения налогов зависит от степени разработанности более общей, экономической проблемы, а именно теории ценности (стоимости) и цены. Неразработанностью теории цены можно объяснить и те неясности, которые существовали в вопросе переложения налогов. Можно сказать, что образование цены включает и процесс переложения налогов. Уместно вспомнить предисловие К. Маркса к первому тому Капитала Всякое начало трудно. И в данном случае наибольшие трудности представляет понимание первой главы, — в особенности того его отдела, который заключает в себе анализ товара 3. Оставив в стороне классовый подход, можно воспользоваться и выводом В.И. Ленина Только с точки зрения отношений, проявляющихся в массовом, миллиарды раз повторяющемся явлении обмена, можно понять, что такое стоимость 4. [c.148]

Характер налога — прогрессивный, регрессивный или пропорциональный — трудно определить, потому что налоги не всегда поступают из тех источников, которые подлежат налогообложению. Поэтому необходимо как можно точнее установить конечный пункт назначения налога, или распределения налогового бремени 3. [c.173]

Рассмотрим гипотетический акцизный налог с виноделов. Платят ли они этот налог сами или перекладывают его на потребителей. В случае введения акцизного налога потребители и производители делят налоговое бремя поровну производители переносят половину налога на потребителей в виде более высокой цены, а вторую половину налогового бремени несут сами. Существуют два правила распределения налогового бремени в зависимости от колебаний эластичности. Первое правило чем менее эластичен спрос на товар, тем большая часть налога ложится на плечи потребителей. Второе правило чем менее эластично предложение, тем большую часть налога платят производители. Акцизный налог на вино, увеличивая его рыночную цену, уменьшает равновесное количество производимого и потребляемого вина. Ухудшение благосостояния, связанного с недопроизводством (2,5 млн бутылок вина), указывает на потерю эффективности от налогов, или на избыточное налоговое бремя. Избыточное [c.175]

Сформулированы принципы налогообложения и распределения налогового бремени. [c.191]

Сокращение доли косвенного обложения в общем объеме налогов, наметившееся в начале XX в., позволяло говорить и об изменениях в распределении налогового бремени. Регрессивный характер налоговой системы, обусловленный преобладанием в ней косвенных налогов, начал трансформироваться в пропорциональный характер в связи с переходом к прогрессивному подоходному обложению. Вот что писал по этому поводу М. Фридман Ка- [c.213]

В екатерининскую эпоху прямые налоги в бюджете играли второстепенную роль по сравнению с налогами косвенными. Такое соотношение в принципе соответствовало представлениям самой императрицы о справедливости распределения налогового бремени и правильности построения налоговой системы. В Записках Екатерины II приводятся следующие положения В любом государстве налог наименее тяжелый это тот, который падает на товары, потому что гражданин уплачивает его, не замечая… Казенное ведомство налогов, доставляющее всю прибыль в общественную казну, несравненно менее тягостно для народа и потому более выгодно при случае, чем откуп этих же самых налогов, оставляющий часть государственных доходов в руках частных лиц. Все погибло, когда профессия откупщика становится почетной, а она становится таковой, как только роскошь вступает в силу. Допустить нескольких людей питаться на общественный счет, чтобы разорить их в свою очередь, что и применялось в некоторых государствах, это значит заменить одну несправедливость другою, или сделать два зла вместо одного 2. [c.62]

Распределение налогового бремени. Переложение налогов [c.98]

Содержание понятия распределение налогового бремени имеет два значения в зависимости от того, раскрывается ли оно по отношению к налогоплательщикам (юридическим и физическим лицам) или по отношению к регионам. Следовательно, в самом понятии заключено единство противоположностей. Чем тяжелее налоговое бремя по отношению к региону, тем прочнее его финансовое состояние, тем меньше проблем с балансированием бюджета. Совершенно противоположно воздействие тяжести налогового бремени на налогоплательщиков. Поскольку региональное налоговое бремя полностью подвластно налоговой политике, т. е. абсолютно субъективно в настоящее время в России, теоретический научный интерес представляет вопрос о распределении налогового бремени среди налогоплательщиков. [c.98]

Используя такие известные понятия экономической теории, как полезность и спрос, графически выведем изменения эластичности спроса и предложения и покажем различные соотношения в распределении налогового бремени на примере налога с продаж. На рис. 17 мы рассматриваем участки кривых спроса, изображенных в виде прямых исключительно ради удобства. И числовые примеры могут быть построены на допущении, что функции спроса и предложения линейны, следовательно, их графики имеют вид прямых. [c.100]

Какие, по вашему мнению, возможно и экономически целесообразно принимать меры, чтобы обеспечить равномерность распределения налогового бремени а) среди налогоплательщиков б) по видам и группам налогов в) по территориям [c.105]

Наибольший интерес к показателям уровня (тяжести) налогообложения появился у теоретиков и практиков финансовой науки в 20-е годы XX в. Тяжесть обложения предполагалось определять в двух направлениях — внешнем и внутреннем. Первое означало изучение уровня обложения по стране в целом, а второе — исследование распределения налогового бремени между социальными группами и слоями населения. [c.432]

В основе этого деления лежит учение о распределении налогового бремени. Прямыми называют те налоги, юридический субъект которых предположительно несет и экономическое бремя налогообложения. В отношении косвенных налогов изначально предполагается, что бремя их будет фактически переложено с лица, уплачивающего налог в бюджет, на какое-то иное лицо — носителя налога. [c.168]

Теория переложения налогов, обосновывающая особенности распределения налогового бремени, возникла в эпоху зарождения буржуазных отношений и экономической науки. Она основана на предположении, что косвенные налоги полностью перекладываются на потребителя в составе цены товара, работы, услуги, а бремя прямых налогов лежит на производителе (продавце), прямые налоги не оказывают влияния на цену. [c.168]

Этот принцип означает распределение налогового бремени со- [c.439]

| Рис. 6.15. Распределение налогового бремени между покупателями и продавцами в зависимости от соотношения в наклонах линий спроса и предложения |  |

РАСПРЕДЕЛЕНИЕ НАЛОГОВОГО БРЕМЕНИ [c.687]

Д.С. Миль, произведения которого пользовались большой популярностью в России второй половины XIX в., разделяет точку зрения Ж.Б. Сэя на деятельность государства, но в отличие от него считает налог не злом, а жертвой, обусловленной необходимостью. Являясь отдельным производителем, правительство удовлетворяет общему началу хозяйственности. Налог и есть оплата со стороны производства за обеспечение нормальных условий хозяйствования. Таким образом, Д.С. Милль признает за государством обязанность собирания доходов для его существования в форме налогов. Он не только придерживался точки зрения на налог как на жертву, но и разработал теорию равенства жертвы, о которой пойдет речь при рассмотрении принципов распределения налогового бремени. На позициях теории жертвы стоял и известный немецкий экономист К. Эеберг. [c.85]

Борьба за равномерное распределение налогового бремени привела к тому, что к началу XX в. налоги на собственность (капитал) заняли ведущее место в доходах бюджетов ведущих капиталистических стран. В США в 1902 г. налоги на собственность составили 41,8% всех налоговых поступлений2. В XX в. финансовая наука и практика сумели решить проблему социальной справедливости и защиты интересов капитала одновременно, превратив индивидуальный подоходный налог в основной источник налоговых поступлений. В США в 1986 г. поступления от подоходного налога составили 60,5% общей суммы налогов, а от налога на собственность — 8,5%3. [c.104]

Предметом дискуссий в финансовой литературе был вопрос о роли подоходного налога в финансовой системе государства. Представители социально-политического направления считали прямой подоходный прогрессивный налог средством более справедливого распределения налогового бремени, а не источником пополнения казны. Эта позиция характеризует подход с точки зрения классовых интересов. Финансисты, трактующие подоходный налог с позиций фискальных интересов, не были едины в оценке его роли в финансовой системе государства. Г.И. Болдырев подводит итоги длительной дискуссии по этому вопросу. Часть ученых-финансистов считали подоходный налог коррективом, необходимым дополнением к системе косвенных налогов. Большинство же исследователей рассматривало подоходный налог как главный и необходимый элемент финансовой системы. Американский исследователь Э. Селигман, изучив процесс развития прямого обложения, пришел к заключению, что подоходное обложение является последней и самой совершенной его формой Неоспоримо, что подоходный налог отвечает гораздо более точно новым идеям о налоговой справедливости. Поэтому можно думать, что в течение некоторого времени все прямые налоги будут отменены, чтобы быть замещены единым подоходным налогом 1. [c.128]

Теория, получившая название теории диффузии (распыления налогов), отражала соответствующий началу XIX в. уровень развития экономической и финансовой науки. Но появление этой теории подвинуло теорию переложения вперед по сравнению с классической школой. Теория диффузии положила начало обоснованию равномерного распределения налогового бремени. Оптимистическая теория, несмотря на ее теоретическую слабость, долгое время имела поддержку во Франции (А. Тьер) и в Пруссии (О. Бисмарк). Значение этой теории определялось и ее социально-политической направленностью. [c.153]

Есть некоторый разброс мнений по структуре налогов с точки зрения их переложимости, но ясно одно государство получило научные рекомендации при проведении налоговых реформ. Наглядный пример — повсеместное введение прогрессивно-подоходного налога, непереложимость которого была использована в целях более равномерного распределения налогового бремени. [c.169]

Второй тип прямого обложения — общеподоходное обложение, которое пришло на смену реальному. Подоходный налог в отличие от реального связан с личностью, а не с объектом. Поэтому он и получил название личного подоходного налога. Этими общими положениями мы и ограничимся, поскольку, как вы помните, теория и история личного подоходного обложения изложены в параграфе о принципах распределения налогового бремени. [c.208]

И опять те же трудности в поисках ответа из-за невозможности точной оценки распределения налогового бремени, связанной с проблемами переложения налогов. В первом российском издании 1992 г. авторы Экономикс писали, что оценка налоговой системы опирается на важное исследование, проведенное в 1985 г. Джозефом Печманом до принятия нового Закона о налоговой реформе, которое показало, что общая налоговая система являлась малопрогрессивной . Изменения в налогообложении под влиянием реформ 80-х гг. сделали федеральную налоговую систему менее прогрессивной. При сочетании в значительной степени регрессивных налоговых систем на уровне правительств штатов и органов местного самоуправления с этими данными федеральной системы общая налоговая система, вероятно, приближалась бы к пропорциональной . В тринадцатом издании авторы Экономикс еще более осторожны в оценках характера американской налоговой системы с точки зрения потенциального распределения налогового бремени Федеральная налоговая система является прогрессивной, и, несмотря на многие изменения в налоговом законодательстве, ее прогрессивный характер остается с 1977 г. практически неизменным. Налоги штатов и муниципалитетов носят по преимуществу регрессивный характер. В целом американская налоговая система в незначительной степени носит прогрессивный характер. Это означает, что сама по себе система только в небольшой мере перераспределяет доход — от богатых к бедным 2. [c.215]

Финансовая наука не только исследовала вопрос о влиянии налогов на народное хозяйство, но, насколько позволял ее собственный уровень, а также уровень развития экономической науки и статистики, решала вопросы исчисления тяжести налогообложения, т.е. исследовала вопрос об измерении этого влияния. Проблема исчисления тяжести обложения в 20-е гг. XX в. включала два аспекта внешний и внутренний. Первый, внешний аспект — это проблема исчисления тяжести обложения всей страны в целом, что было необходимо прежде всего в целях сравнительного изучения тяжести обложения в разных странах. Второй аспект, внутренний — проблема изучения распределения налогового бремени между разными социальными группами. Вопрос об изучении тяжести обложения был поднят в XVIII в. Знания, накопленные финансовой наукой, позволяли исследовать внешний аспект тяжести налогообложения. [c.242]

Недостатки этого метода состояли в сложности подсчета налогового бремени, в неточности и грубых подходах при распределении налогов между отдельными группами населения. Западная финансовая литература ставила под сомнение правильность расчетов по распределению налогового бремени между отдельными группами населения, так как оно предполагало разрешение вопроса о переложимости налогов. Понимание же переложения только как некоторой тенденции не допускало точного цифрового определения налоговых сумм и долей, падающих на отдельные группы населения в результате переложения. Поэтому финансовая наука предпринимала расчеты сравнительной тяжести обложения. [c.245]

Внутренние аспекты тяжести налогообложения были практически не разработаны. П.В. Микеладзе писал, что в западной финансовой литературе почти нет работ, посвященных выяснению распределения налогового бремени по социальным группам. Расчеты тяжести налогообложения были невозможны по двум основным причинам во-первых, из-за неудовлетворительности статистического материала и, во-вторых, из-за невыясненности процесса и степени переложения отдельных налогов (о чем мы писали выше). Поэтому для расчета тяжести налогообложения по отдельным группам населения финансовая наука в большинстве случаев ограничивалась изучением распределения косвенных налогов, тяжесть обложения которыми определялась по данным потребительских бюджетов о размерах потребления товаров, обложенных акцизами и таможенными пошлинами. [c.249]

Подворное обложение было проще посошного, оно давало более четкие критерии для распределения обязанностей по уплате податей между отдельными посадами и общинами, существенно снижала возможности произвола и взяточничества при учете плательщиков и распределении налогового бремени. [c.40]

Проблемы распределения налогового бремени рассматривались с XVII в. меркантилистами, суждения которых о распределении налоговой нагрузки в обществе положили основу теории переложения налогов. А. Смит во второй главе книги V [75] в своем обосновании теории податной системы и трех административных принципов взимания налогов увязал налоговое бремя с рентой, которую получает постоянный хозяин недвижимого источника дохода. Все налоги, по его мнению, в конечном итоге взимаются с землевладельцев. А. Смит, не одобряя теорию физиократов единого налога , склоняется к идее рентного налогообложения. Налоги на заработную плату он ставит в зависимость от эластичности предложения труда. В заключительном разделе второй главы книги V содержатся предположения о зависимости между эластичностью спроса на отдельные товары по их ценам и налогами, этот раздел так и называется Налоги на предметы потребления . Ценность идеи А. Смита заключается в том, что он совершенно правильно увязывал экономическую природу налогообложения с добавочным рентным доходом. Его идея о налогообложении соразмерно ренте развивается отечественными учеными Д. Орловым, В. Фроловым и другими противниками налогообложения конечных стоимостных результатов производства. [c.98]

Современные зарубежные исследователи проблем распределения налогового бремени А. Аткинсон, С. Брю, Р. Макконнелл, М. Кинг, П. Самуэльсон, Д. Стиглиц, Д. Поутерб, М. Фридман и другие приводят методики (экономико-математический аппарат), позволяющие вывести тяжесть налогового бремени в отношении однородных налоговых групп, например, подоходного налогообложения. Подробно ознакомиться с этими методиками можно в ряде научных изданий и учебно-методических пособий [53 77]. [c.100]

Распределение налогового бремени между покупателями и продавцами зависит от соотношения наклонов линий спроса и предложения, а следовательно, от эластичности спроса и предложения. Очевидно, что объем спроса на электролампочки мало зависит от их цены. Поэтому линия спроса имеет очень крутой наклон. Линия же предложения, во всяком случае в длительном периоде, имеет весьма пологий наклон. Эта ситуация изображена на рис. 6.15, а. Из рисунка видно, что большая часть налогового бремени (Р+ — Р() возлагается на покупателей и меньшая часть (PL — Р») — на производителей. [c.117]

Часть I

Вопрос 1 распределение и измерение налогового бремени Налоговое бремя — в широком смысле — общая сумма уплачиваемых налогов.

Налоговое бремя — в узком смысле — уровень экономических ограничений, создаваемых отчислением средств на уплату налогов и отвлечением их от других возможных направлений использования. [2]

Налоговый гнет (налоговое бремя), т. е. отношение общей суммы налоговых сборов к совокупному национальному продукту, которое показывает, какая часть произведенного обществом продукта перераспределяется посредством бюджета.

Налоговое бремя — это макроэкономический расчетный показатель, характеризующий долю валового внутреннего продукта (ВВП), аккумулируемую государством в бюджетной системе. Вопрос об изучении налогового бремени во взаимосвязи с воспроизводственными процессами поднимался еще в XVIII в. считали, что мера податей в государственный бюджет не должна превышать соответственно одну шестую и одну четвертую дохода подданных. Наш соотечественник мудро заметил, что 25 % национального дохода для государства может быть достаточным или может быть недостаточным и ее долю нельзя выразить каким-нибудь количеством, возможным и полезным для всех случаев и всякого времени. Именно обезличенное время и эволюционное развитие конкретного государства показало, что налоговое бремя экономики стран, где конституционно закреплен статус социального государства (Швеция, Дания, Франция, Германия и др.), самое высокое и достигает половины ВВП. [3]

Распределение налогового бремени — распределение доли в оплате налога на продаваемый товар или услугу, приходящийся на потребителей или на производителей. Если спрос относительно неэластичен, то бремя (косвенных) налогов в большей мере ложится на потребителя. Распределение налогового бремени между налогоплательщиками опирается на принцип налогообложения получаемых благ и на принцип платежеспособности. Способность налогоплательщиков перемещать налоги на своих контрагентов зависит от характера рынков, на которых они взаимодействуют. Если рынок является конкурентным (иными словами, ни один продавец или покупатель не в состоянии повлиять на цену), то возможности перемещения налогового бремени всецело определяются соотношением эластичностей спроса и предложения. Чтобы пояснить это, обратимся к предельным случаям, а именно к рынкам с абсолютно эластичным и абсолютно неэластичным спросом и предложением, и допустим сначала, что налог установлен в фиксированной сумме не единицу товара или услуги. Такие налоги принято называть специфическими в отличие от стоимостных, которые гораздо чаще встречаются на практике. Обязательства по стоимостным налогам устанавливаются исходя из стоимости объекта налогообложения, по специфическим — на единицу товара или услуги. [1]

Содержание понятия “распределение налогового бремени” имеет два значения в зависимости от того, раскрывается ли оно по отношению к налогоплательщикам (юридическим и физическим лицам) или по отношению к регионам. Следовательно, в самом понятии заключено единство противоположностей. Чем тяжелее налоговое бремя по отношению к региону, тем прочнее его финансовое состояние, тем меньше проблем с балансированием бюджета. Совершенно противоположно воздействие тяжести налогового бремени на налогоплательщиков. Поскольку региональное налоговое бремя полностью подвластно налоговой политике, т. е. абсолютно субъективно в настоящее время в России, теоретический научный интерес представляет вопрос о распределении налогового бремени среди налогоплательщиков. Проблемы распределения налогового бремени рассматривались с XVII в. меркантилистами, суждения которых о распределении налоговой нагрузки в обществе положили основу теории переложения налогов. [2]

Распределение налогов и их переложение — вопрос экономический и социально-политический. Глубокий анализ данных процессов позволяет определить, кто и в каких размерах действительно несет всю тяжесть налогового бремени. Порождает эту проблему несовпадение адресата налога, определяемого в законодательстве, и субъекта, который фактически возмещает из своего дохода причитающуюся первоначальному адресату сумму налогового платежа. Это порождает два понятия: “субъект налогообложения” — это первоначальный адресат налога и “носитель налога” — это физическое или юридическое лицо, фактически несущее налоговую нагрузку. Российская практика переложения налогов абсолютно не исследована наукой. Распределение налоговой нагрузки и переложение налогов неотделимы от теории и практики ценообразования. Рыночная трактовка цены позволила зарубежным экономистам глубоко исследовать эти проблемы применительно к национальным системам налогообложения. Р. Масгрейв исследовал, каким образом распределяется налоговое бремя между производителями и потребителями (категориями налогоплательщиков) в зависимости от эластичности спроса и предложения товаров, работ и услуг . Исследования проблем переложения налогов породили новые теории. Приводились теоретические обоснования диффузии или распыления налогов, амортизации налогов, капитализации налогов. Недостаточный опыт России в использовании налогов рыночной ориентации, отсутствие стабильной налоговой системы, а в связи с этим и отсутствие динамических рядов налоговых данных, недостаточная информационно-электронная обеспеченность налоговой статистики — все это создает объективные препятствия к исследованиям всех реакций экономики на введение налогов. [5] Сопоставление налоговых ставок, анализ примененяемых в то или иное время по тому или иному налогу различных налоговых режимов также позволяет исследовать проблему переложения налогов и тяжесть налогового бремени. Налоговые режимы, наряду с другими элементами налогообложения (объект и субъект, льготы и санкции и т. д.), определяют налоговые ставки. В настоящее время основу российской системы налогообложения составляют прямые и косвенные налоги. Историческая оценка косвенного обложения сводится в основном к тому, что этот метод формирования доходов бюджета с социальных позиций является крайне несправедливым. Однако именно этот метод распространен в ряде стран по причине простоты его применения и независимости от результатов финансово-хозяйственной деятельности. Методика формирования косвенных налогов ограничивает возможности ухищрений и фальсификаций, способствующих уходу от уплаты налогов. Оптимально построенная налоговая система должна, с одной стороны, обеспечивать финансовыми ресурсами потребности государства, а с другой стороны, не только не снижать стимулы налогоплательщика к предпринимательской деятельности, но и обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Поэтому показатель налоговой нагрузки, или налогового бремени, на налогоплательщика является достаточно серьёзным измерителем качества налоговой системы страны. Научно доказано, что при увеличении налоговой нагрузки на налогоплательщика (рост количества налогов и увеличение ставок налогов, отмена льгот) эффективность налоговой системы сначала повышается и достигает своего максимума, но за тем начинает резко снижаться. При этом потери бюджетной системы становятся невосполнимыми, так как определенная часть налогоплательщиков или разорятся, или сворачивает производство, другая часть находит как законные, так и незаконные пути минимизации установленных и подлежащих к уплате налогов. При снижении налогового бремени в дальнейшем для восстановления нарушенного производства потребуются годы. Кроме того, тот налогоплательщик, который нашёл реальные пути ухода от налогообложения, даже при возврате к «старому» уровню налогового изъятия, уже не будет платить налогов в полном объёме. В этой связи проблема оптимальной налоговой нагрузки на налогоплательщика играет важную роль в построении и совершенствовании налоговой системы любого государства – как с развитой экономикой, так и находящегося в переходном периоде. Если при определении макроэкономического показателя налоговой нагрузки проблем в части определения сумм налогов практически не существует (берется вся совокупность поступающих в бюджеты всех уровней и во внебюджетные фонды налогов и сборов), то на уровне предприятия такая проблема есть. Вопрос заключается, главным образом, в том, следует ли включать в сумму налогов ту её часть, которая представляет собой уплачиваемый работниками предприятия налог на доходы физических лиц. Здесь среди российских ученых и практиков нет единой точки зрения. [5] Представляется более логичным при определении налогового бремени конкретного налогоплательщика все же включать налоги и сборы, уплачиваемые населением. В данном случае предприятие выступает по поручению государства не в роли плательщика налога, а только в роли их сборщика, удерживая эти налоги из доходов своих работников. И изменения условий указанного налогообложения не в какой мере не отражаются на доходах, остающихся в распоряжении предприятия. Деление налогов на прямые и косвенные носит не абсолютный, а относительный характер в той части, которая относится на переложение уплаты косвенных налогов на конечного потребителя. Дело в том, что все налоги в результате уплачивает конечный потребитель. Вопрос заключается в том, допускают ли спрос и предложении, а также сложившийся уровень цен на продукцию, выпускаемую данным предприятием, возможность переложить дополнительный налог будь то прямой или косвенный, на плечи потребителя. И если такая возможность есть, то любой налогоплательщик ею воспользуется, вне зависимости от того, прямые или косвенные налоги он при этом платит. Взять, к примеру, такой косвенный налог, как налог на добавленную стоимость. Общеизвестно, что ставка этого налога в нашей стране неоднократно менялась. Но к снижению цен, в том числе и розничных, это не привело. При прочих равных условиях возросли доходы предприятий, но налоговая нагрузка на население осталась прежней. И если возрастет ставка налога на прибыль или будут отменены льготы по данному прямому налогу, любой товаропроизводитель попытается переложить этот дополнительный налог в цену, что непременно вызовет цепочку роста цен и тяжесть роста налога опять же отразится на конечном потребителе. Нет также единого подхода к определению понятия дохода предприятия применительно к расчету налогового бремени. Распределение и измерение налогового бремени Адам Смит сформулировал принципы налогообложения, желательных в любой системе экономики:

Подданные государства должны участвовать в содержании правительства соответственно доходу, каким они пользуются под покровительством и защитой государства. Соблюдение этого положения или пренебрежение им приводит к так называемому равенству или неравенству налогообложения.

Налог, который обязывается уплачивать каждое отдельное лицо должен быть точно определен (срок уплаты, способ платежа, сумма платежа).

Каждый налог должен взиматься тем способом или в то время, когда плательщику удобнее всего оплатить его. [1]

Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из кармана народа как можно меньше сверх того, что он приносит казне государства. На основе принципов Адама Смита налогообложения (указанных выше) к настоящему времени сложились два реальных принципа (концепции)налогообложения. Первый принцип предполагает, что физические и юридические лица должны уплачивать налоги, пропорционально тем выгодам, которые они получили от государства. Логично, что те, кто получил большую выгоду от предлагаемых правительством товаров и услуг должны платить налоги, необходимые для финансирования производства этих товаров и услуг. Некоторая часть общественных благ финансируется главным образом на основе этого принципа. Например, налоги на бензин обычно предназначаются для финансирования и строительства и ремонта автодорог. Таким образом, те, кто пользуется хорошими дорогами, оплачивают затраты на поддержание и ремонт этих дорог. Но всеобщее применение этого принципа связано с определенными трудностями. Например, в этом случае невозможно определить, какую личную выгоду, в каком размере и т.д. получает каждый налогоплательщик от расходов государства на национальную оборону, здравоохранение, просвещение. Даже в поддающемся на первый взгляд оценке случае финансирования автодорог мы обнаруживаем, что оценить эти выгоды очень трудно. Отдельные владельцы автомобилей извлекают пользу из автодорог хорошего качества не в одинаковой степени. И те, кто не имеет машины, также получают выгоду. Предприниматели, безусловно, значительно выигрывают от расширения рынка в связи с появлением хороших дорог. Кроме того, следуя этому принципу, необходимо было бы облагать налогом, например, только малоимущих, безработных, для финансирования пособий, которые они получают. Второй принцип предполагает зависимость налога от размера получаемого дохода, т.е. физические и юридические лица, имеющие более высокие доходы, выплачивают и большие налоги и наоборот. доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности. [3]

Принципы распределения налогового бремени — Энциклопедия по экономике

Принципы распределения налогового бремени. [c.108]Существуют два основных принципа распределения налогового бремени в экономике. [c.687]

Принципы распределения налогового бремени между налогоплательщиками [c.404]

В первую очередь необходимо выделить принцип равенства и справедливости. Распределение налогового бремени должно быть равным, т. е. каждый налогоплательщик должен вносить справедливую долю Е государственную казну. [c.80]

Рекомендации по реализации принципа равномерности обложения отражали состояние финансовой науки. Физиократическая школа ответила на вопрос с чего брать налоги — с валового или чистого дохода, отдав предпочтение последнему. Решив этот вопрос, физиократы предложили налог, который позволил бы эффективно уловить чистый доход, что обеспечило бы равномерность распределения налогового бремени. Поскольку все налоги платятся из чистого дохода, то теоретически все существующие налоги можно заменить единым налогом, падающим на этот единственный источник, — налогом на чистый доход граждан. [c.99]

Равномерность обложения — это вопрос о распределении налогового бремени. Какие принципы должны быть положены в основу распределения налогов Чтобы оценить усилия финансовой науки за всю ее историю, скажем, что современная наука использует два принципа на проблему распределения налогового бремени в экономике. Это принцип налогообложения полученных благ и принцип платежеспособности. Налоговая структура американской экономики в большей степени соответствует концепции платежеспособности, нежели принципу налогообложения получаемых благ 2. [c.112]

Сформулированы принципы налогообложения и распределения налогового бремени. [c.191]

В екатерининскую эпоху прямые налоги в бюджете играли второстепенную роль по сравнению с налогами косвенными. Такое соотношение в принципе соответствовало представлениям самой императрицы о справедливости распределения налогового бремени и правильности построения налоговой системы. В Записках Екатерины II приводятся следующие положения В любом государстве налог наименее тяжелый это тот, который падает на товары, потому что гражданин уплачивает его, не замечая… Казенное ведомство налогов, доставляющее всю прибыль в общественную казну, несравненно менее тягостно для народа и потому более выгодно при случае, чем откуп этих же самых налогов, оставляющий часть государственных доходов в руках частных лиц. Все погибло, когда профессия откупщика становится почетной, а она становится таковой, как только роскошь вступает в силу. Допустить нескольких людей питаться на общественный счет, чтобы разорить их в свою очередь, что и применялось в некоторых государствах, это значит заменить одну несправедливость другою, или сделать два зла вместо одного 2. [c.62]

Этот принцип означает распределение налогового бремени со- [c.439]

НАЛОГОВОЕ БРЕМЯ — мера, степень, уровень экономических трудностей, ограничений, налагаемых на налогоплательщиков, вызванных отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Распределение налогового бремени между налогоплательщиками опирается на два принципа а) увязка налога с получаемыми за счет него благами, например дорожный налог платят владельцы транспортных средств. Такой подход весьма ограничен, так как отдельные виды государственных расходов (скажем, пособие по безработице) невозможно переложить на пользователей б) принцип платежеспособности, согласно которому чем выше доходы лица, чем больше у него способность платить, тем более высоким должен быть налог, которым облагается лицо. [c.196]

Некоторые выводы проекта Налогового кодекса не представляются очевидными. На наш взгляд, весьма дискуссионен вопрос о всемерном сокращении налоговых льгот. Утверждается, что льготы разъедают нашу налоговую систему, их отмена позволит компенсировать выпадающие бюджетные доходы, в последующем снизить налоги, восстановить принцип равномерности и справедливости распределения налогового бремени кроме того, налоговые льготы являются питательной средой для всевозможных злоупотреблений. Авторы проекта Налогового кодекса ссылаются на успешную экономическую политику Президента США Р. Рейгана, направленную на сокращение налоговых льгот и одновременно некоторое снижение налоговых ставок. [c.319]

НАЛОГОВОЕ БРЕМЯ — 1) мера, степень, уровень экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Количественно налоговая нагрузка может быть изменена отношением общей суммы налоговых изъятий за определенный период к сумме доходов субъекта налогообложения за тот же период. Распределение налогового бремени между налогоплательщиками опирается на два принципа а) увязка налога с получаемыми за счет него благами, например дорожный налог платят владельцы транспортных средств. Такой подход весьма ограничен, так как отдельные виды государственных расходов (скажем, пособие по безработице) невозможно переложить на пользователей б) принцип платежеспособности, согласно которому чем выше доходы лица, чем больше у него способность платить, тем более высоким должен быть налог, которым облагается лицо 2) в широком смысле слова — бремя, налагаемое любым платежом. [c.238]

Подходы к проблеме справедливости и эффективности распределения налогового бремени нашли свое отражение в принципах налогообложения. [c.509]

По принципу получаемых благ физические и юридические лица должны уплачивать налог пропорционально тем выгодам, которые они получили от государства. Наиболее характерным примером его применения является налог на бензин, уплачиваемый автовладельцами, средства от которого идут на поддержание дорог в хорошем состоянии. Однако, широкое применение этого принципа, несмотря на его привлекательность с точки зрения справедливости распределения налогового бремени, весьма проблематично. Во-первых, невозможно определить степень использования общественных благ, производимых государством, каждым из экономических агентов. Очевидно, что даже в нашем примере с автодорогами от их хорошего качества получают дополнительные выгоды не только водители. Во-вторых, принцип полученных благ неприменим в отношении социальных расходов государства — в противном случае нужно было бы перекладывать бремя выплат пособий по безработице на самих же безработных. [c.509]

БРЕМЯ НАЛОГОВОЕ — степень, уровень экономических ограничений, налагаемых на налогоплательщиков, вызванных отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Распределение налогового бремени между налогоплательщиками опирается на два принципа [c.67]

ПРОВЕРЬТЕ СЕБЯ Объясните принцип получаемых выгод и принцип способности заплатить налог. Что такое вертикальная справедливость и что такое горизонтальная справедливость Почему для оценки справедливости налоговой системы необходим анализ распределения налогового бремени [c.272]

Освещается история мировой финансовой мысли и политики налогов. Рассматриваются проблемы финансового хозяйства государства, общая теория налогов, принципы налогообложения и распределения его бремени, теория переложения налогов, содержание и принципы построения налоговой системы. Дается оценка современного уровня развития налоговой системы. [c.252]

Д.С. Миль, произведения которого пользовались большой популярностью в России второй половины XIX в., разделяет точку зрения Ж.Б. Сэя на деятельность государства, но в отличие от него считает налог не злом, а жертвой, обусловленной необходимостью. Являясь отдельным производителем, правительство удовлетворяет общему началу хозяйственности. Налог и есть оплата со стороны производства за обеспечение нормальных условий хозяйствования. Таким образом, Д.С. Милль признает за государством обязанность собирания доходов для его существования в форме налогов. Он не только придерживался точки зрения на налог как на жертву, но и разработал теорию равенства жертвы, о которой пойдет речь при рассмотрении принципов распределения налогового бремени. На позициях теории жертвы стоял и известный немецкий экономист К. Эеберг. [c.85]

Второй тип прямого обложения — общеподоходное обложение, которое пришло на смену реальному. Подоходный налог в отличие от реального связан с личностью, а не с объектом. Поэтому он и получил название личного подоходного налога. Этими общими положениями мы и ограничимся, поскольку, как вы помните, теория и история личного подоходного обложения изложены в параграфе о принципах распределения налогового бремени. [c.208]

Проблемы распределения налогового бремени рассматривались с XVII в. меркантилистами, суждения которых о распределении налоговой нагрузки в обществе положили основу теории переложения налогов. А. Смит во второй главе книги V [75] в своем обосновании теории податной системы и трех административных принципов взимания налогов увязал налоговое бремя с рентой, которую получает постоянный хозяин недвижимого источника дохода. Все налоги, по его мнению, в конечном итоге взимаются с землевладельцев. А. Смит, не одобряя теорию физиократов единого налога , склоняется к идее рентного налогообложения. Налоги на заработную плату он ставит в зависимость от эластичности предложения труда. В заключительном разделе второй главы книги V содержатся предположения о зависимости между эластичностью спроса на отдельные товары по их ценам и налогами, этот раздел так и называется Налоги на предметы потребления . Ценность идеи А. Смита заключается в том, что он совершенно правильно увязывал экономическую природу налогообложения с добавочным рентным доходом. Его идея о налогообложении соразмерно ренте развивается отечественными учеными Д. Орловым, В. Фроловым и другими противниками налогообложения конечных стоимостных результатов производства. [c.98]

На смену абсолютным теориям переложения в вариантах физиократов и классиков пришла позитивная теория равномерного распределения налогов, которая была разработана в начале XIX в. французским исследователем Н. Канаром. В работе Принципы политической экономии (1800) Н. Канар приходит к выводу, противоположному выводу физиократов. Согласно позитивной теории, все налоги благодаря переложению распределяются между налогоплательщиками соразмерно их платежеспособности. Но равновесие налогового бремени наступает не сразу. Хотя первый налогоплательщик, уплачивая налог, уплачивает лишь аванс, все же этот аванс является бременем и, может быть, не ско- [c.152]

Распределение налогового бремени — КиберПедия

До сих пор мы обсуждали воздействие налогообложения на любого данного человека или фирму, а теперь займемся исследованием другого аспекта: распределения бремени налогов между участниками хозяйственной жизни. Поиски «справедливости» в налогообложении большей частью вращались вокруг проблемы «справедливого распределения» этого бремени. В этом разделе мы познакомимся с различными предложенными канонами справедливости и дадим анализ экономических последствий распределения [бремени] налогов.

4.7.3.1. Единообразие налогообложения

4.7.3.1.1. Равенство перед законом: освобождение от налога

Идеальным решением почти все авторы считают единообразное налогообложение. Предполагается, что такое решение заложено уже в концепции «равенства перед законом», которая лучше всего выражена в афоризме «к подобному следует относиться подобно». Большинству экономистов такой идеал кажется естественным, так что у них оставалась чисто практическая проблема — точно определить, кто, когда и кому «подобен» (как мы увидим ниже, проблема неразрешимая).

Все эти экономисты, какого бы принципа «подобия» они ни придерживались, приняли идею единообразия налогообложения. Поэтому тот, кто убежден, что следует назначать налог в соответствии со «способностью платить»[183], верит и в то, что всех, обладающих равной способностью платить, следует облагать налогом по равной ставке. Соответственно тот, кто склоняется в пользу пропорциональности налогообложения, оказывается сторонником того, чтобы со всех людей с равным доходом взимали одинаковую сумму налога, и т.д. В литературе о налогообложении много внимания посвящено идеалу единообразного налогообложения.

Однако этот канон ни коей мере не самоочевиден, ибо должно быть понятно, что справедливость равенства отношения зависит прежде всего от справедливости самого отношения . Предположим, к примеру, что Джонс со своими последователями предлагает обратить группу людей в рабство. Следует ли нам считать, что «справедливость» требует, чтобы все в равной степени стали рабами? А теперь представим, что кому-то повезло и он избежал рабства. Должны ли мы осудить его за то, что он сумел избежать справедливости, постигшей его собратьев? Очевидно, что равенство отношения вообще не является каноном справедливости, и если нечто является несправедливым, то справедливо пожелание, чтобы этим было затронуто как можно меньшее число людей. Равное распределение несправедливого отношения не может быть идеалом справедливости. Поэтому, если кто-то считает, что все должны быть равны в налогообложении, он должен был бы для начала доказать, что налогообложение — дело справедливое.

Многие авторы, осуждая практику освобождения от налогов, особо критичны к тем, кто сумел добиться этого для себя. Среди таких авторов много защитников свободного рынка, рассматривающих освобождение от налогов как своего рода субсидию, особую привилегию, несовместимую с принципами свободного рынка. Но освобождение от налога или любого другого бремени вовсе не является эквивалентом субсидии. Между ними есть решительная разница. В последнем случае человека наделяют привилегией за счет всех остальных, тогда как в первом он всего лишь избегает тяготы, возлагаемой на других. В первом случае за его благополучие платят все остальные, во втором — нет. В первом случае привилегия — это форма участия в дележе награбленного, а во втором — везение того, кто сумел избежать ограбления. Винить его в этом столь же разумно, как винить беглого раба. Совершенно понятно, что если некая повинность несправедлива, то винить следует не того, кто сумел ее избежать, а того или тех, кто возложил ее на людей. Если налог несправедлив и некоторые сумели получить освобождение от него, то надо хлопотать не о том, чтобы всех обложить этим налогом , а, напротив, о том, чтобы все были освобождены от него. Освобождение не может считаться несправедливым, пока не доказано, что сам налог или другая какая повинность справедливы.

Итак, само по себе равенство отношения не может считаться каноном справедливости. Следует доказать, что налог справедлив. А если это не так, тогда единообразие есть просто осуществление общей несправедливости, и всякое освобождение от нее должно только приветствоваться. Поскольку сам факт налогообложения представляет собой вмешательство в дела свободного рынка, защитникам последнего просто неприлично выступать за единообразие налогообложения.

Одним из главных источников путаницы в сознании экономистов и других сторонников свободного рынка является то, что свободное общество принято характеризовать как состояние «равенства перед законом» или «отсутствия привилегий». Многие, соответственно, критикуют «освобождение от налога» как «привилегию» и нарушение принципа «равенства перед законом». Как уже отмечалось, последняя концепция вообще не может считаться критерием справедливости, поскольку все зависит от справедливости закона, или самого «отношения». Именно справедливость последнего, а не равенство, является особенностью свободного рынка. Вообще говоря, было бы уместнее характеризовать свободное общество как «равенство прав на защиту личности и собственности» или «равенство свободы», а не вводящим в заблуждение выражением «равенство перед законом»[184].

В литературе по вопросам налогообложения ведутся яростные споры о «налоговых дырах», причем весь пафос направлен на то, чтобы всякий доход или географическую область, освобожденную от налогообложения, быстро уравнять со всеми остальными. Отказ от борьбы с налоговыми лазейками считается аморальным. Но, как язвительно заметил Мизес: «Что такое налоговая лазейка? Если закон не наказывает за что-либо или не облагает что-либо налогом, то это не налоговая лазейка. Это просто закон. … Освобождение от подоходного налога по нашему налоговому закону — это никакие не лазейки…. Благодаря этим лазейкам эта страна до сих пор остается свободной страной»[185].

4.7.3.1.2. Недостижимость единообразия

Но можно отложить все эти соображения в сторону, поскольку идеал единообразия недостижим . В силу двух причин мы при дальнейшем обсуждении ограничимся рассмотрением единообразия применительно лишь к подоходному налогу : 1) подоходный налог представляет собой основу нашей налоговой системы; и 2) большинство других налогов, как мы уже убедились, сводятся опять-таки к подоходному налогу. Налог на потребление в конечном итоге оказывается тем же подоходным налогом, только по более низкой ставке.

Единообразие налогообложения дохода недостижимо по двум основным причинам. Первая проистекает из самой природы государства. При обсуждении подхода Кэлхауна мы видели, что государство необходимо разделяет общество на два класса или касты: на тех, кто платит налоги , и на тех, кто живет за счет налогов . В состав живущих за счет налогов входят чиновники и находящиеся у власти политики, а также группы граждан, являющихся нетто -получателями субсидий, т.е. они получают от государства больше, чем платят. Сюда входят получатели государственных контрактов и частные поставщики потребляемых государством товаров и услуг. Хотя на практике бывает не просто определить, кто именно является нетто-потребителем налогов, но концептуально эту касту всегда можно выделить.

Итак, когда государство облагает налогом частные доходы, деньги частных людей переходят в казну, и государство тратит их на закупку товаров и услуг, на жалованье чиновникам и на субсидии привилегированным группам, так что эти деньги возвращаются в хозяйственный оборот. Очевидно, что налоговые расходы неизбежно изменяют рыночную структуру расходов и структуру использования производственных ресурсов, которые теперь определяются не только производительной частью общества, но и привилегированными группами. Масштаб возникающих при этом структурных искажений пропорционален уровню налогообложения.

Если, например, государство облагает налогами средства, которые были бы истрачены на покупку автомобилей, а потом расходует собранные суммы на закупку вооружений, тогда оборонная промышленность, а в долгосрочной перспективе и занятые в ней специфические факторы производства превращаются в нетто-потребителей налогов, тогда как автомобильная промышленность, а в конечном итоге и занятые в ней специфические факторы оказываются в проигрыше. Как мы уже отмечали, именно в силу сложностей, возникающих в процессе перераспределения, трудно определить на практике, кто является нетто-получателем субсидий.

Но одно понять совсем нетрудно: чиновники живут исключительно за счет налогов. Как уже отмечалось, чиновники не могут платить налогов. Соответственно, невозможно, чтобы чиновники облагались подоходным налогом наравне со всеми. А значит, недостижим идеал всеобщего единообразного налогообложения. Повторяю: чиновник, получающий 8000 долл. в год и затем возвращающий 1500 долл. государству, просто осуществляет бессмысленные с экономической точки зрения бухгалтерские операции и понапрасну расходует на это время, чернила и бумагу. Потому что на самом деле чиновник не платит и не может платить налогов. Он просто получает 6500 долл. в год из налоговых фондов.

Единообразный подоходный налог невозможен в силу природы самого процесса сбора налогов. Достижению этой цели мешает отсутствие исчерпывающего определения «дохода». Нужно ли в состав налогооблагаемого дохода включать вмененную денежную стоимость натурального продукта, скажем, продуктов питания, выращенных налогоплательщиком на собственной земле? А как насчет вмененной арендной платы за проживание в собственном доме? А как быть с вмененными услугами собственной жены, ведущей домашнее хозяйство? При любом решении каждой из этих проблем ясно, что определение налогооблагаемого дохода всегда будет произвольным и неточным. А если считать, что нужно включить в состав этого дохода плату, получаемую продуктами и услугами, то как оценить рыночную стоимость последних? Они ведь не были куплены за деньги.