Чикагская школа. Монетаризм Милтона Фридмана (Фридмена)

Содержание

Введение

- Чикагская школа

- Исходные постулаты Фридмана

- Спрос на деньги и предложения денег

- Ожидания и инфляция

- Денежное правило Фридмана

Заключение

Литература

Введение

Монетаризм – школа экономической мысли, отводящая деньгам определяющую роль в колебательном движении экономики. Монетарный – значит денежный (money– деньги, monetary — денежный). Главную причину нестабильности экономики представители этой школы усматривают в неустойчивости денежных параметров.

В центре внимания монетаристов находятся денежные категории, денежно0кредитные инструменты, банковская система, денежно-кредитная политика. Они рассматривают эти процессы и категории, чтобы выявить связь между объемом денежной массы и уровнем совокупного дохода. По их мнению, банки – ведущий инструмент регулирования, при непосредственном участии которого изменения на денежном рынке товаров и услуг.

Можно сказать, что монетаризм – это наука о деньгах и их роли в процессе воспроизводства. Это теория, обосновывающая специфические методы регулирования экономики с помощью денежно-кредитных инструментов.

Внимание к монетаристской теории возросло со второй половины 70-х – 80-х гг. Монетаризм ассоциируется прежде всего с именем нобелевского лауреата Милтона Фридмана, большой вклад внесли также А.Шварц, К.Бруннер, А.Мелцер, Д.Лейдлер, Р.Селден, Ф.Кейган. Они оказали заметное влияние на формирование официальных доктрин и экономическую политику западных держав.

1. Чикагская школа

Среди школ, представляющих консервативное направление, особую популярность приобрела Чикагская школа во главе с выдающимся ученым, лауреатом премии им. Альфреда Нобеля

В широко известной программной книге «Капитализм и свобода» (1962) М.Фридман утверждает, что современный капитализм представляет собой устойчивую, саморегулирующуюся систему, которая обеспечивает политическую свободу и хозяйственную активность. В многочисленных работах, принадлежащих перу М. Фридмана, обосновывается существование устойчивой функциональной связи между динамикой денежной массы и динамикой конечного результата общественного производства. В частности, в наиболее известной фундаментальной работе историко-экономического характера

Возникновение Чикагской школы относится к 1950-м годам. В одной из наиболее ранних работ «Теория потребительской функции» (1957) М. Фридман ставит под серьезное сомнение существование всеобщего психологического закона Дж. М. Кейнса (об обгоняющем росте сбережений по мере роста величины дохода в сравнении с ростом потребления), который является теоретическим стержнем кейнсианской концепции. Фридман исходит из того, что измеряемый доход и измеряемое потребление состоят из перманентного и временного компонентов. Исследуя влияние этих компонентов на динамику потребления (склонность к потреблению) и динамику сбережения являются не возрастающей, постоянной функцией от дохода. Отсюда следует вывод о необоснованности положения о зависимости роста сбережений от роста дохода, поскольку рост сбережений связан с неопределенностью в получении прежде всего временного дохода, который в свою очередь не оказывает решающего влияния в сравнении с перманентным доходом на динамику (в данном случае на снижение) инвестиционных возможностей.

Результатом анализа стал вывод о наличии эффективного саморегулирующегося механизма в рыночном хозяйстве. Концепция перманентного дохода закладывала теоретические основы количественной теории денег Чикагской школы (теории номинального дохода Фридмана) и в целом экономической доктрины монетаризма. Сейчас практически во всем мире идеи этой экономической школы положены в основу государственной политики.

2. Исходные постулаты Фридмана

Следует заметить, что с монетаристскими концепциями сторонники этого направления и их признанный глава Милтон Фридман выступали еще в 50-х гг., но тогда их предложения выводы особой популярностью на пользовались. Они были востребованы позже, когда на повестку дня выдвинулись новые проблемы.

Чтобы представить концепцию Фридмана, выделим исходные положения, в той или иной мере разделяемые его сторонниками.

- Признание устойчивости денежного хозяйства

- Приоритетность денежных факторов. Среди различных инструментов, воздействующих на экономику, предпочтение предлагается отдать денежным инструментам. Именно они (а не административные, не ценовые, не налоговая система) способны наилучшим образом обеспечить экономическую стабильность как главную цель регулирования. Между движением денег (темпами роста денежной массы) и динамикой валового национального продукта существует достаточно тесная корреляционная связь. Ускорение или замедление темпов роста денежной массы сказывается на совокупном денежном доходе, а значит, на развитии деловой активности, циклических колебаниях производства.

- Регулирование должно ориентироваться не на текущие, а на долгосрочные задачи. Последствия колебаний денежной массы сказываются на основных экономических параметрах не сразу, а с некоторым разрывом во времени. Временной лаг (разрыв) составляет обычно несколько месяцев. Он неодинаков по странам, зависит от состояния конъюнктуры, других факторов.

Роль Фридмана в создании концепции монетаризма

Монетаристская концепция опирается на количественную теорию денег, хотя ее интерпретация несколько отличается от традиционной.

Количественная теория говорит о том, что существует прямая связь между количеством денег и уровнем цен, что цены определяются количеством денег, находящихся в обращении, а покупательная способность денег обуславливается уровнем цен. Увеличивается денежная масса – растут цены. И наоборот, сокращается денежная масса – снижаются цены. При прочих равных условиях товарные цены изменяются пропорционально количеству денег.

Фридман сформулировал обновленный вариант количественной теории денег, получивший известность как чистая теория спроса на деньги. Он предложил следующую функцию спроса на деньги:

Данные теоретические построения явились основой для разработки монетаристских принципов экономической политики государства с целью достижения оптимальных темпов экономического роста.

3. Спрос на деньги и предложение денег

Обладая богатством, человек в условиях рыночной экономики может хранить его в различных формах – в виде денег, ценных бумаг, земельных участков, недвижимости, предметов потребления длительного пользования. Ценность одних видов богатства увеличивается, других – падает. Каждый стремится увеличить доход (прибыль) от имеющегося в его распоряжении богатства и решает, в какой именно форме его целесообразнее хранить.

По Фридману, спрос на деньги зависит не только от доходности финансовых активов, но и от других форм богатства, способных приносить доход. «Первичные собственники богатства могут владеть им в самых разных формах, и каждый выбирает тот способ разделения богатства по видам владения, который позволяет получить максимум «полезности».

Фридман выделяет пять основных форм богатства: деньги, облигации, акции, физические блага, человеческий капитал. Формы богатства заменяемы, они могут продаваться и покупаться. Если одна из форм богатства приносит недостаточно высокий доход, его собственник обменивает его на другую, более прибыльную форму.

Стремление иметь часть активов в денежной форме объяснимо: деньги легко ликвидны, реализуемы. Располагая денежным запасом, можно без особых затруднений приобрести любые товары и услуги.

Обладание наличными деньгами как таковыми дохода не приносит и даже может быть связано с дополнительными издержками (расходами на хранение). Денежный запас нужен для повседневных расходов, а хранение остальных активов в виде денег связано с потерей альтернативного дохода. Деньги, лежащие в сейфе, бумажнике или кубышке, лишают их обладателя дохода, который может быть получен в случае приобретения облигаций, вложения в предпринимательскую деятельность, в инвестиционные товары.

Монетаристы утверждают, что денежный спрос определяется исключительно потребностями обмена, иначе говоря, трансакционным мотивом. По Фридману, «главная причина состоит, конечно, в том, что они служат средством обращения благ или временным вместилищем покупательной способности», что позволяет избежать затруднений обмена, особенно возникающих при бартере.

Сколько денег желают иметь люди? Вопрос может быть сформулирован иначе: какую часть своих активов люди хотят иметь в ликвидной форме, а не в других видах активов? По Фридману, ту часть или тот уровень, который необходим для надлежащего обеспечения покупок, оплаты товаров. Без кассовых резервов обойтись нельзя, но в кассе целесообразно иметь минимум денег.

Потребность в деньгах – это спрос на деньги. Фридман считал, что денежный спрос относительно стабилен. Люди стремятся не накапливать в кассах и бумажниках излишнюю наличность, чтобы получать максимум выгод. В случае избытка денег в кассе, их стремятся трансформировать в другие, приносящие процент или прибыль активы.

Если ожидается рост цен (инфляция), покупательская способность денег будет падать, от «горячих» денег будут стремиться избавиться. Если ожидается снижение цен, то, напротив, спрос на деньги будет расти.

Спрос на деньги снижается при повышении процента. Он является своего рода регулятором, при помощи которого достигается оптимальная пропорция между деньгами как средством сбережения и ценными бумагами, приносящими доход в виде процента.

Но спрос на деньги зависит не только от процентной ставки. По теории Фридмана, спрос на деньги определяется их предельной доходностью по сравнению с доходностью всех других видов активов (форм богатства).

Предложение – то количество денег, которое находится в обращении. Оно довольно изменчиво, задается извне, а не определяется экономическими факторами, хотя эти факторы и оказывают влияние на принимаемые решения. Предложение денег регулируется центральным банком, размерами кредитов, предоставляемых коммерческими банками, куплей-продажей ценных бумаг.

Спрос на деньги и их предложение – исходные параметры, под влиянием которых складывается монетарное равновесие. Это равновесие не формируется изолированно. Равновесие в денежном секторе органично связано с процессами, протекающими в товарном секторе.

Монетаристы спрос на товары и инвестиции связывают с денежным потоком (объемом денежной массы). Они шире трактуют сферу благ, противостоящих деньгам. Эти финансовые активы, вещественное имущество, вновь произведенные товары, вложения в человеческий капитал. Приспособление экономики к изменениям в денежном секторе представляет весьма сложную, противоречивую картину.

Несомненно, изменение количества денег и скорости их обращения влияет на совокупный спрос. Некоторое увеличение объема денежной массы повысит спрос на товары и услуги. Но не следует подталкивать денежный спрос, ибо это чревато неуправляемым ростом цен. Важно не мешать ценовому механизму действовать в направлении устойчивого развития экономического процесса.

Как достичь равновесия?

М. Фридмен вместе с А. Шварц пришли к выводу, что темп роста денежной массы идет по циклической системе. В книге «Монетарная история Соединенных Штатов. 1867-1960» они проследили, как происходило ускорение или замедление темпов роста денежной массы, и пришли к заключению, что на протяжении почти ста лет хозяйственная динамика США определялась движением денежной массы.

Вначале было отмечено, что изменение темпа роста денежной массы предшествовало изменению темпа роста общественного продукта. Пик роста денежной массы предшествовал объему производства, низшая точка денежной массы– его спаду. Таким образом, по Фридману и Шварц, денежная масса (количество денег в обращении) оказывает непосредственное влияние на экономическую жизнь посредством влияния на величину расходов потребителей и фирм.

Рост предложения денег ведет к их удешевлению (снижается процентная ставка). Становится выгодным брать кредит, расширяется спрос на инвестиционные товары. С ростом капиталовложений увеличивается валовой общественный продукт, повышается уровень занятости.

Изменения, связанные с увеличением денежного предложения, носят не только количественный характер. Цены на различные виды продукции повышаются, но неравномерно. Изменяются соотношения цен между различными группами товаров. Нередко спрос переключается вначале на дешевые товары, затем – на новые товары, потом – на услуги. Ценовые сдвиги, изменения относительных цен способствуют структурным сдвигам, а в итоге создаются предпосылки для стабильного развития в долгосрочном периоде.

В результате саморегулирующей «работы» цен и выравнивания покупательной силы денег устанавливается необходимая связь между денежным и товарным секторами.

4. Ожидания и инфляция

Монетаристы исходят из того, что главная функция денег – служить финансовой основой и важнейшим стимулятором экономического развития. Регулирование денежной массы через систему банков воздействует на распределение ресурсов между отраслями, способствует техническому прогрессу, поддержанию экономической активности.

Денежным инструментом следует пользоваться осторожно. Если происходит относительно небольшое увеличение количества денег в обращении и соответственно повышение цен, согласуемые с темпом экономического роста, то создаются необходимые предпосылки для равновесия между денежным и товарным секторами. Если цены растут быстро, то развертывается неконтролируемая инфляция. Снижается покупательная сила денег. Потребность с них возрастает, ибо увеличивается объем товарооборота (в номинальном выражении). Нехватка денежных средств может привести к кризису платежей и расчетов.

В связи с ожидаемой инфляцией все стремятся освободиться от «горячих» денег. Их трансформируют в другие виды активов, например, в ценные бумаги, недвижимость, а не в производство, ибо риск инвестиционных вложений растет.

Исходные положения монетаристской теории – устойчивость рыночного механизма, его способность к саморегулированию; при этом имеется в виду наличие в обществе определенных условий. Оптимизация структуры богатства предполагает, что средний класс обладает основными формами богатства и может выбирать, что полезнее для максимизации доходов. Необходимы предпосылки для свободного вложения ресурсов и перемещения активов; совокупный спрос на деньги должен стабилизироваться.

Инфляция – чисто денежное явление. Причина инфляции – избыток денежной массы, «много денег – мало товаров». Изменения в спросе на деньги обычно возникают как реакция на происходящие процессы, на рыночную ситуацию, перемены в сфере хозяйственной политики.

Монетаристы различают две разновидности инфляции: ожидаемую (нормальную) и непредвиденную (не соответствующую прогнозам и представлениям участников экономического процесса). При ожидаемой инфляции создаются предпосылки для достижения равновесия на рынках товаров и услуг: темп роста цен соответствует ожиданиям и расчетам людей. Государство в той или иной форме информирует о предполагаемом росте цен, скажем, на 3% в год, и к этому приспосабливаются производители, продавцы, покупатели.

Иное дело, если темп инфляции выходит за границы ожидаемого. Резкий рост цен сопровождается различными нарушениями, отклонениями от привычного ритма хозяйственной деятельности.

Фридман стремится подкрепить свое отрицательное отношение к регулированию цен, к сдерживанию роста цен. Он утверждает, что контроль над ценами и заработной платой не способен устранить инфляцию.

Непредвиденная инфляция ведет к увеличению безработицы. Если в краткосрочном периоде имеет место обратная связь между инфляцией и безработицей, то в долгосрочном периоде эта зависимость исчезает. В долгосрочном плане не существует альтернативы между уровнем инфляции и размерами безработицы. Постоянно возобновляемая политика денежного стимулирования совокупного спроса порождает нестабильную, а все увеличивающуюся инфляцию; среднегодовой рост цен составляет уже не 3%, а6%, затем 10% и т.д. Вместе с ростом цен происходит увеличение числа безработных.

Отсюда делается вывод: необходимо перекрыть каналы, порождающие непредвиденную инфляцию. Программа борьбы с инфляцией направлена на обеспечение низких темпов роста денежной массы.

Нужно устранить дефицит государственного бюджета («дефициты бюджета часто служат источником денежной экспансии», «дефициты являются источником инфляции», если «они финансируются путем денежной эмиссии»). Нужно ограничить давление профсоюзов; сократить государственные расходы, в том числе средства, выделяемые на поддержание полной занятости («политика полной занятости может стать источником инфляции, если она рождает чрезмерную денежную эмиссию»).

Оптимальный рост цен должен быть стабильным на протяжении длительного времени, этому призвана способствовать денежно-кредитная политика государства. Между темпом роста денежной массы и ростом цен не существует точного, жестко определенного соотношения. В начальный период инфляции денежная масса в обращении растет быстрее, чем цены.

Рост цен рассматривается в этот период «жизненного цикла» инфляции как временное, случайное явление. Затем ситуация меняется: «Так как покупательная способность денег снижается, то они становятся дорогим способом хранения активов». От «лишних» денег стремятся освободиться. «Поэтому на данной стадии цены растут быстрее, чем количество денег, и иногда намного быстрее».

Что касается инфляции издержек, то, по словам Фридмана, она не заслуживает особого внимания: «теория инфляции издержек имеет очень ограниченное применение». При этом делается ссылка на то, что подлинные источники денежной экспансии были очень различны в разные времена и в разных районах. Чтобы притормозить инфляцию издержек, монетаристы выдвигают два рецепта: поддержание конкуренции и использование плавающего курса валют.

5. Денежное правило Фридмана

Как было отмечено выше, денежная политика должна быть направлена на достижение соответствия между спросом и на деньги и их предложением. Рост денежного предложения (процент прироста денег) должен быть таким, чтобы обеспечивалась стабильность цен. Фридман исходит из того, что маневрировать с различными показателями прироста денег весьма сложно.

Прогнозы центрального банка нередко ошибочны. Трудно, а скорее, и невозможно выяснить, какие именно факторы оказывают воздействие на экономическое развитие. Принимаемые решения, как правило, запаздывают.

«Если рассматривать кредитно-финансовую область – в большинстве случаев скорее всего будет принято неправильное решение, поскольку принимающие решение рассматривают лишь ограниченную область и не принимают во внимание совокупность последствий всей политики в целом» — писал Фридман. По его мнению, центральному банку следует отказаться от конъюнктурной политики краткосрочного регулирования и перейти к политике долгосрочного воздействия на экономику, постепенного увеличения денежной массы.

Денежная масса влияет не на реальный, а на номинальный ВНП. Монетарные факторы «работают» на ценовые, стоимостные показатели. Поэтому под воздействием количественного роста денег происходит рост цен, а не увеличение реального объема общественного продукта. Это обстоятельство должно учитываться при выработке практических рекомендаций.

При выборе темпа роста денег Фридман предлагает ввести правило «механического» прироста денежной массы, который отражал бы два фактора: уровень ожидаемой инфляции и темп прироста общественного продукта.

Фридман считает, что среднегодовой темп прироста денежной массы следует устанавливать в размере 4-5%. При этом он исходит из 3%-ного роста реального ВНП и небольшого снижения скорости обращения денег.

Этот 4-5%-ный прирост денег должен идти непрерывно – месяц за месяцем, неделя за неделей. «Как именно будет установлено понятие денег и какие именно будут установлены темпы роста, имеет куда меньшее значение, чем сам факт, что это понятие твердо определено и что темпы четко обозначены».

В практике денежного регулирования обычно устанавливают не твердый норматив (согласно денежному правилу), а своего рода вилку, вокруг которой должно колебаться денежное предложение (поступление денег), или «мишень», т.е. потолочный уровень, который не должен быть превзойден.

Монетаристские рецепты регулирования экономики включают и другие мероприятия: продажу и покупку ценных бумаг (политику открытого рынка), систему обязательных резервов, изменение учетной ставки и проч.

Одна из монетаристских рекомендаций предусматривает применение неожиданных воздействий. Этот вывод обосновывается тем, что поскольку экономика неизбежно приспосабливается к любым систематическим воздействиям, то в принципе эффективной оказывается политика, которую никто не ожидает и не может заранее к ней приспособиться.

Заключение

Монетаризм приобрел популярность в 70-х гг., когда проявилась несостоятельность кейнсианских методов обеспечения высокой занятости и преодоления инфляции. Причину экономической нестабильности монетаристская теория усматривает в нарушениях функционирования денежного сектора, в чрезмерном росте денежной массы.

Положения и выводы монетаристской школы опираются на количественную теорию денег, признание способности рыночной экономики к саморегулированию. Подчеркивается исключительная роль денег – особого товара, позволяющего максимизировать доходы от других видов активов.

М.Фридман и его последователи исходят из того, что между ростом денежной массы и динамикой национального дохода существует тесная корреляционная связь. Она наиболее рельефно проявляется в рамках долгосрочного периода. В пределах одного хозяйственного цикла изменения в темпах роста денежной массы и номинального дохода происходят с разрывом во времени в несколько месяцев. Наличие временных лагов говорит о неэффективности краткосрочных методов регулирования.

Монетаристская теория исходит из признания устойчивого спроса на деньги, являющегося главным условием устойчивости платежеспособного спроса и рыночной системы в целом. Предпочтение отдается денежно-кредитной политике. Рецепт монетаристов заключается в том, что денежная масса должна постоянна расти с неизменной скоростью, соответствующей темпу роста производства (денежное правило Фридмана).

Теория монетаристов не должна рассматриваться как универсальная. Рекомендации монетаристов следует использовать с учетом реальных условий, в сочетании с другими мерами экономической политики.

Список литературы

- Бартенев С.А. История экономических учений. – М.: Юристъ, 2000. – 456с.

- История экономических учений: Учебник для вузов / Под ред. проф. В.С.Адвадзе, проф. А.С. Квасова. – М.: ЮНИТИ-ДАНА, 2004. -391с.

- История экономических учений / Под ред. В.Автономова, О.Ананьина, Н.Макашевой: Учеб. пособие. – М.: ИНФРА-М, 2000. – 784с.

Чикагская школа монетаризма

Понятие монетаризма

Монетарный значит денежный. Впервые термин «монетаризм» был введен в научный оборот в 1968 году швейцарским и американским экономистом К. Бруннером. Этому термину присущи два основных подхода к его определению:

- монетаризм как макроэкономическая теория;

- монетаризм как политика государства.

Определение 1

С точки зрения экономического науки монетаризм представляет собой макроэкономическую теорию, согласно которой ведущая роль в рыночной экономической системе отводится деньгам, а ее регулирование осуществляется посредством денежно-кредитного механизма. Иначе говоря, это стабилизационная экономическая теория, главенствующая роль в которой отводится денежным факторам.

С другой точки зрения монетаризм представляет собой особую политику государства, ориентированную на обеспечение роста национальной экономики и достижение социально-экономической стабильности посредством денежно-кредитного регулирования, а именно – регулирования денег в обращении и процентных ставок.

Чаще всего монетаризм принято определять в качестве одного из направлений неоклассической экономической мысли ХХ века, основанной на необходимости ограничения государственного вмешательства в экономику с одной стороны, и отведении главенствующей роли в экономическом росте денежным факторам – с другой стороны.

Монетаризм оказал значительное влияние на развитие экономических наук и способствовал переходу капиталистических стран на путь смешанной экономики. Его вклад в развитие экономической теории сводится к детальному исследованию механизмов воздействия денежного мира на товарный, а также к изучению влияния денежной политики и денежно-кредитных инструментов на развитие экономики.

Монетаризм чикагской школы

Монетаризм как научное течение было сформировано в 50-60-е гг. ХХ. В университете г. Чикаго. Именно поэтому его принято называть чикагской школой.

Основное внимание чикагской школы монетаризма сосредоточено на изучении проблем эффективности рыночной экономики и ее устойчивого не инфляционного развития на основе достижений научно-технического прогресса. Важней место отводится экономическим функциям, которые может и должно выполнять государства, а также поискам наилучшего соотношения между механизмами саморегулирования рыночной системы и государственным вмешательством в экономику. Все эти явления объясняются представителями чикагской школы на основе анализа таких категорий, как инфляция, безработица и экономический рост.

В 1970-1980-х гг. наблюдается усиление влияния чикагской школы на общее развитие мировой экономической мысли, а также принципы формирования экономической политики ряда международных финансовых институтов и ведущих стран мира.

Главой и наиболее ярким представителем монетаристского течения считается американский экономист М. Фридмен (рисунок 1). Он же возглавил Чикагскую школу монетаризма, впоследствии ставшую альтернативой кейнсианству.

Рисунок 1. Основатель Чикагской школы монетаризма М. Фридмен. Автор24 — интернет-биржа студенческих работ

Основополагающим принципом, сформулированным М. Фридменом, выступала необходимость соединения формально-логического анализа, традиционно присущего неоклассическому направлению, и расчетов на основе эконометрических моделей. Подобные оценки обеспечивали связь между теоретическими представлениями и реальной действительностью.

Именно в трудах М. Фридмена была выражена современная концепция монетаризма. Рассмотрим его доктрину более подробно.

Монетарная доктрина М. Фридмена

Основные идеи М. Фридмена как наиболее авторитетного представителя монетаризма ХХ века нашли свое отражение в соответствующей доктрине, получившей название монетарной доктрины Фридмена. Данная доктрина характеризуется шестью базовыми положениями:

- устойчивость рыночной экономики, которая способна к саморегуляции;

- временный характер нарушения устойчивости экономической системы, вызванной государственным вмешательством;

- необходимость ограничения (снижения) государственного регулирования экономики;

- приоритетный характер денежных факторов;

- ориентация регулирования на долгосрочные цели и задачи;

- необходимость изучения человеческого поведения.

Таким образом, предполагается, что рыночная система хозяйствования способна самостоятельно приходить к состоянию равновесия, поскольку она обладает практически неиссякаемым запасом прочности. Все возникающие кризисы и трудности имеют экзогенный характер и являются временными. По большей части они обусловлены вмешательством государства в экономическую жизнь общества.

М. Фридман, изначально соглашавшийся с теорией Кейнса, пришел к выводу о целесообразности уменьшения (ограничения) степени вмешательства государства в рыночную экономическую систему. Он говорил о том, что ни одно правительство не способно быть мудрее рынка.

Согласно доктрине М. Фридмена нет в экономике ничего важнее денег. Соответственно среди всей массы инструментов, позволяющих оказывать влияние на экономику и ее развитие предпочтение следует отдавать денежным (то есть монетарным) инструментам. Именно они в отличии от налоговой системы, ценовых или административных методов наилучшим образом обеспечивают стабильность национальной экономики, достижение которой считается одной из основных целей макро регулирования.

Замечание 1

Важным отличием доктрины Фридмена, а вместе с ней и всей Чикагской школы монетаризма, выступает выбор в пользу денежно-кредитной, а не бюджетной, как у кейнсианцев, политики в качестве наиболее точного и предсказуемого инструмента.

Важной особенностью данной доктрины выступает приписывание регулированию долгосрочной ориентации. Объясняется это тем, что последствия, наступающие в результате колебания денежной массы, сказываются на основных экономических параметрах не сразу, а с разрывом по времени. Как правило, такой временной лаг составляет несколько месяцев. Его продолжительность определяется состоянием рыночной конъюнктуры и иными факторами. Все это приводит к выводу о необходимости ориентации денежной политики государства на долгосрочный характер.

В процессе своих научных изысканий М. Фридмен стремился обеспечить сочетание теоретических обобщений с изучением реальных побуждений людей. В частности, он говорил о необходимости учета и анализа действий участников канонического процесса, на основе которых могут быть построены прогнозы.

4. Развитие неоклассики. Монетаризм: чикагская школа

Со второй половины 70-х годов ХХ века шел поиск новых подходов к регулированию экономики. На лидирующие позиции в мировой экономической науке стало выдвигаться неоконсервативное направление, как течение в рамках неоклассики. Концептуальную основу неоконсервативной экономики сотавляют монетаризм и теория экономики предложения. Если при разработке теории Кейнса центральным вопросом была безработица, то в дальнейшем главной стала проблема инфляции с одновременным снижением производства, получившая название стагфляции. Наибольшее влияние в процессе разработки новой концепции и пересмотра экономической политики получили рекомендации монетаристов, во главе с виднейшим представителем этого направления Милтоном Фридменом.

Монетаризм – это течение экономической мысли, отводящее деньгам определенную роль в колебательном движении экономики. В центре внимания представителей этой школы находятся денежные категории, денежно-кредитные инструменты. Однако их интересуют не просто денежный механизм, банковская система, денежно-кредитная политика, валютные отношения. Монетаристы рассматривают эти процессы, чтобы выявить связь между денежной массой и объемом производства. По их мнению, банки — ведущий инструмент регулирования, с помощью или при непосредственном участии которого изменения на денежном рынке трансформируются в изменения на рынке товаров и услуг. Таким образом, монетаризм — это наука о деньгах и их роли в процессе воспроизводства. Это целостная, «общая» теория, представляющая специфический подход к регулированию экономики с помощью кредитно-денежных инструментов.

Монетаристские концепции начали зарождаться в 50-х годах XX века, а завоевали признание и популярность в 1970-80-е годы. Внимание к монетаризму возросло со второй половины 1970-х начала 80-х годов, когда кейнсианские методы начали давать сбои, и начался поиск новых подходов к восстановлению экономического равновесия. У Дж. Кейнса наиболее острой проблемой была безработица, обеспечение занятости и экономического роста. Но примерно с середины 70-х годов на первый план выдвинулась задача регулирования инфляции. В эти годы всплеск инфляции сопровождался одновременным падением производства и углублением структурных диспропорций. Бюджетные манипуляции лишь усиливали инфляцию. Страны ОПЕК в четыре раза повысили цены на энергоресурсы, что вызвало «шоки предложения» в экономике западных стран, привело к резкому снижению инвестиций в условиях, когда срочно нужно было модернизировать производство, перестраивать его структуру (старые отрасли, потреблявшие много энергии, нуждались в финансовой поддержке). Промышленное производство в развитых странах упало почти на 13%. Многомиллионная безработица при одновременном росте инфляции и падающем или застойном производстве означали появление нового, неизвестного ранее феномена, получившего название стагфляции (стагнация плюс инфляция). Сложился своего рода замкнутый круг: государственные инвестиции не способствовали выходу из кризиса, не хватало средств на социальные нужды, социальные программы в условиях кризиса сокращать было нельзя, новые налоги тормозили экономический рост.

Начался поиск новых рецептов выхода из сложившейся ситуации. Среди экономистов стал популярным лозунг: «назад к Смиту». Это означало отказ от методов активного государственного вмешательства и регулирования и необходимость разработки новой доктрины. Наибольшее внимание привлекли предложения теоретиков монетаристской школы.

Основоположником и наиболее известным представителем монетаризма является американский экономист М. Фридмен.

Милтон Фридмен(1912-2006) родился в бедной семье эмигрантов из Восточной Европы. В 1928-1932 гг. М. Фридмен был студентом-стипендиатом Рутчертского университета. Учеба завершилась получением степени бакалавра сразу по двум дисциплинам — математике и экономике. По сути дела М. Фридмен пришел в экономику из математики. После Рутчерта он получает степень магистра в Чикагском университете (1933). Здесь он являлся учеником неоклассикаФрэнка Найта(1885-1975) и институционалиста У.К. Митчелла. Некоторое время сотрудничает в Колумбийском университете, а затем возвращается в Чикаго. С 1937 года М. Фридмен работает совместно сСаймоном Кузнецом(1901-1985) над крупномасштабным проектом потребительских бюджетов по заказу Национального бюро экономических исследований.

Во время второй мировой войны М. Фридмен трудился в казначействе США, занимался налогами, а также военно-экономическими исследования. В послевоенные годы Фридмен выступал в качестве консультанта при реализации «плана Маршалла». После возвращения в Чикагский университет в 1948 году, М. Фридмен – будущий лидер монетаризма — занимается проблемами денежного обращения, цен, теорией потребления, экономической методологией, подготавливает целый ряд монографических исследований. Это, прежде всего, «Очерки позитивной теории» (1953), «Программа монетарной стабилизации» (1959), «Контрреволюция в теории денег» (1970), «Будущее капитализма» (1977), «Монетарные изменения в США и Соединенном Королевстве» (1981) и другие. В этих работах сформулированы основные теоретические положения монетаризма. В 1967 году М. Фридмен был избран президентом американской экономической ассоциации. Нобелевская премия присуждена ему в 1976 году за «анализ потребления, теории и истории денег» в период победного шествия монетаризма.

Именно М. Фридмен в послевоенные годы возродил монетаризм, то есть школу, котороя отводит деньгам решающую роль в экономике. По общей идеологии М. Фридмен является чистым консерватором. Главный тезис Фридмена на всем протяжении его научной карьеры состоял в том, что рыночная экономика функционирует наилучшим образом, если не вмешиваться в ее механизм. В своей главной работе «Монетарная история Соединенных Штатов. 1867-1960», написанной в 1963 г. совместно с Анной Шварц, он попытался по-новому объяснить историю крупных депрессий. Эта работа построена на анализе динамических рядов ВНП, инвестиций и денег. Ряды охватывают период с 1867 по 1960 гг. Этот огромный статистический материал до 1948 г. собрал У.К. Митчелл (умер в 1948 г.). М. Фридмен продолжил сбор материала до 1960 г. Затем он провел анализ этих рядов. В результате оказалось, что корреляция между ВНП и деньгами оказалась более тесная, чем между ВНП и инвестициями. Как показано в книге, в течение почти 100 лет хозяйственная динамика США определялась движением денежной массы. Изменение темпа ее роста предшествовало изменению роста общественного продукта. Количество денег в обращении оказывало непосредственное влияние на экономическую жизнь через величину расходов потребителей и фирм.

Отсюда М. Фридмен сделал вывод, что фактор денег – определяющий фактор развития. Это утверждение направлено в первую очередь против кейнсианства. Последние делают акцент на натуральные показатели, инвестиции. М. Фридмен утверждает, что деньги имеют принципиальный, определяющий характер. Являясь сторонником свободной рыночной экономики, М. Фридмен указывает на опасные последствия экономической политики государства, которое управляет денежной массой. Он утверждает, что массовая безработица в 1930-е годы была вызвана ошибками в денежной политике (сокращением денежной массы), а не следствием нестабильности рыночной экономики. Напротив, в 1970-е гг. рост денежной массы, связанный с растущими расходами государства на поддержание занятости, привел к инфляции. Поэтому экономическая политика в первую очередь должна быть направлена на ограничение и стабилизацию денежной массы. После долгих лет отставания от кейнсианства монетаризм в 1970-е годы получил научное признание и был применен правительствами многих государств, в том числе Англии и США в качестве политики стабилизации.

Монетарная доктринаМ.Фридмана может быть представлена следующими положениями:

Во-первых, рыночная система обладает способностью автоматически, на базе саморегулирования, приводить себя в равновесие, запас прочности у нее неисчерпаем.

Во-вторых, трудности и кризисы, возникающие в экономике, навязываются извне, носят временный характер. Их главным виновником является государственное вмешательство, которое блокирует действие стихийных сил и в то же время «раскачивает судно» экономики.

В-третьих, монетаристы предлагают сузить рамки государственного регулирования, так как ни одно правительство не может быть мудрее рынка. «За неизбежные ошибки правительства мы отвечаем своими деньгами, а оно нашими», и «чем меньше доля государственных расходов в ВВП, тем лучше жизнь людей», — пишет Фридмен.

В-четвертых, монетаристы утверждают приоритетность денежных факторов. Среди различных инструментов, воздействующих на экономику — считают они, — предпочтение следует отдавать денежным инструментам. Именно эти инструменты (а не административные, не ценовые методы, не налоговая система) способны наилучшим образом обеспечить экономическую стабильность как главную цель регулирования. В отличие от Кейнса Фридмен оценивает денежно-кредитную политику, а не бюджетную, в качестве наиболее точного и предсказуемого инструмента.Ускорение или замедление темпов роста денежной массы сказывается на развитии деловой активности, циклических колебаниях производства.

В-пятых, регулирование должно ориентироваться не на текущие, а на долгосрочные задачи. Дело в том, что последствия колебаний денежной массы сказываются на основных экономических параметрах не сразу, а с некоторым разрывом во времени. Обычно временной лаг (временной разрыв) составляет несколько месяцев. Он неодинаков по срокам, зависит от состояния конъюнктуры и других факторов. Анализ временных лагов приводит Фридмена к выводам о требованиях к проводимой денежной политике. Текущие коррективы обычно запаздывают и приводят к прямо противоположным результатам. Прогнозы на сколько-нибудь длительный период ненадежны. Обстановка и основные экономические параметры быстро меняются. Поэтому денежная политика должна ориентироваться не на текущие эффекты, а носить долгосрочный характер.

В-шестых, утверждение о необходимости изучения поведения людей. Теоретические обобщения М. Фридмен стремился сочетать с изучением реальных побуждений людей. Он считает, что люди упрямы, их мотивы зависят от многих факторов, в том числе от степени информированности, ожиданий, предвидения действий правительства. Необходим учет и анализ действий участников экономического процесса. На основе такого анализа можно строить прогнозы, что является задачей экономиста. Справедливость прогнозов служит проверкой правильности теоретических выводов и постулатов.

В методологическом плане концепция монетаристов опирается на количественную теорию денег, хотя их интерпретация отличается от традиционной. Эта теория утверждает, что существует прямая связь между количеством денег и уровнем цен, что цены определяются количеством денег, находящихся в обращении, а покупательная способность денег обуславливается уровнем цен. Монетаристы опирались на денежную формулуИрвинга Фишера(1867-1974):M×V=P×Q, где М — денежная масса, V — скорость обращения денег, Р — уровень цен,Q- объем производства.Увеличивается денежная масса — растут цены, и наоборот, то есть при прочих равных условиях товарные цены изменяются пропорционально количеству денег.

Представители классической теории считали, что скорость обращения денег и объем производства не зависят от колебаний денежной массы. Рыночная экономика стремится выровнять до естественного уровня основные параметры: объем производства, скорость обращения денег. Выравниваются и процентные ставки (цена денег). Это происходит в соответствии с эффектом Фишера. В случае увеличения денежной массы спрос на деньги падает, и процентная ставка снижается, но в связи с ростом цен спрос на деньги возрастает, и процентная ставка повышается, колебания процентных ставок происходит вокруг этой естественной нормы. И. Фишер считал наиболее важным влияние изменений в левой части уравнения на правую часть уравнения. Однако эта формула несколько упрощает картину. Она не учитывает, что на цены воздействуют и другие переменные — уровень дохода, ожидания, изменения занятости, технологические сдвиги и т.д.

Представители неоклассической школы модернизировали уравнение И. Фишера. В их интерпретации оно приняло следующий вид (кембриджское уравнение): М=kРY, где M — количество денег, Y — реальный доход , P — уровень цен, k — коэффициент, выражающий пропорцию между номинальным доходом и частью дохода, хранимого в денежной форме. Показатель k — величина, обратная скорости обращения денег. Это естественно, ибо скорость обращения денег зависит от того, какое количество денег хранится в виде денежных остатков, предназначенных для совершения сделок. Если денежный запас невелик, то скорость обращения денег возрастает.

Потребность в деньгах(или спрос на деньги) относительно стабильна. В случае избытка денег — их стремятся преобразовать другие активы, приносящие доход. На денежный спрос влияют три фактора: объем производства, скорость обращения денег, зависящая от их привлекательности (уровня процентной ставки), абсолютный уровень цен. Если ожидается рост цен (инфляция), то покупательная способность денег будет падать, и наоборот, если ожидается снижение цен, то спрос на деньги будет расти. Спрос на деньги снижается при повышении процентной ставки, которая является своего рода регулятором, при помощи которого достигается оптимальная пропорция между деньгами как средством сбережения и прочими активами, приносящими доход в виде процента.

Предложение денег — это то количество денег, которое находится в обращении. Предложение денег довольно изменчиво. Спрос и предложение денег — исходные параметры, под влиянием которых складывается монетарное равновесие. Это равновесие не формируется изолированно, а связано с процессами, протекающими в товарном секторе. Монетаристы считают, что спрос на товары и инвестиции связаны с денежным потоком. Они шире трактуют сферу благ, противостоящую деньгам. Это и финансовые активы, и вещественное имущество, и вновь произведенные товары, и вложения в человеческий капитал. Согласно монетаристской теории, изменяющееся количество денег и скорость обращения денег влияет на совокупный спрос. Больше объем денежной массы — выше спрос на товары и услуги. С увеличением денежной массы происходит рост цен, а это стимулирует производителей к расширению объема производства, увеличению выпуска продукции.

Увеличение предложения денег ведет к их удешевлению, снижению процентной ставки. Становится выгодным брать кредит, расширять спрос на инвестиционные товары. Но с увеличением денежного предложения происходят не только количественные изменения. Цены на продукцию повышаются, но повышаются неравномерно. Изменяются соотношения между различными группами товаров. Переключается спрос: вначале — на дешевые товары, затем — на новые, потом — на услуги. Ценовые изменения способствуют структурным сдвигам, а в итоге создают предпосылки для стабильного развития в долгосрочном периоде. В результате саморегулирующей работы цен и выравнивания покупательской способности денег, устанавливается связь между денежным и товарным сектором экономики.

Итак, монетаристы считают, что главная функция денег— служить финансовой основой и важнейшим стимулятором экономического развития. Увеличение денежной массы через систему банков воздействует на распределение ресурсов между отраслями, помогает техническому прогрессу, способствует поддержанию экономической активности.

Монетаристская концепция инфлции. Денежными инструментами следует пользоваться осторожно. Если происходит относительно небольшое увеличение количества денег в обращении и, соответственно, повышение цен, согласуемые с темпом экономического роста, то создаются необходимые предпосылки для равновесия между денежным и товарным секторами. Если цены растут быстро, то развертывается неконтролируемая инфляция. Снижается покупательная способность денег. Потребность в деньгах растет, так как растет объем товарооборота (в номинальном выражении), и возникает кризис платежей и расчетов. В связи с ожидаемой инфляцией все стремятся освободиться от падающих денег. Их трансформируют в другие активы, но не в производство, а в недвижимость. Спрос на деньги формируется на основе сравнения альтернативных выгод.

По представлению монетаристов, инфляция— чисто денежное явление. Причина инфляции — избыток денежной массы. Инфляция связана с ожиданиями (представлением людей о том, как сложатся дела в будущем). Монетаристы различают две разновидности инфляции:ожидаемая(нормальная) инепредвиденная(не соответствующая прогнозам и представлениям участников экономического процесса). Приожидаемой инфляциидостигается равновесие на рынках товаров и услуг: темп роста цен соответствует ожиданиям и расчетам людей. Государство в той или иной форме информирует о предполагаемом росте цен, и к этому приспосабливаются производители, продавцы и покупатели. Если темп инфляции выходит за границы ожидаемого, резкий рост цен сопровождается различными отклонениями в хозяйственной деятельности. Контроль над ценами и заработной платой не способен устранить инфляцию.

Непредвиденная инфляция ведет к увеличению безработицы. Если в краткосрочной перспективе имеет место обратная связь между ростом цен и безработицей, то в долгосрочной перспективе такая связь исчезает. Политика денежного стимулирования совокупного спроса порождает все усиливающуюся инфляцию. Вместе с ростом цен растет безработица. Отсюда делается вывод: необходимо перекрыть каналы неконтролируемой инфляции (дефицит государственного бюджета, ограничить давление профсоюзов, сократить государственные расходы, в том числе и средства, выделяемые на поддержание полной занятости).

Кредитно-денежная политика государства должна обеспечить стабильный и оптимальный рост цен на протяжении длительного времени. Между темпом роста цен и ростом денежной массы не существует жесткого соотношения. В начале инфляции денежная масса в обращении растет быстрее, чем цены. Затем ситуация меняется.

Инфляция издержек, по мнению М.Фридмена, не заслуживает особого внимания. Применительно к инфляции издержек у монетаристов имеется два рецепта: поддержание конкуренции и плавающий курс валют.

М. Фридмен исходил из того, что денежная политика должна быть направлена на достижение соответствия между спросом на деньги и их предложением. Для этого необходимо, чтобы процент прироста денег в обращении соответствовал приросту цен и национального дохода или ВНП. В этом состоит так называемое «денежное правило» М. Фридмена. Рост денежной массы должен быть таким, чтобы обеспечить устойчивость цен. Он должен также соответствовать темпам роста ВНП. М. Фридмен разработал формулу дополнительного ежегодного предложения денег: ∆M = ∆P + ∆Y, где ∆P – среднегодовой темп ижидаемой инфляции; ∆Y – среднегодовой темп прироста ВНП или национального дохода.

В современных условиях темп роста денежной массы применительно к США и некоторым другим западным странам должен составлять 3-4 % в год. Это примерно соответствует средним темпам экономического роста этих стран. С 1974 г. практически во всех развитых странах концепция М. Фридмена применялась для поддержки стабильного экономического роста. В практике денежного регулирования обычно устанавливают не твердый норматив (по правилу), а своего рода «вилку», вокруг которой должно колебаться денежное предложение или устанавливается «мишень» — то есть потолочный уровень, который не должен быть превзойден.

Рецепты монетаристов включают и другие мероприятия кредитно- денежной политики: продажу и покупку ценных бумаг, систему обязательных резервов, изменение учетной ставки и т.д.

Монетаристская концепция отличается от кейнсианской. Обе теории построены применительно к условиям рыночной экономики и в известной мере дополняют друг друга, составляя теорию определения общего дохода. Дж. М. Кейнс обосновывает количественную зависимость дохода от расходов, М. Фридмен — зависимость дохода от денег. Вместе с тем существуют и немалые различия. Эти различия сводятся к следующим:

Дж.М.Кейнс утверждает, что:

1) необходимо государственное вмешательство в экономику;

2) занятость в экономике зависит от совокупного спроса;

3) денежная масса нейтральна к производству;

4) главная проблема экономики — безработица;

5) нужно проводить гибкую денежную политику;

6) бюджетный дефицит стимулирует спрос.

Следовательно, кейнсианство — это теория экономического роста.

М. Фридмен и монетаристы считают, что:

1) рыночный механизм способен к саморегуляции;

2) экономика сама устанавливает уровень производства и занятости;

3) денежная масса — причина роста цен и изменения конъюнктуры;

4) главная проблема экономики — инфляция;

5) нужно проводить стабильную денежную политику;

6) бюджетный дефицит — причина инфляции;

Значит монетаризм — это теория экономического равновесия.

Согласно взглядам монетаристов, деньги являются главной сферой, определяющей движение и развитие производства. Спрос на деньги имеет постоянную тенденцию к росту, (что определяется, в частности, склонностью к сбережениям), и, чтобы обеспечить соответствие между денежным спросом и предложением денег, необходимо проводить курс на постоянное увеличение (определенным темпом) денег в обращении. Государственное регулирование должно ограничиваться контролем над денежным обращением. На практике монетаристские идеи имели успех при республиканском правительстве США во времена так называемой «рейганомики», в Англии во времена правительства М. Тэтчер.

Монетаризм — это… Что такое Монетаризм?

Монетари́зм — макроэкономическая теория, согласно которой количество денег в обращении является определяющим фактором развития экономики. Одно из главных направлений неоклассической экономической мысли. Возник в 1950-е годы как ряд эмпирических исследований в области денежного обращения. Основоположником монетаризма является Милтон Фридман, впоследствии ставший лауреатом Нобелевской премии по экономике в 1976 году. Однако название новой экономической теории было дано Карлом Бруннером[1].

Предшественники монетаризма

Основная статья: Количественная теория денег

Д. Юм Дж. Милль

Д. Юм Дж. Милль  И. Фишер

И. ФишерПонимание того, что изменения цен зависят от объёма денежной массы, пришло в экономическую теорию с античных времен. Так, ещё в III веке до н. э. об этом утверждал известный древнеримский юрист Юлий Павел. Позднее в 1752 году английский философ Д. Юм в «Очерке о деньгах» изучал связь между объёмом денежных средств и инфляцией. Юм утверждал, что повышение денежного предложения приводит к постепенному увеличению цен до достижения ими первоначальной пропорции с объёмом денег на рынке. Эти взгляды разделяло и большинство представителей классической школы политэкономии. К моменту написания Миллем «Принципов политической экономии» в общем виде уже сложилась количественная теория денег[1]. К определению Юма Милль добавил уточнение о необходимости постоянства структуры спроса, так как он понимал, что предложение денег может изменять относительные цены. При этом он утверждал, что увеличение денежной массы не ведет к автоматическому росту цен, потому что денежные резервы или товарное предложение также могут увеличиваться в сопоставимых объёмах[2].

В рамках неоклассической школы И. Фишер в 1911 году придал количественной теории денег формальный вид в своем знаменитом уравнении обмена:

,- где — количество денег в обращении,

- — скорость обращения денег,

- — уровень цен,

- — реальный объём производства[3]. По своей сути это уравнение представляет собой тождество, поскольку оно верно по определению. При этом Фишер показал, что в краткосрочном периоде скорость обращения денег меняется очень медленно и её можно принять за постоянную величину[4].

Модификация данной теории Кембриджской школой (А. Маршалл, А. Пигу) формально выглядит следующим образом:

,- где — доля наличных денежных средств в обращении,

- — размер реального дохода[5].

Принципиально данные подходы отличаются тем, что Фишер придает большое значение технологическим факторам, а представители Кембриджской школы — выбору потребителей. При этом Фишер в отличие от Маршалла и Пигу исключает возможность влияния процентной ставки на спрос на деньги[6].

Несмотря на научное признание, количественная теория денег не выходила за пределы академических кругов. Это было связано с тем, что до Кейнса полноценной макроэкономической теории ещё не существовало, и теория денег не могла получить практического применения. А после своего появления, кейнсианство сразу же заняло господствующее положение в макроэкономике того времени. В эти годы количественную теорию денег развивало лишь небольшое число экономистов, но, несмотря на это, были получены интересные результаты. Так, К. Варбуртон в 1945-53 гг. обнаружил, что увеличение денежной массы приводит к росту цен, а краткосрочные колебания ВВП связаны с предложением денег. Его работы предвосхитили появление монетаризма, однако, научное сообщество не обратило на них особого внимания[1].

Становление монетаризма

В 1950 году М. Фридман возглавил проект в рамках Национального бюро экономических исследований по изучению денежного фактора в деловом цикле. В результате интенсивных эмпирических исследований в 1956 году выходит его знаменитая статья «Количественная теория денег: новая версия»[1]. В 1963 году им в соавторстве с А. Шварц была выпущена фундаментальная работа «Монетарная история Соединенных штатов, 1867-1960», которая оказала огромное влияние на дискуссию 1960-х гг. об экономической политике[7].

В 1963 году выходит знаменитая работа Фридмана, написанная им в соавторстве с Д. Мейселменом «Относительная стабильность скорости денежного обращения и инвестиционный мультипликатор в Соединенных Штатах за 1897-1958 гг.»,которая вызвала бурные дебаты монетаристов с кейнсианцами. Авторы статьи критиковали стабильность мультипликатора расходов в кейнсианских моделях. По их мнению, номинальные денежные доходы зависели исключительно от колебания предложения денег. Сразу же после выхода статьи, их точка зрения была подвергнута жесткой критике со стороны многих экономистов. При этом главной претензией была слабость математического аппарата применяемого в данной работе. Так, А. Блиндер и Р. Солоу позже признали, что такой подход «слишком примитивен для представления любой экономической теории»[1].

В 1968 году выходит статья Фридмана «Роль монетарной политики», оказавшая значительное влияние на последующее развитие экономической науки. В 1995 году Дж. Тобин назвал эту работу как «наиболее значительную из когда-либо опубликованных в экономическом журнале». Эта статья положила начало новому направлению экономических исследований — теории рациональных ожиданий. Под её влиянием кейнсианцам пришлось пересмотреть свои взгляды на обоснование активной политики[7].

Ключевые положения

Спрос на деньги и предложение денег

Предположив, что спрос на деньги аналогичен спросу на другие активы, Фридман впервые применил теорию спроса на финансовые активы к деньгам[8]. Таким образом, он получил функцию спроса на деньги:

,Согласно монетаризму, спрос на деньги зависит от динамики ВВП, а функция спроса на деньги стабильна. При этом предложение денег нестабильно, так как оно зависит от непредсказуемых действий правительства. Монетаристы утверждают, что в долгосрочном периоде реальный ВВП прекратит свой рост, поэтому изменение предложения денег не будет оказывать на него никакого воздействия, повлияв лишь на уровень инфляции. Этот принцип стал базовым для монетаристской экономической политики и получил название нейтральности денег[9].

Монетарное правило

В связи с действием принципа нейтральности денег монетаристы выступали за законодательное закрепление монетаристского правила, заключающегося в том, что денежное предложение должно расширяться с такой же скоростью , как и темп роста реального ВВП. Соблюдение этого правила устранит непредсказуемое влияние антициклической кредитно-денежной политики. По мнению монетаристов, постоянно увеличивающееся денежное предложение будет поддерживать расширяющийся спрос, не вызывая при этом роста инфляции[10].

Несмотря на логичность данного утверждения, оно сразу стало объектом острой критики со стороны кейнсианцев. Они утверждали, что глупо отказываться от активной кредитно-денежной политики, так как скорость обращения денег не стабильна, и постоянный рост денежного предложения может вызвать серьёзные колебания совокупных расходов, действуя дестабилизирующе на всю экономику[10].

Монетаристская концепция инфляции

Монетаристская концепция инфляции

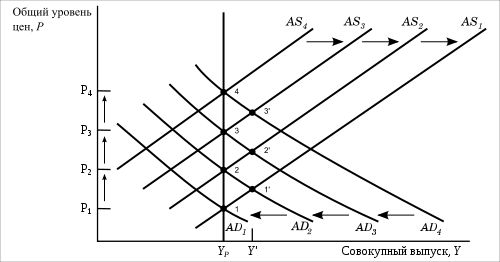

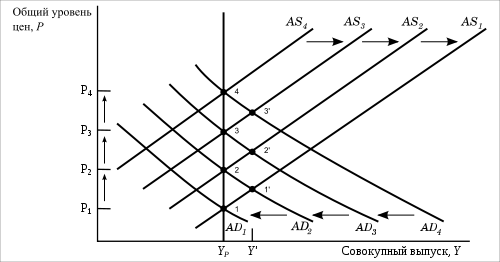

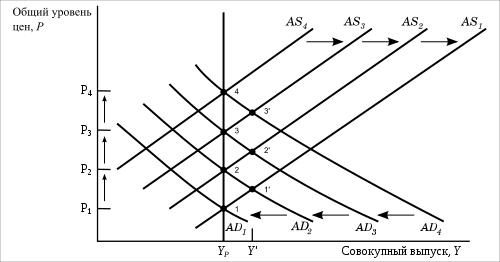

Монетаристская концепция инфляцииПо мнению монетаристов, инфляция возникает в случае, когда темпы роста количества денег превышают темпы роста экономики. В начальный период население не ожидает долговременного роста цен и рассматривает каждое повышение цен как временное. Субъекты экономики продолжают хранить количество наличности, необходимое для поддержания своих потребностей на привычном для них уровне. Однако, если цены продолжают расти, то население начинает ожидать дальнейший рост цен. Так как покупательная способность денег снижается, то они становятся дорогим способом хранения активов, и люди будут стараться уменьшать сумму хранимой наличности. Это поднимает цены, заработную плату и номинальные доходы. В результате реальные денежные остатки продолжают снижаться. На данной стадии цены растут быстрее, чем количество денег. Если темп роста денежной массы стабилизируется, то и темп роста цен также стабилизируется. При этом рост общего уровня цен может показывать разные соотношения с ростом количества денег. При умеренной инфляции цены и денежная масса возрастают, как правило, одинаковыми темпами. При высокой же инфляции цены растут в несколько раз быстрее денежного обращения, приводя к снижению реальных доходов[11].

Естественная норма безработицы

- См. также статью: Natural rate of unemployment (monetarism) (англ.)

Важное место в аргументации монетаристов занимает концепция «естественной нормы безработицы». Под естественной безработицей понимается добровольная безработица, при которой рынок труда находится в равновесном состоянии. Уровень естественной безработицы зависит, как от институциональных факторов (например, от активности профсоюзов), так и от законодательных (например, от минимального размера оплаты труда). Естественная норма безработицы — это уровень безработицы, который удерживает в стабильном состоянии реальную заработную плату и уровень цен (при отсутствии роста производительности труда)[12].

По мнению монетаристов, отклонения безработицы от её равновесного уровня могут происходить только в краткосрочной перспективе. Если уровень занятости выше естественного уровня, то вырастает инфляция, если ниже, то инфляция снижается. Таким образом, в среднесрочной перспективе рынок приходит в равновесное состояние. Исходя из этих предпосылок делаются выводы, что политика в области занятости должна быть направлена на сглаживание колебаний уровня безработицы от её естественной нормы. При этом для уравновешивания рынка труда предлагается использовать инструменты крeдитно-денежной политики[13].

Гипотеза постоянного дохода

В работе 1957 года «Теория функции потребления» Фридман объяснил поведение потребителей в гипотезе постоянного дохода. В этой гипотезе Фридман утверждает, что люди испытывают случайные изменения своего дохода. Он рассматривал текущий доход как сумму постоянного и временного дохода:

Постоянный доход в данном случае аналогичен среднему доходу, а временный доход эквивалентен случайному отклонению от среднего дохода. По мнению Фридмана потребление зависит от постоянного дохода, так как потребители сглаживают колебания временного дохода сбережениями и заёмными средствами. Гипотеза постоянного дохода утверждает, что потребление пропорционально постоянному доходу и математически выглядит следующим образом:

где — постоянная величина[14].

Монетарная теория хозяйственного цикла

Основные положения концепции Фридмана

- Регулирующая роль государства в экономике должна быть ограничена контролем над денежным обращением;

- Рыночная экономика — саморегулирующая система. Диспропорции и другие отрицательные проявления связаны с избыточным присутствием государства в экономике;

- Денежная масса влияет на величину расходов потребителей, фирм. Увеличение массы денег приводит к росту производства, а после полной загрузки мощностей — к росту цен и инфляции;

- Инфляция должна быть подавлена любыми средствами, в том числе и с помощью сокращения социальных программ;

- При выборе темпа роста денег необходимо руководствоваться правилами «механического» прироста денежной массы, которое отражало бы два фактора: уровень ожидаемой инфляции; темп прироста общественного продукта.

- Саморегулируемость рыночного хозяйства. Монетаристы считают, что рыночное хозяйство в силу внутренних тенденций стремится к стабильности, самоналаживанию. Если имеют место диспропорции, нарушения, то это происходит прежде всего в результате внешнего вмешательства. Данное положение направлено против идей Кейнса, призыв которого к государственному вмешательству ведет, по мнению монетаристов, к нарушению нормального хода хозяйственного развития.

- Число государственных регуляторов сокращается до минимума. Исключается или снижается роль налогового, бюджетного регулирования.

- В качестве главного регулятора, воздействующего на хозяйственную жизнь, служат «денежные импульсы» — регулярная денежная эмиссия. Монетаристы указывают на взаимосвязь между изменением количества денег и циклическим развитием хозяйства. Эта идея обосновывалась в опубликованной в 1963 году книге американских экономистов Милтона Фридмана и Анны Шварц «Монетарная история Соединенных Штатов, 1867—1960». На основе анализа фактических данных здесь был сделан вывод о том, что от темпов роста денежной массы зависит последующее наступление той или иной фазы делового цикла. В частности, нехватка денег выступает главной причиной возникновения депрессии. Исходя из этого, монетаристы полагают, что государство должно обеспечить постоянную денежную эмиссию, величина которой будет соответствовать темпу прироста общественного продукта.

- Отказ от краткосрочной денежной политики. Поскольку изменение денежной массы сказывается на экономике не сразу, а с некоторым опозданием (лагом), следует кратковременные методы экономического регулирования, предложенные Кейнсом, заменить на долгосрочную политику, рассчитанной на длительное, постоянное воздействие на экономику.

Итак, согласно взглядам монетаристов деньги являются главной сферой, определяющей движение и развитие производства. Спрос на деньги имеет постоянную тенденцию к росту (что определяется, в частности, склонностью к сбережениям), и чтобы обеспечить соответствие между спросом на деньги и их предложением, необходимо проводить курс на постепенное увеличение (определенным темпом) денег в обращении. Государственное регулирование должно ограничиваться контролем над денежным обращением.

Основные представители: Милтон Фридман, Карл Бруннер, Алан Мельтцер, Анна Шварц.

Монетаризм на практике

Денежное таргетирование

Первым этапом проведения политики монетаризма Центральными Банками стало включение денежных агрегатов в свои эконометрические модели. Уже в 1966 году ФРС США начала изучать динамику денежных агрегатов. Распад Бреттон-Вудской системы способствовал распространению монетаристской концепции в денежно-кредитной сфере. Центральные Банки крупнейших стран перестали таргетировать валютный курс в пользу денежных агрегатов. В 1970-х годах ФРС США в качестве промежуточной цели выбрала агрегат М1, а в качестве тактической цели – процентную ставку по федеральным фондам. После США Германия, Франция, Италия, Испания и Великобритания объявили об ориентирах прироста денежной массы. В 1979 году европейские страны пришли к соглашению о создании Европейской Валютной Системы, в рамках которой обязались удерживать курсы своих национальных валют в определенных пределах. Это привело к тому, что крупнейшие страны Европы проводили таргетирование, и валютного курса и денежного предложения. Небольшие страны с открытой экономикой, типа Бельгии, Люксембурга, Ирландии и Дании продолжали таргетировать только валютный курс. При этом в 1975 году большинство развивающихся стран продолжало поддерживать какую-либо разновидность фиксированного курса. Однако, начиная с конца 1980-х годов денежное таргетирование начало уступать свои позиции инфляционному таргетированию. А уже к середине 2000-х годов большинство развитых стран перешло к политике определения целевого ориентира инфляции, а не денежных агрегатов[1].

Примечания

- ↑ 1 2 3 4 5 6 Моисеев С. Р. Взлет и падение монетаризма (рус.) // Вопросы экономики. — 2002. — № 9. — С. 92-104.

- ↑ М. Блауг. Экономическая мысль в ретроспективе. — М.: Дело, 1996. — С. 181. — 687 с. — ISBN 5-86461-151-4

- ↑ Сажина М. А., Чибриков гг. Экономическая теория. — 2-е издание, переработанное и дополненное. — М.: Норма, 2007. — С. 516. — 672 с. — ISBN 978-5-468-00026-7

- ↑ Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков. — М.: Аспект Пресс, 1999. — С. 548-549. — 820 с. — ISBN 5-7567-0235-0

- ↑ 1 2 Сажина М. А., Чибриков гг. Экономическая теория. — 2-е издание, переработанное и дополненное. — М.: Норма, 2007. — С. 517. — 672 с. — ISBN 978-5-468-00026-7

- ↑ Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков. — М.: Аспект Пресс, 1999. — С. 551. — 820 с. — ISBN 5-7567-0235-0

- ↑ 1 2 Б. Сноудон, Х. Вэйн. Современная макроэкономика и её эволюция с монетаристской точки зрения: интервью с профессором Милтоном Фридманом. Перевод из Journal of Economic Studies (рус.) // Эковест. — 2002. — № 4. — С. 520-557.

- ↑ Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков. — М.: Аспект Пресс, 1999. — С. 563. — 820 с. — ISBN 5-7567-0235-0

- ↑ С. Н. Ивашковский. Макроэкономика: Учебник. — 2-е издание, исправленное, дополненное. — М.: Дело, 2002. — С. 158-159. — 472 с. — ISBN 5-7749-0178-5

- ↑ 1 2 К. Р. Макконел, С. Л. Брю. Экономикс: прнципы, проблемы и политика. — перевод с 13-го английского издания. — М.: ИНФРА-М, 1999. — С. 353. — 974 с. — ISBN 5-16-000001-1

- ↑ Курс экономической теории / Под ред. Чепурина М. Н., Киселёвой Е. А. — Киров: АСА, 1995. — С. 428-431. — 622 с.

- ↑ М. Блауг. Экономическая мысль в ретроспективе. — М.: Дело, 1996. — С. 631-634. — 687 с. — ISBN 5-86461-151-4

- ↑ Сажина М. А., Чибриков гг. Экономическая теория. — 2-е издание, переработанное и дополненное. — М.: Норма, 2007. — С. 483. — 672 с. — ISBN 978-5-468-00026-7

- ↑ Н. Г. Мэнкью. Макроэкономика. — М.: МГУ, 1994. — С. 602-604. — 736 с. — ISBN 5-211-03213-6

| Содержание Введение 1. Чикагская школа 2. Исходные постулаты Фридмена 3. Спрос на деньги и предложения денег 4. Ожидания и инфляция 5. Денежное правило Фридмена Заключение Литература Введение Монетаризм – школа экономической мысли, отводящая деньгам определяющую роль в колебательном движении экономики. Монетарный – значит денежный (money– деньги, monetary — денежный). Главную причину нестабильности экономики представители этой школы усматривают в неустойчивости денежных параметров. 1. Чикагская школа Среди школ, представляющих консервативное направление, особую популярность приобрела Чикагская школа во главе с выдающимся ученым, лауреатом премии им. Альфреда Нобеля Милтоном Фридменом (род.1912г.). Теория Чикагской школы получила название монетаризма. В ее разработке помимо М. Фридмена приняли активное участие такие известные экономисты, как К. Бруннер, Ф. Кейган, Д. Лейдлер, А. Мецлер, Р. Селден, М. Паркин, А. Шварц. 2. Исходные постулаты Фридмена Следует заметить, что с монетаристскими концепциями сторонники этого направления и их признанный глава Милтон Фридмен выступали еще в 50-х гг., но тогда их предложения выводы особой популярностью на пользовались. Они были востребованы позже, когда на повестку дня выдвинулись новые проблемы. 3. Спрос на деньги и предложение денег Обладая богатством, человек в условиях рыночной экономики может хранить его в различных формах – в виде денег, ценных бумаг, земельных участков, недвижимости, предметов потребления длительного пользования. Ценность одних видов богатства увеличивается, других – падает. Каждый стремится увеличить доход (прибыль) от имеющегося в его распоряжении богатства и решает, в какой именно форме его целесообразнее хранить. 4. Ожидания и инфляция Монетаристы исходят из того, что главная функция денег – служить финансовой основой и важнейшим стимулятором экономического развития. Регулирование денежной массы через систему банков воздействует на распределение ресурсов между отраслями, способствует техническому прогрессу, поддержанию экономической активности. 5. Денежное правило Фридмена Как было отмечено выше, денежная политика должна быть направлена на достижение соответствия между спросом и на деньги и их предложением. Рост денежного предложения (процент прироста денег) должен быть таким, чтобы обеспечивалась стабильность цен. Фридмен исходит из того, что маневрировать с различными показателями прироста денег весьма сложно. Заключение Монетаризм приобрел популярность в 70-х гг., когда проявилась несостоятельность кейнсианских методов обеспечения высокой занятости и преодоления инфляции. Причину экономической нестабильности монетаристская теория усматривает в нарушениях функционирования денежного сектора, в чрезмерном росте денежной массы. Список литературы 1. Бартенев С.А. История экономических учений. – М.: Юристъ, 2000. – 456с. Похожие материалы |

Монетаризм — это… Что такое Монетаризм?

Монетари́зм — макроэкономическая теория, согласно которой количество денег в обращении является определяющим фактором развития экономики. Одно из главных направлений неоклассической экономической мысли. Возник в 1950-е годы как ряд эмпирических исследований в области денежного обращения. Основоположником монетаризма является Милтон Фридман, впоследствии ставший лауреатом Нобелевской премии по экономике в 1976 году. Однако название новой экономической теории было дано Карлом Бруннером[1].

Предшественники монетаризма

Основная статья: Количественная теория денег

Д. Юм Дж. Милль

Д. Юм Дж. Милль  И. Фишер

И. ФишерПонимание того, что изменения цен зависят от объёма денежной массы, пришло в экономическую теорию с античных времен. Так, ещё в III веке до н. э. об этом утверждал известный древнеримский юрист Юлий Павел. Позднее в 1752 году английский философ Д. Юм в «Очерке о деньгах» изучал связь между объёмом денежных средств и инфляцией. Юм утверждал, что повышение денежного предложения приводит к постепенному увеличению цен до достижения ими первоначальной пропорции с объёмом денег на рынке. Эти взгляды разделяло и большинство представителей классической школы политэкономии. К моменту написания Миллем «Принципов политической экономии» в общем виде уже сложилась количественная теория денег[1]. К определению Юма Милль добавил уточнение о необходимости постоянства структуры спроса, так как он понимал, что предложение денег может изменять относительные цены. При этом он утверждал, что увеличение денежной массы не ведет к автоматическому росту цен, потому что денежные резервы или товарное предложение также могут увеличиваться в сопоставимых объёмах[2].

В рамках неоклассической школы И. Фишер в 1911 году придал количественной теории денег формальный вид в своем знаменитом уравнении обмена:

,- где — количество денег в обращении,

- — скорость обращения денег,

- — уровень цен,

- — реальный объём производства[3]. По своей сути это уравнение представляет собой тождество, поскольку оно верно по определению. При этом Фишер показал, что в краткосрочном периоде скорость обращения денег меняется очень медленно и её можно принять за постоянную величину[4].

Модификация данной теории Кембриджской школой (А. Маршалл, А. Пигу) формально выглядит следующим образом:

,- где — доля наличных денежных средств в обращении,

- — размер реального дохода[5].

Принципиально данные подходы отличаются тем, что Фишер придает большое значение технологическим факторам, а представители Кембриджской школы — выбору потребителей. При этом Фишер в отличие от Маршалла и Пигу исключает возможность влияния процентной ставки на спрос на деньги[6].

Несмотря на научное признание, количественная теория денег не выходила за пределы академических кругов. Это было связано с тем, что до Кейнса полноценной макроэкономической теории ещё не существовало, и теория денег не могла получить практического применения. А после своего появления, кейнсианство сразу же заняло господствующее положение в макроэкономике того времени. В эти годы количественную теорию денег развивало лишь небольшое число экономистов, но, несмотря на это, были получены интересные результаты. Так, К. Варбуртон в 1945-53 гг. обнаружил, что увеличение денежной массы приводит к росту цен, а краткосрочные колебания ВВП связаны с предложением денег. Его работы предвосхитили появление монетаризма, однако, научное сообщество не обратило на них особого внимания[1].

Становление монетаризма

В 1950 году М. Фридман возглавил проект в рамках Национального бюро экономических исследований по изучению денежного фактора в деловом цикле. В результате интенсивных эмпирических исследований в 1956 году выходит его знаменитая статья «Количественная теория денег: новая версия»[1]. В 1963 году им в соавторстве с А. Шварц была выпущена фундаментальная работа «Монетарная история Соединенных штатов, 1867-1960», которая оказала огромное влияние на дискуссию 1960-х гг. об экономической политике[7].

В 1963 году выходит знаменитая работа Фридмана, написанная им в соавторстве с Д. Мейселменом «Относительная стабильность скорости денежного обращения и инвестиционный мультипликатор в Соединенных Штатах за 1897-1958 гг.»,которая вызвала бурные дебаты монетаристов с кейнсианцами. Авторы статьи критиковали стабильность мультипликатора расходов в кейнсианских моделях. По их мнению, номинальные денежные доходы зависели исключительно от колебания предложения денег. Сразу же после выхода статьи, их точка зрения была подвергнута жесткой критике со стороны многих экономистов. При этом главной претензией была слабость математического аппарата применяемого в данной работе. Так, А. Блиндер и Р. Солоу позже признали, что такой подход «слишком примитивен для представления любой экономической теории»[1].

В 1968 году выходит статья Фридмана «Роль монетарной политики», оказавшая значительное влияние на последующее развитие экономической науки. В 1995 году Дж. Тобин назвал эту работу как «наиболее значительную из когда-либо опубликованных в экономическом журнале». Эта статья положила начало новому направлению экономических исследований — теории рациональных ожиданий. Под её влиянием кейнсианцам пришлось пересмотреть свои взгляды на обоснование активной политики[7].

Ключевые положения

Спрос на деньги и предложение денег

Предположив, что спрос на деньги аналогичен спросу на другие активы, Фридман впервые применил теорию спроса на финансовые активы к деньгам[8]. Таким образом, он получил функцию спроса на деньги:

,Согласно монетаризму, спрос на деньги зависит от динамики ВВП, а функция спроса на деньги стабильна. При этом предложение денег нестабильно, так как оно зависит от непредсказуемых действий правительства. Монетаристы утверждают, что в долгосрочном периоде реальный ВВП прекратит свой рост, поэтому изменение предложения денег не будет оказывать на него никакого воздействия, повлияв лишь на уровень инфляции. Этот принцип стал базовым для монетаристской экономической политики и получил название нейтральности денег[9].

Монетарное правило

В связи с действием принципа нейтральности денег монетаристы выступали за законодательное закрепление монетаристского правила, заключающегося в том, что денежное предложение должно расширяться с такой же скоростью , как и темп роста реального ВВП. Соблюдение этого правила устранит непредсказуемое влияние антициклической кредитно-денежной политики. По мнению монетаристов, постоянно увеличивающееся денежное предложение будет поддерживать расширяющийся спрос, не вызывая при этом роста инфляции[10].

Несмотря на логичность данного утверждения, оно сразу стало объектом острой критики со стороны кейнсианцев. Они утверждали, что глупо отказываться от активной кредитно-денежной политики, так как скорость обращения денег не стабильна, и постоянный рост денежного предложения может вызвать серьёзные колебания совокупных расходов, действуя дестабилизирующе на всю экономику[10].

Монетаристская концепция инфляции

Монетаристская концепция инфляции

Монетаристская концепция инфляцииПо мнению монетаристов, инфляция возникает в случае, когда темпы роста количества денег превышают темпы роста экономики. В начальный период население не ожидает долговременного роста цен и рассматривает каждое повышение цен как временное. Субъекты экономики продолжают хранить количество наличности, необходимое для поддержания своих потребностей на привычном для них уровне. Однако, если цены продолжают расти, то население начинает ожидать дальнейший рост цен. Так как покупательная способность денег снижается, то они становятся дорогим способом хранения активов, и люди будут стараться уменьшать сумму хранимой наличности. Это поднимает цены, заработную плату и номинальные доходы. В результате реальные денежные остатки продолжают снижаться. На данной стадии цены растут быстрее, чем количество денег. Если темп роста денежной массы стабилизируется, то и темп роста цен также стабилизируется. При этом рост общего уровня цен может показывать разные соотношения с ростом количества денег. При умеренной инфляции цены и денежная масса возрастают, как правило, одинаковыми темпами. При высокой же инфляции цены растут в несколько раз быстрее денежного обращения, приводя к снижению реальных доходов[11].

Естественная норма безработицы

- См. также статью: Natural rate of unemployment (monetarism) (англ.)