Выберите один верный. 7. В какой из следующих ниже троек представлены примеры трех факторов

Объяснение:

7. В какой из следующих ниже троек представлены примеры трех факторов производства (труда, капитала и земли)?

а) рента, рабочие, деньги;

б) нефть, водители такси, облигации;

в) залежи железной руды, учителя, грузовики;

г) фермеры, инвесторы, производители.

8. Человек, который начинает бизнес и сводит воедино для производства товаров и услуг все факторы производства, называется:

а) партнером;

б) менеджером;

в) предпринимателем;

г) брокером.

9. Экономическая рациональность — это:

а) стремление максимизировать свой доход, чего бы это ни стоило;

б) стремление наиболее полно удовлетворить физиологические потребности;

в) способ выбора решений, основанный на стремлении получить наибольшие экономические результаты при минимальных денежных затратах;

г) способ выбора решений, основанный на стремлении получить наибольшие экономические результаты с фиксированными возможными затратами всех необходимых для этого ресурсов.

10. Альтернативные издержки нового стадиона — это:

а) оплата его охраны;

б) цена строительства стадиона;

в) изменение реальной ставки налога, которая выплачивается из доходов стадиона;

г) цена других товаров и услуг, производство которых принесено в жертву строительству этого стадиона.

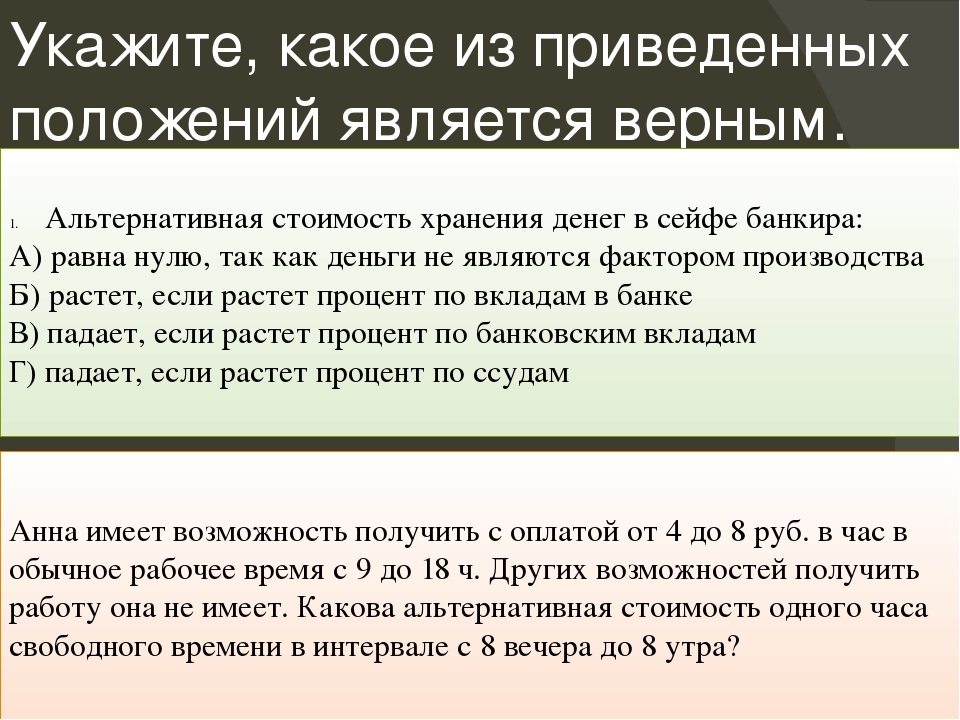

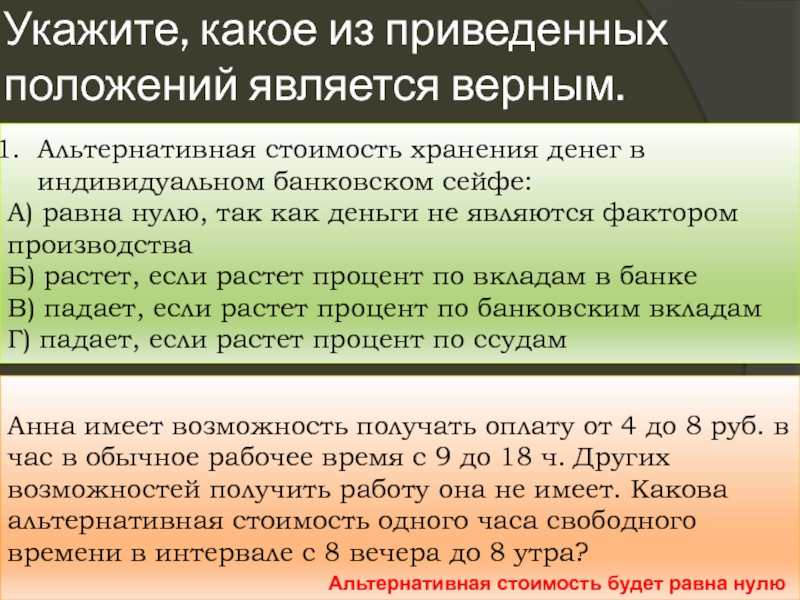

11. Альтернативная стоимость хранения денег в сейфе банкира:

а) равна нулю, так как деньги не являются фактором производства;

б) растет, если растет процент по вкладам в банках;

в) падает, если растет процент по вкладам в банках;

г) падает, если растет процент по ссудам (кредитам).

12. КПВ (кривая производственных возможностей) показывает:

а) точные количества двух товаров, которые хозяйство намерено производить;

б) лучшую из возможных комбинаций двух товаров;

г) время, когда вступает в действие закон убывающей производительности факторов производства.

13. Проблемы того «что, как и для кого производить» могут иметь отношение только…

а) только к странам с государственным планированием;

б) только к рыночной экономике;

в) только к отсталой экономике;

г) к любому обществу безотносительно его социально-экономической и политической организации.

14. Если в обществе объем производственных ресурсов увеличится, то…

а) будет произведено больше товаров и услуг;

б) экономика в состоянии производить больше товаров и услуг;

в) улучшилась технология производства;

г) повысился стандарт жизненного уровня.

15. Если в производстве задействованы все человеческие и материальные ресурсы, то увеличить объем производства какого-то продукта:

а) можно только на частных предприятиях, а не на государственных;

б) можно только в условиях роста цен;

в) невозможно ни при каких условиях;

г) можно, если сократить производство каких-либо других продуктов.

Выберите один верный. 7. В какой из следующих ниже троек представлены примеры трех факторов производства (труда, капитала

и земли)? а) рента, рабочие, деньги; б) нефть, водители такси, облигации; в) залежи железной руды, учителя, грузовики; г) фермеры, инвесторы, производители. 8. Человек, который начинает бизнес и сводит воедино для производства товаров и услуг все факторы производства, называется: а) партнером; б) менеджером; в) предпринимателем; г) брокером. 9. Экономическая рациональность — это: а) стремление максимизировать свой доход, чего бы это ни стоило; б) стремление наиболее полно удовлетворить физиологические потребности; в) способ выбора решений, основанный на стремлении получить наибольшие экономические результаты при минимальных денежных затратах; г) способ выбора решений, основанный на стремлении получить наибольшие экономические результаты с фиксированными возможными затратами всех необходимых для этого ресурсов. 10. Альтернативные издержки нового стадиона — это: а) оплата его охраны; б) цена строительства стадиона; в) изменение реальной ставки налога, которая выплачивается из доходов стадиона; г) цена других товаров и услуг, производство которых принесено в жертву строительству этого стадиона. 11. Альтернативная стоимость хранения денег в сейфе банкира: а) равна нулю, так как деньги не являются фактором производства; б) растет, если растет процент по вкладам в банках; в) падает, если растет процент по вкладам в банках; г) падает, если растет процент по ссудам (кредитам). 12. КПВ (кривая производственных возможностей) показывает: а) точные количества двух товаров, которые хозяйство намерено производить; б) лучшую из возможных комбинаций двух товаров; в) альтернативную комбинацию товаров при наличии данного количества ресурсов; г) время, когда вступает в действие закон убывающей производительности факторов производства. 13. Проблемы того «что, как и для кого производить» могут иметь отношение только… а) только к странам с государственным планированием; б) только к рыночной экономике; в) только к отсталой экономике; г) к любому обществу безотносительно его социально-экономической и политической организации. 14. Если в обществе объем производственных ресурсов увеличится, то… а) будет произведено больше товаров и услуг; б) экономика в состоянии производить больше товаров и услуг; в) улучшилась технология производства; г) повысился стандарт жизненного уровня.

11. Альтернативная стоимость хранения денег в сейфе банкира: а) равна нулю, так как деньги не являются фактором производства; б) растет, если растет процент по вкладам в банках; в) падает, если растет процент по вкладам в банках; г) падает, если растет процент по ссудам (кредитам). 12. КПВ (кривая производственных возможностей) показывает: а) точные количества двух товаров, которые хозяйство намерено производить; б) лучшую из возможных комбинаций двух товаров; в) альтернативную комбинацию товаров при наличии данного количества ресурсов; г) время, когда вступает в действие закон убывающей производительности факторов производства. 13. Проблемы того «что, как и для кого производить» могут иметь отношение только… а) только к странам с государственным планированием; б) только к рыночной экономике; в) только к отсталой экономике; г) к любому обществу безотносительно его социально-экономической и политической организации. 14. Если в обществе объем производственных ресурсов увеличится, то… а) будет произведено больше товаров и услуг; б) экономика в состоянии производить больше товаров и услуг; в) улучшилась технология производства; г) повысился стандарт жизненного уровня. 15. Если в производстве задействованы все человеческие и материальные ресурсы, то увеличить объем производства какого-то продукта: а) можно только на частных предприятиях, а не на государственных; б) можно только в условиях роста цен; в) невозможно ни при каких условиях; г) можно, если сократить производство каких-либо других продуктов.

15. Если в производстве задействованы все человеческие и материальные ресурсы, то увеличить объем производства какого-то продукта: а) можно только на частных предприятиях, а не на государственных; б) можно только в условиях роста цен; в) невозможно ни при каких условиях; г) можно, если сократить производство каких-либо других продуктов.

Альтернативная Издержки Нового Стадиона Это

Вопрос 329. Альтернативные издержки нового стадиона — это: Ответ: цена других товаров и услуг, производств

Постоянные издержки — это издержки, которые не зависят от объема производства.. Переменные издержки — это издержки, зависящие от объема производства.

Альтернативная стоимость хранения денег в сейфе банкира.

Экономическая рациональность — это: а) стремление максимизировать свой доход, чего бы это ни стоило; б) стремление наиболее полно удовлетворить физиологические потребности; в) способ выбора решений, основанный на ст 7. Выбор верных суждений (Экономика). Эффективная подготовка к экзамену ЕГЭ по обществознанию.

Тесты-ответы по Экономической теории

Предельные издержки, это издержки связанные с производством … продукции – Дополнительной 11. Эффект дохода это – Изменение реального дохода потребителя в результате изменения цен . 12. Дифферентация продукта это – В Человек — это сложно организованное единство биологического и социального. Социальное не сводится к биологическому, а биологическое не утрачивает своего значения в жизни вида Homo sapiens. Человек в процессе своего. а хлеб это не наш метод. у нас сразу поймут. ты что на стадик жрать идешь что ли bylin 2.02.2011 — 11:45 [ показать ]

Человек в процессе своего. а хлеб это не наш метод. у нас сразу поймут. ты что на стадик жрать идешь что ли bylin 2.02.2011 — 11:45 [ показать ]

Альтернативный чек — Энциклопедия по экономике

Альтернативная форма условий расчетов — кредит с опционом наличного платежа. Если импортер воспользуется правом отсрочки платежа за купленный товар, то он лишается скидки, предоставляемой при наличной оплате . Содержание Альтернативные издержки — AnswrЯвные альтернативные издержкиНеявные альтернативные издержкиАльтернативные издержки Теория альтернативных издержек фон Визера Расчет альтернативных издержек Эффективно

Альтернативные издержки — Википедия

Альтернативные издержки, издержки упущенной выгоды или издержки альтернативных. Стоимость альтернативных издержек ― это стоимость наиболее ценной издержки. Так, к примеру, стоимость альтернативной издержки при � Планы на развитие, о которых спрашивает автор, — это не всегда деньги, не менее важны компетенции и экспертиза. СИБУР обладает ими в полной мере и активно участвует в реализации не только «Тобольск-2020», но и других. Выложил я это в общий доступ, так же как выкладываю некоторые свои программы и исходный код — это может понадобится кому-то еще. Если Вам интересно — ознакомьтесь с принципами Open Source сообщества.

Выложил я это в общий доступ, так же как выкладываю некоторые свои программы и исходный код — это может понадобится кому-то еще. Если Вам интересно — ознакомьтесь с принципами Open Source сообщества.

Русская Германия | 2012 | 41 | Мегамечеть – символ нового.

«Русская Германия» (в Берлине — «Русский Берлин», на западе страны — «Рейнская Газета»), еженедельная газета, издающаяся в Германии на русском языке. Актуальные события в Германии, Европе и мире. VueScan — скачать VueScan 9.7.28, VueScan — приложение, которое позволяет изменить стандартный интерфейс сканера на альтернативный, благодаря чему пользователи определенных моделей сканеров получат дополнительный функционал

Издержки в краткосрочном и долгосрочном периодах.

Иными словами, в краткосрочном периоде фирма не покупает нового оборудования, не строит новых зданий и т.д. В долгосрочном периоде она может расширять свои масштабы, поэтому в данном периоде все ее издержки являются. Группа профессиональных Мечтателей hat 939 Mitglieder. Эта группа Виктории Ясной, объединяющая.

Эта группа Виктории Ясной, объединяющая.

Издержки фирмы как альтернативная стоимость Важно помнить, что средние издержки уже включают альтернативную стоимость всех ресурсов, привлекаемых для производства продукции, включая альтернативную стоимость. 10. Анализ графика (Экономика). Эффективная подготовка к экзамену ЕГЭ по обществознанию. Falskaar — это модификация, добавляющая новую территорию, или новый ‘мир’, если говорить языком модмейкеров. Для того чтобы попасть туда в первый раз, придется пройти через подземелье, впоследствии перемещаться между.

Альтернативное использование земли и издержки.

Альтернативное использование земли и издержки О чем говорит этот факт Он показывает, что, хотя земля — бесплатный дар природы и не имеет с точки зрения общества издержек производства, рентные платежи индивидуальных. Днеска ходих до стадиона и тамън монтираха оградата на клетката даже някой каза , че до няколко седмици щели да сложат козирката което ще е супер !!! _____ C`ONE CITY !!! Върнете се в началото . Red|Boys|Svoge Заглавие: Публикувано на: 09 Чемпионат Германии по футболу, Бундеслига: таблица, результаты и расписание матчей, новости чемпионата

Red|Boys|Svoge Заглавие: Публикувано на: 09 Чемпионат Германии по футболу, Бундеслига: таблица, результаты и расписание матчей, новости чемпионата

Альтернативные издержки строительства нового кинотеатра.

Альтернативные издержки нового стадиона это . Подборка по базе: МР Управление разработкой и внедрением нового продукта.pdf, Связующие для полимерных композиционных материалов нового поколе, взаимодействие научных. Обновяват стадиона с 1,5 млн. лв., избраха изпълнител . 09.04.2019 | 16:30; Екип Марица; 487 прегледа; 0 коментара; Принтирай След провеждането на обществена поръчка с предмет „Инженеринг – проектиране, упражняване на авторски.

1. Альтернативные издержки нового стадиона это

Альтернативные издержки нового стадиона это: Дата : 28.12.2019: Размер: 29.06 Kb. Формат файла: Имя файла: ekonomika.docx: Тип: Документы #102465: Подборка по базе: Подготовка презентации нового продукта (нового айфона).docx, История Нового � И с тех пор это слово означает человека, который берёт на себя риск, связанный с организацией нового предприятия или с разработкой новой идеи, новой продукции или нового вида услуг, предлагаемых обществу. Очень важно. Стадиона на Майнц е 3 пъти по скъп и далеч не смятам че е по-красив или функционален. Алианц арена струва над 700 милиона евро, само подмяната на тревата 2 пъти в годината, поне, струва над 800 х. евро. Тук говорим за инвестиц

Очень важно. Стадиона на Майнц е 3 пъти по скъп и далеч не смятам че е по-красив или функционален. Алианц арена струва над 700 милиона евро, само подмяната на тревата 2 пъти в годината, поне, струва над 800 х. евро. Тук говорим за инвестиц

Альтернативная стоимость — Википедия. Что такое.

Альтернативная стоимость — статья из Википедии — свободной энциклопедии. Что такое Wiki.cologne Вики является главным информационным ресурсом в интернете. Она открыта для любого пользователя. Костышин: Строительство стадиона идет с опережением графика. Наставник ‘Колоса’ Руслан Костышин надеется на то, что в следующем сезоне его команда сможет выступать на родной арене. Футбол, Руслан Костышин, Колос.

Андрей Зарубьян: Качество сервиса на нашем стадионе.

— Для нашего клуба, не скрою, это тоже стало неожиданностью, тем более, что цены на абонементы по сравнению с минувшим сезоном не изменились. Однако, первая домашняя игра нового сезона с «Локомотивом» собрала меньше б Это одно из принципиальных положений теоретической экономики. Можно ли только на этом основании сделать следующие выводы: а) Если цены на норковое манто упадут, а все остальные факторы спроса и его динамики не.

Можно ли только на этом основании сделать следующие выводы: а) Если цены на норковое манто упадут, а все остальные факторы спроса и его динамики не.

Альтернативные издержки строительства нового стадиона – это. 2. Валовой доход (выручка от продаж) рассчитывается как: 3. Принцип сопоставления валового дохода с валовыми издержками действует… 4. На графике. Тренировочные варианты «Школково». Досрочный ЕГЭ 2019. Каталог интересных заданий, эффективная подготовка к экзамену.

Альтернативные издержки строительства нового стадиона — это

Альтернативные издержки строительства нового стадиона — это? Предмет: Экономическая теория. Дата добавления: 18.12.2013. Просмотров: 3518. Голосов: 1. Рейтинг теста: 4.9 5 55. Варианты ответов № Вариант Проголосовать №1: цена. Самая большая коллекция — более 20000 аудиокниг! Слушай и качай бесплатно, без рекламы и регистрации. Ежедневные обновы, отличное качество, всё для ушей! Реал — Вильярреал — 2:1: смотреть голы. Как известно, вчера ‘Реал’ досрочно оформил чемпионское звание в Ла Лиге. Это стало возможным благодаря победе над ‘Вильярреалом’. Ее обеспечил дубль француза Бензема..

Это стало возможным благодаря победе над ‘Вильярреалом’. Ее обеспечил дубль француза Бензема..

Просмотр книги Экономика — Глава: 1. структура издержек.

Рассмотрим издержки фирмы в процессе производства и сбыта товаров и услг Прежде всего обратим внимание на явные и альтернативные (вмененные) издержки, так как и те и другие учитываются фирмой в ее деятельности. К явн� (Это предположение в неявной форме было присуще и методике. всего В том числе альтернативная стоимость времени предпринимателя-собственника альтернативная стоимость собственного капитала (200 тыс. ден. ед.) при став

Микроэкономика — ответы к тесту

Вопрос 329. Альтернативные издержки нового стадиона — это: Ответ: цена других товаров и услуг, производство которых принесено в жертву строительству этого стадиона; Вопрос 330. Закон. От метро Строгино, пешком 770 метров до стадиона ‘Янтарь’ Отделение ‘Гагаринский’ Тел. +7 (499) 134-24-30 ( в связи со строительством нового здания городской телефон не работает ) Размер: 121. 05 Kb.; Здоровью детей, формированию здорового образа жизни и развитию спорта в Ульяновской области в последнее время уделяется очень пристальное внимание. И это радует!

05 Kb.; Здоровью детей, формированию здорового образа жизни и развитию спорта в Ульяновской области в последнее время уделяется очень пристальное внимание. И это радует!

Важная составляющая легитимации – это символизация (дискурсивная концепция легити-мации). Видо-типологическая характеристика и классификация изданий Концепция и общая модель издания ; Возникновение и развитие шко Ну а та часть, где фигурируют сами «Cranberries», снималась за несколько тысяч миль от Ирландии – в Лос-Анджелесе. Но это только издержки «звездной жизни». В конце концов, кто бы обрадовался, если.

Экономическая теория (Экономика). Ответы к тесту — Тест.

13. Суммарные издержки — это… совокупность постоянных и переменных издержек, понесенных оирмои в ходе производственного процесса величина суммарных издержек, приходящихся на одну произведенную товарную единицу рас Відкриття нового терміналу відбулося 28 серпня 2010 року [джерело?].. 25 лютого 2011 року група DCH завершила угоду з продажу належного їй Мереф’янського скляного заводу турецької компанії Sisecam.

Ответ есть! Альтернативные издержки нового стадиона – это

Ответ на тест: Альтернативные издержки нового стадиона – это (Экономика. Экономическая теория. Макроэкономика), СибУПК 5) верно (гипотеза — это научное предположение). Познание — деятельность человека, основным содержанием которого является отражение объективной реальности в его сознании, а результатом — получение нового знания. Строители, занятые на реконструкции стадиона «Лужники» в Москве, заявили о начале забастовки из-за невыплаты зарплаты и отсутствия трудовых договоров. Работы на объекте практически остановлены, сообщает.

Альтернативные издержки нового стадиона это: Дата : 28.12.2019: Размер: 29.06 Kb. Формат файла: Имя файла: ekonomika.docx: Тип: Документы #102465: Подборка по базе: Подготовка презентации нового продукта (нового айфона).docx, История Нового � Услуги По Регистрации В Поисковых Системах. Альтернативные издержки, издержки упущенной выгоды или издержки альтернативных. Стоимость альтернативных издержек ― это стоимость наиболее ценной издержки.

Read More

Презентация на тему: Тема 1.

Предмет и метод экономической науки. Развитие экономики как науки

Предмет и метод экономической науки. Развитие экономики как науки1

Первый слайд презентации: Тема 1. Предмет и метод экономической науки. Развитие экономики как науки

Изображение слайда

2

Слайд 2: 1.1. Безграничность потребностей и ограниченность ресурсов. Проблема выбора

Изображение слайда

3

Слайд 3: 1.

1.1. Безграничность потребностей человека

1.1. Безграничность потребностей человека

Постоянный рост человеческих потребностей имеет количественный или качественный характер? 2. Если бы каждый человек получил такую сумму денег, какую хотел, означало бы это, что проблема ограниченности перестала существовать? 1.1.1. Безграничность потребностей человека.

Изображение слайда

4

Слайд 4

1. Рост потребностей людей означает и количественное их изменение, и качественное. Например, с ростом доходов увеличивается объем потребляемых человеком ценных продуктов и уменьшается потребление менее ценных. Но в большей степени изменяется структура потребностей: вместо граммофонов люди приобретают музыкальные центры с лазерными дисками, вместо механических стиральных машин — автоматические и т.д.

2. Нет. См. безграничность и постоянный рост потребностей.

+ Свои потребности человек удовлетворяет, покупая необходимые товары и

услуги. Деньги сами по себе, не истраченные на покупку необходимого,

потребностей людей удовлетворить не могут. Поэтому какой бы суммой денег ни

обладал человек, при отсутствии нужных ему товаров и услуг он не сможет

удовлетворить свои потребности, и, следовательно, изобилие денег не снимает

проблемы ограниченности.

Но в большей степени изменяется структура потребностей: вместо граммофонов люди приобретают музыкальные центры с лазерными дисками, вместо механических стиральных машин — автоматические и т.д.

2. Нет. См. безграничность и постоянный рост потребностей.

+ Свои потребности человек удовлетворяет, покупая необходимые товары и

услуги. Деньги сами по себе, не истраченные на покупку необходимого,

потребностей людей удовлетворить не могут. Поэтому какой бы суммой денег ни

обладал человек, при отсутствии нужных ему товаров и услуг он не сможет

удовлетворить свои потребности, и, следовательно, изобилие денег не снимает

проблемы ограниченности.

Изображение слайда

5

Слайд 5: 1.

1.3. Экономические блага и ограниченность ресурсов

1.3. Экономические блага и ограниченность ресурсов

Они есть, но их всё сложнее «отыскать»

Изображение слайда

6

Слайд 6

За учебу в школе или посещение участкового врача не надо платить. Значит ли это, что услуги учителей и врачей — свободное благо?

Изображение слайда

7

Слайд 7

Услуги участкового врача и учителя не являются свободным благом. Они бесплатны для тех, кто посещает районные поликлиники и муниципальные школы, потому что расходы по их предоставлению взяло на себя государство. А об их ограниченности может свидетельствовать и тот факт, что люди все чаще готовы доплачивать за подобные услуги, ибо нехватка средств у государства для оказания их нам на «бесплатной» основе ухудшает их качество.

Они бесплатны для тех, кто посещает районные поликлиники и муниципальные школы, потому что расходы по их предоставлению взяло на себя государство. А об их ограниченности может свидетельствовать и тот факт, что люди все чаще готовы доплачивать за подобные услуги, ибо нехватка средств у государства для оказания их нам на «бесплатной» основе ухудшает их качество.

Изображение слайда

8

Слайд 8: Итак: потребности безграничны и постоянно растут, а блага, удовлетворяющие потребности – ограничены

На производство экономических благ идут экономические ресурсы ( факторы производства ). Они ограничены (двойственность ограниченности: их недостаточно + «проблема выбора»: определённый ресурс или часть его мы можем использовать только 1 раз, отказываясь от удовлетворения других потребностей).

«Мало времени», «Мало денег», «Мало людей» (трудовой ресурс) – всё это об ограниченности ресурсов.

Они ограничены (двойственность ограниченности: их недостаточно + «проблема выбора»: определённый ресурс или часть его мы можем использовать только 1 раз, отказываясь от удовлетворения других потребностей).

«Мало времени», «Мало денег», «Мало людей» (трудовой ресурс) – всё это об ограниченности ресурсов.

Изображение слайда

9

Слайд 9: 1.1.4. Факторы производства – ресурсы, которые используются людьми для производства экономических благ (стр.9)

Информация?

Изображение слайда

10

Слайд 10

А. Средства, необходимые для удовлетворения потребностей людей и имеющиеся в распоряжении общества в ограниченном количестве.

Б. Один из факторов производства, включающий в себя такие ресурсы, необходимые для производства экономических благ, как плодородная земля, вода, леса, месторождения полезных ископаемых и т. п.

Г. Фактор производства, включающий в себя произведенные человеком средства производства: станки, оборудование, производственные здания, инструменты, сырье, полуфабрикаты и т. п.

Д. Ситуация, когда ресурсов недостаточно, чтобы удовлетворить потребности людей.

Ж. Ресурсы, которые используются людьми для производства потребительских товаров и услуг и для производства новых ресурсов. К ним относятся: труд, земля и капитал.

3. Фактор производства, включающий в себя людей с их физическими и умственными способностями, которые используются в процессе создания экономических благ.

К. Блага, имеющиеся в неограниченном количестве и получаемые людьми бесплатно.

Средства, необходимые для удовлетворения потребностей людей и имеющиеся в распоряжении общества в ограниченном количестве.

Б. Один из факторов производства, включающий в себя такие ресурсы, необходимые для производства экономических благ, как плодородная земля, вода, леса, месторождения полезных ископаемых и т. п.

Г. Фактор производства, включающий в себя произведенные человеком средства производства: станки, оборудование, производственные здания, инструменты, сырье, полуфабрикаты и т. п.

Д. Ситуация, когда ресурсов недостаточно, чтобы удовлетворить потребности людей.

Ж. Ресурсы, которые используются людьми для производства потребительских товаров и услуг и для производства новых ресурсов. К ним относятся: труд, земля и капитал.

3. Фактор производства, включающий в себя людей с их физическими и умственными способностями, которые используются в процессе создания экономических благ.

К. Блага, имеющиеся в неограниченном количестве и получаемые людьми бесплатно.

Изображение слайда

11

Слайд 11

А. Экономические блага.

Б. Земля.

Г. Капитал.

Д. Ограниченность ресурсов.

Ж. Факторы производства.

З. Труд.

К. Свободные блага.

Экономические блага.

Б. Земля.

Г. Капитал.

Д. Ограниченность ресурсов.

Ж. Факторы производства.

З. Труд.

К. Свободные блага.

Изображение слайда

12

Слайд 12

1. Проблема ограниченности будет решена, когда люди смогут полностью реализовать достижения научно-технического прогресса.

2. В одно и то же время потребности людей в различных странах одинаковы.

3. Проблема выбора существует только для производителей.

4. Шерсть, используемая для вязки платков, является капиталом.

5. Мандарины, выращенные на плантации, можно рассматривать

как фактор производства.

6. Деньги — это важнейший ресурс, необходимый при производстве экономических благ. 7. Дивиденды являются доходом, получаемым собственником труда

от тех, кто его использует.

8. Процент является доходом на капитал.

7. Дивиденды являются доходом, получаемым собственником труда

от тех, кто его использует.

8. Процент является доходом на капитал.

Изображение слайда

13

Слайд 13

1. Утверждение ошибочно. Ограниченность носит относительный характер, и поэтому даже при самой полной реализации достижений научно-технического прогресса объем потребностей будет превышать объем ресурсов, которыми располагает общество.

2. Утверждение ошибочно. Уровень и характер потребностей людей определяются уровнем развития производства, культуры, научно-техническими достижениями. По этим характеристикам в каждый момент времени страны довольно значительно различаются, поэтому различаются и потребности людей в этих странах. 3. Утверждение ошибочно. Проблему выбора постоянно решают и потребители, например как распорядиться свободным временем, на что потратить имеющуюся сумму денег и т. п.

4. Утверждение верно. Шерсть как основное сырье используется в трикотажном производстве. Сырье же является капитальным ресурсом.

5. Утверждение верно. Мандарины могут быть фактором производства — капиталом, если используются как сырье, например при изготовлении мандаринового сока. Если же выращенные мандарины продаются потребителям, использующим мандарины как еду, последние не будут рассматриваться как фактор производства, а становятся потребительским товаром.

6. Утверждение верно. Деньги не являются фактором производства, но они важнейший ресурс, необходимый для покупки факторов производства фирмами с целью организации производства. ( РАЗНИЦА МЕЖДУ РЕСУРСАМИ И ФАКТОРАМИ ПРОИЗВОДСТВА).

7. Утверждение неверно. Доходом, получаемым на фактор труд, является заработная плата.

8. Утверждение верно.

3. Утверждение ошибочно. Проблему выбора постоянно решают и потребители, например как распорядиться свободным временем, на что потратить имеющуюся сумму денег и т. п.

4. Утверждение верно. Шерсть как основное сырье используется в трикотажном производстве. Сырье же является капитальным ресурсом.

5. Утверждение верно. Мандарины могут быть фактором производства — капиталом, если используются как сырье, например при изготовлении мандаринового сока. Если же выращенные мандарины продаются потребителям, использующим мандарины как еду, последние не будут рассматриваться как фактор производства, а становятся потребительским товаром.

6. Утверждение верно. Деньги не являются фактором производства, но они важнейший ресурс, необходимый для покупки факторов производства фирмами с целью организации производства. ( РАЗНИЦА МЕЖДУ РЕСУРСАМИ И ФАКТОРАМИ ПРОИЗВОДСТВА).

7. Утверждение неверно. Доходом, получаемым на фактор труд, является заработная плата.

8. Утверждение верно.

Изображение слайда

14

Слайд 14

1. Проблема ограниченности возникает потому, что:

а) при торговле стран друг с другом устанавливаются таможенные барьеры, чтобы не допустить ввоза дешевых товаров;

б) для удовлетворения неограниченных потребностей ресурсов всегда не хватает;

в) прибыль недостаточно высока, чтобы заинтересовать производителей расширять производство;

г) продавцы придерживают товар, чтобы вызвать повышение цен.

2. Найдите вариант, в котором перечислены все факторы производства:

а) конвейер, готовая продукция на складе, способность к риску, морская вода;

б) каменный уголь, сталевар, деньги, организаторский талант;

в) врач, умение принимать решения, рентгеновский аппарат, лекарства;

г) бухгалтер, компьютер, земля, ответственность.

3. Что из нижеперечисленного можно отнести к капитальным ресурсам:

а) деньги в кассе предприятия;

б) государственные облигации;

в) трубопровод;

г) залежи нефти?

Проблема ограниченности возникает потому, что:

а) при торговле стран друг с другом устанавливаются таможенные барьеры, чтобы не допустить ввоза дешевых товаров;

б) для удовлетворения неограниченных потребностей ресурсов всегда не хватает;

в) прибыль недостаточно высока, чтобы заинтересовать производителей расширять производство;

г) продавцы придерживают товар, чтобы вызвать повышение цен.

2. Найдите вариант, в котором перечислены все факторы производства:

а) конвейер, готовая продукция на складе, способность к риску, морская вода;

б) каменный уголь, сталевар, деньги, организаторский талант;

в) врач, умение принимать решения, рентгеновский аппарат, лекарства;

г) бухгалтер, компьютер, земля, ответственность.

3. Что из нижеперечисленного можно отнести к капитальным ресурсам:

а) деньги в кассе предприятия;

б) государственные облигации;

в) трубопровод;

г) залежи нефти?

Изображение слайда

15

Слайд 15

1. Верно утверждение «б».

2. Верно утверждение «г». Бухгалтер представляет фактор труд, компьютер — капитал, и третий фактор — земля.

В пункте «а» недостает фактора труда; в пункте «б» включены деньги, которые не являются фактором производства; в пункте «в»

недостает фактора «земля».

3. Верно утверждение «в». Залежи нефти (пункт «г») являются фактором «земля».

Деньги и ценные бумаги к факторам производства не относятся.

Верно утверждение «б».

2. Верно утверждение «г». Бухгалтер представляет фактор труд, компьютер — капитал, и третий фактор — земля.

В пункте «а» недостает фактора труда; в пункте «б» включены деньги, которые не являются фактором производства; в пункте «в»

недостает фактора «земля».

3. Верно утверждение «в». Залежи нефти (пункт «г») являются фактором «земля».

Деньги и ценные бумаги к факторам производства не относятся.

Изображение слайда

16

Слайд 16: Укажите, какие из перечисленных положений являются правильными

К факторам производства относятся:

а) деньги в сейфе кассира банка;

б) конвейерная линия;

в) рабочая сила;

г) время, затраченное на производство товара;

д) месторождение урановых руд.

Изображение слайда

17

Слайд 17

Верны утверждения «б», «в», «д».

Изображение слайда

18

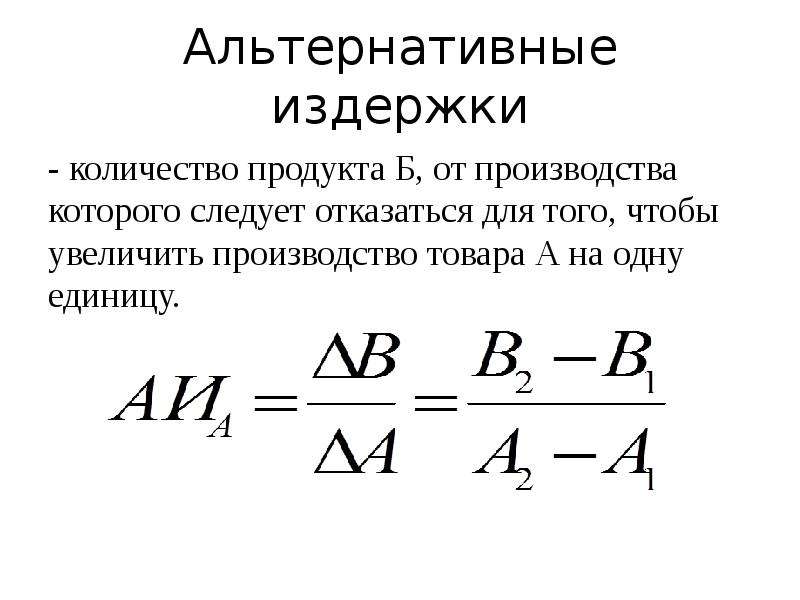

Слайд 18: 1.2. Альтернативные затраты и кривая производственных возможностей

Изображение слайда

19

Слайд 19: 1.

2.1 Рациональное экономическое поведение. Характеристики

2.1 Рациональное экономическое поведение. Характеристики

Эффективность: использовать меньше ресурсов – удовлетворить больше благ. Не всегда «нравственно». Пример с табаком из учебника на стр. 11. Целеполагание. Цель использования ресурсов. Пример с бизнесменом на стр. 11. Критериальный подход: цена, качество, престиж, мода. Проблема выбора – основа рационального поведения – мы направляем ресурсы на удовлетворение определённых потребностей, отказываясь от удовлетворения других. Порождается ограниченностью ресурсов.

Изображение слайда

20

Слайд 20: 1.2.2. Цена выбора и альтернативные затраты

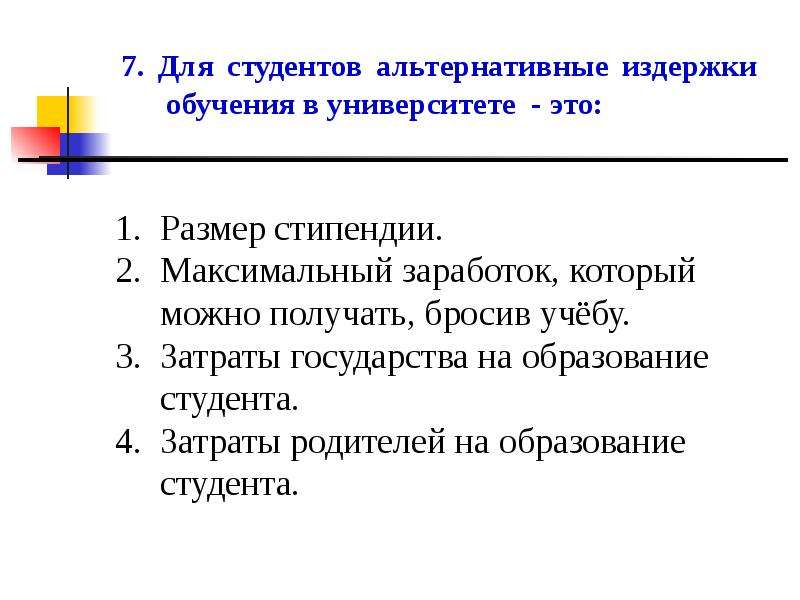

Экономический выбор порождает явление:

АЛЬТЕРНАТИВНЫЕ ЗАТРАТЫ – наилучший из отвергнутых вариантов использования ограниченных ресурсов. Альтернативные затраты – это то, что НЕ ВЫБРАНО. (Если выражается в деньгах, то это просто, НО…)

Дискотека – новое платье (+экскурсия)

Представительские расходы – новое оборудование (+новый туалет)

Платная учеба – работа в Маке (+ работа в Apple )

Жизнь в квартире – сдача квартиры в аренду (+ продажа квартиры )

Отдых – сверхурочная работа (+ ночь в Dota 2 )

Танки – образование (+ возвращение Крыма )

Альтернативные затраты – это то, что НЕ ВЫБРАНО. (Если выражается в деньгах, то это просто, НО…)

Дискотека – новое платье (+экскурсия)

Представительские расходы – новое оборудование (+новый туалет)

Платная учеба – работа в Маке (+ работа в Apple )

Жизнь в квартире – сдача квартиры в аренду (+ продажа квартиры )

Отдых – сверхурочная работа (+ ночь в Dota 2 )

Танки – образование (+ возвращение Крыма )

Изображение слайда

21

Слайд 21

Данный товар/услуга ИЛИ все остальные. Данный товар/услуга ИЛИ следующий лучший вариант.

Изображение слайда

22

Слайд 22: 1.

2.3. Кривая производственных возможностей

2.3. Кривая производственных возможностей

Допущения при построении графика. Экономика полностью использует все имеющиеся ресурсы. Качество и количество факторов производства, технология их использования – неизменны.

Изображение слайда

23

Слайд 23

Изображение слайда

24

Слайд 24

А – все ресурсы направлены на потребительские блага. В – все ресурсы направлены на средства производства.

К – ресурсы используются не полностью.

К1 – выпуск потребительских товаров можно увеличить до 7.

К2 – выпуск средств производства можно увеличить до 2,5.

К1 и К2 – крайние точки отрезка, в пределах которого мы можем менять соотношение потребительских товаров и средств производства.

Е – недостижимый уровень производства.

Кривая: выпуклая вверх, согласно закону возрастающих альтернативных затрат.

В – все ресурсы направлены на средства производства.

К – ресурсы используются не полностью.

К1 – выпуск потребительских товаров можно увеличить до 7.

К2 – выпуск средств производства можно увеличить до 2,5.

К1 и К2 – крайние точки отрезка, в пределах которого мы можем менять соотношение потребительских товаров и средств производства.

Е – недостижимый уровень производства.

Кривая: выпуклая вверх, согласно закону возрастающих альтернативных затрат.

Изображение слайда

25

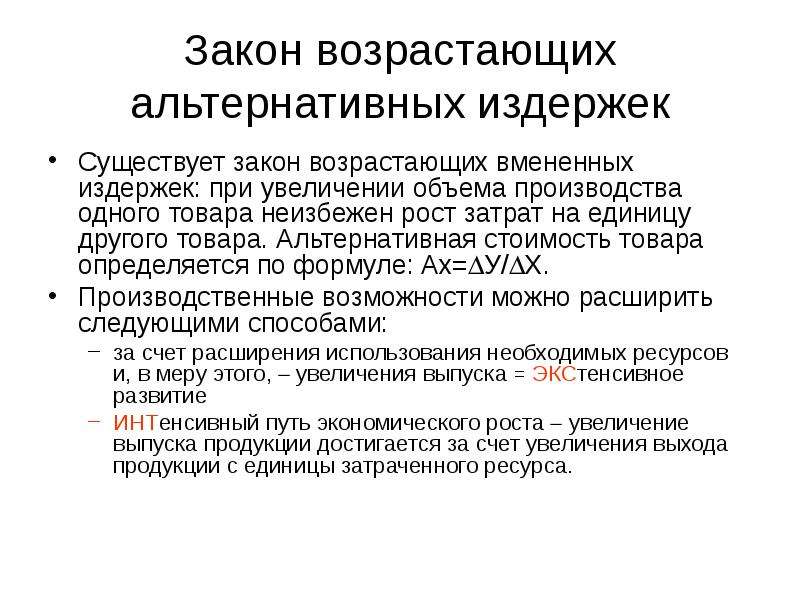

Слайд 25: Закон возрастающих альтернативных затрат (2 равноправных определения):

С ростом производства продукта растут и альтернативные издержки, то есть с производством каждой новой единицы продукта возрастают и затраты на производство этой дополнительной единицы продукта. Для производства каждой последующей единицы одного блага общество вынуждено жертвовать всё большим количеством другого блага.

Стр. 16 – пример с объяснением. 1-3-5 – возрастают затраты.

Причина «выпуклости» графика – отсутствие абсолютной взаимозаменяемости ресурсов.

Для производства каждой последующей единицы одного блага общество вынуждено жертвовать всё большим количеством другого блага.

Стр. 16 – пример с объяснением. 1-3-5 – возрастают затраты.

Причина «выпуклости» графика – отсутствие абсолютной взаимозаменяемости ресурсов.

Изображение слайда

26

Слайд 26: 1.3.1. Фундаментальные проблемы (главные вопросы экономики) (стр. 16-19 прочитать, вспомнить, углубить)

Что производить? Как производить? Для кого производить?

Изображение слайда

27

Слайд 27: Что же такое экономика?

Экономика – это наука, которая изучает, каким образом в обществе, располагающем ограниченными ресурсами, решаются проблемы ЧТО, КАК и ДЛЯ КОГО надо производить, чтобы наиболее полно удовлетворить потребности людей.

Изображение слайда

28

Слайд 28: ДОМАШНЕЕ ЗАДАНИЕ. 1. Учебник стр. 4-19 читать. 2. Учить конспект и понятия. 3. Выполнить задания на следующих слайдах устно все, кроме 10 (график и таблица в тетради). Не запрещаю делать опорные записи в тетради по ДЗ

Изображение слайда

29

Слайд 29: 1.

Подберите понятия к определениям

Подберите понятия к определениям

А. Поведение человека, которое предполагает максимизацию результата при данных затратах или минимизацию затрат для достижения заданного результата. Б. График, показывающий те сочетания экономических благ, которые могут быть произведены при наличных факторах производства и неизменном уровне научно-технического прогресса. В. То, чем пришлось пожертвовать, совершая выбор, наилучший из отвергнутых вариантов.

Изображение слайда

30

Слайд 30: 2. Верно или неверно? Будьте готовы объяснить свой выбор

Предприниматель, организующий производство оружия, с точки зрения экономиста поступает нерационально, поскольку с помощью оружия может быть уничтожена жизнь на земле. Если плата за обучение 3 тыс. р. в год, а, отказавшись от учебы в институте, можно было бы заработать 5 тыс. р. в год, то альтернативная стоимость учебы составляет 8 тыс. р. в год.

Любая точка, лежащая вне кривой производственных возможностей, означает, что ресурсы страна использует не полностью.

Выпуклый характер кривой производственных возможностей объясняется тем, что в краткосрочном периоде альтернативная стоимость прироста единицы продукта возрастает.

Если ресурсы, с помощью которых производят два вида товара, взаимозаменяемы, то кривая производственных возможностей имеет выпуклый характер.

Если плата за обучение 3 тыс. р. в год, а, отказавшись от учебы в институте, можно было бы заработать 5 тыс. р. в год, то альтернативная стоимость учебы составляет 8 тыс. р. в год.

Любая точка, лежащая вне кривой производственных возможностей, означает, что ресурсы страна использует не полностью.

Выпуклый характер кривой производственных возможностей объясняется тем, что в краткосрочном периоде альтернативная стоимость прироста единицы продукта возрастает.

Если ресурсы, с помощью которых производят два вида товара, взаимозаменяемы, то кривая производственных возможностей имеет выпуклый характер.

Изображение слайда

31

Слайд 31: 3. Выберите верные утверждения

1. Альтернативная стоимость хранения денег в сейфе банкира:

а) равна нулю, так как деньги не являются факторами производства;

б) растет, если растет процент по вкладам в банках;

в) падает, если растет процент по банковским вкладам;

г) падает, если растет процент по ссудам.

2. Максимальный объем производства в стране в каждый момент времени определяется:

а) объемом спроса на товары и услуги;

б) количеством выпущенных в обращение денег;

в) количеством и качеством труда, капитала и природных ресурсов при условии их полного использования;

г) государственным планом.

3. Если в производстве задействованы все человеческие и материальные ресурсы, то увеличить объем производства какого-то продукта:

а) можно только на частных предприятиях, а не на государственных;

б) только в условиях роста цен;

в) невозможно ни при каких условиях;

г) можно, если сократить производство каких-либо других продуктов.

Альтернативная стоимость хранения денег в сейфе банкира:

а) равна нулю, так как деньги не являются факторами производства;

б) растет, если растет процент по вкладам в банках;

в) падает, если растет процент по банковским вкладам;

г) падает, если растет процент по ссудам.

2. Максимальный объем производства в стране в каждый момент времени определяется:

а) объемом спроса на товары и услуги;

б) количеством выпущенных в обращение денег;

в) количеством и качеством труда, капитала и природных ресурсов при условии их полного использования;

г) государственным планом.

3. Если в производстве задействованы все человеческие и материальные ресурсы, то увеличить объем производства какого-то продукта:

а) можно только на частных предприятиях, а не на государственных;

б) только в условиях роста цен;

в) невозможно ни при каких условиях;

г) можно, если сократить производство каких-либо других продуктов.

Изображение слайда

32

Слайд 32

4. Сестра подарила вам 10 р. Вы большой сластена и с удовольствием съели бы плитку шоколада « Фазер ». Друзья зовут вас в кинотеатр посмотреть новый американский боевик и поиграть на игровых автоматах. Но вечером вам обещали принести интересный видеофильм. Поскольку день выдался очень жарким, вы истратили деньги на покупку бутылки пепси-колы. Что явилось ценой вашего выбора:

а) шоколад « Фазер »;

б) бутылка пепси-колы;

в) видеофильм;

г) новый американский боевик?

Сестра подарила вам 10 р. Вы большой сластена и с удовольствием съели бы плитку шоколада « Фазер ». Друзья зовут вас в кинотеатр посмотреть новый американский боевик и поиграть на игровых автоматах. Но вечером вам обещали принести интересный видеофильм. Поскольку день выдался очень жарким, вы истратили деньги на покупку бутылки пепси-колы. Что явилось ценой вашего выбора:

а) шоколад « Фазер »;

б) бутылка пепси-колы;

в) видеофильм;

г) новый американский боевик?

Изображение слайда

33

Слайд 33: 5. Повысилась квалификация производителей косметики. Какой вариант графика кривой производственных возможностей отражает это обстоятельство?

Изображение слайда

34

Слайд 34: 6.

Проанализируйте КПВ двух стран. Отметьте верные ответы

Проанализируйте КПВ двух стран. Отметьте верные ответы

В стране А либо применяется большее количество ресурсов, либо выше их технологический уровень. Если объёмы производства в обеих странах характеризуются точкой b, можно предположить, что страна Б в скором времени догонит страну А по совокупному объёму производства. Экономика обеих стран легко может достигнуть точки с. Перемещение из точки b в точку d в стране А связано с большим уменьшением производства средств производства, чем в стране Б. Объёмы производства в точке а в обеих странах легко достижимы.

Изображение слайда

35

Слайд 35

7. Кривая производственных возможностей иллюстрирует:

а) ограниченность; б) для кого производятся товары; в) альтернативную стоимость производства товаров; г) альтернативный выбор вариантов объема производства; д) что производить.

8. Альтернативной стоимостью путешествия за границу может быть:

а) дачный домик, строительство которого пришлось отложить на будущее; б) оплата курсов по подготовке менеджеров, от посещения которых пришлось отказаться; в) доход, который можно было получить за выполнение срочного заказа от смежной фирмы; г) стоимость путевки; д) деньги, выплаченные няне, оставшейся с ребенком на время путешествия.

9. Рациональное поведение экономического субъекта предполагает:

а) целесообразность его поведения; б) сравнимость результатов и затрат; в) учет мнения окружающих людей; г) определение цены сделанного им выбора; д) анализ вариантов достижения поставленной цели.

Кривая производственных возможностей иллюстрирует:

а) ограниченность; б) для кого производятся товары; в) альтернативную стоимость производства товаров; г) альтернативный выбор вариантов объема производства; д) что производить.

8. Альтернативной стоимостью путешествия за границу может быть:

а) дачный домик, строительство которого пришлось отложить на будущее; б) оплата курсов по подготовке менеджеров, от посещения которых пришлось отказаться; в) доход, который можно было получить за выполнение срочного заказа от смежной фирмы; г) стоимость путевки; д) деньги, выплаченные няне, оставшейся с ребенком на время путешествия.

9. Рациональное поведение экономического субъекта предполагает:

а) целесообразность его поведения; б) сравнимость результатов и затрат; в) учет мнения окружающих людей; г) определение цены сделанного им выбора; д) анализ вариантов достижения поставленной цели.

Изображение слайда

36

Последний слайд презентации: Тема 1.

Предмет и метод экономической науки. Развитие экономики как науки

Предмет и метод экономической науки. Развитие экономики как науки

10. Фермер на своем участке может выращивать для продажи или морковь, или свеклу. Он использует труд 10 сезонных рабочих. Каждый из рабочих может вырастить либо 100 кг свеклы, либо 80 кг моркови. Постройте график производственных возможностей фермерского хозяйства и объясните, почему он имеет такую форму. Для построения графика заполните таблицу ниже. Варианты Объем производства свеклы (кг) Объем производства моркови (кг) А. 10 рабочих заняты выращиванием свеклы. В. 8 рабочих на свекле, 2 на моркови. С. 6 рабочих на свекле, 4 на моркови. D. 2 рабочих на свекле, 8 на моркови. E. 10 рабочих заняты выращиванием моркови

Изображение слайда

обсуждение и комментарии в Тинькофф Пульс

Поиграем в разведчиков? 🔎 Вокруг БПИФов линейки «Атона» забор с надписью: «СЕКРЕТНО». Данных о структурах фондов, динамике, а также о составах #ETF все еще нет, хотя первый транш: $AMEM – Рынки возможностей, $AMRE – Российские акции+, $AMVF – Недооцененные компании США состоялся 15 апреля, второй: $AMIN – Инновации, $AMCC – Облачные технологии, $AMSC – Цифровое будущее 19 апреля, ну и сегодня залили еще $AMGM – Золотодобытчики и $AMSL – Серебро (сегодня их уже можно купить у нашего брокера).

📌Для начала нужно сказать о том, что каждый БПИФ в этой линейке – это фонд фондов🤯. То есть покупаемый нами фонд не владеет напрямую ценными бумагами отдельных компаний, а вкладывается в зарубежные ETF. Нам предлагают инвестировать через прокладку, что предполагает «двойную» комиссию (к комиссиям БПИФ нужно прибавить комиссии управляющего базовыми активами).

📌А теперь давайте разбираться, на какие компании мы потратим деньги, если купим акции фондов #АТОН. Напомню, что на официальном сайте нет ничего (кроме упоминания непонятных бенчмарков), что могло бы хоть как-то нам помочь. Поэтому открываем 100500 вкладок в браузере и ищем…

📌Начнем с «АТОН – Рынки возможностей» (AMEM).

Данных о структурах фондов, динамике, а также о составах #ETF все еще нет, хотя первый транш: $AMEM – Рынки возможностей, $AMRE – Российские акции+, $AMVF – Недооцененные компании США состоялся 15 апреля, второй: $AMIN – Инновации, $AMCC – Облачные технологии, $AMSC – Цифровое будущее 19 апреля, ну и сегодня залили еще $AMGM – Золотодобытчики и $AMSL – Серебро (сегодня их уже можно купить у нашего брокера).

📌Для начала нужно сказать о том, что каждый БПИФ в этой линейке – это фонд фондов🤯. То есть покупаемый нами фонд не владеет напрямую ценными бумагами отдельных компаний, а вкладывается в зарубежные ETF. Нам предлагают инвестировать через прокладку, что предполагает «двойную» комиссию (к комиссиям БПИФ нужно прибавить комиссии управляющего базовыми активами).

📌А теперь давайте разбираться, на какие компании мы потратим деньги, если купим акции фондов #АТОН. Напомню, что на официальном сайте нет ничего (кроме упоминания непонятных бенчмарков), что могло бы хоть как-то нам помочь. Поэтому открываем 100500 вкладок в браузере и ищем…

📌Начнем с «АТОН – Рынки возможностей» (AMEM). Я рассмотрю именно его, так как на той неделе купила 10 лотов. Это фонд фонда iShares Core MSCI Emerging Markets (IEMG). Заходим на сайт iShares, и пытаемся на анлийской странице найти состав фонда. Что находим?

•TAIWAN SEMICONDUCTOR MANUFACTURING (5,66%) — тайваньская компания, занимающаяся изучением и производством полупроводниковых изделий (между прочим, крупнейший контрактный производитель полупроводниковых микросхем с долей рынка 55,9 %).

Интересно: Крупными клиентами компании являются HiSilicon, MediaTek, Huawei, Realtek, AMD, NVIDIA, Qualcomm, ARM Holdings, Altera, Xilinx, Apple, Broadcom, Conexant, Marvell, Intel (беспроводные решения, чипсеты, некоторые модели Atom).

•TENCENT HOLDINGS LTD (4,99%) — одна из крупнейших инвестиционных и венчурных компаний. Дочерние компании Tencent, как в самом Китае, так и в других странах мира, специализируются на различных областях высокотехнологичного бизнеса, в том числе различных интернет-сервисах, разработках в области искусственного интеллекта и электронных развлечений.

Я рассмотрю именно его, так как на той неделе купила 10 лотов. Это фонд фонда iShares Core MSCI Emerging Markets (IEMG). Заходим на сайт iShares, и пытаемся на анлийской странице найти состав фонда. Что находим?

•TAIWAN SEMICONDUCTOR MANUFACTURING (5,66%) — тайваньская компания, занимающаяся изучением и производством полупроводниковых изделий (между прочим, крупнейший контрактный производитель полупроводниковых микросхем с долей рынка 55,9 %).

Интересно: Крупными клиентами компании являются HiSilicon, MediaTek, Huawei, Realtek, AMD, NVIDIA, Qualcomm, ARM Holdings, Altera, Xilinx, Apple, Broadcom, Conexant, Marvell, Intel (беспроводные решения, чипсеты, некоторые модели Atom).

•TENCENT HOLDINGS LTD (4,99%) — одна из крупнейших инвестиционных и венчурных компаний. Дочерние компании Tencent, как в самом Китае, так и в других странах мира, специализируются на различных областях высокотехнологичного бизнеса, в том числе различных интернет-сервисах, разработках в области искусственного интеллекта и электронных развлечений. Интересно: Дочерняя кинокомпания Tencent Pictures принимала участие в производстве и прокате фильмов «Варкрафт» (2016), «Конг: Остров черепа» (2017), «Чудо-женщина» (2017), «Веном» (2018), «Бамблби» (2018), «Люди в чёрном: Интернэшнл» (2019), «Терминатор: Тёмные судьбы» (2019).

•ALIBABA GROUP HOLDING ADR REPRESEN (4,78%) — китайская публичная компания, работающая в сфере интернет-коммерции, владелец веб-порталов Taobao, Tmall, Alibaba и ряда других. Основными видами деятельности являются торговые операции между компаниями по схеме B2B и розничная онлайн-торговля, да и вы и так прекрасно о ней знаете.

•SAMSUNG ELECTRONICS LTD (3,82%) – корейская транснациональная компания по производству электроники, полупроводников, телекоммуникационного оборудования, чипов памяти, жидкокристаллических дисплеев, мобильных телефонов и мониторов. Тоже широко известна в мире.

Это топ – 4 позиции, входящих в IEMG. Остальные же занимают менее 2% активов этого фонда. Теперь мы хотя бы имеем представление, куда я потратила деньги на прошлой неделе.

Интересно: Дочерняя кинокомпания Tencent Pictures принимала участие в производстве и прокате фильмов «Варкрафт» (2016), «Конг: Остров черепа» (2017), «Чудо-женщина» (2017), «Веном» (2018), «Бамблби» (2018), «Люди в чёрном: Интернэшнл» (2019), «Терминатор: Тёмные судьбы» (2019).

•ALIBABA GROUP HOLDING ADR REPRESEN (4,78%) — китайская публичная компания, работающая в сфере интернет-коммерции, владелец веб-порталов Taobao, Tmall, Alibaba и ряда других. Основными видами деятельности являются торговые операции между компаниями по схеме B2B и розничная онлайн-торговля, да и вы и так прекрасно о ней знаете.

•SAMSUNG ELECTRONICS LTD (3,82%) – корейская транснациональная компания по производству электроники, полупроводников, телекоммуникационного оборудования, чипов памяти, жидкокристаллических дисплеев, мобильных телефонов и мониторов. Тоже широко известна в мире.

Это топ – 4 позиции, входящих в IEMG. Остальные же занимают менее 2% активов этого фонда. Теперь мы хотя бы имеем представление, куда я потратила деньги на прошлой неделе. …продолжение ниже⬇️⬇️⬇️ #фонды #новичок #новичку #новичек #новичкам

…продолжение ниже⬇️⬇️⬇️ #фонды #новичок #новичку #новичек #новичкамСбербанк | Годовой отчет 2019

Лаборатория кибербезопасности

В рамках деятельности лаборатории за 2019 год было получено 4 патента на изобретение и 3 патента на дизайн. Среди ключевых разработок — несколько прототипов перспективных решений.

По линии противодействия кибермошенничеству разработаны прототип «агрессивного honeypot» на ферме android для ускорения выявления новых типов вредоносного программного обеспечения (предназначенных для хищений через мобильный банк-клиент) и алгоритм выявления кейсов социальной инженерии с подключением телефона мошенника через банкомат / терминал. Оба решения переданы в эксплуатацию, продолжаются работы по усовершенствованию и настройке.

По линии Центра киберзащиты разработан прототип решения класса Breach and Attack Simulation для роботизации процесса симуляции различных видов атак на банк. Наработки переданы для внедрения в виде отдельного модуля в платформу Threat intelligence. Разработан и успешно протестирован совместно с отделом Технических средств охраны Московского Банка и «Дивизионом Банк рядом» MVP системы выявления аномального поведения по видео для зон УС 24/7. Решение передано Управлению комплексной безопасности для встраивания в создаваемую платформу видеоаналитики банка.

Разработан и успешно протестирован совместно с отделом Технических средств охраны Московского Банка и «Дивизионом Банк рядом» MVP системы выявления аномального поведения по видео для зон УС 24/7. Решение передано Управлению комплексной безопасности для встраивания в создаваемую платформу видеоаналитики банка.

Лаборатория VR/AR

В 2019 году была закончена разработка основного функционала тактического VR‑тренажера, позволяющего проводить тренировку инкассаторов в удаленном режиме.

Тренажер был протестирован на соревнованиях по стрельбе между территориальными банками, в которых принимали участие инкассаторы и сотрудники службы охраны. Решение передано на внедрение в промышленную эксплуатацию.

Совместно с платформой ДомКлик была запущена пилотная эксплуатация приложения для VR‑презентации недвижимости, в тестовом режиме подключены внешние партнеры, среди которых крупные застройщики и компании-дизайнеры.

Помимо этого, был принят на тестирование соответствующим подразделением банка AR-ассистент для слабовидящих людей.

В 2019 году Платформа для управления контентом SberVR была передана в Kорпоративный Университет Сбербанка.

Лаборатория блокчейн

В 2019 году разработана и передана заказчику новая версия блокчейн-платформы для Сбербанк Факторинга, инициировано подключение новых участников.

Сбербанк и сингапурская транснациональная биржевая компания Trafigura PTE Ltd в рамках Восточного экономического форума-2019 провели пилотную сделку с использованием блокчейн по дисконтированию дебиторской задолженности поставок западносибирской нефти. Сделка осуществлена на базе решения, созданного Лабораторией Блокчейн, с использованием фреймворка Hyperledger Fabric: дата, сумма, срок сделки, объем поставки, характеристики товара и финансовые условия были записаны в блокчейн.

Совместно с РОСТЕХ разработана и утверждена правительством РФ дорожная карта «Системы распределенного реестра», которая является стратегическим инструментом, обозначающим приоритеты и перспективы развития сквозных цифровых технологий в Российской Федерации.

Лаборатория робототехники

В 2019 году были успешно завершены приемо-сдаточные испытания роботизированного участка пересчета наличности, получено три патента.

Изобретение нацелено втрое повысить производительность труда кассово-инкассаторских центров при пересчете банкнот.

В отчетном году также был проведен пилот по доставке корреспонденции автономным офисным роботом-курьером «Глеб». Платформы Navigation-As-A-Service и Robot-As-A-Service предлагают роботизированные решения по логистике внутри помещений.

Было завершено тестирование экзоскелета ExoChair Mk3 в рамках опытного внедрения в секторе логистики и учета документов архивного центра в Томилино. При внедрении изобретения будет повышена производительность труда сотрудников архивно-логистических центров, снизится вероятность заболеваний опорно-двигательного аппарата и утомляемость сотрудников, чья работа связана с физическими нагрузками.

В рамках проекта «Цифровой аватар» разработан прототип решения по генерации видеоизображения диктора в реальном времени на основе искусственных нейронных сетей. Благодаря аватару снижается стоимость и время производства видеоконтента.

Благодаря аватару снижается стоимость и время производства видеоконтента.

Кроме того, в 2019 году лаборатория робототехники и Microsoft Research начали совместные прикладные исследования по применению AI в промышленной робототехнике.

Лаборатория RPA (Robotic Process Automation)

В отчетном году продолжила работу платформа Robotic Process Automation, позволяющая создавать на виртуальной машине автономных программных роботов для выполнения рутинной работы.

Благодаря этому инструменту было автоматизировано 103 процесса и получено 2,8 млн робо-часов трудозатрат эффекта, что эквивалентно ненайму 930 человек.

В 2019 году внедрен в опытную эксплуатацию «робот-помощник» на технологии Robotic Desktop Automation. Роботы помогают сотруднику выполнять рутинную работу на персональном компьютере, благодаря ним автоматизировано 12 пилотных процессов. Рост производительности сотрудников в пилотных процессах составил 27 %.

Лабораторией RPA была запущена облачная платформа для роботизации процессов RPA PaaS (Robotic Process Automation Platform as a Service) через SberCloud. Платформа позволяет обеспечить внешним клиентам полный цикл разработки и сопровождения алгоритмов RPA. Клиенту не требуется предварительных инвестиций в оборудование и программное обеспечение — все необходимое предоставляет провайдер.

Платформа позволяет обеспечить внешним клиентам полный цикл разработки и сопровождения алгоритмов RPA. Клиенту не требуется предварительных инвестиций в оборудование и программное обеспечение — все необходимое предоставляет провайдер.

Проведено 4 пилотных проекта с инструментом «читающий робот» по технологии Auto Named Entity Recognition. Данный инструмент позволяет извлекать необходимую информацию из сканов полуструктурированных и неструктурированных документов.

Лаборатория геймификации

Лаборатория разработала систему SberStart для привлечения и первичного отбора IT-специалистов с помощь геймифицированной анкеты, а также игровой модуль для программы адаптации новых сотрудников блока «Технологии» Bootсamp.

В рамках создания платформы геймификации разработан первый модуль — «Достижения». В 2020 году Лаборатория планирует дополнить платформу новыми модулями: «Баллы», «Лидерборды», «Квесты», «Навыки».

В рамках создания обучающих инструментов разработан Executive acceleration board для обучения ТОП-менеджмента актуальным технологиям, а также игра-обучение работе с акциями EasyStocks для клиентов банка.

В ИСУ создан игровой персонаж для системы работы с отклонениями.

Лаборатория искусственного интеллекта

Разработана библиотека AutoML, автоматизирующая разработку типовых моделей принятия решений.

Кросс-платформенное отчуждаемое решение самостоятельно или при минимальном участии специалиста решает ограниченный класс задач в режиме end2end, тем самым высвобождая ресурсы высококвалифицированных специалистов для решения сложных задач. Библиотека показывает эффективность, соответствующую 2 месту в международном бенчмарке OpenML. Решение уже успешно внедрено в нескольких проектах внутри Группы Сбербанк: выявление ошибок сотрудников, проведение рекламных кампаний различного типа, составление оптимального образовательного трека и т.п.

В 2019 году лабораторией был создан MVP рекомендательной платформы, позволяющей быстро прототипировать рекомендательные системы для различных сценариев, характерных для банка и экосистемы. Отличительной чертой данной платформы является высокая степень повторного использования ее модулей: даже для нового сценария не потребуется переписывать всю рекомендательную систему с нуля. Данное решение легло в основу прототипа рекомендательной системы stories в мобильном приложении Сбербанк Онлайн.

Данное решение легло в основу прототипа рекомендательной системы stories в мобильном приложении Сбербанк Онлайн.

В рамках работы в направлении Интеллектуального управления базами знаний применены новые подходы к решению NLP-задач. Четыре проведенных пилота признаны успешными и идет подготовка к промышленному применению технологий. Темы пилотов: информационный «умный поиск» на базе данных краудсорсинговой площадки «Sberbank.Idea!», выявление предполагаемых дубликатов идей на площадке, предсказание мнения эксперта относительно предложения для разгрузки внутренних модераторов площадки, рекомендации идей пользователю на основе его предыдущей активности на площадке. Все это позволит в режиме онлайн получать интересующую информацию и оптимально использовать имеющиеся ресурсы.

В рамках направления AI в медицине был проведен ряд успешных исследований по применению инструментов AI для диагностики и предсказания заболеваний на основе анализа диагностических изображений.

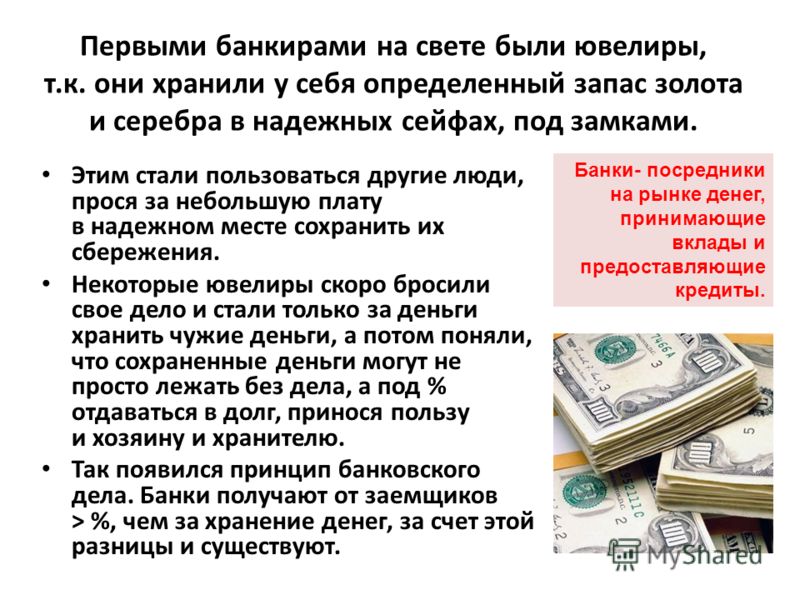

Знать денежный рынок

Скорее всего, вы слышали этот термин раньше, но что такое денежный рынок? Это организованная биржа, на которой участники могут ссужать и занимать крупные суммы денег на срок до одного года. Несмотря на то, что это чрезвычайно эффективная арена для операций со средствами для предприятий, правительств, банков и других крупных организаций, денежный рынок также предоставляет важные услуги лицам, которые хотят инвестировать меньшие суммы, обладая при этом лучшей ликвидностью и безопасностью, доступной где угодно.

Несмотря на то, что это чрезвычайно эффективная арена для операций со средствами для предприятий, правительств, банков и других крупных организаций, денежный рынок также предоставляет важные услуги лицам, которые хотят инвестировать меньшие суммы, обладая при этом лучшей ликвидностью и безопасностью, доступной где угодно.

Здесь мы рассмотрим некоторые из наиболее популярных типов инструментов денежного рынка и преимущества, которые они предлагают индивидуальным инвесторам.

Ключевые выводы

- Денежный рынок — это организованная биржа, участники которой ссужают и занимают большие суммы денег сроком на один год или менее.

- Инвесторов привлекают краткосрочные инструменты денежного рынка из-за их высокой безопасности и ликвидности.

- Краткосрочные инвестиционные пулы включают паевые инвестиционные фонды денежного рынка, инвестиционные пулы местных органов власти и краткосрочные инвестиционные фонды доверительных отделений банков.

- Паевые инвестиционные фонды денежного рынка являются наиболее доступными для физических лиц.

Казначейские векселя

Казначейские векселя - регулярно выпускаются Казначейством США для рефинансирования ранее выпущенных казначейских векселей, достигших срока погашения, и для финансирования дефицита федерального правительства.

Цели денежного рынка

Физические лица вкладывают средства на денежный рынок во многом по той же причине, по которой бизнес или правительство ссужают или заимствуют средства на денежном рынке: иногда наличие средств не совпадает с необходимостью в них.Например, если вы обнаружите, что у вас есть определенная сумма денег, которая вам не нужна немедленно — например, для погашения долга — вы можете временно инвестировать эти средства, пока они не понадобятся вам для долгосрочных инвестиций или покупки. .

Если вы решите хранить эти средства наличными, альтернативные издержки, которые вы понесете, представляют собой проценты, которые вы могли бы получить, вложив свои средства. Если вы в конечном итоге инвестируете свои средства на денежный рынок, вы можете быстро и легко получить эти проценты.

Хранение денег наличными означает, что вы не будете получать проценты. Но если вы в конечном итоге инвестируете свои средства на денежный рынок, вы можете легко и быстро получить этот интерес.

Основными атрибутами, которые привлекают инвестора к краткосрочным инструментам денежного рынка, являются превосходная безопасность и ликвидность. Инструменты денежного рынка имеют сроки погашения от одного дня до одного года, хотя чаще всего они составляют три месяца или меньше. Поскольку эти инвестиции связаны с крупными и активно торгуемыми вторичными рынками, вы почти всегда можете продать их до срока погашения, хотя и по цене отказа от процентов, которые вы получили бы, удерживая их до погашения.

Вторичный денежный рынок не имеет централизованного расположения. Денежный рынок ближе всего к физическому присутствию — это произвольная ассоциация с городом Нью-Йорк, даже несмотря на то, что денежный рынок доступен из любого места по телефону или через Интернет. Большинство индивидуальных инвесторов участвуют на денежном рынке с помощью и опытом своего финансового консультанта, бухгалтера или банковского учреждения.

Большинство индивидуальных инвесторов участвуют на денежном рынке с помощью и опытом своего финансового консультанта, бухгалтера или банковского учреждения.

Типы инструментов денежного рынка

Создано большое количество финансовых инструментов для краткосрочного кредитования и заимствования.Многие из этих инструментов денежного рынка достаточно специализированы, и ими обычно торгуют только те, кто хорошо знаком с денежным рынком, например банки и крупные финансовые учреждения.

Некоторыми примерами этих специализированных инструментов являются федеральные фонды, дисконтное окно, оборотные депозитные сертификаты (НИЗ), срочные евродолларовые депозиты, соглашения об обратной покупке, государственные ценные бумаги предприятий, акции в инструментах денежного рынка, фьючерсные контракты, фьючерсные опционы и свопы.

Помимо этих специализированных инструментов на денежном рынке существуют инвестиционные инструменты, с которыми индивидуальные инвесторы будут лучше знакомы, такие как краткосрочные инвестиционные пулы (STIP) и паевые инвестиционные фонды денежного рынка, казначейские векселя, краткосрочные муниципальные ценные бумаги, коммерческие бумаги, и банковские акцепты. Здесь мы более подробно рассмотрим НТИП, паевые инвестиционные фонды денежного рынка и казначейские векселя.

Здесь мы более подробно рассмотрим НТИП, паевые инвестиционные фонды денежного рынка и казначейские векселя.

Краткосрочные инвестиционные пулы и паевые инвестиционные фонды денежного рынка

Краткосрочные инвестиционные пулы (STIP) включают паевые инвестиционные фонды денежного рынка, инвестиционные пулы местных органов власти и краткосрочные инвестиционные фонды доверительных отделений банков.Все НТИП продаются как доли в очень больших пулах инструментов денежного рынка, которые могут включать любые или все инструменты денежного рынка, упомянутые выше. Другими словами, НТИП — это удобное средство объединения различных продуктов денежного рынка в один продукт, точно так же, как паевой инвестиционный фонд или паевой инвестиционный фонд с фиксированным доходом объединяет различные акции, облигации и т. Д.

STIP делают специализированные инструменты денежного рынка доступными для индивидуальных инвесторов, не требуя глубоких знаний о различных инструментах, входящих в пул. НТИП также сокращают крупные минимальные суммы инвестиций, необходимые для покупки большинства инструментов денежного рынка, которые обычно равны или превышают 100 000 долларов.

НТИП также сокращают крупные минимальные суммы инвестиций, необходимые для покупки большинства инструментов денежного рынка, которые обычно равны или превышают 100 000 долларов.

Из трех основных типов НТИП паевые инвестиционные фонды денежного рынка являются наиболее доступными для физических лиц. Эти фонды предлагаются брокерскими компаниями и компаниями паевых инвестиционных фондов, которые продают доли в этих фондах своим индивидуальным, корпоративным и институциональным инвесторам. Фонды краткосрочных инвестиций управляются доверительными отделениями банков для их различных доверительных счетов.

Инвестиционные пулы органов местного самоуправления создаются правительствами штатов от имени местных органов власти, что позволяет инвесторам приобретать акции инвестиционных фондов местных органов власти.

Налогооблагаемые фонды и фонды, освобожденные от налогов

Паевые инвестиционные фонды денежного рынка делятся на две категории: фонды, облагаемые налогом, и фонды, не облагаемые налогом. Налогооблагаемые фонды размещают инвестиции в ценные бумаги, такие как казначейские векселя и коммерческие бумаги, по которым выплачивается процентный доход, подлежащий федеральному налогообложению, после его выплаты покупателю фонда.Фонды, освобожденные от налогов, инвестируют в ценные бумаги, выпущенные правительствами штата и местными властями, которые освобождены от федерального налогообложения. Эти две категории паевых инвестиционных фондов денежного рынка обеспечивают разные модели роста, каждая из которых привлекает разные типы инвесторов.

Налогооблагаемые фонды размещают инвестиции в ценные бумаги, такие как казначейские векселя и коммерческие бумаги, по которым выплачивается процентный доход, подлежащий федеральному налогообложению, после его выплаты покупателю фонда.Фонды, освобожденные от налогов, инвестируют в ценные бумаги, выпущенные правительствами штата и местными властями, которые освобождены от федерального налогообложения. Эти две категории паевых инвестиционных фондов денежного рынка обеспечивают разные модели роста, каждая из которых привлекает разные типы инвесторов.

Казначейские векселя

Казначейские векселя, широко известные как казначейские векселя, представляют собой краткосрочные ценные бумаги, выпускаемые Казначейством США на регулярной основе для рефинансирования ранее выпущенных казначейских векселей, достигших срока погашения, и для помощи в финансировании дефицита федерального правительства.

Из-за их краткосрочных сроков погашения казначейские векселя имеют наибольший объем торгов и ликвидность, с номинальной стоимостью 326 миллиардов долларов, выпущенных ФРС по состоянию на середину 2021 года. Помимо планирования регулярных продаж казначейских векселей, Казначейство также на нерегулярной основе продает инструменты, называемые векселями управления денежными средствами, путем возобновления продажи векселей, срок погашения которых наступает в тот же день, что и неоплаченный выпуск векселей.

Помимо планирования регулярных продаж казначейских векселей, Казначейство также на нерегулярной основе продает инструменты, называемые векселями управления денежными средствами, путем возобновления продажи векселей, срок погашения которых наступает в тот же день, что и неоплаченный выпуск векселей.

Когда первоначально создавались казначейские векселя, они имели исключительно трехмесячный срок погашения.Впоследствии были добавлены векселя со сроком погашения шесть месяцев и один год. Трехмесячные и шестимесячные векселя продаются на обычных еженедельных аукционах, а еще один вексельный аукцион проводится каждые четыре недели для продажи однолетних векселей.

ГКО продаются через коммерческую систему бездокументарных операций крупным инвесторам и учреждениям, которые затем распределяют эти векселя среди своих клиентов, в число которых могут входить индивидуальные инвесторы. Альтернативой является Treasury Direct, которая работает как неконкурентная холдинговая система, предназначенная для мелких инвесторов, которые планируют держать свои ценные бумаги до погашения.

Право собственности отдельных участников торгов на Treasury Direct регистрируется непосредственно в бухгалтерских счетах Министерства финансов. Если инвестор покупает казначейские векселя через систему Treasury Direct и желает продать их до наступления срока погашения, он должен перевести их в коммерческую систему бездокументарного учета. Перевод может быть организован только через депозитарное учреждение, имеющее счет в Федеральном резервном банке — лицо, осуществляющее перевод, должно уплатить соответствующие комиссии за перевод.

Счета денежного рынка

Мы не можем писать о денежном рынке, не уделив немного времени счетам денежного рынка. Это депозитные счета, аналогичные текущим и традиционным сберегательным счетам, которые застрахованы Федеральной корпорацией по страхованию вкладов (FDIC) и отличаются от фондов денежного рынка. Они могут предоставить владельцу счета некоторые привилегии, подобные текущему счету, например, возможность выписывать чеки и / или операции по дебетовым картам. Но они действуют как сберегательный счет с минимальным балансом и некоторыми ограничениями.

Федеральные правила ограничивают количество дебетовых операций для этого типа счетов до шести в месяц. За все, что выше, обычно взимается плата. Владельцы счетов также получают проценты. Поскольку на многих счетах требуется минимальный остаток, доход обычно выше, чем на обычном сберегательном счете.

Счета денежного рынка — это безопасные инвестиции с низким уровнем риска. Как правило, они являются хорошим местом для размещения ваших денег, особенно если вам нужен немедленный доступ к ним, пока вы собираете проценты.Учреждения предлагают более высокие процентные ставки, поскольку они используют средства на счетах денежного рынка для инвестирования в краткосрочные активы с краткосрочным сроком погашения, как отмечалось выше.

Итог

Когда индивидуальный инвестор формирует портфель финансовых инструментов и ценных бумаг, он обычно направляет определенный процент средств на самый безопасный и наиболее ликвидный доступный инструмент: наличные. Эта денежная составляющая может находиться на их инвестиционном счете в виде чисто ликвидных средств, как если бы она была депонирована на сберегательный или текущий банковский счет.Однако инвесторам гораздо выгоднее размещать денежный компонент своих портфелей на денежном рынке, который предлагает процентный доход, сохраняя при этом безопасность и ликвидность денежных средств.

Многие инструменты денежного рынка доступны инвесторам, чаще всего через хорошо диверсифицированные паевые инвестиционные фонды денежного рынка. Если инвесторы захотят действовать в одиночку, существуют другие возможности для инвестиций на денежном рынке, в первую очередь покупка казначейских векселей через Treasury Direct.

Неработающие денежные средства — избыточные денежные средства, не приносящие доходности

Что такое свободные денежные средства?

Свободные денежные средства — это, как подразумевает эта фраза, денежные средства, которые бездействуют или используются не так, чтобы повысить ценность бизнеса.Это означает, что деньги не приносят процентов. Простой процент. Простая формула процента, определение и пример. Простой процент — это расчет процентов, который не учитывает эффект начисления сложных процентов. Во многих случаях проценты складываются с каждым назначенным периодом ссуды, но в случае простых процентов это не так. Расчет простых процентов равен основной сумме, умноженной на процентную ставку, умноженной на количество периодов. от сидения на сберегательном или текущем счете и не приносит прибыли Маржа прибыли В бухгалтерском учете и финансах маржа прибыли является мерой доходов компании по отношению к ее доходам.Три основных показателя маржи прибыли в форме покупки активов Приобретение активов Приобретение активов — это покупка компании путем покупки ее активов, а не акций. Это также предполагает принятие определенных обязательств. или инвестиции. Деньги просто лежат в том виде, в котором их не ценят. Фактически, из-за инфляции скорректированная в реальном выражении доходность свободных денежных средств может быть отрицательной. Другими словами, свободные денежные средства не только не ценятся, но и фактически могут потерять ценность из-за инфляции.

Определение наличных денег и свободных денежных средств

С чисто практической точки зрения наличные деньги часто определяются как физическое, законное платежное средство в форме банкнот или монет.Однако с точки зрения бизнеса денежные средства часто классифицируются как денежные средства и их эквиваленты. Эквиваленты денежных средств. Наличные деньги и их эквиваленты являются наиболее ликвидными из всех активов на балансе. Эквиваленты денежных средств включают ценные бумаги денежного рынка, банковские акцепты. Он включает практическое определение, приведенное выше, но также может охватывать денежные средства, депонированные на банковский счет или инвестированные в высоколиквидные активы, такие как срочные вклады.

Исходя из приведенного выше определения, свободные денежные средства чаще всего являются одной из двух нижеприведенных статей.Этот список не является исчерпывающим, но содержит хорошие примеры, демонстрирующие концепцию.

- Физические деньги, хранящиеся в сейфе дома или в офисе

- Денежные средства, депонированные на беспроцентный счет

Стоимость свободных денежных средств

Как объяснялось выше, свободные денежные средства часто приносят нулевую или отрицательную стоимость . Возьмем, к примеру, 100 долларов наличными в сейфе. Эти наличные деньги не в цене, как на сберегательном счете. Далее предположим, что владелец этой наличности мог положить ее в банк на сберегательный счет с 2% годовых.Через год на этом депозите можно было заработать еще 2 доллара. Вместо этого 100-долларовая банкнота хранится в сейфе с нулевым процентом. С абсолютной точки зрения, собственник создал нулевую ценность. С точки зрения альтернативных издержек, собственник фактически потерял 2 доллара в цене.