МЭК08п Финансы нефтегазовой отрасли | Приемная комиссия УГНТУ

профессиональной направленности в магистратуру

Оценка экономических рисков при принятии технологических решений (МЭК05п)

Финансы нефтегазовой отрасли (МЭК08п)

Финансовые и информационные технологии в цифровой экономике (МЭК18п)

Кафедра, обеспечивающая преподавание дисциплины: Бухгалтерский учет и аудит

1. Особенности проведения вступительного испытания в магистратуру

1.1. Программы вступительного испытания сформирована на основе федерального государственного образовательного стандарта высшего образования по соответствующей программе бакалавриата.

1.2. Вступительное испытание проводятся в письменной форме в формате тестирования.

1.3. Вступительное испытание оценивается по 100-балльной шкале.

2. Перечень вопросов для подготовки абитуриентов

Раздел 1.

Тема 1. Методологические основы оценки стоимости бизнеса

Понятие, цели и принципы оценки стоимости бизнеса.

Объекты оценки стоимости. Факторы, влияющие на стоимость предприятия и его имущества: основанные на представлениях собственника; связанные с эксплуатацией собственности; обусловленные действием рыночной среды.

Основные подходы к оценке бизнеса: доходный, сравнительный и затратный.

Стандартизация и регулирование оценочной деятельности в РФ. Закон об оценочной деятельности в РФ и Федеральные стандарты оценки. Требования к содержанию отчета об оценке. Виды стоимости, используемые в оценке. Взаимосвязь целей оценки и видов стоимости.

Субъекты оценки. Ответственность оценщика. Основные этапы процесса оценки.

Информационно-аналитическая база оценки, ее состав и структура. Требования, предъявляемые к оценочной информации.

Внешняя и внутренняя информация.

Тема 2. Основные подходы и методы оценки стоимости бизнеса

Основные подходы и методы оценки стоимости бизнеса

Доходный подход. Общие принципы, содержание, методы доходного подхода.

Экономическое содержание и основные этапы метода капитализации. Выбор базы капитализации. Экономическое содержание метода дисконтированного денежного потока (ДДП), условия применения, преимущества и недостатки.

Понятие собственного и инвестированного капитала. Определение и выбор модели денежного потока. Прогнозирование будущих доходов.

Ставка дисконтирования: понятие и определение. Безрисковая ставка доходности. Оценка риска. Модели расчета ставки дисконтирования: модель средневзвешенной стоимости капитала, кумулятивного построения, модель оценки капитальных активов, факторные модели.

Методы оценки стоимости предприятия в постпрогнозный период. Модель Гордона.

Заключительные поправки и выведение стоимости бизнеса в рамках метода ДДП.

Экономическое содержание и методы затратного подхода к оценке стоимости бизнеса.

Сравнительный подход к оценке стоимости бизнеса: преимущества и недостатки.

Раздел 2. Финансовые рынки

Тема 1. Рынок ценных бумаг

Виды и свойства ценных бумаг. Корпоративные ценные бумаги: акции, облигации, векселя. Отличие привилегированных акций от обыкновенных. Свойства привилегированных акций: кумулятивность и конвертация. Порядок расчета и выплаты дивидендов по акциям. Формирование акционерного капитала. Порядок выпуска и обращения облигаций.

Товарораспорядительные ценные бумаги: коносамент и складское свидетельство. Государственные ценные бумаги.

Виды деятельности на рынке ценных бумаг. Органы регулирования рынка ценных бумаг.

Профессиональные участники рынка ценных бумаг. Паевые инвестиционные фонды: открытые, закрытые, интервальные.

Этапы эмиссии ценных бумаг.

Раздел 3. Банковское дело

Тема 1. Основы банковской деятельности

Основы банковской деятельности

Ресурсы коммерческого банка: собственные и привлеченные средства. Функции собственного капитала. Депозитные и недепозитные привлеченные средства.

Активы коммерческого банка.

Доходы и расходы коммерческого банка: состав и виды.

Ликвидность коммерческого банка: понятие и условия. Группировка активов по степени ликвидности.

Кредитование. Этапы выдачи кредитов. Оценка кредитоспособности заемщика. Мониторинг кредита. Обеспечение возвратности кредита.

Формы безналичных расчетов: расчетные поручения, чеки, аккредитивы, инкассо.

Раздел 4. Корпоративные финансы

Тема 1. Финансовые ресурсы и капитал корпорации

Сущность, значение и функции капитала. Структура капитала и его цена. Соотношение собственных и заемных средств долгосрочного характера. Цена источников собственного капитала. Цена заимствований. Теории структуры капитала. Собственный капитал и порядок его формирования.

Тема 2. Финансовая политика корпорации

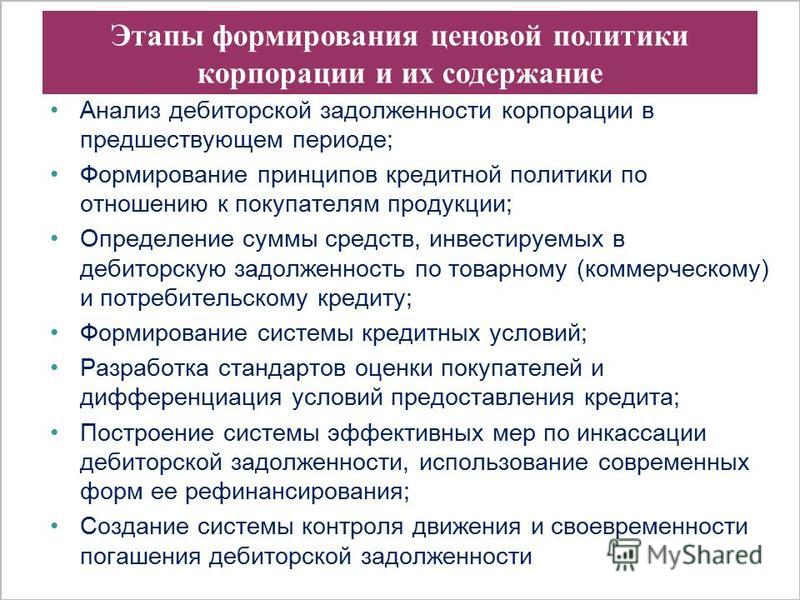

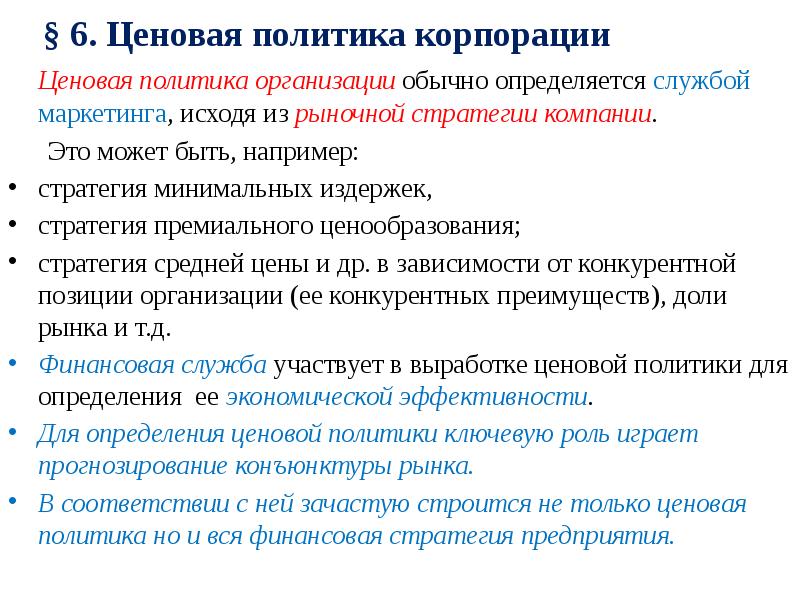

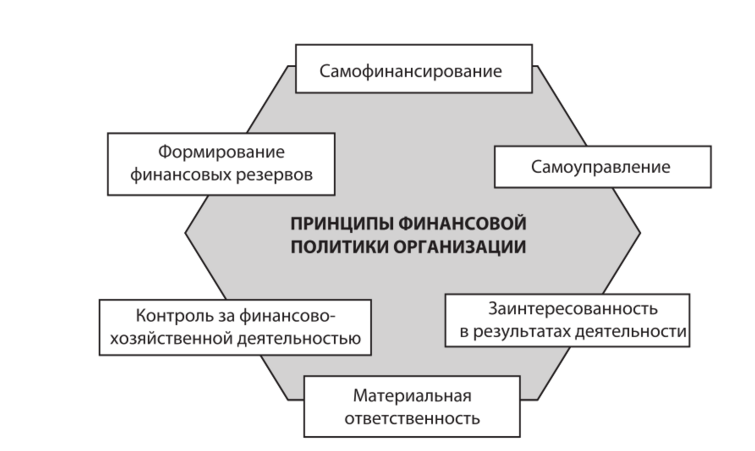

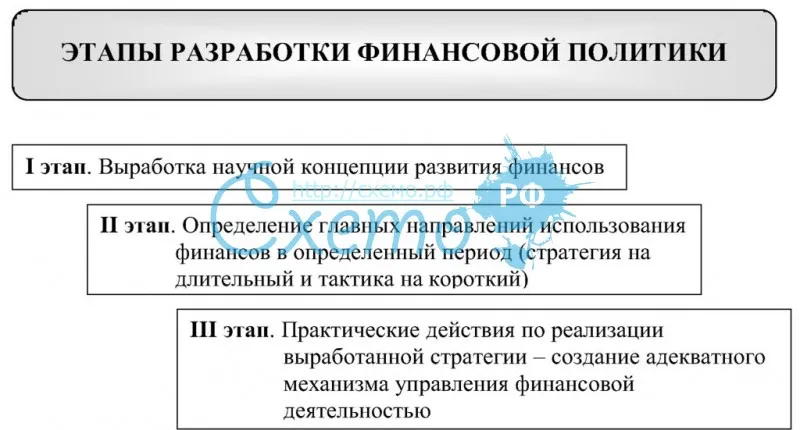

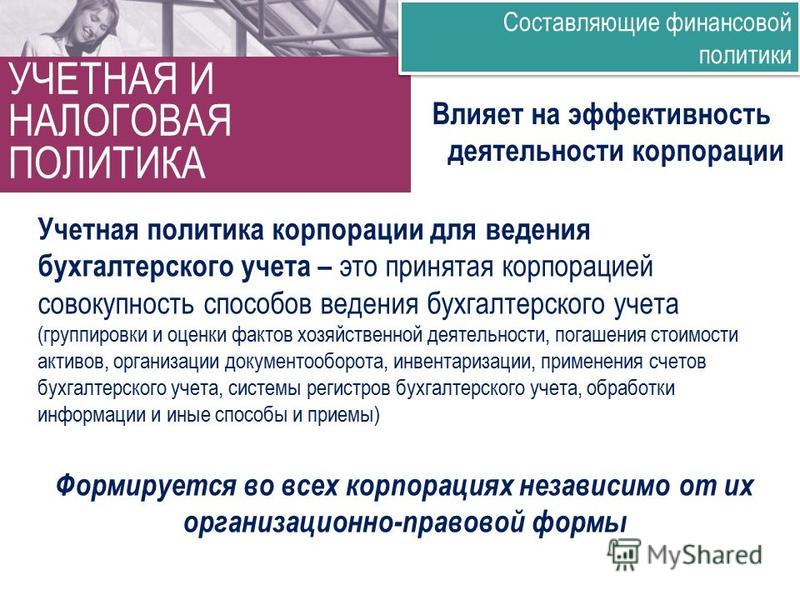

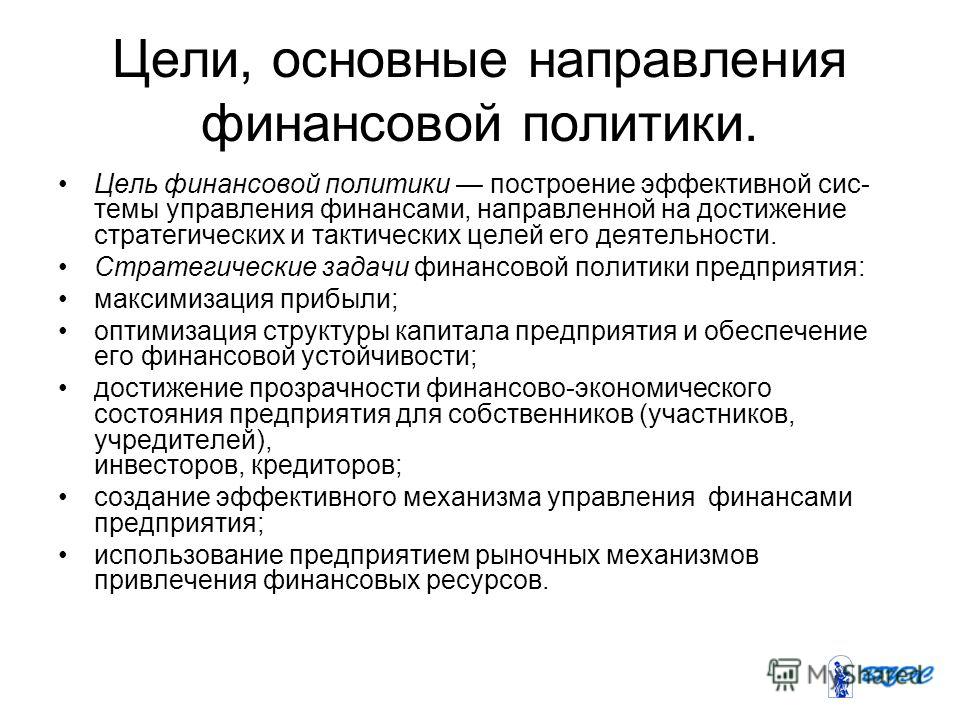

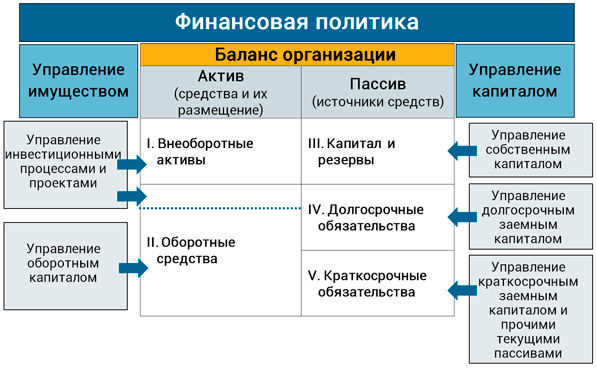

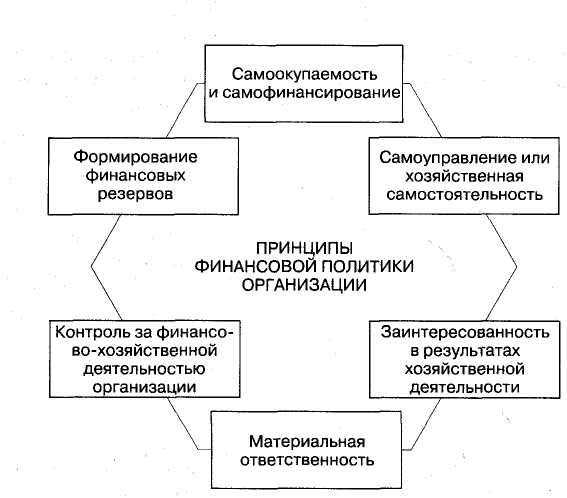

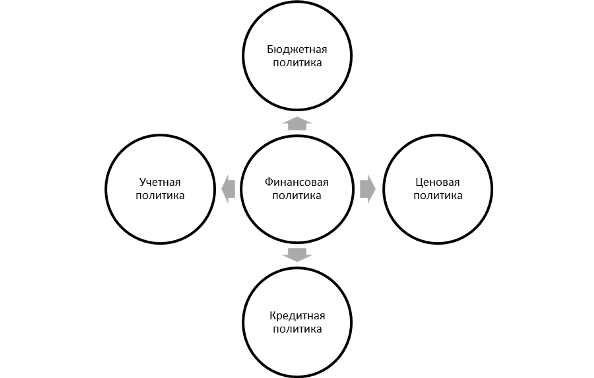

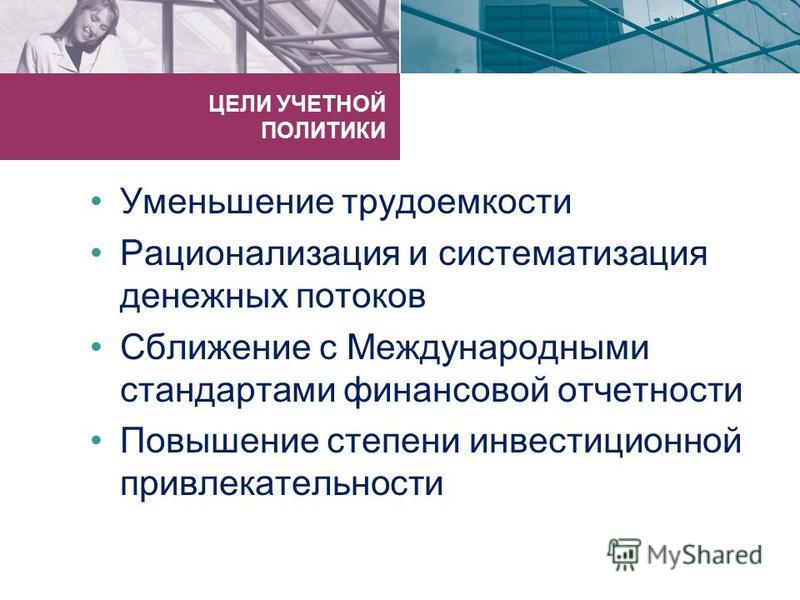

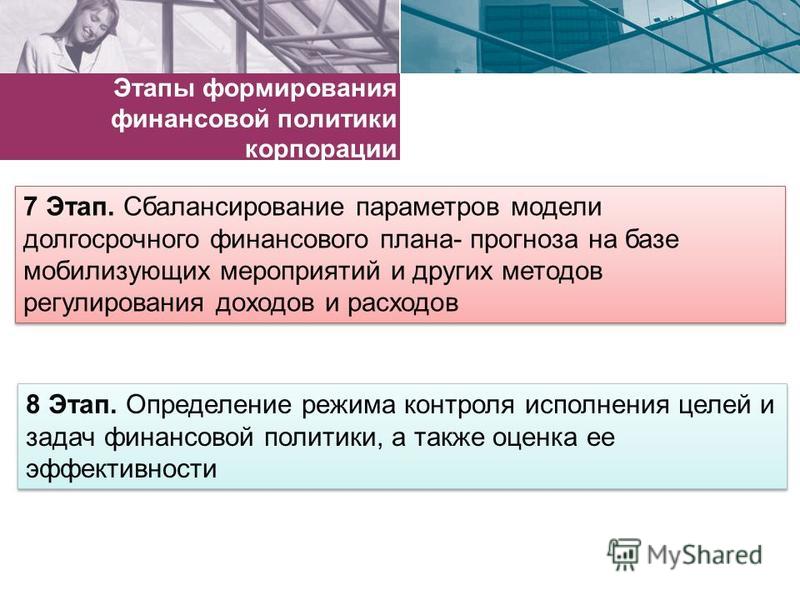

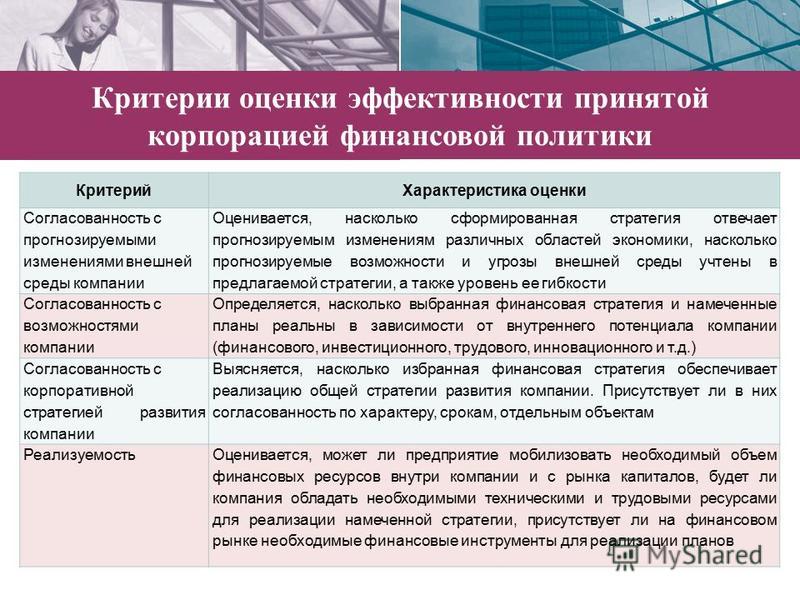

Определение финансовой политики и её значение в развитии корпорации. Финансовая стратегия и финансовая тактика. Выбор способов финансирования корпорации. Принципы и основные этапы формирования финансовой политики. Амортизационная политика и управление основным капиталом. Дивидендная политика.

Тема 3. Основы управления активами корпорации

Понятие и классификация активов. Внеоборотные активы корпорации, их состав и структура. Основной капитал, основные средства, основные фонды. Прямые инвестиции как способ воспроизводства основных фондов. Источники и порядок финансирования капитальных вложений. Фондоотдача и факторы её роста. Оборотные активы, их состав и структура. Операционный и финансовые циклы. Определение потребности в оборотных средствах. Оборотный капитал и источники его финансирования. Эффективности использования оборотных активов. Нормирование оборотных активов.

Оборотные активы, их состав и структура. Операционный и финансовые циклы. Определение потребности в оборотных средствах. Оборотный капитал и источники его финансирования. Эффективности использования оборотных активов. Нормирование оборотных активов.

Тема 4. Управление затратами и финансовыми результатами корпорации

Операционный анализ и оптимизация себестоимости продукции. Зависимости между изменениями объема производства, продаж, затрат и чистой прибыли. Порог рентабельности, операционный рычаг, запас финансовой прочности. Выручка от реализации продукции и предпринимательский доход. Экономическое содержание, функции и виды прибыли. Бухгалтерская и экономическая прибыль.

Раздел 5. Международные стандарты финансовой отчетности

Раздел 6. Бизнес-планирование

Тема 1. Теоретические основы бизнес-планирования

Теоретические основы бизнес-планирования

Роль бизнес-планирования в системе управления. Цели разработки и особенности составления бизнес-плана. Типы и состав бизнес-планов: внутрифирменный бизнес-план; инвестиционный проект; план финансового оздоровления. Общий порядок разработки бизнес-плана. Структура бизнес-плана. Подготовка исходной информации.

Тема 2. Методика составления бизнес-плана и оценка его эффективности

Концепция бизнеса. Описание компании, отрасли, продукции (услуг). Исследование и анализ рынка сбыта. Конкуренция и конкурентное преимущество. Определение потребности в инвестициях. План производства. Планирование себестоимости продукции. Планирование основных финансовых показателей. Подготовка плановых документов. Налоговые аспекты бизнес-планирования. План финансовых результатов. Прогноз движения денежных средств. Прогнозный баланс. Выбор и обоснование объемов и источников финансирования. Чистая текущая стоимость проекта. Внутренняя норма прибыли. Дисконтированный период окупаемости.

Дисконтированный период окупаемости.

Раздел 7. Финансы

Тема 1 — Теоретические основы функционирования финансов

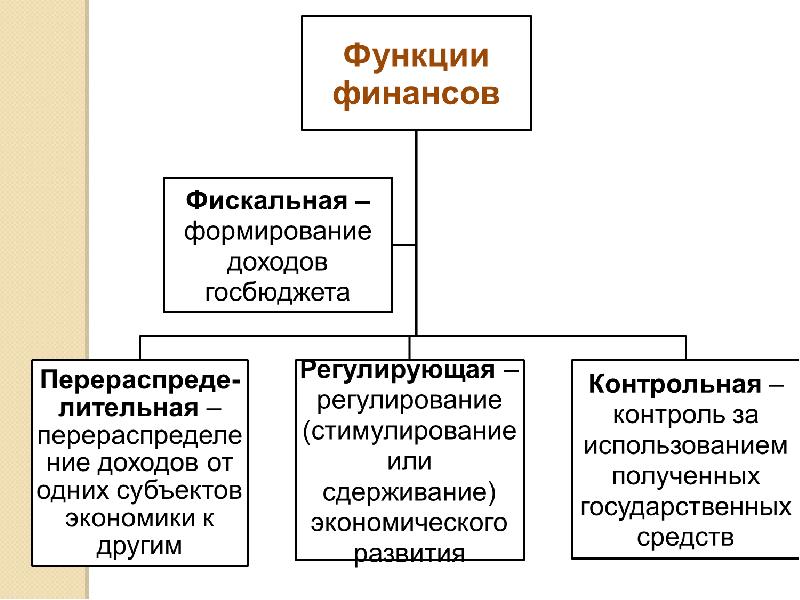

Понятие и функции финансов. Финансовые ресурсы как материальное воплощение финансовых отношений. Источники и виды финансовых ресурсов. Фондовая и нефондовая форма формирования и использования финансовых ресурсов. Источники и виды финансовых ресурсов субъектов хозяйствования, основные направления их использования. Источники и виды финансовых ресурсов органов государственной власти и местного самоуправления, их использование для обеспечения функций государства и муниципальных образований.

Тема 2 — Финансовая система

Понятие финансовой системы. Сферы и звенья финансовой системы: финансы субъектов хозяйствования, государственные и муниципальные финансы, финансы домохозяйств, их значение. Понятие финансов коммерческих организаций, основные принципы организации. Источники и виды финансовых ресурсов коммерческих организаций, их структура.

Источники и виды финансовых ресурсов некоммерческих организаций. Основные направления использования финансовых ресурсов некоммерческой организации. Финансы бюджетных, автономных учреждений, их специфика. Понятие финансов индивидуальных предпринимателей. Источники формирования финансовых ресурсов индивидуальных предпринимателей, их состав и особенности использования.

Экономическое содержание и значение государственных и муниципальных финансов. Характеристика основных форм образования и использования государственных и муниципальных финансовых ресурсов.

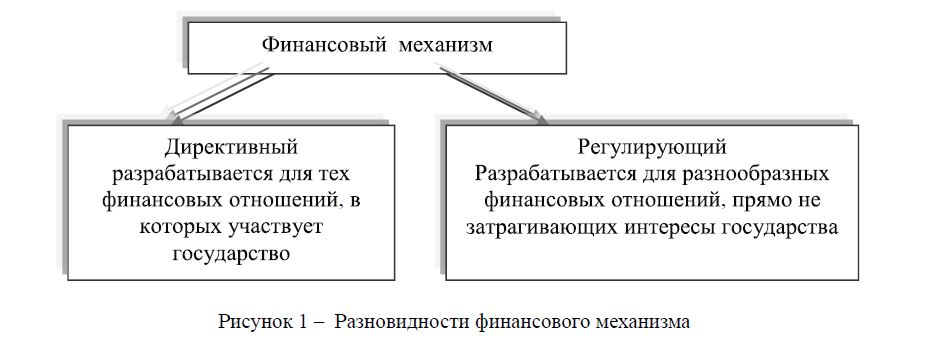

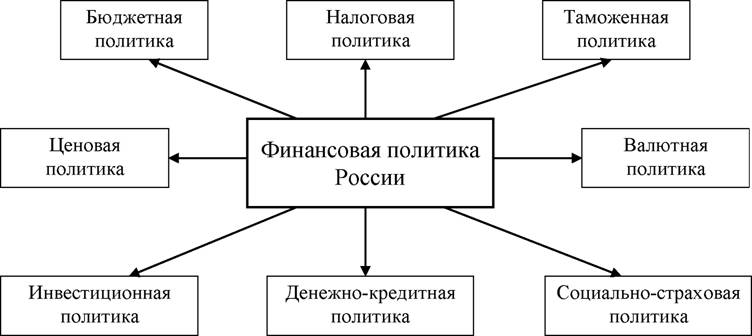

Тема 3 — Финансовая политика

Понятие финансовой политики. Субъекты финансовой политики. Факторы, обеспечивающие эффективность финансовой политики. Характеристика современной финансовой политики Российской Федерации: основные задачи бюджетной политики, политика развития финансового рынка. Бюджетная система: принципы и механизм ее функционирования. Бюджеты органов государственной власти и органов местного самоуправления. Доходы и расходы федерального, регионального и местного бюджетов. Государственные внебюджетные (социальные) фонды.

Бюджеты органов государственной власти и органов местного самоуправления. Доходы и расходы федерального, регионального и местного бюджетов. Государственные внебюджетные (социальные) фонды.

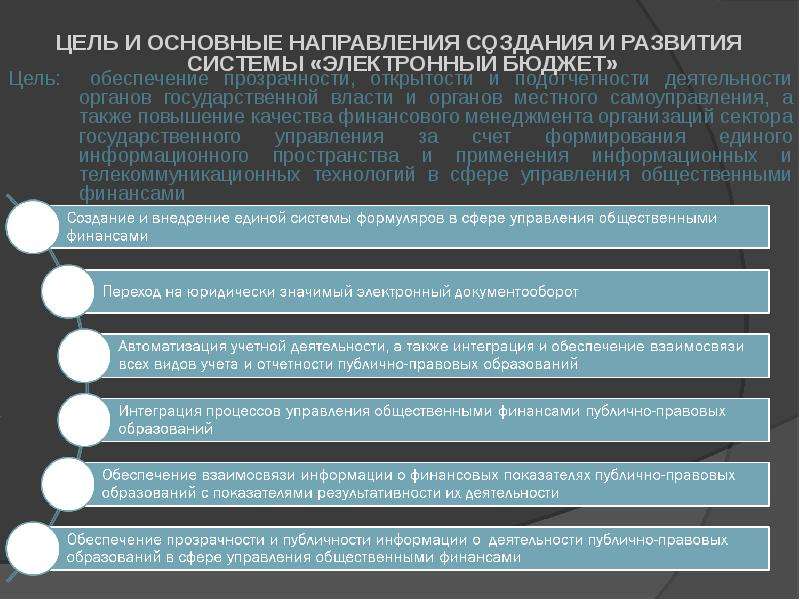

Тема 4 — Организационно-правовые основы управления финансами

Общая характеристика органов управления государственными и муниципальными финансами. Органы управления финансами на федеральном уровне. Счетная палата РФ. Правительство РФ, его функции по управлению финансами. Министерство финансов РФ, его функции. Федеральное казначейство, причины его создания в РФ. Полномочия Федерального казначейства и его территориальных органов. Бюджетный процесс в РФ.

Раздел 8. Анализ финансовой отчетности

Тема 1. Анализ бухгалтерского баланса

Виды статей баланса. Вертикальный и горизонтальный анализ баланса. Взаимосвязь бухгалтерского баланса с отчетом о прибылях и убытках и отчетом о движении денежных средств. Разработка аналитического баланса. Анализ состава внеоборотных и оборотных активов. Анализ дебиторской задолженности, оценка ее реальности, выявление сомнительной дебиторской задолженности. Анализ ликвидности активов и баланса. Анализ финансовой устойчивости.

Анализ состава внеоборотных и оборотных активов. Анализ дебиторской задолженности, оценка ее реальности, выявление сомнительной дебиторской задолженности. Анализ ликвидности активов и баланса. Анализ финансовой устойчивости.

Тема 2. Анализ отчета о финансовых результатах

Определение устойчивых темпов роста и структуры выручки реализации, аналитическое обоснование роста объемов продаж. Анализ и оценка структуры затрат и доходов предприятия. Анализ рентабельности. Анализ рентабельности продаж, финансовых вложений и их влияние на общую рентабельность производства. Моделирование показателей рентабельности. Факторный анализ рентабельности капитала, собственного капитала. Анализ деловой активности.

Тема 3. Анализ отчета об изменениях капитала

Оценка состава, структуры и движения капитала по данным «Отчета об изменениях капитала». Оценка структурных компонентов, формирующих собственный капитал. Анализ формирования и использования резервного капитала, оценочных резервов, резервов предстоящих расходов. Оценка чистых активов.

Оценка чистых активов.

Тема 4. Анализ отчета о движении денежных средств

Анализ информации, содержащейся в отчете о движении денежных средств. Прямой и косвенный методы анализа движения денежных потоков. Коэффициентный анализ движения денежных средств. Использование анализа денежных потоков в оценке платежеспособности организации.

Раздел 9. Финансовый менеджмент

Тема 1. Формирование бизнес-модели. Индикаторы системного анализа деятельности предприятия. Оценка рыночной позиции компании. Оценка финансовых результатов компании. Экономическая добавленная стоимость. Оценка доходности и рентабельности активов. Оценка деловой активности. Финансовая устойчивость компании. Управление ликвидностью и платежеспособностью компании. «Золотое» правило экономики.

Тема 2. Управление оборотным капиталом предприятия

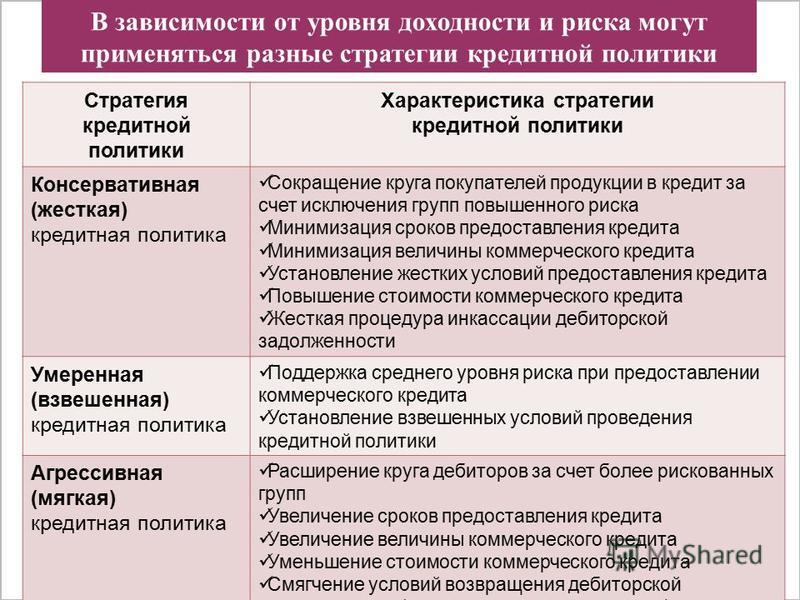

Управление запасами. Расчет оптимального размера партии поставки – модель Уилсона. Управление дебиторской задолженностью. Кредитная политика предприятия. Формы расчетов с покупателями и их влияние на уровень дебиторской задолженности. Возможности коммерческого кредитования. Управление денежными активами предприятия. Оптимизация остатка денежных активов. Модели управления денежными средствами: Баумоля, Миллера-Орра. Анализ оборачиваемости оборотного капитала. Оценка обеспеченности предприятия собственным оборотным капиталом. Источники финансирования оборотного капитала

Кредитная политика предприятия. Формы расчетов с покупателями и их влияние на уровень дебиторской задолженности. Возможности коммерческого кредитования. Управление денежными активами предприятия. Оптимизация остатка денежных активов. Модели управления денежными средствами: Баумоля, Миллера-Орра. Анализ оборачиваемости оборотного капитала. Оценка обеспеченности предприятия собственным оборотным капиталом. Источники финансирования оборотного капитала

Раздел 10. Введение в риск-менеджмент

Тема 1. Уровни финансово-хозяйственная среды деятельности организации и их элементы. Принятие решений в условиях неопределенности. Понятие вероятности. Использование вероятностного подхода для оценки риска. Основные понятия теории вероятностей: математическое ожидание, среднеквадратическое отклонение, дисперсия, коэффициент вариации.

Риск как теоретическое понятие и категория науки управления. Дефиниция понятия риск. Причины возникновения риска. Факторы, влияющие на величину риска. Объективные и субъективные причины существования риска. Макроэкономическая среда и характеристика факторов, ее составляющих: экономических, природных, географических, политических, научно-технических, демографических, культурных. Микроэкономическая среда и характеристика факторов, ее составляющих: поставщиков, посредников, конкурентов, покупателей, контактных аудиторий, понятие институциональной среды. Классификация видов рисков.

Факторы, влияющие на величину риска. Объективные и субъективные причины существования риска. Макроэкономическая среда и характеристика факторов, ее составляющих: экономических, природных, географических, политических, научно-технических, демографических, культурных. Микроэкономическая среда и характеристика факторов, ее составляющих: поставщиков, посредников, конкурентов, покупателей, контактных аудиторий, понятие институциональной среды. Классификация видов рисков.

Схема процесса управления рисками: основные этапы. Идентификация риска. Схема зон и границ риска. Картографирование и составление паспорта рисков.

Методы управления рисками: сущность, возможности использования, системный подход. Особенности применения методов управления рисками. Основные этапы управления рисками. Виды методов управления рисками. Методы снижения рисков: диверсификация, лимитирование, хеджирование, улучшение информационного обеспечения деятельности и другие. Методы передачи и компенсации рисковых потерь: резервирование, передача риска, страхование и другие.

Технология анализа и оценки рисков в системе управления рисками. Проблемы технологии управления, общие вопросы минимизации рисков, «цена риска». Оценка эффективности системы риск-менеджмента в организации.

Раздел 11. Статистика

Тема 1. Теория статистики

Предмет и объект статистики. Статистическое наблюдение. Статистические таблицы. Абсолютные и относительные величины. Средние. Структурные средние. Показатели вариации.

Тема 2. Статистика движения численности населения.

Статистическое изучение численности населения. Оценка численности населения, показатели средней численности населения, методы их исчисления. Показатели динамики численности населения. Изучение состава населения. Понятие естественного движения населения. Абсолютные и относительные показатели естественного движения населения: рождаемости, смертности, естественного прироста. Общие и частные коэффициенты рождаемости и смертности населения. Понятие миграции населения, ее виды. Абсолютные и относительные показатели миграции населения.

Понятие миграции населения, ее виды. Абсолютные и относительные показатели миграции населения.

Тема 3. Статистика уровня жизни населения.

Статистическое изучение уровня жизни населения. Система социально-экономических индикаторов, характеризующих уровень жизни населения. Показатели СНС, характеризующие уровень жизни: национальный доход, валовой располагаемый доход, скорректированный располагаемый доход, расходы на конечное потребление домашних хозяйств и другие. Обобщающие показатели уровня жизни населения: валовой внутренний продукт в расчете на душу населения, средняя продолжительность ожидаемой жизни, индекс развития человеческого потенциала. Показатели, характеризующие доходы населения: личные доходы, совокупные доходы, номинальные доходы, располагаемые доходы, реальные доходы. Расчет абсолютных объемов, структуры, темпов изменения данных показателей. Определение покупательной способности доходов населения. Коэффициент эластичности. Статистический анализ дифференциации и концентрации доходов населения.

Тема 4. Статистика рабочей силы и производительности труда.

Статистика использования рабочего времени. Статистика производительности труда. Статистика оплаты труда и затрат на рабочую силу.

Тема 5. Статистика национального богатства.

Статистика основных фондов. Статистика материальных оборотных средств.

Тема 6. Статистика производства и результатов деятельности предприятий.

Статистический анализ эффективности функционирования предприятий и организаций. Статистика издержек производства и обращения. Статистика объема реализации продукции. Статистическое изучение результатов финансовой деятельности: показатели прибыли и рентабельности.

3. Список рекомендуемой литературы

- Бусов, В. И. Оценка стоимости предприятия (бизнеса) : учебник для бакалавров / В. И. Бусов, О. А. Землянский, А. П. Поляков ; ГУУ. — М. : Юрайт, 2012. — 430 с.

- Чеботарев, Н. Ф. Оценка стоимости предприятия (бизнеса) [Электронный ресурс] : Учебник для бакалавров / Н.

Ф. Чеботарев. — 3-е изд. — М.: Издательско-торговая корпорация «Дашков и К°», 2014. — ISBN 978-5-394-02368-2.

Ф. Чеботарев. — 3-е изд. — М.: Издательско-торговая корпорация «Дашков и К°», 2014. — ISBN 978-5-394-02368-2. - Основы оценочной деятельности: учебник / В.Е. Кацман, И.В. Косорукова, А.Ю. Ро-дин и др. 3-е изд., перераб. и доп. М.: Московский финансово-промышленный университет «Синергия», 2012. 336 с. [электронный ресурс: СПС «Консультант-плюс»].

- Царев В. В. Оценка стоимости бизнеса. Теория и методология [Электронный ресурс] : учеб. пособие для студентов вузов по специальностям 080105 «Финансы и кредит» и 090109 «Бухгалтерский учет, анализ и аудит» / В. В. Царев, А. А. Кантарович. — М. : ЮНИТИ-ДАНА, 2012. — 572 с.

- Рынок ценных бумаг и биржевое дело: Учебное пособие/Кирьянов И. В. — М.: НИЦ ИНФРА-М, 2016. — 264 с.: 60×90 1/16. — (Высшее образование: Бакалавриат) (Переплёт) ISBN 978-5-16-009772-5, 20 экз.

- Чалдаева Л. А. Рынок ценных бумаг: учеб. для академ. бакалавриата / Л. А. Чалдаева, А. А. Килячков. — 5-е изд., перераб.

и доп. — М. : Юрайт, 2015. — 341 с.

и доп. — М. : Юрайт, 2015. — 341 с. - Рынок ценных бумаг: Учебник / В.А. Галанов. — М.: НИЦ ИНФРА-М, 2014. — 378 с.: 60×90 1/16. — (Высшее образование: Бакалавриат).

- Финансовый рынок: Рынок ценных бумаг: Учебное пособие / И.В. Кирьянов, С.Н. Часовников. — М.: НИЦ ИНФРА-М, 2014. — 281 с.: 60×90 1/16. — (Высшее образование: Бакалавриат).

- Основы банковского дела: Учебное пособие / Н.А. Агеева. — М.: ИЦ РИОР: НИЦ ИНФРА-М, 2014. — 274 с.: 60×88 1/16 + ( Доп. мат. znanium.com). — (Высшее образование: Бакалавриат). (обложка) ISBN 978-5-369-01285-7, 300 экз.

- Основы банковского дела: Учебник / Е.Б. Стародубцева. — 2-e изд., перераб. и доп. — М.: ИД ФОРУМ: НИЦ ИНФРА-М, 2015. — 288 с.: 60×90 1/16. — (Профессиональное образование). (переплет) ISBN 978-5-8199-0426-8, 300 экз.

- Банковское дело: учебник для бакалавров / Е. Ф. Жуков [и др.] ; ред.: Е. Ф. Жуков, Ю. А. Соколов ; ВЗФЭИ. — М. : Юрайт, 2015. — 591 с.

- Корпоративные финансы: учебное пособие / коллектив авторов, под ред.

проф. Н.В. Липчиу. – М.: КНОРУС, 2015. – 232 с.

проф. Н.В. Липчиу. – М.: КНОРУС, 2015. – 232 с. - Корпоративные финансы: учебник / коллектив авторов; под ред. М.А. Эскиндарова, М.А. Федотовой. – М.: КНОРУС, 2016. – 480 с.

- Корпоративные финансы: Учебник для вузов/ Под ред. М.В. Романовского, А.И.Вострокнутовой. – СПб.: Питер, 2012. – 592 с.

- Корпоративные финансы: Учебное пособие / Кокин А.С., Яшин Н.И., Яшин С.Н. и др. — М.: ИЦ РИОР, НИЦ ИНФРА-М, 2016. — 369 с. http://znanium.com/catalog.php?bookinfo=522359.

- Самылин А.И. Корпоративные финансы: Учебник/Самылин А.И. — М.: НИЦ ИНФРА-М, 2015. — 472 с. http://znanium.com/catalog.php?bookinfo=502324.

- Чараева М.В. Корпоративные финансы : учеб. пособие / М.В. Чараева. — М.: ИНФРА-М, 2017. — 286 с. http://znanium.com/catalog.php?bookinfo=770761.

- Международные стандарты финансовой отчетности (МСФО): Учебник / Ю.А. Бабаев, А.М. Петров. — М.: Вузовский учебник: ИНФРА-М, 2012. — 398 с.: 60×90 1/16.

(переплет) ISBN 978-5-9558-0207-7

(переплет) ISBN 978-5-9558-0207-7 - Международные стандарты финансовой отчетности: Учебник / Под ред. В.Г. Гетьмана. — 2-e изд., перераб. и доп. — М.: ИНФРА-М, 2012. — 559 с.: 60×90 1/16. — (Высшее образование). (переплет) ISBN 978-5-16-004769-0

- Анализ финансовой отчетности, составленной по МСФО: Учебник / Н.С. Пласкова. — М.: Вузовский учебник, НИЦ ИНФРА-М, 2015. — 331 с — http://znanium.com/catalog.php?bookinfo=471489

- Методика и практика подготовки первой отчетности по МСФО в группе компаний: Монография/А.М.Петров, А.Н.Коняхин — М.: КУРС, НИЦ ИНФРА-М, 2015. — 319 с. — http://znanium.com/catalog.php?bookinfo=515324

- Анализ финансовой отчетности, составленной по МСФО: учебник. — 2-е изд., перераб. и доп. / Н.С. Пласкова. — М.: Вузовский учебник; ИНФРА-М, 2017. — 269 c. — http://znanium.com/catalog.php?bookinfo=543892

- Международные стандарты финансовой отчетности. Нефинансовые активы организации: Учебное пособие / Л.

И. Куликова. — М.: Магистр: НИЦ Инфра-М, 2015. — 400 с. — http://znanium.com/catalog.php?bookinfo=481736

И. Куликова. — М.: Магистр: НИЦ Инфра-М, 2015. — 400 с. — http://znanium.com/catalog.php?bookinfo=481736 - Бухгалтерская финансовая отчетность: формирование и анализ показателей: Учебное пособие / Камысовская С.В., Захарова Т.В. — М.:Форум, НИЦ ИНФРА-М, 2016. — 432 с. — http://znanium.com/catalog.php?bookinfo=538222

- Российские заинтересованные пользователи консолидированной финансовой отчетности, подготовленной в соответствии с МСФО // Аудит : Статья / Хорин А.Н., Волошин Д.А. — М.:ИЦ РИОР, НИЦ ИНФРА-М, 2016. — 8 с — http://znanium.com/catalog.php?bookinfo=563019

- Бизнес-планирование: от теории к практике: учеб. пособие / Л.И. Ванчухина, Т.Б. Лейберт, Э.А. Халикова. – 2-е изд., испр., и перераб. – Уфа: Изд-во УГНТУ, 2016. — 305 c.

- Лейберт Т.Б., Халикова Э.А. Управление затратами на нефтехимических и нефтедобывающих предприятиях. – Уфа: Изд-во УГНТУ, 2015. – 180 с.

- Лейберт Т.Б., Халикова Э.А. Управленческий анализ запасов и затрат: учеб.

пособие. – Уфа: Изд-во УГНТУ, 2015. – 124 с.

пособие. – Уфа: Изд-во УГНТУ, 2015. – 124 с. - Бизнес-планирование: учебник / под ред. проф. Т.Г. Попадюк, В.Я. Горфинкеля — М.: Вузовский учебник: НИЦ ИНФРА-М, 2014. — 296 с.

- Бизнес-планирование: учебное пособие/Баринов В. А., 4-е изд., перераб. и доп. — М.: Форум, НИЦ ИНФРА-М, 2015. — 272 с.

- Бизнес-планирование: учебное пособие/Романова М. В. — М.: ИД ФОРУМ, НИЦ ИНФРА-М, 2015. — 240 с.

- Бизнес-планирование : учеб. пособие / В.А. Морошкин, В.П. Буров. — 2-е изд., перераб. и доп. — М. : ИНФРА-М, 2016.

- Бизнес-планирование с оценкой рисков и эффективности проектов: научно-практическое пособие / В.Л. Горбунов. — М.: ИЦ РИОР: НИЦ ИНФРА-М, 2013 — 248 с.

- Черняк, В. З. Бизнес-планирование [Электронный ресурс] : учеб. пособие для студентов вузов, обучающихся по направлениям «Экономика» и «Менеджмент» / В. З. Черняк и др.; под ред. В. З. Черняка, Г. Г. Чараева. — 4-е изд., перераб. и доп. — М.

: ЮНИТИ-ДАНА, 2012. — 591 с.

: ЮНИТИ-ДАНА, 2012. — 591 с. - Конституция Российской Федерации. М., 1993.

- Федеральный закон от 31.07.1998 № 145 ФЗ «Бюджетный кодекс Российской Федерации».

- Федеральный закон от 06.10.2003 № 131 ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации».

- Федеральный закон от 14.12.2016 № 363-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2016 год».

- Федеральный закон от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

- Федеральный закон от 14 декабря 2015 г. N 359 ФЗ «О федеральном бюджете на 2016 год»

- Указ Президента РФ от 21 мая 2012 г. N 636 «О структуре федеральных органов исполнительной власти»

- Постановление Правительства Российской Федерации от 12.02.1994 №

- «О Фонде социального страхования Российской Федерации».

Положение о Министерстве финансов Российской Федерации (утв. постановлением Правительства РФ от 30 июня 2004 г. N 329)

Положение о Министерстве финансов Российской Федерации (утв. постановлением Правительства РФ от 30 июня 2004 г. N 329) - Постановление Правительства Российской Федерации от 29.07.1998 № 857 «Об утверждении Устава Федерального фонда обязательного медицинского страхования».

- Постановление Правительства РФ от 18 мая 2016 г. N 445 «Об утверждении государственной программы Российской Федерации «Развитие федеративных отношений и создание условий для эффективного и ответственного управления региональными и муниципальными финансами»

- Федеральный закон от 14 декабря 2015 г. N 364-ФЗ «О бюджете Пенсионного фонда Российской Федерации на 2016 год»

- Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994 г. N 51-ФЗ, часть вторая от 26 января 1996 г. N 14-ФЗ, часть третья от 26 ноября 2001 г. N 146-ФЗ и часть четвертая от 18 декабря 2006 г. N 230-ФЗ

- Налоговый кодекс Российской Федерации часть первая от 31 июля 1998 г.

N 146-ФЗ и часть вторая от 5 августа 2000 г. N 117-ФЗ

N 146-ФЗ и часть вторая от 5 августа 2000 г. N 117-ФЗ - Бюджет России: развитие и обеспечение экономической безопасности: Монография / В.К.Сенчагов — М.: НИЦ ИНФРА-М, 2015. — 384 с. — http://znanium.com/catalog.php?bookinfo=495872

- Бюджетное устройство России: Монография / Х.В. Пешкова. — М.: НИЦ ИНФРА-М, 2014. — 176 с. — http://znanium.com/catalog.php?bookinfo=432578

- Бюджетный контроль в Российской Федерации: Монография / Э.С. Карпов. — М.: НИЦ ИНФРА-М, 2014. — 139 с. — http://znanium.com/catalog.php?bookinfo=426263

- Государственное и муниципальное управление с использованием информационных технологий / В.В. Иванов, А.Н. Коробова. — М.: ИНФРА-М, 2014. — 383 с. — http://znanium.com/catalog.php?bookinfo=456438

- Государственные и муниципальные финансы: учебно-методический комплекс / Кривов В.Д., Мамедова Н.А. — 2-е изд., стереотипное — М.:НИЦ ИНФРА-М, 2016. — 400 с. — http://znanium.com/catalog.php?bookinfo=553630

- Государственный и муниципальный долг: Учебное пособие / Л.

Б. Мохнаткина. — М.: НИЦ ИНФРА-М, 2015. — 151 с. — http://znanium.com/catalog.php?bookinfo=460846

Б. Мохнаткина. — М.: НИЦ ИНФРА-М, 2015. — 151 с. — http://znanium.com/catalog.php?bookinfo=460846 - Государственный и муниципальный долг: Учебное пособие / Л.Б. Мохнаткина. — М.: НИЦ ИНФРА-М, 2015. — 151 с. — http://znanium.com/catalog.php?bookinfo=460846

- Основы государственного и муниципального управления: Учебник / В.Е. Чиркин. — М.: Норма: НИЦ ИНФРА-М, 2014. — 384 с. — http://znanium.com/catalog.php?bookinfo=448987

- Современные парадигмы и методы анализа и контроля бюджетной эффективности: Монография / Н.А. Казакова, Е.А. Федченко, Л.Б. Трофимова. — М.: НИЦ ИНФРА-М, 2014. — 270 с. — http://znanium.com/catalog.php?bookinfo=425654

- Управление бюджетными ресурсами региона: финансово-правовое исследование: Монография / Бочкарева Е.А. — М.: Контракт, НИЦ ИНФРА-М, 2016. — 104 с. — http://znanium.com/catalog.php?bookinfo=546567

- Управление государственными и муниципальными финансами: Учебник / Н.Д. Шимширт, Н.

В. Крашенникова. — М.: Альфа-М: НИЦ ИНФРА-М, 2014. — 352 с. — http://znanium.com/catalog.php?bookinfo=434073

В. Крашенникова. — М.: Альфа-М: НИЦ ИНФРА-М, 2014. — 352 с. — http://znanium.com/catalog.php?bookinfo=434073 - Финансы: Учебник / Дадашева А.З. — М.: Вузовский учебник, НИЦ ИНФРА-М, 2016. — 178 с. http://znanium.com/bookread2.php?book=515974.

- Финансы: Учебник/В.А.Слепов, А.Ф.Арсланов, В.К.Бурлачков и др., 4-е изд., перераб. и доп. — М.: Магистр, НИЦ ИНФРА-М, 2015. — 336 с. http://znanium.com/bookread2.php?book=486501

- Анализ финансового состояния и финансовых результатов предпринимательских структур: Учебное пособие / И.Т. Абдукаримов, М.В. Беспалов. — М.: НИЦ Инфра-М, 2013. — 215 с. — http://znanium.com/catalog.php?bookinfo=366713

- Вахрушина М.А. Анализ финансовой отчетности: Учебник / ВахрушинаМ.А., 3-е изд., перераб. и доп. — М.: Вузовский учебник, НИЦ ИНФРА-М, 2015. — 432 с. http://znanium.com/catalog.php?bookinfo=505941.

- Камысовская С.В., Захарова Т.В. Бухгалтерская финансовая отчетность: формирование и анализ показателей: Учебное пособие / Камысовская С.

В., Захарова Т.В. — М.: Форум, НИЦ ИНФРА-М, 2016. — 432 с. http://znanium.com/catalog.php?bookinfo=538222.

В., Захарова Т.В. — М.: Форум, НИЦ ИНФРА-М, 2016. — 432 с. http://znanium.com/catalog.php?bookinfo=538222. - Мелихова Л.А., Пономарченко И.А. Анализ финансовой отчетности: учебное пособие / Мелихова Л.А., Пономарченко И.А. — Волгоград:Волгоградский ГАУ, 2015. — 128 с. http://znanium.com/catalog.php?bookinfo=615128.

- Панкова С.В., Андреева Т.В., Романова Т.В. Практикум по анализу бухгалтерской (финансовой) отчетности: Учебное пособие/ Панкова С.В., Андреева Т.В., Романова Т.В. — М.: ИЦ РИОР, НИЦ ИНФРА-М, 2016. — 165 с. http://znanium.com/catalog.php?bookinfo=522362.

- Финансовый менеджмент. Проблемы и решения: учебник / Под ред. А.З. Бобылевой. – М.: Издательство Юрайт, 2012. – 903 с.

- Никулина, Н. Н. Финансовый менеджмент организации. Теория и практика [Электронный ресурс] : учеб. пособие для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит», «Менеджмент организации» / Н.

Н. Никулина, Д. В. Суходоев, Н. Д. Эриашвили. — М.: ЮНИТИ-ДАНА, 2012. — 511 с. — http://znanium.com/catalog.php?bookinfo=395575

Н. Никулина, Д. В. Суходоев, Н. Д. Эриашвили. — М.: ЮНИТИ-ДАНА, 2012. — 511 с. — http://znanium.com/catalog.php?bookinfo=395575 - Ковалев, В.В. Управление финансовой структурой фирмы [Электронный ресурс]: . — Электрон. дан. — М. : Проспект, 2015. — 255 с. – http://e.lanbook.com/books/element.php?pl1_id=54900

- Финансовое управление реальными инвестициями организаций: Учебное пособие / М.В. Чараева. — М.: Альфа-М: НИЦ ИНФРА-М, 2014. — 240 с. — http://znanium.com/catalog.php?bookinfo=443545

- Финансовый менеджмент: Учебное пособие / Чараева М.В., — 2-е изд. — М.:НИЦ ИНФРА-М, 2016. — 240 с. http://znanium.com/bookread2.php?book=503293

- Филатова Т.В. Финансовый менеджмент: Учеб. пособие. — М.: ИНФРА-М, 2017. — 236 с. — http://znanium.com/catalog.php?bookinfo=762998

- Лукаш, Ю. А. Анализ финансовой устойчивости коммерческой организации и пути ее повышения [Электронный ресурс] : учеб. пособие / Ю. А. Лукаш. — М.

: Флинта, 2012. – 282 с. — http://znanium.com/catalog.php?bookinfo=455304

: Флинта, 2012. – 282 с. — http://znanium.com/catalog.php?bookinfo=455304 - Финансовый менеджмент (для бакалавров) [Электронный ресурс]: учебник. — Электрон. дан. — М.: КноРус, 2012. — 475 с. — Режим доступа: http://e.lanbook.com/books/element.php?pl1_id=53590.

- Финансовый менеджмент: учебник / Ендовицкий Д.А., Щербакова Н.Ф., Исаенко А.Н. и др.; под общей ред. д-ра экон. Наук, профессора Д.А. Ендовицкого. – М.: Рид Групп, 2012. – 800 с.

- Воробьев С.Н. Управление рисками в предпринимательстве / С.Н. Воробьев, К.В. Балдин. – М.: Дашков и К, 2013. – 481 c.

- Домащенко, Д.В. Управление рисками в условиях финансовой нестабильности / Д.В. Домащенко, Ю.Ю. Финогенова. — М.: Магистр, ИНФРА-М, 2015. — 238 c.

- Новиков, А.И. Теория принятия решений и управление рисками в финансовой и налоговой сферах: Учебное пособие / А.И. Новиков, Т.И. Солодкая. — М.: Дашков и К, 2014. — 288 c. – Режим доступа: ЭБС Ай Пи Ар Букс.

- Плошкин, В.

В. Оценка и управление рисками на предприятиях: Учебное пособие / В.В. Плошкин. — Ст. Оскол: ТНТ, 2013. — 448 c.

В. Оценка и управление рисками на предприятиях: Учебное пособие / В.В. Плошкин. — Ст. Оскол: ТНТ, 2013. — 448 c. - Тепман Л. Н. Управление банковскими рисками [Электронный ресурс] : учебное пособие / Тепман Л. Н. — Москва : ЮНИТИ-ДАНА, 2013. — 311 с. – Режим доступа: ЭБС Ай Пи Ар Букс.

- Уродовских, В.Н. Управление рисками предприятия: учебное пособие. Гриф УМО / В.Н. Уродовских. — М.: Вузовский учебник: ИНФРА-М, 2012. — 168 c.

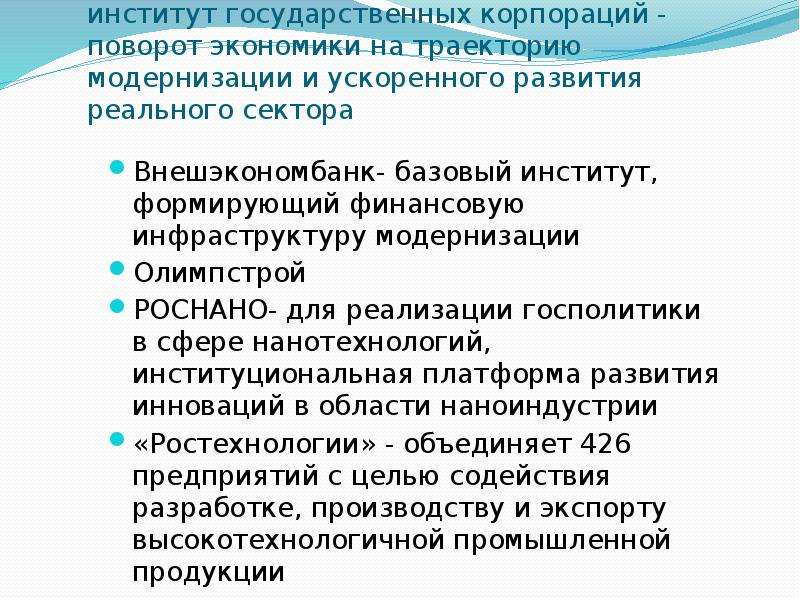

Новости институтов развития

Председатель Правительства России Михаил Мишустин подписал распоряжение, утверждающее новую редакцию Меморандума о финансовой политике государственной корпорации развития «ВЭБ.РФ».

Документ фиксирует роль ВЭБ.РФ в качестве драйвера социально ответственного предпринимательства в России, что предусмотрено Федеральным законом «О государственной корпорации развития «ВЭБ. РФ».

РФ».

ВЭБ.РФ отдает приоритет проектам, учитывающим факторы ESG (Environmental, Social and Governance Factors). Корпорация исходит из приоритетности достижения общественно полезных экономических и социальных целей развития, создания условий для решения социальных проблем граждан и общества.

Меморандум обозначает роль ВЭБ.РФ в реализации инициатив Правительства России в сфере социально-экономического развития страны. В частности, ВЭБ.РФ выступает координатором проектов, направленных на устранение инфраструктурных ограничений, развитие инфраструктуры и инноваций, развитие и поддержку экспорта российской промышленной продукции, повышение уровня жизни граждан, создание комфортных условий для их проживания.

Меморандум также предусматривает расширение инструментов и перечня направлений инвестиционной деятельности ВЭБ.РФ, в том числе в развитии проектов социального воздействия и стимулирования привлечения частных инвестиций в такие проекты.

Ряд изменений в Меморандуме направлен на обеспечение финансовой устойчивости ВЭБ.РФ. Наряду с действующими ранее показателями финансовой устойчивости (коэффициенты достаточности капитала и максимального размера риска на одного заемщика или группу связанных заемщиков), также вводится коэффициент финансового рычага. Вместе с тем, Меморандум предусматривает предварительное рассмотрение ряда методологических документов межведомственной рабочей группой при Банке России: методики расчета размера собственных средств (капитала) ВЭБ.РФ, расчета значений коэффициентов достаточности капитала, методики и порядка расчета максимального размера риска на одного заемщика или группу связанных заемщиков, совокупного размера крупных рисков, методики расчета значения коэффициента финансового рычага, и до их утверждения наблюдательным советом.

В целях контроля финансовой устойчивости ВЭБ.РФ вводится требование о проведении стресс-тестирования достаточности собственных средств (капитала) и достаточности ликвидных активов в соответствии со сценариями стресс-тестирований, которые утверждает Национальный совет по обеспечению финансовой стабильности.

По новому Меморандуму о финансовой политике ВЭБ.РФ информация о соблюдении показателей финансовой устойчивости, а также результатах проведения стресс-тестирований достаточности капитала и ликвидных активов на систематической основе будет предоставляться межведомственной рабочей группе при Банке России и Национальному совету по обеспечению финансовой стабильности (НСФС). Информация о соблюдении показателей финансовой устойчивости также будет раскрываться в годовой и промежуточной финансовой отчетности ВЭБ.РФ и на официальном интернет-сайте.

Новые инструменты контроля финансовой устойчивости ВЭБ.РФ, более тесное взаимодействие с Банком России и НСФС повысит доверие инвесторов и партнеров ВЭБ.РФ. Это расширит инвестиционные возможности корпорации развития, создаст дополнительные условия для эффективного партнерства с бизнесом, в том числе коммерческими банками. В результате вырастут экономические и социальные эффекты деятельности ВЭБ.РФ.

Новый Меморандум также устанавливает дополнительные возможности ВЭБ. РФ по ряду других направлений, в том числе приобретения и реализации ценных бумаг, услуг букраннера (андеррайтера), работы с проблемными активами.

РФ по ряду других направлений, в том числе приобретения и реализации ценных бумаг, услуг букраннера (андеррайтера), работы с проблемными активами.

Новый Меморандум дополнительно фиксирует роль ВЭБ.РФ как координатора организаций развития, в том числе в проведении анализа эффективности деятельности, мониторинге, оценке и контроля рисков по финансовому состоянию, содействии в привлечении рыночного фондирования. Единый центр координации на базе ВЭБ.РФ позволит комплексно использовать финансовые и нефинансовые инструменты поддержки проектов, включая меры государственной поддержки.

Заместитель Председателя Правительства Российской Федерации – Руководитель Аппарата Правительства Российской Федерации, председатель наблюдательного совета ВЭБ.РФ Дмитрий Григоренко отметил:

«С утверждением Меморандума мы практически завершаем модернизацию нормативно-правовой базы для реформы институтов развития. Ранее были внесены изменения в федеральный закон «О ВЭБ. РФ».

РФ».

Меморандум фиксирует основные параметры финансовой и инвестиционной деятельности государственной корпорации и позволяет её клиентам понять, каким образом и с какими ограничениями ВЭБ.РФ финансирует те или иные инвестиционные проекты.

В рамках новой конструкции Правительство России настраивает всю систему институтов развития для активной работы по достижению национальных целей. ВЭБ – опорный институт развития государства по самым важным направлениям социально-экономической политики Правительства».

ВЭБ.РФ получил обновление – Экономика – Коммерсантъ

Белый дом обновил меморандум о финансовой политике ВЭБ.РФ. Документ определяет роль госкорпорации в реализации правительственных инициатив по социально-экономическому развитию страны, в том числе по перезапуску инвестиционного цикла, по поддержке экспорта и инноваций. Документ де-факто подытоживает реформу институтов развития с их переориентацией на достижение национальных целей.

Документ де-факто подытоживает реформу институтов развития с их переориентацией на достижение национальных целей.

Белый дом утвердил новую редакцию меморандума о финансовой политике ВЭБ.РФ — соответствующее распоряжение подписал глава правительства Михаил Мишустин. Меморандум является завершением реформы институтов развития, объявленной правительством ради повышения их эффективности и переориентации на реализацию национальных целей. В процессе реформы, напомним, часть институтов была передана под управление ВЭБ.РФ, которому определили роль координатора.

Опубликованный в понедельник документ дополнительно фиксирует роль ВЭБ.РФ в правительственных инициативах по социально-экономическому развитию. ВЭБ.РФ выступает координатором проектов по устранению инфраструктурных ограничений, развитию инфраструктуры и инноваций, поддержке экспорта, а также по повышению уровня жизни граждан.

«Меморандум фиксирует основные параметры финансовой и инвестиционной деятельности государственной корпорации и позволяет ее клиентам понять, каким образом и с какими ограничениями ВЭБ. РФ финансирует те или иные инвестиционные проекты… ВЭБ — опорный институт развития государства по самым важным направлениям социально-экономической политики правительства»,— пояснил вице-премьер и председатель наблюдательного совета ВЭБ.РФ Дмитрий Григоренко.

РФ финансирует те или иные инвестиционные проекты… ВЭБ — опорный институт развития государства по самым важным направлениям социально-экономической политики правительства»,— пояснил вице-премьер и председатель наблюдательного совета ВЭБ.РФ Дмитрий Григоренко.

Поправки правительства предусматривают повышение финансовой устойчивости ВЭБ.РФ.

Так, помимо действующих критериев финансовой устойчивости (коэффициенты достаточности капитала и максимального размера риска на одного заемщика или группу связанных заемщиков) документ вводит показатель коэффициента финансового рычага (соотношение между заемным и собственным капиталом).

Также в новой конструкции ВЭБ.РФ будет тесно сотрудничать с Банком России. В частности, документ предусматривает предварительное рассмотрение рабочей группой при ЦБ методик расчета размера капитала ВЭБ.РФ, максимального размера риска на одного заемщика, значения коэффициента финансового рычага. В корпорации считают, что новые инструменты контроля финансовой устойчивости ВЭБ. РФ и более тесное взаимодействие с Банком России повысят доверие инвесторов и партнеров.

РФ и более тесное взаимодействие с Банком России повысят доверие инвесторов и партнеров.

Вслед за обновлением меморандума Банк России, в свою очередь, расширил возможности банков инвестировать в долговые инструменты ВЭБ.РФ. Так, рублевые кредитные требования российских банков к ВЭБ.РФ будут взвешиваться с пониженным коэффициентом риска в размере 20% при расчете обязательных нормативов.

Диана Галиева

1.2 Цели, задачи и основные этапы формирования финансовой политики корпорации. Финансовая политика корпорации

Похожие главы из других работ:

Анализ финансового состояния предприятия на примере ООО «Марс»

1.2 Понятие, цели и основные этапы анализа финансовой деятельности предприятия

Финансовый анализ в системе управления финансами хозяйствующего субъекта в наиболее общем виде представляет собой способ накопления, трансформации и использования информации финансового характера, имеющий целью: 1…

Анализ эффективности финансовой политики в Российской Федерации

2.

1 Основные цели и задачи финансовой политики

1 Основные цели и задачи финансовой политикиОсновной частью экономической системы является финансовая политика, которая направлена на эффективное использование финансовых ресурсов государства, а также установление контроля за некоторыми экономическими процессами…

Денежно-кредитная политика

1.2 Основные цели и задачи денежно-кредитной политики

Денежно-кредитная политика, являясь частью общегосударственной экономической политики, должна быть включена в общую цель развития национальной экономики и способствовать достижению макроэкономического равновесия…

Инновационная политика организации

1.3 Основные цели и задачи инновационной политики

Инновационная стратегия предприятия реализуется инновационной политикой…

Ипотечное кредитование как элемент финансовой политики государства

1.2. Цели и задачи финансовой политики

Для федерального, регионального и местного уровней власти цель финансовой политики должна быть единой. Такой целью могут быть интересы общества, а именно повышение материального благополучия каждого человека. Цели финансовой политики: 1…

Такой целью могут быть интересы общества, а именно повышение материального благополучия каждого человека. Цели финансовой политики: 1…

Налоговая политика в Российской Федерации

1.2 Основные цели и задачи налоговой политики

Основополагающей целью налоговой политики любого государства, в том числе и Российской Федерации, является обеспечение доходной части бюджета, иначе существование самих налогов теряется…

Особенности финансовой политики государства

1.3 Цели и задачи финансовой политики

Несмотря на все особенности формирования финансовой политики, можно выделить два целевых направления ее проведения: фискальное и регулирующее. Любая финансовая политика в первую очередь предполагает решение фискальных задач государства…

Управление денежными средствами и их эквивалентами

1.2 Основные этапы формирования политики управления денежными активами

Качество применяемых решений в области финансов целиком зависит от качества финансового планирования. Бюджет компании представляет собой важный инструмент финансового планирования, на основании которого возможны моделирование…

Бюджет компании представляет собой важный инструмент финансового планирования, на основании которого возможны моделирование…

Финансовая политика и основные направления ее совершенствования на современном этапе

1.1 Цели и задачи финансовой политики

Целью финансовой политики является наиболее полная мобилизация финансовых ресурсов, необходимых для удовлетворения насущных потребностей развития общества…

Финансовая политика организации

1.2 Цели, задачи и направления формирования финансовой политики

Основная цель создания предприятия — обеспечение максимизации благосостояния собственников предприятия в текущем периоде и на перспективу. Эта цель выражена в обеспечении максимизации рыночной стоимости предприятия…

Финансовая политика организации

1.2 Цели, задачи и направления формирования финансовой политики

Основная цель создания предприятия — обеспечение максимизации благосостояния собственников предприятия в текущем периоде и на перспективу. Эта цель выражена в обеспечении максимизации рыночной стоимости предприятия…

Эта цель выражена в обеспечении максимизации рыночной стоимости предприятия…

Финансовая политика предприятия

1.2 Цели, задачи и направления формирования финансовой политики

Основная цель создания предприятия — обеспечение максимизации благосостоянии собственников предприятия в текущем периоде и на перспективу. Эта цель выражена в обеспечении максимизации рыночной стоимости предприятия…

Финансовая политика предприятия

1.3 Основные этапы и направления формирования финансовой политики предприятия

Финансовую политику предприятия можно еще охарактеризовать как определенный алгоритм действий для достижения главной цели предприятия, который предполагает реализацию последовательных этапов и включает различные инструменты и механизмы [8…

Цели финансовой политики предприятия, её основные направления и особенности

5. ЦЕЛИ, ЗАДАЧИ И НАПРАВЛЕНИЯ ФОРМИРОВАНИЯ ФИНАНСОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ

Целью финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности. Все аспекты деятельности предприятия…

Все аспекты деятельности предприятия…

Центры финансовой ответственности в компании

1.3. Основные этапы формирования финансовой структуры

Определим основные этапы формирования финансовой структуры. Вначале необходимо определить центр инвестиций, то есть подразделение, ответственное за эффективность использования полученной в рамках текущей деятельности прибыли. На практике…

торговых возможностей с использованием финансового моделирования и алгоритмической торговли Обучение алгоритмической торговле в Ченнаи, Индия, 20-24 ноября 2018 г.

Уважаемые коллеги,

Привет!

Greater Vision и Национальная фондовая биржа Индии очень рады тепло приветствовать вас в программе обучения руководителей по торговым возможностям с использованием финансового моделирования и алгоритмической торговли. Сердечно приглашаем вас принять участие в предстоящей программе обучения в прекрасном городе Ченнаи — Индия с 20 по 24 ноября 2018 года.

Сердечно приглашаем вас принять участие в предстоящей программе обучения в прекрасном городе Ченнаи — Индия с 20 по 24 ноября 2018 года.

Цели обучения

Алгоритмическая торговля — это одна из областей, в которой в настоящее время во всем мире ведутся разработки для разработки инвестиционных проектов.

стратегии. Исследование рынка показывает, что алгоритмическая торговля обеспечивает ликвидность на рынке и обеспечивает стабильность

вся система. SEBI разрешил алгоритмическую торговлю в Индии с апреля 2008 года.Автоматизированные торговые счета для

значительный объем (около 60%), который сейчас торгуется на биржах.

Алгоритмическая торговля носит междисциплинарный характер и требует как торговых навыков, так и владения программным обеспечением. Эта программа предназначена

подготовить технически компетентных начинающих профессионалов к многообещающей карьере в торговой сфере.

Технологическое развитие на мировых рынках потребовало многомерного подхода к проектированию

Алгоритмические торговые стратегии. Этот курс охватывает торговлю различными классами активов с особым акцентом на

Фьючерсы и опционы.

Этот курс охватывает торговлю различными классами активов с особым акцентом на

Фьючерсы и опционы.

Эта программа обучения предназначена для участников рынка, которые заинтересованы в изучении этой новой техники.

Приглашаем всех, кто интересуется рынками капитала и имеет некоторый опыт работы с ними, присоединиться к нам в предстоящем

Программа обучения.

Содержание курса

- Анализ финансовой отчетности

- Финансовые показатели

- Моделирование исследования рынка акций

- Торговые стратегии

- Количественная и алгоритмическая торговля: история, введение, плюсы и минусы, навыки и основы статистики и финансовых рынков

- Основы Python (для практического применения потребуется индивидуальный доступ к компьютеру / ноутбуку с доступом в Интернет)

- Системная архитектура для алгоритмической торговли

- Популярные алгоритмические стратегии торговли и исполнения

- Стратегия производительности: понимание концепций тестирования на истории, производительности

- сравнительный анализ и оптимизация для количественных торговых стратегий.

- Построение стратегии: создание модели количественной торговой стратегии на Python и анализ результатов (для практического применения потребуется доступ к индивидуальному компьютеру / ноутбуку с доступом в Интернет)

- Общие сведения о размещении, инфраструктуре и обмене данными

- Правила и соответствие для алгоритмической торговли

- Управление рисками: примеры из практики

- Будущее впереди и следующие шаги

Право на участие

- Выпускник с базовыми знаниями в области математических, статистических и электронных таблиц.

- Любое лицо, имеющее достаточное представление о финансовых рынках и их участниках (включая трейдеров,

брокеры, аналитики, инвесторы, экономисты, исследователи, академики, банкиры, руководители, работающие на финансовых рынках или имеющие дело с ними.

)

)

Награды

Успешные участники, участвующие в программе, будут награждены Сертификатом участия

Влияние корпоративного управления на финансовые результаты: аналитический обзор реформ корпоративного управления и социальной отчетности в Индии | Asian Journal of Sustainability and Social Responsibility

Abatecola G, Caputo A, Mari M, Poggesi S (2012) Отношения между корпоративным управлением, кодексами поведения и прибыльностью коммунальных предприятий: эмпирическое исследование компаний на итальянской фондовой бирже .Int J Manag 29 (2): 611–626

Google ученый

Afsharipour A (2009) Конвергенция корпоративного управления: уроки индийского опыта. Nw J Int’l L & Bus 29: 335

Google ученый

Aggarwal P (2013) Влияние показателей устойчивого развития компании на ее финансовые показатели: исследование листинговых индийских компаний

Google ученый

Анналиса П. , Йосеф С. (2011) Корпоративное управление и управление доходами в компаниях, контролируемых семьей.J Acc Audit Financ 26: 199–227. https://doi.org/10.1177/0148558X11401212

, Йосеф С. (2011) Корпоративное управление и управление доходами в компаниях, контролируемых семьей.J Acc Audit Financ 26: 199–227. https://doi.org/10.1177/0148558X11401212

Артикул Google ученый

Ариф К., Сайед Н. (2015) Влияние корпоративного управления на результаты деятельности фирмы: сравнение коммерческих банков и компаний, оказывающих финансовые услуги в Пакистане. Европейский журнал бизнеса и менеджмента 7 (10): 54–60

Google ученый

Arnold MC, Bassen A, Frank R (2012) Интеграция отчетов об устойчивом развитии в финансовую отчетность: экспериментальное исследование

Google ученый

Arora A, Bodhanwala S (2018) Взаимосвязь между индексом корпоративного управления и эффективностью фирмы: данные из Индии.Glob Bus Rev 19 (3): 675–689

Артикул Google ученый

Ашраф М. , Башир А., Асгар Н. (2017) Влияние корпоративного управления на финансовые показатели компаний: текстильный сектор Пакистана. Международный журнал бизнеса и менеджмента, изобретения 6 (5): 13–19

, Башир А., Асгар Н. (2017) Влияние корпоративного управления на финансовые показатели компаний: текстильный сектор Пакистана. Международный журнал бизнеса и менеджмента, изобретения 6 (5): 13–19

Google ученый

Aupperle KE, Carroll AB, Hatfield JD (1985) Эмпирическое исследование взаимосвязи между корпоративной социальной ответственностью и прибыльностью.Acad Manag J 28 (2): 446–463

Google ученый

Бэ К. Х., Гоял В. К. (2010) Либерализация рынка ценных бумаг и корпоративное управление. J Corp Finan 16 (5): 609–621

Статья Google ученый

Бартер, Н. (2011). Теория заинтересованных сторон: фотографии, окружающая среда и устойчивое развитие {u2013} есть ли у нас в голове достаточно хорошая картина или нам нужно что-то другое? Азиатско-Тихоокеанский центр устойчивого предпринимательства

Бауэр Р. , Фрийнс Б., Оттен Р., Турани-Рад А. (2008) Влияние корпоративного управления на результаты деятельности компании: данные из Японии.Pac Basin Financ J 16 (3): 236–251

, Фрийнс Б., Оттен Р., Турани-Рад А. (2008) Влияние корпоративного управления на результаты деятельности компании: данные из Японии.Pac Basin Financ J 16 (3): 236–251

Статья Google ученый

Бауэр Р., Гюнстер Н., Оттен Р. (2004) Управление в Европе: влияние на доходность акций, стоимость фирмы и результаты деятельности. J Asset Manag 5 (2): 91–104

Статья Google ученый

Байуд Н.С., Кавана М., Слотер Дж. (2012) Раскрытие информации о корпоративной социальной ответственности и корпоративная репутация в развивающихся странах: пример Ливии.Журнал исследований бизнеса и политики 7 (1): 131–160 ISSN 1838-3742

Google ученый

Байнер С., Дробец В., Шмид М.М., Циммерманн Х. (2006) Интегрированная структура корпоративного управления и оценки фирм. Eur Financ Manag 12 (2): 249–283

Статья Google ученый

Бхагат С. , Болтон Б. (2008) Корпоративное управление и результаты деятельности фирмы. J Corp Finan 14 (3): 257–273

, Болтон Б. (2008) Корпоративное управление и результаты деятельности фирмы. J Corp Finan 14 (3): 257–273

Статья Google ученый

Бхардвадж М.Н., Рао CDBR (2014) Практика корпоративного управления в Индии — пример из практики.Азиатско-Тихоокеанский журнал исследований, I (12), 43-54.

Бхасин М. (2012) «Добровольное» раскрытие информации о корпоративном управлении в годовых отчетах: эмпирическое исследование. Международный журнал менеджмента и инноваций 4 (1)

Black BS (2002) Несоответствие между независимостью совета директоров и долгосрочными показателями фирмы. Journal of Corporation Law 27: 231–274

Google ученый

Блэк Б.С., Ханна В.С. (2007) Могут ли реформы корпоративного управления повысить рыночную стоимость фирм? Свидетельства исследования событий из Индии.J Empir Leg Stud 4 (4): 749–796

Артикул Google ученый

Botosan CA (2006) Раскрытие информации и стоимость капитала: что мы знаем? Счет Bus Res 36 (sup1): 31–40

Статья Google ученый

Brammer S, Brooks C, Pavelin S (2009) Биржевые показатели 100 лучших корпоративных граждан Америки. Q Rev Econ Finance 49 (3): 1065–1080

Q Rev Econ Finance 49 (3): 1065–1080

Статья Google ученый

Браун Л.Д., Кейлор М.Л. (2006) Корпоративное управление и оценка фирм.J Account Public Policy 25 (4): 409–434

Статья Google ученый

Берк Л., Логсдон Дж. М., Митчелл В., Райнер М., Фогель Д. (1986) Участие корпоративного сообщества в районе залива Сан-Франциско. Calif Manag Rev XXVIII (3): 122–141

Статья Google ученый

Чаттерджи Д. (2011) Исследование по содержанию корпоративного управления в отчетности индийских компаний.Corp Reput Rev 14 (3): 234–246

Статья Google ученый

Chen YC, Hung M, Wang Y (2018) Влияние обязательного раскрытия CSR-информации на прибыльность компаний и социальные внешние эффекты: данные из Китая. J Account Econ 65 (1): 169–190

Статья Google ученый

Cheung Y-L, Stouraitis A, Tan W (2010) Влияет ли качество корпоративного управления на оценку компании и риск? Свидетельства из оценочной карты корпоративного управления в Гонконге. Международный обзор финансов 10: 403–432. https://doi.org/10.1111/j.1468-2443.2010.01106.x

Международный обзор финансов 10: 403–432. https://doi.org/10.1111/j.1468-2443.2010.01106.x

Артикул Google ученый

Clarkson MBA (1995) Структура заинтересованных сторон для анализа и оценки корпоративной социальной деятельности. Acad Manag Rev 20 (1): 92–117

Статья Google ученый

CORTEZ MAA, CUDIA CP (2011) Устойчивое развитие и эффективность компании: исследование японских компаний, производящих электронику.Рицумейкан международные отношения 10: 321–339

Google ученый

Cyriac S (2013) Практика корпоративной отчетности в области устойчивого развития: сравнительное исследование практики индийских и европейских компаний. Обзор Macrotheme 2 (6): 38–46

Google ученый

Дхармапала Д., Кханна В. (2013) Корпоративное управление, обеспечение соблюдения и стоимость фирмы: свидетельства из Индии. J Law Econ Org 29 (5): 1056–1084

J Law Econ Org 29 (5): 1056–1084

Статья Google ученый

Дуа П., Дуа С. (2015) Обзорная статья о реформах корпоративного управления в Индии.Международный исследовательский журнал 2 (2): 806–835

Google ученый

Дурнев А., Ким Э. Х. (2005) Воровать или не воровать: атрибуты фирмы, правовая среда и оценка. J Financ 60: 1461–1493

Статья Google ученый

Эхикиоя Б.И. (2009) Структура корпоративного управления и результаты деятельности фирм в развивающихся странах: данные из Нигерии. Корпоративное управление: Международный журнал о бизнесе в обществе 9 (3): 231–243

Статья Google ученый

Фриман Р. Э., Эван В. М. (1990) Корпоративное управление: интерпретация заинтересованных сторон.J Behav Econ 19 (4): 337–359

Статья Google ученый

Гаутам Р. , Сингх А. (2010) Критические экологические показатели, используемые для оценки экологических показателей бизнеса. Glob Bus Manag Res 2 (2): 224–236

, Сингх А. (2010) Критические экологические показатели, используемые для оценки экологических показателей бизнеса. Glob Bus Manag Res 2 (2): 224–236

Google ученый

Гоэль К., Макивер Р. (2015) Реформы корпоративного управления в Индии и внесение в список структур КОРПОРАЦИИ КАПИТАЛА. Delhi Business Review 16 (2)

Гомперс П., Иши Дж. Л., Метрик А. (2003) Корпоративное управление и цены на акции.Q J Econ 118 (1): 107–155

Статья Google ученый

Гриффин, Дж. Дж. И Махон, Дж., Ф. (1997). Дискуссия о корпоративном социальном воздействии и корпоративном финансовом воздействии: двадцать пять лет несравненных исследований. Бизнес и общество. 36 (1). 5–31

Артикул Google ученый

Иоанну И., Серафейм Г. (2017) Последствия обязательной корпоративной отчетности в области устойчивого развития

Google ученый

Джизи М. И., Салама А., Диксон Р., Стратлинг Р. (2014) Раскрытие информации о корпоративном управлении и корпоративной социальной ответственности: данные из банковского сектора США.Этика J Bus 125 (4): 601–615

И., Салама А., Диксон Р., Стратлинг Р. (2014) Раскрытие информации о корпоративном управлении и корпоративной социальной ответственности: данные из банковского сектора США.Этика J Bus 125 (4): 601–615

Статья Google ученый

Джонсон С., Бун П., Брич А., Фридман Э. (2000) Корпоративное управление в условиях азиатского финансового кризиса. J Financ Econ 58 (1-2): 141–186

Статья Google ученый

Кансал М., Джоши М., Бабу С., Шарма С. (2018) Отчетность о корпоративной социальной ответственности на предприятиях центрального государственного сектора: исследование пост-обязательного режима в Индии.Этика J Bus 151 (3): 813–831

Статья Google ученый

Кансал М., Сингх С. (2012) Измерение корпоративной социальной деятельности: индийская перспектива. Журнал социальной ответственности 8 (4): 527–546

Статья Google ученый

Каур Г. , Мишра Р. (2010) Провал корпоративного управления в Индии: исследование восприятия академиков. IUP Journal of Corporate Governance, IX: (1): 99-112

, Мишра Р. (2010) Провал корпоративного управления в Индии: исследование восприятия академиков. IUP Journal of Corporate Governance, IX: (1): 99-112

Хан А., Муттакин М.Б., Сиддики Дж. (2013) Раскрытие информации о корпоративном управлении и корпоративной социальной ответственности: данные из развивающейся экономики.Этика J Bus 114 (2): 207–223

Статья Google ученый

Киль Дж. К., Николсон Дж. Дж. (2003) Состав совета директоров и корпоративная эффективность: как опыт Австралии подтверждает противоположные теории корпоративного управления. Corp Gov 11 (3): 189–205

Статья Google ученый

Клаппер Л.Ф., Любовь I (2004) Корпоративное управление, защита инвесторов и результаты на развивающихся рынках.J Corp Finan 10 (5): 703–728

Статья Google ученый

Кохли Н., Саха GC (2008) Корпоративное управление и оценки: данные отобранных индийских компаний. Int J Discl Gov 5 (3): 236–251. https://doi.org/10.1057/jdg.2008.10

Int J Discl Gov 5 (3): 236–251. https://doi.org/10.1057/jdg.2008.10

Артикул Google ученый

Колк А. (2008) Устойчивое развитие, подотчетность и корпоративное управление: изучение практики отчетности транснациональных корпораций.Bus Strateg Environ 17 (1): 1–15

Статья Google ученый

Колк А., Пинсе Дж. (2010) Интеграция корпоративного управления в раскрытие информации о корпоративной социальной ответственности. Corp Soc Responsib Environ Manag 17 (1): 15–26

Google ученый

Кумар Дж. (2004) Влияет ли корпоративное управление на стоимость фирмы? Свидетельства индийских фирм. Журнал предпринимательских финансов и деловых предприятий 9 (2): 61–91

Google ученый

Liao WC (2010) Взаимосвязь между обучением этике и удовлетворенностью сотрудников: посредник в практике корпоративной ответственности. Журнал человеческих ресурсов и обучения взрослых 6 (1): 9

Журнал человеческих ресурсов и обучения взрослых 6 (1): 9

Google ученый

Love I, Klapper LF (2002) Корпоративное управление, защита инвесторов и эффективность на развивающихся рынках. Журнал корпоративных финансов 10 (5): 703–728

Google ученый

Майер С. (2005) Насколько глобально хорошее управление? Служба этических инвестиционных исследований, Лондон

Google ученый

Малик С., Нехра В.С. (2014) Корпоративное управление и эффективность компаний: обзор исследований в свете недавних реформ в Индии.Pacific Business Review International 6 (7): 77–84

Google ученый

Мансур Х., Тангл А. (2018) Влияние корпоративного управления на финансовые результаты листинговых компаний на Амманской фондовой бирже (Иордания). Журнал Advanced Management Science Vol, 6 (2), 97–102.

Министерство корпоративных дел (MCA), Индия (2011 г.). http://www.mca.gov.in/Ministry/latestnews/National_Volvention_Guidelines_2011_12jul2011.pdf

Мисра Д., Вишнани С. (2012) Влияние регулирования корпоративного управления на рыночный риск. Викальпа 37 (2): 19–32

Google ученый

Миттал Р.К., Синха Н., Сингх А. (2008) Анализ связи между экономической добавленной стоимостью и корпоративной социальной ответственностью. Manag Decis 46 (9): 1437–1443. https://doi.org/10.1108/002517408107

Артикул Google ученый

Mohanty P (2003) Институциональные инвесторы и корпоративное управление в Индии

Google ученый

Монда Б., Джорджино М. (2013) Корпоративное управление и акционерная стоимость листинговых компаний: эмпирический анализ в пяти странах (Франция, Япония, Италия, Великобритания, США). Корпоративная собственность и контроль 10 (3): 36–50

Корпоративная собственность и контроль 10 (3): 36–50

Статья Google ученый

Монтейро Д.С., Гусман СМАБ (2010) Факторы, определяющие раскрытие экологической информации в годовых отчетах крупных компаний, работающих в Португалии. Корпоративная социальная ответственность и экологический журнал 17 (4): 185–204

Статья Google ученый

Муляди М.С., Анвар Ю. (2012) Влияние корпоративной социальной ответственности на стоимость и прибыльность компании.The Business Review, Кембридж, 19 (2): 316–322

Google ученый

Нараянасвами Р., Рагхунандан К., Рама Д.В. (2012) Корпоративное управление в контексте Индии. Счет Horiz 26 (3): 583–599

Артикул Google ученый

Okoye LU, Evbuomwan GO, Achugamonu BU, Araghan I (2016) Влияние корпоративного управления на прибыльность банковского сектора Нигерии. Бухгалтерский журнал ЕСУТ 7 (1): 281–292

Бухгалтерский журнал ЕСУТ 7 (1): 281–292

Google ученый

Паланиаппан Г., Рао С. (2015) Взаимосвязь между практикой корпоративного управления и показателями фирм в индийском контексте. Международный научно-исследовательский журнал техники и технологий 3 (3): 1–5

Google ученый

Панде С. и Каушик К. В. (2012). Исследование состояния корпоративного управления в Индии — эволюция, проблемы и вызовы на будущее.Индийский институт корпоративных отношений

Патибандла М. (2006) Структура акционерного капитала, корпоративное управление и результаты: исследование корпоративного сектора Индии. J Econ Behav Organ 59 (1): 29–44

Статья Google ученый

Прасанна П.К. (2013) Влияние правил корпоративного управления на волатильность и эффективность индийского фондового рынка. Int J Discl Gov 10 (1): 1–12

Статья Google ученый

Quick R (2008) Практика добровольной отчетности в области устойчивого развития в Германии: исследование качества отчетности. Португальский журнал бухгалтерского учета и менеджмента 5 (1): 7–35

Португальский журнал бухгалтерского учета и менеджмента 5 (1): 7–35

Google ученый

Раджхария П., Шарма Б. (2014a) Эволюция корпоративного управления в Индии, проблемы и вызовы на будущее. Международный журнал научных исследований и менеджмента 2

Rajharia, P., & Sharma, B. (2014b). Правовые аспекты корпоративного управления для ИТ-компаний в Индии, 2 (11), 35–42

Раджпут Н., Батра Г., Патак Р. (2012) Связь КСО и финансовых результатов: эмпирическая проверка.Probl Perspect Manag 10 (2): 42–49

Google ученый

Рид Д. (2002) Реформы корпоративного управления в развивающихся странах. Этика J Bus 37 (3): 223–247

Статья Google ученый

Рудпошти Ф. Р., Чашми С. Н. (2010) Влияние состава совета директоров и концентрации собственности на управление прибылью: данные из Ирана. Всемирная Академия Наук .Eng Technol 66: 165–171

Всемирная Академия Наук .Eng Technol 66: 165–171

Google ученый

Saher, Z., Pal, S., & Pinheiro, T. (2015). Регулирование и финансирование фирм: влияние статьи 49 в Индии * Регулирование и финансирование фирм: влияние статьи 49 в Индии (октябрь).

Санан Н., Ядав С. (2011) Реформы корпоративного управления и раскрытие финансовой информации: пример индийских компаний. IUP Journal of Corporate Governance 10 (2)

Sanda AU, Mikailu AS, Garba T (2005) Механизмы корпоративного управления и финансовые показатели компаний в Нигерии

Google ученый

Sandhu HS, Kapoor S (2010) Инициативы корпоративной социальной ответственности: анализ добровольного раскрытия корпоративной информации.Южноазиатский Джей Манаг 17 (2): 47

Google ученый

Saravanan P (2012) In: Under Ministry of Corporate Affairs (ed) Корпоративное управление и эффективность компании — исследование производственных фирм в Индии

Google ученый

Сарпал С. , Сингх Ф. (2013) Размер совета директоров и корпоративная эффективность: эмпирическое исследование. Международный журнал деловой этики в развивающихся странах 2 (1): 1

, Сингх Ф. (2013) Размер совета директоров и корпоративная эффективность: эмпирическое исследование. Международный журнал деловой этики в развивающихся странах 2 (1): 1

Google ученый

Совет фондовой биржи Индии (SEBI), Циркуляр.(2012). Отчеты об ответственности бизнеса. Источник по состоянию на 19 июня 2015 г., с http://www.sebi.gov.in/cms/sebi_data/attachdocs/13449159

.pdf.Сегал А., Мулрадж Дж. (2008) Корпоративное управление в Индии: постепенный переход от модели регулирования к модели, управляемой рынком — исследование. Int J Discl Gov 5 (3): 205–235

Статья Google ученый

Шамим А., Кумар М., Сони П. (2014) Корпоративное управление: анализ влияния корпоративного управления на прибыль компаний. Международный исследовательский журнал торговли, Искусство . Наука 5 (12): 19–31

Google ученый

Шанмугам К. , Мохамед С. Н. (2011) Исследование инициатив КСО в индийской автомобильной промышленности. Междисциплинарный журнал современных исследований в бизнесе 3 (6): 85–100

, Мохамед С. Н. (2011) Исследование инициатив КСО в индийской автомобильной промышленности. Междисциплинарный журнал современных исследований в бизнесе 3 (6): 85–100

Google ученый

Шарма Б. (2013) Изменяющийся ландшафт корпоративной социальной ответственности India Inc. — от добровольного к обязательному.The Chartered Accountant, May, pp 73–76

Sharma R, Singh F (2009) Добровольное раскрытие информации о корпоративном управлении: исследование отдельных компаний в Индии. Журнал корпоративного управления IUP 8 (3/4): 91

Google ученый

Шивани, М.В., Джайн, П.К. и Ядав, С.С. (2017) СТРУКТУРА УПРАВЛЕНИЯ И БУХГАЛТЕРСКАЯ ДОХОДНОСТЬ: ИЗУЧЕНИЕ КОРПОРАТИВ NIFTY500

Сью Р.Й.Дж., Балатбат MCA, Кармайкл Д.Г. финансовые показатели строительных компаний.Умная и устойчивая искусственная среда 2 (1): 6–27

Статья Google ученый

Spanos LJ (2005) Корпоративное управление в Греции: изменения и последствия для политики. Corp Gov 5 (1): 15–30

Статья Google ученый

Субраманиан С., Редди В. Н. (2012) Раскрытие информации о корпоративном управлении и международная конкурентоспособность: исследование индийских фирм. Азиатский бизнес и менеджмент 11 (2): 195–218

Статья Google ученый

Suttipun M (2012) Отчетность о тройной чистой прибыли в годовых отчетах: тематическое исследование компаний, котирующихся на Фондовой бирже Таиланда (SET).Азиатский журнал финансов и бухгалтерского учета 4 (1): 69–92

Статья Google ученый

Tadesse S (2004) Роль рынков капитала в распределении и мониторинге: теория и международные данные. J Financ Quant Anal 39 (4): 701–730

Артикул Google ученый

Тата С.В., Шарма М. (2012) Механизмы корпоративного управления и эффективность фирм: исследование индийских фирм.Журнал коммерческих и бухгалтерских исследований 1 (1): 11–17

Google ученый

Трипати В., Сет С. (2014) Связь между корпоративными социальными и финансовыми показателями 50 отличных компаний в Индии. Aspirare. 1, 48–70.

Цуцура М. (2004) Корпоративная социальная ответственность и финансовые результаты

Google ученый

Tyagi R (2014) КСО наследует конкурентное преимущество: относительное исследование индийских фирм. Международный журнал исследований в области управления и бизнеса . Стратегия 3 (3): 49–69

Google ученый

Венанци, Д. (2012). Социальные рейтинги и финансовые результаты: инструментальный подход. Доступен по SSRN

Yang IH, Yan LI, Li Y, Yang H (2012) Раскрытие информации и стоимость собственного капитала: анализ на уровне рынка

Google ученый

Йошикава Т., Рашид А.А. (2009) Конвергенция корпоративного управления: критический обзор и направления на будущее.Корпоративное управление: международный обзор 17 (3): 388–404

Статья Google ученый

Какой размер долга подходит для вашей компании?

Бытует мнение, что, несмотря на вызывающие беспокойство побочные эффекты, агрессивное использование финансового рычага окупается более высокими ценами компании. Два десятилетия финансовых исследований, которые авторы резюмируют здесь, существенно уточняют эту мудрость. Ставки корпоративного и личного налога, которые, конечно, варьируются от ситуации к ситуации, существенно влияют на привлекательность долга.То же самое и со скрытыми издержками более высокого кредитного плеча, которые включают ограничения, которые оно накладывает на гибкость компании в адаптации финансовой политики к стратегическим целям. Чтобы помочь компаниям в построении оптимальной структуры капитала, авторы излагают ряд вопросов, которые финансовые директора должны задать себе, прежде чем они установят политику долга.

Десятилетие высокой инфляции застало многих финансовых директоров в ловушке между серьезными финансовыми потребностями и ослаблением балансов. Общее ухудшение финансового состояния компаний было ошеломляющим (см. Приложение I).В 1970-е годы финансовые директора были вынуждены обеспечить рост оборотного капитала, вызванный инфляцией, и покрыть возросшую стоимость новых машин и оборудования. Они использовали каждый новый доллар собственного капитала с долей в 3½ доллара. Накопив так много нового долга на свои балансы, они теперь сталкиваются с резко более высокими процентными выплатами в процентах от прибыли до налогообложения. Хуже того, поскольку большая часть этой задолженности является краткосрочной, они также сталкиваются с волатильными колебаниями процентных ставок и повышенными рисками рефинансирования.

Приложение I. Выборочные коэффициенты благосостояния нефинансовых корпораций, среднее значение на конец года. Источник: Генри Кауфман, «Национальная политика и ухудшающиеся балансовые отчеты американских корпораций» (Нью-Йорк: Salomon Brothers, 25 февраля 1981 г.).Выступление перед Конференцией Совета по финансовым перспективам 1981 года.

Это ухудшение не осталось незамеченным. Из выборки 430 компаний с рейтингом долга А в 1972 году 112 были понижены к 1981 году, и только 39 получили более высокие рейтинги. Также не очевидно, что это финансовое давление скоро ослабнет. Продолжение инфляции на уровне 10% в год приведет к увеличению потребностей во внешнем финансировании и процентных расходов по мере того, как наступает срок погашения существующей дешевой задолженности, и ее необходимо рефинансировать по сегодняшним высоким ставкам.

Таким образом, финансовые директорачасто вступают в конфликт с руководителями производственного отдела, которые стремятся финансировать рыночные стратегии, направленные на защиту конкурентных преимуществ. Особенно в компаниях, для которых долевое финансирование неприемлемо и в которых операционное руководство, связанное в первую очередь с производством, продажами и маркетингом, является доминирующей силой, существует большое давление с целью увеличения доли компании с еще большей долей долга. Что делать финансовому директору? Стоит ли бороться за такое использование заемных средств?

В качестве ответа в этой статье подводятся итоги двух десятилетий исследований использования долга компаниями с альтернативами долевого финансирования.Главный вывод заключается в том, что долговое финансирование на практике дает гораздо меньшую отдачу, чем полагают многие финансовые директора. В результате некоторые допущения корпоративной финансовой политики требуют тщательного переосмысления.

Мы также описываем процесс, с помощью которого финансовые директора могут выработать разумную долговую политику, политику, которая защищает от краткосрочных капризов на рынках капитала, увеличивает стоимость компании (общую экономическую стоимость ее долга и капитала), признает ее стратегическую положение и, что немаловажно, может быть понято высшим руководством.

Апелляция о долговом финансировании

Обсуждение этой темы обычно начинается с попытки (как в Приложении II) продемонстрировать положительное влияние долга на рентабельность капитала компании. Но это повышение рентабельности собственного капитала не обходится без затрат. Это увеличивает фиксированные процентные расходы и, таким образом, смещает точку безубыточности компании в сторону ожидаемого уровня продаж. Что еще более важно, это увеличивает волатильность прибыли и, соответственно, цены акций. Абсолютная прибыль в нижней части диапазона продаж намного ниже, когда компания использует долговое финансирование, чем когда она использует весь собственный капитал, но ее рост прибыли в верхней части диапазона продаж намного больше в процентном отношении.Верно и обратное: по мере того, как продажи падают к нижнему пределу диапазона, процентное снижение прибыли также намного больше. Таким образом, чем больше зависимость от долга, тем больше высокий уровень продаж увеличивает прибыль — и тем больше низкий уровень снижает ее. Как показало исследование Роберта Хамады, от 21% до 24% недиверсифицируемого риска (волатильность цен) обыкновенных акций можно объяснить дополнительным финансовым риском, который берет на себя компания при использовании долговых и привилегированных акций. 1

Приложение II Долговое финансирование и рентабельность собственного капитала после уплаты налогов Стоимость долга составляет 5%

Конечно, инвесторы в акции в конечном итоге заботятся о такой волатильности.Однако традиционная финансовая теория предполагает, что они не будут беспокоиться о повышенном риске до тех пор, пока сумма долга компании не станет достаточно большой, чтобы угрожать ей банкротством. Если теория верна, умеренное использование долга — достаточное для увеличения прибыли, но недостаточное для того, чтобы инвесторы осознали повышенный риск — окупается более высокой стоимостью для компании.

Последствия налогообложения

Эта традиционная теория была оспорена Франко Модильяни и Мертоном Миллером в их знаменательной статье 1958 года.По их мнению, если бы не было налогов или транзакционных издержек, долговое финансирование не повлияло бы на стоимость компании. 2 При каждом увеличении финансового рычага акционеры немедленно потребовали бы более высокой доходности в качестве компенсации за повышенный риск.