Кредит для малого бизнеса и ИП

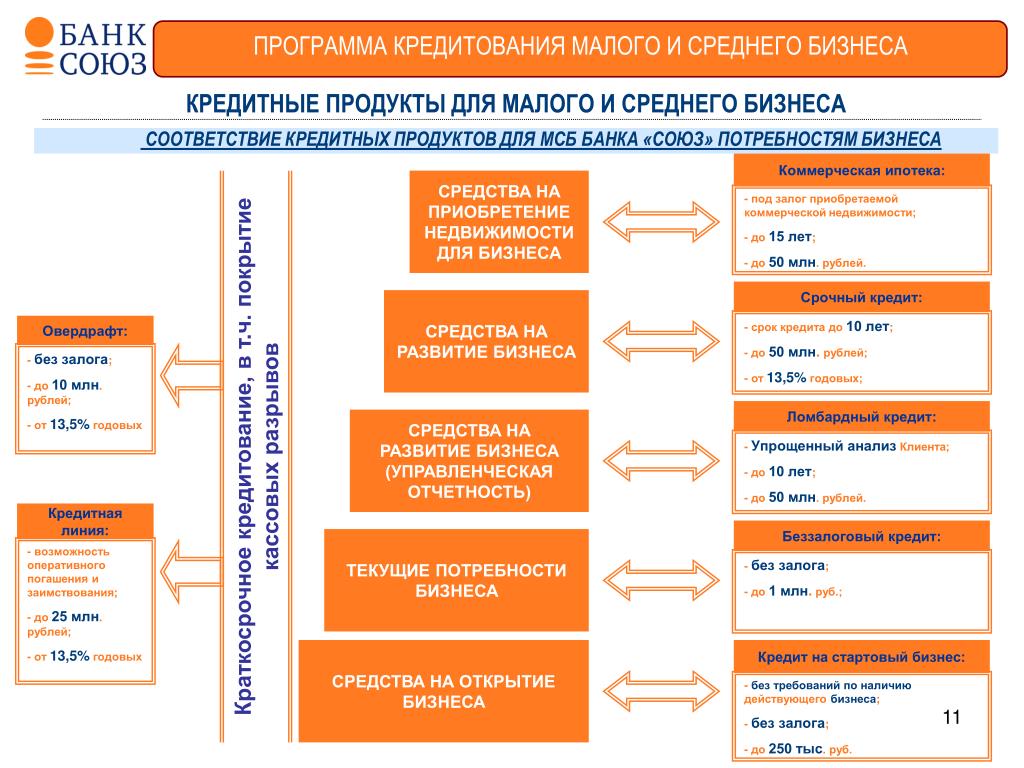

Начало бизнеса

Покрытие кассовых разрывов

Пополнение оборотных средств

Приобретение оборудования, транспорта, помещения

Рефинансирование кредитов сторонних банков

Финансирование тендеров и государственных контрактов

Кредит для бизнеса без залога, на развитие и поддержку для юридических лиц и ИП

А

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток Ванино Вяземский Волгоград Волжский Вологда Воронеж

Е Екатеринбург

И Иркутск

К Казань Краснодар

М Москва

Н Нефтекамск Новороссийск

О Октябрьский

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

Т Туймазы Тында Томск Тюмень

Х Хабаровск Хор

Ч Чегдомын

Ю Южно-Сахалинск

* с комиссиями

** без комиссий

*** до 48 месяцев

Примечание: при этом Финансирование на пополнение оборотных средств допускается на срок не более 36 месяцев.

Бизнес-план не требуется !

- Комиссия за организацию займа 1% или 0,7% (при положительной кредитной истории) от суммы займа (мин. 5 000 тенге)!

- Комиссия за рассмотрение заявки 5 000 тенге!

- Ставки вознаграждения KZT – от 15,5% годовых (ГЭСВ от 18,4%), USD – от 10% годовых (ГЭСВ от 12,1%)

- Кредиты выдаются в тенге и долларах США.Экспресс-микро кредиты обеспечиваются движимым имуществом: товары в обороте (включая скоропортящиеся товары), оборудование, личное имущество (электробытовые приборы, мебель и т.д.), автотранспорт. Дополнительное обеспечение может быть представлено в форме личных гарантий. В исключительных случаях в обеспечение принимается недвижимость.

Микро, малые и медиум кредиты обеспечиваются недвижимостью, оборудованием, автотранспортом, товарными запасами и прочим личным имуществом.

Коммерческое авто кредитование и Коммерческая ипотека обеспечиваются приобретаемым имуществом и/или имеющимся недвижимым имуществом.

Примечание: при необходимости может быть затребовано дополнительное ликвидное обеспечение

РАССМОТРЕНИЕ ЗАЯВОК И ВЫДАЧА кредитов осуществляется в кратчайшие сроки: по микро кредитам, малым кредитам, медиум кредитам, кредитам коммерческого авто и ипотеки в течение 5-ти рабочих дней, по экспресс-микро кредитам в течение 2-х, рабочих дней.

Инструмент финансирования — займы (кредиты), лимит кредитования, кредитная линия.

Данная программа действует в городах: Алматы (Есик, Талгар Отеген Батыр), Актау (Жанаозен), Актобе, Астана, Атырау (Кульсары), Жезказган (Сатпаев), Караганда (Темиртау, Балхаш), Кокшетау (Степногорск), Костанай, Кызылорда, Павлодар (Экибастуз), Петропавловск, Рудный (г.Житикара), Семей, Талдыкорган (Жаркент), Тараз, Уральск (Аксай), Оскемен (Зыряновск, Риддер), Шымкент.

МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

Подтверждаю своё согласие на обработку Банком моих персональных данных

Настоящим я даю свое согласие ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК», место нахождения: 107045, г. Москва, переулок Луков, д.2, стр.1, (далее — Банк), в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» на обработку моих персональных данных и подтверждаю, что, дав такое согласие, я действую добровольно и в своих интересах.

Под обработкой персональных данных в указанном законе понимается любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), получение, объединение, блокирование, удаление, уничтожение персональных данных,

Под персональными данными понимаются:

— сведения, указанные в настоящей заявке;

— сведения, автоматически формируемые в процессе работы с сайтом Банком, в том числе, но не ограничиваясь: cookie-файлы; IP-адреса для информации о геолокации; информация об операционной системе и Web-браузере, установленных на устройстве, с которого осуществляется доступ к сайту Банка; количество просмотров/кликов по объявлениям Банка, размещенным на других сайтах; количество посещений Web-сайта Банка.

Москва, переулок Луков, д.2, стр.1, (далее — Банк), в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» на обработку моих персональных данных и подтверждаю, что, дав такое согласие, я действую добровольно и в своих интересах.

Под обработкой персональных данных в указанном законе понимается любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), получение, объединение, блокирование, удаление, уничтожение персональных данных,

Под персональными данными понимаются:

— сведения, указанные в настоящей заявке;

— сведения, автоматически формируемые в процессе работы с сайтом Банком, в том числе, но не ограничиваясь: cookie-файлы; IP-адреса для информации о геолокации; информация об операционной системе и Web-браузере, установленных на устройстве, с которого осуществляется доступ к сайту Банка; количество просмотров/кликов по объявлениям Банка, размещенным на других сайтах; количество посещений Web-сайта Банка. Целью обработки персональных данных является:

— принятие Банком решения о предоставлении организации, представителем которой я являюсь, любых банковских услуг;

— заключение между Банком и организацией, представителем которой я являюсь любых договоров и их дальнейшего исполнения;

— формирования Банком клиентской базы,

— предоставления мне, как представителю организации, информации об оказываемых Банком услугах;

— маркетинг и реклама, в том числе создание и рассылка целевых рекламных рассылок;

— осуществление технического управления интернет-сервисами Банка, а также для проведения анализа функционирования и улучшения работы интернет-сервисов Банка

— проведение статистических и иных исследований.

Обработка Персональных данных осуществляется Банком в объеме, который необходим для достижения каждой из вышеперечисленных целей.

Я признаю и подтверждаю, что в случае необходимости Банк вправе в объеме необходимом для достижения указанных выше целей передавать мои Персональные данные третьим лицам, их агентам и иным уполномоченным ими лицам, а также в случае необходимости представлять таким лицам соответствующие документы, содержащие мои Персональные данные с соблюдением требований законодательства РФ.

Целью обработки персональных данных является:

— принятие Банком решения о предоставлении организации, представителем которой я являюсь, любых банковских услуг;

— заключение между Банком и организацией, представителем которой я являюсь любых договоров и их дальнейшего исполнения;

— формирования Банком клиентской базы,

— предоставления мне, как представителю организации, информации об оказываемых Банком услугах;

— маркетинг и реклама, в том числе создание и рассылка целевых рекламных рассылок;

— осуществление технического управления интернет-сервисами Банка, а также для проведения анализа функционирования и улучшения работы интернет-сервисов Банка

— проведение статистических и иных исследований.

Обработка Персональных данных осуществляется Банком в объеме, который необходим для достижения каждой из вышеперечисленных целей.

Я признаю и подтверждаю, что в случае необходимости Банк вправе в объеме необходимом для достижения указанных выше целей передавать мои Персональные данные третьим лицам, их агентам и иным уполномоченным ими лицам, а также в случае необходимости представлять таким лицам соответствующие документы, содержащие мои Персональные данные с соблюдением требований законодательства РФ. Банк прилагает все возможные усилия и предусмотренные законодательством РФ меры для того, чтобы избежать несанкционированного использования персональных данных. Я уведомлен и соглашаюсь с тем, что Банк не несет ответственности за возможное нецелевое использование моих персональных данных, произошедшее из-за технических неполадок в программном обеспечении, серверах, компьютерных сетях, находящихся вне контроля Банка (за исключением случаев передачи персональных данным третьим лицам, описанных выше), или в результате противоправных действий третьих лиц.

Настоящим подтверждаю, что данное согласие действует до момента его отзыва. Согласие может быть отозвано путем предоставления мною письменного уведомления Банку при условии установления моей личности. При этом признаю, что в случае отзыва согласия, Банк вправе не прекращать обработку моих Персональных данных и не уничтожить их в случаях, предусмотренных законодательством РФ, в том числе, если сроки хранения Персональных данных, предусмотренные законодательством РФ, не истекли.

Банк прилагает все возможные усилия и предусмотренные законодательством РФ меры для того, чтобы избежать несанкционированного использования персональных данных. Я уведомлен и соглашаюсь с тем, что Банк не несет ответственности за возможное нецелевое использование моих персональных данных, произошедшее из-за технических неполадок в программном обеспечении, серверах, компьютерных сетях, находящихся вне контроля Банка (за исключением случаев передачи персональных данным третьим лицам, описанных выше), или в результате противоправных действий третьих лиц.

Настоящим подтверждаю, что данное согласие действует до момента его отзыва. Согласие может быть отозвано путем предоставления мною письменного уведомления Банку при условии установления моей личности. При этом признаю, что в случае отзыва согласия, Банк вправе не прекращать обработку моих Персональных данных и не уничтожить их в случаях, предусмотренных законодательством РФ, в том числе, если сроки хранения Персональных данных, предусмотренные законодательством РФ, не истекли.

Кредитование малого бизнеса, взять кредит для малого бизнеса без залога и поручителей

Я (Клиент/Представитель клиента) подтверждаю и даю согласие АО «ОТП Банк» (125171, РФ, г. Москва, Ленинградское шоссе, д. 16 A, стр. 2) (далее — Банк) на обработку моих персональных данных (далее – ПДн), в том числе разрешенных мною для распространения, а также размещенных в социальных сетях/и или полученных от третьих лиц, Банком и партнерами Банка (включая операторов связи, контакт-центры, страховщиков, курьерские службы, агентов, интеграторов, организаций осуществляющих анализ массивов данных из сети Интернет, архивное хранение, взыскание просроченной задолженности, аудиторские и консультационные услуги) в целях заключения кредитно-обеспечительных и иных договоров и исполнения договорных обязательств, а также разработки Банком новых продуктов и услуг и информирования меня об этих продуктах и услугах, а также проведения проверочных мероприятий перед заключением кредитно-обеспечительных и иных договоров с Банком. Сведениями, составляющими ПДн, согласно Федеральному закону РФ от 27 июля 2006 № 152-ФЗ «О персональных данных», является любая информация, относящаяся к прямо или косвенно, определенному или определяемому физическому лицу (субъекту ПДн).

Сведениями, составляющими ПДн, согласно Федеральному закону РФ от 27 июля 2006 № 152-ФЗ «О персональных данных», является любая информация, относящаяся к прямо или косвенно, определенному или определяемому физическому лицу (субъекту ПДн).

Клиент/Представитель клиента дает свое согласие Банку на обработку информации, относящейся к его персональным данным (в том числе фамилии, имени, отчества (настоящих и предыдущих, в случае их изменения), сведений о гражданстве, даты и места рождения, данных документа, удостоверяющего личность, номеров телефонов и иных средств связи, сведений об адресах (регистрации, проживания, корреспонденции), информации о семейном положении, составе семьи), в том числе на передачу их в ОАО «Банк ОТП» (OTP Bank Plc.), адрес: 1051, Венгрия, г. Будапешт, ул. Надор, д. 16 (1051, Budapest, Nador u. 16. Hungary). Банк может проверить достоверность предоставленных Клиентом/Представителем клиента персональных данных, в том числе, с использованием услуг других операторов, а также использовать информацию о неисполнении и/или ненадлежащем исполнении договорных обязательств при рассмотрении вопросов о предоставлении услуг и заключении новых договоров. Клиент/Представитель клиента дает свое согласие на обработку своего фотографического изображения, а именно: сбор (изготовление), запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обмен, блокирование, удаление, уничтожение фотографического изображения, с использованием средств автоматизации или без использования таких средств в целях обеспечения безопасности при присоединении к Договору.

Банк и партнеры Банка имеют право на обработку персональных данных субъектов, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обмен, блокирование, удаление, уничтожение ПДн, указанных в настоящей заявке и иных сведений, предоставленных Банку. Вышеуказанные действия могут совершаться как с использованием средств автоматизации, так и без использования таких средств.

Клиент/Представитель клиента дает свое согласие на обработку своего фотографического изображения, а именно: сбор (изготовление), запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обмен, блокирование, удаление, уничтожение фотографического изображения, с использованием средств автоматизации или без использования таких средств в целях обеспечения безопасности при присоединении к Договору.

Банк и партнеры Банка имеют право на обработку персональных данных субъектов, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обмен, блокирование, удаление, уничтожение ПДн, указанных в настоящей заявке и иных сведений, предоставленных Банку. Вышеуказанные действия могут совершаться как с использованием средств автоматизации, так и без использования таких средств.

Настоящим подтверждаю, что я согласен на получение рекламы услуг Банка и иных организаций, распространяемой по сетям электросвязи (в том числе посредством использования телефонной, факсимильной, подвижной радиотелефонной связи), в т. ч. на мобильный номер телефона и e-mail, в т.ч. указанные мной в настоящей заявке, на обработку Банком и организациями, указанными выше, моих персональных данных в целях продвижения мне услуг Банка и иных организаций, в том числе путем осуществления прямых контактов со мной с помощью средств связи, указанных выше.

ч. на мобильный номер телефона и e-mail, в т.ч. указанные мной в настоящей заявке, на обработку Банком и организациями, указанными выше, моих персональных данных в целях продвижения мне услуг Банка и иных организаций, в том числе путем осуществления прямых контактов со мной с помощью средств связи, указанных выше.

Обработка персональных данных осуществляется в течение 5 (пяти) лет с даты предоставления согласия на их обработку, если законодательством Российской Федерации и/или нормативными правовыми актами государственных надзорных органов не установлен иной срок. Клиент/Представитель клиента понимает и соглашается с тем, что для прекращения использования Банком его персональных данных, за исключением хранения персональных данных, предусмотренного в соответствии с законодательством РФ и/или нормативными правовыми актами государственных надзорных органов, ему необходимо лично обратиться в подразделение Банка для оформления в письменной форме отзыва согласия на обработку персональных данных.

Кредиты для бизнеса — кредитование предприятий

Кредиты для юридических лиц или ИП – возможность открыть или расширить бизнес, инвестировать, пополнить оборотные средства, запустить новый проект. Кредитные программы предусматривают удобные условия для компаний разного масштаба.

Как подобрать кредит в УБРиР

УБРиР предлагает малому и среднему бизнесу целевые и нецелевые кредиты:

- Кредит для ИП «Доверительный» – моментальное принятие решения, выдача по трем документам, не требует поручительства и залога.

- Для действующих клиентов – моментальный «Экспресс онлайн». Подать заявку можно онлайн, получить решение – за несколько минут. Нецелевой кредит для малого бизнеса на выгодных условиях.

- Экспресс-кредит под залог недвижимости на любые цели. Заявку можно оставить онлайн, решение принимается в срок до 3 дней. Оптимальный кредит под малый бизнес с невысокой процентной ставкой и гибким графиком погашения.

- «Бизнес-привилегия» – целевой залоговый кредит на развитие бизнеса ИП и юридических лиц. Можно выбрать любой график погашения, в качестве залога подойдёт любое ликвидное имущество. Для юридических лиц обязательно наличие поручителей.

- «Обеспечительный» – кредит с залогом (снижает процентную ставку) или без него для участия в тендерах.

- «Рефинанс» – кредит для ИП и юрлиц с отсрочкой платежа, гибким графиком погашения. Помогает объединить кредиты разных банков и улучшить условия кредитования.

В рамках финансирования бизнеса УБРиР предлагает кредитные программы и предоставляет заемные средства для разных коммерческих целей.

Причины оформлять кредит в УБРиР

Преимущества оформления кредитов в УБРиР:

- кредит под ИП и юридических лиц можно получить без залогового имущества;

- гибкий график погашения долга;

- деньги выдаются на разные цели;

- быстрое предварительное одобрение;

- возможность отсрочки платежей;

- удобная подача заявки онлайн.

Кредит для малого бизнеса выдается по минимальному пакету документов, специальные условия предусмотрены для действующих клиентов банка.

Часто задаваемые вопросы

Где подать заявку на кредит для бизнеса?

Онлайн или в офисе УБРиР.

Можно ли погашать задолженность по индивидуальному графику?

При составлении графика могут быть учтены особенности ведения бизнеса, например сезонность.

Обязательно ли поручительство?

Для индивидуальных предпринимателей – необязательно, но возможно, для юридических лиц – требуется.

Важна ли кредитная история для получения бизнес-кредита?

В некоторых программах кредитования качество и наличие КИ не имеет значения.

| № п/п | Наименование банка | Ссылки на разделы официальных сайтов банков города Ижевска, содержащих информацию по кредитованию малого и среднего бизнеса |

| 1 | АКБ «Ижкомбанк» (ПАО) | Программы кредитования малого и среднего предпринимательства |

| 2 | ПАО «Быстробанк» | Предложения по кредитованию малого и среднего бизнеса |

| 3 | Удмуртский региональный филиал ОАО «Российский Сельскохозяйственный банк» | Кредиты для малого бизнеса |

| 4 | Филиал ОАО «Сбербанк России» — Удмуртское отделение № 8618 | Кредиты малому бизнесу |

| 5 | Ижевский филиал АКБ «АК БАРС» (ОАО) | Кредиты малому бизнесу |

| 6 | Ижевский филиал ПАО «МДМ Банк» | Кредитные решения для малого и среднего бизнеса |

| 7 | Филиал «Ижевский» ОАО «АКБ содействия коммерции и бизнесу» | Кредитование малого и среднего бизнеса |

| 8 | Филиал №15 АКБ МОСКОВСКИЙ ОБЛАСТНОЙ БАНК ОАО в г. Ижевск Ижевск | Программа кредитования малого и среднего бизнеса |

| 9 | Филиал ОАО «РОСТ БАНК» в г.Ижевске | Кредитование малого и среднего бизнеса |

| 10 | Операционный офис в г.Ижевске/18 Филиала ПАО «БИНБАНК» | Кредиты и гарантии для бизнеса |

| 11 | Операционный офис в г.Ижевске Филиала ОАО Банк ВТБ | Кредитование для малого и среднего бизнеса |

| 12 | Операционный офис «Ижевский» в г.Ижевск Филиала «Нижегородский» АО «АЛЬФА-БАНК» | Кредитование индивидуальных предпринимателей и малого бизнеса |

| 13 | Операционный офис Альметьевского филиала ЗАО «Солид Банк» в городе Ижевске | Кредиты бизнесу |

| 14 | Операционный офис «Ижевский» Филиала № 6318 Банка ВТБ 24 (ПАО) | Кредиты малому бизнесу |

| 15 | Операционный офис «Ижевский» Филиала ОАО «БАНК УРАЛСИБ» | Кредитование малого бизнеса |

| 16 | Операционный офис «Удмуртский» Приволжского филиала ПАО РОСБАНК | Кредитование предприятий малого бизнеса |

| 17 | Операционный офис «Ижевский» Приволжского филиала ПАО «Промсвязьбанк» | Кредиты для малого и среднего бизнеса |

| 18 | Операционный офис «Ижевский» «Пермского» филиала

Банк ЗЕНИТ (ПАО) в г. Ижевск Ижевск | Кредиты малому и среднему бизнесу |

| 19 | Операционный офис «Ижевский» Поволжского филиала АО «Райффайзенбанк» | Кредитование малого бизнеса |

| 20 | Операционный офис «Ижевский» Филиала «Пермский» ПАО КБ «УБРиР» | Кредиты малому бизнесу |

| 21 | Операционный офис № 132/2011 Филиала «Газпромбанк» (АО) | Кредитование предприятий |

| 22 | Операционный офис «Ижевск» ФИЛИАЛА КБ «ЮНИАСТРУМ БАНК» (ООО) | Кредитование малого и среднего бизнеса |

| 23 | Ижевский операционный офис ООО «Камский коммерческий банк» | Кредитование субъектов малого и среднего предпринимательства |

| 24 | Операционный офис № 1 в г. Ижевск Филиала ОАО Национальный банк «ТРАСТ» Ижевск Филиала ОАО Национальный банк «ТРАСТ» | Кредитование владельцев малого и среднего бизнеса |

| 25 | Операционный офис «Ижевский» Самарского филиала АКБ «СОЮЗ» (ОАО) | Кредитование малого и среднего бизнеса |

| 26 | Ижевский операционный офис «Тимер Банк» (ПАО) | Кредиты малому и среднему бизнесу |

| 27 | Операционный офис «Ижевский» Нижегородского филиала ОАО «РГС Банк» | Кредитование малого и среднего бизнеса |

| 28 | Операционный офис № 9247 Приволжского филиала ПАО «Восточный экспресс банк» | Кредиты для бизнеса |

| 29 | Операционный офис «Отделение в г.Ижевск» ООО «ПромТрансБанк» | Кредиты малому и среднему бизнесу |

| 30 | Операционный офис «Ижевский» Филиала «Саратовский» ПАО «Ханты-мансийский банк Открытие» | Кредитование малого бизнеса |

| 31 | Операционный офис «Ижевск» Филиала ООО КБ «РостФинанс» в г. Перми Перми | Кредитование корпоративных клиентов |

| 32 | Кредитно-кассовый офис ЗАО «Инвестиционный Банк «ФИНАМ» в г.Ижевск | Кредитование юридических лиц |

| 33 | Кредитно-кассовый офис АО «ОТП Банк» в г.Ижевск | Кредитование бизнеса |

| 34 | Кредитно-кассовый офис АО «Углеметбанк» в г.Ижевске | Кредитование юридических лиц |

| 35 | Кредитно-кассовый офис № 5410 «Центральный» г.Ижевск АКБ «АВАНГАРД» — ОАО | Кредитование корпоративных клиентов |

5 шагов к получению бизнес-ссуды

Бизнес-ссуда может помочь вам начать или развивать вашу компанию, но управление процессом ссуды, а также ужесточенные стандарты кредитования могут быть пугающими. Разбивка его на управляемые шаги — от понимания квалификации до покупок для кредиторов и знания того, как подать заявку на ссуду для малого бизнеса — может помочь вам обеспечить финансирование, необходимое вашему бизнесу.

Разбивка его на управляемые шаги — от понимания квалификации до покупок для кредиторов и знания того, как подать заявку на ссуду для малого бизнеса — может помочь вам обеспечить финансирование, необходимое вашему бизнесу.

1. Определите, имеете ли вы право на получение бизнес-кредита

Каков ваш кредитный рейтинг?

Вы можете бесплатно получить свой кредитный отчет в каждом из трех основных кредитных бюро: Equifax, Experian и TransUnion.Вы также можете получить свой кредитный рейтинг бесплатно у нескольких эмитентов кредитных карт и на веб-сайтах по личным финансам, включая NerdWallet.

Банки предпочитают предлагать свои бизнес-ссуды по низкой ставке заемщикам с кредитным рейтингом не ниже 680, говорит Сюзанна Дарден, финансовый специалист Центра развития малого бизнеса Алабамы. Если ваш кредитный рейтинг падает ниже этого порога, рассмотрите ссуды для малого бизнеса для заемщиков с плохой кредитной историей или ссуды от некоммерческого микрокредитора.

Как долго вы в бизнесе?

Кредиторы учтут, как долго ваш бизнес работает.Вы должны быть в бизнесе не менее одного года, чтобы претендовать на получение большинства онлайн-кредитов для малого бизнеса, и не менее двух лет, чтобы претендовать на получение большинства банковских кредитов.

Достаточно ли вы зарабатываете?

Многие кредиторы требуют минимального годового дохода, который может варьироваться от 50 000 до 250 000 долларов. Подсчитайте свой доход и выясните, какой минимум требует данный кредитор, прежде чем подавать заявку.

Можете ли вы позволить себе платежи?

Внимательно посмотрите на финансовые показатели своего бизнеса — особенно на движение денежных средств — и оцените, сколько вы можете себе позволить ежемесячно тратить на погашение ссуды.Некоторые онлайн-кредиторы требуют ежедневных выплат, поэтому обязательно учитывайте это.

Чтобы с комфортом выплачивать ссуду каждый месяц, ваш общий доход должен как минимум в 1,25 раза превышать ваши общие расходы, включая вашу новую сумму погашения, говорит Дарден.

Например, предположим, что доход вашего бизнеса составляет 10 000 долларов в месяц, и вы уже платите 7 000 долларов на аренду, заработную плату и другие расходы. Согласно этому правилу, вы должны иметь возможность позволить себе ежемесячный платеж по кредиту в размере 1000 долларов, поскольку 10 000 долларов в 1,25 раза умножают на 8000 долларов общих расходов.

Есть ли залог?

Вы можете получить обеспеченные и необеспеченные бизнес-ссуды у многих кредиторов. Обеспеченная ссуда требует залога бизнеса, такого как недвижимость или оборудование, которое кредитор может изъять, если вы не вернете ссуду.

Предоставление залога сопряжено с риском, но оно также может увеличить сумму, которую кредиторы позволят вам занять, и снизить процентную ставку.

Кредиторы могут также потребовать личную гарантию — даже для необеспеченных кредитов. Это означает, что вы лично погасите ссуду, если ваш бизнес не сможет этого сделать, и можете позволить кредитору заняться такими вещами, как ваш дом или машина, в случае неуплаты.

2. Решите, какой вид кредита вам нужен.

Кредиторы спросят, зачем вам нужен кредит для малого бизнеса. Ваш ответ, скорее всего, попадет в одну из трех категорий и определит, какой тип бизнес-кредита вам подходит:

Вы хотите начать бизнес. Кредиторам требуется денежный поток для поддержки погашения ссуды, поэтому компании в первый год, как правило, не могут получить бизнес-ссуды. Вместо этого вам придется полагаться на другие виды финансирования стартапов, такие как бизнес-кредитные карты и личные ссуды.

Вы хотите управлять повседневными расходами. Кредитная линия для бизнеса может иметь смысл. Этот гибкий вид финансирования позволяет вам использовать финансирование по мере необходимости для покрытия расходов, таких как заработная плата или непредвиденных расходов, таких как ремонт, предлагая при необходимости полезную подстраховочную систему

Вы хотите развивать свой бизнес. Рассмотрим ссуду SBA, поддерживаемую государством, или традиционный срочный кредит, который часто имеет более высокие максимумы заимствования — например, ссуды SBA могут достигать 5,5 миллионов долларов. Многие кредиторы также предлагают определенные продукты, соответствующие потребностям растущей компании, например ссуды на покупку оборудования или транспортных средств.

3. Сравните кредиторов малого бизнеса

Есть три основных источника получения кредитов малому бизнесу: онлайн-кредиторы, банки и некоммерческие микрокредиторы. У каждого обычно есть несколько продуктов, но в некоторых случаях один может быть лучше, чем другие.

Когда получить бизнес-ссуду у онлайн-кредиторов:

Вам не хватает времени в бизнесе.

Вам нужно срочно финансирование.

Онлайн-кредиторы предоставляют малому бизнесу ссуды и кредитные линии на сумму от 1000 до 5 миллионов долларов.Средняя годовая процентная ставка по этим займам колеблется от 6% до 99%, в зависимости от кредитора, типа и размера ссуды, продолжительности срока погашения, кредитной истории заемщика и необходимости обеспечения залога.

У этих кредиторов редко бывает такая же низкая годовая процентная ставка, как у традиционных банков, но процент одобрения выше, а финансирование происходит быстрее, чем в банках — всего за 12 часов.

Когда получить бизнес-кредит в банке:

Вы занимаетесь бизнесом не менее двух лет.

Срочно наличные деньги не нужны.

Традиционные банковские варианты включают срочные ссуды, кредитные линии и коммерческую ипотеку для покупки недвижимости или рефинансирования.

Через банки Управление малого бизнеса США предоставляет общие ссуды малому бизнесу в рамках своей кредитной программы 7 (a), краткосрочные микрозаймы и ссуды на случай стихийных бедствий. По данным Исследовательской службы Конгресса, SBA предоставляет ссуды на сумму до 5,5 миллионов долларов, из которых 7 (а) ссуд составляют в среднем 533 075 долларов в 2020 финансовом году.Средний микрозайм SBA составляет 13 000 долларов.

Получить ссуду для малого бизнеса в банке может быть сложно из-за таких факторов, как более низкий объем продаж и более низкие денежные резервы. Добавьте к этому плохой личный кредит или отсутствие залога, и многие владельцы малого бизнеса останутся с пустыми руками.

Получение финансирования занимает больше времени, чем другие варианты, но банки обычно являются вариантом с самой низкой годовой процентной ставкой.

Когда получить бизнес-кредит у микрокредитов:

У вас плохая кредитная история или нет кредитной истории.

Традиционную ссуду получить нельзя.

Микрокредиты — это некоммерческие организации, которые обычно предоставляют краткосрочные ссуды на сумму менее 50 000 долларов США. Годовая процентная ставка по этим кредитам обычно выше, чем по банковским кредитам. Для подачи заявки может потребоваться подробный бизнес-план, финансовая отчетность и описание того, для чего будет использован заем, что делает этот процесс длительным.

Также размер ссуд по определению является «микрокредитом». Но эти ссуды могут хорошо работать для небольших компаний или стартапов, которые не могут претендовать на получение традиционных банковских ссуд из-за ограниченного опыта работы, плохой кредитной истории или отсутствия залога.

Accion Opportunity Fund, Kiva и Accompany Capital — это лишь несколько примеров микрокредитов.

Оцените стоимость получения бизнес-кредита

Перед подачей заявления убедитесь, что у вас есть вся необходимая документация. Найдите эти файлы сейчас и сделайте их легкодоступными, чтобы упростить процесс получения ссуды для малого бизнеса.

В зависимости от кредитора вам необходимо будет подать комбинацию из следующего:

Налоговые декларации предприятий и физических лиц.

Выписки с банковских счетов предприятий и частных лиц.

Финансовая отчетность предприятий.

Деловые юридические документы (например, учредительный договор, коммерческая аренда, договор франшизы).

5. Подайте заявку на получение бизнес-кредита

Вы сделали это! Теперь, когда вы определили, какой тип ссуды и какой кредитор вам подходят, пора подать заявку.

Начните с рассмотрения двух или трех аналогичных вариантов в зависимости от условий займа и годовой процентной ставки или годовых.Поскольку годовая процентная ставка включает в себя все комиссии по ссуде в дополнение к процентной ставке, это лучший способ понять общую стоимость бизнес-ссуды за год.

Из ссуд, на которые вы имеете право, выберите ссуду с самой низкой годовой процентной ставкой (при условии, что вы можете обрабатывать регулярные платежи по ссуде) и подайте заявку с документами, которые вы собрали.

Обратите внимание, что кредитные бюро не делают различий между служебными и личными запросами. Если вы используете свою личную кредитную историю, это может повлиять на ваш кредитный рейтинг при подаче заявки на ссуду для малого бизнеса, поэтому важно выбрать лучший вариант.

Часто задаваемые вопросыКак получить первый кредит для малого бизнеса?

Для получения ссуды для малого бизнеса в банке вам понадобятся высокий личный кредитный рейтинг, солидные финансовые показатели бизнеса, такие как доход, не менее одного года в бизнесе и, в некоторых случаях, залог. Онлайн-кредиторы требуют менее строгих требований. Если вы только начинаете, рассмотрите альтернативы, такие как кредитные карты для бизнеса. См. Наш список вариантов финансирования стартапов.

Трудно ли получить кредит малому бизнесу?

Может быть сложно получить право на ссуду для малого бизнеса без сильного личного балла (от 700) и значительного денежного потока от вашего бизнеса.Это одна из распространенных причин, по которым ваша заявка на получение бизнес-кредита может быть отклонена.

10 ключевых шагов для получения ссуды для малого бизнеса

Кредит для малого бизнеса может помочь вашему бизнесу расти.

gettyСсуды для малого бизнеса доступны у большого числа традиционных и альтернативных кредиторов. Кредиты для малого бизнеса могут помочь вашему бизнесу расти, финансировать новые исследования и разработки, помочь вам выйти на новые территории, повысить продажи и маркетинговые усилия, позволить вам нанять новых людей и многое другое.

В этой статье объясняются 10 ключевых шагов, которые необходимо выполнить, чтобы получить ссуду для малого бизнеса, а также даны некоторые практические советы и понимание процесса кредитования.

1. Узнайте о различных типах ссуд для малого бизнеса

Существует несколько типов ссуд для малого бизнеса. Варианты варьируются в зависимости от потребностей вашего бизнеса, продолжительности ссуды и конкретных условий ссуды. Вот несколько вариантов ссуды для малого бизнеса:

кредитов ГЧП. Популярная программа защиты зарплаты (PPP) вновь открылась 11 января 2021 года. Это позволяет выдавать ссуды квалифицированным малым предприятиям — и, если вырученные средства используются по назначению, ссуда будет прощена. Вот некоторые ключевые элементы таких кредитов:

- Компания должна показать, что ее годовая валовая выручка или в течение любого квартала 2020 года снизилась как минимум на 25% по сравнению с аналогичным кварталом 2019 года.

- Предприятие должно было работать до 15 февраля 2020 г.

- На предприятии должно быть не более 300 сотрудников.

- Если компания ранее получала ссуду в рамках ГЧП, она должна была использовать всю сумму предыдущей ссуды.

- Определенные виды бизнеса не имеют права участвовать в программе, например, публичные компании, аналитические центры и организации, занимающиеся лоббированием или политической защитой.

Кредит ГЧП может быть использован на следующие виды расходов:

- Расходы на заработную плату

- Аренда

- Коммунальные платежи

- Операционные расходы (например, затраты на программное обеспечение)

- Расходы на материальный ущерб, не покрытые страховкой

- Затраты на средства защиты, например маски

Сумма кредита, которую вы можете получить, рассчитывается следующим образом:

- До 2.5-кратная среднемесячная заработная плата для большинства предприятий

- До 3,5-кратного среднемесячного фонда заработной платы для предприятий гостиничного и общественного питания

- Как правило, заемщики могут рассчитать свои совокупные затраты на заработную плату, используя данные либо за предыдущие 12 месяцев, либо за календарный год 2019. Для сезонных предприятий заявитель может использовать среднемесячную заработную плату за период с 15 февраля 2019 г. или 1 марта 2019 г. , и 30 июня 2019 г.

Компании, получившие новый заем в рамках ГЧП в рамках вновь открытой программы, имеют право на прощение ссуды посредством упрощенного заявления о прощении ссуды.Малые предприятия могут подать заявку на ссуду ГЧП у местного кредитора или онлайн-кредитора.

См. Новое руководство по следующему раунду ссуд ГЧП: Обзор для малых предприятий.

Ссуды SBA на случай стихийных бедствий. У SBA есть программа ссуд на случай стихийных бедствий для предприятий, пострадавших от объявленной катастрофы, включая пандемию Covid-19. Кредит COVID-19 на случай стихийного бедствия (EIDL) предназначен для помощи пострадавшим предприятиям.

Ключевые элементы программы EIDL:

- Правомочные заемщики включают малые предприятия, которые понесли значительный экономический ущерб в результате пандемии Covid-19.

- Ссуды доступны компаниям, находящимся в любом штате, территории США или Вашингтоне, округ Колумбия.

- Ссуды могут использоваться для покрытия оборотного капитала и обычных операционных расходов (т. Е. Продолжения выплаты пособий по медицинскому обслуживанию, аренды, коммунальных услуг и фиксированных выплат по долгу).

- Процентная ставка по кредитам обычно составляет 3,75%, срок погашения составляет 30 лет.

- ссуд EIDL не подлежат прощению, в отличие от ссуд ГЧП.

- Нет никаких штрафов или сборов за предоплату.

- Платежи откладываются на первый год действия ссуды, хотя проценты начисляются.

Малые предприятия могут подать заявку на получение ссуды EIDL напрямую онлайн через веб-сайт SBA.

Кредитная линия для малого бизнеса. В рамках кредитной линии для малого бизнеса ваш бизнес может получить доступ к средствам от кредитора по мере необходимости. Будет установлено ограничение на сумму доступных средств (например, 100 000 долларов США), но кредитная линия полезна для управления денежным потоком компании и непредвиденными расходами.Обычно за открытие кредитной линии взимается комиссия, но с вас не начисляются проценты до тех пор, пока вы не заберете средства. Проценты обычно выплачиваются ежемесячно, а основная сумма, удерживаемая по линии, часто амортизируется в течение многих лет. Однако большинство кредитных линий требуют ежегодного продления, что может потребовать дополнительной платы. Если линия не будет продлена, вы должны будете оплатить ее полностью в это время.

Финансирование под дебиторскую задолженность. Кредитная линия под дебиторскую задолженность — это кредитная линия, обеспеченная дебиторской задолженностью компании (AR).Линия AR позволяет получать наличные сразу, в зависимости от уровня вашей дебиторской задолженности; процентная ставка переменная. Линия AR оплачивается по мере того, как ваши клиенты оплачивают дебиторскую задолженность.

Ссуды на оборотный капитал. Ссуда на оборотный капитал — это механизм заимствования долга, используемый компанией для финансирования своей повседневной деятельности. Компании используют такие ссуды для управления колебаниями доходов и расходов из-за сезонности или других обстоятельств в их бизнесе. Некоторые ссуды на оборотный капитал являются необеспеченными, но компании, у которых мало или совсем нет кредитной истории, должны будут заложить залог по ссуде или предоставить личную гарантию.Ссуды на оборотный капитал, как правило, представляют собой краткосрочные ссуды от 30 дней до одного года. Такие ссуды обычно составляют от 5000 до 100000 долларов для малого бизнеса.

Срочные ссуды для малого бизнеса. Срочные ссуды обычно предоставляются на установленную сумму в долларах (например, 250 000 долларов США) и используются для бизнес-операций, капитальных затрат или расширения. Проценты выплачиваются ежемесячно, а основная сумма долга обычно выплачивается в течение шести месяцев до трех лет (которые могут быть погашены в течение срока ссуды или иметь разовый платеж в конце).Срочные ссуды могут быть обеспеченными или необеспеченными, а процентная ставка может быть переменной или фиксированной. Они хороши для малых предприятий, которым нужен капитал для роста или для крупных разовых расходов.

Ссуды для малого бизнеса SBA. Некоторые банки предлагают привлекательные ссуды под низкую процентную ставку для малого бизнеса, обеспеченные и гарантированные SBA. Благодаря гарантии SBA процентная ставка и условия погашения более выгодны, чем у большинства кредитов. Суммы займа варьируются от 30 000 долларов США до 5 миллионов долларов США.Однако процесс ссуды может занять много времени из-за строгих требований для правомочных малых предприятий. Посетите веб-сайт SBA, чтобы увидеть список 100 самых активных кредиторов SBA.

Ссуды на оборудование. Малые предприятия могут покупать оборудование, автомобили и программное обеспечение в кредит на оборудование. Обычно для этого требуется первоначальный взнос в размере 20% от покупной цены оборудования, а ссуда обеспечивается оборудованием. Проценты по ссуде обычно выплачиваются ежемесячно, а основная сумма обычно амортизируется в течение двух-четырех лет.Суммы ссуд обычно варьируются от 5000 до 500000 долларов, и на них могут начисляться проценты по фиксированной или переменной ставке. Ссуды на оборудование также иногда могут быть структурированы как аренда оборудования.

Кредитные карты для малого бизнеса. Хотя некоторые владельцы бизнеса могут опасаться их использовать, кредитные карты для малого бизнеса также могут выступать в качестве краткосрочного финансирования малого бизнеса. Процентные ставки будут варьироваться в зависимости от эмитента кредитной карты, суммы, доступной на карте, и кредитоспособности держателя карты.Многие эмитенты кредитных карт для малого бизнеса требуют, чтобы основной владелец был солидарен с компанией. Эмитенты кредитных карт для малого бизнеса включают American Express, Brex, CapitalOne, Bank of America и многие другие. Многие кредитные карты предлагают рекламные начальные ставки 0% на короткий период времени (от шести до девяти месяцев). Кэшбэк и бонусные программы позволяют получать вознаграждение за покупки по кредитной карте.

2. Доступные исследования кредиторов

Сейчас больше кредиторов, чем когда-либо, желающих ссудить малому бизнесу, и многих из них можно найти с помощью простого онлайн-поиска.Вот основные типы кредиторов:

- Прямые кредиторы онлайн. Есть ряд онлайн-кредиторов, которые выдают ссуды малому бизнесу через относительно простой онлайн-процесс. Авторитетные компании, такие как PayPal, могут в очень короткие сроки предоставить малому бизнесу денежные авансы, ссуды на пополнение оборотного капитала и краткосрочные ссуды на сумму от 5000 до 500000 долларов. Такие сайты, как Fundera, предлагают доступ к нескольким кредиторам, выступая в качестве услуги привлечения потенциальных клиентов для кредиторов.

- Крупные коммерческие банки. Традиционными кредиторами на рынке малого бизнеса являются такие банки, как Wells Fargo, JP Morgan и Citibank. Процесс одобрения ссуды, как правило, медленнее из-за более строгих критериев андеррайтинга ссуды.

- Местные общественные банки. Многие общественные банки имеют сильное желание предоставлять ссуды малому бизнесу местным предприятиям.

- Одноранговые кредитные сайты . Существует ряд сайтов, которые действуют как посредники между индивидуальными и институциональными кредиторами и мелкими заемщиками, включая SMBX, LendingClub и Funding Circle.Эти кредиторы могут принимать решения относительно быстро.

- Банковские кредиторы, обеспеченные гарантиями SBA . Ряд банковских кредиторов выдают ссуды, обеспеченные SBA, и, как отмечалось выше, эта поддержка позволяет кредиторам предлагать более привлекательные условия.

3. Спрогнозируйте, как кредиторы будут рассматривать вашу кредитную историю и профиль рисков

Кредиторы в конечном итоге выносят суждение о том, предоставлять или нет ссуду малому бизнесу, исходя из кредитоспособности заемщика и профиля рисков. Кредиторы будут учитывать следующие факторы, поэтому внимательно изучите их и рассмотрите возможность принятия соответствующих корректирующих мер:

- Кредитный рейтинг / кредитный отчет.Кредиторы проверит ваш кредитный отчет, кредитный рейтинг и историю своевременных платежей по кредитным картам, займам и контрактам с поставщиками. Так что просмотрите свой кредитный отчет и удалите все недостатки.

- Непогашенные кредиты и движение денежных средств. Кредиторы изучат ваши непогашенные ссуды и долги, чтобы определить, будет ли ваш денежный поток достаточным для выплаты существующих ссуд и обязательств, а также для предполагаемой новой ссуды.

- Активы в бизнесе. Кредиторы будут проверять активы в бизнесе (особенно оборотные активы, такие как денежные средства и дебиторская задолженность), чтобы увидеть, есть ли у них хорошая база активов, которую можно будет использовать в случае дефолта по ссуде.

- Время в работе. Кредиторы будут более благосклонно относиться к предприятиям, которые работают несколько лет или более.

- Инвесторы в компании. Кредиторы будут более благосклонно относиться к компании, если у нее есть профессиональные венчурные инвесторы, стратегические инвесторы или известные бизнес-ангелы.

- Финансовая отчетность. Кредиторы изучат ваши финансовые результаты, как указано в следующем разделе ниже.

4.Убедитесь, что ваша финансовая отчетность в порядке

В зависимости от размера вашей ссуды ваша финансовая отчетность и бухгалтерские записи будут тщательно проверены кредитором. Поэтому убедитесь, что они являются полными, правильными и исчерпывающими, включая баланс, отчеты о прибылях и убытках и отчеты о движении денежных средств. Кредитор проанализирует ваш денежный поток, валовую прибыль, отношение долга к собственному капиталу, кредиторскую и дебиторскую задолженность, EBITDA и многое другое, поэтому будьте готовы ответить на вопросы по этим темам.Подумайте о том, чтобы ваш бухгалтер просмотрел вашу финансовую отчетность, чтобы предвидеть проблемы, которые могут возникнуть у кредитора.

Кредиторы предпочитают финансовые отчеты, которые были проверены сертифицированным бухгалтером (CPA), но многие малые предприятия не хотят нести расходы на аудит. Одна из альтернатив — поручить финансовую отчетность «проверять» CPA (что дешевле и быстрее). Однако некоторые кредиторы могут не требовать ни проверенных, ни проверенных отчетов.

5. Соберите подробную информацию для заявки на кредит для малого бизнеса

Если вы хотите успешно получить ссуду для малого бизнеса, вы должны быть готовы предоставить подробную информацию и документы о своем бизнесе; важно быть подготовленным и организованным.В зависимости от типа ссуды от банковских кредиторов часто требуется следующая информация:

- Название компании (включая администраторов баз данных)

- ИНН

- Список руководителей и их биография

- Юридическая структура (например, ООО, корпорация S, корпорация C)

- Финансовая отчетность за последние два-три года и финансовая отчетность за текущий год (баланс, отчеты о прибылях и убытках, отчеты о движении денежных средств, акционерный капитал)

- Прогнозируемая финансовая отчетность (чтобы кредитор мог получить представление о ваших ожидаемых будущих операциях и денежных потоках)

- Государственные документы для компании, такие как свидетельство о регистрации, документы об иностранных корпорациях и сертификаты хорошей репутации

- Копии полиса страхования ключевого персонала и страхования гражданской ответственности

- Сумма запрашиваемого кредита

- Деловой отчет о кредитных операциях (например, от агентства кредитной информации, такого как Dun & Bradstreet)

- Возможное обеспечение по кредиту

- Финансовая отчетность основного акционера / владельца бизнеса (особенно в случае, когда потребуется личная гарантия)

- Бизнес-план, резюме или презентация компании для инвесторов (см. Руководство по сбору средств для стартапов для инвесторов)

- Налоговые декларации компании за последние два-три года (подписанные копии со всеми приложениями и приложениями)

- Выписки из коммерческого банка

См. Также 65 вопросов, которые венчурные капиталисты зададут стартапам.

6. Будьте готовы указать, сколько вы хотите заимствовать, и ожидаемое использование поступлений от займа

Кредитор захочет знать, какой объем финансирования вы ищете и как будут использованы средства, полученные от ссуды. Будет ли ссуда использована на оборудование или капитальные затраты? Расширение или найм? Увеличение запасов? Увеличение продаж и маркетинговых усилий? Новые исследования и разработки в области технологий? Разработка нового продукта? Расширение на новые объекты или территории?

Вы можете занять немного больше, если вы столкнетесь с денежным кризисом, который продлится месяц или два.Вы должны избегать дефолта по кредиту.

7. Определите, какие гарантии или гарантии могут быть предоставлены

Кредитора в первую очередь беспокоит способность заемщика погасить ссуду. В той степени, в которой кредитору может быть предоставлен обеспечительный интерес на активы компании (оборудование компании, имущество, дебиторская задолженность и т. Д.), Заемщик должен иметь возможность увеличить свои шансы на получение ссуды на выгодных условиях. Некоторые кредиторы могут настаивать на личной гарантии основного владельца бизнеса.По возможности, этого лучше избегать, поскольку это подвергает риску ваши личные активы, а не только бизнес-активы.

8. Проанализировать ключевые условия предлагаемого бизнес-кредита

Чтобы убедиться, что предлагаемый бизнес-кредит имеет смысл для вашего бизнеса, вам необходимо проанализировать ключевые условия, предложенные кредитором, и сравнить их с условиями, доступными от альтернативных кредиторов. Вот ключевые термины, которые следует рассмотреть:

- Какая процентная ставка по кредиту и как она может меняться с течением времени? Многие ссуды меняются со временем в зависимости от преобладающей «основной ставки» или какого-либо другого ориентира.

- Как часто выплачиваются проценты?

- Когда наступает срок погашения основной суммы долга или как она амортизируется в течение срока ссуды? С точки зрения денежного потока вам необходимо хорошо понимать комбинированные выплаты процентов и основной суммы долга.

- Какая комиссия за выдачу кредита?

- Какие другие расходы или сборы налагаются (например, сборы за андеррайтинг, административные сборы, сборы за обработку ссуд и т. Д.)?

- Какие операционные ковенанты налагаются на ваш бизнес (например, максимальное отношение заемного капитала к собственному капиталу или минимальный порог денежных средств, которым обладает компания)?

- При каких обстоятельствах кредитор может объявить дефолт по ссуде?

- Требуется ли какое-либо обеспечение или залог?

- Какие периодические отчеты или финансовые отчеты необходимо предоставлять кредитору?

- Существуют ли ограничения на использование заемных средств?

- Можно ли досрочно погасить кредит без штрафных санкций? А если есть штраф, разумен ли он?

9.Просмотрите свой онлайн-профиль и сообщения

Кредитор малого бизнеса проведет комплексную проверку, которая может включать проверку доступной в Интернете информации о бизнесе и его основном владельце. Поэтому сделайте следующую проверку, ожидая такой должной осмотрительности, чтобы увидеть, следует ли вам вносить какие-либо изменения или удаления в свое присутствие в Интернете:

- Просмотрите веб-сайт своей компании. Он современный и профессиональный?

- Проверьте свое присутствие в LinkedIn, Facebook, Twitter и других социальных сетях.

- Просмотрите все отзывы Yelp, которые могли получить ваша компания.

- Просмотрите сообщения основного владельца на LinkedIn и других веб-сайтах.

10. Получите дополнительную информацию о процессе кредитования малого бизнеса

Чем больше вы осведомлены о вариантах и процедурах кредитования малого бизнеса, тем больше у вас шансов получить ссуду. Вот несколько дополнительных статей для обзора:

ЗаключениеСсуды для малого бизнеса доступны от множества различных кредиторов, с множеством вариантов, адаптированных к финансовому положению вашего бизнеса.Предвидя, что кредиторы будут рассматривать и требовать, вы значительно увеличиваете свои шансы на получение выгодной ссуды для малого бизнеса.

Об авторе

Ричард Д. Харроч — управляющий директор и глобальный руководитель отдела слияний и поглощений в VantagePoint Capital Partners, венчурном фонде в районе Сан-Франциско. Смотрите все его статьи и полную биографию на AllBusiness.com .

Авторские права © Ричард Д.Харрох. Все права защищены.

государственных ссуд для малого бизнеса — как их получить?

Государственные ссуды для малого бизнеса помогают сделать ваш собственный бизнес доступным. Сначала идет поиск подходящего места, затем идет создание клиентской базы, а затем все начальные проблемы с генерированием денежного потока, прежде чем ваш бизнес укоренится и наберет обороты. Начало бизнеса имеет решающее значение, потому что это когда вы приобретаете или теряете доверие на рынке. Если вы разочаруете своих клиентов, они могут не дать вам второго шанса.Если ваш бизнес начинает неустойчиво (большинство из них делает это), и вы верите, что сможете выздороветь, но для этого вам нужно дополнительное финансирование, вы можете подать заявку на получение государственных займов для малого бизнеса.

Почему государственные займы?

Коммерческие кредиторы неохотно предоставляют ссуды тем, у кого нет надежной кредитной истории и финансовой истории. Это не относится к государственным кредитам для малого бизнеса. Очевидно, что хороший кредитный отчет важен, и вам придется следовать руководящим принципам в отношении периода погашения и процентной ставки, установленной правительством, но обычно процентные ставки, взимаемые по государственным займам, ниже, чем те, которые вы могли бы ожидать в частном секторе. .

Подробнее о государственных займах для малого бизнеса

Государственные ссуды обычно предлагаются через банки и кредитные союзы, которые сотрудничают с Управлением малого бизнеса (SBA). SBA — это правительственный орган США, целью которого является оказание поддержки малому бизнесу и предпринимателям. Для каждого разрешенного кредита гарантированная государством гарантия обеспечивает серьезное доверие, поскольку кредитор знает, что даже в случае невыполнения обязательств государство выплатит остаток.Эти ссуды можно использовать для различных целей, например:

- Закупка нового оборудования, техники, запчастей, расходных материалов и др.

- Финансирование улучшений арендованного имущества

- Коммерческая ипотека на здания

- Рефинансировать существующую задолженность

- Открытие кредитной линии

Государственные ссуды для малого бизнеса приносят пользу как малому бизнесу, так и кредитному агентству. Для малого бизнеса это выгодно, потому что это деньги и капитал, к которым у них тоже может не быть доступа.Для банков риск ссуды снижается за счет обеспечения ссуды SBA.

Различные государственные займы SBA

SBA предоставляет финансовую помощь через различные программы кредитования. Вот некоторые из наиболее популярных займов:

- 7 (a) Программа гарантирования ссуд: направлена в первую очередь на помощь малому бизнесу в открытии или расширении его услуг. Максимальный размер такого кредита — 5 миллионов долларов.

- Программа микрокредитования: в основном используется для краткосрочных целей, таких как покупка товаров, офисной мебели, транспорта, компьютеров и т. Д.Максимальная сумма установлена на уровне 50 000 долларов.

- 504 Программа фиксированных активов: с фиксированной ставкой и долгосрочным финансированием, эти ссуды нацелены на соискателей, чья бизнес-модель принесет прямую пользу их сообществу, либо путем создания рабочих мест или предоставления необходимых услуг в недостаточно обслуживаемых районах. Опять же, максимальная сумма составляет 5 миллионов долларов.

- Помощь при стихийных бедствиях: в рамках этой программы выдаются ссуды арендаторам или домовладельцам с низкими процентными ставками и долгосрочным планом восстановления собственности до состояния, существовавшего до стихийного бедствия.

В большинстве случаев для соответствия требованиям достаточно хорошего кредитного отчета. Кроме того, это вселяет доверие не только к кредитору, но и к вам. В каждом штате Америки есть как минимум один офис SBA. Если вы свяжетесь с ними по поводу статуса запуска вашей бизнес-модели и плана, вы сможете получить государственную ссуду для малого бизнеса, которая предоставит вам финансирование, чтобы воплотить ваши мечты в реальность.

Вы только что узнали: Государственные программы кредитования малого бизнеса

Для получения дополнительной информации посетите этот связанный ресурс: Финансирование бизнесаУ вас есть предложения по теме?

Мы быстро работаем над обновлением наших ресурсов и контента.Отправьте отзыв, чтобы сообщить нам об этом!Как получить ссуду для малого бизнеса

Открытие и ведение малого бизнеса — это увлекательно. Однако здесь есть свои проблемы. Одна из самых больших проблем, с которыми сталкиваются владельцы малого бизнеса (и те, кто хочет начать новый бизнес), — это обеспечение финансирования.

Банки, как правило, придерживаются жесткой кредитной политики, и малый бизнес часто считается объектом повышенного риска. Это кажется несправедливым, правда? Вам может потребоваться финансирование по разным причинам — для начала бизнеса, его развития или даже для покрытия ваших обычных повседневных расходов (включая инвентаризацию и расчет заработной платы).Как вы должны получить финансирование, если банки не так охотно вам кредитуют?

К счастью, вам не повезло. Есть много вариантов ссуд для малого бизнеса. Вот несколько советов о том, как получить ссуду для малого бизнеса, чтобы помочь вам начать свой бизнес или поддерживать его успешную работу.

11 шагов для получения ссуды для малого бизнеса

1. Определите, зачем вам нужны деньги.

Есть множество причин, по которым вам могут понадобиться деньги для вашего малого бизнеса.Возможно, вам понадобится ссуда для малого бизнеса, чтобы ваша новая компания заработала. Возможно, у вас все хорошо, но вы просто не можете развивать или расширять свой бизнес.

Вам могут понадобиться деньги, чтобы помочь вам управлять повседневными расходами, которые могут включать инвентаризацию или платежную ведомость для ваших сотрудников. Может быть, вам нужно провести исследования и разработки или создать маркетинговую кампанию.

Какова бы ни была причина вашей потребности в ссуде для малого бизнеса, определите ее. Кредиторы спросят вас, почему вы вообще подаете заявку на получение ссуды.Вам также нужно будет определить, сколько денег, по вашему мнению, вам понадобится. Это важная информация, которую должен знать ваш потенциальный кредитор.

Наличие плана о том, как вы будете использовать средства, поможет увеличить ваши шансы на получение ссуды для малого бизнеса.

2. Изучите варианты ссуды для малого бизнеса.

Что вы думаете, когда думаете о ссуде? Большинство людей склонны думать, что единственное место, где вы можете получить ссуду, — это традиционный банк.Однако, когда дело доходит до получения ссуды для малого бизнеса, существует множество вариантов, в том числе:

3. Подать заявку на ссуду Администрации малого бизнеса (SBA).

Это обеспеченный государством заем, разработанный специально для нужд малого бизнеса. Наиболее распространенный тип ссуды SBA для малого бизнеса — ссуда 7 (а). Эти ссуды имеют более длительные сроки погашения и меньшие первоначальные платежи, чем традиционные банковские ссуды.

Их можно использовать для различных целей, включая землю, новое оборудование или даже просто оборотный капитал.

Хотя вы можете найти ссуды SBA в нескольких известных банках (как в крупных банках, так и в местных банках), вы также можете найти ссуды для малого бизнеса в Интернете. Существует множество авторитетных сайтов прямого кредитования (таких как Swift Capital и LendingTree), а также одноранговых сайтов кредитования (таких как LendingClub и Prosper).

4. Получите кредитную линию для бизнеса.

Бизнес-кредитная линия — это вид кредита на оборотный капитал, который работает аналогично бизнес-кредитной карте.После утверждения кредитной линии вам будет предоставлена определенная сумма. Вы можете снять до этой суммы денег. Когда вы погашаете то, что вы взяли в долг, кредитная линия пополняется, и вы можете снова использовать эти средства.

5. Рассмотрите возможность факторинга счетов-фактур.

Эти типы ссуд обычно используются владельцами малого бизнеса, которые выставляют более крупные счета, но ваша дебиторская задолженность, как правило, медленно производит их платежи. Эти ссуды работают, по сути, «продавая» вашу дебиторскую задолженность (за установленную плату), чтобы получить немедленный оборотный капитал.Таким образом, вы можете поддерживать бесперебойную работу своего бизнеса, не опасаясь задержек в выплатах.

6. Изучите срочные ссуды для малого бизнеса.

Срочные ссуды обычно используются для повседневных операций, расходов или расширения вашего бизнеса. Основная сумма долга обычно выплачивается в течение 6 месяцев — 3 лет. Они могут быть обеспеченными или необеспеченными, а процентные ставки по кредитам для малого бизнеса могут быть фиксированными или переменными.

Если вы только начинаете свой малый бизнес, получить финансирование может быть немного сложнее, поскольку многие виды ссуд требуют, чтобы вы занимались бизнесом в течение определенного времени.Но важно знать, что у вас все еще есть доступные варианты. Одним из вариантов для начинающего владельца малого бизнеса является так называемый микрозайм.

Микрозаймы изначально были разработаны для помощи бедным предприятиям (обычно в более бедных странах), которые изо всех сил пытались начать свое дело.

Сейчас они используются по всей территории Соединенных Штатов (и во всем мире), чтобы помочь новым малым предприятиям начать свое дело. Микрозаймы обычно предоставляют 35 000 долларов, но некоторые микрокредиты предоставляют до 50 000 долларов.Они не только помогут вам начать свой бизнес, но также могут быть использованы для развития малого бизнеса.

Более новый вариант получения финансирования, необходимого для ссуды на открытие малого бизнеса, — это краудфандинг.

Краудфандинг (среди популярных веб-сайтов Indiegogo и Kickstarter) полагается на инвесторов, которые помогут вам начать свой малый бизнес. Инвесторы предоставляют вам деньги в обмен на определенные льготы, такие как товары или услуги, которые вы планируете продавать.

Вы также можете рассмотреть вопрос о привлечении бизнес-ангелов для получения ссуды на открытие малого бизнеса.Бизнес-ангелы — это успешные владельцы бизнеса, которые хотят вкладывать свое время и деньги, чтобы помочь новому бизнесу добиться успеха.

Существует множество ссуд для малого бизнеса (как для уже существующего, так и для нового малого бизнеса), предназначенных для определенных типов владельцев бизнеса. Например, если ваш малый бизнес принадлежит женщинам или ветеранам вооруженных сил, вы можете рассмотреть возможность получения ссуд для малого бизнеса специально для женщин или ссуд для малого бизнеса VA.

Что, если бы существовал способ получить деньги для финансирования вашего малого бизнеса, которые вам не нужно было возвращать? Звучит слишком хорошо, чтобы быть правдой, правда? Но это правда.Это гранты для малого бизнеса.

Некоторые гранты финансируются из федерального или государственного бюджета. Другие доступны через некоммерческие организации, организации или корпорации. Некоторые из них ориентированы на определенные типы предприятий, например, те, которые принадлежат женщинам или ветеранам вооруженных сил.

Хотя этот вариант кажется наиболее идеальным, важно помнить, что есть несколько человек, которым нужны бесплатные деньги, поэтому с вашей стороны может потребоваться дополнительное время и усилия, чтобы получить грант для малого бизнеса.

7. Определите, соответствуете ли вы требованиям.

После того, как вы тщательно изучите свои варианты и определили, какой вариант (или варианты) лучше всего подходит для ваших конкретных нужд, вам нужно будет выяснить, действительно ли вы можете претендовать на это. Право на получение многих видов ссуд для малого бизнеса требует определенных требований.

Одним из важнейших факторов, определяющих право на получение кредита для малого бизнеса, является ваш кредитный рейтинг. Например, для получения кредита SBA для малого бизнеса требуется кредитный рейтинг не менее 680 или выше.

Не знаете свой кредитный рейтинг? Есть простой способ узнать. Вы имеете право на получение одного бесплатного кредитного отчета от каждого из трех основных кредитных агентств (Equifax, Experian и Transunion) ежегодно.

Вы также можете получить свой рейтинг FICO бесплатно у многих крупных эмитентов кредитных карт (и на веб-сайтах, посвященных личным финансам). Если ваш кредитный рейтинг ниже 680, вам может потребоваться поискать кредиторов для малого бизнеса, которые работают с лицами с плохой кредитной историей.

Но не беспокойтесь о финансировании, если у вас невысокий кредит.Есть способы получить ссуды для малого бизнеса с плохой кредитной историей.

Вы также можете рассмотреть возможность получения микрозайма.

Продолжительность вашей коммерческой деятельности также определяет ваше право на получение ссуды для малого бизнеса. Для того, чтобы претендовать на большинство ссуд для малого бизнеса, вам необходимо иметь опыт работы не менее 2 лет.

Рентабельность тоже важна. Есть много кредиторов, которые потребуют, чтобы вы зарабатывали хотя бы определенную сумму денег каждый год. Это также поможет определить, сможете ли вы вносить необходимые минимальные ежемесячные платежи по новому кредиту вместе с остальными ежемесячными платежами.

Но что, если вы только начинаете свой бизнес? Хотя у вас может быть кредитный рейтинг, у вас может не быть времени для работы или доступного дохода.

Это не значит, что вам не повезло! Многие типы ссуд для запуска малого бизнеса, как правило, учитывают другие факторы, а не кредитную историю или тот факт, что у вас нет лет в бизнесе.

Вместо этого кредиторы для начинающих малых предприятий склонны смотреть на более широкую картину. Они хотят видеть надежный бизнес-план, что вы сделали свою домашнюю работу и что вы увлечены своим новым предприятием.

8. Оформите страховку малого бизнеса, чтобы получить ссуду.

Я знаю, что приведенная выше информация требует большого внимания. Но это вся информация, которая может помочь вам сделать еще один шаг к вашей деловой мечте и цели получить ссуду для малого бизнеса.

Хотя многие из вышеперечисленных могут помочь в обосновании ваших прав при финансировании вашего бизнеса, не забудьте также рассмотреть вопрос о страховании малого бизнеса при подготовке заявки на ссуду для малого бизнеса.

Интересно узнать, от каких рисков может помочь страхование бизнеса? Политика общей ответственности может помочь защитить вас в случае любого ущерба собственности третьих лиц, телесных повреждений или медицинских счетов в результате чего-то, что происходит на работе.Политика профессиональной ответственности помогает защитить вас от любых претензий по небрежности со стороны клиентов.

Конечно, вышеуказанное может не произойти — и мы надеемся, что это не так! Но если это произойдет, есть вероятность, что это может нанести большой ущерб вашему бизнесу или личным финансам. Средняя сумма иска о гражданской ответственности за материальный ущерб или телесные повреждения составляет 30 000 долларов. Это может вырыть вам финансовую яму, из которой трудно выбраться.

Нелегко сосредоточиться на том, что может пойти не так в будущем, пока вы только начинаете, но корпорации, выдающие ссуды малому бизнесу, хотят знать, что вы понимаете потенциальный риск.

В зависимости от конкретной ссуды для малого бизнеса от вас может потребоваться страховое покрытие для малого бизнеса, чтобы считаться правомочным.

Застрахуйтесь менее чем за 10 минут

Получите доступный и индивидуальный полис за считанные минуты. Так вы сможете вернуться к тому, что действительно важно: к вашему бизнесу.

Начните здесь>9. Подготовьте все свои документы.

Прежде чем подавать заявление на ссуду для малого бизнеса, важно, чтобы у вас была готова вся необходимая документация.В зависимости от типа ссуды, на которую вы подаете заявку, вам могут потребоваться такие документы, как:

Название вашей компании.

Ваш федеральный налоговый идентификатор.

Ваша юридическая структура (если вы LLC, S Corporation или что-то еще).

Налоговые декларации предприятий и физических лиц (обычно за последние 2–3 года).

Выписки с банковского счета (как служебные, так и личные).

Финансовая отчетность за последние 2-3 года (включая балансы, отчеты о прибылях и убытках, движении денежных средств и т. Д.)).

Прогнозируемая финансовая отчетность.

Подробный бизнес-план или предложение для инвестора.

10. Предложите залог при подаче заявления на получение кредита.

Будьте готовы предложить залог при подаче заявления на ссуду для малого бизнеса. Кредиторы очень заинтересованы в вашей способности погасить ссуду. Если вы не можете этого сделать, они захотят возместить часть своих потерь.

Залог похож на вид залога и может включать оборудование, землю или вашу дебиторскую задолженность (среди прочего).

В случае дефолта по ссуде кредитор вступает во владение залогом. Некоторые кредиторы малого бизнеса требуют личной гарантии от основного владельца.

Эти виды гарантий, однако, сопряжены с риском, поскольку они ставят под угрозу личные активы основного владельца, а также бизнес-активы в случае невыплаты ссуды. Предложение залога может помочь увеличить ваши шансы на получение кредита для малого бизнеса.

11. Разберитесь в условиях предлагаемого кредита.

Если вы подали заявку на получение более чем одной ссуды для малого бизнеса, вам не нужно принимать первое поступившее предложение. Фактически, лучше всего сравнить условия предлагаемого кредита, сравнить их друг с другом и убедиться, что они имеют смысл для вашего бизнеса.

Внимательно посмотрите на ставки по кредитам для малого бизнеса, и на то, являются ли они фиксированными или переменными. Прежде чем принять условия займа, задайте себе следующие вопросы:

Как часто выплачиваются проценты?

Какая комиссия за инициирование (если есть)?

Существуют ли какие-либо другие расходы или комиссии, связанные с ссудой (комиссия за андеррайтинг, комиссия за обработку и т. Д.)?

Требуется ли какой-либо залог (не все кредиторы малого бизнеса требуют залог)?

Нужно ли вам периодически представлять отчеты или другие документы на протяжении всего срока кредита?

Существуют ли какие-либо ограничения на использование денег ссуды для малого бизнеса?

Можете ли вы погасить кредит досрочно без штрафа (а если есть штраф, то какой)?

Понимание условий ссуды для малого бизнеса поможет вам убедиться, что вы выберете наиболее подходящий для ваших нужд, и что он поможет вам достичь ваших конкретных целей.

Не отставайте от своего присутствия в Интернете, если хотите ссуду для малого бизнеса

Многие кредиторы, предоставляющие ссуды для малого бизнеса, стремятся не отставать от предприятий, которым они ссужают деньги. Это может включать просмотр доступной в Интернете информации о вашей компании.

Следите за своим присутствием в Интернете, что может помочь улучшить то, что видит ваш кредитор. Периодически обновляйте свой веб-сайт по мере необходимости. Если вы пользуетесь сайтами социальных сетей, проверьте свое присутствие на них.

Вам также следует ознакомиться со всеми недавними отзывами, которые вы получили на своем веб-сайте, а также на других веб-сайтах, таких как Yelp.Внесите любые изменения, например, добавьте новую информацию или удалите устаревшую информацию, если это необходимо.

Получение средств, необходимых для открытия и ведения малого бизнеса, может помочь вам не только добиться успеха, но и процветать. Поначалу может показаться трудным получить ссуду. Но если вы знаете, где искать и какой тип ссуды вам нужен, вы можете найти ссуду для малого бизнеса, которая лучше всего подходит для вашего бизнеса и ваших конкретных потребностей.

Немного подготовившись, вы можете значительно увеличить свои шансы получить ссуду для малого бизнеса и вывести свой малый бизнес на новый уровень!

БЕСПЛАТНЫЙ контрольный список для малого бизнеса

Знаете, что вам нужен банковский счет для малого бизнеса, но не знаете, с чего начать? Загрузите наш БЕСПЛАТНЫЙ контрольный список для малого бизнеса, чтобы добиться успеха!

Ваш адрес электронной почты будет использоваться Simply Business, чтобы держать вас в курсе последних новостей, предложений и советов.Вы можете отказаться от подписки на эти электронные письма в любое время. Политика конфиденциальности Simply Business.

Ссуды для малого бизнеса — Как получить ссуду для малого бизнеса

Основные сведения о различных типах бизнес-займов

Существует много различных типов ссуд для малого бизнеса и по целому ряду причин. Например, вы можете получить новый бизнес-кредит на приобретение оборудования.Вы можете получить его специально для открытия своего дела. Вы даже можете получить такой для покупки недвижимости.

Вот некоторые из наиболее распространенных бизнес-кредитов:

SBA 7 (a) Ссуды малому бизнесу

Ссуда для малого бизнеса SBA 7 (a) — это ссуда, гарантированная Управлением по делам малого бизнеса.

Получение ссуды SBA 7 (a) предполагает работу с правомочными кредиторами, которые ссужают деньги предприятиям, которые соответствуют строгим требованиям SBA. Эти ссуды отлично подходят для начинающих предприятий и малых предприятий с менее развитым бизнесом, которым нужен капитал для роста.

Вот требования для получения кредита SBA 7 (a) для малого бизнеса:

- Работать в коммерческих целях (некоммерческие организации не имеют права на получение ссуд SBA 7 (a)).

- Быть малым бизнесом в соответствии с определением SBA.

- Вести бизнес в США или на их территории.

- Иметь справедливую сумму инвестированного капитала.

- Используйте альтернативные финансовые ресурсы, такие как личные активы, прежде чем обращаться за финансовой помощью через SBA.

- Подтвердить необходимость получения кредита.

- Разумно используйте заемные средства (т. Е. Для разумных деловых целей).

- Не быть в дефолте по предыдущим займам, причитающимся правительству США.

Ссуды оборотного капитала

Ссуда на пополнение оборотного капитала — это возобновляемая кредитная линия , обычно предоставляемая через банк. Средства предоставляются бизнесу практически для любых бизнес-целей. Заемщик (бизнес) платит проценты только за использованные деньги, а не за всю заемную сумму.

Ссуды на оборотный капитал имеют несколько преимуществ:

- Справиться с кризисом денежных потоков. Доступ к капиталу важен, поскольку денежный поток является источником жизненной силы любого бизнеса. Без достаточного капитала предприятия могут быстро исчезнуть.

- Занять и погасить быстро. Хорошая особенность ссуд на оборотный капитал заключается в том, что владелец бизнеса может быстро получить доступ к средствам, когда это необходимо, например, на короткий период времени, а затем быстро вернуть деньги, когда денежный поток улучшится.

- Избегайте залога. Многие владельцы бизнеса опасаются получения традиционной банковской ссуды, когда их просят предоставить залоговую стоимость, личные активы, которыми они не хотят рисковать.С большинством займов на оборотный капитал владельцу бизнеса не нужно рисковать своими личными активами, такими как пенсионные счета или дом, в котором он живет.

- Сохраняйте полное владение бизнесом. Ссуды на оборотный капитал не требуют от владельца бизнеса продажи доли (доли) своей компании в обмен на капитал. Владелец бизнеса сохраняет полную собственность и контроль над компанией.

- Тратьте деньги как хотите. Еще одно большое преимущество — вы можете потратить оборотный капитал на все, что считаете необходимым для своего бизнеса.Это дает вам контроль над тем, как тратить деньги.

Срочные ссуды бизнесу

Срочная ссуда для бизнеса — наиболее существенный традиционный вид ссуды. Здесь бизнес занимает деньги, обычно в банке. Деньги передаются в виде единовременной выплаты, подлежащей выплате через определенные промежутки времени в течение определенного периода времени. У срочных кредитов для бизнеса есть несколько преимуществ.

Вот некоторые преимущества срочных кредитов для бизнеса:

- Гибкое использование. Традиционный бизнес-кредит дает заемщику доступ к капиталу, чтобы делать все, что угодно владельцу бизнеса. Если вам нужен новый компьютер, вы можете купить его на ссуду.

- Предсказуемые выплаты. После утверждения ссуды вы будете точно знать, какими будут ваши ежемесячные платежи. Это дает владельцу бизнеса возможность спланировать получение ссуды, возможно, позволяя ему использовать средства при разработке стратегии роста.

- Кредитование бизнеса. Срочная ссуда для бизнеса — отличная ссуда для создания бизнес-кредита, так что вы можете занять еще больше денег в будущем.

Кредиты бизнес-факторинга

Бизнес-факторинговая ссуда не так проста, как традиционная банковская ссуда. Основное отличие состоит в том, что вы продаете ценный актив, а именно неоплаченную дебиторскую задолженность. Вы в основном решаете, какую неоплаченную дебиторскую задолженность вы хотите продать факторинговой компании, они выдвигают некоторые документы, и довольно скоро у вас есть деньги.Факторинговая компания взимает за это комиссию, а также берет разницу между суммой, которую они согласны выплатить вам, и суммой долга, причитающегося вам от компании, и именно так они зарабатывают свои деньги.

Вот некоторые преимущества факторингового кредита для бизнеса:

- Защищает ваш бизнес-кредит.

- Не добавляет долги в ваш баланс.

- Получите оплату по долгам, которые иначе вы бы не получили.

- Никаких подробных требований к кредиту — риск лежит на должнике, а не на вашем бизнесе.

- Получите финансирование быстро, в некоторых случаях, в тот же день.

- Используйте деньги на все, что хотите.

Микрозаймы

Бизнес-микрозаймы — это более мелкие ссуды, обычно в размере от 5000 до 50 000 долларов. Поскольку большинство банков не любят ссужать такие небольшие суммы капитала, владелец бизнеса не сталкивается с такими же строгими требованиями, установленными банками. Вместо этого владелец малого бизнеса может сотрудничать с некоммерческой или правительственной организацией, чтобы получить доступ к этим займам.

Вот что вам нужно знать о микрозаймах:

- SBA предлагает микрозаймы. Главное требование — не использовать деньги для покупки недвижимости или рефинансирования существующей задолженности.

- Большинство микрозаймов — это срочные ссуды, предусматривающие выплаты в течение определенного периода времени. Владелец бизнеса может планировать ссуду, продолжая принимать бизнес-решения.

- Некоторые микрозаймы предоставляются через платформу, где несколько инвесторов ссужают деньги нуждающимся физическим и юридическим лицам.Вам понадобится убедительная бизнес-история, чтобы убедить инвесторов ссужать свои деньги вашему бизнесу. Затем вы вносите платеж на платформу, которая возвращает деньги инвесторам.

Денежные ссуды торговцам