Против правил | Forbes.ru

Традиционно — и обоснованно! — считается, что либералы выступают за снижение налогов. Соответственно, они должны были бы приветствовать снижение НДС, изменение ставки которого — самый обсуждаемый сейчас вопрос в сфере налоговой политики. Однако либеральные экономисты в правительстве и вне правительства высказываются резко против. Почему? Потому что эффект, на который надеются сторонники снижения, — не более чем предположение, ничем пока не подтвержденное. НДС по природе своей не относится к налогам, регулирование которых способно решить бюджетные проблемы.

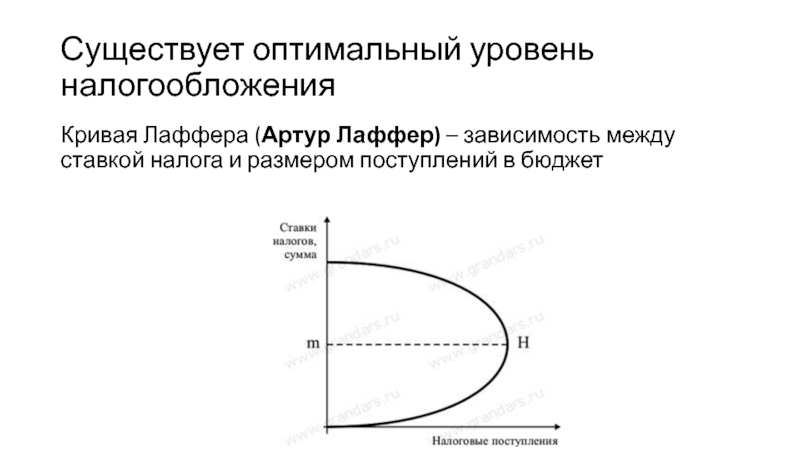

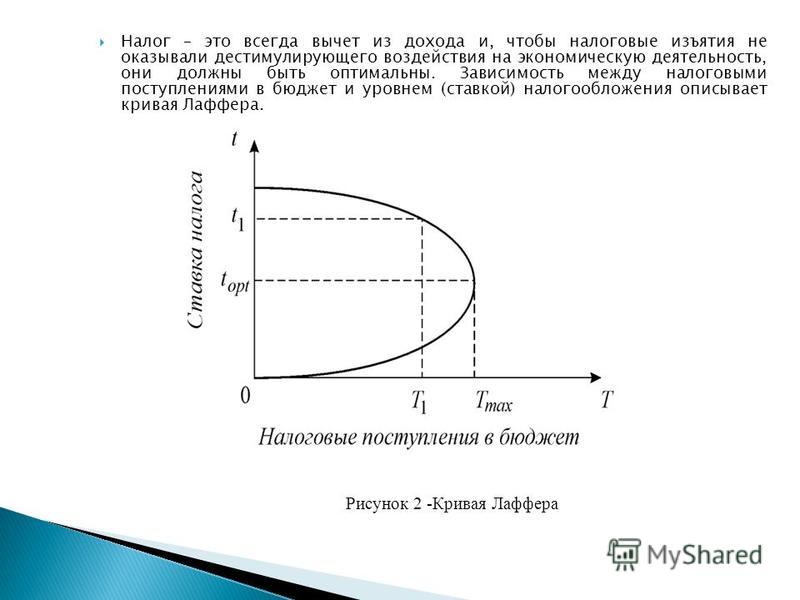

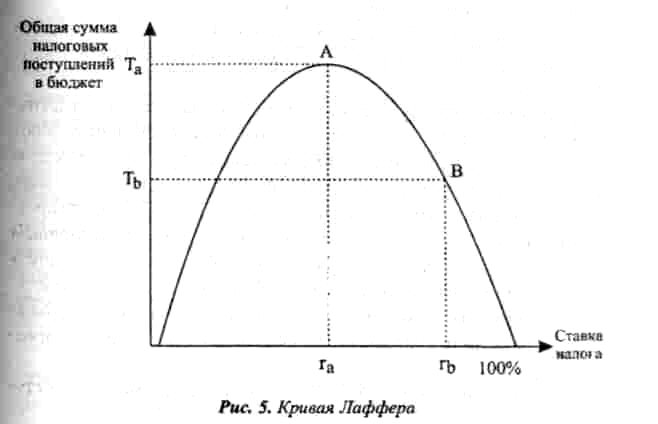

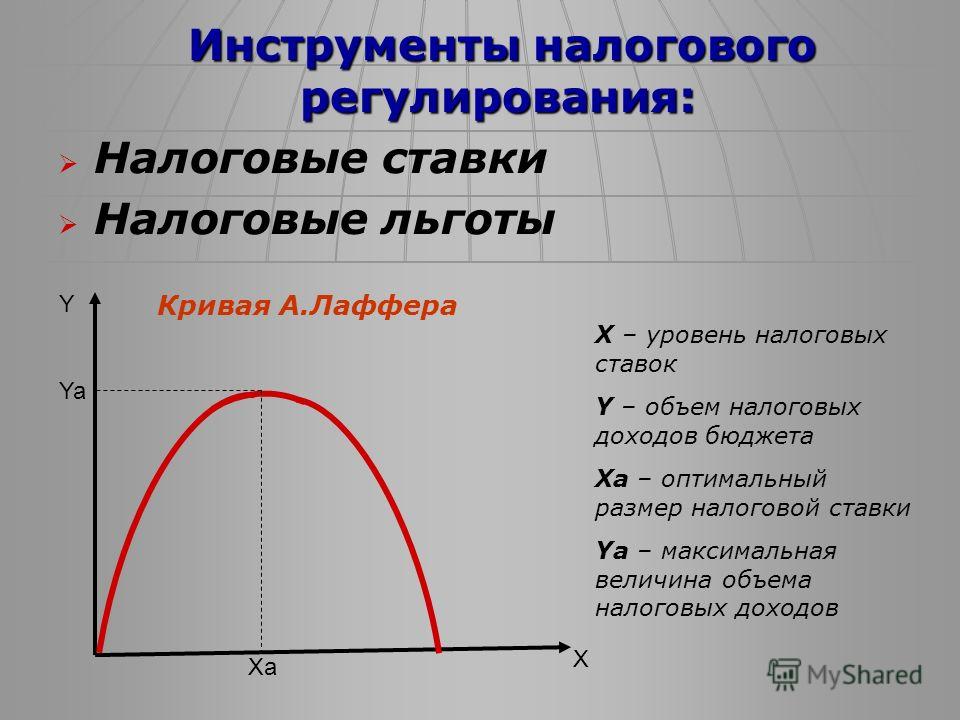

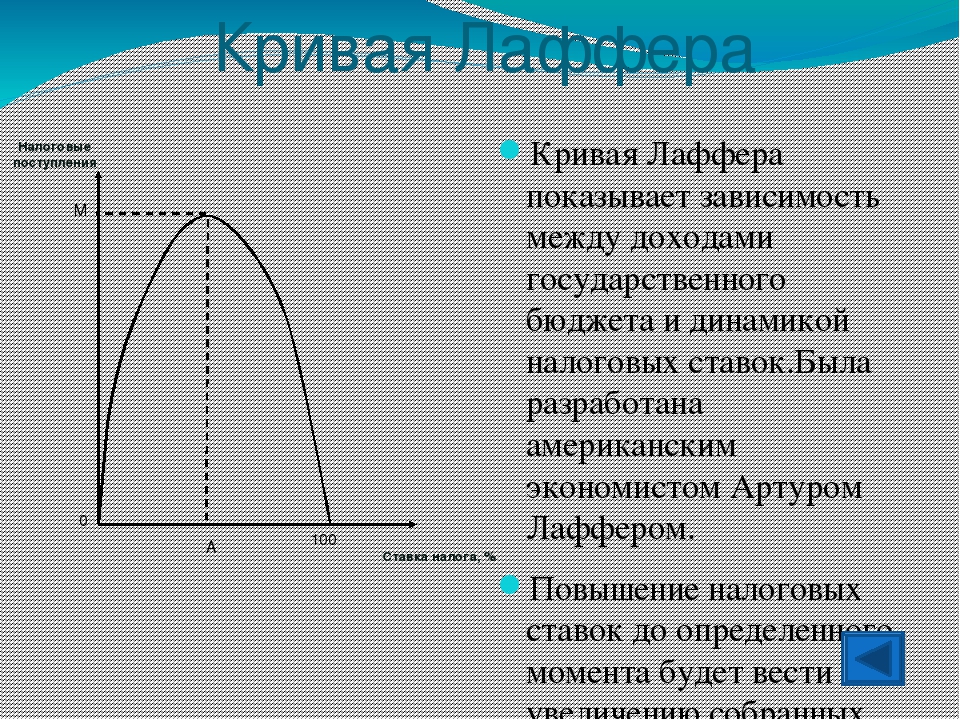

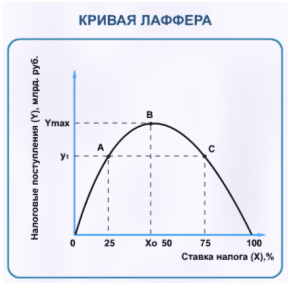

Когда либералы говорят о пользе снижения налогов, то апеллируют к двум экономическим правилам. Первое: снижение обеспечивает большую собираемость налогов. Знаменитая кривая Лаффера четко показывает, как при снижении налоговых ставок до некоего оптимального уровня увеличивается собираемость налогов, и в результате бюджет только выигрывает (правда, не в краткосрочной, а средне- или долгосрочной перспективе).

Но есть налоги, которые не подпадают под действие этих правил. Кривая Лаффера характеризует зависимость объема госдоходов от среднего уровня налоговых ставок по стране. Некоторые налоги (подоходный, на прибыль, единый налог на вмененный доход и ряд других) коррелируют с ней, некоторые — может, да, а может, нет. НДС как раз из породы последних. Никто не может доказать эффект от его снижения.

Реклама на Forbes

Конечно, бизнес всегда рад любому снижению любых налогов. Если взять текущую ситуацию, то в России от снижения НДС прежде всего выиграют экспортеры, которым этот налог и так сейчас возвращается. Де-факто они кредитуют бюджет на сумму уплаченного, но не возмещенного до поры до времени НДС. Сроки такого отвлечения средств составляют до полугода.

За снижение НДС выступают различные деловые ассоциации и объединения. Но ведь известно, что не стоит лечить больного теми лекарствами, которые он хочет, — ничего не получится. Разумеется, глупо не использовать для снижения налогового бремени ситуацию профицита российского бюджета, возникшего вследствие высоких мировых цен на энергоносители. Но особенность НДС в том, что он не связан с ценами на нефть и является с точки зрения бюджетной политики этаким «страховочным налогом». Если есть сверхдоходы, связанные с благоприятной мировой конъюнктурой, давайте снижать налоги, которые так или иначе привязаны к этой конъюнктуре и образуемой от нее прибыли.

Автор — председатель федерального политсовета партии «Союз правых сил»

Что такое кривая Лаффера?

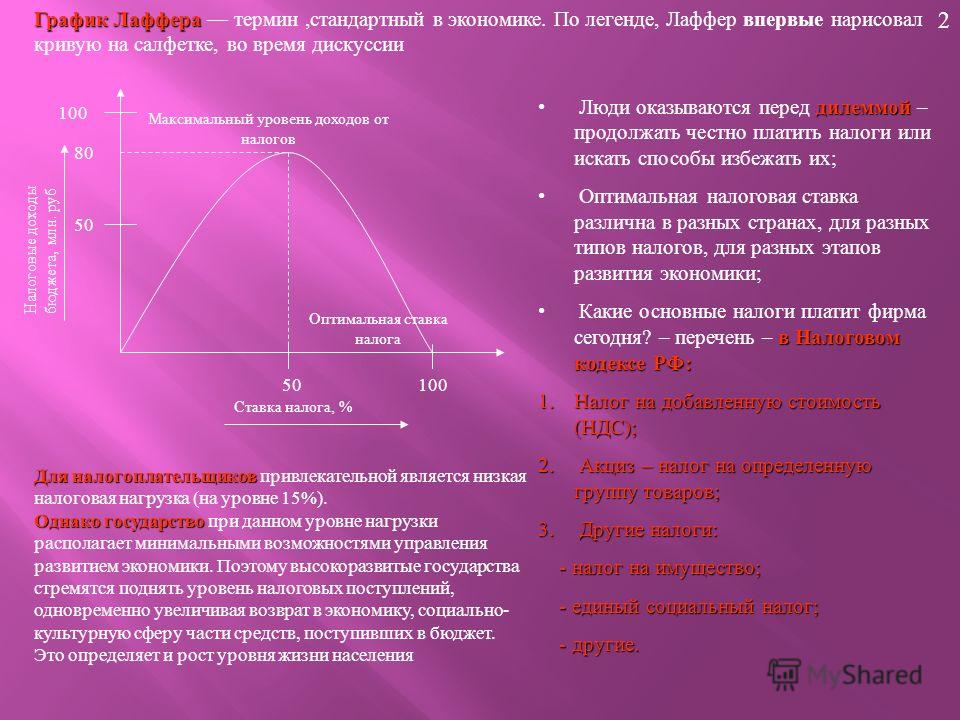

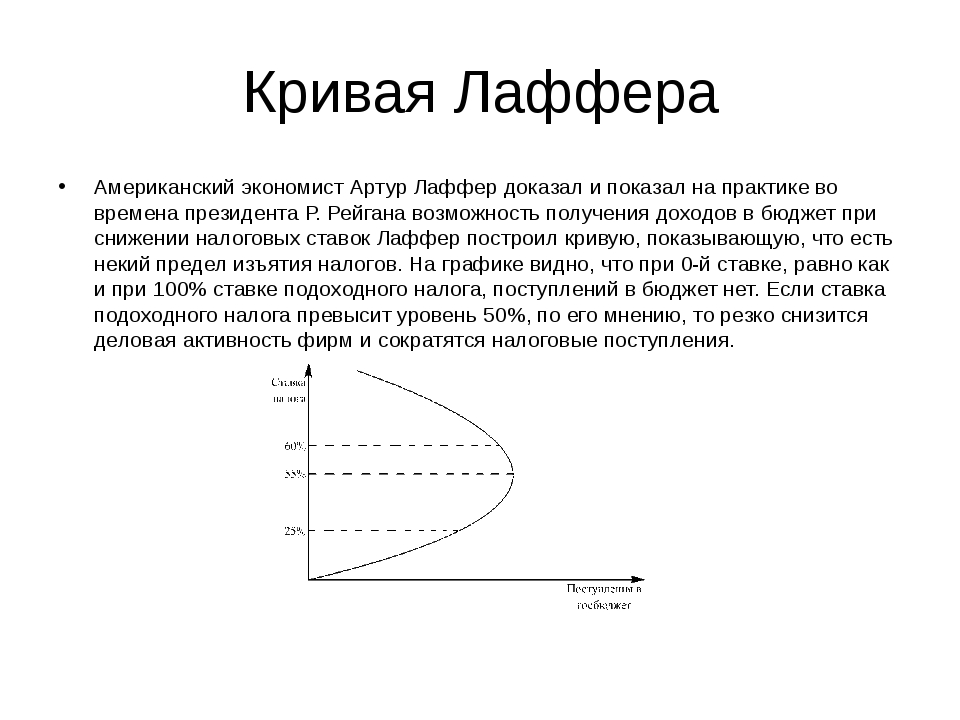

Кривая Лаффера — это экономическая модель, показывающая взаимосвязь налоговых ставок и налоговых поступлений, как полагает экономист Артур Лаффер. Модель чаще всего отображается в идеальной форме кривой колокола, но реальная реальность может быть другой. Эта теория была впервые выдвинута в 1974 году, и легенда гласит, что Лаффер впервые нарисовал кривую салфетку для коктейля для пары вашингтонских влиятельных брокеров.

Основная предпосылка кривой Лаффера гласит, что если налоговая ставка равна нулю, доход равен нулю. Если налоговая ставка составляет 100 процентов, налоговых поступлений также нет, просто потому, что у людей нет стимула работать в свободном обществе. Теория также постулирует, что существует максимальная точка, в которой налоговые ставки будут давать максимальную сумму дохода.

Точка, в которой доход максимизируется на кривой Лаффера, называется «T». С практической точки зрения, найти точный показатель T сложно для правительств. Это связано не только с тем, что трудно найти оптимальную ставку подоходного налога, но и с тем, что необходимо учитывать и другие налоги, такие как налоги с продаж и налог на недвижимость. Кроме того, национальные настроения в отношении налогообложения могут время от времени меняться, например, во время войны, когда националистические чувства могут быть выше.

При рассмотрении налоговой политики в стране могут быть некоторые политики, которые утверждают, что национальная ставка налога равна значению Т, и другие, которые утверждают, что она находится на одной или другой стороне. Независимо от того, заявлено это так или нет, это часто суть битвы. В большинстве случаев единственный способ узнать наверняка — просто реализовать ценность и наблюдать за доходом.

Те, кто против налогообложения или борются за снижение налогов, часто ошибочно характеризуют кривую Лаффера, утверждая, что снижение налоговых ставок приведет к увеличению доходов. Кривая показывает, что это может быть правдой до некоторой степени, но только если налоговые ставки уже настолько высоки, они сдерживают рост доходов. Если точка на кривой находится слева от значения T, то снижение ставок приведет к еще большему снижению налоговых поступлений.

Накопление богатства является движущим механизмом кривой Лаффера. В большинстве случаев, когда люди могут свободно выбирать, работать ли, кривая Лаффера может быть возможной моделью. В странах, где люди вынуждены работать с помощью угрозы или силы, кривая не может работать. У людей в этих странах нет мотивации работать на личное богатство, даже если они получают стипендию от правительства. Скорее, они более мотивированы работать для личной безопасности.

ДРУГИЕ ЯЗЫКИ

Взаимосвязь эффекта Лаффера и теневой экономики (Дагаев Г.В.1, Помулев А.А.11 Финансовый университет при Правительстве Российской Федерации, Россия, Москва) / Теневая экономика / № 4, 2020

Цитировать:

Дагаев Г.В., Помулев А.А. Взаимосвязь эффекта Лаффера и теневой экономики // Теневая экономика. – 2020. – Том 4. – № 4. – С. 225-234. – doi: 10.18334/tek.4.4.111467.

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44861707

Аннотация:

Статья посвящена анализу влияния налоговой ставки на теневой сектор экономики. В частности, автор работы излагает, как эффект Лаффера действует на объем неуплаченных в бюджет государства денежных средств в виде налогов. Задачами исследования являются изучение теории Артура Лаффера в области налогообложения, определение такого понятия, как теневая экономика и выявление зависимости величины неуплаченных налогов от величины той или иной налоговой ставки. Методом исследования выступает библиометрический анализ различных актуальных на сегодняшний день источников, официальные данные Федеральной налоговой службы.

Методом исследования выступает библиометрический анализ различных актуальных на сегодняшний день источников, официальные данные Федеральной налоговой службы.

Ключевые слова: эффект Лаффера, теневая экономика, налогообложение, уклонение от уплаты налогов

Введение

На сегодняшний день в Российской Федерации

теневая экономика существует практически во всех сферах экономической

деятельности, но точно оценить ее масштаб не представляется возможным, ведь она

стала неотъемлемой частью экономической системы России. Однако стоит заметить,

что масштаб теневого сектора очень велик в нашей стране [11] (Goygereeva,

2016). Некоторые ученые считают, что влияние теневой экономики и ее вес

возросли до уровня, когда правительству сложно контролировать процессы,

происходящие в экономике. Немалую, а точнее, ведущую роль в данном случае

играет коррупция, ведь высокий уровень коррупции является благоприятным для

развития нелегальной экономической деятельности.

Чаще всего это происходит по причине того, что денежные средства,

которые должны поступить в бюджет, не поступают в него. Направлением влияния

вышеизложенных явлений в Российской Федерации выступает именно уклонение от

уплаты налогов [8] (Pogorletskiy, Bashkirova, 2015). Чтобы решить эту

проблему, государству следует помимо прочего внести изменения в налоговую

систему.

Чаще всего это происходит по причине того, что денежные средства,

которые должны поступить в бюджет, не поступают в него. Направлением влияния

вышеизложенных явлений в Российской Федерации выступает именно уклонение от

уплаты налогов [8] (Pogorletskiy, Bashkirova, 2015). Чтобы решить эту

проблему, государству следует помимо прочего внести изменения в налоговую

систему.Учитывая вышесказанное, можно сделать вывод, что проблема, заявленная в статье, является актуальной и важной для России на сегодняшний день.

Статья построена следующим образом. В первой части рассмотрена связь таких понятий, как теневая экономика и уклонение от уплаты налогов. Во второй части изложена суть эффекта Лаффера. В третьей части проанализирована возможность применения эффекта Лаффера в борьбе с уклонением от налогов. В заключительной части сформулированы выводы по результатам исследования.

Связь теневой экономики и уклонения от уплаты налогов

На первый взгляд кажется, что теневая

экономическая деятельность подразумевает уклонение от уплаты налогов, но на

самом деле уклонение от уплаты налогов возникает в том случае, когда

экономическая деятельность не скрывается, а нелегальная деятельность, в свою

очередь, не может быть рассмотрена с точки зрения уклонения от налогов, так как

доходы от такого вида деятельности не могут являться базой налогообложения,

ведь если прибыль облагается налогом, то она признается законной. Иными

словами, такая деятельность не должна существовать. То есть данные явления

являются связанными между собой, но все же самостоятельными [10] (Volkova,

2013).

Иными

словами, такая деятельность не должна существовать. То есть данные явления

являются связанными между собой, но все же самостоятельными [10] (Volkova,

2013).

Взаимосвязь данных явлений содержит множество аспектов, таких как проблемы и распределение налогового бремени, отношения между налоговыми органами и субъектами налогообложения, а также то, насколько справедлива налоговая политика [5] (Kizon, 2013).

Анализируя литературные источники, делаем вывод, что в науке выделяется три подхода к изучению теневой экономики.

1. Статистический. Любая деятельность, которая должна быть отражена в официальной статистике, но не отраженная в ней [12] (Kireenko, Nevzorova, 2019).

2.

Юридический.

В данном случае теневой деятельностью является любая хозяйственная

деятельность, нарушающая законодательство. Уклонение от уплаты налогов является

незаконным деянием, поэтому в данном случае оно является частью теневой

экономики [12] (Kireenko, Nevzorova, 2019).

3. Фискальный (бюджетно-налоговый). Данный подход является основным в рамках темы статьи, поэтому подробнее рассмотрим именно его.

Заключается он в том, что теневая деятельность определяется как деятельность, в результате которой производятся незапрещенные товары или услуги, но налог умышленно не уплачивается производителем [12] (Kireenko, Nevzorova, 2019). То есть субъект скрывает от государства свою деятельность с целью получения экономической выгоды. Примером служит нарушение каких-либо стандартов и норм, которые требуют расходования денежных средств или уклонения от уплаты налогов. В данном случае именно нелегальная деятельность, то есть незаконная, не рассматривается с точки зрения уклонения от исполнения налоговых обязанностей [7] (Sokolovskaya, Sokolovskiy, 2015).

Выводом является тот факт, что с научной

точки зрения уклонение от уплаты налогов и теневая экономика имеют много общего

и тесно связаны, но все же не являются одним и тем же, а выступают в роли

отдельных понятий.

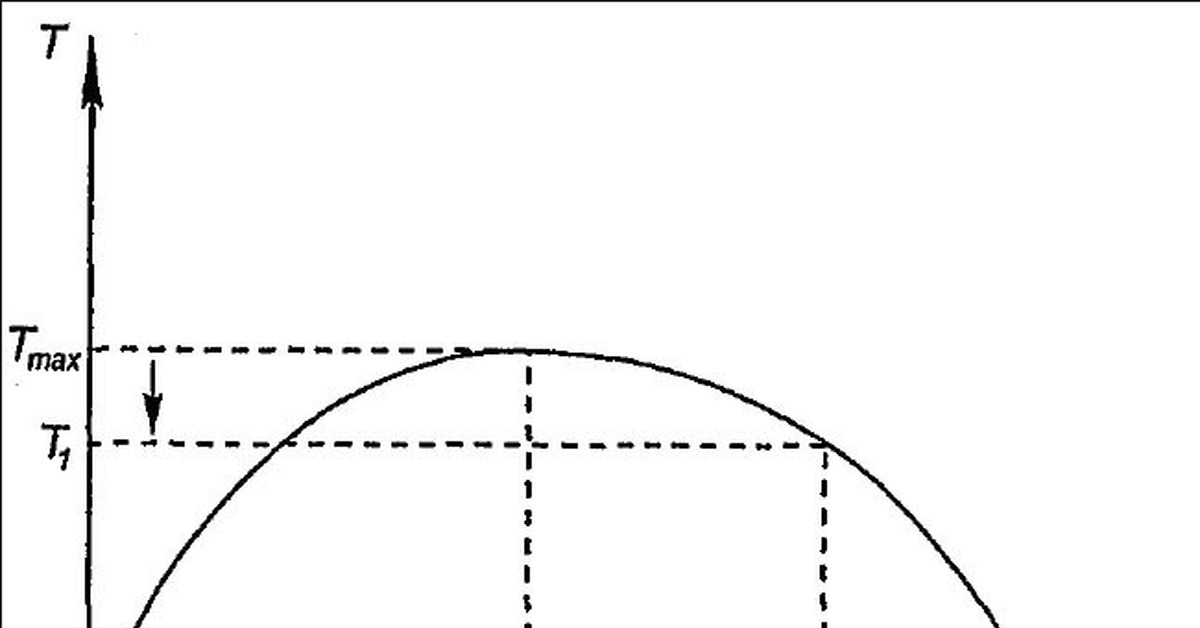

Сущность эффекта Лаффера

Выдающийся американский экономист Артур Лаффер создал теорию, сутью которой является следующий эффект: при повышении ставки налога [1]растет сумма налоговых поступлений, но в определенный момент будет достигнута точка, после которой при дальнейшем повышении налоговой ставки общая сумма налоговых поступлений в бюджет будет уменьшаться [9, 14] (Podkovyrov, 2010).

Кривая Лаффера — графическое отображение

зависимости между динамикой налоговых ставок и суммой налоговых поступлений в

государственный бюджет. Данная кривая показывает, что снижение налоговых ставок

является мощным инструментом в руках государства. Эти меры оказывают сильное

воздействие на объемы производства, стимулируя его. Уменьшая ставки,

правительство увеличивает объем налоговых поступлений. Это объясняется тем, что

производители заинтересованы в производстве большего количества продукции при

низких ставках. При увеличении объемов производства растет налоговая база. Ее

расширение приводит к росту доходов государства, так как потери от уменьшения

налоговых ставок компенсируются ростом налоговой базы. Но действует это до

определенного момента, после которого уменьшение ставки приведет к потерям

бюджета. При увеличении налоговой ставки в определенный момент будет достигнута

такая ее величина, после которой у производителей пропадет стимул увеличивать

свой доход, ведь значительную его часть придется заплатить государству.

Соответственно, по достижении этого момента любое увеличение налоговой ставки

приведет к уменьшению налоговых поступлений [15] (Strugova, 2012).

При увеличении объемов производства растет налоговая база. Ее

расширение приводит к росту доходов государства, так как потери от уменьшения

налоговых ставок компенсируются ростом налоговой базы. Но действует это до

определенного момента, после которого уменьшение ставки приведет к потерям

бюджета. При увеличении налоговой ставки в определенный момент будет достигнута

такая ее величина, после которой у производителей пропадет стимул увеличивать

свой доход, ведь значительную его часть придется заплатить государству.

Соответственно, по достижении этого момента любое увеличение налоговой ставки

приведет к уменьшению налоговых поступлений [15] (Strugova, 2012).

Теоретически кривая Лаффера является некой параболой, имеющей вершину и ось симметрии. В некоторых случаях она несимметрична, но все же описывает идеальную ситуацию. На практике кривая всегда выпукла, но имеет не один, а несколько локальных экстремумов.

Рассмотрим на примере подоходного налога

суть кривой Лаффера, изображенной на рисунке 1.

Рисунок 1. Кривая Лаффера [2]

На оси абсцисс отложен объем налоговых

поступлений в государственный бюджет (T).

На оси ординат – величина налоговой ставки (t).

При увеличении налоговой ставки от 0% до 100% государственный доход

увеличивается от 0 до точки L,

а затем до максимального уровня в точке M,

равного, предположим, 50%. После прохождения точки экстремума величина доходов

бюджета уменьшается вновь до нуля. Заметим, что доходы государства при ставке в

0% и 100% равны. Говоря точнее, они отсутствуют. Ставка налога, которая изымает

весь доход, является мерой, ответом на которую будет нелегальная деятельность,

уклонение от налогов либо вовсе закрытие конкретного предприятия. Если

экономика находится в точке K,

то снижение ставки налога приблизит налоговую выручку к максимуму, и наоборот,

в ситуации, описываемой точкой L,

увеличение ставки приблизит доход государства к максимуму. Лаффер считает, что

данный результат связан с тем, что низкие ставки повышают стимул к труду и

приведут к увеличению налоговой базы, а также приведут к расширению

производства, увеличению уровня занятости населения. Соответственно, снизится

социальная нагрузка на бюджет государства, уменьшится количество трансфертных

выплат [3, 15] (Panskov, 2018; Strugova, 2012).

Лаффер считает, что

данный результат связан с тем, что низкие ставки повышают стимул к труду и

приведут к увеличению налоговой базы, а также приведут к расширению

производства, увеличению уровня занятости населения. Соответственно, снизится

социальная нагрузка на бюджет государства, уменьшится количество трансфертных

выплат [3, 15] (Panskov, 2018; Strugova, 2012).

Таким образом, повышение налоговых ставок целесообразно, если экономика находится ниже точки M, а если выше, то к увеличению бюджета приведут мероприятия по снижению налоговых ставок.

Цель фискальной политики любого

государства в том числе заключается в том, чтобы найти оптимальную величину

налоговых ставок. Для каждой страны эта величина индивидуальна и зависит от

экономических, исторических, социальных и других условий. При этом оптимальный

уровень ставок не является константой и постоянно меняется в связи с

экономической обстановкой. По этой причине система налогообложения для каждого

государства индивидуальна, зарубежный опыт нецелесообразно перенимать, но стоит

его анализировать и учитывать [3] (Panskov, 2018).

По этой причине система налогообложения для каждого

государства индивидуальна, зарубежный опыт нецелесообразно перенимать, но стоит

его анализировать и учитывать [3] (Panskov, 2018).

При проведении маркетинговых исследований компании зачастую используют кривую Лаффера, анализируя динамику ее изменения по годам. С помощью данного анализа производитель понимает, какой объем производства является оптимальным в данный момент. Государство на основе анализа кривой Лаффера изменяет налоговые ставки или субсидии, тем самым воздействуя на совокупное предложение и спрос в конкретном регионе, в конкретной отрасли [14] (Podkovyrov, 2010).

Однако на практике рассчитать кривую Лаффера достаточно проблематично в силу нехватки качественной информации. Возьмем, к примеру, динамику объемов поступлений налогов, сборов и иных обязательных платежей в федеральный бюджет России.

Рисунок 1. Темп прироста налоговых поступлений в Федеральный бюджет, %

Источник:

Федеральная налоговая служба [3].

Динамика сборов существенно замедлилась сначала 2020 года до 13% (рис. 1), однако прирост положительный в отличие от динамики ВВП, которая продемонстрировала существенное падение до 12% в мае 2020 (рис. 2).

Рисунок 2. Темп прироста ВВП России

Источник: Tradingeconomics.com

Данные свидетельствуют о жесткой налоговой политике государства и об отсутствии обоснования по оптимальному уровню налоговой нагрузки.

Даже в условиях ограничений в пандемию помесячная динамика сбора федеральных налогов не снижается, а растет. Структура экономики, которая в основном состоит из корпораций государственного сектора, позволяет реализовывать данную политику. Однако это негативно отражается на состоянии сектора малого и среднего предпринимательства России, который вынужден оптимизировать свою налогооблагаемую базу самостоятельно.

Влияние величины налоговой ставки на объем неуплаченных налогов

Как говорилось ранее, при увеличении

налоговых ставок выше оптимальных объем налоговых поступлений в государственный

бюджет снижается. Производители снижают объемы производства, вовсе закрывают

его или стараются обмануть государство путем неуплаты налогов. Некоторые

юридические лица выводят в страны с особыми условиями ведения бизнеса для

компаний, то есть в офшоры. На сегодняшний день существует много способов, к

которым прибегают компании, чтобы не платить часть налогов [4] (Avdiyskiy,

Dadalko, 2010).

Производители снижают объемы производства, вовсе закрывают

его или стараются обмануть государство путем неуплаты налогов. Некоторые

юридические лица выводят в страны с особыми условиями ведения бизнеса для

компаний, то есть в офшоры. На сегодняшний день существует много способов, к

которым прибегают компании, чтобы не платить часть налогов [4] (Avdiyskiy,

Dadalko, 2010).

Приведем их основные группы: «непредставление документов, связанных c исчислением и уплатой обязательных платежей, занижение сумм налогов, сборов, других обязательных платежей, сокрытие объектов налогообложения, занижение объектов налогообложения – умышленное неправильное исчисление базы налогообложения и сокрытие (несообщение) утраты оснований для льгот по налогам» [13] (Krempovaya, Moskalyuk, Vlasov, 2016).

Организации вынуждены прибегать к данным

мерам, потому что в Российской Федерации достаточно высокие уровни налогов,

особенно большая налоговая нагрузка ложится на производителей полезных товаров. Налог на прибыль организаций на сегодняшний день составляет 20% [4]. Налог на

имущество на первый взгляд не является большим (2,2% для большинства регионов

РФ) [5], но в

производственном секторе лица владеют большим количеством имущества в денежном

эквиваленте, поэтому уплачивают крупную сумму в бюджет. Большое количество

денежных средств организации уплачивают в виде отчислений в государственные

внебюджетные фонды от заработной платы работников [6]. Все это

приводит в лучшем случае к оптимизации прибыли, а в худшем – к уклонению от

уплаты налогов [1, 2, 6] (Murzina, 2012).

Налог на прибыль организаций на сегодняшний день составляет 20% [4]. Налог на

имущество на первый взгляд не является большим (2,2% для большинства регионов

РФ) [5], но в

производственном секторе лица владеют большим количеством имущества в денежном

эквиваленте, поэтому уплачивают крупную сумму в бюджет. Большое количество

денежных средств организации уплачивают в виде отчислений в государственные

внебюджетные фонды от заработной платы работников [6]. Все это

приводит в лучшем случае к оптимизации прибыли, а в худшем – к уклонению от

уплаты налогов [1, 2, 6] (Murzina, 2012).

По мнению автора, в данном случае применим

эффект Лаффера. Государству помимо прочих мер необходимо вычислить оптимальные

ставки налогов, при которых количество лиц, уклоняющихся от их уплаты, будет

таким, при котором доходы бюджета будут оптимальными. Очевидно, что установив

низкие ставки, государство уменьшит количество нарушителей законодательства, но

роста налоговой базы будет недостаточно, чтобы увеличить налоговые доходы

бюджета, что является целью правительства. При слишком высоких ставках

наблюдается обратный эффект: ставки растут, но налогооблагаемая база снижается,

поэтому государство теряет часть средств. Необходимо ввести такие ставки,

которым будет соответствовать максимальная величина поступлений в бюджет.

При слишком высоких ставках

наблюдается обратный эффект: ставки растут, но налогооблагаемая база снижается,

поэтому государство теряет часть средств. Необходимо ввести такие ставки,

которым будет соответствовать максимальная величина поступлений в бюджет.

Для объективной оценки ситуации и оценке риска увеличения теневой экономики в стране необходимо учитывать совокупную налоговую нагрузку в % от ВВП, т.к. величина процентов налоговых ставок не характеризуется высокой волатильностью. После оценки налоговой нагрузки на экономику возможно рассчитать эффект роста/снижения динамики ВВП в зависимости от налогового фактора. Гипотеза состоит в том, что при наблюдении обратного эффекта (с ростом налоговой нагрузки – снижаются темпы роста страны), вероятнее всего, на эту сумму увеличится объем теневой экономики.

Заключение

По результатам работы мы выявили, что

такая модель, как эффект Лаффера, применима не только в общем случае при

рассмотрении зависимости величины налоговых поступлений в бюджет государства от

величины той или иной налоговой ставки, но и при анализе структуры теневой

экономики, в частности, ее составляющей, связанной с уклонением от уплаты

налогов. С помощью данной модели аналитики способны регулировать количество

уклоняющихся от уплаты налогов организаций и, как следствие, величину дохода

бюджета.

С помощью данной модели аналитики способны регулировать количество

уклоняющихся от уплаты налогов организаций и, как следствие, величину дохода

бюджета.

Однако необходимо оценить реальную совокупную налоговую нагрузку на предприятия в разных отраслях народного хозяйства, чтобы определить ее оптимальный уровень, который будет способствовать экономическому росту страны и снижению теневого сектора.

Дальнейшим направлением исследования является оценка налоговой нагрузки на экономику и обоснование оптимального размера налогов и сборов в отраслях с учетом текущих макроэкономических ограничений.

[1]«Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.» (п1 ст 53 НК РФ)

[2]Рисунок составлен автором на основе информации из источника [3]

[3]

https://analytic. nalog.ru/portal/index.ru-RU.htm

nalog.ru/portal/index.ru-RU.htm

[4]НК РФ Статья 284. Налоговые ставки п.1

[5] НК РФ Статья 380. Налоговая ставка, СТАВКИ НАЛОГА НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ В СУБЪЕКТАХ РОССИЙСКОЙ ФЕДЕРАЦИИ(по состоянию на 01.06.2020) [Электронный ресурс]. – URL:http://www.consultant.ru/document/cons_doc_LAW_157394/

[6] НК РФ Статья 425. Тарифы страховых взносов

Кривая Лаффера характеризует связь между налоговыми ставками и объемом налоговых поступлений

Когда государство вмешивается в рынок для того, чтобы перераспределить доход, тогда

(*ответ*) некоторые граждане становятся богаче за счет других

благосостояние всех граждан остается без изменений

все граждане становятся беднее

каждый гражданин становится богаче

Когда курс национальной валюты по отношению к другим основным иностранным валютам растет, тогда

(*ответ*) наблюдается тенденция к сокращению чистого экспорта данной страны

наблюдается тенденция к сокращению импорта

наблюдается тенденция к увеличению экспорта данной страны

не имеется никакой связи с ростом или падением ВВП страны

Когда налог взимается в возрастающей доле дохода при его увеличении, то такой налог является

(*ответ*) прогрессивным

акцизным сбором

пропорциональным

регрессивным

Количество денег в обращении увеличивается, если ЦБ . ..

..

(*ответ*) покупает государственные облигации на открытом рынке

повышает норму обязательных резервов

повышает учетную ставку процента

продает государственные ценные бумаги населению и банкам

Коммерческая банковская система (совокупность всех коммерческих банков) предоставляет деньги взаймы, создавая текущие счета. В результате денежная масса

(*ответ*) увеличивается на величину, большую, чем сумма депозитов

не увеличивается, ни уменьшается

увеличивается на величину, равную общей сумме депозитов

увеличивается на величину, меньшую, чем общая сумма депозитов

уменьшается на общую величину наличных денег и банковских депозитов

Конечный продукт – это такой продукт, который не нуждается впоследствии в

(*ответ*) доработке

(*ответ*) перепродаже

(*ответ*) переработке

в потреблении

Контроль над уровнем цен и зарплаты в качестве меры борьбы с инфляцией

(*ответ*) очень трудно установить и обычно он не приводит к успеху при управлении инфляцией в мирное время

всегда используется для снижения инфляции наряду с другими мерами микроэкономической политики

обычно приветствуется деловым миром как метод снижения производственных издержек

Концепция «нейтрального бюджета» предполагает

(*ответ*) нейтральное отношение бюджета к процессу воспроизводства

(*ответ*) решение бюджетом чисто финансовых задач

решение бюджетом проблем сбалансированности экономики

Косвенные методы государственного регулирования

(*ответ*) денежно-кредитная политика

(*ответ*) налоговое регулирование

государственные расходы

государственные субсидии

Косвенные налоги

(*ответ*) налог с оборота

(*ответ*) налог с продаж

(*ответ*) таможенная пошлина

налога с владельцев транспортных средств

Кредитные возможности коммерческого банка

(*ответ*) разница между суммой депозитов и величиной обязательных резервов

произведение общей суммы депозитов и нормы обязательных резервов

сумма обязательных и избыточных резервов

сумма, которую он берет в кредит у ЦБ

Кривая IS — это возможные варианты равновесия на. .. рынке

.. рынке

(*ответ*) инвестиционном

денежном

Кривая Лаффера характеризует

(*ответ*) связь между налоговыми ставками и объемом налоговых поступлений

связь между нормой процента и денежной массой в обращении

связь между уровнем безработицы и годовым темпом роста уровня цен

степень неравенства при персональном распределении национального дохода

| ROM Экономикс

24 января 2018

Краткое определение: Кривая Лаффера представляет собой графическое представление взаимосвязи между ставкой государственного налога и суммой получаемых налоговых поступлений.

Что такое кривая Лаффера?

Кривая Лаффера — это график, показывающий взаимосвязь между общей налоговой ставкой правительства и суммой получаемых налоговых поступлений.

Экономисты и политики часто называют это доказательством того, что снижение налогов на самом деле может увеличить доходы правительства.

Ключевым моментом в отношении кривой Лаффера является то, что она не имеет фиксированной или определенной формы. Хотя форма кривой обычно представлена в виде полукруга, как показано ниже, существует множество различных интерпретаций того, где находится «пик» кривой.

Хотя форма кривой обычно представлена в виде полукруга, как показано ниже, существует множество различных интерпретаций того, где находится «пик» кривой.

Каковы его характеристики?

- Кривая показывает, что правительство не собирает (или очень мало) доходов при ставке налога 0%, но также и при ставке 100%. Это связано с тем, что по мере роста налоговых ставок у людей становится меньше стимулов для работы, поскольку государство берет более высокий процент от их заработка.Дополнительной причиной является тот факт, что люди и предприятия делают больше, чтобы избежать уплаты налогов, находя лазейки в системе.

- Другой ключевой характеристикой кривой является ее пик. Пик кривой называется точкой максимизации дохода. Другими словами, он показывает, какую налоговую ставку следует использовать правительству, чтобы получить наибольшую сумму дохода. Точка максимизации дохода по-разному интерпретируется экономистами и политиками, но большинство согласны с тем, что она находится где-то между 20% и 50% налоговыми ставками.

- На кривой Лаффера есть точка максимума роста. Как следует из названия, это точка на кривой, которая показывает, какая налоговая ставка обеспечивает самый высокий темп экономического роста. Снова возникают разногласия относительно того, где находится точка максимизации роста, но общепринято считать, что она ниже точки максимизации доходов — большинство налогов считаются плохими для роста экономического производства страны, даже если они собирают доходы.

Ключевые термины

- Экономический рост — Экономический рост — это когда производство товаров и услуг в стране увеличивается с течением времени.Экономический рост также сопровождается увеличением средних доходов и улучшением качества жизни и уровня жизни.

- Доход — Это деньги, полученные фирмой при продаже продукта. Расчет общей выручки: цена, умноженная на проданное количество.

- Налогообложение — Это деньги, собираемые государством из доходов, состояния или расходов людей.

Опубликовано в Теории и основы | Комментарии к записи Laffer Curve Explained

отключеныКривая Лаффера — обзор

3.3.3 Почему важны утилизация и ограниченная амортизация?

Как объяснялось ранее, мы заимствовали у Mendoza et al. (2014) идея использования эндогенного использования производственных мощностей и ограниченного налогового резерва на амортизационные расходы для включения в модель механизма, обеспечивающего эластичность базы по налогу на капитал в соответствии с эмпирическими оценками. Напротив, стандартные модели динамического равновесия без этих характеристик, как правило, имеют нереалистично низкую реакцию капитальной базы на увеличение налогов на капитал.Чтобы проиллюстрировать этот момент, мы снова следуем Mendoza et al. при сравнении DLC для налогов на капитал в трех сценариях (см. рис. 12): (i) стандартная неоклассическая модель с экзогенным использованием и полным амортизационным отчислением ( θ = 1), показанная пунктирной линией; (ii) та же модель, но с ограниченным отчислением на амортизацию ( θ = 0,2), показанная пунктирной линией; и (iii) базовая калибровка нашей модели как с внутренним использованием, так и с ограниченным отчислением на амортизацию (снова используя θ = 0. 2), показанный сплошной линией. Все остальные значения параметров остаются прежними. Мы показываем три случая для США и региона ЕС-15 на панелях (A) и (B) рисунка соответственно.

2), показанный сплошной линией. Все остальные значения параметров остаются прежними. Мы показываем три случая для США и региона ЕС-15 на панелях (A) и (B) рисунка соответственно.

Рис. 12. Сравнение динамических кривых Лаффера для ставки налога на капитал. (А) США. (B) EU15.

DLC для трех случаев пересекаются при начальных калиброванных налоговых ставках 0,37 и 0,32 для США и 15 стран ЕС по конструкции. Справа от этой точки кривые для случая (i) всегда выше двух других, а кривые для случая (ii) всегда выше кривых для случая (iii).Слева от точек пересечения происходит обратное.

Рассмотрим участки в США. В случае (i) DLC имеет положительный, приблизительно линейный наклон в области 0,35–0,5 ставок налога на капитал. Эта кривая продолжает расти, даже когда мы увеличиваем ставку налога на капитал до 0,9, что соответствует результатам, полученным Trabandt and Uhlig (2011). ag Такое поведение DLC для налога на капитал следует из того факта, что в любую данную дату запас капитала заранее определен и имеет низкую краткосрочную эластичность. В результате правительство может получить значительные доходы в течение переходного периода, поскольку основной капитал снижается только постепенно. Увеличение налоговых поступлений во время перехода доминирует над падением в стабильном состоянии, что приводит к неуменьшающемуся DLC (напомним, что DLC основан на расчетах приведенной стоимости).

В результате правительство может получить значительные доходы в течение переходного периода, поскольку основной капитал снижается только постепенно. Увеличение налоговых поступлений во время перехода доминирует над падением в стабильном состоянии, что приводит к неуменьшающемуся DLC (напомним, что DLC основан на расчетах приведенной стоимости).

Введение ограниченного амортизационного отчисления без эндогенизации выбора использования (случай (ii)) имеет два эффекта, которые вызывают вогнутость DLC. Во-первых, он увеличивает эффективную ставку налога на доход от капитала и, таким образом, ослабляет стимул к накоплению капитала и снижает стабильный коэффициент выпуска капитала и налоговую базу.С другой стороны, это положительно сказывается на доходах за счет расширения базы налога на капитал. Первый эффект преобладает над последним, когда ставка налога на капитал повышается по сравнению с первоначальным налогом в 0,37, что приводит к резко более низким значениям кривой DLC, чем в случае (i).

В случае (iii) налоговая скидка снова ограничена, но теперь загрузка производственных мощностей является эндогенной. Это вводит дополнительные эффекты, которые действуют через искажения эффективности и возможности увеличения доходов, о которых говорилось ранее: Что касается налоговых искажений, уравнение (9) подразумевает, что эндогенное использование увеличивает затраты на эффективность налогообложения капитального дохода, вводя клин между налогами на прибыль. предельные затраты и выгоды от использования капитала.Что касается доходов, то эндогенное использование позволяет агентам корректировать эффективный капитал (уменьшая его при повышении налогов и увеличивая при его падении) и, таким образом, изменяет размер налогооблагаемого дохода от капитала. Следовательно, когда использование снижается в ответ на повышение ставок налога на капитал, это также ослабляет способность правительства увеличивать поступления от налога на капитал. Эти эффекты приводят к DLC в форме колокола, который имеет большую кривизну и значительно ниже, чем в случаях (i) и (ii). Таким образом, эндогенное использование делает налоги на капитал более искажающими и значительно ослабляет способность налогов на капитал приносить доход. ah

Таким образом, эндогенное использование делает налоги на капитал более искажающими и значительно ослабляет способность налогов на капитал приносить доход. ah

Панель (B) на рис. 12 показывает DLC для трех случаев в регионе EU15. Результаты аналогичны панели (A), но с акцентом на область слева от точки пересечения, где начальный налог составляет 32%. В случае (i) DLC снова имеет возрастающую положительную крутизну в широком диапазоне ставки налога на капитал. Случай (ii) показывает, что ограничение амортизационных отчислений снова вызывает вогнутость DLC, при этом начальный налог на капитал ЕС-15 уже находится на убывающем участке кривой.По сравнению со случаем (iii) случай экзогенного использования приносит гораздо меньший доход. Как и в случае с результатами в США, это происходит потому, что при эндогенном использовании снижение налогов на капитал приводит к более высокому коэффициенту использования, что приводит к более высокому уровню дохода от капитала и более высокой заработной плате, таким образом расширяя две базы налога на прибыль.

Эффекты эндогенного использования и ограниченной амортизации имеют значительные последствия для эластичности базы налога на доход с капитала по отношению к налогу на капитал.В частности, как отмечает Mendoza et al. (2014) показали, что модель может быть откалибрована для соответствия краткосрочной эластичности, согласующейся с эмпирическими оценками, из-за комбинированного воздействия этих двух характеристик. Как указывалось ранее, в эмпирической литературе оценки краткосрочной эластичности базы налога на капитал находятся в диапазоне 0,1–0,5. В таблице 12 представлены сопоставимые оценки эластичности модели и влияние на выпуск, труд и использование через 1 год после увеличения налога на капитал на 1% (относительно калиброванных базовых значений), снова для случаев (i), (ii) и (iii) и в регионах США и ЕС-15.

Таблица 12. Краткосрочная эластичность базы налога на капитал в США

| Эластичность | y 1 | l 1 | m 1 | |

|---|---|---|---|---|

| Эмпирические оценки | [0,1, 0,5] | |||

| Значение модели для США | ||||

| Exog. использования и θ = 1 | −0.09 | 0,04% | 0,011 | |

| Exog. использования и θ = 0,2 | -0,09 | 0,08% | 0,028 | |

| Endog. и θ = 0,2 | 0,29 | −0,15% | 0,010 | −0,471 |

| Значение модели для EU15 | ||||

| Exog. использования и θ = 1 | −0.04 | 0,01% | 0,004 | |

| Exog. загрузки и θ = 0,2 | −0,02 | 0,03% | 0,008 | |

| Endog. использования и θ = 0,2 | 0,32 | −0,14% | 0,004 | −0,393 |

Примечание : Эластичность измеряется как процентное уменьшение базы по налогу на капитал в первый год после 1% вводится повышение ставки налога на капитал.Эмпирические оценки см. В Gruber and Rauh (2007) и Dwenger and Steiner (2012). y 1 и m 1 обеспечивает процентное отклонение от начального устойчивого состояния в год воздействия. l 1 обозначает изменение в процентных пунктах от начального устойчивого состояния.

Результаты США и ЕС-15 несколько различаются количественно, но качественно они указывают на идентичные моменты: неоклассическая модель с ограниченным амортизационным отчислением или без него (случаи (i) и (ii)) дает краткосрочные эластичности с неправильным знаком (т. Е. база налога на капитал увеличивается на в краткосрочной перспективе в ответ на повышение ставки налога на капитал).Причина в том, что капитал не сильно меняется, поскольку капитал предопределен в период повышения налогов и мало изменяется в первый период после из-за затрат на корректировку инвестиций, а предложение рабочей силы увеличивается из-за отрицательного шока дохода от повышения налогов. Поскольку капитал падает незначительно, а рабочая сила растет, объем производства увеличивается при воздействии, и, таким образом, увеличиваются налогооблагаемый труд и доход от капитала, производя эластичность противоположного знака, чем та, которая обнаруживается в данных. Напротив, модель с эндогенным использованием (случай (iii)) генерирует снижение выпуска при воздействии из-за существенного падения коэффициента использования, несмотря на рост предложения рабочей силы.С откалиброванными значениями η модель генерирует краткосрочные эластичности 0,29 и 0,32 для США и 15 стран ЕС, соответственно, которые находятся в пределах диапазона эмпирических оценок.

Также стоит отметить, что при экзогенном использовании модель может обеспечить эластичность базы налога на капитал в соответствии с эмпирическими данными, только если мы установим η как нереально низкое значение. Краткосрочная эластичность базы налога на капитал отрицательна для любого η > 1 и становится положительной и превышает 0.1 только для η <0,1. ai Это значительно ниже эмпирически значимого диапазона 1-2,5, задокументированного в разделе калибровки. Более того, при значении η = 2, определенном в нашей базовой калибровке, модель без выбора использования дает эластичность базы по налогу на капитал — 0,09.

РЫНОЧНАЯ МОЩНОСТЬ И КРИВАЯ ЛАФФЕРА на JSTOR

АбстрактныйМы изучаем налогообложение товаров и характеризуем кривую Лаффера, компромисс между налоговыми ставками и доходами на неконкурентных рынках.Ценообразование на этих рынках приводит к неполному переносу налогов, и агенты повторно оптимизируют свои решения о закупках и ценообразовании в ответ на любые налоговые изменения. Мы используем подробные данные из Пенсильвании, штата, который монополизирует розничную продажу алкогольных напитков, для оценки модели спроса на горизонтально дифференцированные продукты, которая связывает демографические характеристики потребителей с разнородными предпочтениями в отношении спиртных напитков. Мы обнаружили, что в соответствии с нынешней налоговой политикой государства спиртные напитки завышены. Дистилляторы реагируют на снижение налоговой ставки повышением оптовых цен, что ограничивает прирост доходов штата лишь 13% от дополнительных налоговых поступлений, прогнозируемых в соответствии с общим предположением о совершенной конкуренции.Таким образом, стратегическая реакция неконкурентоспособных фирм на изменения в налогообложении значительно сглаживает кривую Лаффера.

Информация о журналеEconometrica публикует оригинальные статьи по всем отраслям экономики — теоретическим и эмпирическим, абстрактным и прикладным, обеспечивая широкий охват всей предметной области. Он продвигает исследования, направленные на объединение теоретико-количественного и эмпирическо-количественного подходов к экономическим проблемам, которые пронизаны конструктивным и строгим мышлением.Ежегодно он исследует уникальный круг тем — от теоретических разработок во многих новых и важных областях до исследований текущих и прикладных экономических проблем, до методологически инновационных, теоретических и прикладных исследований в области эконометрики.

Информация об издателеЭконометрическое общество — международное сообщество, продвигающее экономическую теорию в ее отношении к статистике и математике.

% PDF-1.7 % 423 0 объект > эндобдж xref 423 144 0000000016 00000 н. 0000004918 00000 н. 0000005187 00000 н. 0000005214 00000 н. 0000005263 00000 н. 0000005392 00000 п. 0000005450 00000 н. 0000005884 00000 н. 0000006001 00000 п. 0000006118 00000 п. 0000006235 00000 н. 0000006350 00000 н. 0000006467 00000 н. 0000006583 00000 н. 0000006700 00000 н. 0000006817 00000 н. 0000006934 00000 п. 0000007051 00000 н. 0000007168 00000 н. 0000007281 00000 н. 0000007424 00000 н. 0000007577 00000 н. 0000007729 00000 н. 0000007869 00000 п. 0000008025 00000 н. 0000008105 00000 н. 0000008185 00000 п. 0000008265 00000 н. 0000008344 00000 п. 0000008424 00000 н. 0000008504 00000 н. 0000008583 00000 н. 0000008663 00000 н. 0000008742 00000 н. 0000008821 00000 н. 0000008901 00000 н. 0000008981 00000 п. 0000009061 00000 н. 0000009140 00000 н. 0000009219 00000 п. 0000009298 00000 н. 0000009377 00000 п. 0000009456 00000 п. 0000009535 00000 н. 0000009613 00000 н. 0000009691 00000 п. 0000009770 00000 н. 0000009848 00000 н. 0000009927 00000 н. 0000010006 00000 п. 0000010084 00000 п. 0000010163 00000 п. 0000010241 00000 п. 0000010320 00000 п. 0000010398 00000 п. 0000010476 00000 п. 0000010555 00000 п. 0000010633 00000 п. 0000010710 00000 п. 0000010788 00000 п. 0000010868 00000 п. 0000010948 00000 п. 0000011029 00000 п. 0000011109 00000 п. 0000011189 00000 п. 0000011269 00000 п. 0000011349 00000 п. 0000011429 00000 п. 0000011664 00000 п. 0000012276 00000 п. 0000012422 00000 п. 0000012939 00000 п. 0000013291 00000 п. 0000013369 00000 п. 0000019635 00000 п. 0000020121 00000 н. 0000020486 00000 н. 0000026607 00000 п. 0000027047 00000 п. 0000027411 00000 п. 0000027718 00000 п. 0000028531 00000 п. 0000028765 00000 п. 0000029485 00000 н. 0000029650 00000 п. 0000030055 00000 п. 0000030261 00000 п. 0000034115 00000 п. 0000034445 00000 п. 0000034823 00000 п. 0000035747 00000 п. 0000036668 00000 н. 0000037536 00000 п. 0000038379 00000 п. 0000038732 00000 п. 0000039666 00000 п. 0000040456 00000 п. 0000063450 00000 п. 0000077148 00000 п. 0000077594 00000 п. 0000077804 00000 п. 0000077858 00000 п. 0000079088 00000 н. 0000079327 00000 п. 0000079662 00000 п. 0000079758 00000 п. 0000080039 00000 п. 0000080249 00000 п. 0000080535 00000 п. 0000080597 00000 п. 0000082125 00000 п. 0000082401 00000 п. 0000082815 00000 п. 0000082885 00000 п. 0000083299 00000 н. 0000083369 00000 п. 0000083427 00000 н. 0000083554 00000 п. 0000083643 00000 п. 0000083734 00000 п. 0000083841 00000 п. 0000083945 00000 п. 0000084044 00000 п. 0000084143 00000 п. 0000084303 00000 п. 0000084421 00000 п. 0000084539 00000 п. 0000084712 00000 п. 0000084826 00000 н. 0000084944 00000 п. 0000085076 00000 п. 0000085176 00000 п. 0000085278 00000 п. 0000085435 00000 п. 0000085538 00000 п. 0000085672 00000 п. 0000085799 00000 п. 0000085893 00000 п. 0000086013 00000 п. tOd | ld4JS / _N_8 =.’孴 JJ | # C, A! I &. ] ̯Rz \ bpdi./C$#Ϲ

Кривая Лаффера в условиях неполноценной рыночной экономики

Автор

Включено в список:- Fève, P.

- Matheron, J.

- Сахук, J-G.

Abstract

В данной статье исследуются характеристики кривой Лаффера в неоклассической модели роста экономики США с неполными рынками и разнородными агентами. Форма кривой Лаффера меняется в зависимости от того, какие из трансфертов или государственного долга меняются, чтобы сбалансировать ограничение государственного бюджета.В то время как кривая Лаффера имеет традиционную форму при изменении трансфертов, она выглядит как горизонтальная буква S при изменении долга. В этом случае налоговые поступления могут быть связаны с тремя различными уровнями налогообложения. Это происходит потому, что налоговые ставки изменяются немонотонно вместе с государственным долгом, когда рынки не заполнены.

Предлагаемое цитирование

Скачать полный текст от издателя

Другие версии этого товара:

- Патрик Фаве, 2012 г. « Кривая Лаффера в экономике с неполным рынком ,» Документы встречи 2012 г. 215, Общество экономической динамики.

- Фев, Патрик и Матерон, Жюльен и Сахук, Жан-Гийом, 2012 г. « Кривая Лаффера в экономике с неполным рынком ,» Рабочие документы TSE 12-288, Тулузская школа экономики (TSE), отредактировано в июле 2013 г.

- Фев, Патрик и Матерон, Жюльен и Сахук, Жан-Гийом, 2012 г. « Кривая Лаффера в экономике с неполным рынком ,» Рабочие документы IDEI 707, Institut d’Economie Industrielle (IDEI), Тулуза, отредактировано в июле 2013 г.

Список литературы в IDEAS

- Алонсо-Ортис, Хорхе и Роджерсон, Ричард, 2010 г. « Налоги, переводы и занятость на неполных рынках модели », Журнал монетарной экономики, Elsevier, vol.57 (8), страницы 949-958, ноябрь.

- Фельдштейн, Мартин, 1986. « Экономика стороны предложения: старые истины и новые утверждения », Американский экономический обзор, Американская экономическая ассоциация, т. 76 (2), страницы 26-30, май.

- Trabandt, Mathias & Uhlig, Harald, 2011.

« Повторный взгляд на кривую Лаффера ,»

Журнал монетарной экономики, Elsevier, vol. 58 (4), страницы 305-327.

- Трабандт, Матиас и Улиг, Харальд, 2006 г. « Как далеко мы от скользкого склона? Повторение кривой Лаффера », Документы для обсуждения CEPR 5657, г.E.P.R. Документы для обсуждения.

- Матиас Трабандт и Харальд Улиг, 2009 г. « Как далеко мы от скользкого склона? Повторение кривой Лаффера », Рабочие документы NBER 15343, Национальное бюро экономических исследований, Inc.

- Улиг, Харальд и Трабандт, Матиас, 2010 г. « Как далеко мы от скользкого склона? Кривая Лаффера снова на », Серия рабочих документов 1174, Европейский центральный банк.

- Матиас Трабандт и Харальд Улиг, 2006 г. « Как далеко мы от скользкого склона? Повторение кривой Лаффера », Документы для обсуждения SFB 649 SFB649DP2006-023, Sonderforschungsbereich 649, Университет Гумбольдта, Берлин, Германия.

- Сигрид Рёрс и Кристоф Винтер, 2011 г. « Неравенство богатства и оптимальный уровень государственного долга », ECON — Рабочие документы 051, экономический факультет Цюрихского университета.

- Эдвард К. Прескотт, 2004 г.

« Почему американцы работают намного больше, чем европейцы? »,

Ежеквартальный обзор, Федеральный резервный банк Миннеаполиса, т. 28 (июл), страницы 2-13.

- Эдвард К. Прескотт, 2003 г. « Почему американцы работают намного больше, чем европейцы? », Отчет персонала 321, Федеральный резервный банк Миннеаполиса.

- Эдвард К. Прескотт, 2004 г. « Почему американцы работают намного больше, чем европейцы? », Рабочие документы NBER 10316, Национальное бюро экономических исследований, Inc.

- Эдвард К. Прескотт, 2004 г. « Почему американцы работают намного больше, чем европейцы? », Библиография Левина 122247000000000413, Департамент экономики Калифорнийского университета в Лос-Анджелесе.

- Айягари, С. Рао и МакГраттан, Эллен Р., 1998. « Оптимальное количество долга » Журнал монетарной экономики, Elsevier, vol.42 (3), страницы 447-469, октябрь.

- Джонатан Хиткот, 2005 г.

« Фискальная политика с неоднородными агентами и неполными рынками »,

Обзор экономических исследований, Oxford University Press, vol. 72 (1), страницы 161-188.

- Хиткот, Джонатан, 1999. « Фискальная политика с неоднородными агентами и неполными рынками », Серия рабочих документов SSE / EFI по экономике и финансам 319, Стокгольмская школа экономики, от 28 июля 1999 г.

- Джонатан Хиткот, 2003 г.« Фискальная политика с неоднородными агентами и неполными рынками », Рабочие бумаги gueconwpa ~ 03-03-23, Джорджтаунский университет, факультет экономики.

- Хиткот, Джонатан, 2001 г. « Фискальная политика с неоднородными агентами и неполными рынками », Рабочие бумаги 01-03, Университет Дьюка, факультет экономики.

- Ljungqvist, Lars & Sargent, Thomas J., 2008. « Налоги, льготы и карьера: полные рынки против неполных », Журнал монетарной экономики, Elsevier, vol.55 (1), страницы 98-125, январь.

- Мендоса, Энрике Г. и Разин, Ассаф и Тесар, Линда Л., 1994. « Эффективные налоговые ставки в макроэкономике: межстрановые оценки налоговых ставок на факторные доходы и потребление », Журнал монетарной экономики, Elsevier, vol. 34 (3), страницы 297-323, декабрь.

- Дэвид Домей и Джонатан Хиткот, 2004 г. « О распределительных эффектах снижения налогов на капитал ,» Международное экономическое обозрение, Департамент экономики, Пенсильванский университет и Институт социальных и экономических исследований Университета Осаки, т.45 (2), страницы 523-554, май.

- Хосеп Пихоан-Мас, 2006 г.

« Меры предосторожности или более продолжительное рабочее время? ,»

Обзор экономической динамики, Elsevier для Общества экономической динамики, вып. 9 (2), страницы 326-352, апрель.

- Хосеп Пихоан-Мас, 2003 г. « Меры предосторожности или более продолжительное рабочее время? ,» Рабочие бумаги wp2003_0311, CEMFI.

- Пихоан-Мас, Хосеп, 2005 г. « Меры предосторожности или более продолжительное рабочее время? ,» Документы для обсуждения CEPR 5322, г.E.P.R. Документы для обсуждения.

- Хосеп Пихоан-Мас, 2004 г. « Меры предосторожности или более продолжительное рабочее время? ,» Документы встречи 2004 г. 350, Общество экономической динамики.

- Барильяс, Франсиско и Фернандес-Вильяверде, Хесус, 2007. « Обобщение метода эндогенной сетки ,» Журнал экономической динамики и управления, Elsevier, vol. 31 (8), страницы 2698-2712, август.

- Таухен, Джордж, 1986. « Аппроксимации цепью маркова с конечным числом состояний для одномерных и векторных авторегрессий ,» Economics Letters, Elsevier, vol.20 (2), страницы 177-181.

- С. Рао Айягари, 1994. « Незастрахованный индивидуальный риск и совокупные сбережения », Ежеквартальный журнал экономики, Oxford University Press, vol. 109 (3), страницы 659-684.

- Кэрролл, Кристофер Д., 2006.

« Метод эндогенных узлов сетки для решения задач динамической стохастической оптимизации ,»

Economics Letters, Elsevier, vol. 91 (3), страницы 312-320, июнь.

- Кристофер Кэрролл, 2005 г. « Метод эндогенных точек сетки для решения задач динамической стохастической оптимизации ,» Архив рабочих документов по экономике 520, Университет Джонса Хопкинса, факультет экономики.

- Кристофер Д. Кэрролл, 2005 г. « Метод эндогенных точек сетки для решения задач динамической стохастической оптимизации ,» Серия рабочих документов CFS 2005/18, Центр финансовых исследований.

- Кэрролл, Кристофер Д., 2005. « Метод эндогенных узлов сетки для решения задач динамической стохастической оптимизации ,» Серия рабочих документов CFS 2005/18, Центр финансовых исследований (CFS).

- Кристофер Д. Кэрролл, 2005 г. « Метод эндогенных точек сетки для решения задач динамической стохастической оптимизации ,» Технические рабочие документы NBER 0309, Национальное бюро экономических исследований, Inc.

- Per Krusell & Anthony A. Smith & Jr., 1998.

« Неоднородность доходов и богатства в макроэкономике ,»

Журнал политической экономии, University of Chicago Press, vol. 106 (5), страницы 867-896, октябрь.

- Per Krusell & Anthony A. Smith, Jr., «без даты». « Неоднородность доходов и богатства в макроэкономике ,» Рабочие документы GSIA 1997-37, Университет Карнеги-Меллона, Школа бизнеса Теппера.

- Krusell, P & Smith Jr, A-A, 1995.» Неоднородность доходов и богатства в макроэкономике ,» Рабочие документы RCER 399, Университет Рочестера — Центр экономических исследований (RCER).

- Хавьер Диас-Хименес, Эндрю Гловер и Хосе-Виктор Риос-Рулл, 2011 г. « Факты о распределении доходов, доходов и богатства в Соединенных Штатах: обновление 2007 года », Ежеквартальный обзор, Федеральный резервный банк Миннеаполиса.

Цитаты

Цитаты извлекаются проектом CitEc, подпишитесь на его RSS-канал для этого элемента.

Цитируется по:

- Юрай Газда, Вильям Ковач, Петер Тот, Петер Дротар и Владимир Газда, 2017. « Оптимизация налогообложения в агентной модели вторичного рынка спектра в реальном времени », Телекоммуникационные системы: моделирование, анализ, проектирование и управление, Springer, vol. 64 (3), страницы 543-558, март.

- Шухей Такахаши и Томоюки Накадзима, 2016 г. « Налоги на потребление и разделение труда на незавершенных рынках », Документы собрания 2016 г. 797, Общество экономической динамики.

- Ханс А. Холтер, Дирк Крюгер и Сергей Степанчук, 2019.

« Каким образом прогрессивность налогообложения и неоднородность домохозяйств влияют на кривые Лаффера? »,

Количественная экономика, Эконометрическое общество, т. 10 (4), страницы 1317-1356, ноябрь.

- Холтер, Ганс А. и Крюгер, Дирк и Степанчук, Сергей, 2014. « Каким образом прогрессивность налогообложения и неоднородность домохозяйств влияют на кривые Лаффера? », Серия рабочих документов CFS 490, Центр финансовых исследований (CFS).

- Ханс А. Холтер, Дирк Крюгер и Сергей Степанчук, 2014. « Как налоговая прогрессивность и неоднородность домохозяйств влияют на кривые Лаффера? », Архив рабочих документов PIER 14-015, Институт экономических исследований Пенсильвании, факультет экономики Пенсильванского университета.

- Холтер, Ханс А. и Крюгер, Дирк и Степанчук, Сергей, 2014. « Как налоговая прогрессивность и неоднородность домохозяйств влияют на кривые Лаффера? », Документы для обсуждения CEPR 10259, г.E.P.R. Документы для обсуждения.

- Ханс А. Холтер, Дирк Крюгер и Сергей Степанчук, 2014. « Как налоговая прогрессивность и неоднородность домохозяйств влияют на кривые Лаффера? », Архив рабочих документов PIER 14-039, Институт экономических исследований Пенсильвании, факультет экономики Пенсильванского университета, от 9 ноября 2014 г.

- Ханс А. Холтер, Дирк Крюгер и Сергей Степанчук, 2014. « Как налоговая прогрессивность и неоднородность домохозяйств влияют на кривые Лаффера? », Рабочие документы NBER 20688, Национальное бюро экономических исследований, Inc.

- Кристин Ма и Чунг Тран, 2016 г. « Бюджетное пространство в условиях демографического сдвига », Рабочие документы ANU по экономике и эконометрике 2016-642, Австралийский национальный университет, Колледж бизнеса и экономики, Школа экономики.

- Хир, Буркхард и Полито, Вито и Викенс, Майкл Р., 2020.

« Старение населения, социальное обеспечение и бюджетные ограничения »,

Журнал экономической динамики и управления, Elsevier, vol. 116 (С).

- Хир, Буркхард и Полито, Вито и Викенс, Майкл Р., 2017. « Старение населения, социальное обеспечение и бюджетные ограничения », Документы для обсуждения CEPR 11978, C.E.P.R. Документы для обсуждения.

- Буркхард Хир и Вито Полито, Майкл Викенс и Майкл Р. Викенс, 2018. « Старение населения, социальное обеспечение и бюджетные ограничения », Серия рабочих документов CESifo 7121, CESifo.

- Томоюки Накадзима и Шухей Такахаши, 2020 г. « Эффективность потребительских налогов и переводов как страхование от идиосинкразического риска », Журнал денег, кредита и банковского дела, Blackwell Publishing, vol.52 (2-3), страницы 505-530, март.

- F Guedes de Oliveira & L Costa, 2015. « Кривая НДС-Лаффера и деловой цикл в ЕС-27: эмпирический подход », Статьи журнала «Экономические вопросы», «Вопросы экономики», т. 20 (2), страницы 29-43, сентябрь.

- Guner, Nezih & Lopez-Daneri, Martin & Ventura, Gustavo, 2016 г.

« Неоднородность и государственные доходы: более высокие налоги наверху? »,

Журнал монетарной экономики, Elsevier, vol. 80 (C), страницы 69-85.

- Guner, Nezih & Lopez-Daneri, Martin & Ventura, Gustavo, 2014 г. « Неоднородность и государственные доходы: высокие налоги наверху? », Документы для обсуждения CEPR 10071, C.E.P.R. Документы для обсуждения.

- Guner, Nezih & Lopez-Daneri, Martin & Ventura, Gustavo, 2014. « Неоднородность и государственные доходы: высокие налоги наверху? », Документы для обсуждения IZA 8335, Институт экономики труда (ИЗА).

- Котамяки Маури, 2017.»Кривые Лаффера и домашнее производство » Nordic Tax Journal, Sciendo, vol. 2017 (1), страницы 59-69, январь.

Самые популярные товары

Это элементы, которые чаще всего цитируют те же работы, что и эта, и цитируются в тех же работах, что и эта.- Минчул Юм, 2018. « О распределении богатства и занятости ,» Обзор экономической динамики, Elsevier для Общества экономической динамики, вып. 30, страницы 86-105, октябрь.

- Фогель, Эдгар, 2014.« Оптимальный уровень государственного долга: соответствие неравенства богатства и финансового сектора », Серия дискуссионных документов MEA 201410, Мюнхенский центр экономики старения (MEA) при Институте социального права и социальной политики Макса Планка.

- Рёрс, Сигрид и Винтер, Кристоф, 2017. « Уменьшение государственного долга при наличии неравенства », Журнал экономической динамики и управления, Elsevier, vol. 82 (C), страницы 1-20.

- Hsu, Minchung & Yang, C.С., 2013. « Оптимальные линейные налоги и налоги с двумя скобками с идиосинкразическим риском прибыли », Журнал общественной экономики, Elsevier, vol. 105 (C), страницы 58-71.

- Фогель, Эдгар, 2014. « Оптимальный уровень государственного долга — соответствие неравенства благосостояния и финансового сектора », Серия рабочих документов 1665 г., Европейский центральный банк.

- Dâ € ™ Erasmo, P. & Mendoza, E.G. И Чжан Дж., 2016.

« Что такое устойчивый государственный долг? »,

Справочник по макроэкономике, в: J.Б. Тейлор и Харальд Улиг (ред.), Справочник по макроэкономике, издание 1, том 2, глава 0, страницы 2493-2597,

Эльзевир.

- Пабло Д’Эразмо, Энрике Мендоса и Цзин Чжан, 2015 г. « Что такое устойчивый государственный долг? », Архив рабочих документов PIER 15-033, Институт экономических исследований Пенсильвании, факультет экономики Пенсильванского университета, от 16 апреля 2015 г.

- Пабло Д’Эразмо и Энрике Г. Мендоса и Цзин Чжан, 2015 г. « Что такое устойчивый государственный долг? », Рабочие документы NBER 21574, Национальное бюро экономических исследований, Inc.

- Лопес-Данери, Мартин, 2016 г. «Сбор NIT: макроэкономические последствия отрицательного подоходного налога », Журнал экономической динамики и управления, Elsevier, vol. 68 (C), страницы 1-16.

- Клеменс, Кристиан и Хайнеманн, Майк, 2015. « Эндогенный рост и неравенство богатства при неполных рынках и идиосинкразическом риске », Журнал макроэкономики, Elsevier, vol. 45 (C), страницы 300-317.

- Алонсо-Ортис, Хорхе и Роджерсон, Ричард, 2010 г.« Налоги, переводы и занятость на неполных рынках модели », Журнал монетарной экономики, Elsevier, vol. 57 (8), страницы 949-958, ноябрь.

- Озан Бакис, Барис Каймак и Маркус Пошке, 2015. « Переходная динамика и оптимальная прогрессивность перераспределения доходов », Обзор экономической динамики, Elsevier для Общества экономической динамики, вып. 18 (3), страницы 679-693, июль.

- Berriel, Tiago Couto & Zilberman, Eduardo, 2011 г.« Ориентация на бедных: макроэкономический анализ программ денежных трансфертов », Рабочие документы по экономике FGV EPGE (Ensaios Economicos da EPGE) 726, EPGE Бразильская школа экономики и финансов — FGV EPGE (Бразилия).

- Константин Ангиридис и Бреннан Скотт Томпсон, 2016 г. « Отрицательные налоги на прибыль, неравенство и бедность ,» Канадский журнал экономики, Канадская экономическая ассоциация, т. 49 (3), страницы 1016-1034, август.

- Накадзима, Макото, 2020.« Налогообложение дохода с капитала с жилищного фонда », Журнал экономической динамики и управления, Elsevier, vol. 115 (С).

- Конеса, Хуан Карлос и Крюгер, Дирк, 2006 г.

« Об оптимальной прогрессивности кода налога на прибыль ,»

Журнал монетарной экономики, Elsevier, vol. 53 (7), страницы 1425-1450, октябрь.

- Хуан Карлос Конеса и Дирк Крюгер, 2002 г. « Об оптимальной прогрессивности Кодекса подоходного налога », Centro de Altisimos Estudios Rios Pe © rez (CAERP) 4, Centro de Altisimos Estudios Rios Perez (CAERP).

- Хуан Карлос Конеса и Дирк Крюгер, 2005 г. « Об оптимальной прогрессивности Кодекса подоходного налога », Рабочие документы NBER 11044, Национальное бюро экономических исследований, Inc.

- Хуан Карлос Конеса и Дирк Крюгер, 2004 г. « Об оптимальной прогрессивности Кодекса подоходного налога », Рабочие бумаги 131, Высшая школа экономики Барселоны.

- Конеса, Хуан Карлос и Крюгер, Дирк, 2005 г. « Об оптимальной прогрессивности кода налога на прибыль ,» Серия рабочих документов CFS 2005/10, Центр финансовых исследований (CFS).

- Конеса, Хуан Карлос и Крюгер, Дирк, 2005 г. « Об оптимальной прогрессивности Кодекса подоходного налога », Документы для обсуждения CEPR 5040, C.E.P.R. Документы для обсуждения.

- Хуан Карлос Конеса и Дирк Крюгер, 2005 г. « Об оптимальной прогрессивности Кодекса подоходного налога », Серия рабочих документов CFS 2005/10, Центр финансовых исследований.

- Картик Б. Атрейя и Андреа Л. Уоддл, 2007. « Последствия некоторых альтернатив налогообложению доходов с капитала ,» Economic Quarterly, Федеральный резервный банк Ричмонда, т.93 (Win), страницы 31-55.

- repec: zbw: cfswop: wp200510 не указан в IDEAS

- Рёрс, Сигрид и Винтер, Кристоф, 2015 г. « Государственное или частное предоставление ликвидности: есть ли компромисс? », Журнал экономической динамики и управления, Elsevier, vol. 53 (C), страницы 314-339.

- Крузелл, Пер и Мукояма, Тошихико и Роджерсон, Ричард и Сахин, Айсегюль, 2011.

« Модель рабочих потоков с тремя состояниями в общем равновесии ,»

Журнал экономической теории, Elsevier, vol.146 (3), страницы 1107-1133, май.

- Крузелл, Пер и Мукояма, Тошихико и Роджерсон, Ричард и Сахин, Айсегуль, 2009. « Модель трех состояний рабочих потоков в общем равновесии », Документы для обсуждения CEPR 7425, C.E.P.R. Документы для обсуждения.

- Пер Крузелл и Тошихико Мукояма, Ричард Роджерсон и Айсегуль Сахин, 2009 г. « Модель трех состояний рабочих потоков в общем равновесии », Рабочие документы NBER 15251, Национальное бюро экономических исследований, Inc.

- Накадзима, Томоюки и Такахаши, Шухей, 2017.

« Оптимальное количество долга для Японии »,

Журнал японской и международной экономики, Elsevier, vol. 46 (C), страницы 17-26.

- Томоюки Накадзима и Шухей Такахаши, 2017. « Оптимальный размер долга для Японии », Рабочие документы KIER 964, Киотский университет, Институт экономических исследований.

- Томоюки Накадзима и Шухей Такахаши, 2017 г. « Оптимальный размер долга для Японии », Серия рабочих документов CIGS 17-009E, Канонический институт глобальных исследований.

- Томоюки Накадзима и Шухей Такахаши, 2017 г. « Оптимальный размер долга для Японии », Серия рабочих документов по ценовому проекту UTokyo 075, Токийский университет, Высшая школа экономики.

- Марен Фромель и Чарльз Готтлиб, 2021 г.

« Налоговая льгота на заработанный доход: ориентирована на бедных, но вытесняет богатство »,

Канадский журнал экономики / Revue canadienne d’économique, John Wiley & Sons, vol. 54 (1), страницы 193-227, февраль.

- Froemel, M. & Gottlieb, C., 2016. « Налоговая скидка на заработанный доход: ориентирована на бедных, но вытесняет богатство », Кембриджские рабочие документы по экономике 1651 г., экономический факультет Кембриджского университета.

- Фромель, Марен и Готтлиб, Чарльз, 2021 г. « Налоговая скидка на заработанный доход: нацелена на бедных, но вытесняет богатство «, Рабочие документы Банка Англии 903, Банк Англии.

- Томоюки Накадзима и Шухей Такахаши, 2020 г.« Эффективность потребительских налогов и переводов как страхование от идиосинкразического риска », Журнал денег, кредита и банковского дела, Blackwell Publishing, vol. 52 (2-3), страницы 505-530, март.

Исправления

Все материалы на этом сайте предоставлены соответствующими издателями и авторами. Вы можете помочь исправить ошибки и упущения. При запросе исправления, пожалуйста, укажите идентификатор этого элемента: RePEc: bfr: banfra: 438 .См. Общую информацию о том, как исправить материал в RePEc.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, заголовка, аннотации, библиографической информации или информации для загрузки, обращайтесь:. Общие контактные данные провайдера: https://edirc.repec.org/data/bdfgvfr.html .

Если вы создали этот элемент и еще не зарегистрированы в RePEc, мы рекомендуем вам сделать это здесь. Это позволяет привязать ваш профиль к этому элементу. Это также позволяет вам принимать потенциальные ссылки на этот элемент, в отношении которых мы не уверены.

Если CitEc распознал библиографическую ссылку, но не связал с ней элемент в RePEc, вы можете помочь с этой формой .

Если вам известно об отсутствующих элементах, цитирующих этот элемент, вы можете помочь нам создать эти ссылки, добавив соответствующие ссылки таким же образом, как указано выше, для каждого ссылочного элемента. Если вы являетесь зарегистрированным автором этого элемента, вы также можете проверить вкладку «Цитаты» в своем профиле RePEc Author Service, так как там могут быть некоторые цитаты, ожидающие подтверждения.

По техническим вопросам, касающимся этого элемента, или для исправления его авторов, названия, аннотации, библиографической информации или информации для загрузки, обращайтесь: Michael brassart (адрес электронной почты указан ниже). Общие контактные данные провайдера: https://edirc.repec.org/data/bdfgvfr.html .

Обратите внимание, что исправления могут отфильтроваться через пару недель. различные сервисы RePEc.

Появление социальной нормы справедливости в эксперименте с реальными усилиями

28

ПРИМЕЧАНИЯ

1

Лаффер (2004) не претендует на признание этой идеи, которую ожидал, по крайней мере, исламский ученый

Ибн Халдун в 14

-м

веках французским экономистом Фредериком Бастиа в 19

веках и Джоном

Мейнардом Кейнсом.Тем не менее, эта концепция была приписана ему в 1974 году обозревателем Wall Street Journal.

2

Эмпирическая литература показывает слабую чувствительность предложения рабочей силы к налогообложению. Тем не менее, налогооблагаемый доход

гораздо более чувствителен к налоговым изменениям, чем часы работы, потому что у получателей дохода есть много способов приспособиться к увеличению налога до

, например, сокращение своих усилий (не часов), изменение формы их компенсации,

переход на менее налогооблагаемую деятельность и уклонение от уплаты налогов.

3

Например, предельная налоговая ставка для лиц с самым высоким доходом резко упала с 50% до 28% в

США после принятия Закона о налоговой реформе 1986 года.

4

Напротив, Свенсон (1988) и Силламаа (1999a, 1999b) получали только экзогенное лечение, а Саттер и

Weck Hannemann (2003) получали только эндогенное лечение.

5

Наше эндогенное лечение отличается от экспериментального плана Sutter and Weck-Hannemann (2003) на

несколькими деталями.Последние использовали метод стратегии, в котором налогоплательщики сначала указывают свой выбор усилий для

налоговых ставок в диапазоне от 0 до верхнего предела с шагом 5% и обязуются предоставить заявленные усилия

, как только другой игрок выберет свою предпочтительную ставку. . Они также потребовали, чтобы предельный доход уменьшился на

числа задач, что может быть ненужным осложнением, поскольку предельная бесполезность усилий, которую невозможно контролировать в эксперименте с реальными усилиями, в любом случае, вероятно, увеличится.В нашем дизайне маржинальный доход оставался постоянным

. Наконец, Саттер и Век-Ганеман ограничили игру только двумя периодами и попросили

участников проголосовать за верхний предел налогообложения во втором раунде. Эффективная налоговая ставка

была определена медианным голосованием. Нас не интересует голосование в этом эксперименте, потому что мы сосредотачиваемся на сравнении

поведений между четырьмя видами лечения.

6

Эти четыре возможных значения налоговых ставок соответствуют предыдущей литературе (Swenson 1988, Sillamaa 1999a), но

сохраняет только четыре из пяти налоговых ставок (12, 28, 50, 73 и 87%), используемых Свенсоном. (1988).Ставка налога 79% составляет

, среднее из двух его самых высоких ставок. Выбор 79% нарушает симметрию около 50%, которая могла побудить

испытуемых выбрать частоту 50% просто из симметрии. Ставки налога намеренно «слегка» нечеткие (за исключением

для 50%), чтобы укрепить убеждения испытуемых в случайности. Наконец, как упоминалось в предыдущих исследованиях, эти налоговые ставки

кажутся вполне реалистичными (предельная налоговая ставка для лиц с самым высоким доходом упала с 50% до

28% в США после Закона о налоговой реформе 1986 года).

7

Этот подход вызывает контекст принудительного налогообложения, в котором A является решающим членом группы давления

или преобладающим большинством, получившим право облагать налогом B в свою исключительную выгоду.

8

Наше экзогенное лечение отличается от экспериментального плана Свенсона (1988). Мы измеряем общий эффект налоговых изменений

, а не чистый эффект замещения, и сохраняем различные налоговые ставки (12%, 28%, 50%,

79%).

9

Хотя As являются пассивными в экзогенной обработке, их присутствие было важным для сохранения той же структуры

в обоих вариантах лечения и для демонстрации того, что налог, полученный с их дохода, не сжигает деньги.

10

Наш экспериментальный план проводился в соответствии с протоколом подбора партнеров.

11

12

Мы приняли эту стандартную формулировку для простоты. Однако основные теоретические прогнозы в этом разделе

распространяются на неаддитивную формулировку функции полезности

)) ,, ((

BBAii

eetIwV +

, где

), (BAi

,

BABAA

etetI

), (

,

BABAB

etetI) 1 (), (

, w — обеспеченное благосостояние человека, а

i

V

увеличивается в богатстве и уменьшаются в усилии.Мы делаем важное предположение, что в результате эксперимента у обоих игроковостается одинаковое время для отдыха дома, и последнее определяется усилиями, выбранными работником.

13

Разумно предположить, что коэффициент дисконтирования чистого времени равен единице в (коротком) лабораторном эксперименте.

14

Поскольку в наших экспериментальных условиях испытуемым не хватало полного знания друг о друге и, таким образом,

не могли «занять место другого», мы предполагаем, что они проецируются на других, неявно предполагая, что

их партнер похож на себя (например,g., Cadinu and Rothbart 1996, Dunning and Hayes 1996, Gramzow et al

2001, Lévy-Garboua et al 2006).

15

Хотя они делают выбор в пользу нескольких последовательных игр, рациональные игроки должны спланировать постоянное поведение

для всех будущих игр до начала игры, поскольку они обладают точно такой же информацией для всех будущих

периодов. Следовательно, мы можем предположить, что предварительное социальное предпочтение будет определяться одной игрой.

16

Это следствие нашей модели нетривиально, потому что групповая норма предписывает выравнивание доходов, а не

полезности.Уравниваются только предельные полезности богатства, и рабочий не получает компенсации за свой труд.

Этот результат является хорошо известным следствием зависимости ЕС от государства (Cook and Graham 1977). Игроки предпочитают

Art Laffer, Righter than Ever | Американский институт предпринимательства

Это был самый известный обед в истории экономики. Еще в 1974 году Артур Лаффер, Джуд Ванниски, Дик Чейни и Дональд Рамсфельд встретились в отеле Washington в столице страны. Как гласит легенда, когда разговор зашел о налоговой политике, Лаффер нарисовал на салфетке график, чтобы проиллюстрировать, что более высокие налоговые ставки не всегда приводят к более высоким налоговым поступлениям.В какой-то момент более высокие ставки убивают экономическую активность, снижая доходы.

Постоянный научный сотрудник Кевин А. Хассетт |

Ванниски расширил точку зрения Лаффера в статье 1978 года в The Public Interest, назвав взаимосвязь между налоговыми ставками и налоговыми поступлениями «кривой Лаффера». Кривая стала канонической для некоторых, но другие восприняли ее как набор вуду.

Странно, что кривая вызвала столько споров, учитывая, что точка зрения Лаффера, пожалуй, самая древняя в экономической теории.В самом деле, как заметил сам Лаффер, великий мусульманский писатель Ибн Халдун упомянул ту же динамику в своем эпическом произведении XIV века «Мукаддима». А в 1800-х годах французский ученый Жюль Дюпюи выразил это с такой точностью, что многие экономисты сегодня называют «кривой Дюпюи-Лаффера».

Возможно, кривая вызывает споры, потому что, хотя ее гипотетическое существование не оспаривается, другой вопрос — характеризует ли она нашу экономику в любой данный момент. Проблема, похоже, в том, что снижение налогов приносит пользу постепенно.Снижение налогов на прирост капитала — единственное сокращение, которое, бесспорно, привело к немедленному увеличению доходов, и может быть особым случаем, когда сокращение высвобождает лавину отложенной прибыли.

Источник: ОЭСР, База налоговых данных ОЭСР, таблица II.1; ОЭСР, Статистика доходов, 2005 г. |

Тем более примечательно то, что недавнее исследование выявило еще одну область налогообложения, которая явно соответствует анализу Лаффера.Диаграмма рядом иллюстрирует этот случай. Каждая точка на диаграмме указывает ставку корпоративного налога и доход от корпоративного налога (по отношению к ВВП) данной страны в 2004 году. В США, например, комбинированный федеральный корпоративный налог и средний местный корпоративный налог составляли почти 40 процентов. , но с такой высокой скоростью мы собрали выручку, равную всего 2,2 процента ВВП. В Ирландии, с другой стороны, ставка корпоративного налога составляла 12,5 процента, а собираемые доходы равнялись 3,6 процента ВВП.

Из стран, представленных на диаграмме, U.S. имеет самый высокий показатель, но собирает второй по величине доход. Это предполагает, как недавно написал экономист Кимберли Клаузинг в исследовании для Института Брукингса, что «Соединенные Штаты, вероятно, находятся справа от точки максимизации дохода на кривой Лаффера корпоративного подоходного налога». Страны с низкими ставками могут собирать больше налогов, потому что они стимулируют внутреннюю корпоративную деятельность и потому, что они привлекают транснациональные корпорации, желающие работать там, где налоговый климат наиболее благоприятен.Это урок, который США могут себе позволить.

Положительно досадно, что правительство, контролируемое республиканцами, не предприняло никаких шагов по снижению корпоративных налогов. Возможно, вице-президенту Чейни следует пригласить лидера большинства Фриста, спикера Хастерта и президента Буша в отель «Вашингтон» на обед — и снабдить их салфеткой с рисунками.

Кевин А. Хассетт — научный сотрудник и директор по исследованиям экономической политики в AEI.

.