Маржинальная прибыль. Формулы и способы расчета доходов

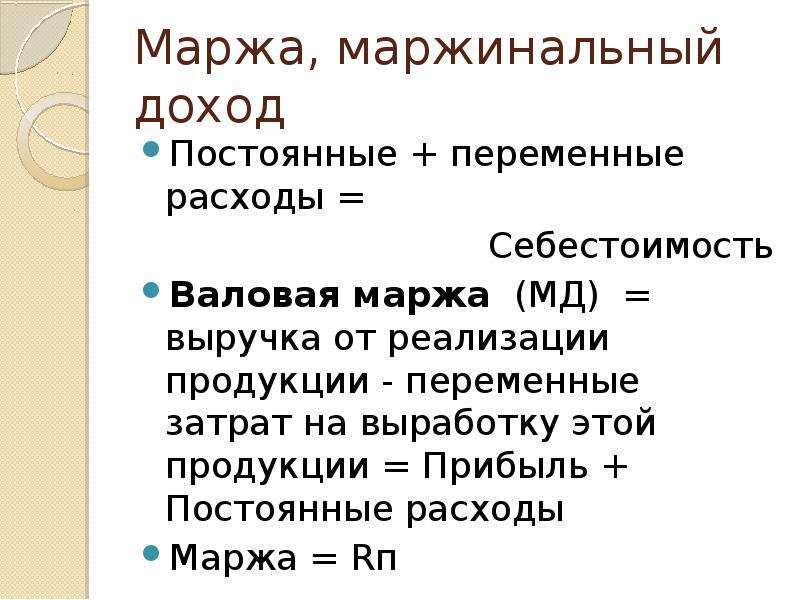

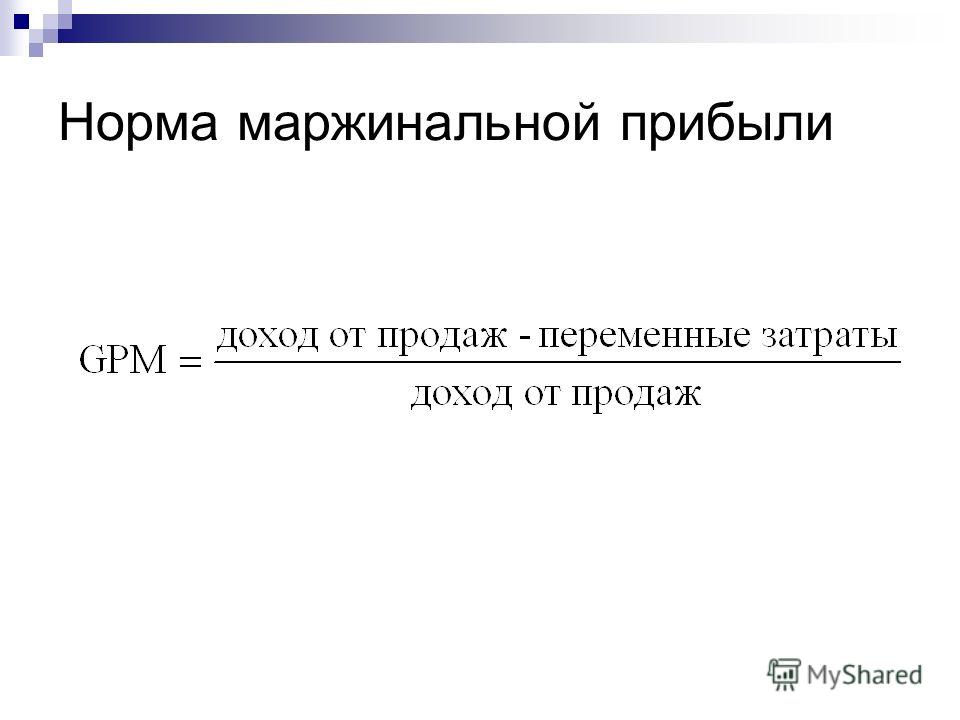

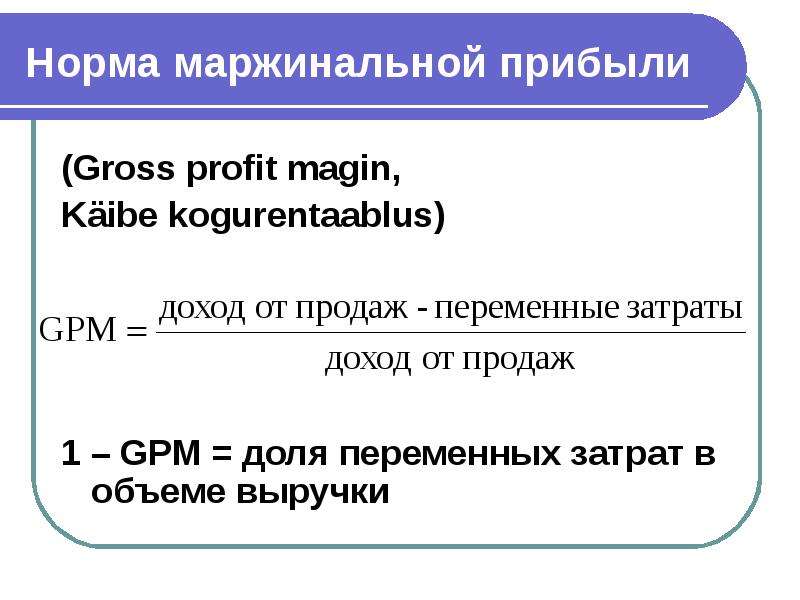

Маржинальная прибыль — это разница между выручкой от продаж и переменными затратами. Итак маржинальная рентабельность — это доход, который формируется от разницы между ценой реализации продукции и ценой ее изготовления.

Переменные расходы отличаются от постоянных тем, что они не включают в себя, например, постоянную оплату офисного помещения. Пример переменных затрат: в прошлом месяце предприятие получило заказ на изготовление 100 единиц продукции со стоимостью сырья на 10000 грн, а в этом месяце на изготовление 200 единиц со стоимостью сырья 20000 грн. Стоимость сырья меняется, значит она и есть переменными затратами.

Как рассчитывается маржинальная прибыль, формула

Маржинальная прибыль может рассчитываться как в абсолютном, так и в единичном соотношении.

Пример абсолютного расчета:

Общая маржинальная прибыль = Доход от реализации — Общие переменные затраты

Пример единичного расчета:

Маржинальная прибыль на единицу = Цена единицы — Переменные затраты на единицу

Чем отличается прибыль от маржинальной прибыли

Прибыль и маржинальная прибыль имеют стратегическое значение в развитии бизнеса.

Прибыль — это основная цель бизнеса, поскольку, в случае неэффективной работы предприятия, компания может стать убыточной. Чтобы получить прибыль, необходимо от маржи вычесть все расходы:

Прибыль = Доход — Себестоимость — Коммерческие расходы — Операционные расходы — Уплаченные проценты + Полученные проценты — Внереализационные расходы + Внереализационные доходы — Прочие расходы + Прочие доходы

Полученная цифра подлежит налогообложению, после которого рассчитывается чистая прибыль. В бизнесе рассчитывают несколько видов прибыли, но для владельцев важна чистая прибыль, которая показывает разницу между выручкой и всеми затратами. Если выручка имеет большее номинальное значение и выраженная в денежном эквиваленте, то ко всем остальным расходам относятся и затраты на производство, и налоговые отчисления, акцизы и др.

Также, при расчетах маржинального дохода важно отслеживать не только сумму, но и скорость обращения средств.

Итак, прибылью называется финальное, итоговое значение средств, полученных предпринимателем от продажи продукции и уплаты всех сопутствующих расходов. Именно этот показатель фиксирует, насколько успешно ведется бизнес.

Маржа, в свою очередь, показывает, какую наценку в процентах делает компания на свою продукцию и таким образом позволяет делать выводы о рентабельности всей работы организации. Средства, полученные предприятием в виде маржи, могут быть использованы для развития бизнеса.

Для чего нужен расчет маржинальной прибыли

Расчет маржинального дохода необходим для того, чтобы рассчитать насколько он может покрыть постоянные расходы:

- Если маржинальный доход в минус, это означает, что компания еще не достигла точки безубыточности и еще не перекрыла свои переменные расходы. В случае, если удельный маржинальный доход отрицательный, возможно во время ценообразования была допущена ошибка, поскольку цена ниже себестоимости и не может покрыть переменные расходы.

- Если компания является рентабельной, то в таком случае маржинальный доход будет равен постоянным затратам.

- В случае эффективности бизнеса, маржинальный доход покрывает постоянные расходы и налоги с прибыли, а все остальное — это чистый доход компании.

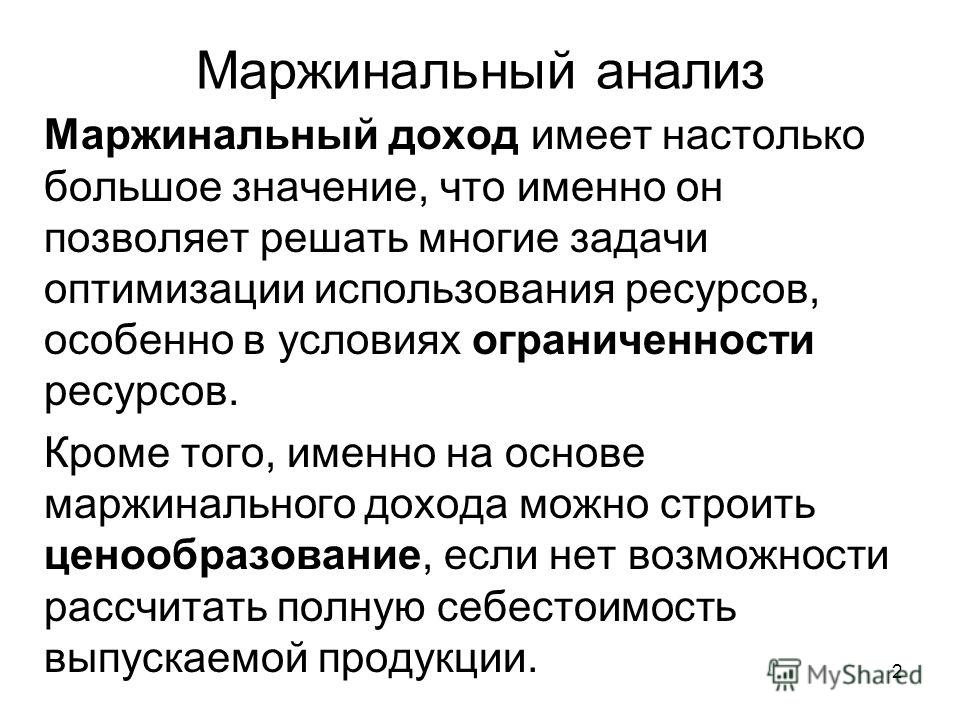

С помощью маржинального дохода реально определить из какого количества товаров или услуг компания будет получать чистый доход и станет прибыльной. Проведение маржинального анализа способствует эффективному распределению производственных возможностей и ограниченных оборотных средств, помогает оптимизировать состав и объем выпуска и продаж продукции, проанализировать деятельность отдельных подразделений предприятия, а также является неотъемлемой частью ценообразования. В глобальном смысле, по результатам маржинального анализа можно принимать решения о дополнительном развитии компании или ее закрытии.

Как увеличить маржинальный доход

Нормы для маржинальной дохода нет. Ее уровень отличается в зависимости от отрасли предприятия и категории товара. В отличие от дорогих продуктов, товары и услуги по законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

— снизить переменные затраты искать максимально выгодные условия закупки сырья, материалов;

— увеличить доход: повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижа и качества обслуживания. Но постоянно поднимать цены не желательно, так можно пойти и путем роста объемов производства, что позволит понизить общие расходы и увеличенить долю прибыли в структуре маржинального дохода;

— пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации.

Методика маржинального анализа прибыли и рентабельности

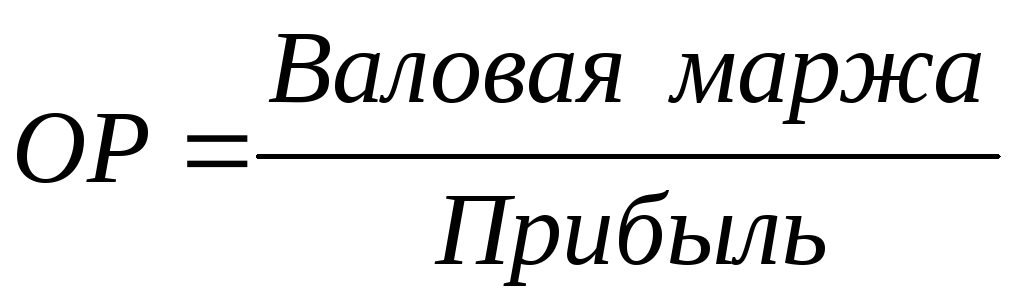

Методика маржинального анализа прибыли, в отличие от традиционной, применяемой на отечественных предприятиях, позволяет полнее изучить взаимосвязи между показателями и точнее измерить влияние факторов. Покажем это с помощью факторного анализа.

Покажем это с помощью факторного анализа.

Методика факторного анализа прибыли, применяемая в России, предполагает использование следующей модели:

П = VРП * (p-с)

где,

VРП — физический объем продаж;

р — цена реализации;

с — себестоимость единицы продукции.

При этом исходят из предположения, что все приведенные факторы изменяются сами по себе, независимо друг от друга. Данная модель не учитывает взаимосвязь объема производства (реализации) продукции и ее себестоимости. Обычно при увеличении объема производства (реализации) себестоимость продукции снижается, так как меньше постоянных затрат приходится на единицу продукции. И наоборот, при спаде производства себестоимость изделий возрастает из-за того, что больше постоянных расходов приходится на единицу продукции.

Для обеспечения системного подхода при изучении факторов изменения прибыли и прогнозирования ее величины в маржинальном анализе используют следующую модель:

П = (VPП * (р-b)) — А

где,р — цена изделия;

b — переменные затраты на единицу продукции;

А — постоянные затраты на весь объем продаж данного вида продукции.

Эта формула применяется для маржинального анализа прибыли от реализации отдельных видов продукции. Она позволяет определить изменение суммы прибыли за счет количества реализованной продукции, цены, уровня удельных переменных и суммы постоянных затрат. При этом учитывается не только прямое влияние объема продаж на прибыль, но и косвенное – посредством влияния данного фактора на себестоимость изделия, что дает возможность правильнее исчислить влияние факторов на изменение суммы прибыли.

Методика анализа прибыли несколько усложняется в условиях многопродуктового производства, когда кроме рассмотренных факторов необходимо учитывать и влияние структуры реализованной продукции.

Для изучения влияния факторов на изменение суммы прибыли от реализации продукции в целом по предприятию можно использовать следующую модель:

Преимущество методики маржинального анализа прибыли состоит в том, что она, в отличие от традиционной, позволяет исследовать и количественно измерить не только непосредственные, но и опосредованные связи и зависимости. Использование этого метода в финансовом менеджменте российских предприятий позволит более эффективно управлять процессом формирования финансовых результатов.

Использование этого метода в финансовом менеджменте российских предприятий позволит более эффективно управлять процессом формирования финансовых результатов.

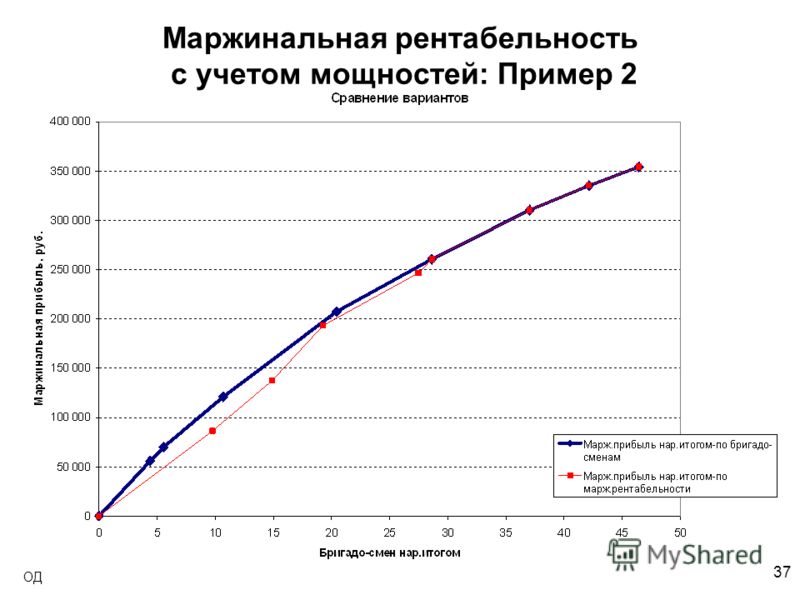

Как правило применяемые методики анализа рентабельности, которые применяют на большинстве предприятий, не учитывают взаимосвязь «затраты – объем – прибыль».

Обычная методика анализа рентабельности не находится в зависимости от объема продаж, так как с изменением последнего случается равномерное наращивание прибыли и суммы издержек. В реальности, как мы уже убедились, и прибыль, и расходы компании не изменяются соразмерно объему реализации продукта, так как часть затрат является постоянной. В связи с чем возникает необходимость проведения маржинального анализа рентабельности

Так, формула маржинального анализа рентабельности i-го продукта будет иметь следующий вид:

Тогда модель оценки рентабельности производственной деятельности предприятия будет иметь вид:

Преимущество методики маржинального анализа показателей рентабельности состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в результате чего улавливается влияние объема продаж на изменение уровня рентабельности. Это обеспечивает более точное исчисление влияния факторов и как следствие – более высокий уровень планирования и прогнозирования финансовых результатов.

Это обеспечивает более точное исчисление влияния факторов и как следствие – более высокий уровень планирования и прогнозирования финансовых результатов.

Пример «Рентабельность клиента» для Power BI: обзор — Power BI

- Чтение занимает 10 мин

В этой статье

Образец «Рентабельность клиента» включает панель мониторинга, отчет и набор данных для компании, производящей маркетинговые материалы. Эту панель мониторинга создал финансовый директор для просмотра основных метрик о пяти руководителях подразделения, продуктах, клиентах и валовой прибыли. Здесь можно легко увидеть факторы, влияющие на прибыль.

Этот пример входит в серию, демонстрирующую, как использовать Power BI с бизнес-данными, отчетами и панелями мониторинга. Он создан на основе реальных данных obviEnce, которые были анонимизированы. Данные доступны в нескольких форматах: встроенный в службу образец, PBIX-файл Power BI Desktop или книга Excel. См. сведения в статье Примеры данных, доступные для использования в службе Power BI.

Он создан на основе реальных данных obviEnce, которые были анонимизированы. Данные доступны в нескольких форматах: встроенный в службу образец, PBIX-файл Power BI Desktop или книга Excel. См. сведения в статье Примеры данных, доступные для использования в службе Power BI.

В этом руководстве описано, как использовать встроенный образец «Рентабельность клиента» в службе Power BI. Так как в Power BI Desktop и службе возможности работы с отчетами практически не отличаются, этот же пример PBIX-файла можно использовать и в Power BI Desktop.

Вам не требуется лицензия Power BI для просмотра примеров в Power BI Desktop. Если у вас нет лицензии Power BI Pro или Premium на пользователя (PPU), можно сохранить пример в личной рабочей области в службе Power BI.

Получение примера

Прежде чем использовать образец, сначала скачайте его в службе Power BI в виде PBIX-файла или книги Excel.

Скачивание встроенного образца

Откройте службу Power BI (app.powerbi.

com), войдите в систему и откройте рабочую область, где хотите сохранить пример.

com), войдите в систему и откройте рабочую область, где хотите сохранить пример.Если у вас нет лицензии Power BI Pro или Premium на пользователя (PPU), можно сохранить пример в личной рабочей области.

В левом нижнем углу выберите Получить данные.

На странице Получение данных выберите Примеры.

Выберите Рентабельность клиента — пример, а затем элемент Подключиться.

Power BI импортирует образец и добавит панель мониторинга, отчет и набор данных из него в текущую рабочую область.

Получение PBIX-файла для этого примера

Кроме того, вы можете скачать пример пакета «Рентабельность клиента» в виде PBIX-файла, предназначенного для работы в Power BI Desktop.

Получение книги Excel для этого примера

Если вы хотите просмотреть источник данных для этого примера, он также доступен в виде книги Excel. Книга содержит листы Power View, которые можно просматривать и изменять. Чтобы просмотреть необработанные данные, включите надстройки анализа данных и выберите Power Pivot > Управление. Чтобы включить надстройки Power View и Power Pivot, перейдите к разделу Просмотр примеров Excel непосредственно из Excel.

Книга содержит листы Power View, которые можно просматривать и изменять. Чтобы просмотреть необработанные данные, включите надстройки анализа данных и выберите Power Pivot > Управление. Чтобы включить надстройки Power View и Power Pivot, перейдите к разделу Просмотр примеров Excel непосредственно из Excel.

Какие данные отображаются на информационной панели?

В рабочей области, где сохранен пример, найдите и выберите панель мониторинга «Рентабельность клиента»:

Плитки панели мониторинга, охватывающей всю компанию

Откройте панель мониторинга в службе Power BI. Плитки панелей мониторинга позволяют нашему финансовому директору отслеживать важные метрики на уровне всей компании. Когда она видит что-то интересное, она щелкает плитку, чтобы проанализировать данные более подробно.

Просмотрите плитки слева на панели мониторинга.

Обратите внимание на следующие сведения:

- Валовая прибыль компании составляет 42,5 %.

- У нее 80 клиентов.

- Она продает пять разных продуктов.

- В феврале у компании наблюдалось наименьшее расхождение дохода с бюджетом, а в марте — наибольшее.

- Основная часть дохода поступает из восточного и северного регионов. Валовая прибыль никогда не выходила за пределы бюджета, подразделения ER-0 и MA-0 требуется изучить более подробно.

- Итоговый доход за этот год приближается к бюджету.

- Валовая прибыль компании составляет 42,5 %.

Плитки панели мониторинга по отдельным руководителям

Плитки в правой части панели мониторинга содержат показатели команды. Финансовому директору нужно следить за работой своих руководителей, а эти плитки дают общее представление о доходах с использованием доли валовой прибыли (GM%). Если для любого из руководителей возникает неожиданная тенденция по доле валовой прибыли, директор может подробнее изучить данный вопрос.

Анализируя плитки панели мониторинга по отдельным руководителям, мы можем сделать следующие наблюдения:

- Все руководители, за исключением Карлоса, превысили показатели целевых продаж.

Но у него самый высокий показатель фактических продаж.

Но у него самый высокий показатель фактических продаж. - Руководитель Annelie имеет самую низкую долю валовой прибыли, но с марта этот показатель стабильно увеличивается.

- С другой стороны, у Valery наблюдается значительное снижение показателя GM%.

- У Andrew наблюдается переменный успех.

Просмотр базовых данных панели мониторинга

На этой панели мониторинга содержатся плитки со ссылками на отчет и книгу Excel.

Открытие источника данных в Excel Online

На этой панели мониторинга закреплены две плитки из книги Excel: Target vs Actual (Целевые и фактические продажи) и Year Over Year Revenue Growth (Рост дохода в годовом исчислении). Если вы выберете любую из этих плиток, Power BI откроет источник данных. В данном случае это Excel Online.

Выберите Target vs Actual (Целевые и фактические показатели). Excel Online открывается в службе Power BI.

Обратите внимание, что книга содержит три вкладки с собранными данными.

Откройте COGS.

Откройте COGS.Итоговый доход превышает затраты на достаточную долю. Вид графика «Итоговый доход» соответствует высоте столбцов затрат. Вы можете взаимодействовать с данными, выполняя их фильтрацию, срез, детализацию и т. д. Например, рассмотрим сравнение прибыли и COGS для одной отрасли.

a. В срезе Industry (Отрасль) выберите Retail (Розничная торговля).

b. Мы видим, что вопросами отрасли розничной торговли занимаются только два региональных менеджера: Эндрю и Карлос.

c. Итоговый доход превышает затраты на достаточную долю до III квартала 2014 г. Если посмотреть на гистограмму с накоплением, можно увидеть аномальные данные, которые лучше изучить. Действительно ли у нас не было затрат в июле? Мы получили возврат денег от третьей стороны?

Продолжаем изучение. Если вы найдете что-то интересное, выберите Закрепить в правом верхнем углу, чтобы закрепить элемент на панели мониторинга.

Чтобы вернуться на панель мониторинга, нажмите кнопку со стрелкой назад в браузере.

Открытие основного отчета Power BI

Многие плитки на панели мониторинга примера «Рентабельность клиента» закреплены из соответствующего базового примера отчета.

Выберите одну из этих плиток, чтобы открыть отчет в режиме чтения.

Если эта плитка была создана с помощью компонента «Вопросы и ответы», при ее выборе открывается окно «Вопросы и ответы». Выберите Exit Q&A (Выход из вопросов и ответов), чтобы вернуться на панель мониторинга и попробовать другую плитку.

Отчет содержит три страницы. Вы можете выбрать нужную страницу на панели Страницы слева.

- Team Scorecard (Командная система показателей) содержит сведения о работе и показателях пяти руководителей.

- Industry Margin Analysis (Анализ прибыльности по отрасли) позволяет проанализировать рентабельность с учетом состояния всей отрасли.

- Executive Scorecard (Система показателей руководства) позволяет просмотреть данные для каждого из руководителей в формате с настраиваемым размером страницы.

Страница Team Scorecard (Командная система показателей)

Давайте подробнее рассмотрим двух участников команды и разберемся, какие именно сведения можно получить:

В срезе Executive (Руководитель) слева выберите имя Andrew, чтобы отфильтровать страницу отчета и отобразить только сведения об Andrew:

- Для быстрого определения ключевого показателя эффективности посмотрите на поле Revenue Status (Total Year) (Состояние дохода за весь год) для Andrew, оно зеленое, значит, этот руководитель работает хорошо.

- Диаграмма Дисперсия % дохода от бюджета по месяцу и руководителю показывает, что, за исключением отставания в феврале, Andrew обеспечивает приемлемые показатели. Больше всего он работает в восточном регионе, где обслуживает 49 клиентов и 5 из 7 продуктов.

Его показатель GM% не является самым высоким или самым низким.

Его показатель GM% не является самым высоким или самым низким. - Диаграмма RevenueTY and Revenue % Var to Budget by Month (Дисперсия дохода за год и % дохода от бюджета по месяцу) показывает, что уровень доходов неуклонно растет. Но если щелкнуть квадрат для центрального региона (Central) на диаграмме «дерево», выясняется, что Andrew имеет доход только в марте и только в Индиане. Это запланированное поведение или стоит разобраться в этом подробнее?

Теперь перейдем к Valery. В срезе Executive (Руководитель) выберите имя Valery, чтобы отфильтровать страницу отчета и отобразить только данные об этом руководителе.

- Обратите внимание на красный ключевой показатель эффективности для Revenue Status (Total Year) (Состояние дохода за весь год). Это определенно требует более подробного рассмотрения.

- У этого руководителя наблюдаются проблемы и с отклонением дохода, так как установленные границы доходности не соблюдаются.

- Valery имеет всего девять клиентов, обрабатывает только два продукта и работает практически только с клиентами в северном регионе. Такая специализация может объяснять широкие колебания метрик этого руководителя.

- При выборе квадрата North (Север) на диаграмме «дерево» становится видно, что валовая прибыль Valery в северном регионе согласуется с общим уровнем прибыли.

- Выбирая другие квадраты в разделе Total Revenue by Region (Итоговый доход по регионам), можно узнать о сложившейся ситуации: у этого руководителя показатель GM% колеблется в пределах от 23 до 79 %, а показатели доходов во всех регионах, за исключением северного, имеют четко выраженный сезонный характер.

Продолжайте анализировать данные, чтобы узнать о причинах низкой производительности Valery. Просмотрите регионы, другие подразделения, а также следующую страницу отчета — Industry Margin Analysis (Маржинальный анализ по отрасли).

Маржинальный анализ по отрасли

Эта страница отчета содержит другой срез данных. На ней рассматривается валовая прибыль для всей отрасли, разделенной на сегменты. Финансовый директор использует эту страницу для сравнения метрик компании и подразделений с метриками всей отрасли, чтобы выявлять и обеспечивать рентабельность. Вы можете спросить, почему на этой странице приведена диаграмма Gross Margin % by Month and Executive (Валовая маржа в % по месяцам и руководителям), ведь она относится к конкретной команде? Ее наличие позволяет отфильтровать страницу по руководителю подразделения.

Как рентабельность зависит от отрасли? Как распределяются продукты и клиенты в зависимости от отрасли? Чтобы ответить на эти вопросы, выберите одну или несколько отраслей в верхней левой части (начните с отрасли товаров народного потребления — CPG). Чтобы очистить фильтр, выберите значок очистки.

На пузырьковой диаграмме Revenue Var % to Budget, GM%, and RevenueTY by Industry (Отклонение дохода в % от бюджета, валовая маржа в % и доход за год по отрасли) финансовый директор ищет самые крупные пузырьки, так как именно они оказывают наибольшее влияние на прибыль.

Чтобы легко определить влияние каждого руководителя по отраслевому сегменту, отфильтруйте на странице данные, выбрав имя руководителя на диаграмме с областями.

Чтобы легко определить влияние каждого руководителя по отраслевому сегменту, отфильтруйте на странице данные, выбрав имя руководителя на диаграмме с областями.Выбирая на странице разных руководителей, обратите внимание на следующее:

- У руководителя Andrew область влияния распространяется на множество разных отраслевых сегментов, а показатели GM% и Var% изменяются в широких пределах, причем первый больше изменяется в положительную сторону.

- Annelie имеет аналогичную диаграмму, однако данный руководитель работает лишь с несколькими отраслевыми сегментами, специализируясь на федеральном сегменте и продукте Gladius.

- Carlos специализируется на сегменте служб и получает хороший доход. Он значительно улучшил отклонение по высокотехнологичному сегменту, а также продемонстрировал крайне высокие показатели относительно бюджета в новом для себя сегменте — промышленном.

- Tina работает с небольшим количеством сегментов и имеет наибольший показатель GM%, однако небольшой размер пузырьков показывает, что данный руководитель оказывает минимальное влияние на доходы компании.

- Valery, который отвечает только за один продукт, работает всего в пяти отраслевых сегментах. Влияние этого руководителя носит сезонный характер, но всегда дает крупные пузырьки, указывая на ощутимый вклад в доходы компании. Объясняется ли низкая производительность этого руководителя особенностями отраслевых сегментов?

Executive Scorecard (Система показателей руководства)

Эта страница имеет формат с настраиваемым размером страницы.

Углубленное изучение данных с помощью задания вопросов в поле вопросов и ответов

Для нашего анализа было бы полезно определить, из какой отрасли Valery получает наибольший доход. Давайте воспользуемся вопросами и ответами.

В верхней части панели мониторинга выберите Задать вопрос о своих данных, чтобы открыть поле «Вопросы и ответы».

В поле вопроса введите total revenue by industry for Valery (общий доход по отрасли для Valery). Обратите внимание на обновление визуализации по мере ввода вопроса.

Как видно, основной областью доходов Valery является сфера услуг.

Углубленное изучение с помощью фильтров

Давайте рассмотрим отрасль распространения.

Откройте страницу отчета Industry Margin Analysis (Маржинальный анализ по отрасли).

Не выбирая какие-либо визуализации на странице отчета, разверните область фильтров справа, если она еще не развернута. В области Фильтры должны отображаться только фильтры уровня страницы.

Найдите фильтр для отрасли и щелкните стрелку, чтобы развернуть список. Теперь добавим фильтр страницы для отрасли распространения. Сначала очистите все выделения, сняв флажок Выделить все. Затем установите только флажок Distribution (Дистрибуция).

На диаграмме Gross Margin % by Month and Executive (Валовая прибыль в % по месяцу и руководителю) видно, что клиенты из данной отрасли есть только у Valery и Tina, а Valery работает с этой отраслью только с июня по ноябрь.

Выберите Tina, а затем Valery в условных обозначениях диаграммы Gross Margin by Month and Executive (Валовая прибыль по месяцу и руководителю). Обратите внимание, что на диаграмме Total Revenue by Product (Общий доход по продукту) доля у Tina меньше, чем у Valery.

Чтобы просмотреть фактический доход, выберите поле «Вопросы и ответы» в панели мониторинга и введите total revenue by executive for distribution by scenario (общий доход по руководителю для дистрибуции по сценарию).

Аналогичным образом можно изучить другие отрасли и даже добавить клиентов в визуальные элементы, чтобы понять причины такого уровня производительности Valery.

Дальнейшие действия: Подключение к данным

В этой среде можно свободно экспериментировать, так как сохранять изменения не требуется. Однако если изменения сохраняются, всегда можно выбрать функцию Получить данные для получения новой копии этого примера.

Мы надеемся, что из этого обзора вы узнали, как с помощью панелей мониторинга, вопросов и ответов, а также отчетов Power BI можно получить представление о данных из примера. Теперь ваша очередь — выполните подключение к собственным данным. С помощью Power BI можно подключаться ко многим типам источников данных. Дополнительные сведения см. в руководстве по началу работы со службой Power BI.

Что такое чистая прибыль | Блог Совкомбанка

Чистая прибыль – почва для роста бизнесаОсновная цель коммерческой деятельности – получение материальной выгоды. В финансовой отчетности организаций встречается несколько видов дохода, но главным источником расширения и развития бизнеса является чистая прибыль.

В этой статье мы расскажем, что такое чистая прибыль, от чего она зависит и на что влияет.

Как образуется чистая прибыльЧистая прибыль – важнейший финансовый показатель, который объективно отражает результаты работы и позволяет оценить дальнейшие перспективы роста компании.

В «Словаре экономических терминов Васильева» 2012 года она определяется, как часть прибыли, которая остается в распоряжении хозяйственной организации после уплаты налогов и других обязательных платежей.

Значит, это лишь доля выручки предприятия, в составе которой для различных целей экономического анализа выделяют еще и маржинальный, операционный и балансовый виды прибыли.

Чтобы разобраться, чем эти финансовые показатели отличаются друг от друга, и что подразумевается под обязательными платежами, представим структуру выручки компании в таблице.

|

Выручка от продажи товаров и услуг |

||||

| Переменные (или прямые) расходы | Маржинальная (или валовая) прибыль | |||

| Постоянные расходы | Операционная прибыль | |||

| Внереализационные расходы | Прибыль до налогообложения | |||

|

Налог на прибыль |

Чистая прибыль | |||

Чистая прибыль = Выручка от продажи товаров и услуг – Переменные расходы – Постоянные расходы – Внереализационные расходы – Налог на прибыль

Чистая прибыль – это остаток выручки после вычета всех обязательных расходов- Переменные расходы – это затраты, которые зависят от объемов производства или оказанных услуг: сырье, материалы, комплектующие, энергетические ресурсы, зарплата сотрудников, участвующих в основных видах деятельности организации, и т.

д.

д. - Постоянные расходы – оплата аренды помещений, зарплата управленческого персонала и сотрудников охраны, налоги на имущество, амортизационные расходы, то есть все затраты, которые не зависят от объемов производства.

- Внереализационные расходы – это затраты, необходимые для ведения бизнеса, но не связанные с производством и реализацией напрямую. Например, исполнение кредитных обязательств, оплата штрафов и судебных издержек, кешбэк для покупателей и проч.

- Налог на прибыль равен произведению ставки налога и разницы между доходами и расходами. Стандартная налоговая ставка – 20% (в некоторых случаях может быть снижена).

Это лишь одна из методик расчета финансового результата коммерческой деятельности. Всего их пять, но суть неизменна: в итоге получается разница между доходами и расходами предприятия после уплаты налога.

Распределение чистой прибылиЧистая прибыль является почвой для дальнейшего роста и развития предприятия. Чем она больше, тем рентабельнее бизнес, а значит – привлекательнее для инвесторов.

Чем она больше, тем рентабельнее бизнес, а значит – привлекательнее для инвесторов.

Высокие финансовые результаты свидетельствуют о платежеспособности организации и расширяют возможности кредитования и сотрудничества с поставщиками.

Кроме того, именно от чистой прибыли зависят дивиденды по акциям компании. Однако компания может занижать их размер или не выплачивать вовсе, использовать средства на другие цели в зависимости от потребностей и стратегии развития:

- инвестирование в другие предприятия,

- расширение собственного производства,

- формирование резервных фондов,

- погашение убытков прошлых лет или текущих расходов,

- премирование сотрудников,

- благотворительная деятельность.

Таким образом, чистая прибыль выполняет несколько основных функций:

- Контрольную (или оценочную) – позволяет сделать выводы о рентабельности бизнеса.

- Компенсационно-гарантийную – создание из прибыли различных фондов и резервов обеспечивает устойчивое функционирование предприятия.

- Капиталообразующую – выступает основой для роста собственного капитала и сокращает потребность в привлечении средств из внешних источников.

- Стимулирующую – мотивирует организацию рациональнее использовать ресурсы, сокращать расходы (не только на производство, но и, например, на расчетно-кассовое обслуживание), внедрять последние достижения науки и техники.

- Инновационную – предоставляет возможности для совершенствования технологий и оборудования.

- Имиджевую – именно этот показатель учитывается внешними наблюдателями для оценки деловой активности и потенциальных выгод от вложения средств в активы компании.

Решение о распределении чистой прибыли может приниматься ежеквартально, раз в полгода или год. От того, насколько эффективно руководство управляет оставшейся в распоряжении организации суммой, зависят дальнейшие результаты деятельности и перспективы развития бизнеса.

— Руководство, примеры, как рассчитать маржу

Что такое маржа прибыли?

В бухгалтерском учете и финансах маржа прибыли — это показатель дохода (или прибыли) компании по отношению к ее доходам. Выручка от продаж. Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете используются термины «продажи» и. Три основных показателя маржи прибыли: маржа валовой прибыли (общая выручка за вычетом стоимости проданных товаров (COGS)), маржа операционной прибыли (выручка за вычетом COGS и операционных расходов) и маржа чистой прибыли (выручка за вычетом всех расходов). , включая проценты и налоги).В этом руководстве будут рассмотрены формулы и примеры, и даже будет предоставлен шаблон Excel, который вы можете использовать для самостоятельного расчета чисел.

Формула прибыли

При оценке прибыльности компании необходимо учитывать три основных коэффициента маржи: валовая, операционная и чистая. Ниже приводится разбивка каждой формулы прибыли.

Ниже приводится разбивка каждой формулы прибыли.

Маржа валовой прибыли = Валовая прибыль / Выручка x 100

Маржа операционной прибыли = Операционная прибыль / Выручка x 100

Маржа чистой прибыли = Чистая прибыль / Выручка x 100

9000 Как видно из приведенного выше примера, разница между брутто и нетто довольно велика.В 2018 году валовая прибыль составляет 62%, то есть 50 907 долларов, разделенные на 82 108 долларов. Чистая маржа, напротив, составляет всего 14,8%, то есть сумма в 12 124 доллара чистой прибыли, деленная на 82 108 долларов дохода.Пример прибыли

Давайте рассмотрим пример и воспользуемся приведенными выше формулами. Компания XYZ занимается розничной онлайн-продажей футболок с индивидуальными принтами. Выручка от продажи рубашек в 2018 году составила 700 тысяч долларов, стоимость проданных товаров Стоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг. Сюда входят затраты на материалы, прямые (прямые затраты на производство рубашек) составляют 200 тысяч долларов, а все другие операционные расходы (такие как коммерческие, общие, административные (SG&A), проценты и налоги) составляют 400 тысяч долларов. Рассчитайте маржу валовой и чистой прибыли для компании XYZ в 2018 году.

Сюда входят затраты на материалы, прямые (прямые затраты на производство рубашек) составляют 200 тысяч долларов, а все другие операционные расходы (такие как коммерческие, общие, административные (SG&A), проценты и налоги) составляют 400 тысяч долларов. Рассчитайте маржу валовой и чистой прибыли для компании XYZ в 2018 году.

Отчет о прибылях и убытках:

Выручка 700 000 долларов

(200 000 долларов США) стоимость проданных товаров

500 000 долларов валовая прибыль

(400 000 долларов США) прочие расходы

100 000 долларов США чистая прибыль

Исходя из приведенных выше цифр отчета о прибылях и убытках, ответы таковы:

Валовая прибыль равна 500 тыс. Долларов валовой прибыли, разделенной на 700 тыс. Долларов дохода, что равняется 71.4% .

Чистая маржа — это 100 тысяч долларов чистой прибыли, разделенные на 700 тысяч долларов дохода, что равняется 14,3% .

Что такое хорошая норма прибыли?

Вы можете спросить себя: «Какова хорошая норма прибыли?» Хорошая маржа будет значительно варьироваться в зависимости от отрасли, но, как правило, маржа чистой прибыли 10% считается средней, маржа 20% считается высокой (или «хорошей»), а маржа 5% — низкой. Опять же, эти правила сильно различаются в зависимости от отрасли и размера компании, и на них может влиять множество других факторов.

Формула прибыли в Excel (и калькулятор)

Ниже приведен снимок экрана калькулятора прибыли CFI в Excel. Как видно из изображения, файл Excel позволяет вводить различные предположения за пятилетний период. Все ячейки с синим шрифтом и светло-серой заливкой можно использовать для ввода собственных чисел. Все ячейки, выделенные черным шрифтом, являются формулами и не нуждаются в редактировании.

Как видно на скриншоте, если вы введете выручку компании, стоимость проданных товаров и другие операционные расходы, вы автоматически получите маржу для валовой прибыли, EBITDAEBITDAEBITDA или прибыли до вычета процентов, налогов, амортизации, амортизации — это прибыль компании. до того, как будет произведен какой-либо из этих чистых вычетов.EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры и чистая прибыль. EBIT (прибыль до уплаты процентов и налогов) — это то же самое, что и операционная прибыль; EBITDA немного уточнена, ближе к чистой прибыли.

до того, как будет произведен какой-либо из этих чистых вычетов.EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры и чистая прибыль. EBIT (прибыль до уплаты процентов и налогов) — это то же самое, что и операционная прибыль; EBITDA немного уточнена, ближе к чистой прибыли.

Для редактирования калькулятора Excel вы можете вставлять или удалять строки по мере необходимости в зависимости от имеющейся у вас информации.Например, чтобы добавить дополнительные статьи расходов, такие как «Заработная плата», просто вставьте строку для каждой и добавьте соответствующие числа.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон прибыли

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Другие показатели эффективности компании

При анализе компании хороший аналитик будет рассматривать широкий спектр коэффициентов, финансовых показателей и других показателей эффективности. Ниже приведен список часто используемых показателей производительности, которые аналитики часто рассматривают для проведения полного и тщательного анализа бизнеса.

Ниже приведен список часто используемых показателей производительности, которые аналитики часто рассматривают для проведения полного и тщательного анализа бизнеса.

Дополнительные показатели эффективности включают:

- Скорость роста выручки

- Рентабельность капитала (ROE)

- Рентабельность активов (ROA)

- Внутренняя норма прибыли (IRR)

- Доходность денежного потока

- Дивидендная доходность

- Чистая Текущая стоимость (NPV)

Какие финансовые показатели являются наиболее важными, зависит от компании и отрасли.Например, ROE может быть ключевым показателем при определении эффективности компании A, в то время как наиболее полезным показателем при анализе компании B может быть темп роста выручки.

Ключевыми показателями часто являются показатели, в которых эффективность компании, на что указывает показатель, существенно отличается (лучше или хуже) от показателей большинства ее конкурентов. Принимая во внимание вышеперечисленные факторы наряду с показателями рентабельности, описанными в этой статье, вы будете на правильном пути к выполнению полного финансового анализа.

Дополнительные ресурсы

CFI является официальным поставщиком услуг глобального аналитика финансового моделирования и оценки (FMVA). Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере. Зарегистрируйтесь сегодня! ® Станьте сертифицированным аналитиком по финансовому моделированию и оценке (FMVA) ® Сертификат CFVA «Аналитик финансового моделирования и оценки» (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить карьеру, ознакомьтесь с этими дополнительными ресурсами CFI:

- Методы оценки Методы оценки При оценке компании как непрерывно действующей компании используются три основных метода оценки: DCF-анализ, сопоставимые компании и предыдущие транзакции

- Анализ финансовой отчетности Финансовая отчетностьКак проводить анализ финансовой отчетности.

Это руководство научит вас выполнять анализ финансовой отчетности отчета о прибылях и убытках,

Это руководство научит вас выполнять анализ финансовой отчетности отчета о прибылях и убытках, - Маржа EBITDA Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры и загружаемый шаблон.

- Проектирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долевого капитала и чистой прибыли.В этом руководстве подробно рассказывается, как рассчитать операционную маржу

— важный показатель прибыльности для бизнеса

Что такое операционная маржа?

Операционная маржа равна операционному доходу Операционный доход Операционный доход — это сумма выручки, остающаяся после вычета операционных прямых и косвенных затрат из выручки от продаж. делится на доход. Операционная маржа — это коэффициент рентабельности, измеряющий выручку после покрытия операционных и внереализационных расходов бизнеса. Операционная прибыль, также называемая рентабельностью продаж, показывает, какая часть произведенных продаж остается после выплаты всех операционных расходов.

Операционная прибыль, также называемая рентабельностью продаж, показывает, какая часть произведенных продаж остается после выплаты всех операционных расходов.

В приведенном выше примере вы можете ясно увидеть, как получить операционную маржу за 2018 год для этой компании. 2018 год начинается с выручки в 5 миллионов долларов за вычетом COGS в размере 3,25 миллиона долларов, в результате чего валовая прибыль составляет 1,75 миллиона долларов.

Отсюда вычитаются еще 1,3 миллиона долларов общих и административных коммерческих и административных расходов, чтобы получить операционную прибыль в размере 437 500 долларов.

Если взять 437 500 долларов и разделить их на 5,0 миллиона долларов, вы получите операционную маржу в 8,8%.

Какова формула операционной маржи?

Операционная прибыль = Операционная прибыль / Выручка X 100

Другой пример:

Производственная компания DT Clinton сообщила в своем годовом отчете о прибылях и убытках за 2015 год на общую сумму 125 миллионов долларов выручки от продаж. Чистая операционная прибыль до налогообложения составила 45 миллионов долларов после вычета всех 80 миллионов долларов операционных расходов за год.В результате была получена операционная маржа в размере 36%, или, другими словами, на каждый доллар достигнутых продаж 0,36 цента сохраняется в качестве операционной прибыли.

Чистая операционная прибыль до налогообложения составила 45 миллионов долларов после вычета всех 80 миллионов долларов операционных расходов за год.В результате была получена операционная маржа в размере 36%, или, другими словами, на каждый доллар достигнутых продаж 0,36 цента сохраняется в качестве операционной прибыли.

Что такое операционная прибыль?

Операционная прибыль — это прибыль предприятия после вычета всех операционных расходов из выручки или выручки от продаж. Он показывает, сколько компания получает от своей основной деятельности, не включая другие источники дохода, не связанные напрямую с ее основной деятельностью. Он отличается от чистой прибыли тем, что не включает в себя расходы по налогам и процентам.

Это дает инвесторам и кредиторам четкое представление о том, является ли основной бизнес компании прибыльным или нет, прежде чем рассматривать неоперационные статьи.

Что такое доход от продаж?

Выручка от продаж Выручка от продаж Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете термины «продажи» и / или чистые продажи — это денежная сумма, полученная от продажи товаров и услуг корпоративным клиентам, за исключением любых возвращенных товаров и надбавок / скидок, предлагаемых покупателям.Это может быть реализовано либо в виде продажи за наличные, либо в виде продажи в кредит.

В бухгалтерском учете термины «продажи» и / или чистые продажи — это денежная сумма, полученная от продажи товаров и услуг корпоративным клиентам, за исключением любых возвращенных товаров и надбавок / скидок, предлагаемых покупателям.Это может быть реализовано либо в виде продажи за наличные, либо в виде продажи в кредит.

Почему размер прибыли важен в бизнесе?

Бизнес, способный приносить операционную прибыль, а не работать в убыток, является положительным знаком для потенциальных инвесторов и существующих кредиторов. Это означает, что операционная маржа компании создает ценность для акционеров и непрерывное обслуживание ссуд для кредиторов. Чем выше маржа у компании, тем меньше у нее финансовых рисков — по сравнению с более низким коэффициентом, указывающим на более низкую маржу прибыли.

Непрерывное увеличение маржи чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, получаемой компанией от ее общего дохода. Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода. со временем показывает, что прибыльность улучшается. Это может быть связано либо с эффективным контролем над операционными расходами, либо с другими факторами, влияющими на рост доходов, такими как более высокие цены, лучший маркетинг и рост потребительского спроса.

Он измеряет размер чистой прибыли, которую получает компания на доллар полученного дохода. со временем показывает, что прибыльность улучшается. Это может быть связано либо с эффективным контролем над операционными расходами, либо с другими факторами, влияющими на рост доходов, такими как более высокие цены, лучший маркетинг и рост потребительского спроса.

Недостатки анализа операционной маржи / прибыли

Операционная прибыль — это учетная метрика, а, следовательно, не показатель экономической стоимости или денежного потока. Прибыль включает несколько неденежных расходов, таких как износ и амортизация, компенсация, основанная на запасах, и другие статьи. И наоборот, он не включает капитальные затраты и изменения в оборотном капитале.

В совокупности эти различные статьи, которые включены или исключены, могут привести к тому, что денежный поток (основной фактор стоимости бизнеса) будет сильно отличаться (выше или ниже) от операционной прибыли.

Чтобы узнать больше, прочтите все об оценке бизнеса Оценка Оценка относится к процессу определения текущей стоимости компании или актива. Это можно сделать с помощью ряда техник. Аналитики, которые хотят.

Это можно сделать с помощью ряда техник. Аналитики, которые хотят.

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон операционной маржи

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Подробнее о показателях прибылей и убытков:

Спасибо за то, что прочитали руководство CFI по операционной марже.См. Следующие ресурсы CFI, чтобы узнать больше.

- Чистый доход Чистый доход Чистый доход — это ключевая статья не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. Хотя он получен через ,

- EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, износа и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов.

EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала.Формула, примеры

EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала.Формула, примеры - Операционный доход Операционный доход Операционный доход — это сумма выручки, остающаяся после вычета операционных прямых и косвенных затрат из выручки от продаж.

- График амортизации График амортизации График амортизации требуется в финансовом моделировании для связи трех финансовых отчетов (доход, баланс, денежный поток) в Excel.

Как определить размер прибыли для малого бизнеса: 3 шага

Чтобы развивать свой бизнес, вам необходимо отслеживать финансовую информацию и измерять эффективность.Один из показателей, за которым вы должны следить, — это маржа прибыли вашего бизнеса. Читайте дальше, чтобы узнать, как определить размер прибыли вашей компании и способы ее увеличения.

Что такое размер прибыли?

Прежде чем приступить к определению размера прибыли, вам необходимо знать, что это такое. Маржа прибыли вашего бизнеса измеряет, какой процент доходов ваш бизнес сохраняет после оплаты исходящих расходов. Вы можете рассчитать размер прибыли, чтобы увидеть прибыльность за определенный период времени.

Маржа прибыли вашего бизнеса измеряет, какой процент доходов ваш бизнес сохраняет после оплаты исходящих расходов. Вы можете рассчитать размер прибыли, чтобы увидеть прибыльность за определенный период времени.

Короче говоря, ваша маржа прибыли или процентная доля позволяют узнать, сколько прибыли ваш бизнес получил на каждый доллар продажи. Например, маржа прибыли в 40% означает, что у вас есть чистая прибыль в размере 0,40 доллара на каждый доллар продаж.

Отслеживание рентабельности может помочь вам следить за состоянием вашей компании и принимать более обоснованные бизнес-решения в будущем. Не говоря уже о том, что это может помочь вам быстрее выявлять и решать финансовые проблемы. Кроме того, хорошая норма прибыли может сделать ваш бизнес более привлекательным для инвесторов.

Есть несколько способов оценить размер прибыли:

- Маржа чистой прибыли

- Маржа валовой прибыли

- Маржа операционной прибыли

Маржа чистой прибыли

Ваша чистая прибыль, также называемая вашей чистой прибылью, — это общая сумма доходов, остающихся после учета всех расходов и доходов. Это ваша общая или «обычная» норма прибыли. Маржа чистой прибыли отражает такие вещи, как стоимость проданных товаров (COGS), операционные расходы, платежи по долгам, налоги, разовые платежи и любой доход от инвестиций.

Это ваша общая или «обычная» норма прибыли. Маржа чистой прибыли отражает такие вещи, как стоимость проданных товаров (COGS), операционные расходы, платежи по долгам, налоги, разовые платежи и любой доход от инвестиций.

Норма чистой прибыли показывает общую способность вашего бизнеса превращать доход в прибыль. В большинстве случаев вы используете маржу чистой прибыли, чтобы определить прибыльность вашей компании и измерить, какую прибыль приносит ваш бизнес от общего дохода.

Чтобы рассчитать чистую прибыль вашего бизнеса, используйте следующую формулу:

Маржа чистой прибыли = (Чистая прибыль / Выручка) X 100

Если у вас нет под рукой чистой прибыли, вы также можете использовать формулу, приведенную ниже, для расчета рентабельности:

Маржа чистой прибыли = [(Выручка — COGS — Операционные расходы — Прочие расходы — Проценты — Налоги) / Выручка] X 100

Маржа валовой прибыли

Маржа валовой прибыли измеряет доход, оставшийся после учета COGS. Ваша валовая прибыль не включает накладные расходы, такие как коммунальные услуги или аренда. Маржа валовой прибыли — это один из простейших показателей рентабельности, поскольку он определяет прибыль как прибыль, остающуюся после учета стоимости проданных товаров.

Ваша валовая прибыль не включает накладные расходы, такие как коммунальные услуги или аренда. Маржа валовой прибыли — это один из простейших показателей рентабельности, поскольку он определяет прибыль как прибыль, остающуюся после учета стоимости проданных товаров.

Как правило, уравнение маржи валовой прибыли используется для определения нормы прибыли от отдельной услуги или продукта, что позволяет увидеть сумму выручки, которую вы сохраняете по каждой позиции. Обычно он не используется для расчета нормы прибыли для бизнеса в целом.Вы можете использовать маржу валовой прибыли, чтобы определить, какие товары являются наиболее прибыльными, а какие — наименее прибыльными.

Итак, как рассчитать валовую прибыль? Чтобы определить маржу валовой прибыли, используйте следующую формулу:

Валовая прибыль = [(Общий доход — COGS) / Общий доход] X 100

Маржа операционной прибыли

Маржа операционной прибыли учитывает все накладные, операционные, административные и коммерческие расходы, необходимые для повседневных деловых операций.Однако он не включает задолженность, налоги и другие неоперационные расходы. По сути, ваша операционная маржа будет отражать ваши доходы от операционной деятельности.

Чтобы определить маржу операционной прибыли вашего бизнеса, используйте следующую формулу:

Маржа операционной прибыли = (Операционная прибыль / Выручка) X 100

Как найти размер прибыли: 3 шага

Как видите, есть несколько способов определить размер прибыли. Однако это зависит от того, какой тип прибыли (например,г., операционная, брутто и т. д.), которую вы хотите рассчитать.

Чтобы определить общую норму прибыли вашей компании, вам нужно использовать формулу чистой прибыли. Используйте формулу ниже, чтобы рассчитать общую рентабельность вашего бизнеса:

Маржа прибыли = (Чистая прибыль / Выручка) X 100

Если вы хотите легко вставить информацию в приведенную выше формулу, используйте следующие три шага для определения размера прибыли:

- Определите чистую прибыль вашего бизнеса (выручка — расходы)

- Разделите ваш чистый доход на ваш доход (также называемый чистыми продажами)

- Умножьте полученную сумму на 100, чтобы получить процентную маржу прибыли

Как рассчитать процент прибыли: Примеры

Готовы увидеть, как вычислить размер прибыли в действии? Взгляните на несколько примеров, приведенных ниже, о том, как рассчитать общую / чистую прибыль, а также валовую и операционную прибыль.

Пример 1: Норма чистой прибыли

В этом примере предположим, что вы не знали, какова чистая прибыль вашего бизнеса. Поскольку вы не знаете размер чистой прибыли, используйте следующую формулу:

Маржа чистой прибыли = [(Выручка — COGS — Операционные расходы — Прочие расходы — Проценты — Налоги) / Выручка] X 100

Чтобы определить свой чистый доход, следуйте первой части формулы, которая вычитает различные расходы из вашего дохода. Вот разбивка расходов, которые вам нужно вычесть из своего дохода:

- COGS: 4 000 долл. США

- Операционные расходы: 3000 долларов США

- Прочие расходы: 1 500 долл. США

- Процент: 500 $

- Налоги: 1000 долларов США

Ваш доход составляет 20 000 долларов США.Ваши общие расходы составляют 10 000 долларов. Подставьте свои итоги в формулу сверху, чтобы определить размер чистой прибыли.

[(20 000–4 000–3 000–1 500–500–1 000 долл. США) / 20 000 долл. США] X 100

[(20 000–10 000 долларов США) / 20 000 долларов США] X 100

Маржа чистой прибыли вашего бизнеса составит 50% или 0,50 [(10 000 долларов США / 20 000 долларов США) X 100].

Если вам уже известна сумма чистого дохода, вы можете пропустить этап вычитания расходов из дохода и просто разделить чистую прибыль на доход, а затем умножить полученную сумму на 100 (см. Другую формулу для чистой прибыли в списке).

Пример 2: Маржа валовой прибыли

Предположим, вы хотите узнать размер валовой прибыли по определенному продукту, который вы предлагаете. Чтобы определить маржу валовой прибыли, вам необходимо знать, за какую сумму продается товар (выручка) и сколько стоит его производство (COGS).

Допустим, вы продаете рубашку за 25 долларов. Изготовление рубашки стоит 15 долларов (COGS). Чтобы узнать свою валовую прибыль, подставьте итоговую сумму в формулу ниже:

Валовая прибыль = [(Общий доход — COGS) / Общий доход] X 100

Валовая маржа = [(25–15 долларов США) / 25 долларов США] X 100

Валовая прибыль вашего бизнеса составляет 40%, или 0.40. Это означает, что вы зарабатываете 40% на каждой проданной рубашке.

Пример 3: Маржа операционной прибыли

Допустим, вы хотите узнать рентабельность операционной прибыли своего бизнеса. Ваш операционный доход составляет 10 000 долларов, а ваш доход — 40 000 долларов. Включите свою операционную информацию в формулу маржи операционной прибыли.

Маржа операционной прибыли = (Операционная прибыль / Выручка) X 100

Маржа операционной прибыли = (10 000 долл. США / 40 000 долл. США) X 100

Маржа операционной прибыли вашей компании составляет 25% или 0.25.

Стандартная норма прибыли

Маржа прибыли варьируется от отрасли к отрасли. «Хорошая» норма прибыли для одной компании может считаться «плохой» для другой.

Ваша средняя прибыль зависит от нескольких факторов. Некоторые из этих факторов включают количество ваших сотрудников, местонахождение бизнеса, тип бизнеса, размер, то, как вы управляете запасами, и ваши операционные системы.

Поскольку размер прибыли различается, вы не можете сравнивать свою прибыль с компаниями из разных отраслей.Итак, что такое хорошая прибыль? Взгляните на некоторые стандартные нормы чистой и валовой прибыли для различных отраслей ниже:

| Промышленность | Маржа чистой прибыли | Маржа валовой прибыли | |||||

| Строительство | 5% | 19% | |||||

| 9040 3 | Рестораны | 15% | 67% | ||||

| Транспорт | 19% | 47% | |||||

| Ремонт и обслуживание автомобилей | 12% | 21% |

средняя норма прибыли для вашего бизнеса и отрасли, сравните себя с аналогичными предприятиями малого бизнеса или вашими конкурентами.Таким образом, вы получите более точное представление о том, какой должна быть ваша прибыль.

Способы увеличения прибыли

Нужна ли немного любви к вашей прибыли? Если так, не волнуйтесь … вы не одиноки. Если вы хотите увеличить рентабельность своего бизнеса, вам может потребоваться внести некоторые изменения. В конечном итоге вы хотите снизить затраты и расходы и увеличить продажи, чтобы повысить маржу.

Чтобы снизить затраты, вы можете:

- Оптимизация отношений с поставщиками

- Ищите альтернативные решения текущим процессам

- Сократить предложения, которые не приносят успеха или не продаются

- Снижение коммерческих и операционных расходов

- Выявление и устранение отходов

Если вы хотите увеличить продажи, рассмотрите возможность следующих действий:

- Распродажа старого инвентаря

- Увеличьте ваши цены соответственно

- Используйте методы перепродажи и перекрестных продаж

- Увеличить удержание клиентов

- Улучшить видимость инвентаря

Ищете простой способ отслеживать доходы и расходы вашего бизнеса? Программное обеспечение для бухгалтерского учета Patriot позволяет упростить бухгалтерский учет, чтобы вы могли вернуться к работе.Попробуйте бесплатно сегодня!

У вас есть вопросы, комментарии или замечания по поводу этого сообщения? Поставьте нам лайк на Facebook, и давайте поговорим!

Эта статья была обновлена с момента ее первоначальной публикации 31 августа 2017 года.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Валовая прибыль: определение и способ расчета

Зарабатывать деньги стоит денег.В каждом успешном бизнесе затраты не превышают выручку, чтобы получать прибыль. Один из способов измерить прибыльность компании — это рассчитать ее валовую прибыль, которая представляет собой процент от выручки, который она сохраняет после вычитания затрат, непосредственно связанных с продажей товаров или услуг.

Мы подробнее рассмотрим этот показатель рентабельности, изучив:

- Что такое валовая прибыль?

- Как рассчитать валовую прибыль.

- Валовая прибыль и валовая прибыль: в чем разница?

- Как использовать валовую прибыль для оценки компании.

- Каковы ограничения валовой прибыли?

Источник изображения: Getty Images.

Что такое валовая прибыль?

Валовая прибыль — также называемая валовой прибылью или коэффициентом валовой прибыли — это объем продаж компании за вычетом ее себестоимости проданных товаров (COGS), выраженный в процентах от продаж. Другими словами, валовая прибыль — это процент от дохода компании, который она сохраняет после вычета прямых затрат, таких как оплата труда и материалов. Чем выше валовая прибыль, тем больше доходов компания имеет для покрытия других обязательств, таких как налоги, проценты по долгу и другие расходы, и получения прибыли.

Как рассчитать валовую прибыль

Расчет валовой прибыли — это двухэтапный процесс. Во-первых, вам нужно определить валовую прибыль компании, которая представляет собой простой расчет:

Валовая прибыль = Выручка — COGS

Вы можете найти выручку и COGS в финансовой отчетности компании.

Затем вы можете использовать число валовой прибыли для определения валовой прибыли:

Источник изображения: Пестрый дурак.

В качестве примера расчета валовой прибыли рассмотрим компанию, которая в течение последнего квартала произвела продажи на 150 миллионов долларов, а прямые затраты на продажу составили 100 миллионов долларов.Валовая прибыль компании за этот период составит 150 миллионов долларов минус 100 миллионов долларов, или 50 миллионов долларов.

Мы можем использовать валовую прибыль в размере 50 миллионов долларов для определения валовой прибыли компании. Просто разделите валовую прибыль в размере 50 миллионов долларов на объем продаж в 150 миллионов долларов, а затем умножьте эту сумму на 100. Валовая прибыль для этой примерной компании составляет 33,3%.

Валовая прибыль и валовая прибыль: в чем разница?

Между валовой прибылью и валовой прибылью может быть некоторая путаница.Валовая прибыль — это мера абсолютного значения, а валовая прибыль — это коэффициент. Валовая прибыль — это просто разница между продажами компании и ее прямыми затратами на продажу, а валовая прибыль компании — это ее валовая прибыль, выраженная в процентах от продаж. Валовая прибыль учитывает объем валовой прибыли с учетом объема продаж компании.

Как использовать валовую прибыль для оценки компании

Маржа — это показатели, которые оценивают эффективность компании в преобразовании продаж в прибыль.Различные типы маржи, включая операционную маржу и маржу чистой прибыли, сосредоточены на отдельных этапах и аспектах бизнеса. Валовая прибыль дает представление о способности компании эффективно контролировать свои производственные затраты, что должно помочь компании получать более высокую прибыль на более низких уровнях отчета о прибылях и убытках.

Расчет валовой прибыли полезен для сравнения. Определение валовой прибыли компании за несколько отчетных периодов дает представление о том, становится ли деятельность компании более или менее эффективной.Определение валовой прибыли нескольких компаний в одной отрасли — это еще один тип сравнения, который может помочь вам понять, какие участники рынка проводят наиболее эффективные операции.

Каковы ограничения валовой прибыли?

Хотя расчет валовой прибыли может быть полезен для оценки отчетных периодов компании или аналогичных компаний, этот показатель имеет более ограниченное значение при сравнении компаний в разных отраслях. В капиталоемких отраслях, таких как обрабатывающая промышленность и горнодобывающая промышленность, часто наблюдается высокая стоимость реализуемых товаров, что приводит к относительно низкой валовой прибыли.Другие, такие как технологическая отрасль, которые имеют минимальную стоимость товаров, обычно дают высокую валовую прибыль.

Валовая прибыль — сильный индикатор прибыльности

Определение валовой прибыли — простой и понятный способ понять основные элементы бизнеса. Это также отличный способ начать работу при оценке любого отчета о прибылях и убытках. Валовая прибыль — это то, что все инвесторы должны учитывать при оценке компании перед покупкой акций.

Прибыль равна рентабельности? Отслеживайте свою прибыль, чтобы узнать

Помимо увлечения своей страстью, получение прибыли является самой популярной причиной для открытия бизнеса.Итак, все владельцы бизнеса знают, что им нужно обращать внимание на свою прибыль, а рассчитать прибыль просто.

- Прибыль = Общий доход — Общие затраты

Однако простое отслеживание прибыли может быть довольно обманчивым, поскольку прибыль не обязательно означает прибыльность. Рассмотрим две воображаемые компании: большой бизнес по ремонту бытовой техники и небольшой бизнес по ремонту бытовой техники.

В год крупный бизнес приносит доход в размере 1 000 000 долларов, а меньшая компания — 500 000 долларов.Соответственно, у них общие расходы 900 000 и 400 000 долларов, в результате чего у них обоих одинаковая прибыль: 100 000 долларов. Оба предприятия заработали по 100 000 долларов, но была ли крупная компания такой же прибыльной, как и небольшая?

Нет, потому что крупной компании приходилось тратить больше, чтобы получить ту же прибыль, что и более мелкая компания. Эта концепция лежит в основе нормы прибыли, которая выражается в процентах и показывает, насколько действительно прибыльным является бизнес.

Маржа валовой прибыли по сравнению с маржой чистой прибыли Маржа валовой прибылиМаржа валовой прибыли выражает валовую прибыль (общий доход за вычетом стоимости проданных товаров) как процент от дохода.Это лучший способ измерить прибыльность вашего бизнеса или отдельных рабочих мест. Прибыль вашей компании может увеличиваться, но если расходы также растут, ваша валовая прибыль может сокращаться. Если вы отслеживаете только валовую прибыль, вы не заметите эту тенденцию к снижению.

- Маржа валовой прибыли% = (Валовая прибыль / по выручке) x 100

В приведенных выше примерах валовая прибыль небольшой компании составляет 20%, а маржа валовой прибыли крупной компании составляет только 10%.Это делает более крупную компанию гораздо более уязвимой для любых колебаний ее расходов, продаж или экономического спада.

Маржа чистой прибылиМаржа чистой прибыли выражает чистую прибыль (общая выручка за вычетом себестоимости проданных товаров и операционных расходов) как процент от выручки. Маржа чистой прибыли может помочь понять операционные проблемы или проблемы с расходами , которые могут снижать маржу и сдерживать рост.

- Маржа чистой прибыли% = (Чистая прибыль / Выручка) x 100

Например, у нашей более крупной компании операционные расходы, вероятно, намного выше, чем у более мелкой компании.Подумайте, что произойдет с их чистой прибылью, если эти владельцы бизнеса решат увеличить компенсацию сотрудникам. Если в более крупной компании работает 1000 сотрудников, а в меньшей — 100, и каждый из них дает сотрудникам прибавку в размере 0,25 доллара, операционные расходы крупной компании увеличиваются в десять раз по сравнению с более мелкой компанией, что резко влияет на размер прибыли.

Не упускайте из виду этого невоспетого героя: маржа вкладаМногие владельцы бизнеса пренебрегают маржой вклада, которая является выручкой компании после вычета всех переменных расходов.

- Маржа вклада = Общий доход — переменные затраты

Маржа взноса также может быть выражена как процент от общего дохода.

- Коэффициент вклада = (Маржа вклада / общий доход) x 100

Маржа вклада представляет собой выручку, которая вносит вклад в расходы вашей компании после достижения точки безубыточности (выручка, необходимая для покрытия ваших постоянных затрат или стоимости проданных товаров). Хотя это и не маржа прибыли, она показывает способность вашей компании расти, реинвестировать прибыль или получать прибыль.

Поиск идеальной прибылиКакой размер прибыли должен иметь ваш бизнес? Это хороший вопрос. Здоровая и приемлемая норма прибыли сильно различается. В то время как маржа в 3% может быть приемлемой для одного бизнеса, такая же маржа приведет к прекращению деятельности другого.

Некоторые компании могут достичь рентабельности более 50%, в то время как другие только мечтают о том, чтобы вырасти до двузначных цифр. Идеальная рентабельность вашей компании зависит от нескольких факторов, включая тип бизнеса, его размер, местоположение и ряд других показателей, характерных для разных отраслей.

Лучший способ определить стабильную прибыль — это посмотреть на другие компании в вашей отрасли. Хотя прямые конкуренты могут не захотеть раскрывать вам свои номера, вы можете получить доступ к этой информации несколькими способами:

- Присоединяйтесь к торговым ассоциациям и читайте отчеты торговых групп в вашей отрасли.

- Посещайте отраслевые конференции.

- Поиск в Интернете.

- Спросите своих поставщиков о деятельности и количестве ваших конкурентов.

- Ваш CPA или другие финансовые консультанты должны быть в состоянии предоставить информацию.

Два основных фактора влияют на размер прибыли вашей компании: ваши цены и ваши затраты. Недостаточная плата за ваши услуги или продукты и / или забывание «срезать жир» неизбежно замедлит рост вашей прибыли, уменьшая размер прибыли.

Следующие две стратегии увеличения прибыли кажутся базовыми, но методы, которые ваша компания может использовать для достижения этих двух, казалось бы, простых целей, могут быть довольно сложными.

1. Повышение ценПервое решение, к которому прибегают большинство владельцев бизнеса, когда компания не получает достаточной прибыли, — это поднять цены. Когда ваши расходы останутся прежними, а ваш доход увеличится, ваша прибыль возрастет.

Если вы действительно проанализируете стоимость работы вашей компании и стоимость проданных товаров, вы поймете, что ваши цены слишком низкие, тогда вам непременно следует назначить справедливую цену за свои услуги. Однако повышение цен следует рассматривать с большой осторожностью, изучением рынка и вниманием.

Сама по себе неутешительная прибыль не является веской причиной для повышения цен. В конце концов, повышая цены, вы рискуете завысить цену, оттолкнув клиентов и снизив продажи. Благодаря оптимизированной структуре ценообразования вы можете максимизировать прибыль и продажи.

2. Снижение затратВы также можете эффективно увеличить размер прибыли за счет снижения затрат. Сюда входят как прямые, так и косвенные расходы. Серьезно проверяйте каждый цент, который остается на счетах вашей компании.Это абсолютно необходимые расходы или их можно сократить?

Вы также можете рассмотреть свои бизнес-процессы, оценить экономику подразделения вашей компании, чтобы определить, на что тратится время или есть ли какие-либо избыточности, чтобы оптимизировать операции с минимальными затратами.

Почему сэкономленный доллар лучше заработанного доллараХотя на первый взгляд кажется, что он стоит той же суммы, деньги, которые вы приносите в свою компанию, не равны деньгам, которые вы храните в своей компании — по крайней мере, в отношении размера прибыли.Увеличение прибыли за счет сокращения расходов увеличит вашу прибыль больше, чем повышение цен для увеличения прибыли на ту же сумму.

Например, рассмотрим предыдущие компании по ремонту бытовой техники:

- Если бы меньшая компания повысила цены, получив дополнительно 20 000 долларов дохода, ее общая прибыль составила бы 120 000 долларов.

- Маржа прибыли = (120 000 долл. США / 520 000 долл. США) x 100 = 23%, что на три пункта выше первоначальной нормы прибыли в 20%.

- Теперь, если компания снизит затраты на 20 000 долларов до 380 000 долларов, она получит те же 120 000 долларов прибыли, но общий доход останется прежним.

- Маржа прибыли = (120 000 долл. США / 500 000 долл. США) x 100 = 24%, что на четыре пункта выше первоначальной нормы прибыли в 20% и на один пункт больше, чем при использовании метода ценовой стратегии.

Как видите, когда дело доходит до рентабельности, экономия затрат увеличивает рентабельность более высокими темпами, чем рост цен.

Стратегическая оптимизация цен и сокращение затрат с помощью управленческого учетаБлагодаря интеллектуальному бэк-офису, предоставляющему исчерпывающие и точные финансовые данные, вы можете отслеживать прибыль, рентабельность и прибыльность своей компании, а также отслеживать бесценные ключевые показатели эффективности.

Имея под рукой исчерпывающие финансовые данные, вы можете принимать продуманные решения, которые сократят расходы вашей компании и оптимизируют структуру ценообразования, чтобы максимизировать рентабельность и прибыльность.

Анализ коэффициента валовой прибыли — финансовые КПЭ

Что это означает?

Маржа валовой прибыли измеряет, какая часть каждого доллара продаж остается в качестве прибыли после учета стоимости проданных товаров. Этот KPI является хорошим индикатором финансовой жизнеспособности компании, поскольку он показывает, может ли она окупить свои расходы и при этом получать прибыль от каждой продажи.

Норма валовой прибыли, как правило, относительно стабильна, за исключением каких-либо серьезных изменений производственных затрат или производственных процессов.

Изучите приборную панельПочему это важно?

В финансовой аналитике очень важно понимать прибыльность, поскольку она может быть разницей между ростом и банкротством. Анализ рентабельности валовой прибыли может выявить области, в которых необходимо снизить затраты, или выделить продукты и услуги, которые могут быть нерентабельными. Например, продукт с маржой валовой прибыли 5% может быть не таким жизнеспособным, как продукт с маржей валовой прибыли 30%, и может привести к меньшим доходам и задержке роста.

Как вы измеряете KPI?

Чтобы измерить маржу валовой прибыли, вам необходимо знать свои доходы и стоимость проданных товаров (COGS). Чтобы найти маржу, вычтите COGS из своих доходов и разделите результат на доходы. Затем разделите окончательное число на 100. Например, компания с доходом, равным 500 000 долларов США, и COGS, равным 420 000 долларов США, будет иметь валовую прибыль в размере 16%.

Какие источники данных вы бы использовали для измерения KPI?

Анализ рентабельности валовой прибыли будет включать данные с информационных панелей продаж, а также производственные или производственные затраты.Кроме того, он будет включать ежемесячные, квартальные или годовые данные о доходах, в зависимости от желаемого периода измерения.

Приведите пример…

Допустим, у вас есть два продукта на рынке, и оба продаются в относительно одинаковых количествах. Однако ваша маржа и общая прибыль остаются ниже ожидаемых, несмотря на высокие продажи. Изучение вашей валовой прибыли может указывать на необходимость снижения производственных затрат или повышения цен для оптимизации прибыли.

Более того, это может помочь сосредоточиться на товарах и услугах, которые дешевле производить и продавать по более выгодной цене. Таким образом, вы можете расставить приоритеты в тех аспектах бизнеса, которые дают наилучшие результаты, и реинвестировать средства в рост.

Изучите приборную панельКакие ориентиры / индикаторы мне следует использовать?

- Себестоимость проданной продукции

- Доходы

- Всего продаж

Полное руководство по рентабельности ресторана — на линии

Любой в сфере общественного питания подтвердит, что создать ресторан и поддерживать его работоспособность — непростая задача.Много часов и трудных решений, но с небольшой (хорошо, большой) подготовкой и планированием вы можете превратить логистическую (а иногда и физическую) боль в финансовую выгоду.

Быстрый просмотр текущего состояния ресторанной индустрии может сделать ресторанный ландшафт немного мрачным: огромная текучесть кадров, непомерно высокие затраты на рабочую силу и питание, заоблачные цены на аренду, суровые онлайн-обзоры … список можно продолжить.

Но в конечном итоге, останутся ли двери ресторана открытыми или нет, зависит от одного: от нормы прибыли.Вы можете рассчитать его с помощью нашего бесплатного шаблона прибылей и убытков ресторана. Продолжайте читать, чтобы получить полное руководство по рентабельности ресторанов и узнать все, что вам нужно знать о том, как достичь и поддерживать прибыльность в ресторанном бизнесе.

Полное руководство по рентабельности ресторана

Что такое норма прибыли ресторана?

Если прибыль — это сумма, выраженная в долларах и центах, маржа прибыли — это сумма прибыли, выраженная в процентах от годовых продаж.

Прибыль — это деньги, оставшиеся после вычета операционных расходов из валовой выручки. То, как вы генерируете доход, может включать не только продажи продуктов питания и напитков. Общий объем продаж может включать в себя кейтеринг, аренду места проведения, фирменные товары и упакованные товары, совместное использование помещений в коворкинге и соглашения о франчайзинге, а также другие возможные потоки доходов.

К сожалению, даже если ваш общий доход может быть получен от более чем одного потока доходов, когда дело доходит до расходов, нет предела.Между рабочей силой, инвентаризацией, заработной платой, арендной платой, коммунальными услугами, рекламой, комиссией за обработку кредитных карт, ремонтом оборудования, технологией POS-системы ресторана, общим обслуживанием и десятками других постоянных, переменных и сверхлимитных расходов, возложенных на владельцев ресторанов , часто бывает не в восторге от того, что осталось после того, как вы сделали все необходимые выводы.

В первые годы существования вашего ресторана важно контролировать средний доход ресторана и ожидаемую валовую прибыль.Конечно, было бы замечательно получить следующую мгновенную историю успеха, но факт заключается в том, что подавляющее большинство рестораторов берут на себя значительные долги и достигают ограниченной прибыльности, когда только начинают.

Консервативные оценки и цели помогут вам, когда возникнут неожиданные начальные затраты. Когда дело доходит до прибыли, устойчивость является ключевым фактором.

Чем выше размер прибыли, тем лучше. Но, как мы рассмотрим в следующем разделе, размер прибыли вашего ресторана всегда может меняться, иногда в результате событий, находящихся вне вашего контроля.

Какова средняя норма прибыли ресторанов?

Так же, как успех ресторана не полностью определяется едой или напитками, которые он обслуживает, на среднюю норму прибыли ресторанов влияет множество факторов, таких как средняя стоимость одного клиента (особенно если вам удалось увеличить объем продаж), тип работы ресторана и так далее.

Диапазон нормы прибыли ресторана обычно колеблется от 0 до 15 процентов, но средняя норма прибыли ресторана обычно составляет от 3 до 5 процентов.

Любой учебник «Введение в статистику» объяснит, как выбросы — точки данных на крайних концах спектра — влияют на средние значения. Валовая выручка и расходы ресторана QSR и ресторана, отмеченного звездой Мишлен, значительно различаются. Поэтому стоит изучить размер прибыли, характерный для вашей ниши, чтобы определить, какую прибыль вы должны получить в ресторане.

Самый важный вывод здесь — поставить цель поддерживать прибыль ресторанов на уровне «средняя или лучшая» из года в год.

Как я могу увеличить прибыль моего ресторана?

Есть два способа приблизиться к этому:

a.увеличение объема продаж относительно затрат, или

b. уменьшение расходов по отношению к объему продаж

Важно помнить, что когда дело доходит до типичной прибыли ресторана — как и почти всего остального в отрасли — то, что работает для одного, может не работать для всех.

Например, многие QSR и FSR считают, что прямое сокращение почасовой оплаты труда или материалов даст «быстрый выигрыш» для сокращения затрат и увеличения прибыли. Однако к этой тактике следует подходить с осторожностью, поскольку неспособность спланировать последствия этих корректировок может поставить под угрозу ваш клиентский опыт, моральный дух сотрудников и вашу прибыль.

Когда дело доходит до расходов в ресторане, люди часто ссылаются на «большую тройку»:

Как правило, одна треть дохода обычно распределяется на стоимость проданных товаров (COGS), другая треть — на оплату труда и остаток должен учитывать любые дополнительные накладные расходы.

Упреждающее планирование имеет решающее значение. Это то, что лежит в основе любого успешного делового предприятия и важно для всех типов ресторанов, будь то рестораны с полным спектром услуг, рестораны быстрого обслуживания или фургоны с едой.Установление консервативных целей в отношении ресторана компенсирует независящие от вас обстоятельства, такие как ненастная погода и экономические спады.

Чтобы помочь вам на вашем пути, вот семь стратегий, разработанных для того, чтобы ваши клиенты, сотрудники, поставщики и банковский счет были довольны.

1. Следите за своими показателями