13.5. Монетаристская модель м.Фридмена

Внимание к монетаристской теории возросло со второй половины 70-х — начала 80-х гг. В этот период обнаружилось, что кейнсианские методы дают сбои; начался поиск новых подходов к восстановлению экономического равновесия. Если у Кейнса наиболее острой проблемой, поставленной в центр анализа, была безработица, обеспечение занятости и экономического роста, то примерно с середины 70-х гг. ситуация изменилась. Теперь на первый план выдвинулась задача регулирования инфляции и падения производства (стагфляции).

Основное расхождение во взглядах М.Фридмена и Дж.М.Кейнса состоит в государственном регулировании экономики. Именно поэтому у двух ученых различные оценки кризиса 1929-1933 гг. и соответственно путей выхода из депрессии. Основной мыслью работ Кейнса является полное государственное регулирование экономики. М. Фридмен считает экономику саморегулирующейся системой и требует ограничить вмешательства государства только денежной областью. Стихийным регулятором экономических процессов, по мнению Фридмена, могут быть деньги.

Монетаризм — экономическая теория , основанная на определяющей роли денежной массы, находящейся и обращении, а также на осуществлении политики стабилизации экономики, ее функционирования и развития. Монетаризм признан главной школой современного неоконсерватизма. М. Фридмен является основателем и лидером этой теории, хотя признание и популярность его теория получила не сразу.

Основными трудами М. Фридмена являются книги «Теория функции потребления» (1957 г.), «Становление денежной системы в США» (1963 г.), в которых излагаются основные положения теории монетаризма.

Монетаризм

представляет собой одно из наиболее

влиятельных течений в современной

экономической науке, относящееся к

неоклассическому направлению. Он

рассматривает явления хозяйственной

жизни преимущественно под углом зрения

процессов, протекающих в сфере денежного

обращения. Термин «монетаризм» был

введен в современную литературу Карлом

Бруннером в 1968 г. Обычно он применяется

для характеристики экономической школы

(преимущественно Чикагской), утверждающей,

что совокупный денежный доход оказывает

первоочередное влияние на изменение

денежной массы.

Он

рассматривает явления хозяйственной

жизни преимущественно под углом зрения

процессов, протекающих в сфере денежного

обращения. Термин «монетаризм» был

введен в современную литературу Карлом

Бруннером в 1968 г. Обычно он применяется

для характеристики экономической школы

(преимущественно Чикагской), утверждающей,

что совокупный денежный доход оказывает

первоочередное влияние на изменение

денежной массы.

Первоначально монетаризм отождествлялся с антикейнсианством, что подтверждается названием некоторых работ видных представителей монетаристкой теории (книга Г. Джонсана «Кейнсианская революция и монетаристская контрреволюция»).

Значительное влияние на формирование монетаристской теории оказали американские экономисты 20-40-х годов Г. Саймонс, И.Фишер, Ф. Найт и др. Они придавали большое значение сфере денежного обращения, которую впоследствии недооценивали кейнсианцы. Именно поэтому одной из заслуг монетаристов ряд западных исследователей считает «реабилитацию» денег в системе экономических категорий. Определенную респектабельность монетаризму придают ссылки на А.Смита и основоположников количественной теории денег Д. Рикардо, Д. Юма, Р. Кантильона, Г.Тортона.

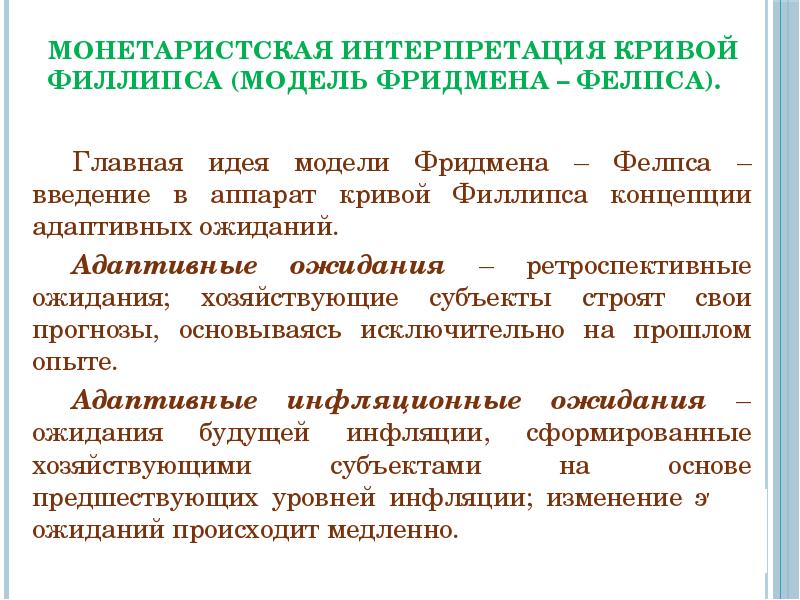

В основе монетаризма лежит ряд теоретических и методологических предпосылок: количественная теория денег, теория относительной цены А. Маршала, теория рыночного равновесия Л. Вальраса, краткосрочный вариант концепции кривых Филипса, кейнсианские модели ИСТД (инвестиции – сбереженья – труд — деньги), неопозитивизм как основа методологии исследования экономических процессов.

Одно

из ключевых положений монетаризма, на

основе которого его представители

строят свой вариант объяснения

экономического цикла, состоит в том,

что деньги играют исключительно важную

роль в изменении реального дохода,

занятости и общего уровня цен. Они

утверждают, что существует взаимосвязь

между темпом роста количества денег,

темпом роста номинального дохода, а при

быстром росте денежной массы также

быстро растет номинальный доход, и

наоборот.

Если Кейнс оценивал бюджетную политику как инструмент достаточно точный, быстрый и предсказуемый по результатам, то в отличие от него Фридмен характеризует подобным образом денежно-кредитную политику

Стабильность движения денежной массы Фридмен рассматривает как одно из важнейших условий стабильности экономики в целом. Он предлагает отказаться от попыток использования кредитно-денежных рычагов для воздействия на реальные переменные (уровень безработицы и производства) и в качестве целей этой политики определяет контроль над номинальными переменными, прежде всего ценами. Достижение этой цели Фридмен видит в следовании «денежному правилу», предполагающему стабильный и умеренный рост денежной массы в пределах 3-5% в год. Фридмен предложил отказаться от гибкой кредитно-денежной политики, взяв за правило постоянно наращивать денежную массу небольшими и достаточно равными (по годам) порциями. При установлении размеров таких приращений Фридмен предложил ориентироваться на два показателя, полученных на основе обработки статистических данных. Это среднегодовой прирост объема валового национального продукта (в физическом выражении) за много лет и среднегодовой темп изменения скорости обращения денежной массы.

Схема 33.

Снижение

инфляции является главным итогом

политики сдерживания, в результате чего

уменьшаются и издержки производства. В этой новой ситуации политика сдерживания,

то есть искусственного ограничения

совокупного спроса, сменяется «политикой

либерализации», предоставлением большей

свободы действия рыночным факторам.

Производство восстанавливает прежний

уровень, что означает и рост занятости,

но уже при существенном ослаблении

инфляции (точка А). «Бег на месте»

продолжается (вектор ВА), но уже без

инфляционной «одышки».

В этой новой ситуации политика сдерживания,

то есть искусственного ограничения

совокупного спроса, сменяется «политикой

либерализации», предоставлением большей

свободы действия рыночным факторам.

Производство восстанавливает прежний

уровень, что означает и рост занятости,

но уже при существенном ослаблении

инфляции (точка А). «Бег на месте»

продолжается (вектор ВА), но уже без

инфляционной «одышки».

Таким образом, и кейнсианская, и монетаристская модели предполагают возвращение к исходному пункту (к точке А). Но если в первой модели такое возвращение означало поражение, то во второй — победу, хотя и относительную.

Рецепты монетаристов не являются сегодня ведущими. Это связано, в частности, с тем, что главной проблемой для Запада стала в последнее время не инфляция, а занятость, темпы роста, доходы. Политиков и экономистов интересуют подходы и рецепты стратегического плана, а монетаризм не дает соответствующих рекомендаций. Монетаристские рецепты используются обычно не в «чистом» виде, а в комплексе, в сочетании с выводами и рецептами теоретиков других школ.

Практика убедительно показала, что монетаризм не способен решать долговременные, стратегические задачи. «Шоковая терапия» — не радикальное лекарство. Она порождает инфляцию, падение производства, неэффективную структуру, свертывание инвестиций. Финансовая сфера отрывается от производственной. Рецепты монетарной теории не должны рассматриваться как универсальная схема. Их следует использовать с учетом реальных условий в сочетании с другими мерами экономической политики.

Оценивая

классический, кейнсианский и монетаристский

подходы в целом, следует признать

неизбежную односторонность каждого из

них. Очевидно, что реальности рыночной

экономики в каждой стране требуют

сочетания различных мер, в частности,

политика сдерживания доходов с политикой

экспансии предложения (главным образом

посредством снижения налогов на

инвестируемую прибыль и кредит).

Роберт Лукас – экономист, доказавший, что людей не обманешь

Имя Роберта Лукаса, скорее всего, не так хорошо знакомо широкой аудитории, как имена других великих экономистов XX века. В отличие от Джона Мейнарда Кейнса, Фридриха фон Хайека или Милтона Фридмана, он никогда не работал в государственных учреждениях, не принимал участия в разработке экономической политики или реформ, не консультировал президентов и премьер-министров, не публиковал политических памфлетов и популярных книг. На вопрос, что бы он сделал в первую очередь, если бы вошел в Совет экономических консультантов при президенте США, он полушутя-полувсерьез ответил: «Сразу бы уволился. Здесь, в Чикаго, мы серьезно относимся к экономике». Но, несомненно, его вклад в развитие экономической науки ничем не уступает вкладу Кейнса, Хайека или Фридмана, его научные работы сформировали методологическую основу современной макроэкономики. Многие его идеи востребованы и во времена нынешнего экономического кризиса.

Роберт Лукас в какой-то мере случайно стал экономистом. Получив степень бакалавра истории в университете Чикаго в 1959 г., он продолжил ее изучение в университете Калифорнии в Беркли. Там с большим интересом он прослушал несколько курсов по экономической истории античности и средних веков. Жизнь римских императоров и франкских королей, конечно же, была захватывающей, но более важным молодому человеку показалось то, как неумолимо меняет мир и формирует ткань мировой истории экономическая деятельность обычных людей, их повседневные ожидания, решения и действия. Переключившись на изучение экономики, Лукас вернулся в университет Чикаго. Здесь среди его учителей оказался и Милтон Фридман, во многом повлиявший на взгляды и научные идеи будущего Нобелевского лауреата.

Переключившись на изучение экономики, Лукас вернулся в университет Чикаго. Здесь среди его учителей оказался и Милтон Фридман, во многом повлиявший на взгляды и научные идеи будущего Нобелевского лауреата.

Рациональные ожидания

В 70-х годах прошлого века многие развитые страны столкнулись с проблемой стагфляции. Серия негативных нефтяных шоков и бесконтрольное стимулирование спроса привели к одновременному падению производства и ускорению инфляции. Вместо полной занятости за счет небольшой инфляции правительства и центральные банки получили взамен высокую инфляцию и рост безработицы. Стагфляция нанесла сильнейший удар по традиционным рецептам кейнсианской политики, а период 70-х стал звездным часом Милтона Фридмана и идей монетаризма. Понимание того, что политика стимулирования спроса действенна только в той мере, в которой ей удается обмануть инфляционные ожидания населения и фирм, произвело революцию в макроэкономике.

Однако в пионерских работах Милтона Фридмана и Эдмунда Фелпса инфляционные ожидания формировались на основе инфляции предыдущих периодов. Людей все так же можно долго обманывать, стимулируя производство, но теперь только за счет все более и более высокой инфляции.

Роберт Лукас лишил правительства и центральные банки и этой возможности. Он развил первоначальную идею Джона Мута о том, что потребители и фирмы используют всю имеющуюся у них информацию и не делают систематических ошибок в своих прогнозах. Рост номинального спроса вызывает рост цен на товары и услуги. И если люди это предвидят, то они требуют и более высоких зарплат, а фирмы вслед за растущими издержками увеличивают цены. При этом реальные издержки не меняются, поэтому фирмам нет смысла увеличивать производство. В итоге вслед за ростом номинального спроса увеличится только инфляция, а не выпуск.

Людей можно временно ввести в заблуждение, так как они не обладают полной информацией, но нельзя обманывать бесконечно долго – ожидания в целом рациональны. Это, конечно же, не означает, что в повседневной жизни люди ведут себя, как роботы, просчитывая возможные варианты будущего на основе сложнейших математических моделей. Даже экономисты не могут похвастаться этим. В мире много нерационального и непредсказуемого. Но когда дело касается нашего кошелька и здоровья, мы стараемся избегать одних и тех же ошибок в своих прогнозах и решениях. Резкое падение рубля вслед за снижением цен на нефть заставляет нас бежать в магазины и покупать импортные товары – мы рационально предвидим рост цен на них, хотя инфляция в предыдущем месяце была низкой. Мы узнаем о вспышке COVID-19, и еще до введения карантинных мер многие из нас начинают ограничивать социальные контакты и избегать массового скопления людей – мы осознаем повышенные риски заразиться или заразить других.

Это, конечно же, не означает, что в повседневной жизни люди ведут себя, как роботы, просчитывая возможные варианты будущего на основе сложнейших математических моделей. Даже экономисты не могут похвастаться этим. В мире много нерационального и непредсказуемого. Но когда дело касается нашего кошелька и здоровья, мы стараемся избегать одних и тех же ошибок в своих прогнозах и решениях. Резкое падение рубля вслед за снижением цен на нефть заставляет нас бежать в магазины и покупать импортные товары – мы рационально предвидим рост цен на них, хотя инфляция в предыдущем месяце была низкой. Мы узнаем о вспышке COVID-19, и еще до введения карантинных мер многие из нас начинают ограничивать социальные контакты и избегать массового скопления людей – мы осознаем повышенные риски заразиться или заразить других.

Микро-основания и критика Лукаса

Макро- и микроэкономические модели 1950–60-х имели между собой мало общего. В то время как микроэкономисты анализировали поведение и взаимодействие отдельных потребителей и фирм, можно сказать, под микроскопом, макроэкономисты изучали экономику с высоты птичьего полета. В их моделях нельзя было разглядеть то, как ведут себя отдельные люди или компании – за лесом совсем не было видно деревьев.

Все изменилось в 70–80-х. Макроэкономические взаимосвязи, которые казались нерушимыми долгие десятилетия, вдруг начали ломаться одна за другой. Это привело в замешательство экономистов, прогнозистов и разработчиков экономической политики: «В чем причина таких изменений? Означает ли это, что макроэкономические модели бесполезны?» Роберт Лукас дал простой ответ на эти вопросы: вслед за сменой экономической политики произошло и изменение потребительского и инвестиционного поведения домашних хозяйств и фирм, а это, в свою очередь, вызвало серьезные сдвиги на макроуровне. Это также означает, что традиционные макроэкономические модели, оцененные на исторических данных, в лучшем случае бесполезны для анализа новой экономической политики, а в худшем могут привести к ложным выводам.

Критика Лукаса, однако, была конструктивной. Если люди и фирмы меняют свое поведение вслед за структурными сдвигами в экономике или изменением экономической политики, то нужно их вернуть в макроэкономические модели. Микро-обоснование ключевых макроэкономических соотношений, объединение микро- и макромира экономики стало одним из самых значимых изменений в экономической науке. Сегодня при упоминании фразы «модель Лукаса» экономисты часто требуют уточнения, какая конкретно модель имеется в виду, но, услышав слова «критика Лукаса», все сразу понимают, о чем идет речь.

Критика Лукаса применима и к современным реалиям. Во время пандемии коронавируса произошли серьезные изменения в поведении домашних хозяйств и фирм. Вслед за ростом неопределенности люди стали больше сберегать на черный день, а фирмы – откладывать инвестиции до лучших времен. Как результат этого на макроуровне мы видим снижение склонности населения к потреблению и низкую чувствительность инвестиций к процентным ставкам. Такое изменение поведения характерно для многих кризисов. Однако нынешний экономический кризис не совсем обычный. Он привел также к изменению структуры потребления и производства. Люди были вынуждены резко сокращать потребление одних товаров и услуг и увеличивать других, а фирмы – быстро адаптироваться к изменившейся структуре спроса и разрывам производственных цепочек. Такие структурные изменения не происходили в прошлые кризисы, а значит, не обоснованные на микроуровне макроэкономические модели не очень полезны для анализа происходящего сейчас и прогнозирования развития экономики в ближайшем будущем.

Долгосрочный рост и человеческий капитал

Анализ деловых циклов, изучение причин экономических кризисов и разработка стабилизационной политики – эти вопросы, безусловно, важны и волнуют многих. Однако не меньшее внимание в своих исследованиях Лукас уделяет и проблемам долгосрочного роста. Два или три процента среднегодового экономического роста – различия кажутся не столь существенными, но за столетний период страна, растущая чуть быстрее, станет богаче более чем в два с половиной раза по сравнению со своим неудачливым конкурентом. В статье 1988 г. «О механике экономического развития» Лукас пишет: «Последствия для благосостояния населения, вытекающие из вопросов долгосрочного роста, просто ошеломляют. Когда начинаешь размышлять над ними, сложно думать о чем-либо еще».

В статье 1988 г. «О механике экономического развития» Лукас пишет: «Последствия для благосостояния населения, вытекающие из вопросов долгосрочного роста, просто ошеломляют. Когда начинаешь размышлять над ними, сложно думать о чем-либо еще».

Ключевым элементом долгосрочного роста, на котором сконцентрировался Лукас в своих исследованиях, стал человеческий капитал. В его моделях знания, умения, социальные навыки и здоровье работников имеют не меньшее значение для производства товаров и услуг, чем станки, компьютеры или здания. Как и физический капитал, капитал человеческий растет за счет инвестиций – времени, потраченного на образование, сохранения и укрепления здоровья. Но в отличие от физического капитала, отдача от человеческого капитала не снижается вслед за его увеличением, что делает его накопление источником устойчивого долгосрочного роста. Именно разным уровнем человеческого капитала Лукас объясняет то, почему бедные страны остаются бедными, а богатые становятся еще богаче.

Идея о влиянии человеческого капитала на долгосрочный экономический рост не менее важна и во времена пандемии COVID-19. Эпидемии часто сравнивают с войной, и в этом есть доля истины. Как и войны, они разрушают человеческий капитал, бьют по здоровью людей и забирают человеческие жизни. Вместе с этим они негативно влияют и на перспективы долгосрочного роста мировой экономики. Поэтому столь значимы сегодня государственные инвестиции в здравоохранение и медицину, поэтому во многом оправданы с экономической точки зрения и временные потери ВВП ради того, чтобы спасти как можно больше жизней и сохранить столь важный для будущего роста человеческий капитал.

1

Первый слайд презентации: Монетаристская модель

Социальная политика Монетаристская модель

2

Слайд 2: Создатель модели

Милтон Фридмен (1912-2006 гг. ) — американский экономист, обладатель премии по экономике памяти Альфреда Нобеля 1976 года за исследования в области потребления, монетарной истории и теории, а также сложности стабилизационной политики.

Милтон Фридмен

(1912-2006 гг.)

) — американский экономист, обладатель премии по экономике памяти Альфреда Нобеля 1976 года за исследования в области потребления, монетарной истории и теории, а также сложности стабилизационной политики.

Милтон Фридмен

(1912-2006 гг.)

Изображение слайда

Изображение для работы со слайдом

3

Слайд 3: Краткая характеристика

Монетаристская политика характеризуется минимальным вмешательством государства в социально-экономические процессы, высокой конкуренцией, координирующей деятельность рыночных механизмов (спроса и предложения), при условии законодательного регулирования конкурентных рамок, обеспечения неприкосновенности частной собственности, создании условий для равенства возможностей граждан.

Изображение слайда

4

Слайд 4: Краткая характеристика

Монетаристская политика характеризуется отсутствием контроля над ценообразованием и заработной платой, а также высоким уровнем индивидуализма и экономической свободы граждан. Социальная функция государства минимальна и не регулирует издержки инфляции и безработицы, нет помощи социально незащищенным или нуждающимся группам населения.

Изображение слайда

5

Слайд 5: Распределение благ

При монетаристской политике каждый имеет право на такой уровень жизни, который он сам в состоянии себе заработать. Объем и качество доступных социальных благ ставится в зависимость от достижений самого их получателя.

Изображение слайда

6

Последний слайд презентации: Монетаристская модель: Заключение

Основными проблемами монетаристской модели стали бедность и имущественное неравенство даже в период стабильного экономического роста. Указанные недостатки привели к отказу или трансформации данной модели в большинстве развитых государств.

Изображение слайда

Удар по монетаризму — Университет Лобачевского

Учёные ННГУ исследовали особенности происхождения денег в современной российской экономике

Открывает выпуск третьего номера Финансового журнала статья профессора кафедры экономической теории и методологии Института экономики и предпринимательства, доктора экономических наук Марины Малкиной и сотрудника Центра макро- и микроэкономики ИЭП ННГУ Игоря Моисеева «Эндогенность предложения денег в российской экономике в условиях смены монетарного режима», опубликованная в рубрике «Денежно-кредитная политика».

Эндогенные деньги (от греч. endon – внутри), согласно устоявшемуся определению, – это деньги, созданные внутри экономики, как ответ на её импульсы, экономика при этом рассматривается как закрытая и автономная единица.

«В статье исследуется эндогенность денежного предложения в российской экономике в контексте изменения монетарного режима. Нами обобщены и проанализированы основные концепции современной теории эндогенных денег и описаны подходы различных авторов к изучению влияния финансовых инноваций и монетарных режимов на эндогенность денежной массы», – отмечает Марина Малкина.

В эмпирической части работы тестировалась эндогенность происхождения денежной массы в российской экономике в 2010–2018 гг. на основе тестов Грейнджера на причинность и Йохансена на коинтеграцию, а также построения моделей VAR и VECM. Для этого использовались помесячные данные показателей денежной сферы (денежный агрегат M2, денежная база, мультипликатор), банковской сферы (кредиты, депозиты, процентная ставка по кредитам) и трансакционного сектора экономики (обороты оптовой и розничной торговли).

Временные ряды разделены на два интервала: 2010–2013 гг. и 2014–2018 гг., когда произошло изменение монетарного режима (введение ключевой ставки, изменение системы рефинансирования, переход к инфляционному таргетированию и плавающему валютному курсу рубля).

«В результате исследования были получены доказательства эндогенности происхождения денежной массы в российской экономике в обоих периодах, причём подтверждение скорее нашли гипотезы структурализма и предпочтения ликвидности.

Показано, что в 2010–2013 гг. на увеличение потребности экономики в деньгах в краткосрочном периоде реагировали в основном коммерческие банки (через изменение банковского мультипликатора), а в долгосрочном – Центральный банк (через изменение денежной базы)», – продолжает Игорь Моисеев.

В 2014–2018 гг. Банк России демонстрировал уже более оперативное подстраивание предложения денег к спросу на них, что отражалось в реагировании денежной базы в краткосрочном периоде. Между тем в данном периоде также усилилась роль коммерческих банков в кредитовании экономики за счёт управления собственными ресурсами, что нашло отражение в реакции банковского мультипликатора на рост деловой активности в стране.

Банк России демонстрировал уже более оперативное подстраивание предложения денег к спросу на них, что отражалось в реагировании денежной базы в краткосрочном периоде. Между тем в данном периоде также усилилась роль коммерческих банков в кредитовании экономики за счёт управления собственными ресурсами, что нашло отражение в реакции банковского мультипликатора на рост деловой активности в стране.

Всё это свидетельствовало об усилении эндогенности денежного предложения в российской экономике. Кроме пассивного приспособления учёными ННГУ был обнаружен особый активизм в денежной сфере, когда инициатива создания денег исходила не столько от монетарных властей, сколько от коммерческих банков, борющихся за рыночную долю в условиях обострения банковской конкуренции и снижения банковской маржи.

Нашли ошибку в тексте?

Выделите ее и нажмите Ctrl + Enter

Монетаристская модель — презентация онлайн

1. Монетаристская модель

МОНЕТАРИСТСКАЯ МОДЕЛЬСОЦИАЛЬНАЯ ПОЛИТИКА

2. Создатель модели

СОЗДАТЕЛЬ МОДЕЛИМилтон Фридмен (1912-2006 гг.) американский экономист,

обладатель премии по экономике

памяти Альфреда Нобеля 1976 года

за исследования в области

потребления, монетарной истории

и теории, а также сложности

стабилизационной политики.

Милтон Фридмен

(1912-2006 гг.)

3. Краткая характеристика

КРАТКАЯ ХАРАКТЕРИСТИКАМонетаристская политика характеризуется минимальным

вмешательством государства в социально-экономические

процессы, высокой конкуренцией, координирующей

деятельность рыночных механизмов (спроса и предложения),

при условии законодательного регулирования конкурентных

рамок, обеспечения неприкосновенности частной

собственности, создании условий для равенства

возможностей граждан.

4. Краткая характеристика

КРАТКАЯ ХАРАКТЕРИСТИКАМонетаристская политика характеризуется отсутствием

контроля над ценообразованием и заработной платой, а

также высоким уровнем индивидуализма и экономической

свободы граждан. Социальная функция государства

минимальна и не регулирует издержки инфляции и

безработицы, нет помощи социально незащищенным или

нуждающимся группам населения.

5. Распределение благ

РАСПРЕДЕЛЕНИЕ БЛАГПри монетаристской политике каждый имеет

право на такой уровень жизни, который он сам в

состоянии себе заработать. Объем и качество

доступных социальных благ ставится в зависимость

от достижений самого их получателя.

6. Заключение

ЗАКЛЮЧЕНИЕОсновными проблемами монетаристской

модели стали бедность и имущественное

неравенство даже в период стабильного

экономического роста. Указанные недостатки

привели к отказу или трансформации данной

модели в большинстве развитых государств.

Как примирить модели с реальностью, точнее предсказать инфляцию и заглянуть в будущее криптовалют

Для прогнозов и выработки экономической политики можно использовать различные модели макроэкономики. Сегодня наиболее популярны новокейнсианские модели – их используют ЕЦБ и ФРС (см. врез), но свои сторонники есть у неоклассических моделей, у моделей нового монетаризма и многих других. Выбор модели должен быть обоснован тем, насколько хорошо она объясняет релевантные факты из макроэкономических данных. Но любая модель упрощает реальность, поэтому ни одна из них не объяснит все наблюдаемые факты. Экономисты работают над улучшением моделей и добавляют в них новые элементы, чтобы полнее отразить реальность и получить более точные прогнозы.

Новые кейнсианцы

В 1970-х гг. экономисты новой классической школы, например Роберт Лукас и Роберт Барро, стали оспаривать положения доминировавшего с 1940-х гг. кейнсианства. Но в 1980-х гг. в спор с этими «новыми классиками» вступили уже «новые кейнсианцы». Один из ключевых вопросов их спора – как быстро зарплаты и цены подстраиваются под изменение экономических условий,

пишет Грегори Мэнкью. «Новые классики» исходят из того, что зарплаты и цены гибкие, то есть быстро изменяются и таким образом помогают вернуть баланс спроса и предложения в экономике. «Новые кейнсианцы», напротив, исходят из жесткости цен и зарплат. А раз они не могут быстро подстроиться под новые условия, то государству не стоит ожидать, что равновесие в экономике восстановится за счет рыночных сил, и следует вмешаться – например, при помощи монетарной или фискальной политики.

кейнсианства. Но в 1980-х гг. в спор с этими «новыми классиками» вступили уже «новые кейнсианцы». Один из ключевых вопросов их спора – как быстро зарплаты и цены подстраиваются под изменение экономических условий,

пишет Грегори Мэнкью. «Новые классики» исходят из того, что зарплаты и цены гибкие, то есть быстро изменяются и таким образом помогают вернуть баланс спроса и предложения в экономике. «Новые кейнсианцы», напротив, исходят из жесткости цен и зарплат. А раз они не могут быстро подстроиться под новые условия, то государству не стоит ожидать, что равновесие в экономике восстановится за счет рыночных сил, и следует вмешаться – например, при помощи монетарной или фискальной политики.

Алан Ауэрбах и Юрий Городниченко (Беркли) вместе с Дэниелом Мерфи (Виргинский университет) на основе статистических данных проверяют, как оборонные расходы влияют на различные экономические показатели, и сравнивают результаты с предсказаниями моделей, чтобы понять, какая из них объясняет больше обнаруженных закономерностей.

Резкое увеличение расходов министерства обороны США в их исследовании выступает шоком спроса. О закупках минобороны есть надежная отчетность, и при этом это экзогенный и экономически значимый фактор, определяющий спрос на продукцию локальных рынков. Выяснилось, что в ответ на резкий рост закупок возрастает доля труда в общем доходе (она считается обратно пропорциональной наценкам фирм), сокращается трудовой клин (labor wedge, разница между предельной отдачей от труда для фирмы и предельной выгодой от труда для работника: чем она выше, тем больше несовершенств на рынке труда), падает безработица, растут номинальные зарплаты, но еще сильнее растут локальные цены на аренду жилья, а ВВП растет больше, чем выросли расходы на оборону.

Но обнаруженный благодаря анализу данных высокий мультипликатор государственных расходов сложно примирить с новокейнсианскими и неоклассическими моделями. В таком случае пришлось бы предполагать, что количество отработанных часов нереалистично возросло. Наконец, данные показывают, что в ответ на шок государственных расходов растет потребление, в то время как в модели оно должно падать. В теории предполагается, что если рост госрасходов увеличивает выпуск, то ради увеличившегося выпуска люди должны больше работать, а заставить их больше работать в модели может снижающееся потребление.

В таком случае пришлось бы предполагать, что количество отработанных часов нереалистично возросло. Наконец, данные показывают, что в ответ на шок государственных расходов растет потребление, в то время как в модели оно должно падать. В теории предполагается, что если рост госрасходов увеличивает выпуск, то ради увеличившегося выпуска люди должны больше работать, а заставить их больше работать в модели может снижающееся потребление.

Авторы предлагают новую модель, которая позволяет одновременно объяснить поведение всех описанных ими метрик: модель предельных издержек, которыми можно пренебречь (negligible marginal costs). Представим себе, что фирма нанимает сотрудника на восьмичасовой рабочий день: если реальной работы для сотрудника только на пять часов, фирме по-прежнему придется заплатить сотруднику за все восемь. Но вполне возможно, что самому сотруднику все равно, работать ли эти лишние три часа или нет, раз он уже вынужден находиться на рабочем месте. К тому же некоторые сотрудники могут ценить тот факт, что их работа нужна, и предпочесть работу скуке. Иными словами, если фирма хочет увеличить свой выпуск, то до какой-то степени ее предельные издержки будут отсутствовать: просто сотрудники, раньше занятые пять часов, но получавшие зарплату за восемь, будут работать все восемь часов. Такая предпосылка в модели согласуется с тем, что, как показывают данные, в ответ на рост спроса растет производительность труда.

Модель, предложенная авторами, примиряет закономерности, выявленные эмпирически, с предсказаниями макроэкономических моделей, но насколько значим в реальности механизм предельных издержек, которыми можно пренебречь, пока неясно. Наличие людей, которые работают пять часов из восьми, представляет собой неэффективность. Не во всех фирмах могут позволить себе держать таких сотрудников: некоторые предпочтут сократить затраты и вместо восьми сотрудников, занятых пять часов в день, держать пять сотрудников, занятых все восемь часов. Сколько в экономике фирм, где предельными издержками можно пренебречь, и сколько фирм, где «кто не работает, тот не ест»? Пока у нас нет ответа на этот вопрос.

Поведение фирм и инфляцияМировой экономический кризис 2008 г. заставил экономистов пересмотреть связь между инфляцией и разрывом выпуска (то есть разницей между потенциальным и фактическим выпуском): хотя отрицательный разрыв выпуска США в кризис составил 10%, инфляция снизилась лишь на 1,5 п.п. Некоторые макроэкономисты стали утверждать, что кривая Филлипса неспособна объяснить стабильную положительную инфляцию в условиях устойчиво низкой загрузки мощностей в экономике. Новокейнсианские модели, в том числе те, которые используются ЕЦБ и ФРС, с началом кризиса стали хуже предсказывать инфляцию.

Джеспер Линде (Банк Швеции) и Матиас Трабандт (Свободный университет Берлина) показывают, что новокейнсианская теория способна разрешить «загадку исчезнувшей дефляции», если ее дополнить. Предложения Линде и Трабандта выглядят техническими, но за ними стоят содержательные экономические соображения.

Новокейнсианская теория уделяет много внимания номинальным жесткостям – например, номинальным ценам, которые не могут мгновенно подстраиваться под меняющуюся ситуацию в экономике; но реальные жесткости тоже важны. Под реальными жесткостями понимаются силы, которые снижают чувствительность оптимальной цены фирмы – цены, которую она установила бы без номинальных жесткостей, – к колебаниям совокупного спроса. Например, в рецессию у фирм могут возникнуть трудности с денежными потоками, а активы фирм обесцениваются – оба фактора усложняют заимствования и мешают фирмам снижать цены.

Чем сильнее реальные жесткости в экономике, тем меньше фирмы хотят снижать свои цены в ответ на сокращение совокупного спроса. Снижение цен могло бы способствовать восстановлению спроса. Но раз фирмы на это не идут, негативные последствия распространяются дальше по экономике, и погашать их приходится экономической политике, в том числе центробанку. От того, как в модели описывается поведение фирм, зависит, какими будут предполагаемые реальные жесткости.

Наиболее популярный способ описания фирм в моделях монетарной экономики был предложен в 1977 г. Авинашем Дикситом и Джозефом Стиглицем. Агрегатор Диксита – Стиглица не содержит реальных жесткостей: оптимальная относительная цена, которую хочет назначить фирма в их модели, в процентах меняется один к одному с предельными издержками.

Линде и Трабандт утверждают, что такая простая модель поведения не отражает то, как фирмы на самом деле принимают решения о ценах. Предположим, что фирма понижает цену, а конкуренты этого не делают, – такая фирма наверняка захватит большую долю рынка? Все сложнее: когда фирма понижает цену, она может продать больше товара, у потребителей его тоже станет больше и интерес к нему ослабеет. Из-за этого у фирмы становится меньше возможностей ставить наценку на свой продукт. Поэтому фирмы ждут, когда цены понизятся во всех секторах экономики. Такую модель поведения называют «стратегической комплементарностью» (strategic complementarity).

Но если каждая фирма будет ждать остальных, кто понизит цену первым? Такую модель монополистической конкуренции со стратегической комплементарностью предложил в 1995 г. профессор Мичиганского университета Майлз Кимбол. Линде и Трабандт предлагают использовать агрегатор Кимбола, чтобы новокейнсианская модель учитывала реальные жесткости стратегической комплементарности и, таким образом, реалистичнее описывала поведение фирм.

Второе изменение, которое вводят Линде и Трабандт, – отказ от линеаризации модели. Новокейнсианская модель нелинейна, но если колебания в экономике невелики, то хорошим приближением служит линейная версия. Представьте себе гладкую функцию и мысленно проведите касательную к любой точке. Рядом с этой точкой нелинейная функция почти не отличается от прямой касательной, но изучать прямую намного проще, чем нелинейную функцию. Точка в нашем мысленном эксперименте – стационарное состояние экономики, в котором экономика бы оказалась, если бы по ней не били разнообразные шоки. Большой шок – такой, каким был мировой экономический кризис, – уводит экономику далеко от стационарного состояния, так что линейное приближение становится плохим. Сегодня компьютерные мощности позволяют сравнительно быстро решать даже нелинейные модели, так что жертвовать точностью необязательно.

Сочетание стратегической комплементарности и нелинейности модели позволяет объяснить одновременно поведение инфляции до кризиса, «исчезнувшую дефляцию» во время кризиса и «исчезнувшую инфляцию» в современной экономике США. Линде и Трабандт призывают макроэкономистов внимательнее относиться к предпосылкам своих моделей. Все знали, что предположение Диксита – Стиглица нереалистично: сам Диксит еще в начале 2000-х гг. писал о важности стратегической комплементарности. Все знали, что линеаризация вносит погрешность в результаты модели. Понадобилась отдельная статья, чтобы экономисты задумались о том, насколько сильно эти предположения меняют выводы модели.

Дисциплина для центральных банков

Bitcoin, Ethereum, Libra – рост популярности частных валют вызывает вопросы о том, оправданна ли государственная монополия на выпуск валюты? Фридрих фон Хайек в книге «Частные деньги» утверждал, что разумно допустить конкуренцию на рынке денег: потребители сами решат, какими денежными продуктами им удобнее пользоваться. Цены в частных деньгах будут стабильнее (конкуренция будет удерживать частника от желания запустить печатный станок), а сами деньги будет сложнее подделать.

Предложение Хайека вызывает больше вопросов, чем дает ответов. Действительно ли цены в частных валютах будут стабильнее? Вытеснит ли одна валюта все остальные с рынка или на рынке будут сосуществовать несколько валют? Могут ли частные деньги конкурировать с государственными? Должны ли государства ограничивать обращение частных денег или облагать их налогом?

Хесус Фернандес-Виллаверде (Университет Пенсильвании) и Дэниел Санчес (ФРС) исследуют эти вопросы с помощью формальной математической модели: они основываются на идеях новых монетаристов Рикардо Лагоса и Рэндалла Райта. Новый монетаризм представляет собой попытку понять, как у людей возникает необходимость использовать деньги. Это реакция на отказ от анализа денег кейнсианцами: в новокейнсианских моделях деньги часто вообще отсутствуют, а ключевой монетарной переменной служит процентная ставка.

Новые монетаристыДаже после критики Лукаса в большинство монетарных моделей деньги входили редуцированно. Например, предполагалось, что люди получают полезность от того, что у них есть наличные. Но это нереалистично: в отличие от потребления или отдыха деньги не приносят полезность сами по себе – они нужны, чтобы совершать сделки. Новые монетаристы (Рэндалл Райт, Рикардо Лагос, Гийом Рошто, Стивен Уильямсон, Нейл Уоллес и др.) пытаются объяснить, как деньги помогают людям заключать сделки, которые иначе было бы невозможно заключить. Для этого им приходится явно моделировать процесс заключения сделок, в отличие от стандартных микроэкономических задач, в которых потребители просто выбирают ту или иную точку на своем бюджетном ограничении. Новые монетаристы утверждают, что если не понять, какие именно проблемы в экономике решает наличие денег, нельзя оценить издержки от инфляции или причины и последствия финансовых кризисов.

Модели новых монетаристов не получили широкого распространения в центробанках, но они позволяют последовательно рассуждать о деньгах. В модели Лагоса – Райта денежные знаки становятся валютой, потому что решают проблему достоверных обещаний. Предположим, я хотел бы получить ваш товар сегодня, но мой товар в обмен на ваш у меня появится только завтра. Если я не могу торговать своим обещанием как ценной бумагой, возникает необходимость в деньгах: денежные знаки без внутренней ценности становятся валютой, когда другие люди согласны принимать их вместо моего обещания. Валюта принимается всеми участниками экономики, потому что в равновесии все справедливо ожидают, что валюта будет иметь положительную ценность и поэтому будет приниматься в обмен на товары.Фернандес-Виллаверде и Санчес добавляют в модель Лагоса – Райта предпринимателей, которые стремятся максимизировать свою полезность, выпуская собственную валюту. Простая модификация позволяет им получить ряд новых результатов.

Хайек обещал, что частные деньги обеспечат ценовую стабильность, но на самом деле ценовая стабильность зависит от издержек предпринимателя на выпуск дополнительной единицы денег. Если в каждом периоде времени эти издержки близки к нулю (то есть напечатать еще один денежный знак ничего не стоит, сколько бы их уже ни было на рынке в прошлом периоде), ценовая стабильность не установится никогда. Этот результат исчезает, если предположить, что для выпуска каждого из брендов частных денег существует верхняя граница. Если неизменный программный протокол гарантирует, что невозможно напечатать количество денег выше некоторого порога, конкуренция приводит к ценовой стабильности независимо от того, насколько затратно создание дополнительной денежной единицы.

Последний вывод авторов состоит в том, что конкуренция с частными деньгами ограничивает центробанк в проведении денежно-кредитной политики. Центробанк может добиться равновесия, если зафиксирует реальную ценность государственных денег, и такое равновесие будет эффективным. В этом равновесии частные деньги не используются в экономике, но возможность их появления дисциплинирует центробанк и не дает проводить политику, приводящую к слишком большой инфляции.

Теоретики будут продолжать исследовать последствия криптовалют, но весьма вероятно, что главный вывод Фернандеса-Виллаверде и Санчеса окажется устойчивым: если криптовалюты можно использовать свободно, они будут ставить ограничение для государств, которые хотят проводить безответственную денежно-кредитную политику, – спустя десяток лет мы будем говорить о «криптовалютизации» экономики так же, как сегодня говорим о долларизации.

Конец эры монетаризма — Soros Kazakhstan Foundation

ЛОНДОН – Нехорошие предчувствия доминировали на прошедших в октябре годовых собраниях Международного валютного фонда и Всемирного банка в Вашингтоне. Но их реальной причиной не были опасения по поводу глобальной рецессии. Да, в последнем выпуске «Перспектив мировой экономики» МВФ говорится, что экономическая активность в этом году замедлилась до самого низкого уровня с 2009 года, однако прогнозируемый рост глобальной экономики на 3% по-прежнему намного выше уровней, характерных для предыдущих рецессий, и он соответствует приличному состоянию экономики в большинстве стран мира. Это совсем неплохой результат для уже 11-го по счёту года, когда мировая экономика демонстрирует непрерывный рост. А в следующем году, по прогнозам МВФ, рост ускорится до 3,4%, что очень близко к показателю долгосрочного устойчивого тренда роста мировой экономики – 3,6%.

Можно было бы сказать, что прогнозируемое МВФ увеличение темпов роста экономики в следующем году заслуживает весьма сдержанного доверия и по простой причине: все экономические модели построены таким образом, чтобы в итоге выйти на долгосрочные усреднённые тренды роста. Однако цифры за 2019 года иные и вызывают намного больше доверия. К этому времени года «прогнозы» на 2019-й в основном отражают данные, которые уже были собраны. И поэтому эти цифры в целом уже отражают существующие факты, такие как торговая война США и Китая, коллапс производства автомобилей в Германии, опасения по поводу выхода Британии из ЕС без соглашения.

Прогнозы на 2019 год подтверждают сравнительно благоприятную картину в глобальной экономике, которую я уже описывал после предыдущего выпуска данных МВФ. Несмотря на торговую войну, ни в США, ни в Китае не наблюдается никакого реального ослабления: по сравнению с октябрём прошлом года темпы роста в обеих странах снижены на статистически незначительные 0,1%. Показатели Японии также остаются неизменными, а в остальных странах Азии наблюдается лишь крайне небольшое замедление. Главной проблемной зоной мировой экономики в этом году стала Европа: в еврозоне прогнозы темпов роста пересмотрены в сторону снижения более чем на треть – с 1,9% до 1,2%, а в Германии – с 1,9% до 0,5%, что почти знаменует рецессию.

Плохая новость в том, что сравнительно благоприятные условия, которые до сих пор превалируют в мировой экономике, в какой-то момент действительно начнут ухудшаться, пусть и не в 2020 году или даже не в 2021-м. В этот момент центральные банки должны будут признать, что больше не способны управлять бизнес-циклами и смягчать спад экономики. Но есть и не такая плохая новость: большинство монетарных властей сегодня понимают, что есть и другие, более эффективные инструменты и что применять их мешает лишь устаревшая политическая идеология и экономическая догма.

Спустя сорок лет с тех пор, как избрание Маргарет Тэтчер в 1979 году утвердило господство различных форм политики монетаризма, интеллектуальный маятник качнулся обратно к кейнсианской идее: бюджетная политика, то есть решения о государственных расходах, налогообложении и заимствованиях, предлагает наиболее эффективные инструменты для управления спросом и для стабилизации экономических циклов. Центральные банки первыми признались в том, что монетарная политика достигла пределов своих возможностей, в то время как многие политики и учёные-экономисты продолжают отрицать происходящую сейчас смену парадигмы.

Знаменитое высказывание Милтона Фридмана – «инфляция всегда и везде является монетарным феноменом» – уже давно было опровергнуто эмпирическими исследованиями. Но есть и намного более радикальный вызов подобным взглядам – между монетарной экспансией и инфляцией может вообще отсутствовать какая-либо связь. Пока что это мнение остаётся интеллектуальным табу, хотя центральные банки во многих странах мира печатают невообразимое прежде количество новых денег, причём вообще без каких-либо инфляционных последствий.

Ещё более непоколебимым остаётся главный негативный вердикт политики монетаризма: бюджетная политика не способна стимулировать рост экономики, потому что наращивание государственных расходов вытесняет частные инвестиции, а увеличение государственных заимствований эквивалентно повышению налогов. Но все разнообразные теории о «неэффективности» бюджетной политики, потому что государственные заимствования ведут к повышению процентных ставок, инфляционных ожиданий или будущих налогов, оказались ошибочными.

На протяжении последних 10-15 лет объёмы государственных заимствований и общий размер долга колоссально увеличились во всех развитых странах. Но инвесторы не просто не стали паниковать из-за угрозы инфляции или наказывать за предполагаемое расточительство, требуя повысить премии за риск. Они предоставляют правительствам деньги в долг по самым низким процентным ставкам в истории. А во многих странах они даже соглашаются на гарантированные убытки в виде отрицательных процентных ставок. Тем не менее, идея, что бюджетная экспансия – это безответственно и неэффективно, а монетарная политика должна, соответственно, оставаться главным инструментом макроэкономического менеджмента, по-прежнему превалирует, причём особенно в Европе.

Важнейшим событием на собрании МВФ в этом году стало то, что вся эта антикейнсианская предвзятость полностью испарилась у руководителей центральных банков. Главной идеей доклада Кристалины Георгиевой, нового директора-распорядителя МВФ, оказался призыв сделать так, чтобы «бюджетная политика начала играть более центральную роль». И практически все дискуссии в кулуарах тоже вращались вокруг этой темы. Даже в Европе консенсус, возможно, меняется. Члены новой Европейской комиссии, отвечающие за соблюдение устаревших бюджетных правил Евросоюза, которые были написаны в эпоху расцвета монетаризма в конце XX века, начали публично признавать необходимость снижения строгости бюджетной политики. А постоянный глава департамента ЕС, который отвечает за оценку национальных бюджетов, призвал к «более сбалансированному комплексу решений», включающему активизацию политики бюджетной экспансии «прямо здесь и прямо сейчас».

Иными словами, центральные банки и ведущие экономические чиновники теперь почти единодушно считают, что монетарная политика достигла пределов возможностей, а бюджетная политика должны вновь стать главным инструментом управления бизнес-циклами и поддержания темпов роста экономики. Тем не менее, многие политики, особенно в Европе, до сих пор отказываться признать, что эра монетаризма прошла, а единственной альтернативой является кейнсианское управление спросом. Давайте надеяться, что эта ситуация измениться до того, как начнётся следующая рецессия.

Монетаристская теория инфляции — Справка по экономике

Монетаристы утверждают, что если денежная масса будет расти быстрее, чем темпы роста национального дохода, то возникнет инфляция.

Если денежная масса увеличивается в соответствии с реальным объемом производства, инфляции не будет.

М.Фридман заявил:

«Инфляция всегда и везде является денежным явлением в том смысле, что она есть и может быть произведена только более быстрым увеличением количества денег, чем их производства.

Фридман (1970) Контрреволюция в денежной теории .

Количественная теория денег

Версия Фишера MV = PT,

- M = денежная масса

- V = Скорость обращения

- P = уровень цены и

- T = Сделки.

T трудно измерить, поэтому его часто заменяют на Y = Национальный доход

MV = PY, где Y = национальный выпуск

Приведенное выше уравнение должно содержать стоимость расходов на товары и услуги, равную стоимости выпуска.

Объяснение того, почему денежная масса приводит к инфляции

Монетаристы считают, что краткосрочная скорость (V) фиксирована. Это потому, что скорость обращения денег определяется институциональными факторами, например то, как часто получают зарплату, не сильно меняется. Милтон Фридман признал, что это может немного отличаться, но не сильно, поэтому его можно рассматривать как фиксированный

.Монетаристы также считают, что выход Y фиксирован. Они заявляют, что он может меняться в краткосрочной перспективе, но не в долгосрочном (поскольку LRAS неэластичен и определяется факторами со стороны предложения.)

Следовательно, увеличение денежной массы приведет к увеличению инфляции

Пример 1

- Если общая денежная масса изначально составляет 1000 фунтов стерлингов, а скорость обращения равна 5.

- Уровень выпуска (Y) — 5000 шт.

- £ 1000 × 5 = P (5000)

- Следовательно, P = 1

- Если денежная масса теперь удваивается, уравнение =

- 2000 × 5 = P × 5000

- Следовательно, P = 2

Пример 2

- Если выпуск составляет 1 000 единиц, а денежная масса составляет 10 000 фунтов стерлингов.Средняя цена товара составит 10 фунтов стерлингов.

- В год 2, если выпуск останется на уровне 1 000 единиц, но денежная масса увеличится до 15 000. У потребителей больше денег, чтобы купить такое же количество товаров. Поэтому фирмы устанавливают цены, чтобы отразить это увеличение денежной массы. При прочих равных условиях средние цены вырастут с 10 до 15 фунтов стерлингов.

- Милтон Фридман предсказал, что увеличение денежной массы займет около 9-12 месяцев, чтобы привести к увеличению выпуска.

- Фридман уделял большое внимание роли ценовых ожиданий. Если есть ожидания более высокой инфляции, она становится самореализующейся — рабочие требуют более высокой заработной платы, чтобы покрыть растущую стоимость жизни. Фирмы повышают цены, чтобы покрыть растущие затраты. Строгая монетаристская политика поможет снизить ожидания.

- Спустя еще год объем производства вернется к своему первоначальному равновесию, что приведет к росту цен, чтобы приспособиться к увеличению денежной массы

- Кембриджская версия количественной теории утверждает P = f (M)

- Монетаризм стал более популярным в 1970-х годах из-за роста инфляции.(отчасти вызвано ростом цен на нефть).

- В начале 1980-х годов Великобритания и США приняли монетаристскую политику со смешанными результатами.

Правило k-процентов Фридмана

- Милтон Фридман утверждал, что денежная масса должна увеличиваться на фиксированный k-процент каждый год. Эти темпы роста должны зависеть от институциональных факторов и определяться независимо от политиков.

- Фридман считал, что это правило позволит избежать крайностей дефляции (Падение денежной массы, e.грамм. Великая депрессия) и инфляция из-за увеличения денежной массы.

- Это дало бы бизнесу сильные ожидания относительно того, что произойдет с денежной массой и инфляцией.

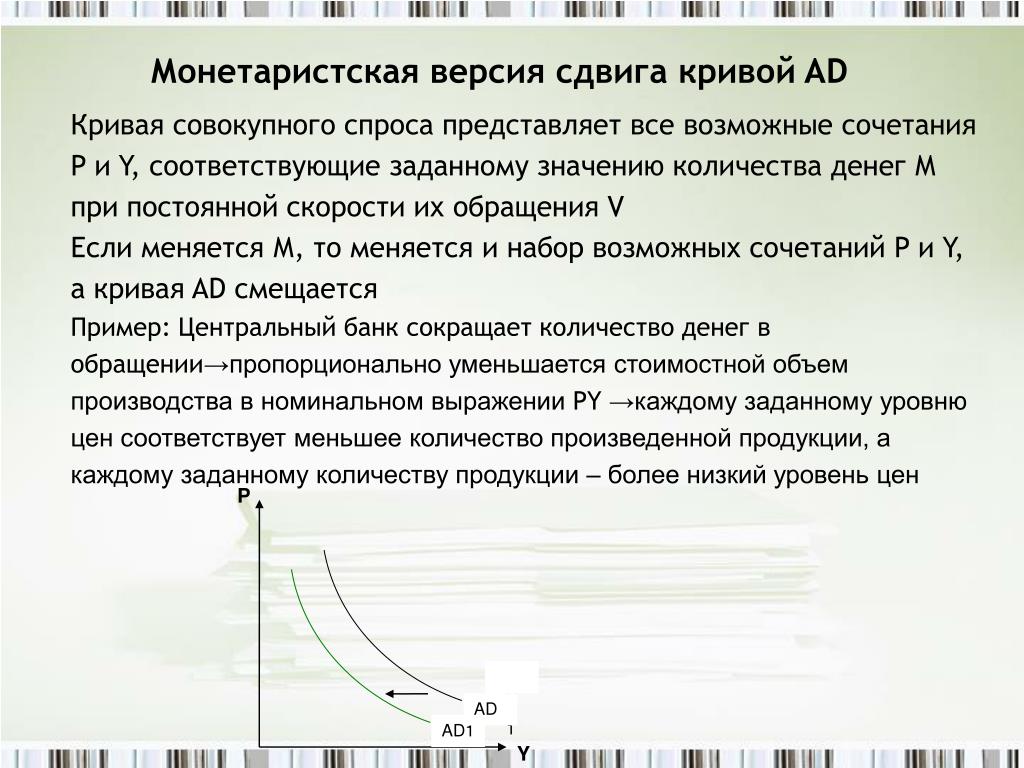

- Монетаристская инфляция в модели AD и AS

- Вследствие увеличения денежной массы у потребителей появляется больше денег, и поэтому они тратят больше денег на товары; это сдвигает AD вправо. От AD1 до 2.

- Фирмы реагируют увеличением выпуска по SRAS. Реальный выпуск увеличивается с Y1 до Y2.

- Объем национального производства в настоящее время превышает равновесный уровень выпуска. Следовательно, существует инфляционный разрыв.

- Фирмам необходимо нанимать больше рабочих, поэтому рост заработной платы ведет к увеличению затрат и, следовательно, цен. Первоначально рабочие соглашаются работать больше часов, потому что они видят увеличение номинальной заработной платы.

- По мере роста цен на деньги можно покупать меньше, поэтому наблюдается движение влево вдоль нового AD .

- Кроме того, рабочие осознают, что повышение номинальной заработной платы не является повышением реальной заработной платы.Следовательно, рабочие также требуют более высокой номинальной заработной платы, чтобы производить больше продукции и компенсировать им рост цен, поэтому SRAS смещается влево.

- Экономика вернулась к равновесному уровню выпуска (Y1), но на более высоком уровне цен (P3).

- Следовательно, рост денежной массы вызывает рост AD, но поскольку LRAS неэластичен, реального выпуска не происходит, но растет инфляция. Это форма инфляции спроса.

Монетаристский взгляд на кривую Филлипса

Монетаристы верят, что в долгосрочной перспективе нет компромисса между инфляцией и безработицей.Увеличение денежной массы вызывает увеличение только номинального ВВП, но не реального ВВП.

Критика монетаризма

- Связь между денежной массой и инфляцией на практике часто бывает очень слабой.

- Скорость обращения (V) нестабильна, но может значительно варьироваться из-за уверенности, изменений в использовании кредитных карт, снижения использования наличных денег. e.t.c

- Выбор произвольных целевых показателей денежной массы может вызвать серьезную рецессию и высокий уровень безработицы.Например, Великобритания нацелена на рост денежной массы в начале 1980-х годов, но это вызвало рецессию 1981 года, и многие экономисты утверждали, что она была более глубокой, чем необходимо.

- Значительное увеличение денежной базы после рецессии 2009 года не вызвало инфляционного давления.

- Почему не таргетировать инфляцию напрямую? Если вы хотите контролировать инфляцию, имеет смысл установить таргетинг на инфляцию напрямую, а не через денежную массу.

- Монетаристы говорят, что доход может изменяться в краткосрочной перспективе, но в краткосрочной перспективе это может быть долгое время и, следовательно, сделать денежно-кредитную политику неэффективной, кейнсианцы утверждают, что LRAS не обязательно неэластичен, они утверждают, что экономика может быть ниже полной мощности в течение длительного времени. время.

Связанные

Перейти к основному содержанию ПоискПоиск

- Где угодно

Поиск Поиск

Расширенный поиск- Войти | регистр

- Подписка / продление

- Учреждения

- Индивидуальные подписки

- Индивидуальные продления

- Библиотекари

- Тарифы, заказы и платежи Пакет для Чикаго

- Полный цикл и охват содержимого

- Файлы KBART и RSS-каналы

- Разрешения и перепечатка

- Инициатива развивающихся стран Чикаго

- Даты отправки и претензии

- Часто задаваемые вопросы библиотекарей

- Агенты

- Тарифы, заказы, и платежи

- Полный пакет Чикаго

- Полный охват и содержание

- Даты отправки и претензии

- Часто задаваемые вопросы агента

- Партнеры по издательству

- О нас

- Публикуйте у нас

- Недавно приобретенные журналы

- Издательская стоимость tners

- Новости прессы

- Подпишитесь на оповещения eTOC

- Пресс-релизы

- Медиа

- Книги издательства Чикагского университета

- Распределительный центр в Чикаго

- Чикагский университет

- Положения и условия

- Заявление о публикационной этике

- Уведомление о конфиденциальности

- Доступность Chicago Journals

- Доступность университета

- Следуйте за нами на facebook

- Следуйте за нами в Twitter

- Свяжитесь с нами

- Медиа и рекламные запросы

- Открытый доступ в Чикаго

- Следуйте за нами на facebook

- Следуйте за нами в Twitter

кейнсианских и монетаристских взглядов на денежно-кредитную политику

Сравните и противопоставьте кейнсианские и монетаристские взгляды на денежно-кредитную политику!

Денежно-кредитная политика:Монетаристы основывают свои аргументы в контексте количественной теории денег.

Одна из версий этой теории выражается следующим уравнением:

MV = PQ

где M — денежная масса, Q — количество национальной продукции, проданной в данный год, P — средний уровень цен, а V — скорость обращения денег в обращении. Таким образом, PQ — это денежная стоимость проданной национальной продукции. MV — это общие расходы на национальный выпуск, поэтому они должны равняться PQ. Количественное уравнение обмена верно по определению. Однако то, что изменение в M делает с P, остается предметом споров.Разногласия касаются того, влияют ли изменения в денежной массе (M) на V и Q и каким образом.

Монетаристы утверждают, что в конечном итоге V определяется совершенно независимо от денежной массы (M). Таким образом, изменение M не влияет на V, но приводит к соответствующему изменению расходов (MV) в экономике. Поэтому монетаристы утверждают, что денежно-кредитная политика в долгосрочной перспективе является чрезвычайно мощным оружием для контроля совокупного спроса (PQ).

Кейнсианцы утверждают, что V имеет тенденцию меняться обратно пропорционально M, но довольно непредсказуемо.Увеличение денежной массы не обязательно сильно повлияет на расходы. Вместо этого люди могут просто увеличить количество свободных остатков с соответствующим снижением скорости обращения денег (V).

Сколько лишних свободных остатков будут иметь люди, будет зависеть от их ожиданий в отношении изменений процентных ставок, цен и обменных курсов. Поскольку ожидания трудно предсказать, трудно предсказать и величину, на которую V упадет. Поэтому кейнсианцы утверждают, что денежно-кредитная политика является крайне ненадежным оружием для контроля совокупного спроса.

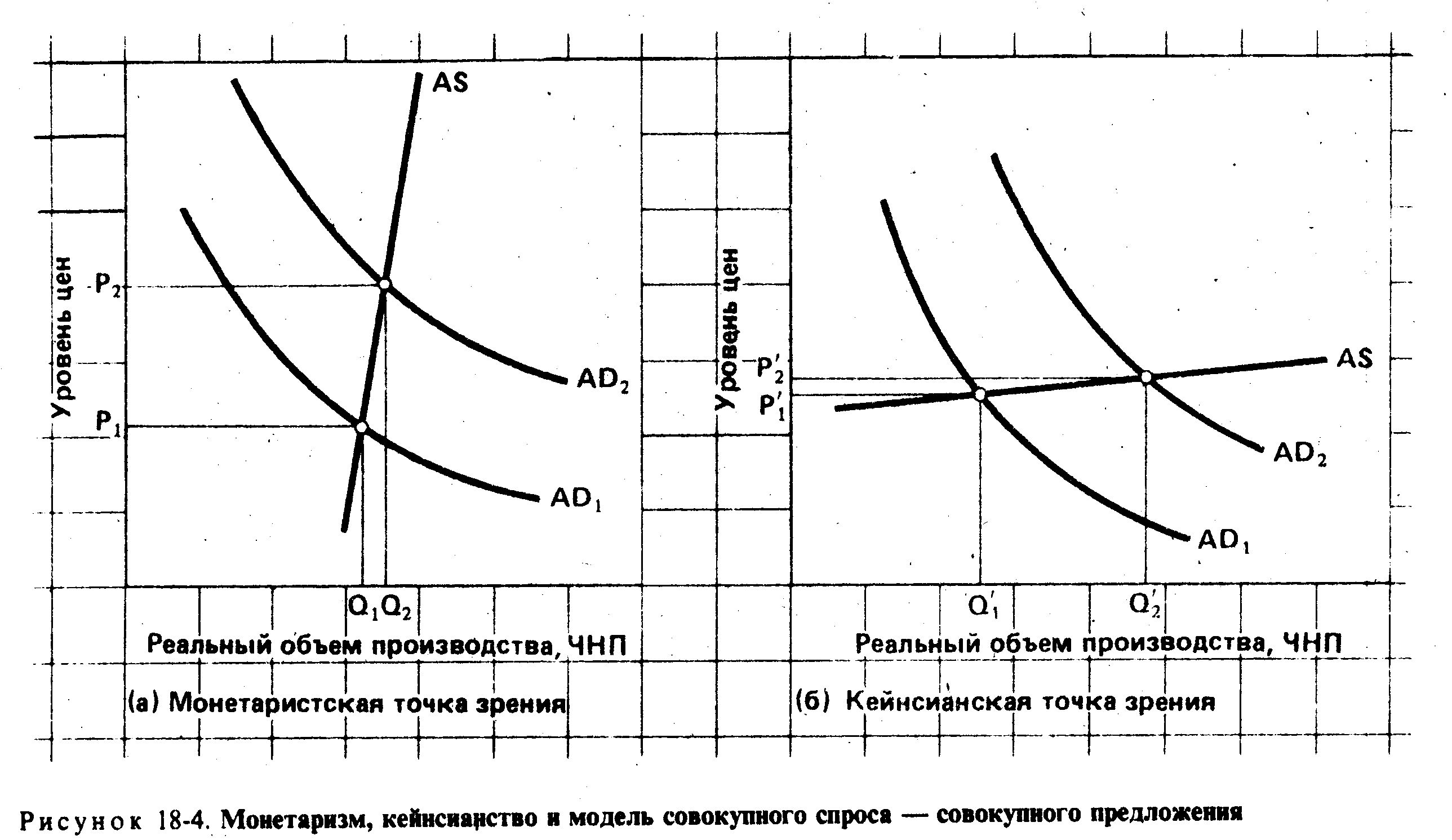

Второе разногласие между монетаристами и кейнсианцами касается количества национального производства. Монетаристы утверждают, что совокупное предложение в долгосрочной перспективе неэластично, и поэтому объем производства определяется независимо от совокупного спроса. Любой рост MV полностью отразится на росте цен. Таким образом, денежный запас определяет уровень цен. Скорость увеличения денежной массы определяет уровень инфляции. В конечном итоге контроль над денежной массой не влияет на объем производства и занятость.

Кейнсианцы утверждают, что совокупное предложение относительно эластично, за исключением случаев, когда приближается к полной занятости. Таким образом, Q — переменная. Таким образом, жесткая денежно-кредитная политика, вероятно, приведет к сокращению производства, а также уровня цен до такой степени, что это действительно повлияет на совокупный спрос, особенно когда существует сопротивление со стороны компаний-монополистов и профсоюзов снижению цен и заработной платы. Если денежно-кредитная политика приведет к снижению совокупного спроса, это может привести к длительной рецессии.

Традиционный кейнсианский механизм передачи :Чтобы взвесить аргументы в пользу изменчивости V, необходимо увидеть, как изменение денежной массы передается на изменение совокупного спроса.Кейнсианцы утверждают, что механизмы передачи являются косвенными. То есть изменения денежной массы влияют на совокупный спрос через изменения процентных ставок или обменных курсов. Сначала рассмотрим механизм процентных ставок с помощью следующих рисунков: 16.2.

Изменения денежной массы влияют на совокупный спрос в три этапа:

1. Увеличение денежной массы с M до M ’приводит к падению процентной ставки с 1 до 2 .

2. Снижение процентной ставки приводит к увеличению инвестиций и любых других расходов, чувствительных к процентным ставкам, с I 1 до I 2

3. Рост инвестиций приводит к многократному увеличению национального дохода с 1 иен до 2 иен.

Однако, согласно кейнсианцам, стадии I и II непредсказуемы и, возможно, довольно слабы. По их мнению, спрос на деньги эластичен по процентам. Спекулятивный спрос на деньги очень чувствителен к изменениям процентных ставок.Если люди ожидают повышения процентной ставки и, следовательно, падения цен на облигации и другие ценные бумаги, мало кто захочет их покупать. Вместо этого будет очень высокий спрос на ликвидные активы, такие как деньги и близкие к ним деньги.

Следовательно, спрос на деньги для неиспользованных остатков будет очень эластичным по процентным ставкам. Кривая спроса на деньги (кривая предпочтения ликвидности) будет неглубокой и даже может быть бесконечно эластичной при некоторой минимальной процентной ставке. Это ситуация, когда все считают, что процентные ставки вырастут, и поэтому никто не хочет покупать облигации.Все хотят иметь ликвидные активы.

Мы показываем очень пологую L-кривую на рис. 16.3. Мы обнаружили, что увеличение денежной массы с M на M ’приводит лишь к небольшому падению процентной ставки с 1 до 2 . Как только люди поверит, что процентная ставка не упадет, дальнейшее увеличение денежной массы не повлияет на r. Выпущенные дополнительные деньги будут поглощены обществом в том, что Кейнс назвал ловушкой ликвидности. Люди просто хранят дополнительные деньги в качестве свободных остатков.

Более серьезная проблема с использованием денежно-кредитной политики состоит в том, что кривая предпочтения ликвидности L нестабильна. Люди держат спекулятивные остатки, когда ожидают повышения процентных ставок {т. Е. цены на безопасность упадут). Но не только текущая процентная ставка влияет на ожидания людей относительно будущего направления процентных ставок.

На такие ожидания может повлиять множество факторов:

1. Изменения иностранных процентных ставок

2.Изменения курсов валют

3. Заявления о намерениях правительства по экономической политике.

4. Хорошие или плохие промышленные новости

5. Недавно опубликованные данные по инфляции или денежной массе. Если инфляция или темпы роста денежной массы будут выше, чем ожидалось, люди будут ожидать повышения процентных ставок в ожидании ужесточения денежно-кредитной политики.

Таким образом, кривая L может быть очень изменчивой. Учитывая нестабильный спрос на деньги, трудно предсказать влияние изменения денежной массы на процентные ставки.

Кейнсианцы утверждают, что лучше всего сосредоточиться на контроле процентных ставок. Эта политика, вероятно, вызовет более стабильный спрос на деньги. С меньшими изменениями спекулятивного спроса, что, в свою очередь, помогает контролировать процентные ставки.

Кроме того, кейнсианцы считают, что инвестиционный спрос неэластичен по процентам, особенно во время рецессии. Даже значительные изменения процентных ставок не сильно меняют инвестиции. Например, инвестиции в основной капитал в машины и оборудование не очень чувствительны к процентным ставкам.Но другие компоненты инвестиционного спроса (например, инвестиции в акции и потребительский спрос, финансируемые банками) вполне могут быть эластичными по процентным ставкам. Однако кейнсианцы утверждают, что кривая инвестиционного спроса хаотично смещается в соответствии с ожиданиями инвесторов.

В заключение можно сказать, что денежно-кредитная политика может быть эффективной только в том случае, если люди уверены в ее эффективности. Психологический эффект может быть довольно мощным. Однако для манипулирования им требуется немалое политическое мастерство.

Позиция монетариста в отношении денежно-кредитной политики :Монетаристы отличаются от кейнсианцев тем, что верят в механизм прямой передачи. Когда денежная масса увеличивается, люди держат в руках больше денег, чем они хотят держать. Таким образом, они тратят излишки денег на ценные бумаги, товары и услуги, тем самым увеличивая совокупный платежеспособный спрос.

Теоретическое обоснование этого дается теорией баланса портфеля. Эта теория утверждает, что люди хранят свое состояние в различных активах — векселях, облигациях, акциях или физических активах, таких как автомобили и дома.Если денежная масса у населения увеличивается, баланс их портфеля нарушается.

Результат — изменение доходности облигаций и ценных бумаг, а также физических товаров. Дополнительные деньги пойдут на покупку близких к деньгам и ликвидных активов, в результате чего их рыночная цена вырастет. Перетасовка портфелей людей будет продолжаться до тех пор, пока не будет восстановлен баланс в их портфелях. Механизм подвергся критике со стороны кейнсианцев. Они сомневаются, что механизм работает так хорошо за короткий период и таким прямым образом.

Есть два возможных способа вливания денег в портфели людей:

(1) Экспансионистская фискальная политика, финансируемая за счет увеличения денежной массы, и

(2) Использование денежных методов.

В первом случае это результат фискальной политики, а во втором случае существует неизбежный временной лаг в эффектах денежно-кредитной политики. Итак, процесс должен зависеть от косвенного механизма.

Монетаристы также считают, что денежно-кредитная политика действует через косвенный механизм.Они считают, что этот механизм более мощный, чем полагают традиционные кейнсианцы. Это связано с тем, что они имеют разные допущения: (1) кривая предпочтения ликвидности относительно неэластична из-за гораздо меньшей роли, которую играет спекулятивный баланс в спросе на деньги, и (2) кривая инвестиционного спроса относительно эластична. В результате влияние денежно-кредитной политики на совокупный спрос намного больше, чем предполагали кейнсианцы.

Монетаристы утверждают, что в открытой экономике со свободными плавающими обменными курсами эффект увеличения денежной массы еще сильнее.Любое падение процентных ставок окажет такое сильное влияние на международные потоки капитала и обменный курс, что рост денежной массы сравнительно быстро отразится на совокупном спросе. Это должно быть ясно из приведенного выше рисунка 16.4. Косвенный механизм действует от этапа I до этапа IV, где падение процентной ставки с 1 до 2 приводит к увеличению национального дохода на 1 Y 2 .

Монетаристы признают, что процентные ставки и доходность по ценным бумагам действительно падают в краткосрочной перспективе в результате падения скорости обращения денег (V).Люди вполне могут иметь большие денежные остатки, когда доходность неденежных активов падает. Кроме того, прямому механизму может потребоваться время, чтобы сработать, и за это время V может упасть.

Монетаристы также признают, что спрос на деньги может непредсказуемо измениться в краткосрочной перспективе с изменением ожиданий. По этим причинам монетаристы приходят к выводу, что денежно-кредитную политику нельзя использовать для управления спросом в краткосрочной перспективе. По крайней мере, здесь есть определенное согласие между кейнсианцами и монетаристами.

Однако монетаристы верят в долгосрочную стабильность V, во-первых, потому, что прямой механизм получает достаточно времени для работы, а во-вторых, из-за влияния денежной экспансии на инфляцию и процентные ставки. Эффект инфляции работает следующим образом.

При первоначальном увеличении денежной массы и процентная ставка, и V падают. Но если денежная масса постоянно увеличивается в течение некоторого времени, темпы инфляции повышаются, как и номинальные процентные ставки.Выбирая между денежными и неденежными активами, люди рассматривают номинальную процентную ставку как альтернативную стоимость удержания. Поскольку альтернативные издержки растут, люди предпочитают держать меньше денег и больше активов, приносящих процентный доход.

Как следствие, V снова возрастает. Таким образом, скорость обращения денег в долгосрочной перспективе достаточно стабильна, а денежно-кредитная политика служит мощным инструментом контроля совокупного спроса. По этой причине монетаристы предпочитают более долгосрочный подход к денежно-кредитной политике, включая цели по росту денежной массы.

Фискальная политика: Кейнсианская позиция:Фискальная политика рассматривается кейнсианцами как главный инструмент контроля совокупного спроса. По их мнению, налогово-бюджетная политика может использоваться либо для изменения совокупного спроса, чтобы смягчить устойчивый инфляционный и дефляционный разрыв, либо для «тонкой настройки» экономики путем сглаживания циклических колебаний. Если экономика находится в глубоком спаде, совокупный спрос может быть увеличен за счет снижения налогов и увеличения государственных расходов.

Трудно определиться с размером снижения налогов и увеличения государственных расходов, но экономика может дать толчок развитию экономики. Сложность этой политики состоит в том, что она может ухудшить состояние платежного баланса из-за увеличения импорта. Но все же фискальная политика может помочь стабилизировать экономику.

Главное монетаристское возражение против использования налогово-бюджетной политики в качестве лекарства от рецессии состоит в том, что она не может увеличивать объем производства в течение длительного периода. Каким бы ни был способ финансирования бюджета, денежная масса в конечном итоге увеличивается.Другими словами, фискальная политика не может в долгосрочной перспективе лечить рецессию без соответствующей денежно-кредитной политики. Инфляция в такой ситуации неизбежна.

Если в стране действует режим плавающего обменного курса, инфляция может привести к обесцениванию национальной валюты. Это будет напрямую способствовать инфляции за счет повышения цен на импорт. С другой стороны, если экономика находится в условиях постоянной инфляции спроса, связанной с почти полной занятостью, кейнсианцы утверждают, что следует использовать дефляционную фискальную политику.

Неизменно высокая инфляция 1970-х годов сопровождалась ростом безработицы. Кейнсианцы объясняют эту стагфляцию сдвигом влево кривой совокупного предложения, как показано на рисунке, приведенном ниже. Снижение совокупного спроса в этих условиях может компенсировать инфляционный эффект. Но это решение крайне непопулярно с политической точки зрения, поскольку оно влечет за собой дальнейшее снижение объемов производства и соответствующий рост безработицы.

Более того, повышение налогов может иметь отрицательные побочные эффекты со стороны предложения.Это может снизить стимулы и увеличить расходы. Сокращение государственных расходов может иметь серьезные последствия для таких социально чувствительных секторов, как здравоохранение, образование и общественный транспорт.

Повреждение такой инфраструктуры может нанести ущерб перспективам долгосрочного роста. Таким образом, сомнительно, что дефляция может выдавить инфляцию из экономики, не вызвав серьезной депрессии. Все это зависит от формы кривой предложения и ожиданий людей в отношении будущих цен и политики.

Заявленные преимущества политики стабилизации с помощью фискальных мер:

(1) Предотвращение чередования периодов безработицы и стагнации, за которыми следуют периоды инфляции и дефицита платежного баланса, и

(2) Создание более определенной и стабильной среды для бизнес-планирования и инвестирования, тем самым способствуя более быстрому долгосрочному росту производства.

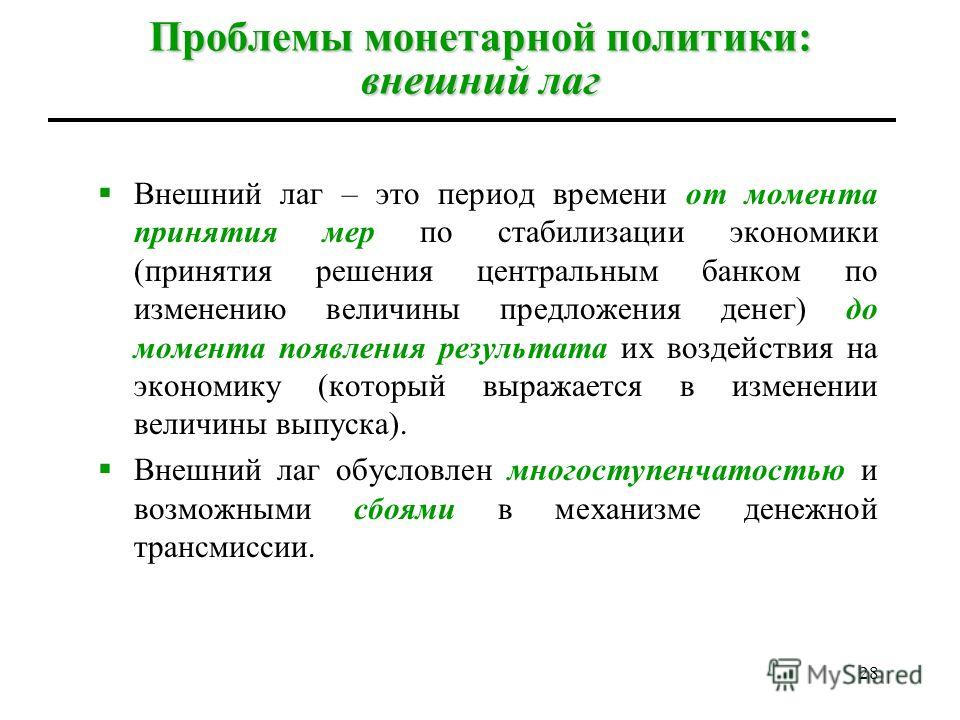

Основные проблемы с точной настройкой экономики — это задержка во времени в распознавании ситуации, принятие соответствующих мер и отставание в результатах проводимой политики.Поэтому кейнсианцы рекомендуют непрерывный мониторинг экономики, прогнозирование объемов производства и цен и принятие своевременных мер.

Монетаристский взгляд:Монетаристы проводят четкое различие между чистой фискальной политикой, когда фискальная политика действует без изменения денежной массы, и фискальной политикой, действующей одновременно с изменением денежной массы. Последнее может быть связано либо с преднамеренно выбранным сочетанием налогово-бюджетной и денежно-кредитной политики, либо с пассивной корректировкой денежной массы для приспособления к экспансионистской / сдерживающей налогово-бюджетной политике.

Монетаристы считают, что чистая фискальная политика непригодна для стабилизации экономики. Трудно предсказать реакцию людей на фискальные меры. Существует проблема неожиданных потрясений спроса и предложения в экономике. Таким образом, его нельзя использовать для точного контроля совокупного спроса.

В долгосрочном плане чистая фискальная политика совершенно неэффективна, поскольку увеличение государственных расходов приводит к соответствующему снижению частных расходов.Это известно как проблема вытеснения частных инвестиций, когда государственные инвестиции увеличиваются за счет налогово-бюджетной политики. Фискальная политика имеет денежно-кредитные эффекты в виде изменений процентных ставок.

Когда государственные расходы увеличиваются либо за счет государственных займов, либо за счет налогового финансирования, денежная масса не соответствует возросшему спросу на деньги, и рыночная процентная ставка повышается, как показано на приведенных ниже цифрах. Это вызывает вытеснение частных инвестиций.

Насколько сильно вытеснение произойдет, когда будет проводиться экспансионистская фискальная политика, но денежная масса не может увеличиваться, зависит от двух факторов:

1. Чувствительность (эластичность) спроса на деньги к изменению процентной ставки. Кейнсианцы предполагают, что спрос на деньги относительно эластичен, и поэтому увеличение спроса, то есть сдвиг кривой L вправо, приведет к небольшому повышению ставки процента. В отличие от этого монетаристы утверждают, что спрос на деньги относительно неэластичен, и в этом случае подобный сдвиг кривой спроса вправо приведет к большему повышению процентных ставок.

2. Эластичность инвестиций по изменению процентных ставок. Кейнсианцы утверждают, что инвестиции относительно невосприимчивы к изменениям процентных ставок. На бизнесменов гораздо больше влияет состояние рынка, на котором они продают свою продукцию, а не процентная ставка как одна из их затрат.

В результате при повышении процентной ставки происходит небольшое падение инвестиций. Однако монетаристы считают, что инвестиции относительно более чувствительны к изменениям процентной ставки, чем предполагают кейнсианцы.

Две точки зрения показаны на следующих рисунках.

Статьи по теме«Монетаристская модель оценки капитала». Джеймс Клиффорд Барнс

Аннотация

До 1945 года было мало научных статей, посвященных моделям оценки капитала. С тех пор, с развитием аналитической экономики и, в частности, теории процентных ставок, было разработано несколько формальных моделей оценки капитала.Некоторые из моделей недальновидно сконцентрированы на микроэкономических переменных, что приводит к их неспособности различать циклические сдвиги в совокупных индексах стоимости капитала. Этот недостаток был исправлен экономистами, которые склонялись к возрождению монетаристской школы мысли. Результатом стало построение моделей, предназначенных для изучения движения агрегированных индексов цен на акции с учетом агрегированных макроэкономических переменных. Основной отличительной чертой монетаристской школы мысли является ее упор на влияние изменений номинальной денежной массы на совокупный уровень экономической активности.Ключевой переменной, через которую эти изменения передают свои эффекты, является процентная ставка. Ранние монетаристы рассматривали процентные ставки как уравновешивающий механизм между спросом на капитальные товары и предложением ссудных средств. С тех времен, когда писали Бом-Баверк и Виксель, процент

Ставкаиспользовалась теми, кто использовал теорию ссудных средств, в качестве механизма уравновешивания между денежной массой и стоимостью долга. С появлением работ Милтона Фридмана экономисты начали серьезно рассматривать альтернативные формы богатства как подверженные изменениям в денежной массе и процентной ставке.Среди альтернативных форм, о которых пойдет речь в данной статье, были акции. Цель этого исследования состоит в том, чтобы связать соответствующие макроэкономические агрегаты с индексом цен на акции с помощью модели, основанной на монетаристском мышлении и, в частности, теории процентных ставок типа ссудных фондов. Первостепенное значение будет иметь демонстрация влияния денежной массы на совокупный индекс акций.

Рекомендуемое цитирование

Барнс, Джеймс Клиффорд, «Монетаристская модель оценки капитала».»(1973). Электронные тезисы и диссертации . 3858.

https://openprairie.sdstate.edu/etd/3858

2.2 Равновесие — The IB Economist

Равновесие в монетаристской / новой классической модели

Диаграмма показывает, что происходит в экономике по мнению монетариста, когда совокупный спрос увеличивается. Предположим, что экономика находится в равновесии на Y1P1, где AD1 = SRAS1 = LRAS. AD переключает AD1 -> AD2. Фирмы реагируют на это увеличение спроса увеличением своего выпуска (ВВП Y1 -> Y2).Поскольку экономика уже достигла уровня дохода с полной занятостью, единственный способ для фирм производить больше — это заставить существующие факторы производства работать сверхурочно (например, попросить рабочих приходить на работу по выходным). Это требует платить им больше, увеличивая издержки производства и, следовательно, повышая уровень цен в экономике P1 -> P2. В P2Y2, где AD2 = SRAS1 , достигается краткосрочное равновесие . Расстояние между Y2 и Y1 — это открывшийся инфляционный разрыв . Это происходит, когда реальный выпуск экономики выше потенциального выпуска экономики.