Совершенствование финансового планирования на предприятии на примере ОАО «Нефтеавтоматика» (стр. 1 из 10)

Содержание

Введение

1. Сущность и основные направления финансового планирования

1.1 Содержание финансового планирования, его цели и задачи

1.2 Стадии финансового планирования

1.3 Методы финансового планирования

2. Анализ и оценка финансового планирования на предприятии ОАО «Нефтеавтоматика»

2.1 Характеристика предприятия как хозяйствующего субъекта

2.2 Анализ финансового состояния ОАО «Нефтеавтоматика»

3. Совершенствование финансового планирования на предприятии.

3.1 Процесс бюджетирования на российских предприятиях

3.2 Основные направления совершенствования системы планирования финансовой деятельности на предприятии.

Выводы и предложения

Введение

Данная работа состоит из введения, трех параграфов и заключительной части.

Актуальность темы «Организация финансового планирования на предприятии» очевидна в нынешних условиях российской действительности. Связано это, прежде всего, с переходом от командной модели экономики, при которой планирование осуществлялось централизованно, к рыночным отношениям.

Связано это, прежде всего, с переходом от командной модели экономики, при которой планирование осуществлялось централизованно, к рыночным отношениям.

Современный рынок предъявляет серьезные требования к предприятию. Сложность и высокая подвижность происходящих на нем процессов создают новые предпосылки для более серьезного применения планирования. Основными факторами возрастающей роли планирования в современных условиях являются:

— увеличение размеров фирмы и усложнение форм ее деятельности;

— высокая нестабильность внешних условий и факторов;

— новый стиль руководства персоналом;

— усиление центробежных сил в экономической организации.

Возможности планирования в экономической организации предприятия ограничены рядом объективных и субъективных причин. Наиболее важными из них являются:

— неопределенность внешней (рыночной) среды;

— возможность слияния или поглощения другой фирмой;

— возможность монопольного установления цены реализации продукции;

— контрактные отношения.

В рыночной экономике предприниматели не могут добиться стабильного успеха, если не будут четко и эффективно планировать свою деятельность, постоянно собирать и аккумулировать информацию, как о состоянии целевых рынков, положения на них конкурентов, так и о собственных перспективах и возможностях.

Цель данной работы – рассмотреть процесс разработки финансового плана и доказать необходимость финансового планирования деятельности любой фирмы, рассчитывающей на успех в современных условиях рынка.

Задачи данной работы:

1. Рассмотреть сущность и содержание финансового планирования;

2. Ознакомиться с методикой финансового планирования;

3. Проанализировать финансовое состояние ОАО «Нефтеавтоматика»;

4. Рассмотреть организацию планирования на ОАО «Нефтеавтоматика»;

5. Рассмотреть направления совершенствования механизма планирования.

Цель данной работы уже достигнута, а задачи уже решены.

Объектом исследования является состояние финансового планирования на реально действующем предприятии ОАО «Нефтеавтоматика».

Основными источниками, на которые опиралась в процессе работы, являются: учебник Грибова В.Д., Грузинова В.П. «Экономика предприятий»; издания Балабанова А.И., Балабанова И.Т. «Финансы»; Щирборща «Бюджетирование деятельности промышленных предприятий»; Хруцкого, Сидорова, Гаманова «Внутрифирменное бюджетирование»; журналы «Экономический анализ»; «Справочник экономиста».

Методология финансового планирования построена на рассмотрении баланса, материалах, необходимых для составления финансового плана.

Методология финансового планирования и контроля упорядочила финансовые взаимоотношения между субъектами хозяйствования и бюджетом. В этом отношении процедуры финансового планирования упростились. В то же время значительно повысилась ответственность финансовых работников предприятий за качество принятых плановых решений.

Увеличился риск при формировании стратегии развития предприятия: работать прибыльно или стать банкротом. Поэтому эффективность использования финансовых ресурсов стала главным критерием при выработке стратегии и тактики ведения хозяйственной деятельности, отборе тех или иных инновационных мероприятий, принятии инвестиционных решений.

1. Сущность и основные направления финансового планирования

1.1 Содержание финансового планирования, его цели и задачи

Эффективность функционирования предприятия определяется многими обстоятельствами. Среди них: правильность установления «что, сколько, какого качества и к какому времени производить продукцию или оказывать услуги» с учетом спроса и предложения; выбор оптимальной технологии и организации производства; своевременное и рациональное ресурсное обеспечение; величина основного и оборотного капиталов; формы и методы реализации продукции и пр.

Планирование- это процесс разработки и принятия целевых установок в количественном и качественном выражении, а также определения путей их наиболее эффективного достижения. Ключевым составляющим любого успешно работающего предприятия является экономическая стратегия его развития и конечно контроль. Известный авиаконструктор Антонов заметил: «Экономить в расчетах, оценивающих громадное экономическое мероприятие, все равно, что экономить на прицеливании при выстреле».

В условиях рыночной системы хозяйствования диапазон использования этих факторов чрезвычайно большой. Поэтому каждое предприятие должно стремиться к их оптимальному сочетанию.

Это предполагает необходимость применения соответствующих форм и методов их внутренней увязки. Такой формой является планирование производственной и хозяйственной деятельности предприятия. Опыт многих преуспевающих компаний промышленно развитых стран показывает, что в условиях рынка с его жестокой конкуренцией планирование хозяйственно производственной деятельности является важнейшим условием их выживаемости, экономического роста и процветания, успешной реализации принятой стратегии развития предприятия. И в самом деле, если стратегия предприятия является принципиальной установкой его развития на будущее, то планирование представляет собой определение оптимальных путей производства и реализации продукции, поскольку в нем осуществляется как увязка ресурсов, потенциала предприятия с целями его развития во временном периоде, так и со способами их достижения. Более того, в условиях неопределенности экономического развития, наличия рисков и жесткой конкуренции, присущей рыночной системе хозяйствования, оно становится практически единственным условием, вносящим определенную устойчивость при осуществлении производственно-хозяйственной деятельности предприятия. Именно оно позволяет предприятию на основе имеющихся внутренних возможностей спроектировать нужную организацию производства и реализации продукции с учетом изменений, происходящих в хозяйственной среде. Эффективное управление финансами организации возможно лишь при планировании всех финансовых ресурсов, их источников отношений хозяйствующего субъекта. Вместе с тем планирование будет действенным только в том случае, если оно будет отвечать следующим требованиям:

Более того, в условиях неопределенности экономического развития, наличия рисков и жесткой конкуренции, присущей рыночной системе хозяйствования, оно становится практически единственным условием, вносящим определенную устойчивость при осуществлении производственно-хозяйственной деятельности предприятия. Именно оно позволяет предприятию на основе имеющихся внутренних возможностей спроектировать нужную организацию производства и реализации продукции с учетом изменений, происходящих в хозяйственной среде. Эффективное управление финансами организации возможно лишь при планировании всех финансовых ресурсов, их источников отношений хозяйствующего субъекта. Вместе с тем планирование будет действенным только в том случае, если оно будет отвечать следующим требованиям:

Во-первых, планирование должно отвечать на вопросы: что, когда и как может произойти?

Во-вторых, реализацию выбранной альтернативы будущего развития необходимо осуществлять на основе решений, принимаемых сегодня.

В-третьих, планирование есть непрерывный процесс принятия решений, в ходе которого устанавливаются и уточняются по времени цели и задачи развития предприятия в связи с изменениями, происходящими вокруг него, и определяются ресурсы для их выполнения.

В-четвертых, планирование следует осуществлять по принципу, согласно которому функционирование предприятия должно быть рентабельно и обеспечивать денежные поступления и прибыль в объеме, удовлетворяющем заинтересованные в результатах работы предприятия группы лиц (собственников, учредителей, коллективов акционеров, государство и т.п.).

В-пятых, в силу различий в характере проявления факторов производства и задач, вытекающих из отдельных направлений деятельности предприятия, планирование подразделяется на долгосрочное и краткосрочное.

Значение некоторых из принимаемых решений распространяется на очень долгую перспективу. Это относится, например, к решениям в таких областях, как приобретение элементов основного капитала, кадровая политика, определение ассортимента выпускаемой продукции. Такие решения определяют деятельность предприятия на много лет вперед и должны быть отражены в долгосрочных планах (бюджетах), где степень детализованности обычно бывает довольно не высока. Долгосрочные планы должны представлять собой своего рода рамочную конструкцию, основными элементами которой являются краткосрочные планы. В то же время вопросы, касающиеся текущего обеспечения предприятия сырьем и материалами, платы за энергию, воду, необходимо рассматривать на краткосрочный период.

Долгосрочные планы должны представлять собой своего рода рамочную конструкцию, основными элементами которой являются краткосрочные планы. В то же время вопросы, касающиеся текущего обеспечения предприятия сырьем и материалами, платы за энергию, воду, необходимо рассматривать на краткосрочный период.

В основном на предприятиях используется краткосрочное планирование, и имеют дело с плановым периодом, равным одному году. Это объясняется тем, что за период такой протяженности, как можно предположить, происходят все сезонные колебания конъюнктуры. По времени годовой бюджет (план) можно разделить на месячные или квартальные бюджеты (планы).

Основные стратегические задачи любого бизнеса можно сформировать следующим образом:

— узнать, что хотят конкретные потребители;

— удовлетворить их потребности;

— получить прибыль.

Значение финансового плана на предприятиях заключается в том, что он:

1) содержит ориентиры, в соответствии с которыми предприятие будет действовать;

2) дает возможность определить жизнеспособность проекта в условиях конкуренции;

3) служит важным инструментом получения финансовой поддержки от внешних инвесторов.

Основы финансового планирования — Энциклопедия по экономике

Цель планирования финансов — установление конкретных заданий в области источников образования, направления и использования денежных средств. Основой финансового планирования является разработка финансового плана предприятия. Финансовый план в денежной форме синтезирует и отражает результаты расчетов и разработок во всех предыдущих разделах техпромфинплана. При разработке финансового плана рассматриваются следующие основные задачи [c.281]Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Производственные планы составляются на основе стратегического плана и предусматривают определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики. В зависимости от сложности организационно-управленческой структуры компании и горизонта планирования таких планов может быть несколько. Финансовый план представляет собой документ, характеризующий способ достижения финансовых целей компании и увязывающий ее доходы и расходы.

I., Какие циклы лежат в основе финансового планирования в западных странах. [c.336]

Принципы, положенные в основу финансового планирования в России и за рубежом, в основном идентичны. [c.347]

Наряду с организационной существует и финансовая структура предприятия, образованная центрами финансового учета и ответственности. Эта структура является основой финансового планирования предприятия. В составе финансовой структуры выделяют [c.21]

Выплаты из внебюджетных фондов, банковское и бюджетное кредитование, страховые расходы, выплаты по государственному долгу, расходы из децентрализованных источников финансирования — важные, но не основные расходы государства, так как основным централизованным фондом денежных средств государства является федеральный бюджет, вся бюджетная система. Именно она является основой финансового планирования в государстве в целом и аккумулирует самые большие финансовые ресурсы в государстве. [c.317]

[c.317]

ФИНАНСЫ ПРЕДПРИЯТИЯ — совокупность экономических отношений, возникающих в связи с образованием, распределением и использованием денежных средств в процессе производственно-хозяйственной деятельности предприятий (фирм, организаций и т. п.) всех форм собственности. Являются исходным звеном всей финансовой системы, ибо функционируют непосредственно в сфере материального производства, где создаются источники финансовых ресурсов — совокупный общественный продукт и национальный доход. Многообразие денежных отношений, образование и использование целой системы фондов в процессе кругооборота средств создают сложную совокупность взаимоотношений предприятия с поставщиками — приобретение материальных ценностей и услуг, необходимых для его деятельности подрядчиками — оплата строительно-монтажных, ремонтных и других работ с покупателями — при реализации товара и оказании услуг с бюджетом — по налогам, отчислениям, платежам и ассигнованиям, с банком — по кредитам, хранениям денежных средств, выполнениям расчетных операций и т.

ОСНОВЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ [c.224]

Составлению баланса доходов и расходов предшествует анализ хозяйственно-финансовой деятельности за отчетный период, что должно помочь выявить резервы роста производительности труда, снижения материальных затрат, улучшения использования имеющихся производственных мощностей, т. е. осуществлению мер по достижению намечаемых на планируемый период мероприятий с наименьшими затратами живого и овеществленного труда. Полученные данные о выполнении плановых заданий за предыдущий период, а также показатели народнохозяйственного плана на планируемый период принимаются. в качестве основы финансового планирования и разработки баланса доходов и расходов предприятий.. Финансовые планы разрабатываются на пять лет и годовой период с поквартальной разбивкой. Годовые балансы доходов и расходов предприятий ежегодно уточняются в связи с ходом выполнения пятилетних планов с разбивкой по годам.

[c.225]

Полученные данные о выполнении плановых заданий за предыдущий период, а также показатели народнохозяйственного плана на планируемый период принимаются. в качестве основы финансового планирования и разработки баланса доходов и расходов предприятий.. Финансовые планы разрабатываются на пять лет и годовой период с поквартальной разбивкой. Годовые балансы доходов и расходов предприятий ежегодно уточняются в связи с ходом выполнения пятилетних планов с разбивкой по годам.

[c.225]

Основой финансового планирования на предприятии является составление финансовых прогнозов. Прогнозирование представляет собой определение на длительную перспективу изменений финансового состояния объекта в целом и его частей. Прогнозирование сосредоточено на наиболее вероятных событиях и результатах и в отличие от планирования не ставит задачу осуществить непосредственно на практике разработанные прогнозы. Состав показателей прогноза может значительно отличаться. [c.177]

В основе финансового планирования лежат стратегический и производственные планы. Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Производственные планы составляются на основе стратегического плана и предусматривают определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики.

[c.12]

Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Производственные планы составляются на основе стратегического плана и предусматривают определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики.

[c.12]

Как известно, в основе финансового планирования каждого предприятия (организации) лежит управленческий учет затрат, от принципов построения которого существенным образом зависит его эффективность, а следовательно, и эффективность всей системы финансового планирования. [c.111]

Инвестиционные издержки должны быть распределены во времени. Впоследствии этот календарный план найдет воплощение при составлении реального потока денежных средств — основы финансового планирования и расчетов экономической эффективности. [c.138]

Основой финансового планирования является определение потребности фирмы в капитале. Потребность в капитале возникает вследствие того, что потоки поступлений и платежей осуществляются не синхронно во времени.

Метод сопоставления потоков денежных средств является основой финансового планирования и инструментом прогнозирования размеров и сроков поступления необходимых средств. Поскольку этот метод охватывает стадии строительства и эксплуатации объекта, необходимо не только увязывать по времени приток и отток наличностей, но и обеспечивать их сбалансированность, при которой доход от продаж должен быть достаточным для покрытия издержек производства и всех финансовых обязательств. [c.194]

Федеральное финансирование составляет важный источник средств для таких земель. В 1990 г. с ними заключены новые соглашения о выделении федеральных средств на ближайшие пять лет, которые вступили в силу 1 апреля 1999 г. Им предшествовали тщательные переговоры с руководством земель. Заключенные соглашения призваны обеспечить устойчивое и предвидимое финансирование на прочной основе финансового планирования. [c.53]

Учебник написан в соответствии с Государственным образовательным стандартом, утвержденным Министерством образования и науки РФ. На основе российских законодательных и нормативных актов с использованием современных методов и приемов рассмотрены вопросы анализа и оценки финансового состояния предприятия по данным бухгалтерской отчетности, прогнозирования финансовых показателей, управления затратами, денежными доходами и прибылью. Представлены методы анализа безубыточности, финансовые аспекты маркетинговой деятельности, способы формирования и финансирования оборотного и основного капитала, методы обоснования инвестиционных решений. Излагаются основы финансового планирования на предприятии. В конце глав приводятся задания и примеры с пояснениями, раскрывающими методику их выполнения, что позволяет использовать настоящий учебник для самостоятельного изучения дисциплины.

[c.2]

На основе российских законодательных и нормативных актов с использованием современных методов и приемов рассмотрены вопросы анализа и оценки финансового состояния предприятия по данным бухгалтерской отчетности, прогнозирования финансовых показателей, управления затратами, денежными доходами и прибылью. Представлены методы анализа безубыточности, финансовые аспекты маркетинговой деятельности, способы формирования и финансирования оборотного и основного капитала, методы обоснования инвестиционных решений. Излагаются основы финансового планирования на предприятии. В конце глав приводятся задания и примеры с пояснениями, раскрывающими методику их выполнения, что позволяет использовать настоящий учебник для самостоятельного изучения дисциплины.

[c.2]

В основе финансового планирования лежат стратегический и производственный планы. Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Нередко эти цели формулируются на качественном уровне или в виде общих количественных ориентиров.

Нормы продаж устанавливают в процессе разработки плана маркетинга на год. Первым делом фирма принимает решение о практически достижимых контрольных показателях сбыта. Этот прогноз становится основой для планирования производства, численности рабочей силы и финансовых потребностей. После этого руководство устанавливает нормы продаж по регионам и территориям, которые в сумме обычно превышают контрольный показатель в прогнозе сбыта. Делают это для того, чтобы побудить управляющих службами сбыта и коммивояжеров приложить максимально возможные усилия. И даже если нормы продаж окажутся невыполненными, фирма, возможно, все-таки сумеет достичь контрольных показателей прогноза сбыта.

Рассмотрены вопросы организационно-технической подготовки строительного производства, бесперебойной эксплуатации парка строительных машин, подсобно-вспомогательных производств и баз строительной индустрии, материально-технического снабжения и транспорта, нормирования и оплаты труда. Даны основы планирования производственно-хозяйственной деятельности строительно-монтажных организаций, включая планирование производственной программы, технического развития предприятия, труда и заработной платы, себестоимости строительно-монтажных работ, прибыли и рентабельности, финансового планирования. Изложены основы управления строительно-монтажными организациями, принципы построения автоматизированных систем управления и т. д. [c.2]

Планирование является фундаментальной основой любого управленческого процесса. На первом уровне системы банковского планирования находится стратегическое планирование. Второй уровень составляет тактическое бизнес — планирование. Стратегическое и бизнес — планирование призваны дать руководству и сотрудникам банка глобальное видение конечных целей их деятельности. Третий уровень -финансовое планирование, которое завершает процесс бизнес -планирования и является ориентиром для оценки результатов работы банка.

[c.167]

Третий уровень -финансовое планирование, которое завершает процесс бизнес -планирования и является ориентиром для оценки результатов работы банка.

[c.167]

Большую роль играют показатели консолидированных бюджетов в перспективном планировании в целом и перспективном финансовом планировании в частности. При разработке прогнозов экономического и социального развития государства, территорий используются финансовые показатели, в основе которых лежат показатели консолидированных бюджетов. [c.109]

Финансовый учет отражает финансовую историю организации. Бухгалтерские проводки выполняются уже после совершения соответствующих операций. Хотя данные финансового учета и берутся за основу при планировании, они по своей природе носят исторический характер. [c.21]

Таким образом, финансовый план, равно как и собственно процесс его разработки, следует рассматривать как систему творческого анализа, обобщения и взаимоувязки финансовых показателей всех сторон деятельности и развития предприятия. Сведение планирования к разработке формальной модели деятельности предприятия и на ее основе определению системы плановых финансовых показателей, что зачастую используется на практике, можно рассматривать лишь как рабочую схему финансового планирования. Следует иметь в виду, что в процессе финансового планирования должны учитываться многие неформализуемые факторы, которые повышают жизнеспособность финансового обеспечения функционирования предприятия.

[c.46]

Сведение планирования к разработке формальной модели деятельности предприятия и на ее основе определению системы плановых финансовых показателей, что зачастую используется на практике, можно рассматривать лишь как рабочую схему финансового планирования. Следует иметь в виду, что в процессе финансового планирования должны учитываться многие неформализуемые факторы, которые повышают жизнеспособность финансового обеспечения функционирования предприятия.

[c.46]

Финансовыми методами являются финансовое планирование, финансовый учет, финансовый анализ, финансовое регулирование и финансовый контроль. С помощью финансовых методов осуществляется воздействие финансовых отношений на хозяйственные процессы путем управления движением финансовых ресурсов и оценки эффективности их использования на основе анализа финансовых показателей. [c.15]

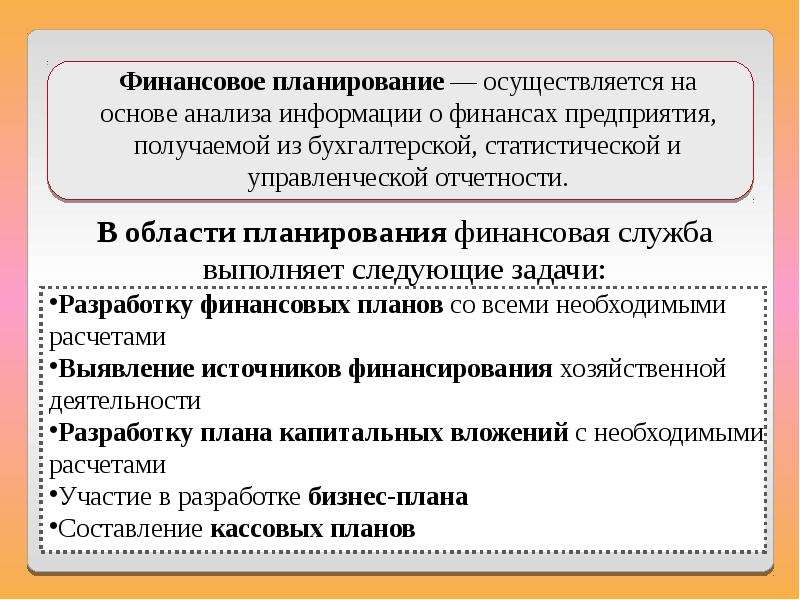

Финансовое планирование занимает важное место в организации финансовой деятельности хозяйствующего субъекта. В ходе финансового планирования каждое предприятие всесторонне оценивает свое финансовое состояние, определяет возможность увеличения финансовых ресурсов и выявляет направления наиболее эффективного их использования. Финансовое планирование осуществляется на основе анализа информации о финансах предприятия, получаемой из бухгалтерской, статистической и управленческой отчетности.

[c.242]

Финансовое планирование осуществляется на основе анализа информации о финансах предприятия, получаемой из бухгалтерской, статистической и управленческой отчетности.

[c.242]

Они имеют важное значение для финансового планирования, так как содержат данные для анализа и расчета финансовых показателей деятельности предприятия, а также служат основой для составления прогноза этих документов. Причем сложная аналитическая работа на этом этапе несколько облегчается тем, что форма финансовой отчетности и планируемые финансовые таблицы одинаковы по содержанию. [c.258]

Данные об изменении материальных активов берутся из перспективного плана, финансовых активов — из долгосрочного плана финансирования. Из программ производства, снабжения, продаж определяются размеры запасов. Другие статьи нормируемых оборотных средств планируются на основании прошлого опыта и в соответствии с финансовым планом. Основой для планирования стоимости основных средств являются инвестиционные проекты. [c.278]

[c.278]

Можно также предположить и такую ситуацию, когда окажется, что сам финансовый план был составлен на основе нереалистичных исходных положений. В любом случае руководство предприятия должно предпринять необходимые действия изменить способ выполнения плана или ревизовать положения, на которых основываются документы текущего финансового планирования. [c.279]

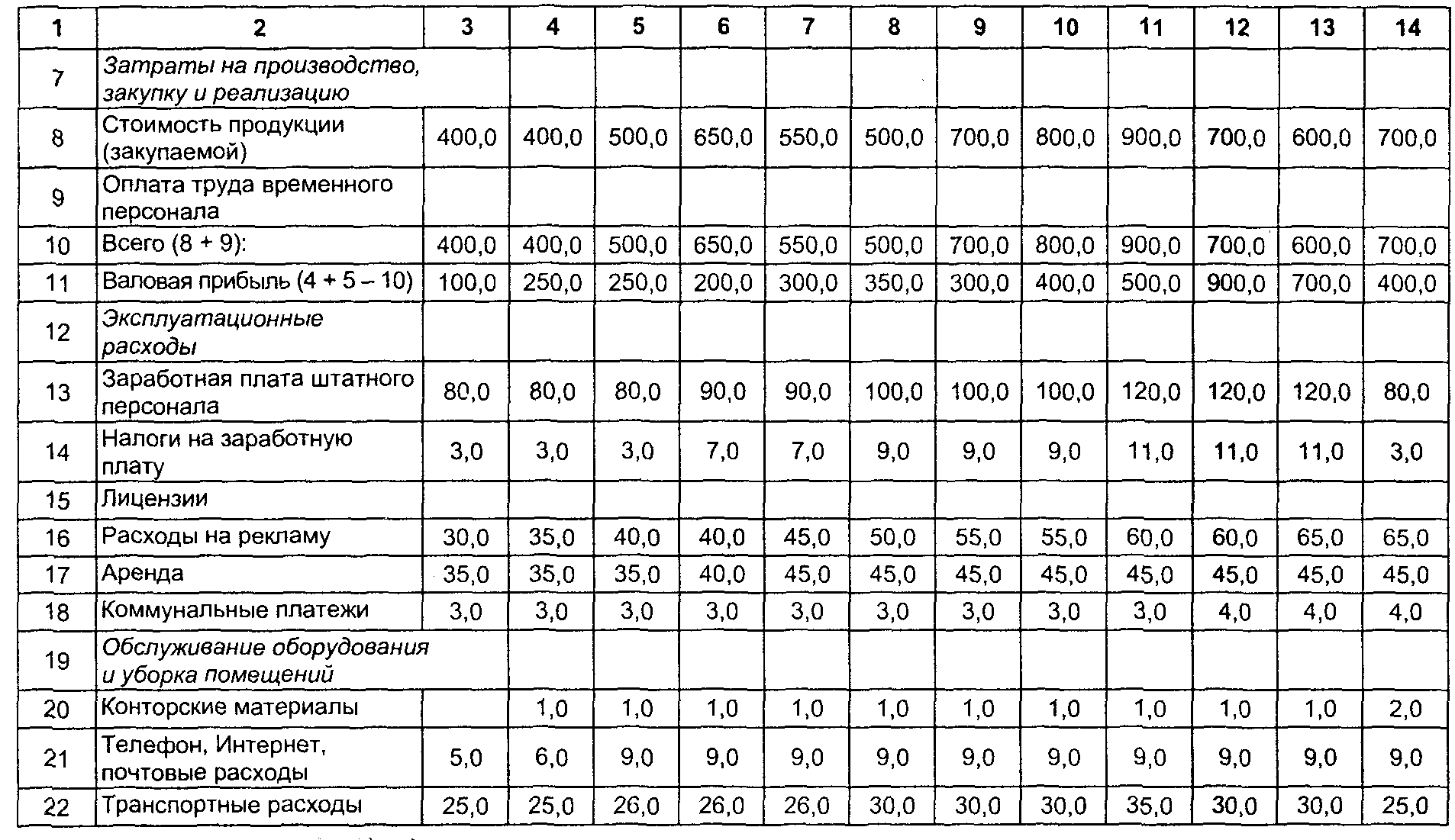

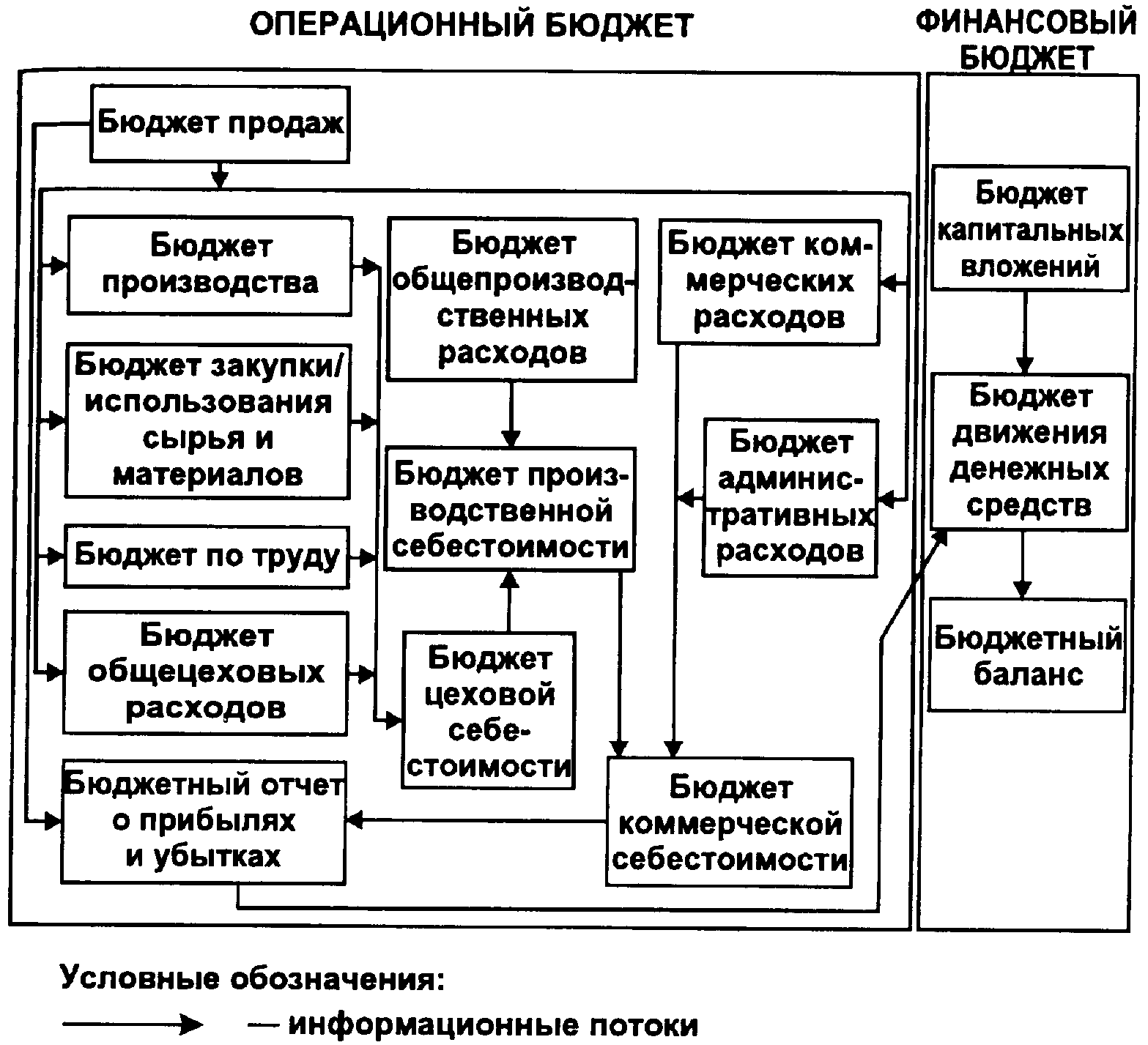

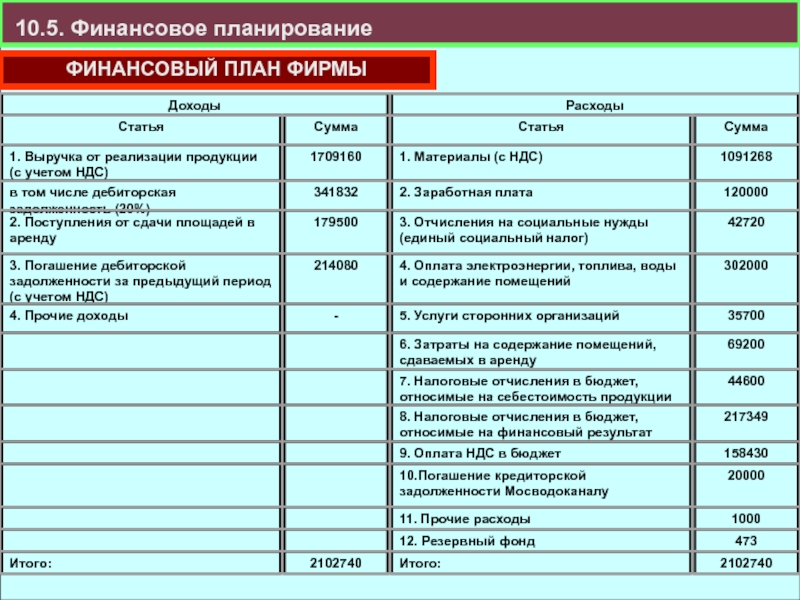

Процесс построения таких бюджетов в средне- и краткосрочной перспективе называется бюджетированием. Безусловно, не все из выделенных на схеме бюджетов входят в компетенцию финансового менеджера (аналитика), однако он должен понимать содержание каждого из них и их взаимоувязку. Кроме того, в ходе составления операционных бюджетов с необходимостью выполняются прогнозные расчеты финансового характера, результаты которых служат основой для построения прогнозной финансовой отчетности, по сути являющейся основным результатом текущего финансового планирования. Поэтому рассмотрим в общих чертах логику и смысловое содержание каждого блока представленной схемы. [c.413]

[c.413]

В учебнике рассматриваются теоретические и практические вопросы по всем разделам курса Финансы предприятий . В нем обстоятельно изложены содержания и принципы организации финансов предприятий в современных условиях России, основы управления финансами. Последовательно рассмотрены все вопросы, связанные с формированием и использованием финансовых ресурсов, особое внимание уделено таким важным, с точки зрения практики работы финансовых служб, вопросам как — влияние учетной политики на формирование финансовых результатов, налогообложению, налоговому планированию, инвестициям. Рассмотрены также и современные методы и приемы принятия финансовых решений на предприятиях, в частности, использованию эффектов производственного и финансового рычага , цене и структуре капитала, анализу денежных потоков, систем бюджетирования и стратегическому финансовому планированию. В учебнике рассмотрены также и ряд специальных вопросов, связанных с кредитованием и расчетами, спецификой финансового управления в условиях кризисного состояния и финансирования внешнеэкономической деятельности. [c.2]

[c.2]

Отдел финансового планирования (как краткосрочного, так и долгосрочного) разрабатывает основные плановые документы баланс доходов и расходов, бюджет движения денежных средств, плановый баланс активов и пассивов. Информационной основой планирования выступают данные аналитического и оперативного отделов, бухгалтерии, других экономических служб предприятия, а также нормативные и инструктивные материалы. [c.58]

При.финансовом планировании роль основного отправного документа играет смети затрат на производство. На ее основе определяют объем затрат на товарную продукцию. Поскольку при планировании финансового результата учитывают не объем выпуска товарной продукции, а выручку от продаж, реализации, то, соответственно, затраты на товарный выпуск должны быть скорректированы на изменение затрат в остатках нереализованной продукции. [c.73]

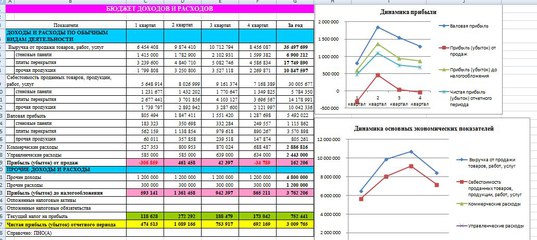

Наличие финансовых ресурсов в необходимых размерах служит залогом финансового благополучия предприятия, его финансовой независимости и платежеспособности. Потребность предприятия в финансовых ресурсах оценивают на основе баланса доходов и расходов (бюджета). Вот почему источники формирования финансовых ресурсов и сами финансовые ресурсы являются объектом финансового планирования и контроля.

[c.310]

Потребность предприятия в финансовых ресурсах оценивают на основе баланса доходов и расходов (бюджета). Вот почему источники формирования финансовых ресурсов и сами финансовые ресурсы являются объектом финансового планирования и контроля.

[c.310]

Основой финансового планирования является баланс доходов и расходов, составляемый на год с разбивком по кварталам. [c.188]

Императивы стратегического развития и инновационно-технологической структурной перестройки производства предполагает отказ от исключительно оперативных методов бюджетно-денежного планирования и переход к практике макроуправления через систему средне- и долгосрочного планирования и прогнозирования на основе методов индикативного планирования развития экономики в увязке со среднесрочным бюджетно-финансовым планированием. Посредством индикативного планирования, эшелонированного по глубине прогнозирования на год, пятилетие и пятнадцатилетие могут сопрягаться разработка и реализация схем развития и размещения производительных сил. В условиях научно-технического прогресса субъекты хозяйственной деятельности, органы госуправления и общество в целом нуждаются в научно обоснованном предвидении будущих тенденций научно-технического и социально-экономического развития, причем необходимым для нормальной работы предприятий является минимум десятилетний плановый горизонт.

[c.215]

В условиях научно-технического прогресса субъекты хозяйственной деятельности, органы госуправления и общество в целом нуждаются в научно обоснованном предвидении будущих тенденций научно-технического и социально-экономического развития, причем необходимым для нормальной работы предприятий является минимум десятилетний плановый горизонт.

[c.215]

Основной информационный вклад управленческого учета в процесс принятия решений осуществляется на стадиях оценки и мониторинга. Как в случае планирования и контроля, процесс принятия решения исходит из целей — здесь также необходимо принимать во внимание потенциальные проблемы целеполага-ния. Необходимость принятия решений может стать очевидной на основе финансовой информации, имеющейся у руководства, но в равной степени она может быть обусловлена информацией из другого источника — внутреннего или внешнего по. отношению к организации. Третья стадия в процессе принятия решений — «поиск и выявление вариантов решения» на бумаге кажется простой, но на практике скорее всего оказывается более проблематичной. Прежде всего это связано с тем, что выявление всех технически осуществимых вариантов нереально вследствие ограничения возможностей учета всех аспектов решаемой задачи, поскольку человек или группа людей не может знать все. Однако влияние этого ограничения может быть снижено, если объединить знания менеджеров и управленческих дисциплин.

[c.45]

Прежде всего это связано с тем, что выявление всех технически осуществимых вариантов нереально вследствие ограничения возможностей учета всех аспектов решаемой задачи, поскольку человек или группа людей не может знать все. Однако влияние этого ограничения может быть снижено, если объединить знания менеджеров и управленческих дисциплин.

[c.45]

Планирование финансов на предприятии осуществлялось и в прежние годы. В условиях административно-командной экономики пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, а годовые финансовые планы составлялись на основе контрольных цифр, которые доводились до предприятий вышестоящими организациями. Утверждаемые самим предприятием годовые финансовые планы тем не менее были регламентированы сверху по важнейшим показателям объему реализуемой продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности, платежам в бюджет. Планы получались громоздкие, трудноприменимые для управления. В этих условиях предприятию, его финансовой службе отводилась роль простых исполнителей, а потребность в финансовом планировании на низовом уровне при директивном управлении утрачивалась.

[c.253]

В этих условиях предприятию, его финансовой службе отводилась роль простых исполнителей, а потребность в финансовом планировании на низовом уровне при директивном управлении утрачивалась.

[c.253]

Основу перспективного планирования составляет прогнозирование, которое является воплощением стратегии компании на рынке. Прогнозирование (от греч. prognosis — предвидение) состоит в изучении возможного финансового состояния предприятия на длительную перспективу. В отличие от планирования задачей прогнозирования не является реализация разработанных прогнозов на практике, так как они представляют собой лишь предвиденье возможных изменений. Прогнозирование предполагает разработку альтернативных финансовых показателей и параметров, использование которых при наметившихся (но заранее спрогнозированных) тенденциях изменения ситуации на рынке позволяет определить один из вариантов развития финансового положения предприятия. [c.260]

Известно, что при прочих равных условиях темпы роста прибыли всегда опережают темпы роста реализации продукции. В основе этого явления лежит об ъективная причина при увеличении объема реализации продукции доля постоянных затрат в структуре себестоимости продукции снижается, и проявляется уффешп дополнительной прибыли. Этот фактор принимали во внимание в советской практике финансового планирования, он находил отражение в специальной методике расчета техпромфинплана. В современных условиях учет этого феномена, именуемого также эффектом производственного рычага, становится необходимым элементом принятия многих финансовых решений.

[c.96]

В основе этого явления лежит об ъективная причина при увеличении объема реализации продукции доля постоянных затрат в структуре себестоимости продукции снижается, и проявляется уффешп дополнительной прибыли. Этот фактор принимали во внимание в советской практике финансового планирования, он находил отражение в специальной методике расчета техпромфинплана. В современных условиях учет этого феномена, именуемого также эффектом производственного рычага, становится необходимым элементом принятия многих финансовых решений.

[c.96]

Оценка на этапах финансового планирования и анализа фактически сложившегося влияния учетной политики на финансовые показатели производится на основе сравнения их значений при базовом варианте и варианте, принятом и утвержденном руководителем предприятия. При этом содержание базовог) варианта зависит от варианта, заложенного в учетную политику. [c.118]

Раздел II/. Глава 11. Содержание и основы организации финансового планирования. .. [c.314]

Курсовая работа: Финансовое планирование в организации

Тема: Финансовое планирование в организации

Раздел: Бесплатные рефераты по финансам организаций

Тип: Курсовая работа | Размер: 164. 49K | Скачано: 169 | Добавлен 11.10.13 в 14:48 | Рейтинг: +1 | Еще Курсовые работы

49K | Скачано: 169 | Добавлен 11.10.13 в 14:48 | Рейтинг: +1 | Еще Курсовые работы

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ 3

1 Финансовый план как составная часть бизнес-плана 5

1.1 Сущность и содержание финансового планирования 5

1.2 Содержание бизнес-плана и его роль в деятельности предприятия 8

1.3 Финансовый план как составная часть бизнес-плана 12

2 Методы финансового планирования 15

2.1 Основные методы финансового планирования 15

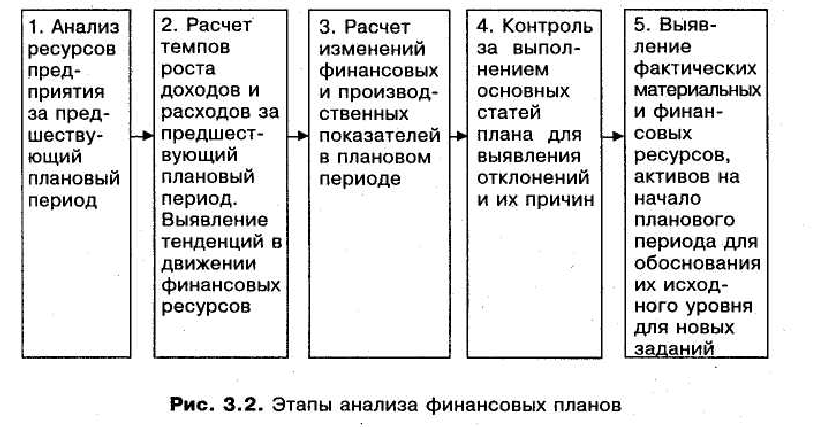

2.2 Этапы финансового планирования 18

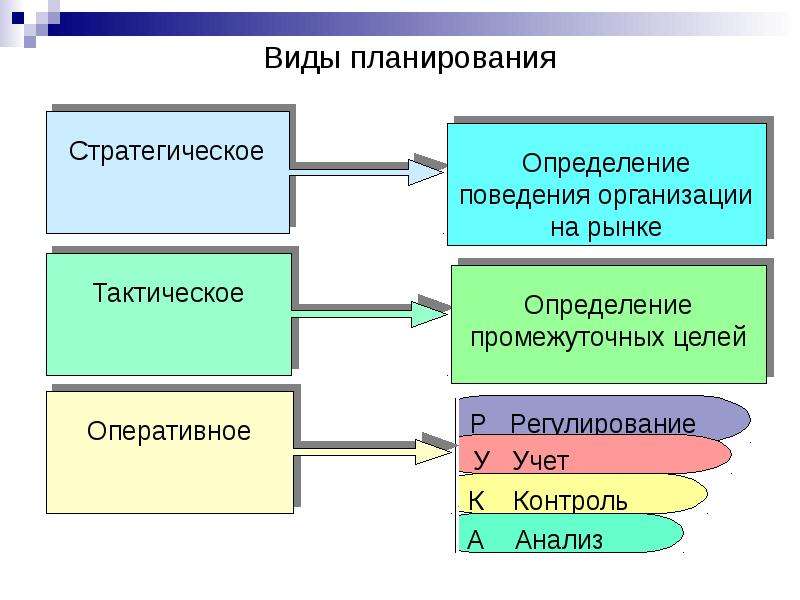

3 Виды финансового планирования и их роль в управлении 19

3.1 Перспективное финансовое планирование 20

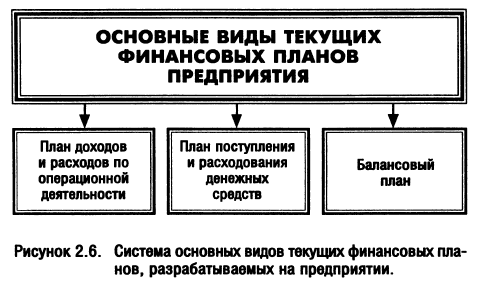

3.2 Текущее финансовое планирование 25

3.3 Оперативное финансовое планирование 27

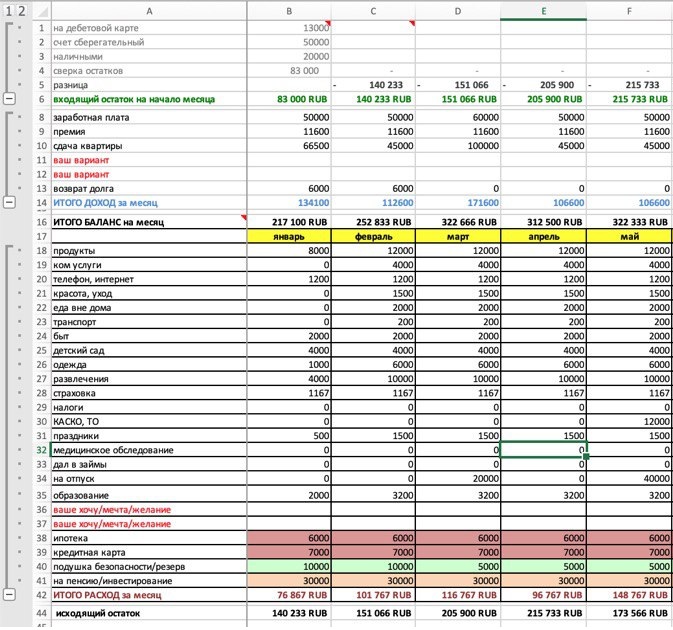

3.4 Ведение оперативного планирования на примере ООО «Тельферное производство Алтайталь-Сервис» 29

ЗАКЛЮЧЕНИЕ 35

СПИСОК ЛИТЕРАТУРЫ 37

Расчетная часть 39

Аналитическая записка 60

ВВЕДЕНИЕ

Финансовое планирование занимает важное место в системе управления персоналом. Здесь воплощаются в конкретные финансовые показатели стратегические цели предприятия, происходит обеспечение финансовыми ресурсами текущей деятельности. Без финансового плана невозможно привлечение сторонних инвесторов, без него позиции предприятия в конкурентной борьбе крайне неустойчивы. Финансист должен владеть различными методами финансового планирования, иметь навыки в разработке финансовой стратегии [2,с.127].

Здесь воплощаются в конкретные финансовые показатели стратегические цели предприятия, происходит обеспечение финансовыми ресурсами текущей деятельности. Без финансового плана невозможно привлечение сторонних инвесторов, без него позиции предприятия в конкурентной борьбе крайне неустойчивы. Финансист должен владеть различными методами финансового планирования, иметь навыки в разработке финансовой стратегии [2,с.127].

С переходом на рыночные отношения роль финансового планирования на предприятии, не снизилась, а наоборот — возросла.

На мой взгляд, многие руководители отечественных предприятий до сих пор не используют планирование как один из важнейших инструментов эффективного управления по двум причинам:

- Недопонимание роли планирования в современных условиях;

- отсутствие разработанных и апробированных методических подходов в области финансового планирования на предприятиях в условиях рыночной экономики.

Финансовое планирование представляет собой процесс разработки системы мероприятий по обеспечению организации необходимыми финансовыми ресурсами и повышению эффективности финансовой деятельности в предстоящем периоде.

Благодаря финансовому планированию создаются необходимые условия для эффективного использования производственных мощностей, повышения качества продукции.

Ни одно предприятие не сможет работать прибыльно в условиях рыночной экономики без тщательно подготовленного бизнес-плана. Бизнес-план дает детальные пояснения, как будет происходить управление инвестициями для обеспечения прибыльности предприятия, а также возвратности инвестиций.

Методология финансового планирования построена на рассмотрении баланса, материалах, необходимых для составления финансового плана. Методология финансового планирования и контроля упорядочила финансовые взаимоотношения между субъектами хозяйствования и бюджетом.

Целью курсовой работы является исследование процесса финансового планирования на предприятии.

Для достижения поставленной цели поставлены следующие задачи:

- рассмотреть сущность и содержание финансового планирования, его основные цели и задачи;

- рассмотреть содержание бизнес-плана и его роль в деятельности предприятия;

- раскрыть сущность финансового плана как составной части бизнес-плана;

- описать принципы, методы и этапы финансового планирования;

- проанализировать виды финансового планирования, финансовых планов и их роль в управлении предприятием.

Объектом исследования курсовой работы является финансово-хозяйственная деятельность предприятия ООО «Тельферное производство Алтайталь-Сервис». Предметом исследования является система финансового планирования на предприятии.

СПИСОК ЛИТЕРАТУРЫ

- Налоговый кодекс Российской Федерации (части первая и вторая): По состоянию на 1 января 2009 года (в ред. законов № 244-ФЗ, 251-ФЗ). Изменения в Налоговый кодекс, принятые в 2008 году. – Новосибирск: Сиб. унив. изд-во, 2009. – 602с

- Бурмистрова Л.М. Финансы организаций (предприятий): Учебное пособие / Л.М. Бурмистрова – М.: ИНФРА-М, 2007. – 240с.

- Горемыкин В.А. Планирование на предприятии: Учебник / В.А. Горемыкин – 4-е изд. Перераб. и доп. М.: Высшее образование, 2007. – 394с.

- Дубровин И.А. Бизнес-планирование на предприятии: Учебник / И.А. Дубровин – М.: Издательско-торговая корпорация «Дашков и Ко», 2011 . – 432 с.

- Клишевич Н.

Б. Финансы организаций: Менеджмент и анализ: Учебное пособие / Н.Б. Клишевич. – М.: КНОРУС, 2012. – 304с.

Б. Финансы организаций: Менеджмент и анализ: Учебное пособие / Н.Б. Клишевич. – М.: КНОРУС, 2012. – 304с. - Колчина Н.В. Финансы организаций (предприятий): Учебник для студентов вузов / Н.В. Колчина – 5-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2011 – 407с.

- Л.М. Подъяблонская. Финансы. — М.: ЮНИТИ-ДАНА, 2011. – 401 с.

- Лапуста М.Г. Финансы организаций (предприятий): Учебник / М.Г. Лапуста Т.Ю. Мазурина Л.Г. Скамай – изд. исп. – М.:ИНФРА – М, 2012. – 575с.

- Мазурина Т.Ю. Финансы организаций (предприятий): Учебник / Т.Ю. Мазурина, Л.Г. Скамай, В.С. Гроссу. – М.: ИНФРА – М, 2012. – 528 с.

- Тютюкина Е.Б. Финансы организаций (предприятий): Учебник / Е.Б. Тютюкина – М.: Издательско-торговая корпорация «Дашков и Ко», 2012. -544с.

- Финансовый менеджмент: Учебник для ВУЗОВ / Г.Б. Поляк, И.А. Акодис, Т.А. Краева и др.: под ред. проф. Г.Б. Поляка. – М.: Финансы, ЮНИТИ-ДАНА, 2006. – 439с.

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавить отзыв могут только зарегистрированные пользователи.

Бюджетирование как основа финансового планирования на примере МДОУ «Детский сад №63»

Содержание

Введение

1. Теоретические аспекты

бюджетирования

Теоретические аспекты

бюджетирования

как основы финансового планирования

в бюджетных организациях

1.1 Понятие бюджетирования, его цели и роль 6

1.2 Сущность финансового

планирования

и его функции в управлении предприятием

1.3 Особенности финансового

планирования

в бюджетных организациях

2. Оценка организации

бюджетирования как

основы финансового планирования в

Муниципальном дошкольном образовательном

учреждении «Детский сад № 63» города Перми.

2.1 Анализ финансово-

деятельности детского сада

2.2 Анализ сметы доходов

и расходов

детского сада №63

3. Совершенствование системы

финансового

Совершенствование системы

финансового

планирования в детском саду

Заключение

Список использованных источников

Приложения

Введение

В экономическом комплексе

страны действует значительное количество

бюджетных образовательных

Комплексный анализ деятельности

бюджетных организаций

Бюджетирование способствует уменьшению нерационального использования средств предприятия благодаря своевременному планированию хозяйственных операций, товарно-материальных и финансовых потоков и контроля за их реальным осуществлением.

Основная цель построения любой системы бюджетирования — решение задач планирования финансов по различным центрам финансовой ответственности. Эти задачи реализуются посредством построения системы бюджетов на предприятии: бюджет доходов и расходов, бюджет движения денежных средств, бюджет дебиторской и кредиторской задолженности и пр.

Система бюджетирования помимо

планирования и прогнозирования

бюджетных показателей

Целью данной работы является исследование

бюджетирования как основы финансового

планирования на примере некоммерческой

организации.

Для реализации вышеуказанной цели поставлены следующие задачи:

— определить теоретические аспекты, понятия и сущности бюджетирования как основы финансового планирования;

— определить сущность

организации финансового

— проанализировать финансово-

— разработать комплекс рекомендаций по улучшению финансового планирования бюджетной организации.

Теоретическую и методологическую основу исследования составляют:

— нормативно-правовые и

законодательные акты, регламентирующие

деятельность бюджетных

— современные методические

приемы и способы

— монографическая и учебная

литература по изучаемым

— публикации в

— данные бухгалтерской отчетности Муниципального дошкольного образовательного учреждения «Детский сад № 63» города Перми за 2007, 2008и 2009 года.

Объектом исследования курсовой работы является муниципальное дошкольное образовательное учреждение «Детский сад № 63» города Перми.

Предметом исследования является система бюджетирования как основы финансового планирования и управления в деятельности бюджетного учреждения.

Актуальность темы определяется

тем, что важнейшим условием эффективного

функционирования национальной экономики

является спланированное, рациональное

и экономное использование

В первой главе исследуются теоретические аспекты бюджетирования как основы финансового планирования бюджетной организации.

Во второй главе дается

краткая характеристика дошкольного

учреждения, проводится анализ сметы доходов

и расходов за 2008-2010 год, а также проводится

анализ финансового -хозяйственного состояния

учреждения.

В третьей главе предлагается комплекс рекомендаций по оптимизации финансового планирования организации.

1. Теоретические аспекты бюджетирования как основы финансового планирования в бюджетных организациях

1.1 Понятие бюджетирования, его цели и роль

Бюджет представляет собой согласованный и сбалансированный краткосрочный план, объединяющий в себе основную, финансовую и инвестиционную деятельности компании.

Бюджетирование – это процесс построения и исполнения бюджета компании на основе бюджетов отдельных подразделений.

Правильно выстроенная система бюджетирования способна обеспечить достижение следующих целей:

· построение бюджетных планов, связанных с целевыми стратегическими показателями, в зависимости от хозяйственных и финансовых процессов предприятия;

· применение сценарного подхода к планированию с использованием инструмента факторного анализа для выявления роли и веса факторов, влияющих на достижение целей предприятия, и оценки возможных вариантов развития событий при изменении ключевых плановых показателей;

· анализ отклонений и управление по отклонениям;

· осуществление оперативного контроля отклонений и выявления их причин;

· оценку и сравнение эффективности

различных направлений бизнеса, подразделений,

продуктов, анализ рычагов.

· координация всех сторон деятельности компании.

Основную цель системы

бюджетирования можно определить, как

повышение эффективности

Бюджетирование как процедура

составления бюджета – это, прежде

всего, система управления компанией.

В его основу заложен контроль

исполнения бюджетов в центрах финансовой

ответственности. Как и любая

другая система управления предприятием,

бюджетирование направлено на достижение

стратегических и тактических целей

путем наиболее эффективного использования

ресурсов. Бюджетирование представляется

не только как важнейшая задача в

области управления финансами предприятия,

но и как способ ведения бизнеса,

как инструмент контроля над деятельностью

предприятия на различных уровнях

управления: как предприятия в

целом, так и отдельных подразделений

[7, с. 65].

Бюджетирование представляется

не только как важнейшая задача в

области управления финансами предприятия,

но и как способ ведения бизнеса,

как инструмент контроля над деятельностью

предприятия на различных уровнях

управления: как предприятия в

целом, так и отдельных подразделений

[7, с. 65].

Каждый менеджер должен осознавать

необходимость использования

Бюджетное управление дает

руководителям более четко

Данная система не только

содействует повышению

· выявить и проконтролировать все финансовые потоки предприятия;

· эффективнее управлять затратами, оборотными средствами, запасами, дебиторской и кредиторской задолженностью;

· оптимизировать налогообложение;

· управлять документооборотом внутри предприятия;

· осуществлять контроль эффективной работы подразделений и их руководителей на всех стадиях реализации бюджета [5, с. 87].

1.2 Сущность финансового планирования и его функции в управлении предприятием

В настоящее время планирование

в бюджетной организации  е. не носит

элементов директивности. Основная

цель внутриорганизационного финансового

планирования – обеспечение оптимальных

возможностей для успешной хозяйственной

деятельности, получение необходимых

для этого финансовых средств. Планирование

связано, с одной стороны, с предотвращением

ошибочных действий в области

финансов, с другой – с уменьшением

числа неиспользованных возможностей.

Таким образом, финансовое планирование

представляет собой процесс разработки

системы финансовых планов и плановых

(нормативных) показателей по обеспечению

развития и поддержания финансово-

е. не носит

элементов директивности. Основная

цель внутриорганизационного финансового

планирования – обеспечение оптимальных

возможностей для успешной хозяйственной

деятельности, получение необходимых

для этого финансовых средств. Планирование

связано, с одной стороны, с предотвращением

ошибочных действий в области

финансов, с другой – с уменьшением

числа неиспользованных возможностей.

Таким образом, финансовое планирование

представляет собой процесс разработки

системы финансовых планов и плановых

(нормативных) показателей по обеспечению

развития и поддержания финансово-

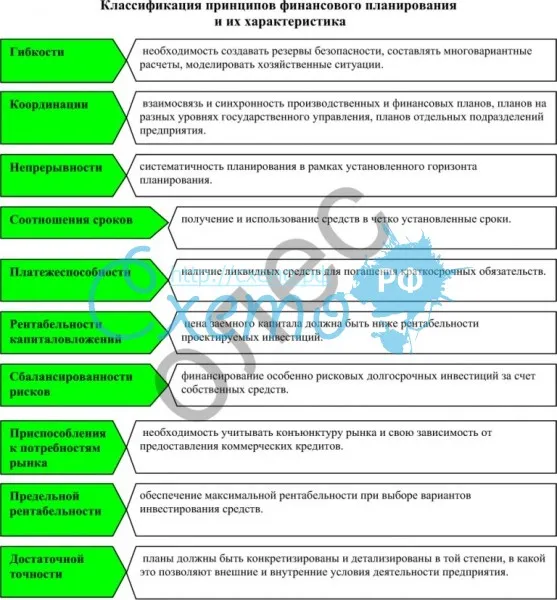

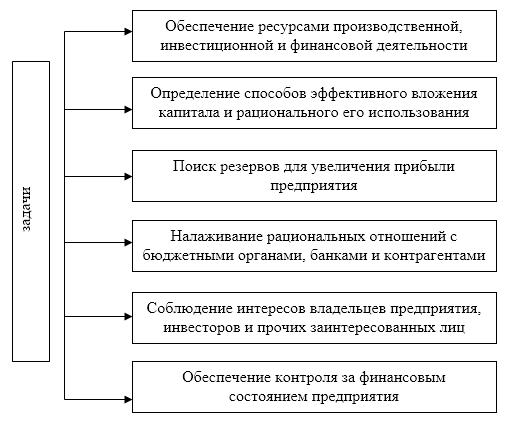

Основными задачами финансового планирования деятельности организации являются:

— обеспечение необходимыми

финансовыми ресурсами

— оценка степени рационального

использования финансовых

— установление рациональных

финансовых отношений с

— соблюдение интересов

акционеров и других

— контроль за финансовым

состоянием и

Значение финансового планирования для предприятия состоит в том, что оно:

— воплощает выработанные

стратегические цели в форму

конкретных финансовых

— предоставляет

возможности определения

— служит инструментом

получения внешнего

Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа использованных возможностей.

Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объекта финансирования, направления финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов.

Исходя из целей,

стоящих перед финансовым планированием

в учреждении, можно отметить, что

это – сложный процесс, включающий

в себя несколько этапов (Приложение

№ 1) [3, с. 49].

49].

Финансовое планирование на предприятии включает в себя три основные подсистемы:

— перспективное финансовое планирование;

— текущее финансовое планирование;

— оперативное финансовое планирование.

Каждой из этих

подсистем присущи определенные

формы разрабатываемых

Все подсистемы финансового планирования находятся во взаимосвязи и осуществляются в определенной последовательности.

бюджетный финансовый планирование смета

1.3 Особенности финансового планирования в бюджетных организациях

Следует отметить, что целью

деятельности бюджетных организаций

не является получение прибыли, а

поэтому в планировании отсутствуют

такие стоимостные критерии, как

прибыль и рентабельность. В этой

связи основным документом становится

не план по прибыли, а финансовый план.

Именно в финансовом плане некоммерческой (бюджетной) организации обеспечивается сопоставимость натуральных и стоимостных показателей, достигается сбалансированность между притоками и оттоками денежных средств, а также происходит распределение денежных средств не только на выполнение конкретной программы, но и внутри той или иной программы по каждой составляющей. Одновременно в этом же плане предусматривается финансирование всех накладных расходов, потребляемых организацией в целом, например, оплата труда, материальные затраты, налоги в целом по организации без привязки к конкретной программе. Такой подход обусловлен исключительно требованиями составления финансовой отчетности некоммерческими организациями, в которую входят как бухгалтерский баланс, отражающий имущественное состояние и обязательства всей организации, так и отчеты по использованию денежных средств по каждому источнику финансирования.

Что такое финансовое планирование? для бизнеса | Индивидуальный

Финансовое планирование Определение:

Финансовое планирование определяет как процесс оценки текущего финансового состояния человека и выработки эффективной стратегии для достижения жизненных целей. Эти жизненные цели варьируются от человека к человеку. Для достижения этих целей важно, чтобы человек выполнял ряд конкретных шагов или алгоритмов для организации финансов, сокращая свои расходы и оптимизируя сбережения в будущем.Основная идея заключается в последовательном распределении доходов по различным типам расходов, таким как аренда, плата за обучение в школе или колледже для детей, счета и другие коммунальные услуги. Также некоторая часть дохода будет зарезервирована для краткосрочных и долгосрочных сбережений. Финансовый план не следует путать с инвестиционным планом, за исключением некоторых редких случаев. План личных финансов обычно ориентирован на конкретные области, такие как управление рисками, недвижимость, обучение в колледже или пенсионное планирование.

Эти жизненные цели варьируются от человека к человеку. Для достижения этих целей важно, чтобы человек выполнял ряд конкретных шагов или алгоритмов для организации финансов, сокращая свои расходы и оптимизируя сбережения в будущем.Основная идея заключается в последовательном распределении доходов по различным типам расходов, таким как аренда, плата за обучение в школе или колледже для детей, счета и другие коммунальные услуги. Также некоторая часть дохода будет зарезервирована для краткосрочных и долгосрочных сбережений. Финансовый план не следует путать с инвестиционным планом, за исключением некоторых редких случаев. План личных финансов обычно ориентирован на конкретные области, такие как управление рисками, недвижимость, обучение в колледже или пенсионное планирование.

Что такое финансовое планирование?

Финансовое планирование означает, что это последовательный цикл определения финансовых целей, организации этих целей и планирования способов их достижения.Несмотря на то, что различия в возрасте, образе жизни и финансовых активах могут привести к изменению финансового плана через некоторое время, процесс финансового планирования в основном остается прежним. Анализ и соответствующие решения являются жизненно важными частями финансового планирования для человека. Финансовый план, который прост и прост в исполнении. Также очень легко отслеживать прогресс вашего финансового планирования для достижения ваших долгосрочных финансовых целей. Верный шаг сегодня к завтрашнему дню важен для гарантии того, что ваш финансовый план будет соответствовать как текущим, так и будущим целям.

Анализ и соответствующие решения являются жизненно важными частями финансового планирования для человека. Финансовый план, который прост и прост в исполнении. Также очень легко отслеживать прогресс вашего финансового планирования для достижения ваших долгосрочных финансовых целей. Верный шаг сегодня к завтрашнему дню важен для гарантии того, что ваш финансовый план будет соответствовать как текущим, так и будущим целям.

Что такое финансовое планирование для бизнеса?

Финансовое планирование для бизнеса необходимо для принятия решения о том, как бизнес сможет достичь своих основных целей и будущих целей. Чаще всего организация составляет финансовый план сразу после того, как были определены цели и видение. Финансовый план на каждом уровне упражнений, оборудование, активы, график проекта и материалы отслеживаются, чтобы контролировать достижение ожидаемых целей. Финансовое планирование бизнес-деятельности включает:

- Оценить бизнес-состояние.

- Определение бизнес-целей и видения.

- Определение типов, количества требуемых ресурсов.

- Наметьте расходы для составления финансового бюджета.

- Выявление связанных с этим проблем или рисков.

Роль финансового планирования в бизнесе включает 3 типа классификаций:

- Стратегическая роль финансового менеджмента.

- Цикл финансового планирования.

При составлении финансового плана организация должна указать временные рамки плана, независимо от того, относится ли он к краткосрочному плану, среднесрочному плану или долгосрочному плану на 5, 10, 20 лет или более. . Точно так же инвестиционное предложение и индивидуальные задачи каждого операционного подразделения внутри организации должны быть объединены в один большой проект. Эта процедура называется агрегированием.

Примеры финансового планирования:

Давайте рассмотрим пример финансового планирования, чтобы понять это.Предположим, что Ракеш и Прия, супружеская пара, чьи дети развиты и финансово свободны, планируют выйти на пенсию через пару лет. Ракеш работал на правительство, поэтому после выхода на пенсию он получит пенсию. Хотя у Прии не будет никаких пенсионных пособий, но она накопила за последние несколько лет и будет откладывать больше, пока не выйдет на пенсию. Ракеш и Прия верят, что они очень хорошо подготовлены к выходу на пенсию, но они могут захотеть увидеть, как именно они устроены, и они дополнительно организовали пенсионное планирование, чтобы подтвердить, что они оба будут в порядке с любым из умерших партнеров.

Ракеш работал на правительство, поэтому после выхода на пенсию он получит пенсию. Хотя у Прии не будет никаких пенсионных пособий, но она накопила за последние несколько лет и будет откладывать больше, пока не выйдет на пенсию. Ракеш и Прия верят, что они очень хорошо подготовлены к выходу на пенсию, но они могут захотеть увидеть, как именно они устроены, и они дополнительно организовали пенсионное планирование, чтобы подтвердить, что они оба будут в порядке с любым из умерших партнеров.

Пример финансового планирования Отчет об анализе:

Как они и подозревали, у Ракеша и Прии достаточно денежных резервов и пенсии для выхода на пенсию. Изучив результаты своего финансового плана, Ракеш и Прия получают ежемесячный доход от своих инвестиций, который равен ежемесячным расходам. На данный момент это хорошо, но Ракешу и Прие понадобится дополнительный денежный резерв, чтобы победить инфляцию, а также ежемесячные расходы. Поскольку ежемесячные расходы продолжают расти с ростом инфляции, ежемесячный доход от инвестиций не увеличивается, что может серьезно повредить их пенсионному планированию. Кроме того, если сумма пенсии Ракеша не будет унаследована его супругой после смерти, Прия не сможет долго поддерживать свои сберегательные фонды.

Кроме того, если сумма пенсии Ракеша не будет унаследована его супругой после смерти, Прия не сможет долго поддерживать свои сберегательные фонды.

Пример финансового планирования Результат анализа:

В этом примере финансового планирования — Ракешу и Прие требуется дополнительная сумма для преодоления инфляции, плюс Прие требуется дополнительное покрытие на случай, если пенсия Ракеша не унаследована. В таком случае им необходимо выбрать лучший план страхования жизни, который продолжит приносить ежемесячный доход после выхода на пенсию.Также Ракешу нужен лучший план срочного страхования, чтобы застраховать его, чтобы обеспечить финансовые нужды Прии в случае его смерти.

Заключение:

Прочитав определение финансового планирования и примеры финансового планирования, вы должны начать составлять свой финансовый план сегодня. Убедитесь, что вы установили временные рамки для своих финансовых планов. Это финансовое планирование означает, что вы должны отслеживать и проверять, работает ли план так, как вы разработали.

Прочтите курсы электронного обучения — 100% бесплатно для всех

9 основных преимуществ финансового планирования бизнеса

Создание финансового плана бизнеса никогда не бывает легким.Это требует усилий, хороших данных и изрядного количества воображения. И если вы никогда не делали этого раньше, вы, вероятно, столкнетесь с несколькими препятствиями на своем пути.

Но этот пост тем не менее покажет вам, почему он так ценен.

Хороший финансовый план поможет вам сосредоточиться и двигаться в правильном направлении по мере роста компании. , когда возникают новые проблемы и когда случаются неожиданные кризисы. Это поможет вам четко общаться с персоналом и инвесторами и построить современный, прозрачный бизнес.

И Есть масса других преимуществ .

Вскоре мы рассмотрим девять наших фаворитов. Но сначала давайте определимся, о чем мы говорим.

Что такое финансовое планирование бизнеса?

Финансовый план вашей компании — это, по сути, финансовый раздел вашего общего бизнес-плана . Он применяет реальные финансовые данные и прогнозы, чтобы поместить остальную часть вашего бизнес-плана в контекст.

Он применяет реальные финансовые данные и прогнозы, чтобы поместить остальную часть вашего бизнес-плана в контекст.

И, что немаловажно, он ориентирован на будущее. Хотя вы используете существующие данные бухгалтерского учета (если они у вас уже есть) и опыт для создания плана, это не просто копирование / вставка ваших бухгалтерских данных.Вместо этого вы, , смотрите на свои бизнес-цели и определяете уровень инвестиций, которые вы готовы вложить для достижения каждой из них.

Но это не означает, что финансовые планы просто «составлены». Во всяком случае, этот раздел вашего бизнес-плана — это из , основанных на реальности. Как пишет Элизабет Вассерман для Inc:

«Бизнес-план концептуален, пока вы не начнете вводить цифры и сроки. Разделы о вашем маркетинговом плане и стратегии интересно читать, но они ничего не значат, если вы не можете оправдать свой бизнес хорошими показателями прибыли. Финансовый раздел бизнес-плана является одним из наиболее важных компонентов плана, так как он понадобится вам, если у вас есть какая-либо надежда на привлечение инвесторов или получение банковской ссуды. Даже если вам не нужно финансирование, вы должны составить финансовый прогноз, чтобы просто добиться успеха в управлении своим бизнесом ». |

Важность финансового планирования в бизнесе

Это, вероятно, не станет сюрпризом для большинства читателей, но финансовое планирование имеет важное значение для построения успешного бизнеса. Ваш бизнес-план определяет, как вы планируете вести бизнес в течение следующего месяца, квартала, года или дольше — в зависимости от того, насколько далеко вы планируете.

Он включает оценку бизнес-среды, ваших целей, ресурсов, необходимых для достижения этих целей, бюджета команды и ресурсов, а также подчеркивает любые риски, с которыми вы можете столкнуться. Хотя вы не можете гарантировать, что все пойдет по плану, это упражнение подготовит вас к тому, что должно произойти.

Далее мы рассмотрим точные индивидуальные льготы, но достаточно сказать, что без четкого финансового плана вы в основном просто надеетесь на лучшее .

9 преимуществ финансового планирования для бизнеса

Итак, что именно вы можете надеяться получить от финансового планирования бизнеса? Преимущества бизнес-планирования, вероятно, безграничны, но вот девять явных преимуществ.

1. Четкие цели компании

Это действительно отправная точка для всего вашего финансового плана. Чего компания должна достичь в следующем квартале, году, трех годах и так далее?

На раннем этапе вы должны установить, что существует реальная потребность для вашего бизнеса , и что ваш бизнес удовлетворяет эту потребность.Это также известно как «соответствие продукта / рынка». Для многих стартапов первые несколько лет могут быть посвящены созданию продукта и установлению соответствия продукта рынку. Так что это будет ваша главная цель на один-два года с небольшими контрольными точками по пути.

Важно отметить, что если это ваша ключевая цель, вы не должны ставить высокие цели продаж или огромные маркетинговые KPI. Какой смысл вкладывать средства в продажи и маркетинг для новых клиентов, если продукт еще не готов к продаже?

Мы будем возвращаться к целям вашей компании в этой статье, поэтому стоит разобраться в них с самого начала.

2. Разумное управление денежными потоками

Ваш финансовый план также должен содержать четкие ожидания относительно денежных потоков — суммы, поступающей в компанию и исходящей из нее. Вначале вы, конечно, потратите больше, чем зарабатываете. Но , каков приемлемый уровень расходов, и как вы будете оставаться на правильном пути?

В рамках этого плана вам также необходимо выяснить, как вы легко будете измерять денежный поток. Возможно, у вас в команде не было опытных финансовых экспертов, поэтому сможете ли вы точно и эффективно отслеживать, куда уходят ваши деньги?

Составив план сейчас, вы сможете предвидеть трудности как с получением денег, так и с их расходованием , а также определить способы сделать то и другое более эффективно.

3. Разумное распределение бюджета

Очевидно, что это тесно связано с управлением денежными потоками (вверху) и сокращением затрат (внизу). Как только вы получите четкое представление о сумме финансирования, которое вам нужно потратить — будь то доход от продаж или инвестиции, — вам нужно выяснить, как вы на самом деле потратите его.

У компании есть свой общий бюджет — по сути, «скорость сжигания» на каждый квартал или год. Разбейте это на конкретные командные бюджеты (разработка продукта, маркетинг, поддержка клиентов и т. Д.) И убедитесь, что суммы, выделенные для каждого, отражают их важность.

Бюджеты дают каждой команде свои ограничения, из которых можно построить . Они знают, какие ресурсы им доступны, и могут соответственно планировать кампании и личные разработки или разработки продуктов.

На уровне компании отслеживать бюджеты проекта или команды всегда будет проще, чем отслеживать расходы в целом . После разбивки каждого бюджета относительно просто следить за тем, кто и что тратит.

Получите в помощь наш бесплатный шаблон маркетингового бюджета.

4. Необходимое снижение затрат

Помимо определения того, сколько вы можете позволить себе потратить (и на что), финансовый план также позволяет заранее определить сбережения. Если вы уже какое-то время занимаетесь бизнесом, составление финансового плана включает в себя, прежде всего, анализ того, сколько вы уже потратили и насколько быстро вы растете в настоящее время.

При составлении бюджета (ов) на следующий год вы должны вернуться к прошлым расходам и выявить ненужные или завышенные затраты на этом пути.А затем вы просто корректируете бюджет на следующий год соответствующим образом.

Эти сознательные усилия являются частью контроля расходов, практики поддержания расходов компании в соответствии с вашими ожиданиями. Более того, ежеквартальный или годовой обзор почти всегда выявляет области, в которых можно сэкономить деньги и лучше использовать свои ресурсы.

Узнайте больше об эффективном контроле расходов.

5. Снижение риска

Важнейший аспект роли финансовой группы — помогать компаниям избегать рисков и управлять ими — от финансового мошенничества до экономического кризиса.И хотя многие риски трудно предсказать или даже избежать, есть еще много чего, что вы можете предвидеть.

Ваш финансовый план должен оставлять место для определенных расходов на страхование бизнеса, убытков из-за рискованной неэффективности и, возможно, зарезервировать ресурсы для непредвиденных расходов . Фактически, особенно в неспокойные времена, вы можете создать несколько финансовых прогнозов, которые показывают разные результаты для бизнеса: один, когда доход легко получить, и один или два других, когда времена тяжелее.

Опять же, дело в том, чтобы иметь планы на случай непредвиденных обстоятельств и попытаться определить, как изменится ваша дорожная карта, если вы вырастете только на 20% в следующем квартале вместо 30% (или 50%) . Нет причин перегибать палку, но вы можете найти рискованные области в бизнесе и подумать о том, как лучше всего реагировать, если что-то пойдет не так.

6. Антикризисное управление

Первое, что обычно происходит в любой кризисной ситуации в компании, — это вы пересматриваете и перестраиваете свои планы. Что, конечно же, означает, что — в первую очередь, у вас должен быть четкий бизнес-план .В противном случае ваш ответ на кризис — просто импровизировать.

По мере развития финансового кризиса 2020 года главный рефрен, который мы слышали от финансовых руководителей, — это необходимость постоянно пересматривать прогнозы. Никто точно не знает, когда закончится кризис или как он повлияет на их бизнес. Таким образом, компании создают новые финансовые планы, по крайней мере, ежемесячно или ежеквартально.

И тем, у кого есть надежные и продуманные финансовые планы, этот процесс будет проще. Они не начинают с нуля снова и снова, и они уже определили очевидные риски и ключевые рычаги, которые нужно использовать в ответ.

7. Беспрепятственный сбор средств

Давайте полностью откажемся от риска. Независимо от того, являетесь ли вы новым стартапом, устойчивой компанией, которая нуждается в небольшом вливании денег, или ищете значительные инвестиции на серийном уровне, в какой-то момент вам, вероятно, понадобятся средства.

И Первое, о чем вас попросит потенциальный инвестор или банк, — это ваш бизнес-план . Они хотят увидеть, как вы собираетесь развивать бизнес, какие риски и неопределенности сопряжены с этим и как вы используете их деньги с пользой.

Финансовый план, понятный инвесторам, имеет решающее значение, и чем лучше ваша история планирования, тем больше вероятность, что они будут доверять вашим прогнозам. Итак, ищете ли вы средства сегодня , финансовый план бизнеса — важный инструмент в вашей груди.

8. Дорожная карта роста

Наконец, ваш финансовый план поможет вам проанализировать текущую ситуацию и проект , в котором вы хотите видеть бизнес в будущем. . Опять же, ваш более широкий бизнес-план будет делать это на широком уровне: рынки, на которых вы хотите присутствовать; количество сотрудников, которые у вас будут; продукты или услуги, которые вы собираетесь продавать.

Финансовый раздел добавляет данные к этим целям, а подключает ваш уровень инвестиций на этом пути . Например, если вы хотите нанять 100 новых сотрудников в этом году, ваш финансовый план, вероятно, должен будет включать рекрутеров и конкретный бюджет для поиска новых талантов.

Найдите время, чтобы определить размер вашей компании, ваши расходы на более крупную компанию и сумму выручки, которая должна быть компенсирована. Если вы привлекли венчурный капитал, чтобы помочь в финансовом росте, вы, вероятно, можете рассчитывать, что потратите деньги быстрее, чем заработаете — это нормально.

Но если вы сжигаете деньги и не можете достичь своих целей роста, вам нужно будет пересмотреть свою позицию. Так что ставьте цели роста прямо сейчас, и вы сможете оценить их по ходу дела.

9. Прозрачность с персоналом и инвесторами

Мы уже упоминали, насколько ваш финансовый план необходим инвесторам. Так что мы не будем углубляться в них здесь.

Но то же самое и с персоналом. Теперь ожидается, что руководители компании будут открыты и честны с персоналом. .Некоторые стартапы доходят до того, что предают гласности свои зарплаты всему миру.

По крайней мере, современные сотрудники хотят видеть, что компания находится в надежных руках и находится на пути к успеху. А когда руководители могут поделиться финансовым планом на общих собраниях, они привносят реальные данные в то, что в противном случае было бы бизнес-планом, лишенным деталей.

Сотрудникам нравится видеть такие ключевые цифры, как поступления, затраты и то, где вы находитесь на пути к прибыльности. .

Что включать в финансовый план предприятия

Мы не будем вдаваться в подробности здесь, но стоит дать представление о том, что входит в типичный финансовый план.

Чаще всего используется трехлетний финансовый план. Но независимо от периода, о котором идет речь, ваш план должен включать:

- Прогнозы продаж : спрогнозируйте ожидаемый рост продаж в ближайшем будущем, а также себестоимость продаж . Вы можете разбить их на разные ценовые группы, продукты и другие важные факторы.

- Расходы и бюджеты : Наиболее важными здесь являются затраты, разделенные на постоянные и переменные.(Более низкие фиксированные затраты обычно означают меньший риск для бизнеса).

- Отчет о прибылях и убытках : В качестве альтернативы вы можете создать отчет о движении денежных средств, который дает аналогичный результат. По сути, вы хотите вкладывать деньги и деньги в течение следующих трех лет.

- Активы и обязательства : Обычно они будут отделены от вашего отчета о прибылях и убытках и обязательно будут включать начальные затраты и активы для новых предприятий.

- Анализ безубыточности : В идеале вы сможете определить точку безубыточности в течение ближайших трех лет.

- Наем и структура команды : Это несущественно, но имеет смысл добавить как часть вашего бизнес-плана. Кто вам понадобится — и когда вы их приобретете — для достижения ваших целей?

Для получения дополнительной информации — особенно о прогнозировании в неопределенные времена — прочтите руководство нашего эксперта по финансовому планированию стартапов.

Сейчас нет времени планировать

Мы видели девять веских причин, чтобы как можно скорее приступить к работе над финансовым планом вашей компании. Как мы выяснили, финансовые показатели составляют важную часть вашего общего бизнес-плана , без которого вам будет сложно оценить свою эффективность как компании.

Конечно, это упражнение требует прогнозирования — вы не можете полагаться только на те числа, которые у вас есть сегодня. Но это не то же самое, что догадки .Следуйте лучшим практикам и рассмотрите все возможные результаты, и вы получите четкую дорожную карту, которая приведет вас к успеху в бизнесе в обозримом будущем.

После этого нужно приложить усилия, измерить успех и регулярно обновлять свой финансовый план.

Чем занимаются группы финансового планирования и анализа?

Что такое финансовое планирование и анализ (FP&A)?

Команды финансового планирования и анализа (FP&A) играют решающую роль в компаниях, выполняя бюджетирование, прогнозирование и анализ, которые поддерживают основные корпоративные решения финансового директора, генерального директора и Совета директоров.

Очень немногие компании, если таковые имеются, могут быть стабильно прибыльными и расти без тщательного финансового планирования и управления денежными потоками. Работа по управлению денежным потоком корпорации Cash FlowCash Flow (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или отдельного лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF, которые обычно выпадают на долю его команды FP&A и его финансового директора (CFO).Узнайте больше о роли финансового директора Что делает финансовый директор Что делает финансовый директор — работа финансового директора заключается в оптимизации финансовых показателей компании, включая отчетность, ликвидность и рентабельность инвестиций. В.

Специалисты по корпоративному финансовому планированию и финансовому анализу используют как количественный, так и качественный анализ всех операционных аспектов компании, чтобы оценить прогресс компании в достижении ее целей и наметить будущие цели и планы.Аналитики FP&A Аналитик FP&AСтаньте аналитиком FP&A в корпорации. Мы опишем зарплату, навыки, личность и обучение, необходимые для работы FP&A и успешной финансовой карьеры. Аналитики, менеджеры и директора FP&A несут ответственность за предоставление руководителям необходимого анализа и информации для рассмотрения экономических и бизнес-тенденций, анализа прошлой деятельности компании и попытки предвидеть препятствия и потенциальные проблемы, и все это с целью прогнозирования будущих финансовых результатов компании. .

Специалисты FP&A контролируют широкий спектр финансовых вопросов, включая доходы, расходы, налоги, капитальные затраты, инвестиции и финансовую отчетность. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств. Вот эти три основных утверждения. В отличие от бухгалтеров, которые несут ответственность за ведение документации, финансовые аналитики обязаны проверять , анализировать и оценивать всю финансовую деятельность корпорации и составлять карту финансового будущего компании.

Чтобы узнать больше, запустите курсы FP&A CFI!

10 главных ролей корпоративных FP&A

Вот список из 10 основных обязанностей, которые ложатся на плечи профессионалов финансового планирования и анализа (FP&A):