Оперативное финансовое планирование — Энциклопедия по экономике

Цель и задачи планирования финансовой деятельности. Стратегия финансового планирования. Методы расчета финансовых показателей и планирования финансовых ресурсов. Виды внутрифирменного финансового планирования. Бизнес-план и его финансовые аспекты. Годовой финансовый план (бюджет) компании. Операционный бюджет. Финансовый бюджет. Оперативное финансовое планирование. [c.472]Оперативное финансовое планирование заключается в составлении и исполнении плана и отчета о движении денежных средств. [c.259]

На четвертом этапе осуществляется оперативное финансовое планирование. [c.258]

Оперативное финансовое планирование [c.279]

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и кредитного плана. [c.280]

Таким образом, оперативное финансовое планирование, являясь процессом непрерывным, должно определять обеспечение финансовыми ресурсами всех функций предприятия

[c.

В чем различие между оперативным финансовым планированием и. долгосрочным [c.336]

На основе данных баланса строится оперативное финансовое планирование любого предприятия, осуществляется контроль за движением денежных средств в соответствии с полученной прибылью. [c.47]

Оперативное финансовое планирование заключается в составлении и исполнении плана и отчета о движении денежных средств, которые позволяют финансовому менеджеру обеспечить оперативное финансирование, выполнение расчетных и платежных обязательств, фиксировать происходящие изменения в платежеспособности предприятия и ликвидности его активов. С их помощью отслеживается состояние собственных средств, а также необходимость использования средств в виде заемного и другого привлеченного капитала. Составление плана и отчета о движении денежных средств является проявлением распределительной и контрольной функций финансового менеджмента. [c.208]

Общее управление финансами в Российской Федерации в соответствии с ее конституцией возложено на высшие органы государственной власти — Верховный Совет России, аппарат Президента, правительство. Оперативное управление финансами осуществляет финансовый аппарат. С его помощью государство руководит финансовой деятельностью во всех структурных подразделениях народного хозяйства. Именно финансовый аппарат выполняет работу по оперативному финансовому планированию, учету и анализу, контролю и регулированию, составлению и исполнению финансовых планов.

[c.46]

Оперативное управление финансами осуществляет финансовый аппарат. С его помощью государство руководит финансовой деятельностью во всех структурных подразделениях народного хозяйства. Именно финансовый аппарат выполняет работу по оперативному финансовому планированию, учету и анализу, контролю и регулированию, составлению и исполнению финансовых планов.

[c.46]

Таким образом, поквартальная и месячная разбивки всех статей финансового плана производятся также на основе специальных расчетов. Месячное планирование основных финансовых показателей имеет большое значение при разработке оперативных финансовых планов. Оперативное финансовое планирование расширяет и детализирует показатели годового и квартального финансового плана. [c.108]

Оперативное финансовое планирование может осуществляться на [c.163]

В рамках оперативного финансового планирования помимо платежного календаря составляется кассовый план предприятия. [c.470]

Задачи текущего и оперативного финансового планирования на предприятии призвана также выполнять система внутрифирменного бюджетирования, рассматриваемая ниже. [c.470]

[c.470]

Оперативное финансовое планирование является органической частью и продолжением текущего финансового планирования. Оно является исходной базой для организации работы финансовых служб предприятия по достижению результатов, предусмотренных годовым финансовым планом, который для оперативного управлением движением денежных потоков, кратковременного маневрирования ресурсами, разработки и принятия срочных мер по устранению временных финансовых затруднений из-за несовпадения или нарушения сроков поступления доходов и необходимости проведения расходов, явно недостаточен. [c.161]

Управление финансами предприятия — это эффективное управление потоками его денежных средств. Потоки денежных средств на предприятии идут в двух направлениях поступления денежных средств и их использование. Сюда включаются все так называемые валовые потоки, в отличие от варианта, когда в качестве потоков может рассматриваться только часть их, представляющая финансовые результаты и их использование.

Оперативное финансовое планирование заключается в разработке [c.368]

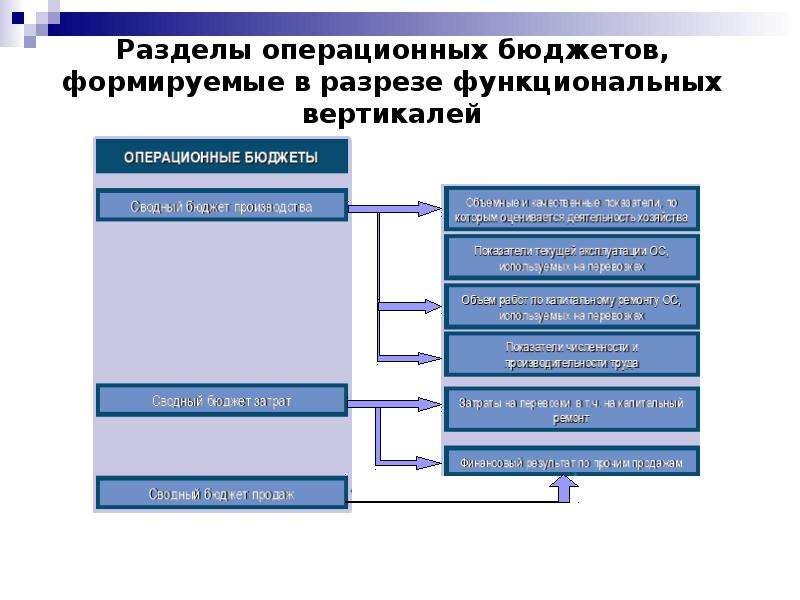

Применяемые в процессе оперативного финансового планирования бюджеты классифицируются по ряду признаков (рис. 2.9.). [c.52]

Рисунок 2.9. Классификация основных видов бюджетов, разрабатываемых на предприятии в процессе оперативного финансового планирования.

|

Основой контроля за выполнением всех показателей финансового плана является оперативное финансовое планирование. Своевременное выявление отклонений в ходе исполнения платежных календарей и их устранение обеспечивает выполнение финансового плана и взаимосвязанных с ним хозяйственных планов. Включение объема выручки от реализации продукции в оперативный финансовый план — платежный календарь на небольшой отрезок времени (на месяц, декаду или неделю) требует от финансового отдела организации оперативного контроля за отгрузкой и реализацией продукции, выполнением договорных условий. Формы оперативного учета и контроля реализации продукции, прибыли и других экономических показателей в объединениях, предприятиях химической промышленности могут быть разнообразными в зависимости от характера выпускаемой продукции, ее ассортимента, условий реализации. [c.290]

Основой контроля за выполнением всех показателей финансового плана является оперативное финансовое планирование, позволяющее своевременно выявлять различного рода отклонения в ходе выполнения финансового плана.

Далее по балансу определяют конечный финансовый результат работы предприятия в виде наращения собственного капитала (чистых активов) за отчетный период, по которому судят о способности администрации сохранить и приумножить вверенные ей материальные и денежные ресурсы и который отражается в виде чистой прибыли в пассиве или в виде убытка — в активе баланса. На основе данных баланса строится оперативное финансовое планирование любой организации, осуществляется контроль за движением денежных потоков в соответствии с полученной прибылью. [c.413]

Посредством бюджетирования реализуются текущее и оперативное финансовое планирование, обеспечивается их взаимосвязь и подчиненность финансовой стратегии предприятия. [c.186]

Современные системы управления базируются на анализе зависимости между изменениями объема производства, выручки от реализации продукции, затрат и чистой прибыли. Такой анализ получил название операционного (от сокращения его английского наименования — СУР). Операционный анализ — основной инструмент оперативного финансового планирования на предприятии, который позволяет отслеживать зависимость финансовых результатов деятельности от затрат, объема производства и цены.

[c.228]

Операционный анализ — основной инструмент оперативного финансового планирования на предприятии, который позволяет отслеживать зависимость финансовых результатов деятельности от затрат, объема производства и цены.

[c.228]

ОПЕРАТИВНОЕ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ [c.87]

Оперативное финансовое планирование представляет собой разработку оперативных финансовых планов кредитного, кассового, платежного календаря и др. [c.87]

Финансовое планирование является составной частью стратегического, текущего и оперативного планирования. Оперативное финансовое планирование заключается в составлении платежного календаря, кассового плана и расчете потребности в краткосрочном кредите. Основой текущего финансового планирования является баланс доходов и расходов. [c.239]

ОПЕРАТИВНОЕ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ СОСТАВЛЕНИЕ ПЛАТЕЖНОГО КАЛЕНДАРЯ, КАССОВОГО ПЛАНА, РАСЧЕТ ПОТРЕБНОСТИ В КРАТКОСРОЧНОМ КРЕДИТЕ [c.250]

Оперативное финансовое планирование на предприятии включает разработку следующих разделов

[c. 250]

250]

Кассовый план — это план оборота наличных денег через кассу предприятия, который обеспечивает своевременное получение наличных денег в банке и контроль за их поступлением и использованием. Кассовый план является частью оперативного финансового планирования и составляется на квартал. Предприятия обязаны сдавать в банк всю денежную наличность сверх лимитов,.установленных банком по согласованию с руководством предприятия. [c.251]

К задачам оперативного финансового планирования относят [c.189]

Пятый этап — это осуществление оперативного финансового планирования путем разработки оперативных финансовых планов. [c.420]

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите. [c.430]

Оперативное финансовое планирование заключается в разработке платежного календаря, детализирующего на квартал или месяц текущий финансовый план. Платежный календарь служит средством ранней диагностики финансового состояния предприятия, помогает поддерживать платежеспособность предприятия, вовре-

[c. 469]

469]

Организация оперативного финансового планирования и контроль исполнения финансового плана в коммерческой организации, стр.4

1.3 Организация оперативного финансового планирования и контроль исполнения финансового плана в коммерческой организации

В рамках оперативного финансового планирования решаются следующие задачи:

Конкретизация установленного бюджетного задания для структурных подразделений;

Контроль (мониторинг) исполнения бюджета самими структурными подразделениями (центрами финансовой ответственности) и финансово-экономической службой;

Увязка финансовых показателей с движением материальных ценностей и с системой материалов стимулирования;

Эффективное управление оборотным капиталом (денежными средствами и их эквивалентом, дебиторской задолженностью) и кредиторской задолженностью, исходя из критерия выбора оптимальных альтернатив в рамках утвержденного бюджета.

В

процессе оперативного финансового

планирования происходит конкретизация

установленного бюджетного задания по

более узким показателям, структурным

подразделениям – объектам планирования

на короткое время с целью обеспечения

его выполнения.

Речь идет об уточнении движения финансовых ресурсов в пределах короткого промежутка времени, для того чтобы сбалансировать доходы с расходами, обеспечить платежеспособность организации, установив персональную ответственность за выполнение бюджетных показателей руководителей структурных подразделений. Мы рассмотрим вопросы контроля исполнения финансового плана.

Лишь

в очень редких случаях бюджет не нуждается

в корректировке уже через несколько

месяцев после начала нового года. В

современных условиях многие организации

вынуждены приспосабливать текущие

финансовые планы (бюджеты) к изменениям,

которые могут происходить ежеквартально,

ежемесячно или ежедекадно. Пересчет

финансовых показателей крайне необходим

в акционерных обществах, работающих на

бурно развивающих рынках. В этой связи

возникает необходимость разработки

гибких бюджетов или оперативных

финансовых планов, позволяющих

пересмотреть задолженные допущения в

свете фактически достигнутого уровня

деятельности. Поэтому финансовый

менеджер должен обладать достаточной

гибкостью, чтобы оценивать и анализировать

потенциально изменчивые ситуации.

Неотъемлемой задачей финансового менеджера в процессе оперативного финансового планирования является эффективное управление оборотными активами. Оборотные активы нередко в несколько раз превышают основные, поэтому с управлением с их величиной связаны большие резервы повышения эффективности производственно-хозяйственной деятельности. Соответственно велика и значимость такого управления оборотными активами являются:

Обеспечение ликвидности коммерческой организации;

Сведение к минимуму расходов на финансирование;

Обеспечение соблюдения графика производства;

Обеспечение сбыта;

Для достижения этих целей в оперативном финансовом планировании необходимо уравновешивать требования к ликвидности из-за того, что не использованы возможности выгодного вложения оборотных активов. В этой связи задачей финансового менеджера являются

Получение краткосрочных кредитов (займов) для покрытия дефицита денежных средств;

Вложение свободных (избыточных) денежных средств).

Учитывая существующие в РФ инструменты денежного рынка, куда можно вложить избыточные денежные средства, и множество источников краткосрочных кредитов, финансовому менеджеру приходится решать задачу выбора инструментов, обеспечивающих наибольшею прибыль при минимальном риске (для инвестирования) в наименьший процент (для заимствования). В любом случае задача финансового менеджера – определить потребность в денежных средствах или их избыток, уровни процентных ставок по источникам заемных средств, лимиты кредитования и т.д., и на основе этих параметров составить оперативный финансовый план. В таблице обозначены основные проблемы коммерческой организации, возникающие при стремлении к оптимальному управлению ликвидными средствами. (Приложение 1)

Одним

из важных элементов оборотного капитала

является товарно-материальные запасы.

Запасы могут состоять из сырья и

материалов, незавершенного производства

и готовой продукции. Коммерческие

организации, осуществляя инвестиции и

запасы, несут определенные издержки.

В стоимость (издержки) хранения запасов входят не только затраты на складирование и хранение запасов, цена риска порчи и старения их, но и альтернативные издержки, т.е. норма доходности, которую может обеспечить капитал, если инвестировать его не в запасы, а в альтернативные объекты с аналогичным уровнем риска.

Выгоды от хранения запасов, как правило, имеют косвенный характер. Задачей управляющего (менеджера) по производству состоит в том, чтобы оценить эти выгоды и издержки и найти оптимальное отношение между ними. Поскольку финансовый менеджер обычно не вовлечен непосредственно в планирование запасов, мы не будем подробно рассматривать эту проблему.

Второй важный элемент оборотного капитала — дебиторская задолженность. Важной задачей финансового менеджера является эффективное управление дебиторской задолженностью, направленное на оптимизацию общего ее размера и обеспечение современной инкассации долга.

Остальные

элементы оборотного капитала представлены

денежными средствами и высоколиквидными

ценными бумагами. Выбирая между денежными

средствами и легко реализуемыми ценными

бумагами, финансовый менеджер сталкивается

с задачей, аналогичной той, которую

решает менеджер по производству. Крупный

«запас» денежных средств выгоден,

поскольку он снижает риск дефицита

денежных средств и необходимости их

срочного выполнения. Но, с другой стороны,

хранение свободных денежных средств

вместо инвестирования их в высоколиквидные

ценные бумаги сопряжено с определенными

затратами.

Выбирая между денежными

средствами и легко реализуемыми ценными

бумагами, финансовый менеджер сталкивается

с задачей, аналогичной той, которую

решает менеджер по производству. Крупный

«запас» денежных средств выгоден,

поскольку он снижает риск дефицита

денежных средств и необходимости их

срочного выполнения. Но, с другой стороны,

хранение свободных денежных средств

вместо инвестирования их в высоколиквидные

ценные бумаги сопряжено с определенными

затратами.

Основным видом текущих обязательств коммерческой организации является ее задолженность перед другими организациями (кредиторская задолженность).

Контроль исполнения финансового плана (бюджета)

После того как финансовый план (бюджет) принят, реальные показатели деятельности организации необходимо сравнить с запланированными. Актуальной становится проблема контроля (мониторинга) исполнения бюджета.

Контроль – процесс отслеживания фактического выполнения планов или определение того, насколько действия соответствуют плану, т.е. сопоставление фактических данных объектов финансового планирования с плановыми на предмет выявления отклонений.

Устранение выявленных контролем отклонений от запланированного состояния осуществляется с помощью оперативного регулирования. Для того чтобы контролировать и регулировать финансовый план (бюджет), необходима соответствующая количественная информация о деятельности организации, достаточная для того, чтобы представить себе ее реальное финансовое состояние, движение денежных потоков, основные хозяйственные операции. Следовательно, необходима информация обратной связи, полученная в ходе повседневного оперативного учета и вытекающего из него управленческого учета. (Приложение 2)

Чем выше степень оперативного контроля, тем он действеннее. Учет и контроль затрат должны бать максимально приближены к месту и времени их возникновения. А если затраты января становятся известны во второй половине февраля, то такой учет во многом утрачивает свойство действенности, он становится в значительной мере учетом упущенных возможностей.

С целью осуществления контроля за исполнением бюджетов целесообразно использовать двухуровневую систему контроля.

Нижний уровень – контроль за исполнением бюджетов центров финансовой ответственности, осуществляемый экономическими службами этих подразделений. При этом контролируется как сводный бюджет, так и составляющие его функциональные бюджеты.

Верхний уровень – контроль за исполнением бюджетов всех центров финансовой ответственности (включая контроль составляющих из бюджетов по статьям затрат), осуществляемый финансово-экономической службой коммерческой организации и его бухгалтерией.

Основными элементами контроля являются:

объекты контроля – бюджеты центров финансовой ответственности;

предметы контроля – отдельные характеристики состояния бюджетов;

субъекты контроля – центры финансовой ответственности, осуществляющие контроль за исполнением бюджетов;

технология контроля – осуществляющие процедур, необходимых для выявления отклонений между фактическими и запланированными показателями бюджетов.

В процессе анализа текущей деятельности организации и контроля за исполнением бюджета выделяют следующие основные этапы:

1) определение круга лиц, контролирующих исполнение различных статей бюджета ;

2) определение перечня контрольных показателей для анализа исполнения бюджета;

3) сбор информации о производственно- финансовой деятельности организации и составление отчетов;

4) сравнение плановых и фактических показателей и определение отклонений;

5) анализ отклонений и выявление их причин;

6) принятие решения о корректировке бюджета или ужесточение контроля за его исполнением.

| Название: | Организации системы оперативного финансового планирования на предприятии (на примере ООО «Водные биоресурсы»): магистерская диссертация: 38.04.01 |

| Авторы: | Нуждина Ольга Игоревна |

| Научный руководитель: | Волкова Надежда Васильевна |

| Организация: | Санкт-Петербургский политехнический университет Петра Великого. Институт промышленного менеджмента, экономики и торговли |

| Выходные сведения: | Санкт-Петербург, 2017 |

| Коллекция: | Выпускные квалификационные работы; Общая коллекция |

| Тематика: | Малые предприятия; оперативное финансовое планирование; система финансового планирования; бюджетирование; методы финансового планирования; эффективность планирования |

| ББК: | 65.290.31-93-231я031 |

| Тип документа: | Выпускная квалификационная работа магистра |

| Тип файла: | |

| Язык: | Русский |

| Код специальности ФГОС: | 38.04.01 |

| Группа специальностей ФГОС: | 380000 — Экономика и управление |

| DOI: | 10.18720/SPBPU/2/v17-7132 |

| Права доступа: | Доступ по паролю из сети Интернет (чтение, печать, копирование) |

12.5. Оперативное финансовое планирование

В целях осуществления контроля за поступлением фактической выручки на расчетный счет и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее.

Система оперативного планирования финансовой деятельности заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности организации.

Оперативное финансовое планирование включает составление и исполнение 1)платежного календаря, 2)кассового плана, 3)кредитного плана.

Платежный календарь составляется на квартал с разбивкой по месяцам и более мелким периодам (декадам, пятидневкам). Для того чтобы он был реальным, его составители должны следить за ходом производства и реализации, состоянием запасов, дебиторской задолженности в целях предупреждения невыполнения финансового плана.

В платежном календаре притоки и оттоки денежных средств должны быть сбалансированы. Правильно составленный платежный календарь позволяет выявить финансовые ошибки, недостаток средств, вскрыть причину такого положения, наметить соответствующие мероприятия и, таким образом, избежать финансовых затруднений.

Информационной базой платежного календаря служат:

план реализации продукции;

смета затрат на производство;

план капитальных вложений;

выписки по счетам предприятия и приложения к ним;

договоры;

внутренние приказы;

график выплаты заработной платы;

счета-фактуры;

установленные сроки платежей для финансовых обязательств.

На многих предприятиях наряду с платежным календарем составляется налоговый календарь, в котором указывается, когда и какие налоги должно уплатить предприятие, что позволяет избежать просрочек. Отдельными хозяйствующими субъектами разрабатываются платежные календари по отдельным видам движения денежных средств, например платежный календарь по расчетам с поставщиками, платежный календарь по обслуживанию долга и т. п.

Кроме платежного календаря на предприятии должен составляться кассовый план — план оборота наличных денежных средств, отражающий поступление и выплаты наличных денег через кассу организации. Кассовый план необходим для контроля за поступлением и расходованием наличных средств. Кассовый план должен представляться всеми предпринимательскими организациями за 45 дней до начала планируемого квартала в коммерческий банк, с которым организация заключила договор о расчетно-кассовом обслуживании.

Исходными данными для составления кассового плана служат:

сведения о командировочных расходах и расходах на административно-хозяйственные нужды;

сведения о прочих поступлениях и выплатах наличными деньгами.

Кассовый план необходим организациям для того, чтобы по возможности более точно представлять размер обязательств перед работниками организации по заработной плате и размер других выплат. Банку, обслуживающему организацию, также необходим ее кассовый план, чтобы составить сводный кассовый план на обслуживание своих клиентов в установленные сроки.

Значительная часть расходов предприятия финансируется за счет кредитных ресурсов, поэтому важным аспектом финансового планирования является разработка кредитного плана, в котором обосновывается 1)размер кредита, 2)сумма, которую нужно будет выплатить кредитной организации с учетом возврата процентов по кредиту, 3)эффективность использования банковского кредита в производственно-хозяйственной деятельности предприятия.

Следует подчеркнуть, что использование рассмотренных систем и методов финансового планирования позволяет повысить эффективность финансовой деятельности организации, обеспечить ее целенаправленность.

Оперативное финансовое планирование для успешной деятельности организации

Оперативный план необходим для обеспечения финансового успеха организации. Финансирование плановых мероприятий должно осуществляться за счет заработанных средств, что требует контроля за формированием и использованием финансовых ресурсов. В целях контроля за поступлением фактической выручки и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее. Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и кредитного плана.

В целях контроля за поступлением фактической выручки на расчетный счет и расходованием наличных финансовых ресурсов предприятию необходимо оперативное планирование, которое дополняет текущее. Это связано с тем, что финансирование плановых мероприятий должно осуществляться за счет заработанных предприятием средств, что требует повседневного эффективного контроля за формированием и использованием финансовых ресурсов.

Оперативный план необходим для обеспечения финансового успеха организации (предприятия). Поэтому при его составлении необходимо использовать объективную информацию о тенденциях экономического развития в сфере деятельности предприятия, инфляции, возможных изменениях в технологии и организации процесса производства.

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и кредитного плана.

При составлении платежного календаря финансовый отдел тесно взаимодействует с бухгалтерской службой, поскольку бухгалтерия обеспечивает сбор информации об операциях по счетам предприятия, об уплате налогов, о состоянии дебиторской и кредиторской задолженности, о расчетах с поставщиками и подрядчиками и проч.

В процессе составления платежного календаря решаются следующие задачи:

- Организация учета временной стыковки денежных поступлений и предстоящих расходов предприятия.

- Формирование информационной базы о движении денежных притоков и оттоков.

- Ежедневный учет изменений в информационной базе.

- Анализ неплатежей (по суммам и источникам возникновения) и организация конкретных мероприятий по их преодолению.

- Расчет потребности в краткосрочном кредите в случаях временной нестыковки денежных поступлений и обязательств и оперативное приобретение заемных средств.

- Расчет (по суммам и срокам) временно свободных денежных средств предприятия.

- Анализ финансового рынка с позиции наиболее надежного и выгодного размещения временно свободных денежных средств предприятия.

Платежный календарь составляется на месяц, 15 дней, декаду, пятидневку. При этом срок определяется исходя из периодичности основных платежей предприятия. Наиболее целесообразно составление платежного календаря на месяц с подекадной разбивкой. Для того чтобы платежный календарь был реальным, его составителям необходимо следить за ходом производства и реализации, состоянием запасов, дебиторской задолженности в целях предупреждения невыполнения финансового плана.

В платежном календаре притоки и оттоки денежных средств (как в наличной, так и безналичной форме) должны быть сбалансированы. Правильно составленный платежный календарь позволяет выявить финансовые ошибки, недостаток средств, вскрыть причину такого положения, наметить соответствующие мероприятия и, таким образом, избежать финансовых затруднений.

Календарь платежей составляется на основе реальной информационной базы о денежных потоках предприятия. Информационной базой платежного календаря служат: планы, составленные на предприятии, например план реализации продукции, смета затрат на производство, план капитальных вложений и т.п.; выписки по счетам предприятия и приложения к ним; нормативно установленные сроки платежей для финансовых обязательств; договора; счета-фактуры; график выплаты заработанной платы; внутренние приказы.

Процесс составления платежного календаря можно разделить на шесть этапов.

1. Выбор периода планирования. Как правило, это — квартал (месяц). На предприятиях, где часто изменяются во времени денежные потоки, возможны и более короткие периоды планирования (декада).

2. Планирование объема реализации продукции (работ, услуг) осуществляется по специальной методике с учетом объема производства в рассматриваемом периоде и изменения остатков годовой продукции.

3. Расчет объема возможных денежных поступлений (доходов). Определенная сложность на данном этапе может возникнуть, если предприятие применяет методику определения выручки по мере отгрузки товаров. Большинство предприятий отслеживает средний период времени, который требуется для того, чтобы оплатить счета. Денежные поступления и изменение дебиторской задолженности можно рассчитать с помощью балансового уравнения:

ДЗн + ВР = ДЗк + ДП,

где ДЗ — дебиторская задолженность за товары и услуги;ВР — выручка от реализации за период;ДП — денежные поступления в данном периоде; н (к) — начало (конец) периода.

Более точный расчет предполагает классификацию дебиторской задолженности по срокам ее погашения. Таким образом, устанавливается усредненная доля дебиторской задолженности со сроком погашения соответственно до 30, до 60, до 90 дней и т.д. Кроме того, дебиторская задолженность корректируется на потенциально безнадежные долги. Процент потерь по безнадежным долгам в стоимости продаж в кредит в плановом периоде может быть принят в том же размере, что и в предшествующем периоде.

При наличии других источников поступлений денежных средств (выручка от прочей реализации, внереализационные доходы) их прогнозная оценка выполняется методом прямого счета. Полученная сумма добавляется к сумме денежных поступлений.

4. Оценка денежных расходов, ожидаемых в плановом периоде. Отдельным элементом данного этапа является погашение кредиторской задолженности. Считается, что предприятие оплачивает свои счета вовремя, хотя в некоторой степени оно может отсрочить платеж. Процесс задержки платежа называют «растягиванием» кредиторской задолженности. Отсроченная кредиторская задолженность в этом случае выступает в качестве дополнительного источника краткосрочного финансирования.

5. Определение денежного сальдо. Оно представляет собой разность между суммами поступлений и расходов за период планирования.

6. Подведение итогов показывает, будет ли у предприятия недостаток средств или излишек. Ожидаемое сальдо на конец периода сравнивается с минимальной суммой денежных средств на расчетном счете, которые целесообразно иметь в качестве страхового запаса, а также для прогнозируемых заранее выгодных инвестиций (размеры минимальной суммы определяются менеджерами предприятия).

Превышение планируемых расходов над ожидаемыми поступлениями (вместе с переходящим остатком средств на счетах) означает недостаточность собственных возможностей для их покрытия и может являться признаком ухудшения финансового состояния. В этих случаях необходимо принять следующие меры: перенести часть непервоочередных расходов на следующий календарный период; ускорить по возможности отгрузку и реализацию продукции;предпринять усилия по изысканию дополнительных источников. В последнем случае рассчитывается совокупная потребность в краткосрочном финансировании, т.е. определяется размер краткосрочной банковской ссуды по каждому периоду, который необходим для обеспечения прогнозируемого денежного потока.

Если имеется излишек денежных средств, это в определенной степени говорит о финансовой устойчивости и платежеспособности предприятия. Для получения дополнительного дохода финансовый менеджер может инвестировать излишние денежные средства.

Следует иметь в виду, что в процессе управления денежным потоком есть две крайности. С одной стороны, всегда существуют преимущества, связанные с созданием большого запаса денежных средств: они позволяют сократить риск истощения наличности и дают возможность удовлетворить требование оплатить тариф ранее установленного законом срока. С другой стороны, издержки хранения временно свободных, неиспользуемых денежных средств гораздо выше, чем затраты, связанные с краткосрочным вложением денег в ценные бумаги.

На многих предприятиях наряду с платежным календарем составляется налоговый календарь, в котором указывается, когда и какие налоги должно уплатить предприятие. Это позволяет избежать просрочек и пени.

Кроме платежного календаря на предприятии должен составляться кассовый план — план оборота наличных денежных средств, отражающий поступление и выплаты наличных денег через кассу. Своевременная обеспеченность наличными денежными средствами характеризует состояние финансовых отношений между предприятием и его работниками, т.е. одну из сторон платежеспособности предприятия. Кассовый план необходим предприятию для контроля за поступлением и расходованием наличных денег.

Кроме того, своевременное сопоставление фактических данных с предусмотренным кассовым планом даст основание для принятия мер по устранению расхождений.

Исходные данные для составления кассового плана следующие:

- предполагаемые выплаты по фонду заработной платы и фонду потребления в части денежных средств, не входящих в фонд оплаты труда;

- информация о продаже материальных ресурсов или продукции работникам;

- о прочих поступлениях и выплатах наличными деньгами (выручка от реализации путевок, командировочные расходы и др.)

- сведения о сумме налогов, а также календарь выдачи заработной платы и приравненных к ней платежей.

Важной частью оперативной финансовой работы является составление кредитного плана. Если предприятие испытывает определенную потребность в краткосрочном финансировании, то оно должно обосновать размер испрашиваемого кредита, определить сумму с учетом процента, которую необходимо вернуть коммерческому банку, просчитать эффективность кредитного мероприятия, заключить с банком договор о кредитном обслуживании.

Заключительным этапом финансового планирования является составление сводной аналитической записки. В ней дается характеристика основных показателей годового финансового плана: величина и структура доходов, расходов, взаимоотношений с бюджетом, коммерческими банками, контрагентами. Особая роль отводится анализу источников финансирования инвестиций. Большое внимание должно быть уделено распределению прибыли.

Завершая аналитическую записку, даются выводы о плановой обеспеченности предприятия финансовыми ресурсами и структуре источников их формирования.

Содержание процесса финансового планирования

Содержание процесса финансового планирования

Финансовое планирование на предприятии включает семь этапов:

Анализ финансовой ситуации.

Разработку общей финансовой стратегии предприятия.

Составление текущих финансовых планов.

Корректировку, увязку и конкретизацию финансового плана.

Осуществление оперативного финансового планирования.

Выполнение финансового плана.

Анализ и контроль выполнения финансового плана.

На первом этапе анализируются финансовые показатели деятельности предприятия за предыдущий период на основе бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении денежных средств. Основное внимание уделяется таким показателям, как объем реализации, затраты, размер полученной прибыли, налоги. Проведенный анализ дает возможность оценить финансовые результаты деятельности предприятия и определить проблемы, стоящие перед ним.

Второй этап — это разработка финансовой стратегии и финансовой политики по основным направлениям финансовой деятельности предприятия. На этом этапе составляются основные прогнозные документы, которые относятся к перспективным финансовым планам и включаются в структуру бизнес-плана в том случае, если он разрабатывается.

В процессе осуществления третьего этапа уточняются и конкретизируются основные показатели прогнозных финансовых документов путем составления текущих финансовых планов.

На четвертом этапе происходит сопоставление показателей финансовых планов с производственными, капитальными, инвестиционными и другими планами и программами, разрабатываемыми предприятием.

Пятый этап — это осуществление оперативного финансового планирования путем разработки оперативных финансовых планов.

Шестой этап предусматривает осуществление текущей производственной, коммерческой и финансовой деятельности, определяющей конечные финансовые результаты работы предприятия.

Деньги. Кредит. Банк. Финансы предприятия

Деньги. Кредит. Банк. Финансы предприятия

Механизм финансового планирования в организации на примере организации

Содержание:

- Содержание финансового планирования

- Процесс и этапы финансового планирования

- Типы финансового планирования

- Перспективное финансовое планирование

- Текущее финансовое планирование

- Оперативное финансовое планирование

- Заключение

| Предмет: | Экономика |

| Тип работы: | Дипломная работа |

| Язык: | Русский |

| Дата добавления: | 16.02.2020 |

- Данный тип работы не является научным трудом, не является готовой выпускной квалификационной работой!

- Данный тип работы представляет собой готовый результат обработки, структурирования и форматирования собранной информации, предназначенной для использования в качестве источника материала для самостоятельной подготовки учебной работы.

Если вам тяжело разобраться в данной теме напишите мне в whatsapp разберём вашу тему, согласуем сроки и я вам помогу!

Если вы хотите научиться сами писать дипломные работы, то на странице «что такое дипломная работа и как её написать» я подробно написала.

Посмотрите похожие темы дипломных работ возможно они вам могут быть полезны:

Введение:

Для своей работы я выбрал эту тему, потому что считаю, что в наше время руководители многих предприятий незаслуженно пренебрегают столь важным аспектом деятельности компании.

Прошло время, когда, создав компанию «один день», можно было рассчитывать на получение быстрой и легкой прибыли. Сейчас как никогда важно уметь и хотеть просчитывать все процессы в компании на несколько лет вперед, уметь прогнозировать возможные изменения, которые происходят под влиянием внешних и внутренних факторов.

Мне кажется очень важным не только погоня за прибылью, но и увеличение стоимости компании, укрепление ее деловой репутации. Теперь все чаще, прежде чем обращаться в компанию, клиенты стараются выяснить ее «опыт» работы, заслуги, достижения и отдают предпочтение давно существующим (не менее пяти-семи лет) и проверенным предприятиям.

Цель моей работы доказать, что ни одно предприятие не может и не должно обходиться без финансового планирования: долгосрочного, текущего и оперативного. Финансовое планирование может значительно упростить «жизнь фирмы».

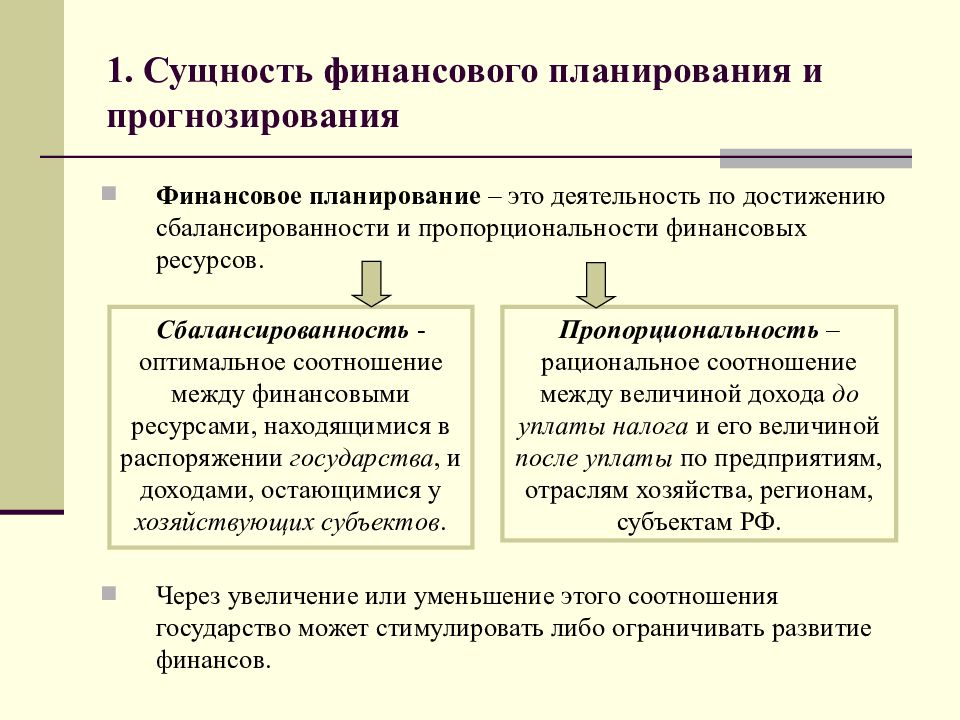

Содержание финансового планированияСущность и цели финансового планирования

В наше время в России в условиях рыночной экономики и высокого уровня неопределенности, нестабильности для любого предприятия финансовое планирование является одним из важнейших элементов его деятельности. Основная цель любой коммерческой организации получение прибыли, а это невозможно без тщательного планирования всех финансовых потоков и процессов предприятия, внешних и внутренних связей.

В рыночной экономике выживают только те фирмы, которые с помощью финансового планирования, кажется, видят два шага вперед, прогнозируют финансовую ситуацию в зависимости от изменений различных внешних и внутренних факторов. Бизнесы заинтересованы в реализации своих возможностей.

Финансовое планирование связано, с одной стороны, со стремлением предотвратить возможные ошибки в финансовой деятельности, а с другой с тем, чтобы использовать все возможности (в рамках закона) для получения прибыли. Для этого желательно учитывать последствия инфляции, изменения рыночной ситуации, нарушение договорных обязательств партнерами и даже возможность изменения политической ситуации.

Финансовое планирование помогает своевременно выполнять обязательства перед бюджетом, различными фондами, банками и прочими кредиторами, тем самым защищая компанию от применения к ней штрафных санкций.

Финансовое планирование это процесс разработки финансовых планов и целей для обеспечения предприятия финансовыми ресурсами и повышения эффективности его деятельности в течение определенного периода времени.

Финансовое планирование воплощает разработанные стратегические цели в виде конкретных показателей, дает возможность определить, насколько перспективен тот или иной проект, новое направление деятельности. Также финансовое планирование это инструмент для получения инвестиций.

Основные задачи финансового планирования деятельности компании:

- контроль финансового состояния, платежеспособности и кредитоспособности предприятия;

- определение способов вложения капитала, оценка эффективности его использования;

- предоставление необходимых финансовых ресурсов для производственной, инвестиционной и финансовой деятельности;

- выявление внутрихозяйственных резервов для увеличения прибыли за счет экономного использования средств.

Методы, применяемые в практике финансового планирования.

Методы планирования это конкретные методы и приемы плановых расчетов. Финансовое планирование осуществляется несколькими методами. Это включает:

- экономический анализ;

- нормативный;

- балансовые расчеты;

- денежный поток;

- метод многовариантности;

- экономико-математическое моделирование.

Метод экономического анализа позволяет определить основные закономерности, тенденции движения натуральных и стоимостных показателей, внутренних резервов предприятия. Этот метод используется для изучения динамики различных показателей за определенный период времени (несколько месяцев, лет).

Содержание нормативного метода финансового планирования заключается в том, что на основе заранее установленных норм и стандартов определяется потребность предприятия в финансовых ресурсах и источники их формирования.

Этими стандартами являются ставки налогов и сборов, ставки взносов в государственные социальные фонды, ставки амортизационных отчислений, учетная ставка банковских процентов и т. д.

Нормы и стандарты разные: федеральные, региональные, местные, отраслевые, стандарты самого предприятия.

Федеральные постановления обязательны на всей территории России. Это включает:

- ставки федерального налога;

- нормы износа по отдельным группам основных средств;

- минимальная ежемесячная заработная плата;

- тарифные ставки на государственные пенсии и социальное страхование;

- нормативы отчислений из чистой прибыли в резервные фонды акционерных обществ и др.

Региональные и местные стандарты действуют в отдельных субъектах Российской Федерации и утверждаются как представительными, так и органами исполнительной власти. Сюда входят, как правило, ставки региональных налогов и сборов.

Отраслевые стандарты применяются в рамках отдельных отраслей или групп организационно-правовых форм предприятий (малые предприятия, акционерные общества, предприятия с иностранными инвестициями).

Стандарты предприятия разрабатываются самими субъектами хозяйствования и используют их для контроля эффективности использования ресурсов и регулирования внутрибизнес-процессов. Эти рекомендации включают:

- нормативы планируемой потребности в оборотных средствах;

- нормы запасов материалов, незавершенного производства, запасов готовой продукции на складе;

- нормативы распределения чистой прибыли на потребление, накопительные и резервные фонды и ряд других.

Нормативный метод финансового планирования один из наиболее часто используемых. Поэтому актуальной задачей каждого предприятия является разработка экономически обоснованных норм и стандартов формирования и использования денежных средств и организация контроля за их соблюдением всеми подразделениями предприятия.

Использование метода расчета баланса для определения будущих финансовых потребностей основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в будущем. Балансовый метод используется для прогнозирования поступлений и выплат из денежных средств, квартального плана доходов и расходов, календаря платежей и др.

Метод денежных потоков универсален при составлении финансовых планов и помогает спрогнозировать сроки и объем необходимых финансовых ресурсов. Этот метод основан на ожидаемых поступлениях средств на определенную дату и корректировке всех затрат и расходов с учетом этого. Метод движения денежных средств дает более полную информацию, чем метод баланса.

Метод многовариантности заключается в разработке нескольких взаимозаменяемых вариантов плановых расчетов для выбора оптимального. В этом случае критерии выбора могут быть разными.

Например, в первом варианте можно обеспечить увеличение продаж за счет изменения рыночной ситуации, а во втором снижение продаж из-за увеличения стоимости транспортировки товаров.

Содержание экономико-математического моделирования в финансовом планировании заключается в том, что оно позволяет количественно оценить взаимосвязь между финансовыми показателями и факторами, влияющими на их значение. Эта взаимосвязь выражается через экономико-математическую модель, которая представляет собой точное математическое описание экономических процессов с использованием графиков, таблиц, уравнений и неравенств. В модель включены только основные факторы.

При использовании экономико-математического моделирования следует учитывать, что небольшой период исследования (месяц, квартал) не позволит выявить общие закономерности. Кроме того, нельзя брать слишком долгий период, поскольку любые экономические модели нестабильны и могут изменяться в течение длительного времени. На практике для долгосрочного планирования целесообразно использовать годовые финансовые показатели за последние 3-5 лет, а для текущего планирования квартальные данные за 1-2 года.

Задача каждой фирмы выбрать такие методы финансового планирования, чтобы конечный результат был максимально приближен к прогнозу.

Процесс и этапы финансового планированияПроцесс финансового планирования включает в себя несколько этапов, таких как:

- анализ финансового положения;

- разработка общей финансовой стратегии компании;

- составление текущих финансовых планов;

- корректировка, увязка и уточнение финансового плана;

- осуществление оперативного финансового планирования;

- исполнение финансового плана;

- анализ и контроль плана.

На первом этапе анализируются финансовые показатели предприятия за предыдущий период времени. Это делается на основании баланса, отчета о прибылях и убытках и отчета о движении денежных средств. Эти документы содержат данные для анализа и расчета финансового состояния компании, а также служат основой для составления прогноза этих документов. Основное внимание уделяется таким показателям, как объем продаж, затраты, размер полученной прибыли. Обобщен общий результат, позволяющий оценить финансовые показатели фирмы и выявить проблемы, с которыми она сталкивается.

Второй этап это разработка финансовой стратегии и финансовой политики по основным направлениям деятельности фирмы. На этом этапе составляются основные прогнозные документы, которые относятся к долгосрочному финансовому планированию: прогноз отчета о прибылях и убытках; прогноз денежных потоков; прогноз баланса. Эти документы входят в структуру научно обоснованного бизнес-плана предприятия.

В процессе реализации третьего этапа уточняются и уточняются основные показатели прогнозных финансовых документов путем составления текущих финансовых планов.

На четвертом этапе показатели финансовых планов сопоставляются с производственными, коммерческими, инвестиционными, строительными и другими планами и программами, разработанными на предприятии.

Пятый этап реализация операционного финансового планирования путем разработки операционных финансовых планов фирмы.

Шестой этап предусматривает осуществление текущей производственной, коммерческой и финансовой деятельности компании, что определяет конечные финансовые результаты деятельности в целом.

Процесс финансового планирования в фирме завершается анализом и контролем выполнения финансовых планов. Этот этап заключается в определении фактических конечных финансовых результатов предприятия, сопоставлении их с плановыми показателями, выявлении причин последствий отклонений от плановых показателей и разработке мероприятий по устранению негативных явлений.

Важно помнить, что максимальная эффективность может быть достигнута только при последовательном выполнении всех этапов процесса финансового планирования, поскольку они взаимосвязаны.

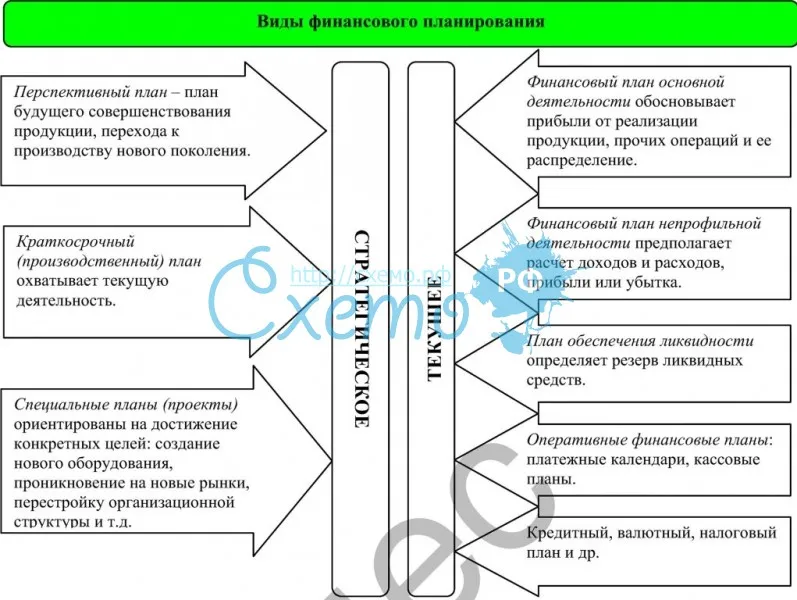

Типы финансового планированияФинансовое планирование в компании бывает трех видов и различается типом составляемого плана и периодом, на который он составляется. Финансовое планирование бывает: оперативное, текущее и долгосрочное (стратегическое).

Все виды финансового планирования в компании связаны между собой и выполняются в определенной последовательности.

Отправной точкой планирования является прогнозирование основных направлений финансовой деятельности предприятия, осуществляемое в процессе долгосрочного планирования, определяющего задачи и параметры текущего финансового планирования. В свою очередь, основа для разработки операционных финансовых планов формируется именно на этапе текущего финансового планирования.

Мне кажется, очень важно осознавать тесную взаимосвязь всех видов финансового планирования. А то, что с переходом от одного типа планирования к другому, цели, задачи, этапы реализации и индикаторы становятся более конкретными, становится понятнее.

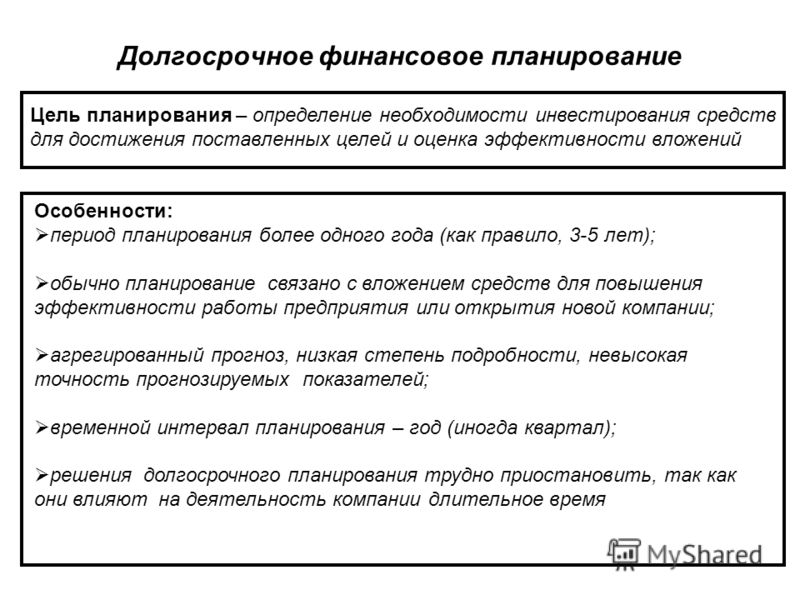

Перспективное финансовое планированиеВ современных условиях перспективное финансовое планирование охватывает период от одного до трех лет. Долгосрочное планирование состоит из разработки финансовой стратегии предприятия и прогнозирования финансовых результатов. Финансовая стратегия предприятия это определение долгосрочных целей финансовой деятельности компании и выбор наиболее эффективных способов их достижения. Финансовая стратегия также должна соответствовать общей стратегии фирмы, хотя она также оказывает определенное влияние на общую стратегию.

Процесс формирования финансовой стратегии предприятия состоит из следующих этапов:

- определение срока реализации стратегии;

- анализ факторов влияния внешней среды компании;

- формирование стратегических целей финансовой деятельности;

- разработка финансовой политики компании;

- разработка системы мер по обеспечению финансовой стратегии компании;

- оценка разработанной финансовой стратегии.

При разработке финансовой стратегии компании очень важно четко, изначально честно и правильно определить период реализации стратегии. В настоящее время среди малых фирм и предприятий довольно широко распространена практика «фирм-однодневок» , когда для получения льгот, уклонения от уплаты налогов или возможной ответственности предприятие существует два-три года, а затем часто оказывается в тот же состав, но под другим названием.

Большое внимание в процессе формирования финансовой стратегии следует уделять анализу факторов внешней среды, изучению экономических и правовых условий финансовой деятельности компании, ведь зачастую различные ошибки и правонарушения совершаются не по злому умыслу, а из-за элементарного незнания правил, актов, законов. Также важно уделять особое внимание изучению факторов риска, отслеживать тенденции, возникающие в интересующем компанию сегменте рынка, регистрировать и учитывать колебания валютных курсов и направление экономического обменного курса страны.

Следующим этапом составления финансовой стратегии предприятия является формирование стратегических целей финансовой деятельности. Основная цель должна заключаться в максимальном увеличении рыночной стоимости предприятия. Все цели должны быть сформулированы максимально четко и лаконично. Цели должны быть отражены в конкретных показателях-стандартах.

Обычно в качестве стратегических стандартов используются следующие:

- среднегодовой темп роста собственных финансовых ресурсов;

- норма прибыли на собственный капитал фирмы;

- соотношение оборотных и внеоборотных активов компании и др.

Исходя из финансовой стратегии компании, финансовая политика компании формируется в конкретных сферах финансовой деятельности компании: налоговая, амортизационная, дивидендная, эмиссионная и др.

Далее разрабатывается система мероприятий по обеспечению реализации финансовой стратегии, определяются права, обязанности и меры ответственности руководителей департаментов и подразделений компании по результатам реализации финансовой стратегии компании.

Заключительный этап разработки финансовой стратегии фирмы оценка эффективности этой стратегии. Эта оценка должна проводиться по нескольким параметрам.

Оценивается, насколько разработанная финансовая стратегия соответствует общей стратегии компании, и выявляются возможные несоответствия или противоречия. Уточнена степень согласованности целей, направлений и этапов реализации данных стратегий.

Оценивается соответствие финансовой стратегии компании прогнозируемым изменениям внешней деловой среды.

Оценивается гибкость финансовой стратегии, насколько быстро и правильно компания сможет отреагировать на возможные резкие изменения внешней среды.

Оценивается реализуемость разработанной финансовой стратегии, т.е. рассматриваются возможности фирмы в формировании собственных и привлечении внешних финансовых ресурсов.

Оценивается эффективность финансовой стратегии, насколько она повлияет на положение компании на рынке, повысит ее репутацию, увеличит прибыль и т. д.

В основе долгосрочного планирования лежит прогнозирование реализации стратегии компании.

Прогнозирование заключается в изучении возможного финансового состояния компании на будущее. В основе прогнозирования лежит обобщение и анализ имеющейся информации с последующим моделированием возможных вариантов развития ситуации. Информационной базой прогнозов является бухгалтерская и статистическая отчетность предприятия.

В отличие от планирования, прогнозирование не ставит задачу реализации прогнозов на практике, поскольку прогноз это всего лишь возможность спрогнозировать сценарий развития ситуации. Прогнозирование предполагает разработку альтернативных финансовых показателей и параметров. Их использование с намеченными и прогнозируемыми тенденциями изменения рынка помогает определить один из вариантов развития финансового положения предприятия.

Результатом дальновидного финансового планирования стала разработка трех основных финансовых документов:

- прогноз отчета о прибылях и убытках;

- прогноз денежных потоков;

- прогноз баланса.

Основная цель создания этих документов оценить финансовое положение компании в конце планового периода.

Для подготовки прогнозных финансовых документов важно правильно определить объем будущих продаж. Это необходимо для правильной организации производственного процесса, распределения средств, контроля над запасами. Прогноз продаж дает представление о том, какую долю рынка намеревается занять компания. Прогнозы основаны на исторических данных о продажах и исследованиях рынка, включая опросы клиентов, тенденции и тенденции рынка.

Прогнозы продаж выражаются как в денежных, так и в физических единицах.

С помощью прогнозного отчета о прибылях и убытках определяется размер полученной прибыли в предстоящем периоде, отражается динамика финансовых операций компании.

Прогноз баланса отражает фиксированную статистическую картину финансового положения предприятия.

Прогноз движения денежных средств отражает движение денежных средств от текущей, инвестиционной и финансовой деятельности. Разграничение сфер деятельности при разработке прогноза повышает эффективность управления денежными потоками.

С помощью прогноза движения денежных средств можно более точно оценить, сколько денежных средств потребуется в определенные периоды, синхронизировать поступление и расходование средств.

После составления этого прогноза определяется стратегия финансирования предприятия. Последовательно определяются источники долгосрочного финансирования, формируется структура капитала и затрат, выбирается метод увеличения долгосрочного капитала.

Текущее финансовое планирование

Текущее планирование финансовой деятельности является неотъемлемой частью долгосрочного плана, оно основывается на разработанной финансовой стратегии и финансовой политике по отдельным аспектам финансовой деятельности и является конкретизацией ее показателей. Разрабатываемые конкретные виды текущих финансовых планов позволяют предприятию определить все источники финансирования своего развития на предстоящий период, сформировать структуру доходов и расходов компании, обеспечить постоянную платежеспособность, определить структуру активы и капитал компании на конец планового периода.

Текущее финансовое планирование состоит из разработки трех основных документов:

- план движения денежных средств;

- план отчета о прибылях и убытках;

- балансовый план.

Основная цель этих документов оценить финансовое положение компании на конец планового периода. Текущий финансовый план создается сроком на один год.

Годовой финансовый план разбивается на квартал или месяц, в зависимости от потребности в средствах. Более конкретный план позволяет более точно согласовывать денежные потоки, сравнивать доходы и расходы и устранять кассовые разрывы.

На этапе создания годового финансового плана устанавливается соответствие возможностей предприятия по производству продукции, оказанию услуг спросу и предложению на рынке.

Текущие финансовые планы компании разрабатываются на основе данных:

- финансовая стратегия фирмы;

- результаты финансового анализа за прошедший период;

- планируемые объемы производства и реализации продукции;

- другие экономические показатели операционной деятельности фирмы.

Также на разрабатываемые планы влияют действующее законодательство, налоговая система и другие внешние факторы.

Для составления финансовых документов важно определить объем будущих продаж, обычно этот план составляется на этапе долгосрочного финансового планирования.

На основании этих данных рассчитывается необходимое количество материальных и трудовых ресурсов и определяются прочие сводные производственные затраты. И уже на основе этих данных составляется плановый отчет о прибылях и убытках. В этом отчете прогнозируется сумма прибыли, которую следует получить в расчетном периоде.

В настоящее время на средних и крупных предприятиях широко распространен метод планирования затрат по центрам ответственности, когда руководитель каждого отдела несет ответственность за затраты своего отдела.

Далее разрабатывается план движения денежных средств. Этот план учитывает все поступления и выплаты, затраты и расходы, показывает чистый денежный поток, то есть профицит или дефицит денежных средств в определенный момент времени. Фактически, он показывает движение денежных средств по текущей, инвестиционной и финансовой деятельности. Разграничение видов деятельности позволяет повысить эффективность управления денежными потоками.

План движения денежных средств составляется на год с разбивкой по кварталам и включает две основные части: доходы и расходы. Эти части, в свою очередь, разбиваются на расходы (доходы) по видам деятельности: текущие, инвестиционные и финансовые.

Заключительным документом текущего годового финансового плана является плановый баланс активов и пассивов на конец планового периода. Он показывает состояние имущества и финансов предприятия в результате запланированной деятельности.

Целью разработки плана баланса является формирование оптимальной структуры капитала, обеспечивающей достаточную финансовую устойчивость компании в будущем периоде.

По мере выполнения мероприятий, предусмотренных текущим финансовым планом, фиксируются фактические результаты деятельности предприятия.

Финансовый контроль осуществляется путем сравнения реальных показателей с плановыми.

Оперативное финансовое планированиеОперативное финансовое планирование похоже на логическое продолжение текущего финансового планирования. Осуществляется в целях контроля поступления фактических поступлений на текущий счет и расходования денежных средств компании. Финансирование плановых мероприятий должно осуществляться за счет средств, заработанных предприятием, а это требует эффективного контроля за формированием и использованием финансовых ресурсов. Операционный план необходим для финансового успеха предприятия. Он включает в себя составление и оформление календаря платежей, кассового плана и расчет потребности в краткосрочной ссуде.

В процессе составления платежного календаря решаются следующие задачи:

- организация расчета временного совпадения денежных поступлений и предстоящих расходов предприятия;

- формирование информационной базы по движению денежных потоков и оттоков;

- ежедневный учет всех изменений в информационной базе;

- анализ неплатежей (по суммам и источникам) и организация мероприятий по их преодолению и предупреждению;

- расчет потребности в краткосрочной ссуде в случае временного несоответствия денежных поступлений и обязательств, а также своевременное получение заемных средств;

- расчет временно свободных денежных средств предприятия, производится в размерах и сроках;

- анализ финансового рынка с позиции наиболее надежного и выгодного вложения временно свободных денежных средств.

Платежный календарь составляется ежеквартально с разбивкой на месяцы и более короткие периоды. При его реализации необходимо следить за ходом производства и продаж, состоянием запасов, дебиторской задолженности, чтобы не допускать неисполнения финансовых обязательств.

Главная особенность правильно оформленного платежа его остаток. Такой календарь помогает выявить финансовые ошибки, нехватку средств, понять причину сложившейся ситуации, наметить и реализовать соответствующие меры и тем самым избежать финансовых трудностей.

Платежный календарь составляется на основании следующих документов:

- план продаж продукции;

- смета производственных затрат;

- план капитальных вложений;

- выписки со счетов предприятия и приложения к ним;

- контракты;

- внутренние заказы;

- график выплаты заработной платы;

- счета-фактуры;

- а также установленные сроки исполнения финансовых обязательств.

Во многих компаниях наряду с календарем платежей составляется налоговый календарь, а также календари платежей по определенным типам денежных потоков.

Помимо календаря выплат, компания должна составить кассовый план план оборота наличных денег. Этот план отражает получение и выплату наличных через кассу. Необходимо контролировать поступление и расход наличных денег.

Банку, обслуживающему бизнес, также необходим кассовый план, чтобы составить консолидированный кассовый план для своевременного обслуживания клиентов. Кассовый план разрабатывается на квартал.

Заключительным этапом финансового планирования является подготовка сводной аналитической записки. Описаны основные показатели годового финансового плана и сделаны выводы о планируемой обеспеченности предприятия финансовыми ресурсами и структуре их формирования.

ЗаключениеФинансовое планирование чрезвычайно важный аспект любого бизнеса.

Финансовое планирование это процесс разработки финансовых планов и целей, которые помогают обеспечить предприятие финансовыми ресурсами и повысить эффективность его деятельности в определенный период времени в будущем. Финансовое планирование это как первый шаг к процветанию компании.

Финансовое планирование воплощает разработанные стратегические цели в виде конкретных финансовых показателей. Дает возможность определить, насколько перспективен тот или иной проект, новое направление деятельности. Также финансовое планирование это инструмент для получения инвестиций.

Методы планирования это конкретные методы и приемы плановых расчетов. Финансовое планирование осуществляется несколькими методами. К ним относятся: экономический анализ; нормативный; балансовые расчеты; денежный поток; метод многовариантности; экономико-математическое моделирование. Задача каждой фирмы выбрать такие методы финансового планирования, чтобы конечный результат был максимально приближен к прогнозу.

Процесс финансового планирования включает в себя несколько этапов, таких как: анализ финансового положения; разработка общей финансовой стратегии компании; составление текущих финансовых планов; корректировка, увязка и уточнение финансового плана; осуществление оперативного финансового планирования; исполнение финансового плана; анализ и контроль плана.

Важно помнить, что максимальная эффективность может быть достигнута только при последовательном выполнении всех этапов процесса финансового планирования, поскольку они взаимосвязаны.

Финансовое планирование в компании бывает трех видов и различается типом составляемого плана и периодом, на который он составляется. Финансовое планирование бывает: оперативное, текущее и долгосрочное (стратегическое). При переходе от одного типа планирования к другому цели, задачи, этапы реализации и индикаторы становятся более конкретными, ясными.

В современных условиях перспективное финансовое планирование охватывает период от одного до трех лет. Долгосрочное планирование состоит из разработки финансовой стратегии и прогнозирования финансовых показателей предприятия.

Текущее планирование финансовой деятельности является неотъемлемой частью долгосрочного плана, оно основывается на разработанной финансовой стратегии и финансовой политике по отдельным аспектам финансовой деятельности и является конкретизацией ее показателей.

Оперативное финансовое планирование логическое продолжение текущего финансового планирования. Осуществляется в целях контроля поступления фактических поступлений на текущий счет и расходования денежных средств компании.

Я считаю очень важным использовать финансовое планирование всех его типов. Постепенное продвижение от большого к малому, конкретизация финансовых показателей, контроль исполнения финансовых планов залог процветания и стабильности любого предприятия. Также очень важно не только использовать существующие методы финансового планирования в России, но и стараться постоянно узнавать новое, отслеживать новые методы финансового планирования и перенимать зарубежный опыт.

Определение финансового операционного плана (FOP)

Что такое финансовый операционный план (FOP)?

План финансовой деятельности (FOP) — это финансовый план, в котором излагаются доходы и расходы за определенный период времени. План финансовой деятельности использует прошлые результаты, доходы и расходы, чтобы спрогнозировать, чего ожидать в следующие годы. Затем он включает прошлые и недавние тенденции в планирование, чтобы наиболее точно спрогнозировать то, что должно произойти. Он определит цели для таких областей, как бюджетирование, продажи и расчет заработной платы, а также создаст прогноз движения денежных средств.

Ключевые выводы

- План финансовой деятельности (FOP) описывает финансовое положение фирмы на текущий и будущие периоды.

- Используя прошлые данные, FOP прогнозирует будущие операционные доходы и расходы, чтобы понять рост фирмы или ее слабые места.

- Более обширный, чем годовой бюджет или финансовый отчет, FOP помогает инсайдерам компании и потенциальным инвесторам понять ее текущее и будущее финансовое положение.

Понимание планов финансовых операций

Подобно бизнес-плану для новой компании, финансовый операционный план помогает менеджерам и ключевым инвесторам понять, как компания будет работать и расти в будущем.Это помогает компании идти в ногу со временем и определять области, требующие внимания.

Хороший план финансовой деятельности необходимо будет изменить и обновить в связи с любыми чрезвычайными событиями, связанными с финансами, а также для того, чтобы убедиться, что он по-прежнему актуален для текущей ситуации. Если подготовить и внести в него соответствующие изменения, FOP может стать полезным инструментом для создания и управления бюджетом, улучшения контроля за операциями управления и, в конечном итоге, повышения прибыльности.

Как используется финансовый операционный план

План финансовых операций может во многих отношениях быть намного более обширным, чем бюджет.Структура плана может определяться целями организации или отдельного лица, способами применения их активов и способами адаптации для достижения желаемых результатов.

Структурирование плана финансовой деятельности обычно требует участия всех подразделений организации, чтобы создать полную структуру затрат и доступных источников дохода. Намерения и планы каждого подразделения также должны быть учтены, поскольку они могут повлиять на доступность общего капитала на прогнозируемый период.

В то время как финансовый операционный план может определять внутренние ожидания организации, внешние влияния могут повлиять на траекторию и выполнение этого плана. Изменения на рынке, меняющиеся потребности клиентов и другие факторы могут потребовать реструктуризации финансового операционного плана. Чтобы адаптироваться к таким изменениям, организации может потребоваться адаптировать свой план финансовой деятельности, оценив новые внешние факторы, а не прошлые тенденции.

Пример

Например, розничный торговец может использовать такой план не только для увеличения выручки и прибыли, но и для расширения деятельности.С помощью финансового операционного плана компания может оценить свою потенциальную ликвидность и капитал, который будет доступен для поддержки развития дополнительных офисов, найма большего количества сотрудников, а также дополнительных услуг, необходимых для поддержки расширения. План также будет учитывать поддержание текущего бизнеса с учетом расширения. Планируемые изменения в бизнесе, такие как прогнозируемые затраты на исследования и разработку новых продуктов, также могут быть учтены в плане.

Как операционное планирование увязывается с вашей стратегией FP&A

Хотя может быть легко увязнуть в долгосрочной миссии вашей компании, важно не упускать из виду повседневные операции, которые необходимо выполнять для достижения целей высокого уровня. Вот почему строгое оперативное планирование является абсолютной необходимостью — самые успешные организации знают, как преобразовать стратегию в действия. Давайте посмотрим, как операционное планирование вписывается в вашу стратегию и процессы финансового планирования и анализа (FP&A).

Как FP&A влияет на ваш бизнесКоманда FP&A — это группа в финансовом отделе компании, которая отвечает за планирование и составление бюджета, отчетность и анализ, финансовое моделирование и прогнозирование. Эти функции позволяют руководителю оценивать прогресс в реализации стратегических планов и инвестиций компании и эффективно общаться с внешними заинтересованными сторонами.

В современном бизнесе FP&A выходит за рамки простой отчетности и прогнозирования.Это позволяет бизнесу оптимизировать свою будущую производительность, используя анализ как финансовых, так и операционных данных. Эти аналитические данные, основанные на данных, помогают соединить точки между несколькими отделами и подразделениями для принятия стратегических решений. В результате FP&A играет ключевую вспомогательную роль в принятии как операционных, так и стратегических решений.

Нельзя упускать из виду важность FP&A. Без тщательного планирования и анализа вашей компании будет сложно полностью раскрыть свой потенциал. Согласно Положению об управленческом учете Института управленческих бухгалтеров за 2019 год, «немногие процессы, входящие в компетенцию финансового директора, имеют такой большой потенциал для создания или уничтожения стоимости бизнеса, как FP&A.”

Почему имеет значение операционное планированиеFP&A, несомненно, играет важную роль. Но даже при правильной стратегии ваша компания должна выступать с осязаемыми инициативами и согласовывать свой бюджет со своими приоритетами. В противном случае ваша стратегия так и останется мертвой.

FP&A также может застрять в ловушке отчетности. Часто слишком много внимания уделяется квартальному или годовому составлению бюджета и прогнозированию и недостаточно внимания планированию. Хотя отчеты и прогнозирование финансовых результатов могут помочь получить понимание, это не то же самое, что составление плана.В конечном счете, разработка четкого практического плана и последующее его выполнение определят будущий успех.

Вот почему операционное планирование должно быть включено в вашу стратегию FP&A. Стратегическое планирование указывает на то, куда движется ваша компания, но оперативное планирование представляет собой дорожную карту для достижения этой цели. После того, как ваша компания остановится на высокоуровневой стратегической цели, создание операционного плана гарантирует, что ваш отдел внесет свою лепту в достижение этой цели.

Как объединить операционное планирование с вашей FP&AЧтобы обеспечить прочную основу для эффективного FP&A, ваша компания должна сначала разработать долгосрочный стратегический план.У каждой компании и отрасли есть свой подход к стратегическому планированию. Обычно используемые методы включают анализ сильных и слабых сторон, возможностей и угроз (SWOT), а также анализ пробелов. Независимо от того, какой подход вы выберете, стратегическое планирование должно основываться на видении, миссии и основных ценностях вашей организации.

Но когда ваш план реализован, как вы можете гарантировать, что операции будут соответствовать вашим долгосрочным целям? Успешные организации знают, как превратить свою стратегию в осязаемый план, выделить необходимые ресурсы на этот план, связать операционные показатели с финансовыми результатами, выявить отклонения и внести необходимые корректировки в курс.Вот несколько принципов, которые помогут вам объединить стратегию FP&A с операционным планированием и достичь долгосрочных целей вашей компании.

1. Разбейте более крупные цели на конкретные финансовые и организационные целиСамый простой способ интегрировать финансы с операциями — начать с самого начала. Имея в виду долгосрочную цель (например, выход на новый рынок и рост продаж на 60 процентов), вы должны немедленно разбить ее на более мелкие цели, которые каскадно распространяются по всей вашей организации, от высшего руководства до отдельных отделов и отдельных сотрудников. команды.Хотя каждый может поддержать высокие цели, людям легче реализовывать осязаемые проекты, за которые они чувствуют личную ответственность.

2. Убедитесь, что бюджет соответствует вашему плану.После того, как вы определили конкретные инициативы и разбили их на краткосрочные финансовые цели и операционные проекты, пора подумать о своем бюджете. Одна из наиболее частых причин, по которой проекты не могут реализовать свой потенциал, — это нехватка ресурсов.Это потому, что процесс стратегического планирования часто не связан с процессом составления бюджета. Определите ресурсы — они могут включать как деньги, так и людей — необходимые для реализации операционных инициатив, направленных на достижение результатов, и включите их в бюджет.

3. Воспитание культуры подотчетностиПосле того, как были назначены конкретные проекты, возложите на людей ответственность за достижение финансовых и организационных результатов, предоставив такие стимулы, как бонусы. Таким образом, быть привлеченным к ответственности приобретает более глубокий смысл, чем просто быть вызванным за неспособность достичь цели или задачи.В идеале показатели эффективности должны быть согласованы с ключевыми факторами успеха компании. Они также должны быть простыми в общении и измерении.

Однако избегайте использования ответственности как средства обвинения и наказания сотрудников, которые не достигают своих целей. Даже если цели не достигнуты, те, кого привлекают к ответственности, могут лучше всего помочь руководству понять, что произошло, почему и как улучшить дальнейшие действия.

4. Внимательно следите за прогрессомНаиболее успешные организации четко понимают, как их операционные проекты повлияют на их финансовые результаты, и внимательно следят за прогрессом.Ежемесячный обзор может помочь вам оценить финансовые показатели и должен включать в себя обновления проекта, чтобы гарантировать, что все идет по графику.

5. При необходимости корректировать курсТак что же делать, если все не по плану? Многие компании просто понижают свои ожидания. Но высокоэффективные организации гибки и проактивны, чтобы вернуться на правильный путь к достижению своих целей.

Здесь FP&A должна делать больше, чем просто прогнозировать. Даже если перспективы неутешительны, финансовая отчетность должна включать информацию, которая может быть полезна в контексте более крупных инициатив и планов компании.

6. Используйте технологии для реализации стратегии FP&AСовременное программное обеспечение для финансового планирования предлагает мощную платформу, которая позволяет командам FP&A оптимизировать выполнение своих стратегических планов. Как мы видели, процесс FP&A является строгим и требует тщательного оперативного планирования. Но благодаря автоматизированным и взаимосвязанным программным решениям ваша команда FP&A может легко оценивать и отслеживать прогресс на каждом этапе. Более того, технология, обеспечивающая этот процесс, может высвободить специалистов по FP&A, чтобы они могли сосредоточиться на других видах деятельности с добавленной стоимостью.

Но не все технологии одинаковы. Ищите решения, которые могут:

- Быстро и легко внедрить

- Поддержка прогнозной аналитики для прогнозирования важных изменений

- Поддержка анализа возможных вариантов и планирования сценариев для моделирования возможных изменений в вашем бизнесе

- Автоматизация ключевых задач планирования и минимизация ошибок

- Поддержка оперативного планирования, финансового планирования и планирования персонала

- Масштабируйте по мере роста вашей организации или сезонных колебаний

- Обеспечивает расширенные возможности приборной панели

С помощью подходящего технического инструмента ваша команда FP&A может сократить цикл планирования, обеспечивая при этом более точную и глубокую аналитическую информацию о бизнесе.

Готовы ли вы начать свое финансовое планирование в разгаре?Благодаря эффективному FP&A, основанному на тщательном операционном планировании, ваша организация может постоянно достигать или превосходить свои цели и превосходить своих конкурентов. А правильная технология может помочь вашей организации добиться максимальной производительности.