Типы и виды финансовой политики

Сущность финансовой политики

Определение 1

Политикой называют совокупность теоретических и практических мероприятий, направленных на достижение какой-либо цели.

В зависимости от того, кто проводит данную политику она может быть государственной, отраслевой, политикой предприятия, отдельного предпринимателя, домохозяйства или личной. Направление и сфера применения зависят от поставленных целей. Поэтому выделяют внешнюю и внутреннюю политику, социальную и экологическую, международную и национальную и т.д.

Базисом развития человеческого общества является экономика. Благодаря ей формируются все остальные системы взаимодействия и взаимосвязей в обществе. Поэтому экономическая политика занимает ключевые позиции как в управлении государством, так и в руководстве предприятием.

Определение 2

Экономическая политика – это комплекс взаимоотношений между отдельными гражданами (физическими лицами), предприятиями и организациями (физическими лицами), органами государственной власти, между государствами, которые направлены на достижение каких-то определенных экономических результатов и развития хозяйства.

Важным элементом, обеспечивающим материальную основу решения экономических проблем, является финансирование. Поэтому финансовая политика выступает важной составной частью экономической политики.

Определение 3

Финансовой политикой называется составляющая экономической политики, которая направлена на накопление, распределение и реализации финансовых ресурсов в качестве материальной базы решения экономических задач.

Финансовая политика представляет собой методологическую систему принципов, методов и форм использования финансовых ресурсов.

Финансовая политика призвана обеспечить стратегические направления и перспективы применения финансовых ресурсов. При этом она должна согласовать ставящиеся цели и возможности субъектов хозяйствования. Основное содержание финансовой политики заключается в:

- необходимости разработки общей концепции финансовой деятельности;

- необходимости выделения самых важных (на данный момент) направлений, целей и задач;

- создании финансового механизма в соответствии с поставленными целями и задачами;

- обеспечении регулирования финансовой деятельности на каждом этапе и на каждом уровне экономической деятельности;

- создании условий формирования достаточного объема финансовых ресурсов;

- проектирование рационального распределения и применения финансов;

- регулировании социальных процессов с помощью финансовых инструментов;

- создании действенной системы управления финансами.

Типы финансовой политики

На протяжении всей истории развития мирового хозяйства развивалась и финансовая политика. В экономической науке выделяют следующие типы финансовой политики:

- классическая;

- регулирующая;

- планово-директивная.

Классическая финансовая политика была разработана Адамом Смитом и Давидом Рикардо. Главная идея их разработки заключается в невмешательстве государства в хозяйственную деятельность. Свободная конкуренция и рыночный механизм должны быть, по мнению авторов, главными регуляторами экономических процессов.

По представлению авторов, подобная ситуация должна была привести к ограничению государственных расходов и налогов и обеспечить условия для формирования сбалансированного бюджета. Управление финансовой деятельностью должно быть максимально простым. Оно должно было сосредотачиваться в одном руководящем органе – министерстве финансов. К сожалению. авторы слишком идеализировали роль рыночных механизмов и недооценивали значения государства для обеспечения общественных потребностей и социальных гарантий.

Регулирующую финансовую политику разрабатывал Дж. Кейнс. Он доказывал необходимость активного участия государства в регулировании экономики. Особенно это касалось вопроса управления циклическим развитием экономикой. По мнению автора, одной из главных задач финансовой политики является обеспечение полной занятости населения. Сейчас мы видим воплощение этой идеи в скандинавской экономической модели.

Согласно идее Дж. Кейнса , государство регулирует экономику через систему государственных расходов и налогов. Государство может покрыть дефицит бюджета за счет государственного кредита. Вместо одного единого органа управления Дж. Кейнс предложил ввести несколько специализированных органов управления.

Планово-директивную финансовую политику предложили В.И. Ленин и М.И. Бухарин. Она активно внедрялась в условиях административно-командной экономической системы в странах социализма. Согласно данной доктрине финансовые ресурсы максимально концентрировались в руках государства. Государство же осуществляло плановое распределение и использование финансов. Все экономические процессы подчинялись единому государственному плану.

Государство же осуществляло плановое распределение и использование финансов. Все экономические процессы подчинялись единому государственному плану.

Виды финансовой политики

Финансовая политика охватывает значительную область влияния и решает многообразные проблемы. поэтому в рамках единой финансовой политики выделяют несколько ее видов. Таковыми являются:

- бюджетная политика;

- налоговая политика;

- кредитная политика;

- денежная политика;

- инвестиционная политика;

- политика экономического роста;

- политика экономической стабилизации.

Под бюджетной политикой подразумевается определение источников поступлений в государственный бюджет и основных статей расходов бюджета. Кроме того определяются пределы разбалансирования бюджета и допустимые размеры бюджетного дефицита. Следует также предусмотреть и пути покрытия дефицита бюджета.

Налоговая политика направлена именно на обеспечение поступлений в бюджет. Вторым важным направлением налоговой политики является стимулирование развития отечественного производства и защита отечественного производителя посредством налоговых рычагов. Кредитная политика регулирует поступление кредитов и своевременную выплату по ним. Совместно с денежной, валютной и инвестиционной политикой они регулируют обращение валют и ценных бумаг, стараются привлечь инвестиции в экономику.

Вторым важным направлением налоговой политики является стимулирование развития отечественного производства и защита отечественного производителя посредством налоговых рычагов. Кредитная политика регулирует поступление кредитов и своевременную выплату по ним. Совместно с денежной, валютной и инвестиционной политикой они регулируют обращение валют и ценных бумаг, стараются привлечь инвестиции в экономику.

Политика экономического роста и экономической стабилизации призваны обеспечить непрерывный рост и развитее хозяйственного комплекса. Кроме того эффективная финансовая политика должна снизить влияние отрицательных экономических явлений (инфляции, кризиса) и обеспечить экономическую, политическую и социальную стабильность.

Виды финансовой политики

Финансовую политику можно классифицировать по различным критериям: территориальному, временному, в зависимости от объектов воздействия.

По территориальному критерию выделяют общегосударственную (федеральную), региональную и местную финансовую политику.

По временному критерию финансовая политика делится на финансовую стратегию и финансовую тактику.

Финансовая стратегия включает крупномасштабные цели и задачи финансовой политики, оказывающие влияние на развитие общества в целом, реализация которых всегда имеет долговременный характер. В настоящее время к финансовой стратегии относится проведение налоговой реформы, бюджетной реформы, политики в области управления государственным долгом РФ, пенсионной реформы, реформы образования и других отраслей социальной сферы.

Финансовая тактика объединяет задачи и мероприятия финансовой политики, которые относятся к определенному этапу экономического развития и должны быть реализованы в конкретном финансовом периоде. Примером финансовой тактики являются снижение ставки налога на добавленную стоимость, упорядочение функций федеральных органов исполнительной власти в бюджетном процессе, введение адресных социальных льгот и гарантий социально незащищенным, малообеспеченным слоям населения.

Примером финансовой тактики являются снижение ставки налога на добавленную стоимость, упорядочение функций федеральных органов исполнительной власти в бюджетном процессе, введение адресных социальных льгот и гарантий социально незащищенным, малообеспеченным слоям населения.

При этом финансовые мероприятия тактического характера должны проводиться в рамках финансовой стратегии и не могут противоречить ей во избежание возникновения отрицательных последствий их воздействия на функционирование финансовой системы и экономики в целом.

В зависимости от объектов воздействия выделяют финансовую политику в сфере финансов субъектов хозяйствования и финансовую политику в сфере государственных и муниципальных финансов. В составе последней можно выделить бюджетную политику и политику в области государственного социального страхования.

Бюджетная политика государства — главная составная часть финансовой политики

Бюджетная политика непосредственно влияет на размеры и пропорции централизуемых государством финансовых ресурсов и определяет не только текущую структуру расходов бюджетов, но и перспективы использования бюджетных средств для развития экономики и социальной сферы. Кроме того, бюджетная политика предопределяет организацию финансовых отношений между: субъектами хозяйствования и государством в ходе осуществления налоговой политики, проведения государственной инвестиционной политики, при выработке бюджетной политики в отношении приоритетных отраслей и видов деятельности.

Основные цели и задачи бюджетной политики на текущий финансовый год и среднесрочную перспективу определяются в ежегодном Бюджетном послании Президента РФ Федеральному Собранию.

При выработке целей и задач социальной политики государства важное место отводится разработке политики в области государственного социального страхования на принципах, соответствующих рыночным условиям хозяйствования. При этом государство оценивает возможную степень участия субъектов хозяйствования в ее проведении, определяет собственные финансовые возможности реализации социальных гарантий населению, корректирует направления развития государственного социального страхования, методы мобилизации и формы расходования средств государственных социальных внебюджетных фондов в соответствии с действующими условиями функционирования экономики.

При этом государство оценивает возможную степень участия субъектов хозяйствования в ее проведении, определяет собственные финансовые возможности реализации социальных гарантий населению, корректирует направления развития государственного социального страхования, методы мобилизации и формы расходования средств государственных социальных внебюджетных фондов в соответствии с действующими условиями функционирования экономики.

Политика в области государственного социального страхования позволяет сгладить воздействие неблагоприятных факторов, влияющих на трудоспособность населения, стимулировать создание безопасных условий жизни и труда, добиться улучшения состояния здоровья нации и сгладить неблагоприятное воздействие рыночных условий хозяйствования на социально незащищенные слои населения.

Финансовая политика в сфере финансов субъектов хозяйствования включает разработку основных мероприятий в области государственной амортизационной политики, развития приоритетных видов деятельности, регулирования деловой активности субъектов хозяйствования в соответствии с целями экономического развития государства.

Сущность и виды финансовой политики предприятия

Сущность и виды финансовой политики предприятия

Финансовая политика – это совокупность взаимосвязанных действий, связанных с финансами или финансовыми отношениями, направленных на достижение определенной цели, например, достижения искомой величины прибыли компании или повышения ее стоимости. Финансовая политика основывается на достижении поставленных целей.

Цели финансовой политики подразделяются на текущие и стратегические. Текущие, т.е. цели данного периода времени, а стратегические цели – это цели долговременные, например, то, чего предприятие стремится достичь через 5 лет.

Можно перечислить ряд задач в соответствии с перспективными целями:

— избежание банкротства и финансовых трудностей;

— выживание компании при наличии конкурентов;

— максимальное увеличение объема продаж и сектора рынка;

— минимизация расходов;

— максимизация прибыли;

— максимизация рыночной стоимости фирмы.

Выделяют несколько видов финансовой политики предприятия в зависимости от следующих характеристик:

1) По направлению финансовая политика бывает внутренней и внешней.

2) По преследуемой цели: конструктивная и деструктивная.

3) По характеру поведения при управлении оборотными активами: идеальная, умеренная, консервативная и агрессивная.

Пример характеристики основных элементов предприятия был рассмотрен нами ранее.

Таким образом, независимо от вида и формы проведения, финансовая политика любой организации направлена на ее качественное развитие, грамотное финансовое управление и обеспечение.

Литература

1. Каратуев А.Г. Финансовый менеджмент: учебно-справочное пособие. – М.:ИД ФБК-Пресс, 2013. – 496 с.

2. Система сбалансированных показателей как базис повышения стоимости компании / Одинцова Е.В. / www.goodstudents.ru/assortiment-analysis/1398-ssp.html (дата обращения 05.10.2014г.).

3. Малькова Т.Н. Теория и практика международного бухгалтерского учета. Санкт-Петербург: «Бизнес-пресса», 2012. – 634 с.

Финансовая политика организации, ее виды, инструменты формирования и реализации Текст научной статьи по специальности «Экономика и бизнес»

Финансовый менеджмент

финансовая политика организации, ее виды, инструменты формирования

и реализации

А.С. мАкАРоВ, кандидат экономических наук, доцент, заведующий кафедрой финансового менеджмента Нижегородского филиала Государственного университета

Высшая школа экономики

В настоящее время термин «политика» (греч. роШка — государственные или общественные дела) приобрел общесистемное значение и его использование связывается с определением целей, задач, видов и способов деятельности в сфере государственной власти, общественной жизни и управлении хозяйствующими субъектами. В общем смысле политика трактуется как образ действий, направленных на достижение чего-либо. Политика организации учеными представляется в качестве части системы управления и средства достижения равновесия между предприятием и окружающей средой в процессе функционирования субъекта. Политика—это совокупность законов предприятия, определяющих пропорции развития внутри и вне него и устанавливающих ценности, нормы и идеалы, обязательные в деятельности предприятия.

Совокупность мер в области производства, распределения, обмена, потребления, накопления, экспорта, импорта продуктов труда рассматривается в качестве экономической политики. В содержании экономической политики как государства, так и организации практически все авторы выделяют финансовую политику.

В специальной литературе представлены различные определения финансовой политики организации, которые, по мнению автора, следует подразделить на сформулированные с различных позиций управления: идеологии и целевых установок, принципов и норм, технологии принятия и состава управленческих решений. В первом аспекте финансовая политика рассматривается в качестве финансовой идеологии организации, системы взглядов, целевых установок и способов адаптации и развития финансов компании для достижения ее целей, заключается в постановке

целей и задач финансового управления, в определении и использовании средств ее реализации [10, 11]. Во втором аспекте финансовая политика представляется совокупностью норм и условий управления денежным капиталом, системой экономических отношений в бизнесе, принципов управления финансовой деятельностью хозяйствующего субъекта и нормативных уровней показателей финансово-экономического развития [6]. В третьем аспекте финансовая политика организации выражает совокупность мероприятий (решений) по использованию финансов для осуществления организацией функций и задач, качественно определенного направления развития, установления системы взаимоотношений организации во внутренней и внешней среде [11,12].

Финансовая политика организации относительно денежных отношений организации представляется как политика «в узком смысле». С позиций финансовых отношений в целом финансовая политика рассматривается «в широком смысле».

Финансовая политика организации подразделяется на внутреннюю и внешнюю. Первая направлена на финансовые отношения и процессы внутри организации, вторая — предполагает использование возможностей финансового рынка для развития организации. По фактору времени различаются такие виды финансовой политики, как долгосрочная и краткосрочная. Краткосрочная финансовая политика организации направлена на решение текущих финансовых проблем, позволяет улучшить финансовое состояние фирмы и повысить ее финансовую устойчивость в короткие сроки.

Автором настоящей статьи финансовая политика организации рассматривается как часть эко-

номической политики хозяйствующего субъекта, которая определяет целевые установки, условия и варианты развития финансово-экономических процессов, задачи, критерии, методы и модели управления финансами организации, инструменты реализации управленческих решений на различных стадиях функционирования субъекта. В настоящее время в специальной литературе неоднозначно определены цели и задачи финансовой политики организации, а также цели и задачи ее разработки.

В диссертационной работе О. В. Веретеннико-вой основной целью финансовой политики определено укрепление конкурентоспособности хозяйствующего субъекта при обеспечении заданного уровня рентабельности, ликвидности и платежеспособности, повышение инвестиционной привлекательности и, соответственно, стоимости бизнеса.

Основными целями финансовой политики организации в учебном пособии под ред. проф. В. А. Слепова названы:

1) максимизация прибыли;

2) оптимизация структуры капитала компании и обеспечение ее финансовой устойчивости;

3) достижение информационной прозрачности финансово-экономического состояния организации для собственников, инвесторов, кредиторов;

4) обеспечение инвестиционной привлекательности организации;

5) создание эффективного механизма управления организацией на основе диагностики финансового состояния, выбора стратегических целей деятельности компании и поиска путей их достижения;

6) повышение уровня капитализации компании;

7) повышение конкурентоспособности и усиление позиции фирмы на рынке.

Формулировками, аналогичными приведенным в п. 1) — 5), в методических указаниях по реформированию предприятий [9, п. 3 разд. IV] выражены задачи разработки финансовой политики организации, к которым отнесено также определение предприятием рыночных механизмов привлечения финансовых средств.

Наряду с задачами разработки финансовой политики в специальной литературе названы задачи финансовой политики, такие как: обеспечение источниками финансирования производства; недопущение убытков и увеличение массы прибыли; выбор направлений и оптимизация структуры производства; минимизация финансовых рисков; рациональное вложение финансовых потоков, полученной

прибыли; поиск резервов улучшения финансового состояния и повышения финансовой устойчивости организации; минимизация расходов; рост объемов производства и реализации и т. д. Цель финансовой политики организации, по нашему мнению, состоит в оптимизации управления финансами хозяйствующего субъекта, его финансовыми ресурсами, доходами, расходами и финансовыми результатами.

Авторами научных публикаций представлены определения целей не только финансовой политики организации, но и ее формирования (разработки). Цель разработки финансовой политики организации, по мнению О. В. Веретенниковой, заключается в установлении принципов и условий ее формирования, а также показателей, позволяющих оценить ее реализацию.

Ключевой целью разработки финансовой политики организации, в интерпретации В. А. Щербакова и Е. А. Приходько, является создание рациональной системы управления финансовымиресурсами, направленной на обеспечение стратегических и тактических задач ее деятельности, оптимизация решений финансирования и инвестирования. Согласно Методическим указаниям по реформированию предприятий [9, п. 2 разд. IV] целью разработки финансовой политики предприятия признается построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей деятельности хозяйствующего субъекта.

Последнее определение цели формирования финансовой политики организации охватывает в качестве объекта систему управления финансами в целом и не ограничивается финансовыми ресурсами. В этом определении, по нашему мнению, корректно раскрыто соотношение целей разработки финансовой политики организации и целей деятельности хозяйствующего субъекта.

С позиций взаимосвязей между финансовым менеджментом и финансовой политикой организации управление финансами представляется в качестве процесса реализации финансовой политики организации. Разработка финансовой политики и ее реализация на основе соответствующих методов, финансовых инструментов и практических приемов относится к финансовому менеджменту, содержание и основная целевая установка которого — максимизация богатства владельцев фирмы с помощью рациональной финансовой политики [10].

Изложенное выше позволяет заключить, что формирование финансовой политики организации

связано с выбором критериев, методов, моделей и инструментов управления финансово-экономическими процессами в соответствии с целями и ус-

ловиями осуществления последних. Критерии управления финансово-экономическими процессами и составляющими их элементами предназначены для определения и оценки последствий альтернативных вариантов решений. Отметим, что наряду с критериями управления в специальной литературе выделяются используемые при формировании и анализе финансовой политики организации критерии оценки ее эффективности — целесообразности, обоснованности, оптимальности. Метод трактуется как прием, способ воздействия субъекта управления на объекты для достижения поставленной цели. Принятие управленческих решений базируется на использовании не только критериев и методов управления, но и предполагает наличие моделей, описывающих функционирование хозяйствующего субъекта. Понятие «инструмент» происходит от латинского «т&гитепШт» — орудие и рассматривается в качестве орудия человеческого труда или исполнительного механизма машины, средств управления, реализации управленческих решений, достижения цели. Использование финансовых инструментов способствует достижению преимущественно финансовых целей предпринимательской деятельности организации.

В составе финансовой политики организации выделяются: дивидендная, инвестиционная, кредитная, налоговая, ценовая политики, политика управления оборотными активами, кредиторской задолженностью, текущей ликвидностью и платежеспособностью, политика формирования и распределения прибыли и др. Некоторые авторы [5] инвестиционную, эмиссионную, дивидендную политики наряду с финансовой рассматривают в качестве самостоятельных элементов в системе управления финансами предприятия в связи с большим спектром вопросов реализации этих звеньев системы управления финансами. При этом отмечается, что дивидендная, эмиссионная, инвестиционная политики, а также управление портфелем ценных бумаг могут рассматриваться и как составные части общей финансовой политики организации.

В методических указаниях по реформированию предприятий и в других источниках специальной литературы [9,11 и др.] выделены не виды финансовой политики организации, а направления ее разработки, в составе которых названы политики: кредитная, амортизационная, дивидендная, управления оборотными средствами, кредиторской и дебиторской задолженностью, издержками.

Анализ состава и определений видов финансовой политики организации дает основания за-

ключить, что в настоящее время не установлены критерии выделения ее видов. Структура и содержание определений неоднородны, отражают либо цель соответствующего вида финансовой политики организации, либо управленческие решения по реализации элементов финансовой политики (система мер, система действий, комплекс решений), или процессы формирования (выбора) решений, а также сочетания названных признаков. К примеру, различными авторами идентично трактуется назначение дивидендной политики, направленной на установление пропорций в распределении чистой прибыли между реинвестированием и использованием; ее формирование связывается с понятиями «решения», «выбор», «механизм». Некоторые виды финансовой политики организации, такие как политики управления оборотным капиталом (в том числе запасами), кредиторской задолженностью, политика инвестиционная, формирования и распределения прибыли и связанная с ней дивидендная политика, соответствуют элементам финансово-экономических процессов деятельности организации, к которым относятся активы, источники финансирования, финансовые результаты, хозяйственные операции, их совокупности. Однако названным критериям не отвечают налоговая и ценовая политики. Некоторыми учеными [6] ценовая политика относится к сфере маркетинга, а не финансов.

Определения инвестиционной политики организации раскрывают направления инвестирования (капитальные, финансовые вложения, инновационные инвестиции), отражают связанные с инвестированием решения (выбор принципов слияния, поглощения или выкупа; эффективных форм инвестирования; источников финансирования инвестиций; критериев эффективности инвестиций).

Кредитная политика в представлении ряда авторов обусловливается отношениями с покупателями, управлением дебиторской задолженностью покупателей и относится к политике управления оборотными активами организации наряду с управлением запасами, денежными средствами, краткосрочными финансовыми вложениями. Другими авторами кредитная политика рассматривается также в связи с привлечением заемных источников финансирования в составе политики управления пассивами организации. В некоторых источниках специальной литературы проблемы управления источниками финансирования оборотных активов относятся к политике управления текущими активами. Таким образом, отсутствует четкость в определении понятия и назначения кредитной политики организации.

Выделение политики управления текущей ликвидностью и платежеспособностью организации в трактовке О. В. Веретенниковой, а также политики организации в расчетных операциях в интерпретации В. А. Чернова, на наш взгляд, порождает дублирование с содержанием политики управления денежными средствами.

В определении политики формирования прибыли выделены политики управления доходами и расходами, которые целесообразно рассматривать в качестве самостоятельных видов финансовой политики организации. Объединение налоговой и дивидендной политик в составе политики распределения прибыли между государством, собственниками и менеджерами приводит к дублированию содержания различных видов финансовой политики. Налоговые платежи обусловлены не только показателями прибыли, в связи с чем необоснованно налоговую политику относить к политике формирования и распределения прибыли.

В ряде публикаций [9, 10, 12 и др.] учетная, а в некоторых случаях и договорная политика, рассматриваются в качестве составной части финансовой политики организации. По нашему мнению, отнесение к финансовой политике способов организации и ведения учета влечет за собой ограничение универсального организационно-методического назначения учетной политики в финансовом, управленческом учете и налогообложении. Назначение договоров не ограничивается целями реализации финансовой политики организации.

Для систематизации видов финансовой политики организации, обоснования связанных с их формированием задач целесообразно исходить из структуры финансово-экономических процессов, состава их элементов, являющихся объектами финансового менеджмента и финансовой политики. Отметим, что в специальной литературе объекты финансового управления и финансовой политики представляются неоднозначно. К объектам управления финансами организации относятся финансовые ресурсы, источники финансовых ресурсов и финансовые отношения [10]. В качестве объектов финансовой политики организации рассматриваются не только финансовые ресурсы, но и хозяйственная система, ее деятельность во взаимосвязи с финансовым состоянием и финансовыми результатами,

денежный оборот хозяйствующего субъекта, характеризующий направления поступления и выплат денежных средств, их источники [12]. Основным объектом финансовой политики организации признаются финансовые потоки, которые разделяются по трем видам деятельности:

1) текущей;

2) инвестиционной;

3) финансовой [11].

Согласно представленной на рис. 1 структуре финансово-экономических процессов, составу и взаимосвязям их элементов финансовая политика организации охватывает такие ее виды, как политика управления финансовыми ресурсами (активами и пассивами), финансовыми результатами (доходами (расходами), прибылями (убытками), стоимостью бизнеса), хозяйственными операциями, их совокупностями, отражающими финансовые отношения по видам деятельности организации. Следует отметить, что движением финансовых ресурсов, формированием финансовых результатов, изменением стоимости бизнеса сопровождаются операции не только текущей (операционной, производственной), инвестиционной деятельности и финансовой деятельности организации, но и процессов снабжения, сбыта и других предметных аспектов функционирования хозяйствующих субъектов.

В табл. 1 отражены виды финансовой политики организации, направленные на управление финансовыми ресурсами и финансовыми результатами в процессах деятельности организации. Для сокращения объема таблицы некоторые источники финансирования и финансовые результаты представлены укрупненно. Идентификаторы в клетках таблицы, повторяющие порядковые номера строк и столбцов, соответствуют видам финансовой политики организации.

Рис. 1. Состав и взаимосвязи элементов финансово-экономических процессов деятельности организации

Таблица 1

Виды финансовой политики организации

Политика управления финансовыми ресурсами и финансовыми результа-

Финансовые тами

ресурсы и финансовые по видам деятельности организации:

результаты инвестици- снабжен- производ- сбытовой иннова- финансовой

онной ческой ственной ционной и пр.

А 1 2 3 4 5 6

100.Финансовые ресурсы 1001 1002 1003 1004 1005 1006

110.Внеоборотные активы 1101 1102 1103 1104 1105 1106

111.Основные средства 1111 1112 1113 1114 1115 1116

112.Нематериаль-ные активы 1121 1122 1123 1124 1125 1126

113.Доходные вложения в материальные 1131 1132 1133 1134 1135 1136

ценности

114.Вложения во внеоборотные активы 1141 1142 1143 1144 1145 1146

115.Прочие внеоборотные активы 1151 1152 1153 1154 1155 1156

120.0боротные активы 1201 1202 1203 1204 1205 1206

121.Материально-производственные запасы 1211 1212 1213 1214 1215 1216

122.Незавершенное производство 1221 1222 1223 1224 1225 1226

123.Дебиторская задолженность 1231 1232 1233 1234 1235 1236

124.Денежные средства 1241 1242 1243 1244 1245 1246

125.Финансовые вложения 1251 1252 1253 1254 1255 1256

126.Прочие оборотные активы 1261 1262 1263 1264 1265 1266

130.Собственный капитал 1301 1302 1303 1304 1305 1306

140.3аемные средства 1401 1402 1403 1404 1405 1406

200.Финансовые результаты 2001 2002 2003 2004 2005 2006

210.Доходы 2101 2102 2103 2104 2105 2106

220.Расходы 2201 2202 2203 2204 2205 2206

230.Прибыли (убытки) 2301 2302 2303 2304 2305 2306

240.Стоимость бизнеса 2401 2402 2403 2404 2405 2406

К примеру, кодовое обозначение 1101 соответствует финансовой политике управления внеоборотными активами в инвестиционной деятельности.

Аналогично формируются наименования иных видов финансовой политики организации. Строки рассматриваемой таблицы характеризуют содержание финансовой политики организации по видам финансовых ресурсов и финансовых результатов; столбцы раскрывают содержание финансовой политики организации по направлениям деятельности организации. Разукрупнение финансовых ресурсов и финансовых результатов согласно их классификации, а также раскрытие структуры процессов деятельности организации позволят конкретизировать виды финансовой политики.

Изложенный выше подход к систематизации разновидностей финансовой политики организации позволяет обосновать целесообразность выделения предлагаемых в специальной литературе [11 и др.] разновидностей финансовой политики в управлении операционной, финансовой деятельностью, операциями с ценными бумагами, человеческими ресурсами и др. Вместе с тем финансовая политика в расчетных операциях, налоговая и ценовая не соответствуют представленным на рис. 1 объектам финансово-эко-

номических процессов. Системы и формы расчетов, налоговую систему и ценообразование наряду с оценкой следует отнести не к видам финансовой политики организации, а к инструментам ее формирования и реализации. Это позволит дифференцировать функциональную и обеспечивающую (инструментальную) структуры финансовой политики.

Задачами разработки финансовой политики организации является выбор критериев, методов, моделей и инструментов управления финансовыми ресурсами и финансовыми результатами деятельности организации как в целом, так и по видам.

Для формирования и реализации финансовой политики организации используются финансовые инструменты. В табл. 2 приведен состав финансовых инструментов в представлении различных авторов, а также согласно нормативным актам.

Финансовые инструменты по назначению целесообразно классифицировать на группы, характеризующие средства привлечения, перераспределения финансовых ресурсов, обеспечения выполнения обязательств и предупреждения риска (рис. 2).

Группы финансовых инструментов взаимосвязаны между собой:

• оценка и ценообразование, формы расчетов, налоговая система как инструменты перераспределения ресурсов используются при реализации различных вариантов привлечения ресурсов;

• выделенные способы обеспечения исполнения обязательств и предупреждения риска применимы к инструментам как привлечения, так и перераспределения ресурсов.

Финансовые инст

К примеру, в фундаментальной работе Р. Брейли и С. Майерса «Принципы корпоративных финансов» рассматриваются риски различных способов привлечения ресурсов: портфелей казначейских векселей, долгосрочных облигаций правительства, корпоративных облигаций и обыкновенных акций, портфелей ценных бумаг, кредитов и займов. Потоки денежных средств испытывают влияние непредска-

Таблица 2

генты организации

Финансовые инструменты Источники специальной литературы:

1 2 3 7 11

1. Первичные финансовые инструменты

1.1. Собственные акции (обыкновенные и привилегированные) + +

1.2. Облигации: + + +

• необеспеченные с фондом погашения +

• субординированные необеспеченные +

• конвертируемые субординированные необеспеченные +

• евроконвертируемые +

• промышленного развития +

2. Производные финансовые инструменты (деривативы) +

2.1. Финансовые опционы, варранты + + +

2.2. Фьючерсы + +

2.3. Форвардные контракты + +

2.4. Свопы + +

2.4.1. Процентные свопы +

2.4.2. Валютные свопы +

2.4.3. Кредитные свопы +

3. Финансовые инструменты денежного рынка

3.1. Векселя +

3.2. Банковские депозиты и депозитные сертификаты +

3.3. Кредиты и займы: + + + +

• необеспеченные

• обеспеченные

• кредитная линия (револьверный кредит)

• прочие

3.4. Банковские акцепты +

3.5. Переуступка прав +

3.6. Соглашение о продаже с обратной покупкой +

4. Финансовые инструменты, рассматриваемые на международ-

ном уровне

4.1. Таможенные тарифы +

4.2. Мировые валюты +

4.3. Международные инструменты фондового рынка +

4.4. Международные резервные и другие финансовые фонды +

4.5. Международные инструменты денежного рынка: +

• евродолларовые и долларовые депозиты

• депозитные сертификаты

• кредиты

5. Прочие

5.1. Аренда, лизинг + +

5.2. Франчайзинг +

5.3. Финансовый мониторинг +

5.4. Страхование, хеджирование финансовых рисков + +

5.5. Залог +

5.6. Формы расчетов +

5.7. Налоговая система +

1. ФИНАНСОВЫЕ ИНСТРУМЕНТЫ ПЕРЕРАСПРЕДЕЛЕНИЯ РЕСУРСОВ

1.1. Оценка, ценообразование;

1.2. Формы расчетов и виды денег;

1.3. Налоговая система;

1.4. Прочие.

2. ФИНАНСОВЫЕ ИНСТРУМЕНТЫ ПРИВЛЕЧЕНИЯ РЕСУРСОВ

2.1. Формы

кредитования

3. ФИНАНСОВЫЕ ИНСТРУМЕНТЫ ОБЕСПЕЧЕНИЯ ОБЯЗАТЕЛЬСТВ И ПРЕДУПРЕЖДЕНИЯ РИСКОВ:

3.1. Страхование и хеджирование;

3.2. Залог;

3.3. Траст;

3.4. Гарантийныеобязательства;

3.6. Резервирование;

3.7. Прочие

2.3. Арендные отношения:

2.3.1. Текущая аренда;

2.3.2. Лизинг;

2.3.3. Франчайзинг;

2.4. Прочие

ких решений (операционный рычаг, финансовый рычаг) [1,11].

Выбор вариантов учетной и договорной политики оказывает влияние на значения показателей финансово-хозяйственной деятельности организации, бухгалтерской и налоговой отчетности, на решения в области управления финансовыми ресурсами и финансовыми результатами в различных сферах деятельности. Однако назначение выбора вариантов организации и ведения бухгалтерского и налогового учета, способов договорных отношений не исчерпывается формированием финансовой политики организации, что дает основания учетную и договорную политики рассматривать не только в качестве самостоятельных элементов управления, но и признать инструментами формирования финансовой политики организации.

Литература

Рис. 2. Состав и взаимосвязи финансовых инструментов

зуемых изменений цен продажи, налоговых ставок и других переменных. Некоторые риски можно хеджировать, используя опционы, фьючерсы, форвардные контракты, свопы и другие финансовые инструменты. В рассматриваемой работе раскрываются некоторые взаимосвязи финансовых решений и финансовых инструментов, в частности влияние системы налогообложения и способов начисления налоговой амортизации на потоки денежных средств и показатели приведенной стоимости [4].

Воздействие финансовых инструментов на финансовый механизм организации, осуществляемое в ходе формирования и реализации финансовой политики организации, осуществляется, в частности, через финансовые рычаги (средства воздействия). К последним целесообразно отнести нормы амортизационных отчислений, ставки финансовых санкций, цены продукции и ресурсов, арендная плата, ставки процентов, дивидендов, дисконтов, валютные курсы, таможенные пошлины, тарифные ставки и оклады, ставки налогов и льгот и др. Некоторыми авторами финансовые рычаги интерпретируются не только как средства воздействия управляющей системы на деятельность организации, но и в качестве финансовых показателей — критериев анализа (прибыль, доход), способов и приемов принятия управленчес-

2.

3.

4.

5.

6.

7.

8.

9.

10. 11. 12.

1. Балабанов И. Т. Основы финансового менеджмента. Как управлять капиталом? — М.: Финансы и статистика, 1994. Бобылева А. З. Финансовые управленческие технологии: Учебник. — М.: Инфра-М, 2004. Большой бухгалтерский словарь / Под ред. А. Н. Аз-рилияна, — М.: «Институт новой экономики», 1999. Брейли Р., Майерс С. Принципы корпоративных финансов: Пер. с англ. — М.: ЗАО «Олимп-Бизнес», 1997.

Бурцев В. В. Управленческий аудит финансовой политики организации / Аудиторские ведомости. 2000. № 6. С. 22 — 34.

Веретенникова О. Б. Финансовая политика хозяйствующих субъектов [Электронный ресурс]: Дис…. д-ра экон. наук: 08.00.10. — М.: РГБ, 2005. Ковалев В. В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 1999. Лихачева О. Н, Щуров С. А. Долгосрочная и краткосрочная финансовая политика предприятия: Учеб. пособие / Под ред. И. Я. Лукасевича. — М.: Вузовский учебник, 2007.

Методические рекомендации по реформе предприятий (организаций). Приказ Минэкономики России от 01.10.1997 № 118.

Слепов В. А., Громова Е. И., Кери И. Т. Финансовая политика компании: Учеб. пособие / Под ред. проф. В. А. Слепова. — М.: Экономистъ, 2005. Чернов В. А. Финансовая политика организации: Учеб. пособие для вузов / Под ред. проф. М. И. Баканова. — М.: ЮНИТИ-ДАНА, 2003.

Щербаков В. А., Приходько Е. А. Краткосрочная финансовая политика. — М.: КНОРУС, 2005.

цели и задачи, виды и этапы разработки

Проектная практика любого бизнеса основана на инвестиционном комплексе, истоки которого закладываются стратегией развития, а сам он опирается на финансовые механизмы и возможности фирмы, достигнутые к текущему моменту. Без финансовой политики (ФП) не может существовать ни одно предприятие в современном мире, даже если она никак не формализована. Другое дело, какова ее природа, уровень формализации и степень проработанности. Предлагаю в настоящей статье подробнее развернуть картину системного взгляда на политический аспект финансового менеджмента.

Сущность и место ФП в управленческом компоненте

Часто приходится наблюдать, как финансовая политика предприятия смешивается с финансовой стратегией компании. При этом многие авторы, выражающие свою позицию по соотношению данных явлений, на первое место ставят либо политику, либо стратегию, что не вполне корректно. Еще больше дезориентирует, когда политический аспект смешивается с непосредственной регламентацией, технологизацией процессов финансового менеджмента. Я призываю весьма аккуратно подходить к разделению трех этих процедурных оснований. Они служат совершенно разным, хотя и близким целям при построении: как всей управленческой системы, так и отдельных ее функциональных блоков, каким и являются финансы.

Сущность финансовой политики мы начнем рассматривать «пирамидально» сверху. Видение отвечает на вопрос желаемого состояния бизнеса в исторической перспективе, миссия дает понимание, что и как бизнес должен дать основным заинтересованным в нем сторонам, какие их ценности удовлетворить. Стратегия предоставляет возможность понять, куда движется компания, к каким целям, в том числе и в критериальной финансовой среде. Политика всегда отвечает на вопрос «как?» – на основе каких писанных и неписанных правил происходит деятельность? Потенциально неформальный тип политики может значительно отдалить ее от стратегии. То есть стратегии может и не быть, и бизнес может быть еще весьма молодым, а финансовая политика предприятия уже существует априори.

Безусловно, источник и у стратегии, и у политики в компании один – собственники бизнеса. Ответственное лицо за разработку и реализацию стратегии тоже одно – генеральный директор, причем он берет на себя ответственность за все виды стратегии, включая и финансовую. А вот политический аспект может быть распределен среди членов управляющей команды. Так, коммерческий директор реализует политики в сфере маркетинга, продвижения, ценообразования. Прерогатива краткосрочной и долгосрочной финансовой политики, естественно, принадлежит финансовому директору или менеджеру. Очень важно, чтобы все политики управления были синхронизированы со стратегией и между собой, тогда деятельность команды продуктивна. К сожалению, так бывает не всегда, что служит причиной многих конфликтов и потерь.

ФП является сводным документом, сводом правил, которым руководствуется финансовый департамент корпорации (компании) или отдельного предприятия, обеспечивая постановку целей, задач финансового менеджмента. Данные правила формулируются относительно методов финансового управления, средств их реализации, механизмов анализа и оценки, мониторинга и контроля учетных событий на предмет соответствия целевым установкам. По существу, финансовая политика предприятия отвечает за выработку тактических и стратегических решений двух основных типов.

- Решения по обеспечению финансирования операционной и инвестиционной деятельности (где и на каких условиях взять средства по источникам их возникновения?).

- Решения об инвестировании средств в проекты или иные мероприятия капитального характера (куда и с какой отдачей средства вложить?).

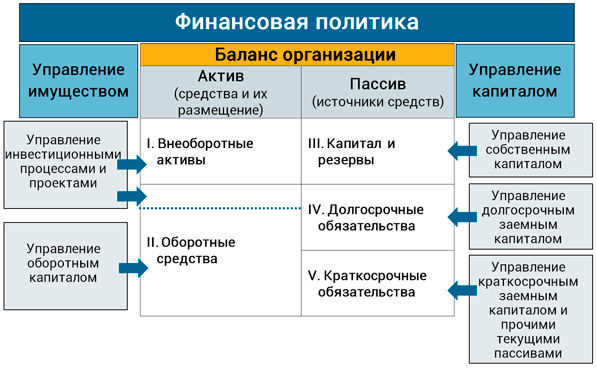

Исходя из фиксации состояния бизнеса в основном отчетном документе (балансе), финансовый менеджмент и сопутствующие политики привязаны к основным его разделам, Давайте взглянем на представленную ниже схему.

Состав управленческих направлений ФП компании на уровне разделов баланса

В показанной модели управленческие блоки отличаются не только по содержанию, но и по долговременности вырабатываемых решений, поэтому ФП имеют разный формат действия: стратегический или тактический. Получается, что финансовый менеджмент в компании обеспечивает решение задач проведения финансовой политики в жизнь. А поскольку режимов таких задач может быть несколько (как минимум, по числу блоков финансового управления), при осмыслении ФП следует говорить о целой системе локальных политик, входящих в ее состав. В то же время, система ФП есть подсистема системы более высокого уровня – экономической политики ведения бизнеса.

Объекты и субъекты ФП компании

В предыдущем разделе статьи мы не обратили внимание на то обстоятельство, что финансовая политика предприятия может быть рассмотрена в узком и широком смыслах. Часто сущность ФЗ намерено сужается до политики в сфере правил организации денежных потоков, что, возможно, и оправдано на стадиях «младенчества» и «детства». Надо понимать, что последние кризисные волны (2009-2017 гг.) практически вымыли такие компании с рынка, оставшимся же пришлось срочно «взрослеть», иначе они бы не выжили. В этой связи в настоящем материале мы ведем речь исключительно о широком толковании ФП как сводном обозначении цельной системы политик в области финансового управления.

Предметом такой системы являются как межхозяйственные финансовые отношения, процессы и состояния, так и внутрикорпоративные, включая и трансфертные отношения стратегических единиц бизнеса. Среди финансовых отношений ведущее место занимают параметры финансового результата, различных видов рентабельности и экономического роста. Последнее десятилетие в предметную область все более активно включаются официальные критерии благосостояния владельцев бизнеса. Конечно, все это имеет смысл в условиях финансовой безопасности и учета рисков, что обеспечивается критериями ликвидности, устойчивости и независимости.

Упрощенная модель движения денежных средств в компании

(нажмите для увеличения)

Внешние и внутренние финансовые отношения формируются, исходя из хозяйственного оборота или цикла, в котором денежные средства организации находятся в непрерывном движении. При этом динамические блоки расчетов, формирования себестоимости интегрированы в ткань таких отношений, в которых средства меняют активную форму, а источники постоянно трансформируются. Выше показана значительно упрощенная модель происходящих метаморфоз, в которых принимают участие движение денег и механизмы начисления для целей наработки NCF и финансового результата как ключевого из базисов приращения собственного капитала.

Главными субъектами ФП выступают учредители (участники) компании, поскольку бизнес создается ими для решения собственных задач. Наемный CEO отвечает за выполнение стратегии, следовательно, он утверждает ФП, воплощать которую призван финансовый директор. Следовательно, обозначенные три типа субъектов и являются субъектами ФП.

Объекты финансовой политики состоят из систем расширенного воспроизводства деятельности и отображения финансовых событий, состояния компании. Компания, сама являясь объектом ФП, выступает как хозяйствующий субъект и действует помимо реальных событий в финансовой сфере экономики. Такие действия имеют отражение в плановых и отчетных формах балансового листа, движения денежных средств, прибылей и убытков. Направления расходования средств имеют в обозначенных выше системах идентифицируемые источники. Основными из них являются финансовый результат, акционерный и ссудный капитал.

Типы ФП коммерческой организации

В большей степени я склоняюсь к мнению, что ФП в отношении к стратегии развитой компании занимает обеспечивающую, сателлитную позицию. Идеально, когда финансовая политика компании полностью отражает и воплощает стратегические решения. Но есть как минимум две причины, по которым этого может и не происходить. Первая из них кроется в разнице решений, ответственности и реальных действий субъектов стратегии и ФП. Стратегию разрабатывает и воплощает генеральный директор, а принимают собственники. Генеральный директор утверждает ФП, а воплощает финансовый директор.

Текущие решения генерального директора могут идти в разрез с принятой политикой. Например, локальный аспект ФП – кредитная политика компании в отношении покупателей может им преднамеренно нарушаться в ходе принятия решения о большей рассрочке по уплате долга для удержания клиента. При этом, предположим, консервативный вид кредитной политики подменяется агрессивным, инвестирование средств в дебиторскую задолженность увеличивается. Риски возрастают, а общая сбалансированная финансовая модель может пострадать.

Реальные типы финансовой политики порой живут своей жизнью, отличающейся от формальных документов, утверждаемых на высшем уровне, в том числе и на сессиях стратегического планирования. Предлагаю рассмотреть лучевую модель типологии ФП, приведенную ниже. Истина, как обычно, находится где-то посередине крайних положений. На пересечении полярных линий находится стратегически важная гармония всей системы правил финансового менеджмента. И даже если эта «точка» выбрана взвешенно и рационально, важно, чтобы она соблюдалась, а реальные решения и события были близки к формализованным установкам. Помимо безальтернативных типов ФП применяются также типы двойной направленности: долгосрочная и краткосрочная, внешняя и внутренняя.

Типология ФП компании

Конечно же, и государству, и отдельной взятой компании выгодно, чтобы ФП была:

- в соответствии с действующим законодательством и без нарушений;

- конструктивной, чтобы расширять возможности экономического развития;

- проактивной, то есть с механизмами предвидения и предотвращения негативных сценариев «на дальних рубежах».

Однако далеко не все зависит от самой компании и даже от отдельно взятого государства. Уровень законности и конструктивности ФП политики организации связан со стадией ее ЖЦ и этапом развития государственного строительства и управления. Вспомним 90-е годы. Сколько там было конструктивизма и законности в налоговом планировании, в обеспечении заимствований, в механизмах ценообразования и т.д.? Да что далеко ходить, обращая взор на длящийся по сей день кризис 2009 года. Разве не вернулась частично конвертная модель выплаты зарплаты в экономику? Разве мы не были свидетелями масштабной практики банкротств, инициируемых преднамеренно? Вот вам реактивная, деструктивная и где-то незаконная ФП, которая в стратегии, очевидно, отсутствует.

В этом и состоит вторая причина расхождения ФП и стратегии: кризисы, периоды нестабильности в экономике государства и (или) самой компании. Самыми простыми примерами деструктивной финансовой политики являются:

- Задержка заработной платы сотрудникам.

- Прострочка платежей по обязательствам перед поставщиками и подрядчиками.

- Перманентная реструктуризация банковских ссуд и нездоровый спекулятивный режим «партнерских» отношений с кредитными учреждениями.

- Частая ротация субъектов хозяйственной деятельности.

- Максимизация прибыли за счет повышенного износа ОС без воспроизводства основного капитала.

Виды долгосрочной и краткосрочной ФП

Являясь оптимистами, мы с вами речь ведем о максимально проактивной, конструктивной и законной ФП, ориентированной на позитивную статику (баланс) и динамику (финансовые потоки) компании. Долгосрочная ФП ориентирована на стратегию с соответствующими ей целями. Они во многом определяются стадией жизненного цикла бизнеса. Например, в «детстве» на первом месте стоят продажи и приращение доходов (выручки), в «юности» акценты все больше смещаются к финансовому результату. Именно поэтому на первое место среди долгосрочных политик я ставлю политику в сфере бюджетного управления, в ней определяются правила и методы финансового структурирования, очередность и методология построения бюджетных процедур, применяемых в компании. Помимо этого предлагаю выделять еще следующие виды финансовой политики долгосрочного типа:

- политику налогово-правового моделирования деятельности компании;

- политику обеспечения финансовой безопасности;

- инвестиционную политику.

Политика обеспечения финансовой безопасности вошла в группу важнейших долгосрочных политик именно с последней кризисной волной, когда стало очевидно, что возникшие тенденции не могут быть переломлены в течение короткого периода времени. В данной политике определяются нормативные значения и механизмы мониторинга показателей финансовой ликвидности, независимости и устойчивости. Эти параметры по своей целевой значимости начинают конкурировать с такими критериями, как рентабельность и деловая активность, которые составляют нормируемые элементы финансовой политики предприятия в бюджетной системе управления.

Не секрет, что современный финансовый менеджмент в условиях окружения «красными флажками» налоговой системы все же пытается сохранить компанию в правовом поле на основе полисубъектности. Иначе, зачем нужны были бы все эти многочисленные ИП, ООО с различными режимами учета и налогообложения? Решение далеко не бесспорное, экономит не так уж и много, больше приносит «головной боли» и затрудняет реализацию других политик. Но что делать, это один из элементов конкурентной борьбы. В условиях, когда фискальное бремя тяжело, построение налогово-правовых моделей остается на верхних позициях стратегических решений.

Последняя долгосрочная политика – инвестиционная, ей была посвящена статья на тему, связанную с политикой компании в сфере инвестиций. Инвестиционная политика включает в свой состав свод правил, понятий и методик в отношении объектов основного капитала, стратегических инвестиционных инициатив, формирования программ, портфелей и запуска локальных инвестиционных проектов непосредственно. В ней закрепляются подходы в отношении реальных и финансовых инвестиций, устанавливаются механизмы формирования источников и управления инвестиционными рисками.

Из долгосрочных политик вытекает ряд политик краткосрочного режима разработки и коррекции. Сборная краткосрочная финансовая политика в своем минимальном составе имеет следующие документы.

- Амортизационная политика.

- Политика по формированию оптимальной структуры капитала.

- Политика формирования финансовых источников.

- Учетная политика.

- Кредитная политика.

- Политика управления оборотными средствами и кредиторской задолженностью.

Цели и задачи ФП коммерческой организации

Разработка финансовой политики организации выполняется с целью построения гармоничной, комплексной и экономной системы финансового менеджмента компании с тем, чтобы стратегия получила лучшее ресурсное обеспечение как в инвестиционном, так и операционном аспектах. Отсюда вытекают второстепенные цели финансовой политики, среди них:

- формирование организационных требований к системе финансового менеджмента;

- формирование нормативной базы гармоничного финансового состояния компании и стратегических единиц бизнеса;

- развитие собственно финансовой политики в соответствии со стратегией фирмы.

Задачи финансовой политики отличаются от целей тем, что имеют четко оцифрованные результирующие значения и форматы, которые система ФП, ее элемент обязаны выставить в качестве ориентира, в качестве формализованного механизма подготовки финансового решения, в качестве однозначного правила для руководства к действию. Ориентир предлагается в качестве нормативного значения ограничивающей или целевой природы. В этом отличие также задач ФП от ее функций, которые лишь очерчивают зону компетенция финансового департамента или ее функционального звена (казначейства, группы финансового контроля, бухгалтерии и т.п.).

- Определение форм бюджетного планирования, финансовой структуры во взаимосвязи с KPI/КПР, концепции положения о бюджетной системе компании. Разработка порядка закрепления ответственности за показатели.

- Обеспечение ориентира по параметрам ликвидности, финансовой устойчивости и независимости.

- Оптимизация порядка формирования, методологии расчета и нормативных значений применяемых видов рентабельности, деловой активности, рыночной стоимости акций и компании в целом.

- Обоснование рекомендуемой финансовой структуры капитала компании, установление правил выбора источников финансирования операционной и инвестиционной деятельности.

- Принятие методики оценки финансовых рисков с помощью эффекта финансового рычага.

- Однозначное разделение активов на внеоборотные и оборотные на основе единой критериальной базы.

- Принятие методики расчета стоимости капитала WACC для целей принятия инвестиционных решений.

- Принятие способов начисления износа внеоборотоных активов и сроков их полезного использования.

- Порядок расчета основных показателей управления оборотным капиталом, определение их нормативных значений.

- Принятие методики управления запасами.

- Выработка механизмов оценки и анализа дебиторской задолженности.

- Выбор вида кредитной политики.

- Принятие методики расчета минимально необходимых денежных средств для текущей деятельности.

- Принятие правил резервирования и распределения чистой прибыли компании.

- Ранжирование способов повышения платежеспособности компании и расстановка приоритетов.

- Определение специальных способов (правил) для обеспечения учетных действия для целей финансового и налогового учета, которые наиболее благоприятны для экономики корпорации (предприятия).

Принципы и этапы формирования ФП

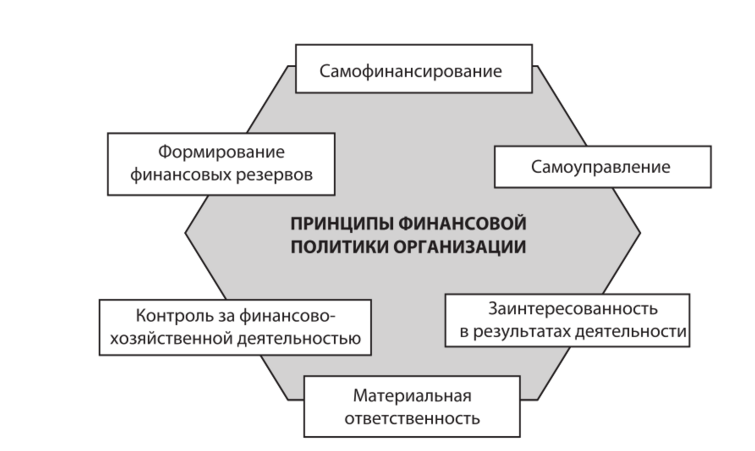

Корпоративная финансовая политика как комплексная система методик и правил строится на основе ряда принципов, некоторые из которых уже были озвучены в нашей статье.

- Принцип законности и конструктивизма – основной принцип ФП. Мы принимаем для себя, что даже если компания находится на стадии зрелости, а тем более в «детстве» или в «юности», допуск рискованных действий на грани законности или потери деловой репутации среди рыночных игроков, партнеров, персонала, по меньшей мере, недальновидно. Главное, такие искажения политики приводят к деградации самой идеи финансового менеджмента. В системе двойного учета и двойных стандартов построить гармоничную экономическую модель нереально.

- Принцип проактивного моделирования финансовой динамики и статики (состояния) бизнеса.

- Принцип примата стратегии перед ФП. Данная функциональная политика служит целям не только финансовой, но и общей корпоративной стратегии.

- Принцип поступательного и устойчивого развития бизнеса. Лучше всего данный принцип иллюстрирует методика моделей устойчивого развития (BCG), когда темпы роста собственного капитала близки темпам роста выручки, прибыли, активов и долгов.

- Принцип заинтересованности в намеченных результатах деятельности. Вся финансовая модель, вся система мотивации и стимулирования компании нацеливают коллектив на главный итог предпринимательской деятельности – финансовый результат.

- Принцип внешнего и внутреннего контроля финансово-хозяйственной деятельности компании, ее субъектов и (или) стратегических единиц бизнеса через данные учета и отчетности.

- Принцип материальной ответственности субъектов хозяйственной деятельности компании и ее должностных лиц за соблюдение политик и вытекающих из них нормативных параметров.

Становление и развитие системы финансового менеджмента сопровождают соответствующие этапы финансовой политики и ее развития.

- Разработка, актуализация политики финансового планирования или политики в сфере бюджетного управления. Данный блок правил и методик наиболее близок избранной стратегии деятельности компании, поскольку естественно вытекает из стратегии развития и далее инвестиционной стратегии, из операционной стратегии. Я уже не говорю о стратегиях более высокого уровня и о других функциональных стратегиях (маркетинга, ценообразования, персонала и и.д.).

- Разработка налогово-правовой модели деятельности компании на перспективу 2-3 года, исходя из стратегии и действующего законодательства с учетом основных тенденций государственной фискальной, инвестиционной, промышленной и иных политик.

- Разработка, актуализация нормативов финансовой безопасности (ликвидность, независимость, устойчивость, рентабельность и т.д.) и формулирование правил и методов соответствующей политики.

- Разработка, актуализация инвестиционной и амортизационной политик.

- Разработка, актуализация краткосрочной ФП в ее локальных блоках: структура капитала, формирование финансовых источников деятельности (включая заимствования), учетная политика в сфере финансового и налогового учета, кредитная политика и т.д.

- Оценка действующей ФП и ее элементов. В данной процедуре выделяются объекты оценки, критерии эффективности состояний или динамики, собственно методологический аспект оценки. Для каждой из локальных политик ФП применяется уникальный методологический комплекс. В результате выдается заключение и рекомендации по развитию системы ФП.

В настоящей статье нами рассмотрена финансовая политика предприятия как комплексная система правил и механизмов, применяемых финансовым департаментом современной компании. Помимо финансистов активными пользователями ФП выступают также и работники департамента развития бизнеса, в частности – сотрудники проектного офиса и проект-менеджеры. Это связано с тем, что бизнес-планирование, заведение бюджетов под проекты, привлечение дополнительных источников финансирования инвестиций невозможно без опоры на понятные правила. Их исполнение является непременным условием того, что инвестиционный процесс происходит во благо компании, несет в себе потенциал отдачи с учетом всех рисков.

Финансовая политика организаций, осуществляющих научно-исследовательскую и проектную деятельность

В статье определена значимость построения эффективной и гибкой финансовой политики в компании, специализирующейся на научно-исследовательской и проектной деятельности. Определены виды финансовой политики предприятия используемые для достижения долгосрочных и краткосрочных задач организации. Приведен перечень организаций, осуществляющих научно-исследовательскую и проектную деятельность. Выявлены отличия финансовой политики государственных и муниципальных организаций от политики, действующей в коммерческих компаниях. Рассмотрены основные источники финансирования научно-исследовательских и инновационных работ организаций.

Ключевые слова: финансовая политика, виды и задачи финансовой политики, источники финансирования

В современных условиях эффективная финансовая политика организации способствует росту ее конкурентных преимуществ не только на российских, но и зачастую на зарубежных рынках. Опыт развитых стран свидетельствует о том, насколько важны сегодня компании, активно занимающиеся научно-исследовательской и проектной деятельностью. Кроме того, важную роль в развитии экономики играет инновационная деятельность, осуществляемая многими крупными компаниями.

Целью финансовой политики любого предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности.

Актуальность данной темы можно объяснить тем, что построение эффективной и гибкой финансовой политики в компаниях, специализирующихся на научно-исследовательской и проектной деятельности позволит качественно повысить результаты инновационных разработок, НИОКР и уровень реализации проектов. Грамотная финансовая политика будет способствовать появлению дополнительных финансовых ресурсов, сокращению нецелевых затрат, увеличению прибыли компаний.

Все сферы деятельности организации, которые, так или иначе, находят отражение в финансовом, управленческом и налоговом типах учета, поддаются управлению с помощью методов, наработанных мировыми специалистами, совокупность которых и составляет целостную систему управления финансами.

В России осуществляют научно-исследовательскую и проектную деятельность следующие организации: государственные и муниципальные образовательные учреждения; Технопарки; Технополисы; Бизнес-инкубаторы; различные НИИ; организации, специализирующиеся на НИОКР; РАН; крупные коммерческие компании, такие как ОАО НВНИПИнефть, которая помимо инженерных изысканий, активно занимается разработкой проектной документации для обустройства нефтегазовых месторождений и объектов инфраструктуры, обеспечивающих эксплуатацию этих месторождений, а также научно-исследовательской деятельностью — осуществляет прикладные исследования, связанные с разработкой нефтегазовых месторождений, добычей и транспортировкой углеводородов. [1]

Финансовая политика в зависимости от времени достижения и вида поставленных целей делится на два вида: краткосрочную и долгосрочную.

Краткосрочная финансовая политика — это финансовая тактика системы краткосрочных целевых установок и способов развития финансов организации.

Долгосрочная финансовая политика — это финансовая стратегия предприятия, система долгосрочных целей и способов развития финансов [2, с. 100].

Краткосрочная финансовая политика предполагает постановку и решение следующих задач:

− осуществление контроля над финансовым состоянием, платежеспособностью и кредитоспособностью организации;

− определение способов и сфер вложения капитала, а также оценка эффективности использования вложенных средств;

− выявление внутрихозяйственных резервов роста прибыли за счет эффективного распределения денежных ресурсов;

− обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности компании.

− Долгосрочная финансовая политика предполагает постановку и решение таких задач как:

− максимизация прибыли компании;

− оптимизация структуры капитала и обеспечение финансовой устойчивости предприятия;

− обеспечение инвестиционной привлекательности предприятия;

− достижение максимальной «прозрачности» планово-финансовой деятельности организации;

− использование предприятием рыночных механизмов привлечения финансовых средств (эмиссия ценных бумаг, коммерческие кредиты, бюджетные кредиты на возвратной основе).

Финансовая политика государственных и муниципальных организаций отличается от политики, действующей в коммерческих компаниях. Перечислим основные отличия:

- Используются различные методы ведения отчетной финансовой документации, т. к. преследуются разные конечные цели.

- Имеются различия в оформлении и формах сдачи отчетной финансовой документации.

- Применяются разные методы финансового планирования.

- Нацеленность государственных и муниципальных компаний на получение денежных средств из казны и через участие в целевых программах и грантах, в то время как коммерческие организации ориентируются на получение дополнительных денежных средств за счет повышения прибыли и привлечения частных инвесторов.

Рассмотрим основные источники финансирования научно-исследовательских и инновационных работ организаций. К ним относятся:

- Банковский кредит. Любой коммерческий банк заинтересован в финансировании крупных инновационных проектов, обладающих реальными сроками окупаемости, а также имеющих источники возврата вложенных денежных средств в их полном объеме.

- Венчурное финансирование. Оно осуществляется из фондов риско-капитала через предоставление денежных ресурсов на беспроцентной основе, без последующего требования гарантий по их возврату. Данный вид финансирования самый рисковый из всех имеющихся, однако, при удачной реализации инновационного проекта все риски компенсируются сверхприбылью. Обычно полученная прибыль превышает вложения в 30–200 раз. Снижение рисков возможно при тщательном отборе венчурных проектов, а также при одновременном финансировании сразу нескольких проектов, находящихся на разных этапах реализации.

- Инновационный кредит. На данном виде кредитования специализируются инновационные фонды и некоторые крупные коммерческие банки. Банки заинтересованы в приобретении и дальнейшем внедрении перспективных изобретений.

- Финансовый лизинг. Долгосрочное кредитование, предоставляемое в натуральной форме, погашаемое в рассрочку. Такой порядок позволяет, с одной стороны, увеличить объемы реализации дорогостоящего инновационного оборудования, с другой стороны, сократить затраты арендополучателей, связанные с приобретением продукта.

- Эмиссия ценных бумаг. Данный вариант возможен для привлечения денежных ресурсов на финансирование инновационной деятельности предприятия.

- Форфейтинг. Данный вид операции представляет собой процедуру по трансформации коммерческого кредита в банковский. Суть операции заключается в том, что клиент, не располагающий на момент заключения сделки необходимой суммой денежных средств, выписывает продавцу пакет векселей на сумму, которая равна стоимости объекта сделки и процентам за предоставление непосредственно коммерческого кредита. Продавец учитывает полученные векселя в банке с поправкой «без оборота», что освобождает его от имущественной ответственности в случае неплатежеспособности клиента. По зарегистрированным платежам продавец получает в банке денежные средства. В результате коммерческий кредит предоставляет не продавец, а банк, который, в свою очередь, дал согласие на учет векселей и принял на себя кредитные риски покупателя. Кредитование по модели форфейтинга является долгосрочным: от 1 года до 7 лет.

- Самофинансирование. Это один из самых выгодных для фирмы способов финансирования инновационной деятельности без дополнительного привлечения финансовых ресурсов. В современный период основным источником финансирования инноваций являются собственные средства предприятий. В этом случае финансирование, как правило, осуществляется несколькими способами: из чистой прибыли, либо из специальных целевых фондов предприятия. [3, с. 48]

Таким образом, грамотно разработанная финансовая политика позволяет предприятию не снижать темпов развития, особенно тогда, когда исчерпаны самые очевидные резервы роста, такие как неохваченные рынки, дефицитные продукты, пустые ниши. В такой момент на первое место в конкурентной борьбе выходят предприятия, умеющие, во-первых, верно определить свою стратегию, и, во-вторых, привлечь все необходимые ресурсы на достижение поставленных целей. [4]

Литература:

- Официальный сайт компании ОАО НижневартовскНИПИНефть [Электронный ресурс] — Режим доступа: http://www.nvnipi.ru/main.aspx (дата обращения: 23.05.2017).

- Евстигнеева О. А. О финансовой политике предприятия [Электронный ресурс] / О. А. Евстигнеева // Вектор науки Тольяттинского государственного университета. Экономика и экономические науки. — 2014. — № 4. С. 99–103. URL: http://cyberleninka.ru/article/n/o-finansovoy-politike-predpriyatiya (дата обращения: 23.05.2017).

- Масленникова А. Ю. Самофинансирование и государственное финансирование инновационной деятельности предприятий в России и Свердловской области [Электронный ресурс] / А. Ю. Масленникова // Интеллект. Инновации. Инвестиции. Экономические науки. — 2016. — № 2. — с. 48–54. URL: https://elibrary.ru/item.asp?id=28147770 (дата обращения: 23.05.2017).

- Электронный журнал «Инновации и предпринимательство» [Электронный ресурс] — Режим доступа: http://innovbusiness.ru/ (дата обращения: 23.05.2017).

Основные направления государственной финансовой политики и проблемы ее реализации » Привет Студент!

Факультет экономики и управления

Кафедра государственного и муниципального управления

КУРСОВАЯ РАБОТА

по дисциплине «Государственные и муниципальные финансы»

Основные направления государственной финансовой политики и проблемы ее реализации

Задание на курсовую работу

Основные направления государственной финансовой политики и проблемы её реализации

Исходные данные:

Законодательные и нормативно-правовые акты Министерства финансов РФ, Бюджетный кодекс РФ, статистические о финансовой политики РФ, данные сети Интернет, а также публикации отечественных и зарубежных экономистов по исследуемой проблеме.

Перечень подлежащих разработке вопросов:

а) рассмотреть содержание государственной финансовой политики;

б) исследовать теоретические основы государственной финансовой политики;

в) проанализировать современное состояние финансовой политики РФ;

г) дать рекомендации по совершенствованию государственной финансовой политики.

Перечень графического материала:

Таблицы, отражающие особенности финансовой политики.

Аннотация

В данной курсовой работе рассматриваются теоретические и практические вопросы реализации государственной финансовой политики.

Структура курсовой работы выглядит следующим образом. Первый раздел отражает теоретические основы сущности государственной финансовой политики. Во втором разделе проанализировано современное состояние государственной финансовой политики РФ и деятельность органов власти. В третьем разделе разработаны рекомендации по совершенствованию финансовой политики.

Работа выполнена печатным способом на 33 страницах с использованием 21 источников, 1 таблицы.

Abstract

This term paper discusses the theoretical and practical implementation issues of public finance policy.

The structure of the course work is as follows. The first section reflects the essence of the theoretical foundations of public finance policy. The second section analyzes the current state of public finance policy and the activities of the Russian authorities. The third section of recommendations designed to improve the financial policy.

The work is done by printing a 33-page using 21 sources, 1 table.

Содержание

Введение……………………………………………………………………………3

1 Теоретические аспекты государственной финансовой политики …………..4

1.1 Сущность государственной финансовой политики, ее виды и роль в экономике…………………………………………………………………………..4

1.2 Инструменты реализации государственной финансовой политики……….5

1.3 Основные направления реализации государственной финансовой политики……………………………………………………………………………9

2 Анализ реализации государственной финансовой политики в РФ…………12

2.1 Деятельность органов власти по реализации государственной

финансовой политики………………………………………………………….. 14

2.2 Анализ основных направлений государственной финансовой политики.15

2.3 Проблемы реализации государственной финансовой политики………….19

3 Совершенствование государственной финансовой политики в РФ………….23

3.1 Деятельность органов власти по совершенствованию государственной финансовой политики……………………………………………………………23

3.2 Пути решения проблем финансовой политики РФ…………………………27

Заключение………………………………………………………………………30

Список использованных источников…………………………………………..32

Введение

Финансовая политика состоит из таких этапов, как определение ее целей, обеспечение необходимой величины ресурсов и выработки для этого наиболее рациональных путей их достижения, а также реализация конкретных действий для достижения намеченных целей и задач. Актуальность темы исследования заключается в том, что для правильного осуществления поставленных перед финансовой политикой задач требуется четкий и глубокий подход к пониманию сущности, целей и механизма реализации финансовой политики, а также элементов, ее составляющих. От степени ее рациональности зависят темпы развития промышленности, сельского хозяйства, транспорта, связи и других отраслей, а также субъектов Российской Федерации.

Роль финансовой политики в экономическом и социальном развитии Российской Федерации трудно недооценить. Проведение рыночных реформ в России потребовало коренного пересмотра ряда важнейших теоретических положений российской финансовой науки. Обозначились новые проблемы, как в области теории финансов, так и в практике реализации финансовых отношений в современных условиях.

Объектом исследования в данной работе является финансовая политика Российской Федерации, предметом же выступает — направления и проблемы реализации финансовой политики в РФ.

Целью данной курсовой работы является рассмотрение особенностей современной финансовой политики России и путей повышения ее эффективности.

Поставленная цель курсовой работы предполагает решение следующих задач:

1) изучение литературы и нормативно-правовых актов по выбранной теме;

2) характеризовать основные направления финансовой политики;

3) изучить инструменты реализации финансовой политики;

4) анализ развития финансовой политики РФ;

5) выявление перспектив развития финансовой политики РФ.

В первой главе последует рассмотрение сущность финансовой политике и её направления, во второй главе — рассмотрение анализа финансовой политики, а в третьей главе перспективы финансовой политики России на будущее.

Каждый год издаются статьи и учебные пособия с новой информацией о финансовой политике. Среди имеющихся разработок по этому вопросу можно отметить труды Сабитовой, Придачук, Бабич, Колесова, Живалова и другие.

1 Теоретические аспекты государственной финансовой политики

1.1 Сущность государственной финансовой политики, виды и ее роль в экономике

В любом обществе государство использует финансы для осуществления своих функций и задач, достижения определённых целей. Важную роль в реализации поставленных целей играет финансовая политика.

Финансовая политика — составная часть экономической политики государства.

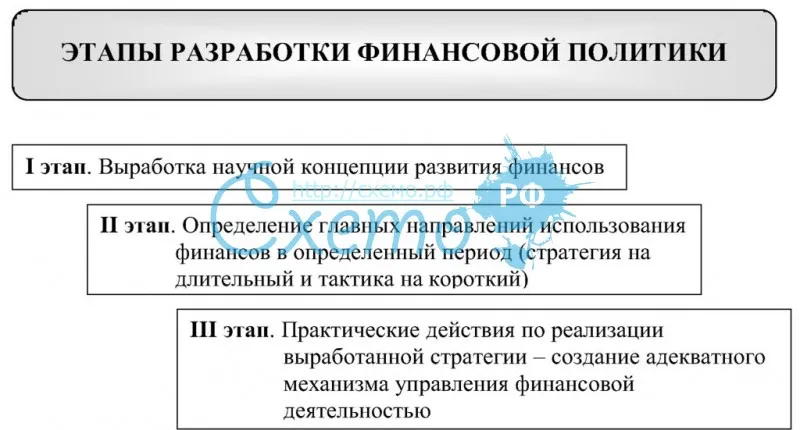

Содержание финансовой политики многогранно. Она включает следующие важнейшие звенья:

— выработку научно обоснованных концепций развития финансов. Они формируются на основе изучения требований экономических законов, всестороннего анализа состояния развития хозяйства, перспектив развития производительных сил и производственных отношений, потребностей населения[10];

— определение основных направлений использования финансов на перспективу и текущий период; при этом исходят из путей достижения поставленных целей, предусмотренных экономической политикой, учитываются международные факторы, возможности роста финансовых ресурсов;

— осуществление практических действий, направленных на достижение поставленных целей.

Единство трёх основных звеньев определяет содержание финансовой политики.

Научно обоснованная финансовая политика при правильной и успешной её реализации приносит положительные результаты. Её значение заключается в том, что она может сопровождаться повышением уровня благосостояния народа.