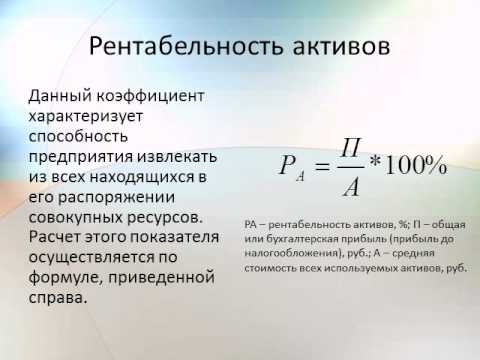

ROA. Рентабельность активов (Return on Assets)

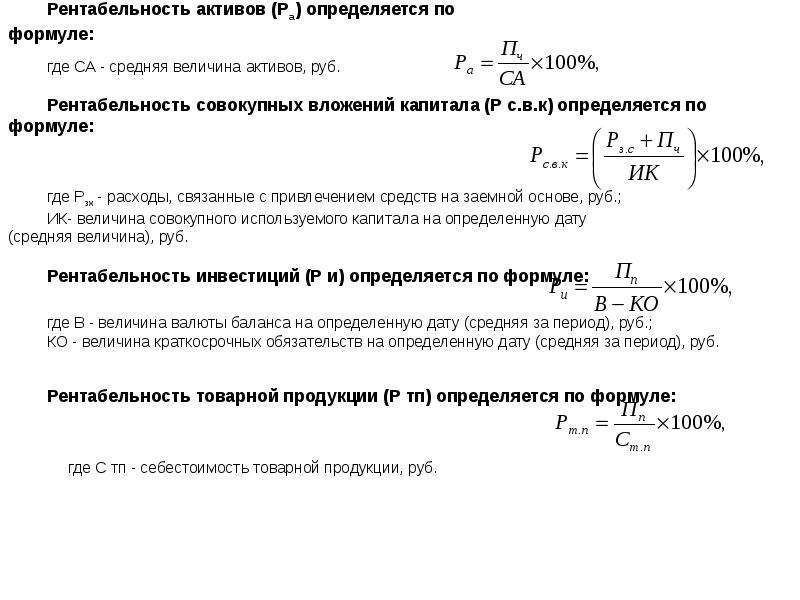

Коэффициент рентабельности активов (Return on Assets, ROA) показывает, сколько денежных единиц чистой прибыли приносит каждая единица активов, имеющихся в распоряжении компании. Позволяет оценить качество работы её финансовых менеджеров. Показатель рентабельности активов рассчитывается по формуле:

Return on Assets = Net Income / Average Total Assets

Чистая прибыль (Net income) – это разность между полученной выручкой и всеми затратами компании за соответствующий период. Учитывает расходы на выплату налогов, т.е. прибыль до налогообложения

Активы предприятия (Assets) – совокупность имущества

и денежных средств, принадлежащих предприятию, фирме, компании (здания,

сооружения, машины и оборудование, материальные запасы, банковские

вклады, ценные бумаги, патенты, авторские права, собственность, имеющая

денежную оценку). Для проведения расчётов используется среднегодовая

величина активов компании (сумма активов на начало и на конец года,

делённая пополам).

ROA для публичных компаний может существенно варьироваться, и будет сильно зависеть от отрасли. Российские отраслевые средневзвешенные покатели рентабельности активов, можно увидеть в приложении №4 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@ в ред. Приказа ФНС России от 10.05.2012 №ММВ-7-2/297@.

Отметим что, в сответсвии с вышеуказанным приказом рентабельность активов это соотношение сальдированного финансового результата (прибыль минус убыток) и стоимости активов компании.

Формула рассчета коэффициента выглядит следующим образом:

ROA = Чистая прибыль / Средние суммарные активы

илиROA = Прибыль (убыток) до налогообложения / Стоимость активов

ROA = ((чистая прибыль + процентные платежи) * (1 — налоговая ставка)) / Средние суммарные активы

Числитель этой формулы отображает всю прибыль компании до выплаты процентов по кредитам. Поскольку в бухгалтерском учёте платежи, идущие на обслуживание кредитов, вычитаются из налогооблагаемой прибыли, то производится обратная операция – к сумме чистой прибыли добавляется сумма вычтенных процентов с учётом налога на прибыль.

Формула показателя рентабельность активов в соответсвии с кодами бухгалтерского баланса:

ROA = стр. 2300 / стр. 1600 х 100%

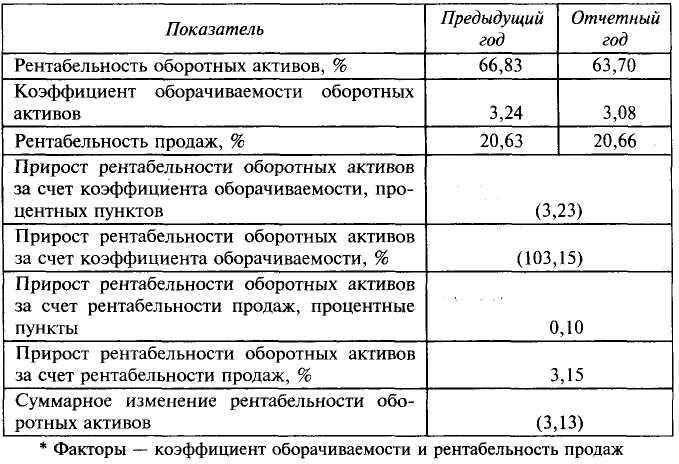

Анализ финансовых результатов организаций, эффективности использования активов и источников их формирования

АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ОРГАНИЗАЦИЙ, ЭФФЕКТИВНОСТИ

ИСПОЛЬЗОВАНИЯ АКТИВОВ И ИСТОЧНИКОВ ИХ ФОРМИРОВАНИЯ

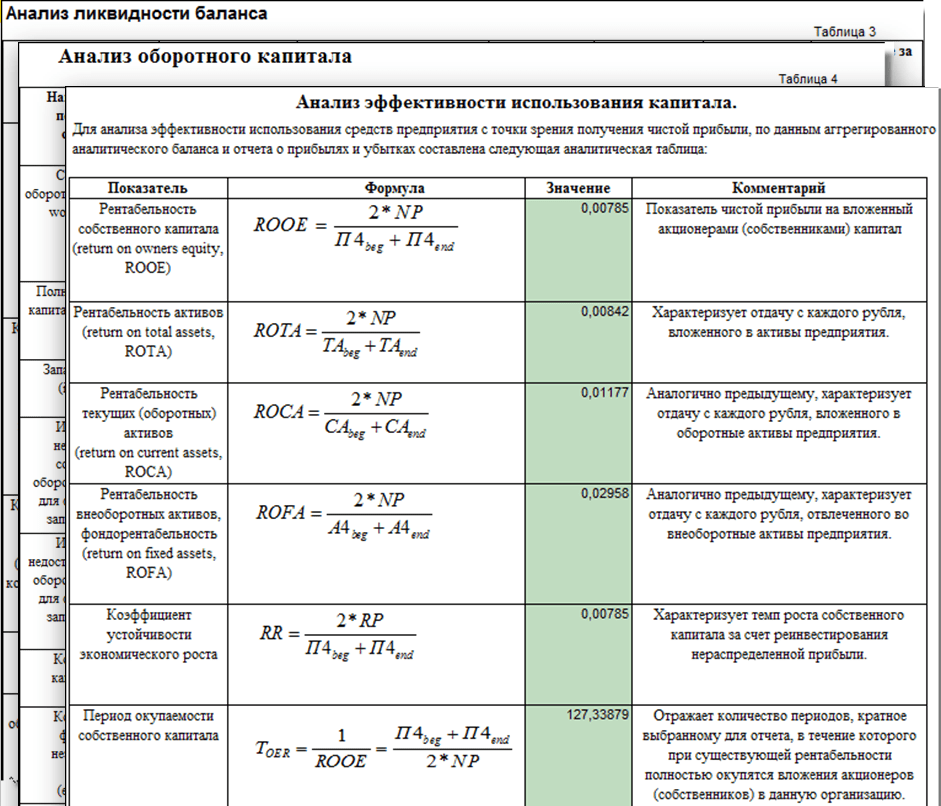

Результаты финансово-хозяйственной деятельности организации оцениваются с помощью следующих абсолютных и относительных показателей:

— прибыль (убыток) от продаж, полученная за период;

— прибыль (убыток) до налогообложения, полученная за период;

— чистая прибыль (непокрытый убыток), полученная за период;

— показатели рентабельности (убыточности).

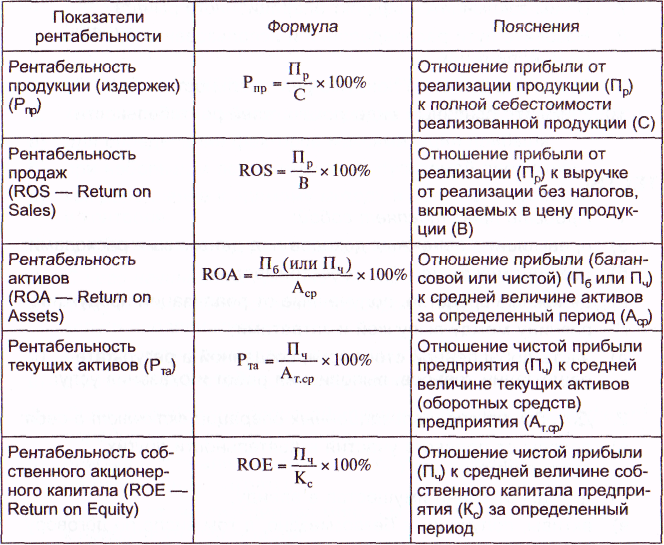

Показатели рентабельности (убыточности) характеризуют эффективность использования активов и источников их формирования.

Рентабельность (убыточность) активов (группы активов — внеоборотных и оборотных) общая — отношение прибыли (убытка) до налогообложения к стоимости активов;

Рентабельность (убыточность) активов (группы активов) чистая — отношение чистой прибыли (непокрытого убытка) за период к стоимости активов;

Рентабельность (убыточность) источников формирования активов общая — отношение прибыли (убытка) до налогообложения к источникам формирования активов;

Рентабельность (убыточность) источников формирования активов (по группам: собственные и заемные) чистая — отношение чистой прибыли (непокрытого убытка) за период к источникам формирования активов;

Рентабельность (убыточность) проданных товаров, продукции, работ, услуг — отношение прибыли (убытка) от продаж к затратам на производство проданных товаров, продукции, работ, услуг.

Рентабельность (убыточность) продаж общая — отношение прибыли (убытка) от продаж к выручке от продаж;

Рентабельность продаж чистая — отношение чистой прибыли (непокрытого убытка) за период к выручке от продаж.

Необходимо отметить, что показатели рентабельности (убыточности), характеризующие эффективность использования чистой прибыли, важны в основном для кредиторов и акционеров организации.

Для органов государственной власти — имеют значения общие показатели рентабельности, с точки зрения взаимосвязи финансового состояния организаций и формирования бюджета.

Открыть полный текст документа

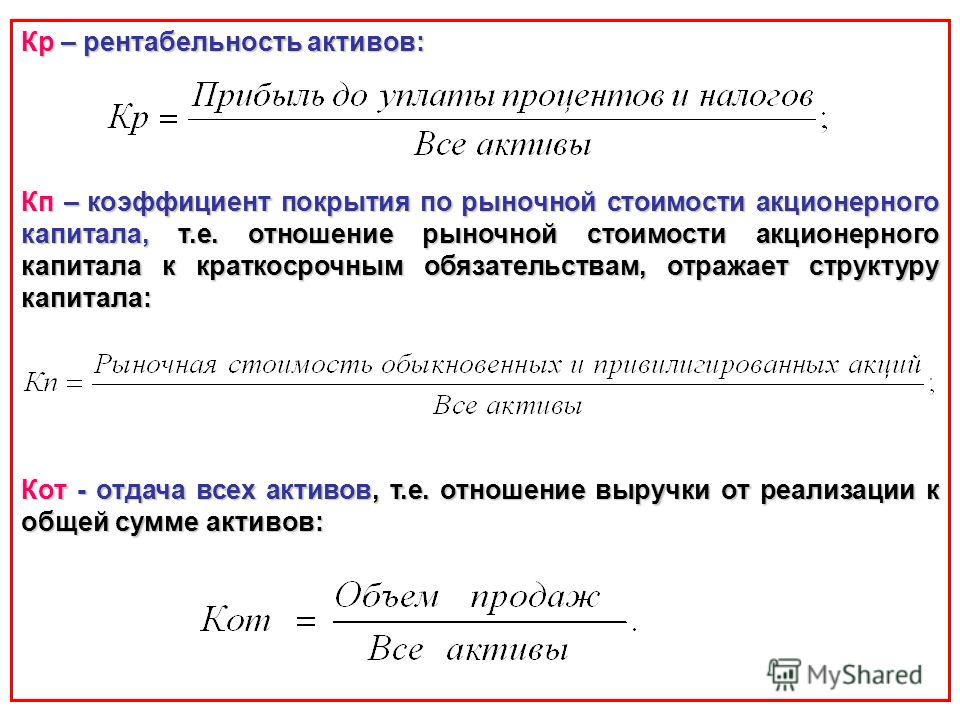

Оценка рентабельности

-

Рентабельность – это прибыльность

Наверное, излишне напоминать, сколь большое значение для инвесторов (кредиторов) имеет прибыльность предприятия – объекта их вложений. Поэтому данный раздел анализа, наряду с оценкой финансовой обеспеченности, есть необходимый аспект анализа, а иногда и достаточный для того, чтобы заверить кредиторов в том, что их инвестиционные доходы будут непременно высокими.

Показатели рентабельности дают представление о прибыли на вложенный капитал, отражая уровень прибыльности тех или иных вложений.

Можно выделить три группы показателей рентабельности (прибыльности):

- рентабельность инвестиций

- рентабельность активов

- рентабельность производства

- рентабельность продаж

Строго говоря, рентабельность активов – это тоже рентабельность инвестиций. Участники предприятия инвестируют свои средства в предприятие, предприятие инвестирует эти средства в активы, активы инвестируются в производство (оборот), каждый оборот приносит прибыль – инвестиционный доход. Другое дело, что внутренние инвестиции инвестициями называть не принято, так сложилась традиция. В ином случае рентабельность активов следовало бы называть рентабельностью внутренних инвестиций, а то, что сейчас называется рентабельностью инвестиций – рентабельностью внешних инвестиций.

Основные критерии оценки рентабельности

Рентабельность инвестиций

Основная концепция: отношение суммы полученной прибыли к сумме средств, вложенных учредителями и/или участниками предприятия. Базовая формула: Прибыль/Инвестиция.

Ограничения: соотноситься должны величины, соответствующие друг другу; то есть, берется сумма определенного рода (происхождения) инвестиций, то и сумма прибыли берется та, которая получена благодаря именно этим инвестициям.

Рентабельность инвестиций. Показывает размер прибыли на вложенный капитал и, в зависимости от поставленных инвесторами задач, может представлять различные показатели. Например:

- Прибыль на суммарный капитал (капиталоотдача).

Рск = П/Вб х 100%

где:

Рск – рентабельность суммарного капитала

П – прибыль

Вб – валюта баланса (среднее арифметическое значение на начало и конец анализируемого периода).Этот критерий иногда относят к критериям оценки рентабельности активов (Прибыль/Активы). В этом нет ошибки. Как уже отмечалось, группу критериев рентабельности активов можно соединить с группой критериев рентабельности инвестиций.

- Прибыль на собственный капитал. Показывает рентабельность инвестиций, первоначально направленных и впоследствии реинвестированных в предприятие его собственниками.

Рча = П/Ск х 100%

где:

Рча – Рентабельность чистых активов

П – прибыль

Ск – собственный капитал (исчисленный как среднее арифметическое между сальдо на начало и на конец отчетного периода).В приведенных формулах показатель прибыли намеренно не конкретизируется, оставляя читателям возможность варьирования: в одних случаях использовать прибыль от реализации продукции (товаров, работ, услуг), в других брать прибыль до налогообложения, в третьих – чистую прибыль (прибыль-нетто). Например:

Рск = (ПН – Дпа)/Ск – ПАн

где:

Рск – рентабельность собственного капитала (рентабельность чистых активов)

ПН – прибыль-неттто (прибыль после налогообложения)

Дпа – дивиденды по привилегированным акциям

Ск – собственный капитал

ПАн – привилегированные акции по номиналу.

Рентабельность активов

Основная концепция: отношение прибыли (дохода от реализации, объема выпуска), полученной(ого) посредством вложения определенных активов (группы активов) в оборот, к стоимости именно этих активов (группы активов).

Базовая формула: Прибыль/Активы.

В отдельных случаях вместо показателя прибыли (числитель) берется показатель выручки от реализации или объема выпуска.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма активов, использованная в том же периоде, что и прибыль (доход от реализации, объем выпуска).

Рентабельность активов. Отражает объем прибыли (доходов от реализации, выпуска продукции) на каждый рубль вложенных средств.

- Рентабельность предприятия. Обобщающий показатель эффективности использования производственных фондов. Отражает объём выпуска продукции на 1 руб среднегодовой стоимости основных производственных фондов и оборотных активов, из которых эта продукция производится:

Рп = Вп/(ОПФ+Он) х 100%

где:

Рп – рентабельность предприятия (его производственных фондов)

Вп – объем выпуска проду

Он – стоимость нормируемых оборотных активов (среднегодовая).

Среднегодовая стоимость основных производственных фондов рассчитывается как частное от деления на 12 полусуммы, полученной путем сложения (и деления на 2) первоначальной стоимости ОПФ, действующих на 1 января отчетного года и на 1 января года, следующего за отчетным, а также первоначальной стоимости этих фондов на каждое первое число остальных одиннадцати месяцев анализируемого года.

Определение средней стоимости ОПФ за промежуточный период (квартал, полугодие, 9 месяцев) осуществляется путем деления на число месяцев анализируемого периода половины величины стоимости ОПФ на 1-е число первого месяца, следующего после окончания периода, а также суммы ОПФ на каждое 1-е число остальных месяцев этого периода.

Среднегодовая (и средняя на любой промежуточный период) стоимость нормируемых оборотных активов рассчитывается аналогично.

К нормируемым оборотным активам относятся: производственные запасы, незавершенное производство, готовая продукция; при этом из запасов исключаются строительные материалы, приобретенные застройщиками с целью капитального строительства, если таковые среди запасов числятся.

К ненормируемым оборотным активам относятся денежные средства и все виды дебиторской задолженности.

- Рентабельность основных производственных фондов (фондоотдача). Отражает доходность использования основных средств, участвующих в производстве продукции:

Фо = Вп/ОПФ х 100%

где:

Фо – фондоотдача (рентабельность производственных фондов)

Вп – объем выпуска продукции за год

ОПФ – стоимость основных производственных фондов (среднегодовая).

Рентабельность производства

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Затраты.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма затрат, понесенных в связи с получением именно этого объема прибыли.

Рентабельность производства. Показывает размер прибыли на каждую вложенную в оборот гривну:

Рп = П/Зп х 100%

где:

Рп – рентабельность производстваП – прибыль, рассчитанная исходя из объема производства

Зп – затраты на производство.

Аналогичным образом определяется рентабельность производства реализованной продукции, если в расчет принимаются показатели прибыли от реализации и расходы, списанные в реализацию (на уменьшение дохода от реализации).

Показатель рентабельности производства, как и другие показатели рентабельности, может рассчитываться как от прибыли-брутто (до налогообложения), так и от прибыли-нетто (после вычета налогов). Можно рассчитать показатели рентабельности отдельных производств (по цехам, участкам или по видам выпускаемой продукции).

Рентабельность продаж

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Нетто-доходы.

Нетто-доходы – это выручка от реализации за вычетом косвенных налогов (НДС и акцизного сбора).

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма доходов, принесших именно этот объем прибыли.

Рентабельность продаж. Характеризует прибыльность предприятия, показывая уровень прибыли на каждый рубль объема продаж:

Рп = П/НД х 100%

где:

Рп – рентабельность продажП – прибыль от продаж

НД – нетто-доходы от продаж.

Аналогичным образом определяется рентабельность продаж в разрезе видов операционной деятельности и даже в разрезе видов товарных групп.

С помощью этого показателя можно определить, насколько предприятие может себе позволить снижение цен, не рискуя понести убытки, а, возможно, и более того: увеличить прибыль, выиграв от увеличения объемов продаж за счет снижения цен.

Данный показатель, как и все последующие (приведенные ниже) показатели рентабельности, может определяться как по прибыли-брутто (прибыли до налогообложения), так и по прибыли-нетто (после налогообложения), а соотношение исчисленных таким образом показателей определяет уровень налогообложения предприятия:

Кн = Рн/Рб

где:

Кн – коэффициент налоговой нагрузки на прибыльРн – рентабельность-нетто (определенная исходя из чистой прибыли)

Рб – рентабельность-брутто (определенная исходя из прибыли до налогообложения)

Если рентабельность снижается.

..

..

Оценка рентабельности – это один из тех аспектов анализа, в котором не задаются общепринятые для всех нормативы значений показателей. Иногда руководствуются отраслевыми нормативами. Но гораздо надежнее каждому отдельно взятому предприятию установить оптимальные нормы прибыли самостоятельно.

Существует такое понятие – минимальная рентабельность. Принято считать, что она должна равняться среднему проценту ставок по банковским депозитам, сложившемуся за отчетный период. То есть, данное утверждение основывается на допущении, что вокруг предприятия стадами бродят потенциальные инвесторы и всё решают: куда выгоднее вложить деньги – в это предприятие, или в банк на депозитный счет. Однако же, если и принимать упомянутую концепцию минимальной рентабельности всерьез, то только при расчете доходности акций, но никак не в анализе рентабельности. Существует много успешных предприятий с рентабельностью на грани 5%, уверенно себя чувствующих на фоне банковских ставок по депозитам 10%. Здесь играет роль масштаб предприятия. Понятно, что крупное и мелкое предприятия одной и той же отрасли будут иметь различные нормы прибыли. Достаточно сравнить крупный хлебокомбинат и сельскую мини-пекарню. Первому может оказаться достаточно и 3%, другой – и при 13% может обанкротиться. В данном случае все решают не относительные, а абсолютные показатели прибыльности.

Здесь играет роль масштаб предприятия. Понятно, что крупное и мелкое предприятия одной и той же отрасли будут иметь различные нормы прибыли. Достаточно сравнить крупный хлебокомбинат и сельскую мини-пекарню. Первому может оказаться достаточно и 3%, другой – и при 13% может обанкротиться. В данном случае все решают не относительные, а абсолютные показатели прибыльности.

Поэтому, говоря об анализе рентабельности в целом для всех предприятий, можно принять к сведению лишь простые критерии: повышение рентабельности (по сравнению с предыдущими периодами или с рентабельностью других предприятий данной отрасли) – хорошо, ее снижение – плохо.

Если при анализе рентабельности выявляется снижение уровня прибыли, то причину искать долго не нужно, они просты: либо предприятие прикладывает недостаточно усилий, чтобы больше зарабатывать, либо нерационально распоряжается заработанным. Притом, неважно, какую рентабельность мы анализируем: рентабельность продаж или рентабельность инвестиций (прибыль на суммарный капитал, прибыль на собственный капитал или прибыль на рубль затрат).

Иногда называют другие, казалось бы, очевидные (исходя из формулы расчета) причины снижения рентабельности: либо недостаточные объемы продаж, либо низкие цены. Последнее не совсем верно, и первое не всегда.

Хотя объемы действительно имеют существенное значение, ведь при огромных объемах производства и продаж можно и с минимальной рентабельностью (прибыльностью) иметь внушительную цифру абсолютного значения прибыли. Но падение объемов продаж чаще всего объясняют снижением спроса на продукцию. А может не в спросе дело, а в предложении? Возможно, отдел сбыта не занимается прямыми своими обязанностями – маркетингом, а только пассивно регистрирует текущие продажи. Хотя, при определенных изменениях на рынке, спрос действительно может упасть. Но, в таком случае, те же “маркетологи” должны были своевременно выявить, какие именно произошли изменения (что если переселение целого квартала в районе, до этого считавшемся самым благоприятным для сбыта?) и столь же своевременно доложить об этом руководству.

Но возможно и другое: причина низкой рентабельности кроется в повышении затрат на производство и реализацию продукции. Тогда надо проверить, насколько приемлемы цены поставщиков, с которыми отдел снабжения заключил договоры. А, возможно, и отдел снабжения ни при чем, а причина роста затрат в банальной их бесконтрольности со стороны работников или самого же руководства. Например, нерациональный расход электроэнергии, газа, воды, тепла, необоснованные командировочные расходы и расходы на оплату услуг связи. Конечно, простое решение о “закручивании гаек” здесь не всегда уместно. Сначала стоит выяснить, не настала ли пора заменить оборудование на новое, более рационально потребляющее электроэнергию, может в санитарных комнатах и лабораториях есть смысл поставить автоматические ограничители подачи воды, может теплосеть требует ремонта и т. д., ведь такие вложения очень быстро окупаются. Возможно, для повышения прибыльности надо расстаться с частью основных средств, которые по причине недостаточной загруженности стали обременительными для бюджета предприятия или, если есть возможность, сдать их в аренду. Хотя, надо заметить, этот источник повышения прибыльности не бесконечный.

Хотя, надо заметить, этот источник повышения прибыльности не бесконечный.

Если анализируется рентабельность на суммарный капитал, то при ее снижении надо обратить внимание на состояние оборотных средств, возможно, произошло затоваривание готовой продукцией или образовались сверхнормативные запасы, а, может, дебиторская задолженность непомерно выросла. Так, или иначе, но в этом случае показатель рентабельности следует связать с показателем оборачиваемости.

Выводы. Рентабельность может снижаться вследствие:

- снижения объемов продаж

- увеличения затрат на производство и реализацию продукции

- неоправданного прироста активов в обороте.

В свою очередь, снижение объемов продаж может быть вызвано снижением спроса или неудовлетворительной работы по продвижению продукции на рынке, а увеличение затрат – повышением цен поставщиков, перебоями в поставках, вызывающих простои, отсутствием надлежащего контроля за расходами, несоответствием между производственной мощностью и объемами загрузки оборудования, непредвиденными штрафными санкциями. Если выявляется прирост активов в обороте, их низкая оборачиваемость, то причины, скорей всего, кроются в недостаточной деловой активности лиц, ответственных за состояние товарно-материальных запасов, незавершенки и состояние расчетов с покупателями (заказчиками). Здесь версий гораздо больше, и чтобы выявить причины и устранить последствия, надо основательно проверить каждую. В любом случае надо опять-таки подключать социальный фактор.

Если выявляется прирост активов в обороте, их низкая оборачиваемость, то причины, скорей всего, кроются в недостаточной деловой активности лиц, ответственных за состояние товарно-материальных запасов, незавершенки и состояние расчетов с покупателями (заказчиками). Здесь версий гораздо больше, и чтобы выявить причины и устранить последствия, надо основательно проверить каждую. В любом случае надо опять-таки подключать социальный фактор.

Следует также помнить, что в случае, если анализ склоняет к выводам о снижении объемов продаж или увеличении активов в обороте, способов исправления ситуации может оказаться достаточно, чтобы устранить причины, но если виной всему – увеличение затрат, тут надо отнестись к соответствующим мероприятиям с некоторой долей осторожности, ведь источник их снижения может оказаться не бесконечным. Возможно, лучшим выходом окажется решение о переориентации производства на другую продукцию.

Если же оказывается, что рентабельность в норме даже притом, что показатели других разделов анализа неблагоприятны (полная финансовая зависимость от кредиторов, низкая ликвидность), то такое состояние означает, что предприятие умудряется оперативно управлять своими финансовыми ресурсами. Это достигается путем максимально возможного затягивания с погашением срочных обязательств или путем привлечения все новых и новых кредитов, или путем постоянного “выбивания” авансов у покупателей (заказчиков), или, может, менеджеры сумели организовать работу “с колес”, т. е. без закупки запасов впрок. И в этом, в общем-то, нет ничего плохого. Важно лишь, как долго может предприятие выдержать такие темпы, поскольку всегда сохраняется опасность изменения ситуации, как на рынке закупок, так и на рынке продаж, а от этого в данном случае предприятие не защищено, ему нужны непрерывные закупки и так же непрерывные продажи. Первый же продолжительный простой на таком предприятии может оказаться фатальным.

Это достигается путем максимально возможного затягивания с погашением срочных обязательств или путем привлечения все новых и новых кредитов, или путем постоянного “выбивания” авансов у покупателей (заказчиков), или, может, менеджеры сумели организовать работу “с колес”, т. е. без закупки запасов впрок. И в этом, в общем-то, нет ничего плохого. Важно лишь, как долго может предприятие выдержать такие темпы, поскольку всегда сохраняется опасность изменения ситуации, как на рынке закупок, так и на рынке продаж, а от этого в данном случае предприятие не защищено, ему нужны непрерывные закупки и так же непрерывные продажи. Первый же продолжительный простой на таком предприятии может оказаться фатальным.

Подытоживая все сказанное, можно дать для всех предприятий универсальный рецепт хорошего здоровья, который, впрочем, никого не удивит: вся стратегия планирования, прогнозирования и бюджетирования должна быть направлена на максимизацию финансовых результатов – прибыли. Возможности проводить мероприятия по рациональному использованию ресурсов рано или поздно исчерпаются. Менеджеры предприятия, как бы хорошо оно ни работало в данный момент времени, должны постоянно находиться в поиске новых источников прибыли и новых возможностей ее максимизации. Как видим, и здесь подключается социальный фактор. Что ж, “кадры решают все”.

Менеджеры предприятия, как бы хорошо оно ни работало в данный момент времени, должны постоянно находиться в поиске новых источников прибыли и новых возможностей ее максимизации. Как видим, и здесь подключается социальный фактор. Что ж, “кадры решают все”.

1 В этом случае – именно первоначальной стоимости, а не остаточной (балансовой), как принято считать. Подробнее о расчете среднегодовой стоимости ОС см. в разделе «Оценка имущественного состояния».

2 Что равнозначно состоянию на конец дня 31 декабря отчетного года – момент, которым датируется годовой бухгалтерский баланс.

3 Предыдущий показатель (рентабельность предприятия) также может называться фондоотдачей, т. к. все производственные фонды предприятия составляют его основные средства и производственные запасы, посредством которых и из которых производится продукция.

ФНС обновила среднеотраслевые показатели для планирования налоговых проверок

Александр Труханов, бухгалтер-консультант GenplaceВ последнее время налоговые органы осуществляют подход к организации контрольной работы в соответствии с концепцией планирования выездных налоговых проверок (ВНП), утвержденной приказом ФНС России от 30. 05.2007 № ММ-3-06/333@. Критерии отбора налогоплательщиков на проведение выездной налоговой проверки носят открытый характер. Расскажу как с их помощью максимально обезопаситься от ВНП.

05.2007 № ММ-3-06/333@. Критерии отбора налогоплательщиков на проведение выездной налоговой проверки носят открытый характер. Расскажу как с их помощью максимально обезопаситься от ВНП.

Список общедоступных критериев для самостоятельной оценки рисков, используемых налоговыми органами при отборе налогоплательщиков для проведения ВНП, приведен в Приложении №2 к приказу ФНС России от 30.05.2007 №ММ-3-06/333@. Помимо соблюдения уровня МРОТ при выплате сотрудникам зарплаты и проверки контрагентов на добросовестность, необходимо ориентироваться на отраслевые показатели налоговой нагрузки и рентабельности.

На днях ФНС утверждены средние показатели налоговой нагрузки и рентабельности за 2018 г., Данные размещены на официальном сайте налоговой службы. Если ваши показатели отклоняются от средних величин в меньшую сторону, есть риск включения в план проведения ВНП.

Налоговая нагрузка

Расчет налоговой нагрузки позволяет контролировать уровень фискального обременения по действующим налогам. Размер фискального обременения — это отношение суммы налогов компании к сумме полученной выручки, определенной по данным бухгалтерского учета за отчетный период.

Размер фискального обременения — это отношение суммы налогов компании к сумме полученной выручки, определенной по данным бухгалтерского учета за отчетный период.

Рассчитать налоговую нагрузку можно с помощью официального калькулятора ФНС

Для корректного расчета показателя следует учитывать рекомендации, закрепленные в Письмах Минфина от 11.01.2017 № 03-01-15/208, ФНС от 22.03.2013 № ЕД-3-3/1026@.

- В расчет включайте все суммы фискальных платежей, которые были начислены налогоплательщиком в отчетном периоде.

- Учтите платежи, которые компания уплачивает в качестве налогового агента. Например, НДФЛ по работникам также включайте в расчетные данные.

- Исключите суммы ввозного НДС.

- Не учитывайте таможенные пошлины, уплачиваемые по действующему законодательству.

- Не включайте в расчет суммы начисленных страховых взносов.

Полученный результат необходимо сравнить с отраслевыми показателями по данным налоговой службы.

Если данные налоговой нагрузки, полученные вами, меньше среднеотраслевых, есть опасения попасть в список на проведение ВНП или получить приглашение на комиссию по легализации.

Если данные налоговой нагрузки, полученные вами, меньше среднеотраслевых, есть опасения попасть в список на проведение ВНП или получить приглашение на комиссию по легализации.Если Ваш вид деятельности в таблицах ФНС не поименован, необходимо сравнить налоговую нагрузку со средней по России. За 2018 год она составила 11%.

Рентабельность

Налоговые органы интересуют два показателя рентабельности:

— рентабельность активов по видам экономической деятельности;

— рентабельность продаж товаров / продукции / работ / услуг.

Рассчитать рентабельность можно с помощью нашего калькулятора или по следующим формулам:

— Рентабельность активов:

Рентабельность активов

= Стр. 2300 «Прибыль (убыток) до налогообложения» отчета о финансовых результатах

/ Стр. 1600 «БАЛАНС (актив)» годового баланса

* 100%

— Рентабельность продаж:

Рентабельность продаж

= Стр. 2200 «Прибыль (убыток) от продаж» отчета о финансовых /результатах

/ Стр. 2120 «Себестоимость продаж» + Стр. 2210 «Коммерческие расходы» + Стр. 2220 «Управленческие расходы» отчета о финансовых результатах

2120 «Себестоимость продаж» + Стр. 2210 «Коммерческие расходы» + Стр. 2220 «Управленческие расходы» отчета о финансовых результатах

* 100%

Полученные цифры также необходимо сравнить с данными ФНС.

Если он меньше хотя бы на 10% последствия будут те же, что и при недостаточной налоговой нагрузке.

Конечно, придерживаясь общедоступных критериев оценки рисков и среднеотраслевых показателей налоговой нагрузки и рентабельности, вы не исключите риск проведения выездной налоговой проверки на 100% Но эти меры помогут максимально снизить привлечения внимания со стороны налоговых органов.

CFA — Коэффициенты рентабельности | программа CFA

См. начало:

Способность получать прибыль от вложенного капитала является ключевым фактором, определяющим общую стоимость компании и стоимость выпущенных ею ценных бумаг. Поэтому многие аналитики фондового рынка рассматривают прибыльность компании как ключевое направление их аналитических усилий.

Прибыльность или рентабельность (англ. ‘profitability’) отражает конкурентное положение компании на рынке, и как следствие этого, качество руководства компанией.

Отчет о прибылях и убытках раскрывает источники выручки и компоненты выручки и расходов.

Прибыль компании может быть распределена среди акционеров или реинвестирована в компанию. Реинвестирование прибыли повышает платежеспособность и обеспечивает запас средств, чтобы справиться с краткосрочными финансовыми проблемами.

Расчет коэффициентов рентабельности.

Коэффициенты рентабельности (англ. ‘profitability ratios’) оценивают прибыль, заработанную компанией в течение отчетного периода. Иллюстрация 15 содержит определения общерпинятых и наиболее часто используемых показателей рентабельности.

Коэффициенты рентабельности продаж или выручки (англ. ‘return on sales profitability ratios’) выражают различные промежуточные итоги отчета о прибылях и убытках (например, валовую, операционную и чистую прибыль) в процентах от выручки.

По сути, эти показатели являются частью вертикального процентного анализа отчета о прибылях и убытках, обсуждавшегося ранее.

Коэффициенты рентабельности или доходности инвестиций (англ. ‘investment profitability ratios’) оценивают прибыль по отношению к активам, собственному капиталу или общему капиталу компании.

Коэффициент операционной ROA (рентабельности активов) использует операционную прибыль, то есть прибыль до вычета процентов по заемному капиталу. В показателях ROA и ROE в качестве прибыли используется чистая прибыль, то есть, прибыль после вычета процентов по заемному капиталу.

В показателе рентабельности обыкновенного акционерного капитала, прибыль оценивается как чистая прибыль за вычетом дивидендов по привилегированным акциям (поскольку привилегированные дивиденды являются прибылью, относящейся привилегированному акционерному капиталу).

Иллюстрация 15. Определения общепринятых и наиболее часто используемых показателей рентабельности.

|

Показатели рентабельности |

Числитель |

Знаменатель |

|

|---|---|---|---|

|

Рентабельность выручки (продаж) |

|||

|

Gross profit margin |

Рентабельность по валовой прибыли (валовая рентабельность) |

Валовая прибыль |

Выручка |

|

Operating profit margin |

Рентабельность по операционной прибыли (операционная рентабельность) |

Операционная прибыль |

Выручка |

|

Pretax margin |

Рентабельность по прибыли до налогообложения |

EBT (прибыль до налогов, но после процентов) |

Выручка |

|

Net profit margin |

Рентабельность по чистой прибыли (чистая рентабельность) |

Чистая прибыль |

Выручка |

|

Рентабельность инвестиций |

|||

|

Operating ROA |

Операционная рентабельность активов |

Операционная прибыль |

Средние общие активы |

|

ROA |

Рентабельность активов |

Чистая прибыль |

Средние общие активы |

|

Return on total capital |

Рентабельность общего капитала |

EBIT |

Средний краткосрочный и долгосрочный долг и собственный капитал |

|

ROE |

Рентабельность собственного капитала |

Чистая прибыль |

Средний общий капитал |

|

Return on common equity |

Рентабельность обыкновенного акционерного капитала |

Чистая прибыль — Дивиденды по привилегированным акциям |

Средний обыкновенный акционерный капитал |

Примечания:

- Термин «sales» (продажи) в названии коэффициента используется как синоним выручки (revenue).

- Некоторые финансовые аналитики при расчете рентабельности по операционной прибыли используют EBIT в качестве быстрого представления операционной прибыли. Обратите внимание, что EBIT, строго говоря, включает в себя внереализационные статьи, такие как дивиденды полученные и прибыли и убытки по инвестициям в ценные бумаги. Чрезвычайно важно, чтобы аналитик был последователен в формулах коэффициентов, как при сравнении разных компаний, так и при анализе одной компании за разные периода.

Интерпретация коэффициентов рентабельности.

Далее мы обсудим интерпретацию и анализ показателей рентабельности, представленных в Иллюстрации 15.

Для каждого коэффициента рентабельности, более высокое значение указывает на большую рентабельность.

Рентабельность по валовой прибыли / Валовая рентабельность (Gross profit margin).

Рентабельность по валовой прибыли показывает, какая доля выручки покрывает операционные и прочие расходы, и генерирует прибыль.

Более высокая рентабельность по валовой прибыли указывает на сочетание более высокую цену продукции и снижение себестоимости продукции.

Возможность устанавливать более высокую цену сдерживается конкуренцией, поэтому валовая прибыль зависит от (и, как правило, обратно пропорциональна) конкуренции в отрасли.

Если продукт имеет конкурентное преимущество (например, лучший брендинг, лучшее качество или эксклюзивная технология), компании проще устанавливать на него большую цену.

С точки зрения затрат, более высокое значение этого коэффициента также может означать, что компания имеет конкурентное преимущество в себестоимости продукции.

Рентабельность по операционной прибыли / операционная рентабельность (Operating profit margin).

Операционная прибыль рассчитывается как валовая прибыль за вычетом операционных расходов.

Таким образом, если рентабельность по операционной прибыли растет быстрее, чем рентабельность по валовой прибыли, это может указывать на улучшение контроля операционных затрат, таких как административные накладные затраты.

И наоборот, снижение рентабельности по операционной прибыли может быть индикатором ухудшения контроля над затратами.

Рентабельность по прибыли до налогообложения (Pretax Margin).

Прибыль до налогообложения (также называемая «earnings before tax» или «EBT») рассчитывается как операционная прибыль за вычетом процентов.

Таким образом, коэффициент рентабельности по прибыли до налогообложения показывает отношение прибыли до уплаты налогов к выручке.

Этот коэффициент отражает влияние на рентабельность заемных средств и других (внереализационных) доходов и расходов.

Если рентабельность по прибыли до налогообложения растет в основном за счет увеличения внереализационных доходов, финансовый аналитик должен оценить, отражает ли это увеличение целенаправленное изменение бизнес-стратегии компании и, следовательно, вероятность того, что этот рост будет продолжаться.

Рентабельность по чистой прибыли / Чистая рентабельность (Net profit margin).

Чистая прибыль (также называемая ‘net income’), рассчитывается как выручка за вычетом всех расходов.

Чистая прибыль включает в себя как регулярные (повторяющиеся), так и нерегулярные статьи отчета о прибылях и убытках.

В целом, чистая прибыль, которая используется при расчете рентабельности по чистой прибыли, должна корректироваться на нерегулярные (единовременные) статьи, чтобы дать лучшее представление о потенциальной будущей прибыльности компании.

ROA или рентабельность активов (Return on assets).

Коэффициент ROA оценивает прибыль, заработанную компанией за счет ее активов.

Чем выше это соотношение, тем больше прибыли генерируется при данном уровне активов. Большинство финансовых баз данных вычислить этот коэффициент по следующей формуле:

\( \large \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} \over \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} \)

Проблема с этой формулой заключается в том, что чистая прибыль подлежит распределению среди акционеров, в то время как активы финансируются за как за счет акционеров (т. е. собственного капитала), так и за счет кредиторов (т.е. долга).

е. собственного капитала), так и за счет кредиторов (т.е. долга).

Процентные расходы (т.е. доход кредиторов) уже вычтены в числителе. Поэтому некоторые аналитики предпочитают добавлять назад процентные расходы в числителе.

В таких случаях сумма процентов должна быть скорректирована на сумму налога на прибыль, так как чистая прибыль является прибылью после уплаты налогов.

С учетом этой корректировки, ROA будет рассчитываться следующим образом:

\( \large \substack{\textbf{Чистая прибыль} \\ \textbf{(Net income)}} + \substack{\textbf{Процентные расходы} \\ \textbf{(Interest expense)}} \left (1 — \substack{\textbf{Налоговая ставка} \\ \textbf{(Tax rate)}} \right ) \over \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} \)

Кроме того, некоторые аналитики вычисляют ROA на допроцентной и доналоговой основе (см. операционную ROA в Иллюстрации 15), по формуле:

\( \large \substack{\textbf{Операционная прибыль или EBIT} \\ \textbf{(Operating income or EBIT)}} \over \substack{\textbf{Средние общие активы} \\ \textbf{(Average total assets)}} \)

В этой формуле ROA используется прибыль до вычета процентов по заемному капиталу (то есть, операционная прибыль или EBIT).

Этот показатель отражает рентабельность всех активов, вложенных в компанию, не зависимо от способа их финансирования (собственный или заемный капитал).

Какую бы форму ROA не выбрал аналитик, он должен использовать ее последовательно при сравнении с показателями других компаний или за другие периоды.

См. также:

Как вычислять и анализировать рентабельность активов и собственного капитала?

Рентабельность общего капитала (Return on total capital).

Рентабельность общего или совокупного капитала оценивает прибыль, которую компания зарабатывает со всего капитала, который она использует (краткосрочный и долгосрочный долг, собственный капитал).

Как и в операционной ROA, прибыль оценивается до вычета процентов по заемному капиталу (то есть, в числителе используется операционная прибыль или EBIT).

ROE или рентабельность собственного капитала (Return on equity).

ROE оценивает прибыль, заработанную компанией за счет ее собственного капитала, включая миноритарный, привилегированный и обыкновенный акционерный капитал.

Как уже отмечалось выше, эта рентабельность оценивается по чистой прибыли (т.е. проценты по заемному капиталу не включаются в расчет рентабельности собственного капитала).

Разновидностью ROE является коэффициент рентабельности обыкновенного акционерного капитала (Return on equity capital), который оценивает прибыль, приходящуюся только на обыкновенные акции компании.

См. также: Рентабельность собственного капитала.Коэффициенты ROA и ROE являются важными показателями рентабельности и будут рассмотрены более подробно в одном из следующих разделов.

Как и другие коэффициенты, коэффициенты рентабельности следует оценивать индивидуально и вместе с другими показателями, чтобы получить представление о том, что является движущей силой рентабельности (операционная или неоперационная деятельность).

Пример 12 демонстрирует расчет и анализ показателей рентабельности с использованием комментариев руководства к отчетности (MD&A), которые объясняют тенденции в коэффициентах.

Пример (12) расчета и анализа коэффициентов рентабельности.

Вспомним Пример 1, в котором анализ финансовых показателей показал, что валовая прибыль компании Apple снизилась за три года, с FY2015 по FY2017.

Аналитик решил расширить анализ рентабельности компании Apple, используя период в пять лет.

Он собирает данные о выручке и вычисляет следующие показатели рентабельности, основываясь на информации из годовых отчетов компании Apple:

|

$, млн. |

2017 |

2016 |

2015 |

2014 |

2013 |

|---|---|---|---|---|---|

|

Выручка |

229,234 |

215,639 |

233,715 |

182,795 |

170,910 |

|

Валовая прибыль |

88,186 |

84,263 |

93,626 |

70,537 |

64,304 |

|

Операционная прибыль |

61,344 |

60,024 |

71,230 |

52,503 |

48,999 |

|

Прибыль до налогообложения |

64,089 |

61,372 |

72,515 |

53,483 |

50,155 |

|

Чистая прибыль |

48,351 |

45,687 |

53,394 |

39,510 |

37,037 |

|

|

38. |

39.08% |

40.06% |

38.59% |

37.62% |

|

Рентабельность по операционной прибыли |

26.76% |

27.84% |

30.48% |

28.72% |

28.67% |

|

Рентабельность по прибыли до налогообложения |

27.96% |

28.46% |

31.03% |

29.26% |

29.35% |

|

Рентабельность по чистой прибыли |

21.09% |

21.19% |

22.85% |

21.61% |

21.67% |

Оцените общую тенденцию показателей рентабельности компании Apple за пятилетний период.

Решение:

Выручка устойчиво увеличивалась до 2015 года, снизилась в 2016 году, и несколько выросла в 2017.

Как отмечено в Примере 1, снижение выручки в 2016 году было связано со снижением объемов продаж iPhone и ослаблением курсов иностранных валют.

Рентабельность также выросла с 2013 до 2015 года и снизилась в 2016 году. Тем не менее, несмотря на увеличение объема продаж в 2017 году, все коэффициенты рентабельности незначительно снизились, что указывает на то, что затраты росли быстрее, чем выручка.

Несмотря на колебания, итоговая рентабельность по чистой прибыли компании Apple была относительно стабильной в течение пятилетнего периода.

См. далее:

Показатели рентабельности капитала

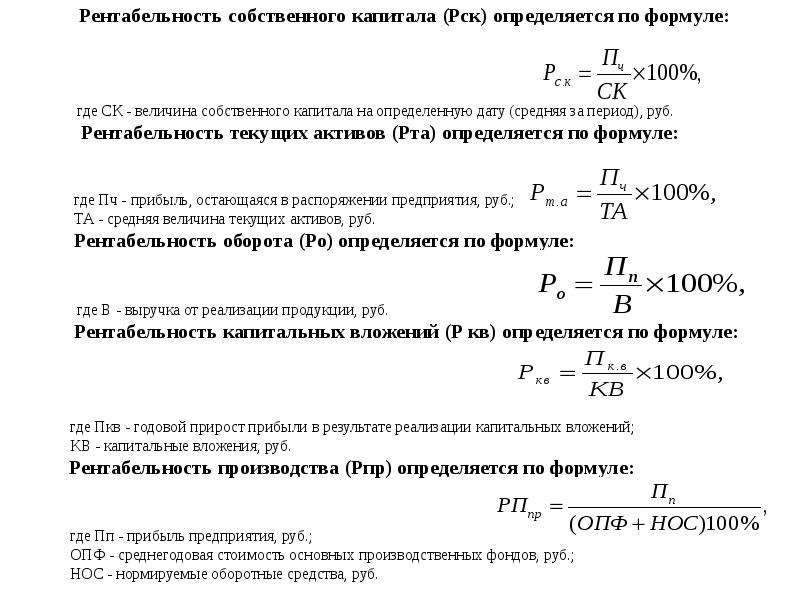

Сущность показателей рентабельности

Определение 1

Рентабельность характеризует доходность деятельности. Это относительный показатель, выражающийся в соотношении вложенных средств и полученного дохода. Величина показателя имеет только положительные значения, так как при получении предприятием убытка показатели рентабельности не рассчитываются.

Как таковых нормативных значений показателей рентабельности нет, однако в различных источниках можно найти среднестатистические значения в разрезе отраслей, стран и т.д.

Замечание 1

Показатели рентабельности наиболее полно отражают эффективность предприятия, поэтому широко используются при проведении финансового анализа. Рентабельность можно анализировать как в целом по предприятию, так и по отдельным направлениям деятельности.

При принятии решения о вложении средств необходимо сравнивать показатели рентабельности организации с аналогичными предприятиями в других отраслях, процентными ставками по банковским депозитам, доходностью ценных бумаг и др. Если доходность выбранного для инвестирования предприятия ниже уровня доходов по сравнению с другими возможными способами размещения средств и рентабельность не показывает динамики роста, то следует отказаться от размещения капитала в данном предприятии.

Замечание 2

Рентабельность капитала отражает доход получаемый на единицу вложенных средств.

Показатели рентабельности капитала

В ходе проведения финансового анализа рассчитывают следующие показатели рентабельности капитала:

- Рентабельность совокупного капитала выражается как соотношение прибыли до налогообложения и среднегодовой стоимости совокупных активов

- Рентабельность капитала по чистой прибыли рассчитывается как отношение чистой прибыли к среднегодовой стоимости совокупных активов

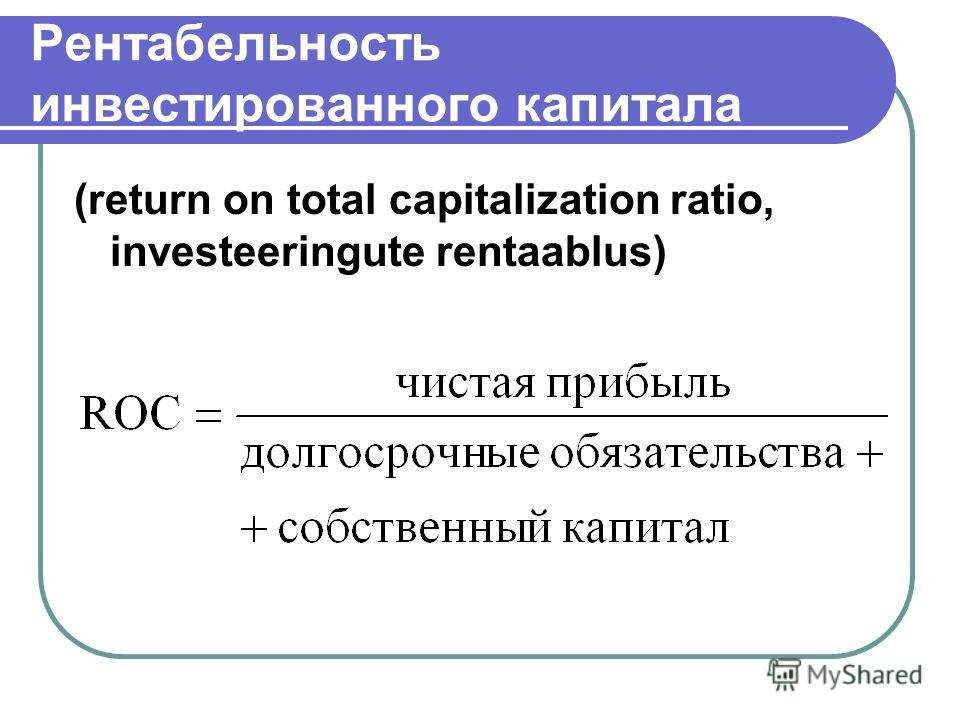

- Рентабельность долгосрочных инвестиций — соотношение прибыли до налогообложения к величине собственного капитала и долгосрочных обязательств. Данный показатель наиболее интересен инвесторам при принятии решения о вложении средств, так как показывает эффективность использования инвестированных средств.

- Рентабельность основного капитала — соотношение прибыли до налогообложения к среднегодовой стоимости основных средства

- Рентабельность оборотного капитала — соотношение прибыли до налогообложения к среднегодовой стоимости оборотных средств

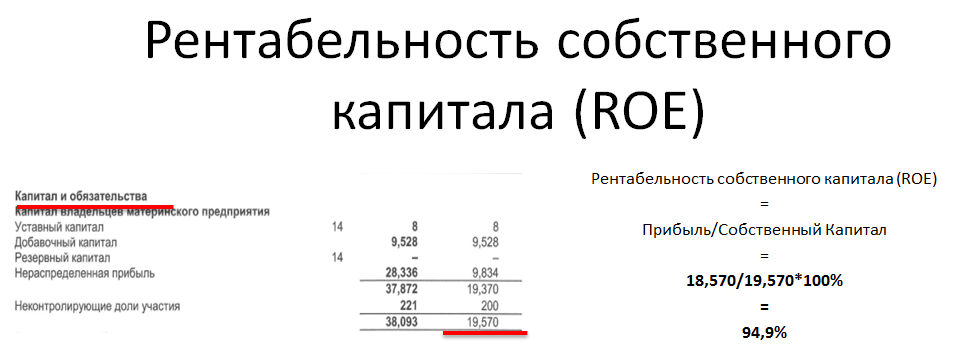

- Рентабельность собственного капитала — соотношение чистой прибыли к среднегодовой стоимости собственного капитала. Этот показатель наиболее интересен собственникам предприятия, так как характеризует эффективность использования средств владельца.

- Рентабельность заемного капитала — соотношение прибыли до налогообложения с величиной заемного капитала.

Готовые работы на аналогичную тему

Замечание 3

При этом следует понимать, что чем больше доля заемных средств в совокупном капитале предприятия, тем меньше величина рентабельности, за счет платы за использование привлеченных ресурсов (плата за пользование кредитом, процентная ставка по договору займа и т.д.).

При проведении финансового анализа показатели рентабельности капитала рассматриваются в динамике. В случае ухудшения показателей отчетного периода по сравнению с предыдущим в ходе анализа выявляются и анализируются причины снижения рентабельности и возможные пути решения проблем.

Кроме размера прибыли, при расчете рентабельности капитала можно использовать показатель выручки от реализации продукции. В таком случае расчет характеризует уровень продаж на каждый рубль вложений в имущество предприятия.

Рентабельность собственного капитала

Рента́бельность (от нем. rentabel[1] — доходный, полезный, прибыльный) — относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, её формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несёт в себе каждая полученная денежная единица. Показатели рентабельности часто выражают в процентах.

Показатели рентабельности

Основные показатели:

Дополнительные показатели:

- Рентабельность основных средств = Чистая прибыль / Основные средства

- Рентабельность персонала (ROL) = Чистая прибыль / сумма затрат на персонал (фот, и др. затраты связанные с работниками)

- Коэффициент базовой прибыльности активов (Basic earning power) — отношение прибыли до уплаты налогов и процентов к получению к суммарной величине активов. BEP = EBITDA/Активы × 100 %

- Рентабельность инвестированного, перманентного капитала (ROIC) — отношение чистой операционной прибыли к среднему за период собственному и долгосрочному заёмному капиталу. ROIC = EBIT × (100 % — Ставка налога на прибыль) / Инвестированный капитал. В частном случае, при использовании в качестве инвестированного капитала заемных средств ROIC = (EBIT × (100 % — ставка налога на прибыль) — сумма % по заемному капиталу) / (собственный капитал+заемный капитал)

- Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE)

- Рентабельность суммарных активов (ROTA) = Прибыль до налогообложения / Совокупные активы

- Рентабельность активов бизнеса (ROBA)

- Рентабельность чистых активов (RONA) = Прибыль до налогообложения / Чистые активы

- Рентабельность производства = Прибыль / (Стоимость основных фондов + стоимость оборотных средств)

- Рентабельность наценки (Profitability of the margin) — отношение себестоимости продукции к его продажной цене

- и пр. (см. коэффициенты рентабельности в финансовых коэффициентах)

- Рентабельность Себестоимости (Profitability of the Cost of Sales) — отношение прибыли к закупочной стоимости.

Рентабельность продаж

Рентабельность продаж (англ. Return on Sales, ROS) — коэффициент рентабельности, который показывает долю прибыли в каждой заработанной денежной единице. Обычно рассчитывается как отношение операционной прибыли (прибыли до налогообложения)[2] за определённый период к выраженному в денежных средствах объему продаж за тот же период.

Рентабельность продаж = (операционная прибыль / объём продаж)

Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях. Часто используется для оценки операционной эффективности компаний. Однако следует учитывать, что при равных значениях показателей выручки, операционных затрат и прибыли до налогообложения у двух разных фирм рентабельность продаж может сильно различаться вследствие влияния объёмов процентных выплат на величину чистой прибыли.

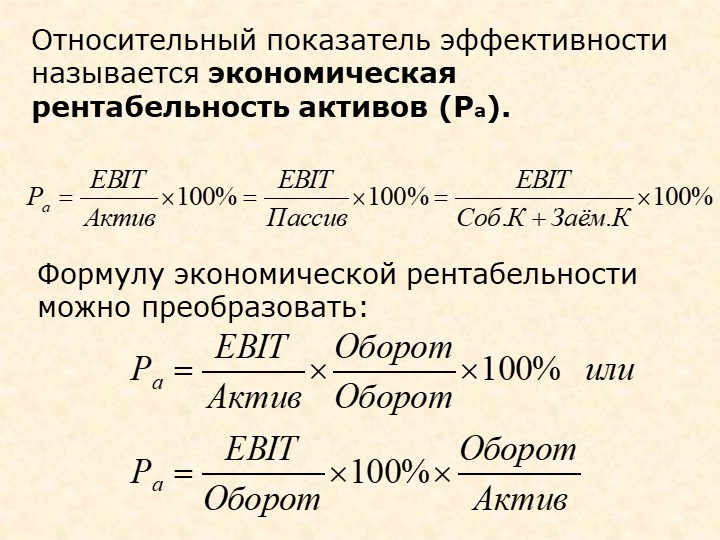

Рентабельность активов

Рента́бельность акти́вов (англ. return on assets, ROA) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на среднюю величину активов организации за этот же период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает способность активов компании порождать прибыль.

Рентабельность активов — индикатор доходности и эффективности деятельности компании, очищенный от влияния объёма заемных средств. Применяется для сравнения предприятий одной отрасли и вычисляется по формуле: Рентабельность активов = Чистая прибыль за период / Средняя величина активов за период.

Ra=P/A{\displaystyle Ra=P/A}

где: Ra — рентабельность активов, P — прибыль за период, A — средняя величина активов за период.

Рентабельность активов отражает, сколько приходится прибыли на каждую денежную единицу, вложенную в имущество организации.

Рентабельность производства

Рентабельность производства рассчитывается как отношение общей суммы прибыли (балансовой прибыли) к среднегодовой стоимости основных и оборотных средств. Формула расчета рентабельности производства имеет следующий вид:

Rпроизв = Пр / (ОФ + ОбС) × 100,

где:

Rпроизв — рентабельность производства;

ОФ — средняя для расчетного периода стоимость основных производственных фондов;

ОбС — средняя стоимость оборотных средств.

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. return on equity, ROE) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на собственный капитал организации. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает отдачу на инвестиции акционеров с точки зрения учётной прибыли.

Формула Дюпон

При всей простоте, в методике отражены три важные составляющие: структура рисков бизнеса, динамика изменения рисков, дополнительная оценка стоимости капитала

ROE = (Чистая прибыль / Выручка) × (Выручка / Активы) × (Активы / Собственный капитал)

= (рентабельность чистой прибыли (NPM)) × (оборачиваемость активов) × (коэффициент капитализации)

= (Чистая прибыль / Собственный капитал)

Рентабельность подрядных услуг

Этот показатель может использоваться для конкурсной оценки эффективности каждого из подрядчиков, а также для оценки экономии от предоставления услуги. Рассчитывается как отношение разницы затрат при непредоставлении и предоставлении услуги к затратам при предоставлении услуги.

Ру = (З0 — З1) / З1

При этом подразумевается, что непредоставленная услуга приведет к более значительным затратам организации, например на штрафы.

См. также

Примечания

Источники

Рентабельность совокупных активов (ROTA) Определение

Какова рентабельность совокупных активов?

Рентабельность общих активов (ROTA) — это коэффициент, который измеряет прибыль компании до вычета процентов и налогов (EBIT) по отношению к ее общим чистым активам. Он определяется как соотношение между чистой прибылью и общими средними активами, или сумма финансового и операционного дохода, получаемого компанией в финансовом году, по сравнению со средней величиной совокупных активов этой компании.

Коэффициент считается показателем того, насколько эффективно компания использует свои активы для получения прибыли.EBIT используется вместо чистой прибыли, чтобы показатель был ориентирован на операционную прибыль без влияния налоговых или финансовых различий по сравнению с аналогичными компаниями.

Рентабельность совокупных активов (ROTA)

Ключевые выводы

- Рентабельность общих активов показывает, насколько эффективно компания использует свои активы для получения прибыли.

- Показатель ROTA может использоваться для определения компаний, которые сообщают о наиболее эффективном использовании своих активов по сравнению с их доходами.

- Существует некоторая озабоченность по поводу того, что ROTA полагается на балансовую стоимость всех активов, а не на их рыночную стоимость, что дает доход, который выглядит выше, чем должен быть в действительности.

Общие сведения о рентабельности совокупных активов

Чем больше прибыль компании по отношению к ее активам (и чем больше коэффициент из этого расчета), тем более эффективно эта компания использует свои активы. ROTA, выраженный в процентах или десятичных дробях, дает представление о том, сколько денег генерируется с каждого доллара, вложенного в организацию.

Это позволяет организации видеть взаимосвязь между ее ресурсами и доходом, а также дает возможность для сравнения, чтобы определить, использует ли организация свои активы более или менее эффективно, чем раньше. В обстоятельствах, когда компания зарабатывает новый доллар на каждый вложенный в нее доллар, ROTA считается равным единице или 100 процентам.

Формула рентабельности совокупных активов — ROTA Is

Рентабельность совокупных активов знак равно EBIT Средняя сумма активов куда: EBIT знак равно Прибыль до уплаты процентов и налогов \ begin {align} & \ text {Рентабельность общих активов} = \ frac {\ text {EBIT}} {\ text {Средняя общая сумма активов}} \\ & \ textbf {где:} \\ & \ text {EBIT} = \ text {Прибыль до уплаты процентов и налогов} \\ \ end {выравнивается} Рентабельность общих активов = Средняя общая сумма активов EBIT, где: EBIT = прибыль до вычета процентов и налогов.

Чтобы рассчитать ROTA, разделите чистую прибыль на среднюю общую сумму активов в данном году или за последующий двенадцатимесячный период, если данные доступны.То же соотношение также может быть представлено как произведение маржи прибыли и общей оборачиваемости активов.

Как рассчитать ROTA

Чтобы рассчитать ROTA, получите показатель чистой прибыли из отчета о прибылях и убытках компании, а затем добавьте обратно проценты и / или налоги, которые были уплачены в течение года. Полученный числовой результат — это EBIT компании.

Затем показатель EBIT следует разделить на общие чистые активы компании, чтобы показать прибыль, которую компания получила на каждый доллар активов в ее бухгалтерских книгах.

Общие активы включают контрсчета для этого коэффициента, что означает, что резерв по сомнительным счетам и накопленная амортизация вычитаются из общего баланса активов перед расчетом коэффициента.

Ограничения использования рентабельности совокупных активов (ROTA)

Со временем стоимость актива может уменьшаться или увеличиваться. В случае с недвижимостью стоимость актива может возрасти. С другой стороны, большинство механических компонентов бизнеса, таких как автомобили или другое оборудование, обычно со временем обесцениваются, поскольку износ влияет на их стоимость.

Поскольку формула ROTA использует балансовую стоимость активов из баланса, она может значительно занижать фактическую рыночную стоимость основных средств. Это приводит к более высокому результату отношения, который показывает, что прибыль на общие активы выше, чем должна быть, потому что знаменатель (общие активы) слишком низкий.

Еще одно ограничение — это то, как соотношение работает с финансируемыми активами. Если заемный капитал использовался для покупки актива, ROTA может выглядеть благоприятно, в то время как у компании могут быть проблемы с выплатой процентных платежей.

Исходные данные для коэффициентов могут быть скорректированы для отражения функциональной стоимости активов с учетом процентной ставки, которая в настоящее время выплачивается финансовому учреждению. Например, если актив был приобретен за счет средств ссуды с процентной ставкой 5%, а доходность связанного актива составляла 20%, то скорректированная ROTA составила бы 15%.

Поскольку многие новые компании имеют более высокие суммы долга, связанные с их активами, эти корректировки могут сделать бизнес менее привлекательным в глазах инвесторов.Как только эти долги начнут погашаться, ROTA, похоже, соответственно улучшится.

Коэффициент рентабельности| Безграничный учет

Коэффициент базовой доходности (BEP)

Базовый коэффициент доходности (BEP) — это прибыль до уплаты процентов и налогов (EBIT), деленная на общие активы.

Цели обучения

Рассчитайте базовый коэффициент прибыльности компании

Основные выводы

Ключевые моменты

- Чем выше коэффициент BEP, тем эффективнее компания получает доход от своих активов.

- Использование EBIT вместо операционного дохода означает, что коэффициент учитывает весь доход, полученный компанией, а не только доход от операционной деятельности. Это дает более полное представление о том, как компания зарабатывает деньги.

- BEP полезен для сравнения фирм с разными налоговыми ситуациями и разной степенью финансового рычага.

Ключевые термины

- Рентабельность активов : показатель прибыльности компании. Рассчитывается путем деления чистой прибыли за отчетный период на среднее значение общих активов, которыми компания владела за тот же период.

- EBIT : прибыль до уплаты процентов и налогов. Показатель прибыльности бизнеса.

Коэффициент BEP

Еще один коэффициент прибыльности — это коэффициент базовой доходности (BEP). Цель BEP — определить, насколько эффективно фирма использует свои активы для получения дохода.

Коэффициент BEP — это просто EBIT, деленная на общие активы. Чем выше коэффициент BEP, тем эффективнее компания получает доход от своих активов.

Базовый коэффициент мощности прибыли : BEP рассчитывается как отношение прибыли до уплаты процентов и налогов к общей сумме активов.

Это может показаться очень похожим на коэффициент рентабельности активов (ROA), который представляет собой операционную прибыль, деленную на общую сумму активов. EBIT, или прибыль до уплаты процентов и налогов, является мерой того, сколько денег зарабатывает компания, но не обязательно то же самое, что и операционная прибыль:

EBIT = Выручка — Операционные расходы + Внеоперационные Доходы

Операционная прибыль = Выручка — Операционные расходы

Разница между EBIT и операционной прибылью — это внереализационная прибыль.Поскольку EBIT включает внереализационный доход (например, дивиденды, выплачиваемые по акциям, принадлежащим компании другой), это более инклюзивный способ измерения фактического дохода компании. Однако в большинстве случаев EBIT относительно близка к операционной прибыли.

Преимущество использования EBIT и, следовательно, BEP состоит в том, что оно позволяет более точно сравнивать компании. BEP игнорирует различные налоговые ситуации и степень финансового рычага, но при этом дает представление о том, насколько хорошо компания использует свои активы для получения дохода.

BEP, как и все коэффициенты рентабельности, не дает полного представления о том, какая компания лучше или привлекательнее для инвесторов. Инвесторы должны отдавать предпочтение компании с более высоким BEP по сравнению с компанией с более низким BEP, потому что это означает, что она извлекает больше стоимости из своих активов, но им все равно необходимо учитывать, как такие вещи, как кредитное плечо и налоговые ставки, влияют на компанию.

Рентабельность обыкновенного капитала

Рентабельность собственного капитала (ROE) измеряет, насколько эффективно компания использует свой капитал для получения дохода, и рассчитывается путем деления чистой прибыли на общий капитал.

Цели обучения

Расчет рентабельности капитала (ROE) для бизнеса

Основные выводы

Ключевые моменты

- ROE — это чистая прибыль, деленная на общий капитал акционеров.

- ROE также является результатом рентабельности активов (ROA) и финансового рычага.

- ROE показывает, насколько хорошо компания использует инвестиционные средства для увеличения прибыли. Не существует стандарта для хорошей или плохой ROE, но чем выше ROE, тем лучше.

Ключевые термины

- собственный капитал : Право собственности на бизнес, особенно с точки зрения чистой денежной стоимости.

Рентабельность капитала

Рентабельность капитала (ROE) — это финансовый коэффициент, который измеряет, насколько хорошо компания генерирует прибыль.

ROE — это отношение чистой прибыли к собственному капиталу. Из фундаментального уравнения бухгалтерского учета мы знаем, что капитал равен чистым активам за вычетом чистых обязательств. Собственный капитал — это сумма доли владения в компании, которую обычно называют акционерным капиталом, акционерными средствами или акционерным капиталом.

По сути, ROE измеряет, насколько эффективно компания получает прибыль от вложенных в нее средств.Компания с высокой рентабельностью собственного капитала хорошо превращает вложенный в нее капитал в прибыль, а компания с низкой рентабельностью собственного капитала — плохо. Однако, как и многие другие коэффициенты, не существует стандартного способа определения хорошей или плохой ROE. Более высокие коэффициенты лучше, но то, что считается «хорошим», зависит от компании, отрасли и экономической среды.

ROE также можно разбить на другие компоненты для облегчения использования. Рентабельность собственного капитала — это произведение чистой прибыли (маржи прибыли), оборачиваемости активов и финансового рычага.Также обратите внимание, что произведение чистой маржи и оборачиваемости активов — это рентабельность активов, поэтому рентабельность собственного капитала равна рентабельности активов, умноженной на финансовый рычаг.

Рентабельность собственного капитала : Рентабельность собственного капитала — это отношение чистой прибыли к собственному капиталу. Это показатель того, насколько эффективен собственный капитал для получения дохода.

Разбивка ROE на части позволяет нам понять, как и почему она меняется с течением времени. Например, если чистая маржа увеличивается, каждая продажа приносит больше денег, что приводит к более высокой общей рентабельности собственного капитала.Точно так же, если оборачиваемость активов увеличивается, фирма генерирует больше продаж на каждую единицу принадлежащих активов, что опять же приводит к более высокой общей рентабельности собственного капитала. Наконец, увеличение финансового рычага означает, что фирма использует больше долгового финансирования по сравнению с долевым финансированием. Выплата процентов кредиторам подлежит налогообложению, а выплаты дивидендов акционерам — нет. Таким образом, более высокая доля долга в структуре капитала фирмы приводит к более высокой рентабельности собственного капитала. Преимущества финансового рычага уменьшаются по мере увеличения риска невыполнения обязательств по выплате процентов.Таким образом, если фирма берет на себя слишком большой долг, стоимость долга возрастает, поскольку кредиторы требуют более высокой премии за риск, а рентабельность собственного капитала снижается. Увеличение долга внесет положительный вклад в рентабельность собственного капитала фирмы только в том случае, если соответствующая рентабельность активов (ROA) этого долга превышает процентную ставку по долгу.

Рентабельность совокупных активов

Коэффициент рентабельности активов (ROA) показывает, насколько эффективно активы используются для получения прибыли.

Цели обучения

Рассчитать рентабельность активов компании

Основные выводы

Ключевые моменты

- ROA — это чистая прибыль, разделенная на общую сумму активов.

- ROA — это произведение двух общих соотношений: маржа прибыли и оборачиваемость активов.

- Чем выше рентабельность инвестиций, тем лучше, но нет метрики для хорошей или плохой рентабельности инвестиций. ROA зависит от компании, отрасли и экономической среды. Рентабельность активов

- основана на балансовой стоимости активов, которая может сильно отличаться от рыночной стоимости активов.

Ключевые термины

- актив : что-то или кто-то любой ценности; любая часть чьей-либо собственности или имущества, рассматриваемых таким образом.

- чистая прибыль : Валовая прибыль за вычетом операционных расходов и налогов.

Возврат

по активам

Коэффициент рентабельности активов (ROA) определяется путем деления чистой прибыли на общую сумму активов. Чем выше коэффициент, тем лучше компания использует свои активы для получения дохода. ROA был разработан DuPont, чтобы показать, насколько эффективно используются активы. Это также показатель того, насколько компания полагается на активы для получения прибыли.

Рентабельность активов : Коэффициент рентабельности активов — это отношение чистой прибыли к общей сумме активов.Затем это можно разбить на произведение размера прибыли и оборачиваемости активов.

Компоненты ROA

ROA можно разбить на несколько частей. ROA — это произведение двух других общих коэффициентов — маржи прибыли и оборачиваемости активов. Когда норма прибыли и оборачиваемость активов умножаются вместе, знаменатель нормы прибыли и числитель оборачиваемости активов компенсируют друг друга, возвращая нам исходное отношение чистой прибыли к совокупным активам.

Маржа прибыли — это чистая прибыль, разделенная на объем продаж, и измеряющая процент от каждого доллара продаж, который составляет прибыль компании.Оборот активов делится на общую сумму активов. Этот коэффициент измеряет, сколько каждый доллар актива приносит продажи. Более высокий коэффициент означает, что каждый доллар активов приносит компании больше.

Пределы рентабельности активов

УROA есть недостатки. Во-первых, он не дает указаний на то, как были профинансированы активы. Компания может иметь высокую рентабельность инвестиций, но при этом оставаться в затруднительном финансовом положении, поскольку все активы оплачиваются за счет использования заемных средств. Во-вторых, общая сумма активов основана на балансовой стоимости активов, а не на рыночной стоимости.Если существует большое расхождение между балансовой и рыночной стоимостью активов, это соотношение может дать неверные цифры. Наконец, нет метрики для определения хорошей или плохой рентабельности инвестиций. Компании, работающие в капиталоемких отраслях, как правило, имеют более низкую рентабельность инвестиций, чем те, которые этого не делают. ROA полностью зависит от компании, отрасли и экономической среды.

Маржа прибыли

Маржа прибыли измеряет размер прибыли, которую компания получает от своих продаж, и рассчитывается путем деления прибыли (валовой или чистой) на объем продаж.

Цели обучения

Расчет чистой и валовой прибыли компании

Основные выводы

Ключевые моменты

- Маржа прибыли — это прибыль, разделенная на выручку.

- Существует два типа нормы прибыли: маржа валовой прибыли и маржа чистой прибыли.

- Более высокая норма прибыли лучше для компании, но могут быть приняты стратегические решения по снижению нормы прибыли или даже к ее отрицательному значению.

Ключевые термины

- чистая прибыль : Валовая выручка за вычетом всех расходов.

- Валовая прибыль : Разница между чистым объемом продаж и себестоимостью проданных товаров.

Маржа прибыли

Маржа прибыли — один из наиболее часто используемых показателей рентабельности. Маржа прибыли относится к сумме прибыли, которую компания получает от продаж.

Коэффициент рентабельности — это в целом отношение прибыли к общему объему продаж, умноженное на 100%. Чем выше маржа прибыли, тем большую прибыль компания получает от каждой продажи.

Поскольку существует два типа прибыли (брутто и чистая), существует два типа расчета нормы прибыли.Напомним, что валовая прибыль — это просто выручка за вычетом стоимости проданных товаров (COGS). Чистая прибыль — это валовая прибыль за вычетом всех прочих расходов. При расчете маржи валовой прибыли используется валовая прибыль, а при расчете маржи чистой прибыли используется чистая прибыль. Разница между ними заключается в том, что маржа валовой прибыли показывает взаимосвязь между выручкой и себестоимостью, в то время как маржа чистой прибыли показывает процент денег, потраченных клиентами, которые превращаются в прибыль.

Маржа чистой прибыли : Процент чистой прибыли (валовая прибыль за вычетом всех других расходов), полученный от продаж компании.

Маржа валовой прибыли : Процент валовой прибыли, полученной от продаж компании.

Компании должны иметь положительную норму прибыли, чтобы получать доход, хотя в некоторых случаях наличие отрицательной нормы прибыли может быть выгодным (например, намеренная продажа нового продукта по цене ниже себестоимости с целью увеличения доли рынка).

Норма прибыли в основном используется для внутреннего сравнения. Трудно точно сравнить коэффициент чистой прибыли для разных компаний.Операционные и финансовые механизмы отдельных предприятий настолько различаются, что у разных предприятий неизбежно будут разные уровни расходов. Сравнение договоренностей одного бизнеса с другим не имеет особого смысла. Низкая маржа прибыли указывает на низкий запас прочности. Существует более высокий риск того, что снижение продаж уничтожит прибыль и приведет к чистому убытку или отрицательной марже.

Операционная маржа

Операционная маржа — это коэффициент, который определяет, сколько денег компания фактически зарабатывает на прибыли, и равняется операционному доходу, разделенному на выручку.

Цели обучения

Рассчитать операционную маржу компании

Основные выводы

Ключевые моменты

- Операционная маржа равна операционной прибыли, разделенной на выручку.

- Операционная маржа показывает, какую прибыль компания получает на каждый доллар дохода. Поскольку в большинстве компаний доходы и расходы считаются «операционными», это хороший способ измерить прибыльность компании.

- Хотя это хорошая отправная точка для анализа многих компаний, существуют такие статьи, как проценты и налоги, которые не включаются в операционную прибыль.Таким образом, операционная маржа — несовершенный показатель прибыльности компании.

Ключевые термины

- операционная прибыль : Выручка — операционные расходы. (Не включает другие расходы, такие как налоги и амортизация).

Операционная маржа

Финансовая задача компании — получать прибыль, которая отличается от получения дохода. Если компания не получает прибыль, ее доходы не помогают компании расти. Важно не только увидеть, сколько продала компания, но и узнать, сколько она зарабатывает.

Операционная маржа (также называемая маржей операционной прибыли или рентабельностью продаж) — это коэффициент, который проливает свет на то, сколько денег компания фактически зарабатывает на прибыли. Он определяется путем деления операционной прибыли на выручку, где операционная прибыль — это выручка за вычетом операционных расходов.

Формула операционной маржи : Операционная маржа определяется путем деления чистой операционной прибыли на общую выручку.

Чем выше коэффициент, тем прибыльнее компания от своей деятельности.Например, операционная маржа 0,5 означает, что на каждый доллар, полученный компанией, она получает 0,50 доллара прибыли. Компания, которая не зарабатывает деньги, будет иметь операционную маржу 0: она продает свои продукты или услуги, но не получает прибыли от этих продаж.

Однако операционная маржа не является идеальным показателем. Он не включает такие вещи, как капитальные вложения, которые необходимы для будущей прибыльности компании. Кроме того, операционная маржа — это просто доход.Это означает, что он не включает такие вещи, как расходы на проценты и налог на прибыль. Поскольку внереализационные доходы и расходы могут существенно повлиять на финансовое благополучие компании, операционная маржа — не единственный показатель, который внимательно изучают инвесторы. Операционная маржа — полезный инструмент для определения того, насколько прибыльна деятельность компании, но не обязательно, насколько прибыльна компания в целом.

EDGAR Pro — Справка — Коэффициенты прибыльности

EDGAR Pro — Справка — Коэффициенты прибыльности Справка — Показатели рентабельности| Коэффициент | Определение / расчет |

| Валовая прибыль | Маржа, доступная для покрытия расходов, кроме стоимости проданных товаров.(Валовая прибыль / общий доход) |

| Операционная маржа | Маржа, доступная для покрытия внереализационных расходов. (Операционная прибыль / Общая выручка) |

| Маржа до налогообложения | Сумма, которую компания может преобразовать из выручки в прибыль. (Прибыль до налогообложения / Общая выручка) |

| Маржа прибыли | Сумма, которую компания может преобразовать из выручки в прибыль. (Чистая прибыль после налогообложения / Общая выручка) |

| Рентабельность капитала до налогообложения | Норма доходности инвестиций для акционеров.(Прибыль до налогообложения / общая сумма капитала) |

| После налогообложения ROE | Норма доходности инвестиций для акционеров. (Чистая прибыль после налогообложения / общий капитал) |

| ROA до налогообложения | Способность компании использовать свои активы для получения прибыли. (Прибыль до налогообложения / средняя сумма активов) |

| ROA после налогообложения | Способность компании использовать свои активы для получения прибыли.(Чистая прибыль после налогообложения / средняя сумма активов) |

| ROIC до налогообложения | Норма доходности всех финансовых ресурсов (заемных или собственных средств), доступных компании. (Прибыль до налогообложения / Общая сумма активов — (Текущие обязательства — Краткосрочная задолженность / Текущая часть долгосрочной задолженности))) |

| После налогообложения ROIC | Норма доходности всех финансовых ресурсов (заемных или собственных средств), доступных для компании. (Чистая прибыль после налогообложения / (Общие активы — (Текущие обязательства — Краткосрочная задолженность / Текущая часть долгосрочной задолженности))) |

Экспорт финансовых показателей в Excel

Чтобы экспортировать данные финансового соотношения, которые вы просматриваете в данный момент, в Excel, выберите ссылку «Сохранить как Excel».

Просмотр связанных разделов справки

• Бухгалтерский баланс

• Отчет о прибылях и убытках

• Денежный поток

• Финансовые показатели

— Коэффициенты текущей оценки

— Коэффициенты ликвидности

— Коэффициенты активности

— Коэффициенты кредитного плеча

• Финансовое сравнение

Распечатать справку Инструкция по началу работы

Рентабельность активов — Формула, расчет и примеры ROA

Формула ROA / Расчет рентабельности активов

Рентабельность активов (ROA) — это тип рентабельности инвестиций (ROI) Формула ROI (Return on Investment) Рентабельность инвестиций (ROI) — это финансовый коэффициент, используемый для расчета выгоды, которую получит инвестор по отношению к их инвестиционным затратам.Чаще всего он измеряется как чистая прибыль, деленная на первоначальные капитальные затраты на инвестиции. Чем выше коэффициент, тем больше заработок. метрика, которая измеряет прибыльность бизнеса по отношению к его общим активам Типы активов Общие типы активов включают краткосрочные, долгосрочные, физические, нематериальные, операционные и внеоперационные. Правильно идентифицируя и. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистый доход Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах.В то время как это достигается через), он генерирует капитал, вложенный в активы. Чем выше отдача, тем продуктивнее и эффективнее управление при использовании экономических ресурсов. Ниже вы найдете разбивку формулы и расчета ROA.

Что такое формула ROA?

Формула ROA:

ROA = Чистая прибыль / Средние активы

или

ROA = Чистая прибыль / Активы на конец периода

Где:

Чистая прибыль равна чистой прибыли или чистая прибыль за год (годовой период)

Средние активы равны конечным активам минус начальные активы, разделенные на 2

Изображение: Курс CFI по основам финансового анализа.

Пример расчета рентабельности активов

Давайте рассмотрим пример, шаг за шагом, как рассчитать рентабельность активов, используя приведенную выше формулу.

Q: Если предприятие публикует чистый доход Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. В то время как он получен через 10 миллионов долларов в текущих операциях и владеет активами на 50 миллионов долларов согласно балансу Баланс Баланс является одним из трех основных финансовых отчетов.Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету. Какова ее рентабельность по активам?

A: 10 миллионов долларов, разделенные на 50 миллионов долларов, составляют 0,2, следовательно, рентабельность активов предприятия составляет 20%. На каждый доллар активов, в который компания инвестирует, она приносит 20 центов чистой прибыли в год.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон возврата активов

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Какова важность рентабельности активов?

Формула ROA является важным коэффициентом при анализе рентабельности компании Коэффициенты рентабельности Коэффициенты рентабельности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) по отношению к выручке, балансовым активам, операционным расходам и т. Д. и акционерный капитал в течение определенного периода времени.Они показывают, насколько хорошо компания использует свои активы для получения прибыли. Это соотношение обычно используется при сравнении результатов деятельности компании за разные периоды или при сравнении двух разных компаний одинакового размера в одной отрасли. Обратите внимание, что очень важно учитывать масштаб бизнеса и выполняемые операции при сравнении двух разных фирм с использованием ROA.