| 2016 | 2017 | 2018 | 2019 | 2020 | CAGR, 16-20 | |

| Выручка | 49.6 | 53.5 | 61.2 | 65.4 | 74.8 | 11.8% |

| Рост, % | 9.00% | 7.90% | 14.41% | 6.79% | 14.4% | |

| Валовая прибыль | 19.7 | 21.4 | 24.1 | 24.3 | 27.3 | 8.4% |

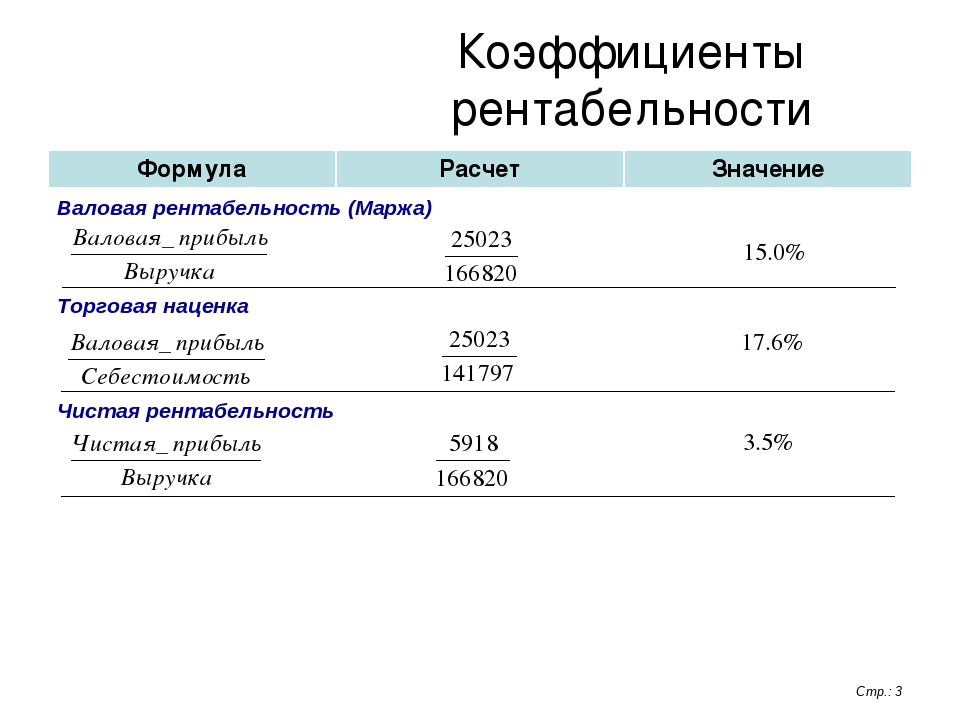

| Валовая рентабельность, % | 39.90% | 40.00% | 39. | 37.10% | 36.50% | |

| EBITDAR | 8 | 7.9 | 8.9 | 9.5 | 11.5 | 13.3% |

| EBITDAR маржа, % | 16.13% | 14.77% | 14.48% | 14.57% | 15.39% | |

| EBITDA | 4.2 | 3.5 | 3.0 | 2.7 | 7.6% | |

| EBITDA маржа, % | 8.47% | 6.54% | 4.90% | 4.13% | 5.84% | |

| Чистый долг/EBITDA | 1.9x | 3. 1x 1x | 4.39x | 4.4x | 2.7x |

Руководителю о марже | Элитариум

Менеджерам необходимо знать маржу для принятия практически любого

решения в сфере маркетинга. Маржа представляет собой ключевой фактор

доходности и анализа прибыльности клиентов. Когда говорят о марже,

важно иметь в виду разницу между коэффициентом прибыльности и прибылью

на единицу продукции при продажах.

Автор:

Дэвид Д. Рейбштейн (David D. Reibstein), управляющий директор компании CMO Partners, профессор маркетинга школы Wharton Пенсильванского университета (University of Pennsylvania). Материал публикуется в адаптированном переводе с английского.

Менеджерам необходимо знать маржу для принятия практически любого решения в сфере маркетинга. Маржа представляет собой ключевой фактор ценообразования, рентабельности затрат на маркетинг, прогноза доходности и анализа прибыльности клиентов.

Маржа

(рентабельность продаж) — это разница между отпускной ценой и себестоимостью. Эта разница обычно выражается или в процентах от отпускной цены, или как прибыль на единицу продукции.

Прибыль на единицу продукции ($) = Отпускная цена за единицу ($) — Себестоимость единицы продукции ($)

Коэффициент прибыльности (%) = Прибыль на единицу продукции ($) / Отпускная цена единицы продукции ($)

Цель: определение величины прироста продаж: и управление ценообразованием и принятием решений по продвижению продукции.

Рентабельность продаж является ключевым фактором в ряду многих других основных видов расчета коммерческой деятельности, включая сметы и прогнозы. Все менеджеры должны знать (и обычно знают) приблизительную рентабельность продаж своей компании. Однако менеджеры очень различаются по тем исходным посылкам, которые они используют при расчете рентабельности продаж,и по способам, которыми они анализируют и передают эти важные цифры.

Коэффициент прибыльности и прибыль на единицу продукции

Когда говорят о марже, важно иметь в виду

разницу между коэффициентом прибыльности и прибылью на единицу продукции при продажах

Что такое

единица продукции? В каждой компании есть свое собственное представление о том, что такое единица продукции, которая может варьироваться от тонны маргарина до 1 литра колы или ведра штукатурки. Во многих отраслях имеют дело с многочисленными единицами продукции, и соответствующим образом рассчитывают маржу. В табачной промышленности, например, сигареты продаются штуками, пачками, блоками и коробками (которые вмещают 1200 сигарет). В банках маржа рассчитывается на базе счетов, клиентов, кредитов, трансакций, семейных единиц и филиалов банка. Необходимо быть готовым без труда переключаться с одной концепции на другую, так как решения могут основываться на любой из них.

Коэффициент прибыльности может также рассчитываться с использованием валового объема продаж в денежном исчислении и совокупных затрат.

Коэффициент прибыльности (%) = [Общий объем продаж в денежном исчислении ($) — Совокупные затраты] / Общий объем продаж в денежном исчислении ($)

При расчете рентабельности продаж, выраженной как в процентах (коэффициент прибыльности), так и в прибыли на единицу продукции, можно выполнить простую сверку, проверив, составляют ли отдельные части общую сумму.

Для сверки прибыли на единицу продукции ($):

Отпускная цена за единицу товара = прибыль на единицу товара + себестоимость единицы товара.

Для сверки коэффициента прибыльности ($):

Издержки как процент от объема продаж = 100% — коэффициент прибыльности.

Пример. Одна компания продает ткани погонными метрами. Ее базовые издержки и отпускная цена выглядят следующим образом:

Отпускная цена единицы продукции = 24 доллара США за погонный метр.

Издержки на единицу продукции = 18 долларов США за погонный метр.

Чтобы рассчитать прибыль на единицу продукции, мы вычитаем себестоимость из отпускной цены:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Чтобы рассчитать коэффициент прибыльности, мы делим прибыль на единицу продукции на отпускную цену:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Коэффициент прибыльности (%) = (24 доллара -18 долларов) / 24 доллара = 6 долларов / 24 доллара = 25%

Давайте проверим правильность наших расчетов:

Отпускная цена единицы продукции = Прибыль на единицу продукции + Издержки на единицу продукции.

24 доллара за погонный метр = 6 долларов за погонный метр +18 долларов за погонный метр.

Подобным же образом можно

проверить расчеты коэффициента прибыльности:

100% — Коэффициент прибыльности по продажам (%) = Издержки как процент от продаж.

100% — 25% = 18 долларов / 24 доллара

75% = 75%

Источники данных, сложности и предостережения

После того, как вы определите единицы измерения, вам понадобятся

два типа исходных данных: себестоимость единицы продукции и отпускные цены единицы продукции.

Отпускные цены могут быть определены до или после проведения различных этапов установления цен. Вычеты, потребительские скидки, выплаты посредникам и комиссионные могут быть показаны руководству или как расходы, или как вычеты из отпускной цены. Более того, внешняя отчетность может отличаться от отчетности перед руководством, так как бухгалтерские стандарты могут требовать обработки данных, отличной от практики, принятой внутри компании. Объявленные коэффициенты прибыльности могут различаться довольно сильно в зависимости от используемых методик расчета. Это может привести к существенной организационной неразберихе в таком вопросе первостепенной важности, как определение фактической цены товара.

Следует соблюдать осторожность при исчислении определенных скидок и надбавок при расчете чистой цены. Часто имеется большая свобода выбора в отношении того, вычесть определенные позиции из прейскурантной цены для расчета чистой цены или добавить их к расходам. Одним из примеров может служить практика предоставления подарочных сертификатов в розничной торговле для тех клиентов, которые купили определенное количество товаров. Их нелегко учесть таким образом, чтобы избежать путаницы по ценам, расходам на маркетинг и по прибыльности. В этом отношении следует отметить два важных момента:

- Определенные позиции можно рассматривать или как вычеты из цен, или как надбавка к себестоимости но только что-то одно.

- Обработка таких позиций не повлияет на прибыль на единицу продукции, но повлияет на коэффициент прибыльности.

Маржа как доля от суммы издержек. В некоторых отраслях, в частности, в розничной торговле, маржа рассчитывается как

процентная доля от суммы издержек, а не отпускных цен. Используя данную методику в предыдущем примере, коэффициент прибыльности на метр обычной ткани можно было бы вычислить как прибыль на единицу продукции (6 долларов), поделенную на себестоимость единицы продукции (18 долларов), и он составил бы, следовательно, 33%.

Используя данную методику в предыдущем примере, коэффициент прибыльности на метр обычной ткани можно было бы вычислить как прибыль на единицу продукции (6 долларов), поделенную на себестоимость единицы продукции (18 долларов), и он составил бы, следовательно, 33%.

Надбавка или маржа? Хотя некоторые люди используют термины «маржа» и «надбавка» как взаимозаменяемые понятия, это не соответствует действительности. Термин «надбавка» обычно относится к практике добавления определенного процента к себестоимости для расчета отпускных цен.

Чтобы лучше понять соотношение между маржой и надбавкой, давайте немного посчитаем. Например, надбавка 50% к переменным издержкам в 10 долларов составила бы 5 долларов, что в результате дало бы розничную цену в 15 долларов. И наоборот, маржа по позиции, которая продается по розничной цене в 15 долларов и на которую затрачиваются переменные издержки в сумме 10 долларов, была бы 5 долларов/15 долларов или 33,3%. В табл. 1 показаны некоторые соотношения между величиной маржи и надбавками.

Таблица 1. Соотношение между величинами маржи и надбавками

Цена | Издержки | Маржа | Надбавка |

| 10 долларов | 9,00 доллара | 10% | 11% |

| 10 долларов | 7,50 доллара | 25% | 33% |

| 10 долларов | 6,67 доллара | 33,3% | 50% |

| 10 долларов | 5,00 доллара | 50% | 100% |

| 10 долларов | 4,00 доллара | 60% | 150% |

| 10 долларов | 3,33 доллара | 66,7% | 200% |

| 10 долларов | 2,50 доллара | 75% | 300% |

Одной из специфических черт розничной торговли является то, что цены повышаются в процентном соотношении к закупочным ценам магазина (переменные издержки на позицию), но снижаются в период распродаж в процентном отношении к розничной цене.

Большинство менеджеров понимают, что распродажа со скидкой 50% означает, что розничные цены понижаются на 50%.

Пример. Розничная компания по продаже одежды покупает футболки по цене 10 долларов и продает их с 50-процентной надбавкой. 50% надбавки к переменным затратам в 10 долларов приводит к образованию розничной цены в 15 долларов. К сожалению, товар не продается, и владелец магазина хочет распродать его по себестоимости, чтобы освободить место на полках. Он неосторожно говорит продавцам сбывать товар с 50-процентной скидкой. Однако такое снижение цены в 50% уменьшает розничную цену на 7,50 доллара. Таким образом, 50-процентная надбавка, за которой последовала 50-процентная уценка, приводит к потере в сумме 2,50 доллара на каждой проданной вещи.

Можно легко увидеть, как происходит путаница. Обычно предпочитают употреблять термин «маржа» в отношении коэффициента прибыльности продаж. Однако мы рекомендуем всем менеджерам согласовывать со своими коллегами, что они подразумевают под этим важным термином.

маржа прибыли; рентабельность — это… Что такое маржа прибыли; рентабельность?

- маржа прибыли; рентабельность

- Отношение брутто-прибыли к нетто-продажам компании. Возврат продукции и скидки вычитаются из совокупного объема продаж для подсчета нетто-продаж. Стоимость проданных товаров (иногда включая амортизацию) вычитается из нетто-продаж для подсчета брутто-прибыли. Брутто-прибыль, которая иногда называется валовой прибылью (gross margin), делится на нетто-продажи для подсчета маржи прибыли, или рентабельности. Результат представляет собой коэффициент, который также наз. нормой рентабельности (margin of profit ratio). Термин «маржа прибыли» иногда используется для обозначения нетто-прибыли (net margin),получаемой путем вычета операционных издержек в дополнение к стоимости проданных товаров и деления результатов на нетто-продажи.

Операционные издержки обычно отражаются в отчете о прибылях и убытках как «расходы на продажи, общие и административные расходы» (selling, general and administrative expenses, SG&A). Как брутто-прибыль, так и нетто-прибыль при сравнении с предшествующими периодами и со статистическими данными по всей отрасли могут дать много информации в отношении эффективности работы компании и ценовой политики, а также ее способности успешно конкурировать с другими компаниями в этой области.

Операционные издержки обычно отражаются в отчете о прибылях и убытках как «расходы на продажи, общие и административные расходы» (selling, general and administrative expenses, SG&A). Как брутто-прибыль, так и нетто-прибыль при сравнении с предшествующими периодами и со статистическими данными по всей отрасли могут дать много информации в отношении эффективности работы компании и ценовой политики, а также ее способности успешно конкурировать с другими компаниями в этой области.

Финансово-инвестиционный толковый словарь. 2002.

- манипулируемый рынок

- маржа чистой прибыли

Смотреть что такое «маржа прибыли; рентабельность» в других словарях:

МАРЖА ПРИБЫЛИ — относительная прибыль, исчисленная в процентах к реализованной продукции или к капиталу. Соответствует понятию рентабельность. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.

Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с … Экономический словарь

Б.. Современный экономический словарь. 2 е изд., испр. М.: ИНФРА М. 479 с … Экономический словарьМАРЖА ПРИБЫЛИ — относительная прибыль, исчисленная в процентах к реализованной продукции или к капиталу. Понятие М.п. соответствует понятию, рентабельность … Энциклопедический словарь экономики и права

маржа прибыли — относительная прибыль, исчисленная в процентах к реализованной продукции или к капиталу. Соответствует понятию рентабельность … Словарь экономических терминов

Маржа — (Marge) Определение маржи, виды маржи, формула расчета маржи информация об определении маржи, виды маржи, маржа валовая и фьючерсеная. формула расчета маржи Содержание Содержание Определение термина Маржа гарантийная Маржа Поддерживаемая Маржа… … Энциклопедия инвестора

Прибыль — (Profit) Прибыль это превышение всех доходов фирмы над её затратами Расчет прибыли предприятия с учетом доходов и расходов, формула налогооблагаемой прибыли и распределение чистой прибыли Содержание >>>>>>>>>> … Энциклопедия инвестора

ОТНОШЕНИЕ — RATIOМатематическое выражение связи между одним количественным показателем и др.

Отношение 400 к 200 составляет 2:1, или 2. Если О. представляет какой то практический интерес, то в этом случае оно должно выражать логическую связь. Напр., имеется… … Энциклопедия банковского дела и финансов

Отношение 400 к 200 составляет 2:1, или 2. Если О. представляет какой то практический интерес, то в этом случае оно должно выражать логическую связь. Напр., имеется… … Энциклопедия банковского дела и финансовТим Кук — (Tim Cook) Тим Кук это генеральный директор корпорации Apple Биография, интересные факты, зарплата и правила жизни генерального директора компании Apple Тима Кука Содержание >>>>>>>>>>>> Тим Кук это, определение … Энциклопедия инвестора

Ценообразование — (Price formation) Определение ценообразования. методы ценообразования Определение ценообразования. методы ценообразования, управление ценообразованием Содержание Содержание Определение термина Цель ценообразования Методы ценообразования… … Энциклопедия инвестора

Коммодити — (Сommodity) Коммодитиз или биржевой товар, основные группы биржевых товаров Товары активно перепродаваемые на организованных рынках, этимология слова коммодити, известные товарные биржи Содержание >>>>>>>>>>> … Энциклопедия инвестора

Индекс розничных продаж — (Core retail sales) Определение розничных продаж, формы и виды розничных продаж Информация об определении розничных продаж, формы и виды розничных продаж Содержание Содержание 1.

Розничные . Определение термина Методические указания по расчету… … Энциклопедия инвестора

Розничные . Определение термина Методические указания по расчету… … Энциклопедия инвестора

Карта сайта

Условия пользования сайтом

1. Общие положения

Настоящий интернет-сайт (далее — «Сайт») принадлежит Обществу с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР») и обслуживается им.

Настоящие Условия пользования включают в себя условия и положения, в соответствии с которыми посетитель Сайта (также далее по тексту «Пользователь») имеет право доступа к Сайту и его содержимому, включая (помимо прочего) рейтинги, оценки и иные материалы, инструменты, продукты, услуги, публикации и информацию (далее совместно — «Материалы»), размещаемые на Сайте.

ООО «НКР» оставляет за собой право вносить изменения в настоящие Условия пользования без согласия

Пользователей после предварительного уведомления, которое может быть сделано путем публикации

подобных изменений (или исправленного текста Условий пользования) на Сайте. Изменения вступают в

силу с момента публикации. Использование вами Сайта после отправки уведомления о внесении изменений

в условия пользования будет означать ваше согласие как Пользователя со всеми изменениями.

Пользователь соглашается с тем, что уведомление о внесении изменений в настоящие Условия пользования

Сайтом, размещенное на Сайте, представляет собой надлежащее и достаточное уведомление.

Изменения вступают в

силу с момента публикации. Использование вами Сайта после отправки уведомления о внесении изменений

в условия пользования будет означать ваше согласие как Пользователя со всеми изменениями.

Пользователь соглашается с тем, что уведомление о внесении изменений в настоящие Условия пользования

Сайтом, размещенное на Сайте, представляет собой надлежащее и достаточное уведомление.

Настоящие Условия пользования применимы к любому контенту ООО «НКР» в социальных сетевых сервисах третьих лиц (например, на страницах ООО «НКР» в социальных сетях) со ссылкой на настоящие Условия пользования. В таких случаях понятие «Сайт» включает в себя контент ООО «НКР» во всех случаях, когда данное понятие используется в настоящих Условиях пользования.

Пользуясь Сайтом, вы подтверждаете, что ознакомились с настоящими Условиями пользования, поняли их

содержание и согласились соблюдать их положения.

2. Предоставление лицензии

Настоящие Условия пользования предоставляют Пользователю персональную, отзывную, неисключительную,

не подлежащую передаче лицензию на пользование Сайтом, при условии соблюдения настоящих Условий

пользования. Пользователь имеет право распечатывать и скачивать Материалы, размещенные на Сайте,

исключительно для личного некоммерческого использования. При наличии иных соглашений Пользователь

имеет право распечатывать и скачивать Материалы с Сайта только в пределах, предусмотренных такими

соглашениями, и исключительно для внутреннего использования в служебных целях. В любом случае

Пользователь обязуется не затемнять, не изменять и не удалять уведомления об авторских и иных

интеллектуальных правах, содержащиеся в подобных Материалах. За исключением вышеизложенного и если

настоящими Условиями пользования не предусмотрено иное, Пользователь не имеет права создавать

производные документы, изменять, копировать, распространять, перекомпоновывать, перегруппировывать,

распределять, транслировать, передавать, воспроизводить, публиковать, лицензировать, продавать или

перепродавать, дублировать, фреймить, давать внешние ссылки, скрейпить, анализировать или иным

образом использовать или хранить для последующего использования с какой-либо из названных целей

информацию и Материалы, полученные на Сайте или через него, без предварительного письменного

согласия ООО «НКР». Кроме того, Пользователь не имеет права размещать какие-либо Материалы с Сайта

на форумах, списочных серверах, электронных досках объявлений, в новостных группах, списках рассылки

и на иных интернет-сайтах без получения предварительного письменного согласия от ООО «НКР».

Пользователь гарантирует ООО «НКР», что не будет использовать Сайт в противоправных целях или целях

противоречащих положениям настоящих Условий пользования, включая, помимо прочего:

Кроме того, Пользователь не имеет права размещать какие-либо Материалы с Сайта

на форумах, списочных серверах, электронных досках объявлений, в новостных группах, списках рассылки

и на иных интернет-сайтах без получения предварительного письменного согласия от ООО «НКР».

Пользователь гарантирует ООО «НКР», что не будет использовать Сайт в противоправных целях или целях

противоречащих положениям настоящих Условий пользования, включая, помимо прочего:

- нарушение работы, причинение ущерба или взлом Сайта;

- сбор любой информации о других пользователях Сайта;

- систематическое извлечение информации, содержащейся на Сайте с целью формирования баз данных для внутреннего или внешнего коммерческого использования.

3. Интеллектуальные права

Все Материалы, размещенные на Сайте, кроме отмеченных отдельно, защищены законодательством, включая,

помимо прочего, законодательство Российской Федерации об авторских и (или) смежных правах, товарных

знаках. Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

4. Принятие риска

Пользователь использует интернет исключительно на свой страх и риск и в соответствии с международным

законодательством и законодательством Российской Федерации. Несмотря на то, что ООО «НКР» приняло

все возможные меры для создания безопасного и надежного интернет-сайта, Пользователь обязан иметь в

виду, что конфиденциальность любой корреспонденции или материалов, передаваемых на Сайт или

скачиваемых с него, не гарантируется. Соответственно, ООО «НКР» и его лицензиары не несут

ответственности за безопасность любой информации, передаваемой в интернете, точность информации,

размещенной на Сайте, и за последствия ее использования. ООО «НКР» и его лицензиары также не несут

ответственности за перебои и ошибки в работе сети интернет или предоставлении услуг по размещению

данных на веб-узлах. Пользователь единолично принимает на себя весь риск, связанный с использованием

Сайта.

Пользователь единолично принимает на себя весь риск, связанный с использованием

Сайта.

5. Безопасность

С целью обеспечения безопасности и целостности Сайта ООО «НКР» оставляет за собой право отслеживать

и фиксировать деятельность пользователей на Сайте в той степени, в которой это допускается

законодательством Российской Федерации. Любая информация, полученная путем такого отслеживания,

может быть предоставлена в правоохранительные органы в ходе проведения следственных мероприятий,

связанных с возможной преступной деятельностью, осуществляемой на Сайте. ООО «НКР» также будет

соблюдать любые судебные решения, которые предусматривают запросы такой информации. Попытка или

фактическое несанкционированное использование любой части Сайта может повлечь уголовную и (или)

гражданско-правовую ответственность.

Используя Сайт и предоставляя ООО «НКР» адрес своей электронной почты, Пользователь соглашается получать от ООО «НКР» любую информацию, которую ООО «НКР» сочтет необходимым предоставить. Пользователь вправе в любое время отказаться от получения информации.

ООО «НКР» стремится защищать конфиденциальность представленной информации. Информация об адресах электронной почты хранится на защищенном компьютере (далее — «Сервер»), который ООО «НКР» использует для хранения данных и который доступен назначенным сторонним агентствам, поставщикам и (или) уполномоченным сотрудникам только под строгим контролем ООО «НКР» (далее — «Уполномоченный персонал»). Сервер подключен к сети Интернет через брандмауэр и не является общедоступным.

6.

Возмещение ущерба

Возмещение ущербаПользователь соглашается гарантировать возмещение ущерба и не допускать возникновения убытков у ООО «НКР», его лицензиаров, поставщиков, всех их аффилированных лиц и, соответственно, всех их руководителей, членов органов управления, сотрудников, представителей и правопреемников вследствие ущерба, ответственности, издержек и иных расходов (включая оплату услуг адвокатов и иных специалистов, а также судебные издержки в разумных пределах), вытекающих из претензий третьих лиц, возникших на основании или в связи с использованием Сайта или нарушения Пользователем настоящих Условий пользования.

7. Ограничение ответственности

ООО «НКР» получает все Материалы, размещаемые на Сайте, из достоверных и надежных, по его мнению,

источников. Настоящим Пользователь полностью соглашается с тем, что:

Настоящим Пользователь полностью соглашается с тем, что:

- 1) кредитные рейтинги и иные оценки, приведенные на Сайте, являются и будут являться исключительно изложением оценки относительных будущих кредитных рисков (кредитный риск — риск того, что компания может не выполнить свои договорные и финансовые обязательства при их наступлении, следствием чего является определенный финансовый ущерб) юридических лиц, кредитных обязательств, долговых и аналогичных долговым ценных бумаг, а не утверждением настоящего или исторического факта относительно кредитоспособности, инвестиционными или финансовыми консультациями, рекомендациями, касающимися решений о предоставлении кредитов, покупки, сохранения или продажи ценных бумаг любого рода, подтверждением точности тех или иных данных, выводов, а также попытками самостоятельно определить или подтвердить финансовое состояние какой-либо компании;

- 2) кредитные рейтинги и (или) иные оценки, предоставляемые посредством Сайта, не направлены на определение любого другого риска, включая, помимо прочего, риск потери ликвидности, риск, связанный с рыночной стоимостью;

- 3) при публикации кредитных рейтингов и (или) иных кредитных оценок на Сайте не учитываются личные задачи, финансовая ситуация или нужды Пользователей;

- 4) каждый кредитный рейтинг или иная оценка является одним из факторов инвестиций или решения о предоставлении кредита, принимаемого Пользователем или от имени Пользователя самостоятельно;

- 5) Пользователь обязуется с должной осмотрительностью проводить собственное исследование и

оценку ценных бумаг или решения об инвестициях, а также каждого эмитента или поручителя, в

отношении ценной бумаги или кредита, который Пользователь рассматривает на предмет покупки,

удержания, продажи или предоставления.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

ООО «НКР» принимает все необходимые меры, чтобы информация, используемая при присвоении кредитных

рейтингов, соответствовала высоким требованиям качества и поступала из источников, которые ООО «НКР»

считает надежными, включая, в том числе, независимые сторонние источники. Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

ООО «НКР» не предоставляет никаких гарантий того, что отдельные Материалы, размещенные на Сайте,

являются подходящими или доступными для использования в каком-либо конкретном государстве, а также

доступ к ним на территориях, где что-либо из содержания Сайта является незаконным или запрещенным. В

том случае, если Пользователь желает получить доступ к Сайту, находясь на подобной территории,

Пользователь поступает так по собственной воле и несет ответственность за соблюдение

соответствующего местного законодательства. ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте.

ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте. Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и косвенные убытки или ущерб, возникающие или возникшие в связи с доступом к Сайту и его Материалам либо в связи с невозможностью доступа к Сайту и размещенным на нем Материалам. Кроме того, ООО «НКР» не несет ответственности за вышеуказанные убытки и ущерб даже в том случае, когда ООО «НКР» уведомили о возможности возникновения таких убытков и (или) ущерба.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и

косвенные убытки или ущерб, причиненные физическому или юридическому лицу в том числе, но не

исключительно, в связи с неосторожностью ООО «НКР», а также вследствие любых непредвиденных или

форс-мажорных обстоятельств, вызванных или иным образом связанных с использованием или

невозможностью использования Сайта и размещенных на нем Материалов.

Пользователь обязан прилагать все разумные усилия и действия для минимизации любых потерь, убытков и ущерба (возникающих по любой причине) и никакое положение настоящих Условий пользования не может рассматриваться как отменяющее обязанность Пользователя минимизировать возможные убытки или ущерб.

Настоящим ООО «НКР» освобождается от ответственности за причинение любого рода убытков или ущерба,

неисполнение обязательств вследствие форс-мажорных обстоятельств, включая, кроме того, сбои

электронного, механического оборудования, коммуникаций, телефонного или интернет-соединения,

компьютерные вирусы, несанкционированный доступ, кражу, ошибки операторов, суровые погодные условия,

землетрясения, стихийные бедствия, забастовки и иные проблемы занятости, войны, террористические

акты или государственные запреты.

8. Заключительные положения

ООО «НКР» вправе по своему усмотрению размещать ссылки на другие ресурсы сети Интернет с целью предоставления своим Пользователям доступа к смежной информации и услугам. Данные интернет-сайты могут не принадлежать ООО «НКР», а поддерживаться третьими лицами, на деятельность которых ООО «НКР» не имеет влияния. Соответственно, ООО «НКР» и его органы управления, работники не несут ответственности за содержание, правильность информации, качество предлагаемых или рекламируемых продуктов или услуг и (или) скачиваемого с подобных интернет-сайтов третьих лиц программного обеспечения. Кроме того, указанные ссылки не являются положительной оценкой третьих лиц, интернет-сайтов, продуктов или услуг, предоставляемых третьими лицами.

Все возможные споры, вытекающие из настоящих Условий пользования или связанные с ними, подлежат

разрешению в соответствии с действующим законодательством Российской Федерации.

Настоящие Условия пользования вступают в силу с момента начала использования Сайта Пользователем. ООО «НКР» оставляет за собой право по своему усмотрению отказать любому Пользователю в доступе к Сайту, любой части Сайта, любому Материалу, размещенному на Сайте, в любое время.

В результате вступления в силу настоящих Условий пользования или использования Сайта между Пользователем и ООО «НКР» не возникает совместного предприятия, партнерства, трудовых или агентских отношений.

Отсутствие требования о строгом соблюдении положений настоящих Условий пользования не может

рассматриваться в качестве отказа от права потребовать такого исполнения в случае нарушения или

неисполнения обязательства. Отказ ООО «НКР» от какого-либо права, предусмотренного настоящими

Условиями пользования, не является отказом от любого другого права или положения, а также отказом от

аналогичного положения в любое другое время.

Если какое-либо из положений Условий пользования признается недействительным или противоречащим законодательству Российской Федерации, соответствующее положение считается удаленным, действительность остальных положений настоящих Условий пользования при этом не затрагивается.

© 2021 ООО «НКР».

Данный документ является интеллектуальной собственностью Общества с ограниченной

ответственностью «Национальные Кредитные Рейтинги» и охраняется законом. Представленная

информация предназначена для использования исключительно в ознакомительных целях. Не допускается

распространение настоящей информации любым способом и в любой форме без предварительного

согласия со стороны ООО «НКР» и ссылки на источник. Использование информации в нарушение

указанных требований запрещено.

Использование информации в нарушение

указанных требований запрещено.

Рассчитайте точку безубыточности, маржу и наценку

Регулярно проверяйте свою финансовую отчетность, чтобы проверять правильность расчетов маржи, надбавки и безубыточности. Выполнение этой проверки поможет вам обнаружить любое увеличение расходов, чтобы избежать ненужной потери денег.

Воспользуйтесь нашим шаблоном финансовой отчетности для расчета своей маржи, наценки и безубыточности. Просто введите информацию о продажах и расходах в отчеты о прибылях и убытках, балансе и движении денежных средств.

Шаблон содержит примерные рисунки для компании под названием Joe’s Tyres. Сравните рисунки в шаблоне с рисунками, приведенными в примерах, которые следуют на этой странице.

Расчет цены на товары для получения прибыли

При мониторинге рентабельности вашего бизнеса необходимо учитывать 2 значения маржи:

Знание этих цифр поможет вам установить цены на товары и разработать целевые показатели продаж.

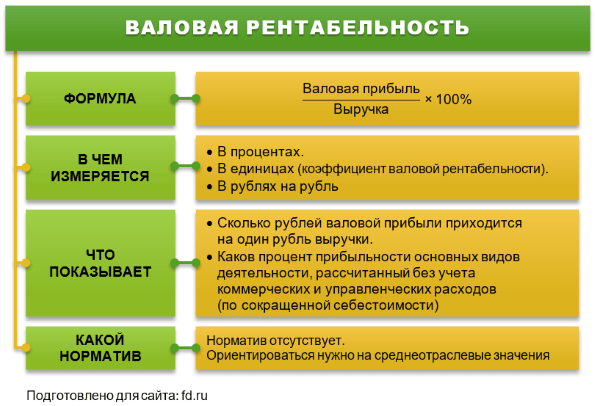

Что такое валовая прибыль?

Валовая прибыль — это деньги, оставшиеся после вычитания стоимости проданных товаров (COGS) из чистых продаж.Чистые продажи — это общая стоимость продаж за определенный период за вычетом скидок, предоставленных клиентам, и комиссионных, выплаченных торговым представителям.

Валовая прибыль может быть выражена в процентах или в долларах (так называемая валовая прибыль).

Валовая прибыль обычно не используется для предприятий сферы услуг, поскольку у них обычно нет стоимости товаров.

Как рассчитать валовую прибыль и маржу

Для расчета валовой прибыли (в долларовом эквиваленте):

- Валовая прибыль ($) = чистые продажи — COGS

Для расчета валовой прибыли (процентное значение):

- Валовая прибыль (%) = (валовая прибыль ÷ чистые продажи в долларах) × 100

Когда у вас есть валовая прибыль, вы можете рассчитать чистую прибыль.

Пример: Joe’s Tyres

- Валовая прибыль Joe’s Tyres: 52000 долларов — 31 200 долларов = 20 800 долларов

- Валовая прибыль Joe’s Tyres: 20 800 долларов ÷ 52000 долларов × 100 = 40%

Joe’s Tires имеет валовую прибыль в размере 20 800 долларов США. Накладные расходы бизнеса должны быть меньше, чтобы получать прибыль.

Накладные расходы бизнеса должны быть меньше, чтобы получать прибыль.

Показатели валовой прибыли и валовой прибыли Joe’s Tyres указаны в примере отчета о прибылях и убытках в шаблоне финансовой отчетности.

Что такое чистая маржа?

Чистая прибыль — это ваша валовая прибыль за вычетом накладных расходов вашего бизнеса. Это ваша прибыль до уплаты налогов. Налог не включен, потому что налоговые ставки и налоговые обязательства варьируются от бизнеса к бизнесу.

Чистая маржа может быть выражена в процентах или в долларовом выражении (так называемая чистая прибыль).

Как рассчитать чистую прибыль и маржу

Для расчета чистой прибыли (в долларовом эквиваленте):

- Чистая прибыль ($) = чистые продажи — сумма как COGS, так и накладных расходов

или - Чистая прибыль ($) = валовая прибыль — накладные расходы

Для расчета чистой прибыли (процентное значение):

- Чистая прибыль (%) = (в долларах чистой прибыли ÷ долларах чистых продаж) × 100

Если чистая прибыль маржа составляет 10%, тогда на каждый доллар проданных товаров вы получите 10 центов прибыли до налогообложения после оплаты COGS и накладных расходов.10 % от 52 долларов США (или 5,20 доллара США) с каждой проданной шины.

Показатели чистой прибыли Joe’s Tyres указаны в примере отчета о прибылях и убытках в шаблоне финансовой отчетности.

Что такое разметка?

Наценка — это процентная цена, по которой вы продаете товары по цене, превышающей затраты на их покупку или производство.Цена продажи должна покрывать стоимость товаров плюс накладные расходы, чтобы вы могли получать прибыль.

Наценка обычно используется в отношении продажи продуктов, а не услуг.

Как рассчитать наценку

- Процентное значение наценки = (продажи — COGS) ÷ COGS × 100

или - Процентное значение наценки = (валовая прибыль ÷ COGS) × 100

Пример: Joe’s Tires

- (52 000–31 200 долл. США) ÷ 31 200 долл. США × 100 = 66.67%

Процент наценки на Joe’s Tyres составляет 66,67%.

Чтобы получить валовую прибыль в размере 20 800 долларов США от продажи шин, купленных за 31,20 доллара, Джо умножит свою себестоимость единицы на себестоимость единицы продукции плюс процент наценки (31,20 доллара × 1,6667 = 52 доллара).

Каждая шина будет иметь минимальную цену в 52 доллара, чтобы заработать достаточно денег для покрытия деловых расходов.

Что такое безубыточность?

Точка безубыточности показывает объем продаж, который необходимо осуществить вашему бизнесу в долларах или единицах, прежде чем ваши расходы будут покрыты и вы сможете начать получать прибыль (до налогообложения).

Анализ безубыточности полезен при подготовке и обновлении бизнес-плана. Вы можете использовать свою безубыточность, чтобы установить цели продаж для себя или своих сотрудников.

Как рассчитать безубыточность

Используйте следующие вычисления, чтобы определить, где начинается ваша прибыль.

Чтобы рассчитать вашу безубыточность (в долларовом эквиваленте) до чистой прибыли:

- Безубыточность ($) = накладные расходы ÷ (1 — (COGS ÷ общий объем продаж))

Если вы знаете продажу единицы цена и себестоимость, а также операционные расходы бизнеса, вы можете рассчитать количество единиц, которые вам нужно продать, прежде чем вы начнете получать прибыль.

Для расчета вашей безубыточности (единиц для продажи) до чистой прибыли:

- Безубыточность (единицы) = накладные расходы ÷ (цена продажи единицы — себестоимость единицы продукции)

Пример: Joe’s Tires

- Безубыточность (в долларовом эквиваленте) для шин Joe’s: 15 600 долл. США ÷ (1 — (31 200 долл. США ÷ 52 000 долл. США)) = 39 000 долл. США

- Безубыточность (единицы) для шин Joe’s: 15 600 долл. США ÷ (52 долл. США — 31,20 долл. США) = 750

Joe’s Tyres необходимо будет продать 750 единиц или акций на сумму 39 000 долларов, прежде чем бизнес получит какую-либо прибыль (до налогообложения).

Маржа валовой прибыли Определение | Bankrate.com

Что такое валовая прибыль?

Маржа валовой прибыли, также называемая валовой прибылью, является показателем прибыльности компании. Маржа валовой прибыли указывает на сумму выручки, остающуюся в данном отчетном периоде после того, как компания заплатит за рабочую силу и материалы, иначе известную как себестоимость проданных товаров (COGS).

Более глубокое определениеВаловая прибыль компании является самым основным показателем прибыльности компании: сколько денег остается после учета затрат на производство товаров и услуг и оплаты труда работников.Бизнесмены и инвесторы обычно надеются на стабильную или растущую валовую прибыль; когда эта мера сокращается, либо бизнес вкладывает средства в свою деятельность, либо у него возникают проблемы.

Маржа валовой прибыли рассчитывается путем деления разницы между общей выручкой и стоимостью проданных товаров или услуг на общую выручку и обычно выражается в процентах.

Маржа валовой прибыли = (общая выручка — себестоимость проданных товаров) / общая выручка x 100

При расчете валовой прибыли исключаются затраты, связанные с продажей, администрированием, налогами и некоторыми другими расходами.Чистая прибыль или маржа чистой прибыли представляет собой прибыль, полученную от бизнеса после учета всех расходов. Расчеты операционной маржи добавляют определенные дополнительные расходы, исключая выплаты по долгам и налоги.

Не уверены, правильно ли вы устанавливаете цены на свои товары и услуги? Узнайте свою валовую прибыль с помощью этого калькулятора.

Пример маржи валовой прибылиПивоваренная компания Duff Beer сообщила о совокупной выручке в размере 10 миллионов долларов за 2016 год, в то время как стоимость проданных товаров составила 9 миллионов долларов, включая постоянные затраты, затраты на материалы и рабочую силу.Используя приведенную выше формулу, мы можем легко рассчитать валовую прибыль Duff Beer:

(10–9 миллионов долларов) / 9 миллионов долларов x 100 = 12,5 процента

В целом пивоваренная компания с валовой прибылью 12,5 процента является считается финансово здоровым, хотя стоит отметить, что в каждой отрасли разная норма валовой прибыли, которая считается положительной.

12 инновационных способов увеличения прибыли и процветания бизнеса

Какова норма прибыли?

Ведение успешного бизнеса — это баланс, который может прекратиться, если ваши расходы превышают ваш доход.Чтобы оставаться на плаву и оставаться привлекательными для вашего рынка (и инвесторов), вы должны оставаться в плюсе. Больше продаж и клиентов — всегда хорошие вещи для бизнеса. Помимо увеличения прибыли, вы должны понимать формулу нормы прибыли — разницу между вашим доходом (суммой денег, которую приносит ваша компания) и вашими затратами — и контролировать ее, чтобы добиться успеха. Поскольку ваша маржа прибыли — это количество денег, которые вы фактически получаете после завершения транзакции, понимание того, как увеличить маржу прибыли в бизнесе, имеет фундаментальное значение для роста.Научившись увеличивать прибыль и управлять своей рентабельностью, вы научитесь уверенно преодолевать трудности.

Как увеличить прибыль и увеличить размер прибыли в бизнесе

Понимание того, как увеличить прибыль и поднять рентабельность вашего бизнеса, жизненно важно для вашей чистой прибыли и способности привлекать инвестиции.Поскольку маржа компании указывает на ее способность управлять своими расходами, инвесторы используют ее в качестве основы для сравнения при оценке потенциальных инвестиций. Чтобы получить представление об общей производительности фирмы на рынке, инвесторы сравнивают ее операционную прибыль (ее преобразование выручки в прибыль из доллара в доллар) с показателем по всей отрасли или с эталонным индексом, таким как S&P 500. В то время как прибыль маржа варьируется от отрасли к отрасли, средняя маржа составляет около 10%. Бизнес, рентабельность которого превышает среднюю, опережает рынок в целом, в то время как маржа, которая неизменно оказывается ниже среднего, может сигнализировать о провале бизнеса.

Формула маржи прибыли для работы основана на делении вашей чистой прибыли (т. Е. Общая выручка за вычетом расходов) на ваши чистые продажи (т. Е. Валовые продажи за вычетом доходов, скидок и надбавок) и умножении результата на 100. Независимо от того, закончились вы или нет 10%, всегда есть возможности для улучшения, чтобы увеличить маржу прибыли и общую отказоустойчивость вашего бизнеса.

Что вызывает снижение нормы прибыли?

Маржа прибыли основана на расходах и расходах.доход. При снижении прибыли или увеличении расходов маржа будет снижаться. Снижение прибыли может быть результатом экономики, признаком того, что произошел социальный сдвиг в вашей клиентской базе, или красным флажком того, что ваша бизнес-модель больше не актуальна.

Маржа прибыли также подвержена различным воздействиям, которые могут привести к ее снижению. Все отрасли находятся во власти общих экономических условий, которые влияют на все, от поведения потребителей до процентных ставок и стоимости сырья, рабочей силы и производства.Ваша отрасль может оказаться в перевороте из-за революционной новой технологии, которая в мгновение ока изменит рынок. Что-то столь же простое (и поправимое), как небрежные процедуры бухгалтерского учета, также может снизить соотношение доходов и прибыли, что приведет к падению вашей нормы прибыли.

1. Стремление к постепенному росту

Легко опередить себя, особенно когда вы работаете над увеличением прибыли и прибыли в целом.Вы начинаете думать о своей конечной цели и забываете обо всех маленьких шагах, которые нужно сделать на этом пути. Вместо того, чтобы попадать в эту ловушку, научитесь стремиться к постепенному росту. Важно иметь конечную цель, но еще важнее ставить небольшие цели, которыми вы и ваш бизнес можете управлять и отслеживать с течением времени. Это позволяет вам добиваться стабильного прогресса и отслеживать, как работает ваш бизнес. Проверьте себя — есть ли у вас временные рамки и ресурсы, необходимые для постоянного достижения ваших целей? Это здорово, если вы хотите заработать 50 миллионов долларов, но этого не происходит в одночасье.Попутно ставьте цели, чтобы увеличить свою прибыль с 5000 до 10 000 долларов и так далее, пока вы не сможете нацелиться на свою конечную цель.

2.Ориентация на стратегические инновации

Немногие компании могут сказать, что честно предлагают своим клиентам что-то новенькое. На этом этапе успешные компании расширяют существующие идеи, но делают это таким образом, чтобы это было полезно и привлекательно для их клиентов — они внедряют стратегические инновации.Чтобы по-настоящему понять, как увеличить показатели рентабельности вашего бизнеса, определите, кем на самом деле является ваш клиент. Кто этот человек и зачем ему ваш продукт?

Примером стратегического новатора является Netflix. До появления стримингового сервиса люди были счастливы арендовать кассеты в Blockbuster. Netflix увидела, как они могут извлечь выгоду из этой потребности в домашних развлечениях, и нашла способ сделать фильмы еще более доступными для своей целевой аудитории. Они стратегически новаторски.Если вам удастся создать инновационную культуру, вы будете на лигу впереди своих конкурентов и можете ожидать, что ваша прибыль соответственно вырастет.

3. Создайте невероятную команду

Увеличение вашей прибыли частично связано с услугами или продуктом, которые вы предлагаете, но это также связано с вашим успехом в создании работающей команды.Кто на вашей стороне, что поддерживает вас на 100%? Кто работает на ваш бизнес, который не только знает компанию от и до, но и готов восхищаться вашим бизнесом и привлекать новых клиентов? Для увеличения прибыли вашего бизнеса создание внутренней культуры восторженных поклонников так же важно, как и определение целевой аудитории. Когда вы собираете команду людей, которые хотят работать на ваш бренд и распространять ваше сообщение, становится в сто раз легче добиться успеха.

4.Определите, что не работает

Если вас не устраивает рост вашей прибыли или рентабельности, вам необходимо объективно взглянуть на свой бизнес и выявить пробелы.Даже если ваша компания успешна, вы можете сделать ее более прибыльной. Просматривайте отчеты о расходах, обзоры персонала и текущие продажи. Какой площади не хватает? Если есть заметный пробел, устраните его. Почему ваш бизнес потратил 10 000 долларов на канцелярские товары в прошлом году, когда ничего серьезного, например копировальные аппараты или компьютерные стулья, не было обновлено? Вы перестали искать способы привлечь новых клиентов? Оценка текущего состояния и возможных недостатков вашего бизнеса поможет вам составить лучший план продвижения вперед и увеличения прибыли.

5. Оптимизируйте производственные процессы

В бизнесе действуют законы физики, и скорость имеет значение.Чем быстрее вы сможете превратить товар от заказа к доставке, тем быстрее вы сможете получать доход и увеличивать свою прибыль. Внимательно изучите свои производственные процессы, от первого контакта с клиентом до момента, когда ваш продукт благополучно доставлен им в руки. Как можно ускорить каждый этап процесса? Благодаря оптимизации вы сможете сократить расходы и увеличить рентабельность своей компании.

6.Не тратить, не хочу

Прелесть изучения того, как увеличить цифры прибыли для бизнеса, заключается в том, что маржа по определению является соотношением.Вам не обязательно увеличивать прибыль, чтобы повысить маржу — вы, вероятно, также добьетесь успеха в сокращении своих расходов. Изучите все способы, которыми ваш бизнес тратит деньги. Где вы теряете деньги из-за порчи, лома или отходов? Ваши прогнозы ошибочны, из-за чего вы закупаете слишком много сырья? Есть ли у вашего продукта проблемы с контролем качества? Ваш продукт продается так медленно, что устаревает? Насколько эффективны ваши каналы сбыта? Тщательно рассмотрев все возможные варианты сокращения убытков, вы сможете сократить свои расходы и увеличить размер прибыли.

7. Отдавайте предпочтение продуктам более высокого класса

Когда ваша рентабельность падает, легко использовать подход «все идет» к маркетингу и производству.Такой подход может иметь неприятные последствия в долгосрочной перспективе, поскольку продукт с низкой маржой приносит меньше прибыли. Чтобы увеличить свою прибыль и общую маржу, сосредоточьтесь на продуктах, которые продаются лучше всего и приносят максимальную прибыль. Качественные продукты вызывают лояльность, а также увеличивают доходы.

8.Используйте ресурсы других людей

Гуру маркетинга Джей Абрахам считает, что большинство владельцев бизнеса думают слишком мелко, когда дело касается увеличения прибыли.В то время как большинство компаний считают, что стратегия 10-кратного роста равняется успеху, Джей считает, что они способны на гораздо большее — вплоть до модели внутреннего 100-кратного роста. Как этого добиться? Вот некоторые из его стратегий.

Один из способов увеличить прибыль — это использовать ресурсы других людей. Используя материальные и нематериальные ресурсы других компаний, вы можете добиться стремительного, но устойчивого роста. Джей предлагает найти способы использовать деньги, время, опыт, идеи и текущих клиентов других людей для увеличения вашей прибыли.Воспользуйтесь этой формулой, приобретая небольшие компании, работая с влиятельными лицами и создавая перекрестные рекламные кампании с теми, с кем вы можете делиться ресурсами.

9. Откройтесь

Вы застряли в своем бизнесе и чувствуете, что не можете увеличить свою прибыль, чем бы вы ни занимались? Или, как предполагает Джей, вы застряли, думая, что 10-кратная стратегия роста — это все, что вы можете достичь? У Джея есть план из девяти шагов, чтобы выбраться из тупика, который включает в себя завоевание доверия вашего рынка, развитие личности знатока, развитие видения вашего рынка, рассказывание мифа о творчестве и создание сообщества бархатной веревки.Этот план не только выбьет вас из колеи, но и обеспечит получение прибыли, о которой вы даже не мечтали.

10.Используйте метод Power Parthenon

У большинства предприятий есть один основной метод, который приносит от 90 до 100% их дохода. Джей называет это «методом прыжков с трамплина». Он предлагает вместо этого использовать метод Power Parthenon с разными опорами, каждый из которых приносит доход. Эта стратегия означает, что ваша прибыль не будет зависеть от одного вида деятельности, и что все действия будут работать вместе, чтобы улучшать друг друга и создавать гораздо большую маржу прибыли.

11. Создайте программу лояльности

Вернувшиеся клиенты значительно увеличивают вашу прибыль, чем новые клиенты.Почему? Потому что они склонны тратить больше и рассказывать другим о ваших продуктах или услугах. Возвращение клиентов также обходится дешевле, поскольку вам не нужно тратить деньги на маркетинг, чтобы превратить их из потенциальных клиентов в клиентов. Увеличьте размер прибыли, создав программу лояльности для тех, кто уже ведет с вами дела, чтобы превратить их из постоянных клиентов в ярых поклонников вашей компании. Вы можете соблазнить их эксклюзивными распродажами, кэшбэком, вознаграждениями или льготами, такими как бесплатные продукты или дополнительные скидки.

12.Повышение цены

Если вы постоянно производите высококачественную продукцию или оказываете профессиональные услуги и в последнее время не повышали ставку, у вас есть простой способ увеличить прибыль. Цены должны увеличиваться с инфляцией и с ростом и опытом вашей компании. Если у вас есть сильная основная клиентская база, которую вы хорошо обслуживаете и довольны, небольшое повышение цены не приведет к потере вашего бизнеса.Наряду с увеличением прибыли, повышение цен может сделать вас более ценным в глазах ваших клиентов.

13.По возможности передайте на аутсорсинг

Заработная плата съедает ваши ресурсы и снижает маржу прибыли? Многие малые предприятия испытывают трудности с удержанием в штате нужного количества людей.Слишком мало, и вы не сможете должным образом заботиться о своих клиентах. Слишком много — и у вас высокая зарплата с простаивающими сотрудниками. Один из способов обойти это — передать некоторые части вашего бизнеса на аутсорсинг фрилансерам или работникам по контракту. Вы можете использовать их только тогда, когда спрос высок, и вам не придется платить за них, когда они не нужны.

Есть искусство увеличивать прибыль, и не каждый может овладеть им.Многие компании терпят неудачу, но ваша не обязана. Ключ к профессиональному успеху — это понимание того, как и когда вашей компании необходимо адаптироваться. Есть ли способы двигаться вперед, о которых вы не думали? Вам нужно заполнить ключевую руководящую должность? Зная, что действительно нужно вашему бизнесу, вы создадите устойчивую прибыльную компанию, от которой сможете пожинать плоды на долгие годы.

Овладейте искусством получения прибыли

Изучите основные элементы, чтобы создать максимальное преимущество для бизнеса, которое увеличит рентабельность вашей компании, с помощью бесплатной серии материалов Seven Forces Тони Роббинса.

Маржа чистой прибыли: определение и способ расчета

Есть много способов измерить прибыльность компании. Одним из ключевых показателей является маржа чистой прибыли, которая количественно определяет, какой доход компания сохраняет после оплаты всех своих расходов.

Мы подробнее рассмотрим этот показатель рентабельности, изучив:

- Что такое маржа чистой прибыли?

- Как рассчитать размер чистой прибыли.

- Как использовать маржу чистой прибыли для оценки компании.

- Какие ограничения на чистую прибыль?

Источник изображения: Getty Images.

Что такое маржа чистой прибыли?

Норма чистой прибыли, также известная как маржа чистой прибыли или чистая маржа, представляет собой отношение прибыли, которую получает компания или бизнес-подразделение, к общей сумме дохода (чистых продаж), которую генерирует компания или бизнес-подразделение.Маржа чистой прибыли выражается в процентах. Чистая прибыль — это то, что остается после учета всех расходов, включая операционные расходы, проценты и налоги. В двух словах, чистая маржа — это процент выручки компании, который она сохраняет в качестве прибыли.

Расчет чистой прибыли компании помогает инвесторам оценить относительную величину прибыли, которую компания получает от своей выручки. Чистая маржа — ключевой показатель общего финансового здоровья — также является отличным показателем для сравнения компании с конкурентами.Этот показатель может сигнализировать о том, сравнительно лучше или хуже справляется бизнес с контролем над своими расходами.

Как рассчитать маржу чистой прибыли

Расчет чистой прибыли компании за любой отчетный период относительно прост. Маржа чистой прибыли равна чистой прибыли компании, которая либо указана как таковая в ее финансовом отчете, либо может быть рассчитана как выручка за вычетом стоимости проданных товаров, операционных и других расходов, процентов и налогов, разделенных на выручку.Этот результат умножается на 100, чтобы преобразовать коэффициент чистой прибыли в процент.

Вот формула чистой прибыли:

Формула чистой прибыли

Допустим, компания генерирует 1 миллиард долларов выручки и 225 миллионов долларов чистой прибыли в течение отчетного периода. Чистая прибыль компании равна ее чистой прибыли (225 миллионов долларов), разделенной на ее выручку (1 миллиард долларов). Умножение этого результата на 100 дает значение чистой прибыли компании в размере 22,5%.

Стоит отметить, что чистая маржа может быть положительной или отрицательной.Отрицательная маржа чистой прибыли означает, что компания или бизнес-единица были убыточными в течение отчетного периода.

Как использовать маржу чистой прибыли для оценки компании

Чистая маржа может помочь инвесторам сравнить результаты компании за отчетные периоды и среди ее конкурентов. Если компания реализует стратегическую инициативу по увеличению своей прибыльности, инвесторы могут рассчитать размер чистой прибыли, чтобы оценить, приносит ли эта инициатива результаты. Если чистая маржа компании снижается, инвесторы могут использовать эту информацию для распознавания ухудшения финансового состояния.

Компания с более высокой маржой чистой прибыли, чем у ее аналогов, более эффективно конвертирует выручку в прибыль. Если чистая маржа компании ниже, чем у ее коллег по отрасли, это может быть признаком того, что она финансово слабее или менее эффективна, чем ее конкуренты.

Какие ограничения на чистую прибыль?

Хотя чистая прибыль является полезным показателем, у нее есть некоторые ограничения. Например, это не лучший показатель для сравнения компаний в разных секторах.Это связано с тем, что в некоторых отраслях рентабельность чистой прибыли, измеряемая однозначными числами, считается вполне хорошей, в то время как в других секторах рентабельность чистой прибыли, выражаемая двузначными числами, является нормой.

Еще одним ограничением показателя чистой маржи является то, что он может сильно варьироваться в разные отчетные периоды из-за потенциально чрезмерных последствий разовых событий. Продажа активов может временно увеличить доход, увеличивая чистую маржу. Точно так же единовременные расходы могут сильно повлиять на прибыльность компании за отчетный период.В связи с этим важно понимать факторы, влияющие на чистую прибыль в течение любого периода, чтобы определить, подходит ли расчет чистой прибыли для оценки компании.

Норма чистой прибыли — это лишь один из многих показателей, которые инвесторы могут использовать для анализа компании, и, конечно же, не единственный показатель, определяющий ценность инвестиций в акции.

Норма чистой прибыли — важный показатель рентабельности

Инвесторы могут рассчитать маржу чистой прибыли, чтобы понять, насколько хорошо компания конвертирует выручку в чистую прибыль.Кроме того, несмотря на свои ограничения, маржа чистой прибыли является хорошим сравнительным показателем для измерения того, способствует ли стратегическая инициатива повышению прибыльности или же компания лучше генерирует чистую прибыль, чем ее конкуренты.

Рентабельность достигла рекордно высокого уровня, несмотря на инфляцию

Крупнейшим компаниям Америки удалось достичь рекордно высокой нормы прибыли, несмотря на рост производственных затрат.

Почему это важно: Рост цен на сырье и рост заработной платы практически не оказали заметного влияния на прибыль компаний.Тем не менее, аналитики предупреждают, что, возможно, это всего лишь вопрос времени, когда эти затраты сравняются с рентабельностью.

По цифрам: компаний S&P 500 сообщают о средней марже чистой прибыли — чистой прибыли в процентах от выручки — в 13,0% во втором квартале, согласно данным, собранным FactSet до пятницы.

- Это самая высокая норма прибыли с тех пор, как FactSet начал отслеживать эту метрику в 2008 году.

Что они говорят: Многие компании использовали прошедший год для оптимизации своих операций.

- «Несмотря на некоторый рост затрат, для многих компаний рентабельность растет, потому что экономия затрат, связанных с пандемией, отражается в финансовой отчетности раньше, чем такие вещи, как инфляция заработной платы», — сказала Axios Сайра Малик, ИТ-директор Nuveen по глобальным акциям.

- Другими словами, компании делают больше с гораздо меньшими затратами. Это называется операционным рычагом — это явление, при котором расходы не растут вместе с продажами.

- Они также перекладывают некоторые из этих затрат на своих клиентов, поскольку у них «достаточно власти ценообразования», — отмечает Лори Калвасина, глава представительства RBC Capital Markets в U.С. Стратегия капитала.

Да, но: Ожидается, что эти растущие расходы наверстают упущенное.

- «Для многих компаний выгода от сокращения затрат во время пандемии в настоящее время отражается в финансовой отчетности, в то время как инфляция — существенный компонент — инфляция заработной платы — будет иметь запаздывающее влияние на финансовые показатели компании», — говорит Малик.

- «Таким образом, эта тенденция маржи сохранится для компаний с будущими ценовыми возможностями, но будет уменьшаться для тех компаний, которые извлекают выгоду из прежней экономической эффективности.”

Уменьшить: В отличие от крупных корпораций из S&P 500, которые преуспевают, у малого бизнеса был совсем другой опыт. Согласно исследованию малого бизнеса NFIB, больше компаний сообщают о более низких доходах, чем более высоких.

- «Малым предприятиям труднее покрывать растущие расходы и передавать их, — говорит Axios Холли Уэйд, исполнительный директор Исследовательского центра NFIB.

Итог: Рост затрат — это не пикник.Более крупные предприятия преуспели по сравнению с более мелкими предприятиями, но это может длиться недолго, если инфляция затрат сохранится.

Измерение прибыльности проектов для профессиональных услуг

В управлении проектами анализ нормы прибыли может помочь компаниям многое понять о своем бизнесе, в том числе о том, насколько на самом деле прибыльна их работа. Выручку от проекта легко принять за конечный ориентир. Однако анализ нормы прибыли рисует более полную картину роста, выручки и накладных расходов, чтобы по-настоящему понять прибыльность.

Фирмам необходимо вкладывать больше денег, чем они вкладывают в проект, чтобы улучшить свою чистую прибыль, а не просто покрывать расходы по проекту. Понимание размера прибыли также может помочь предприятиям ранжироваться и принимать решения о проектах и клиентах, с которыми стоит продолжить.

Маржа валовой прибыли и маржа чистой прибыли обычно выражаются в процентах, но рисуют несколько иную картину о доходах.

Маржа валовой прибыли говорит компании об их прибыли после вычета расходов из выручки проекта.Маржа валовой прибыли обычно не учитывает такие вещи, как налоги, проценты и другие административные расходы.

(Выручка проекта — расходы проекта / доход проекта x 100)

В сфере профессиональных услуг фирмы обычно не продают промышленные товары. Вместо этого они предлагают свой опыт.

Например, компания по планированию мероприятий может взимать фиксированную плату в размере 28 000 долларов за планирование технической конференции от имени организации. Если расходы организатора мероприятий составят 19 000 долларов, они получили прибыль в размере 9 000 долларов, что составляет 32% валовой прибыли (9 000/28 000 x 100).

Как заявляет Investopedia, «маржа чистой прибыли равна тому, сколько чистой прибыли получено в процентах от выручки». Он учитывает не только общую выручку, но и другие операционные и накладные расходы.

(выручка — расходы, налоги, операционные расходы, прочие расходы) / выручка x 100

Что такое хорошая маржа прибыли?

Согласно Inc, «большинство фирм, оказывающих профессиональные услуги, имеют маржу операционной прибыли от 25 до 40%», что означает, что от 25 до 40 центов с каждого заработанного доллара идет на чистую прибыль.Компании с меньшими накладными расходами, как правило, имеют более высокую рентабельность, чем компании с более высокими операционными расходами. Это связано с тем, что больше денег направляется на чистую прибыль, а не только на покрытие операционных расходов компании.

В одном из отчетов за 2016 год бухгалтерский учет, бухгалтерский учет, подготовка налогов, расчет заработной платы и юридические услуги определены как отрасли с самой высокой маржой прибыли.

Увеличение прибыли

В сфере профессиональных услуг увеличение прибыли — это не только повышение стоимости ваших услуг.Также огромную роль играет повышение производительности и эффективности проекта. Вот несколько способов повышения эффективности, которые могут увеличить прибыль вашей компании.

Чем меньше ваша прибыль? Как рассчитывать и совершенствоваться.

Из-за растущей конкуренции и сложной экономики борьба компаний, оказывающих профессиональные услуги, за поддержание нормы прибыли никогда не была такой сложной. Фирмам необходимо внимательно следить за своей прибылью, чтобы обеспечить постоянную прибыльность.Есть несколько факторов, которые могут съесть маржу, но многие фирмы не понимают, как они несут ответственность за такую ситуацию. От устаревших систем до утечки доходов — неправильные решения могут значительно стоить компании. Отсутствие прозрачности проектов также может привести к тому, что фирмы не смогут вести учет всех затрат и счетов. Некоторые фирмы даже не понимают своей идеальной нормы прибыли, что вынуждает их довольствоваться более низкой цифрой.

Как рассчитать размер прибыли для фирм, оказывающих профессиональные услуги

Знание того, как рассчитать размер прибыли, позволяет фирмам понять, какую прибыль они получают от денег, которые они тратят.Это также помогает сравнивать прибыльность компаний с разным уровнем прибыли и продаж. Компании обычно используют маржу валовой прибыли и маржу чистой прибыли, что дает несколько разные точки зрения на их финансовое состояние.

Гибкость предприятия: когда-то было желательно, теперь необходимо

Смотреть сейчас

ВебинарМаржа валовой прибыли

Маржа валовой прибыли позволяет компаниям узнать свою прибыль после вычета расходов из выручки.Налоги, проценты и административные расходы не учитываются в валовой прибыли.

Формула расчета валовой прибыли:

Маржа валовой прибыли = ((Выручка — COGS) / Выручка) × 100

где: COGS = стоимость проданных товаров

Источник

Для фирм, оказывающих профессиональные услуги, COGS — это затраты, понесенные на оказание услуги.

Маржа валовой прибыли отражает способность фирмы генерировать доход, покрывая расходы, связанные с предоставлением ее услуг.Следовательно, большее число всегда лучше, поскольку оно означает, что фирма более эффективно генерирует прибыль.

Маржа чистой прибыли

Маржа чистой прибыли показывает компаниям, сколько каждый доллар, полученный в выручке, переводится в их прибыль. В нем помимо общей выручки учитываются операционные расходы и накладные расходы.

Формула для расчета чистой прибыли:

Маржа чистой прибыли = (Чистая прибыль / Выручка) × 100

Где: Чистая прибыль равна выручке за вычетом затрат, операционных расходов, процентов, налогов и других расходов.

Источник

Норма чистой прибыли не просто говорит о том, приносит ли компания прибыль. Это также позволяет компании узнать, сдерживаются ли накладные и операционные расходы.

Хотя фирмы могут рассчитывать эту маржу вручную, лучше всего выбрать автоматизированное решение, которое может генерировать актуальные финансовые отчеты одним нажатием кнопки. Как решение PSA, Polaris может в режиме реального времени отслеживать прибыльность проекта и помогать компаниям быстро обнаруживать потенциальные проблемы.

Какова идеальная маржа прибыли?

Маржа прибыли, как показано выше, также может быть полезна в сравнительном анализе. Фирмы могут использовать их, чтобы понять свой успех по сравнению со своими конкурентами в той же отрасли.

Отчет Нью-Йоркского университета о марже прибыли в промышленности США (январь 2021 г.) показал, что маржа чистой прибыли в среднем составляет 5,05% по отраслям. То же самое для мировых отраслей — 4,66 процента. Для типичных фирм, оказывающих профессиональные услуги в различных отраслях, взгляните на цифры ниже.Обратите внимание, что эти цифры отражают средние показатели промышленности США по состоянию на январь 2021 года.

- Финансовые услуги: 20,13%

- Медицинская информация и технологии: 10,61%

- Информационные службы: 15,76%

- Программное обеспечение (система и приложение): 19,99%

Здесь важно отметить, что идеальная маржа прибыли может различаться в зависимости от бизнеса, поскольку необходимо учитывать несколько факторов. Некоторые предприятия по своей сути являются низкорентабельными предприятиями, в то время как другие могут иметь более высокую маржу.На маржу может влиять не только отрасль, но и такие факторы, как местоположение, размер бизнеса и другие. Например, медицинские ИТ-компании или инженерные фирмы обычно имеют более низкую маржу, в то время как консалтинговые фирмы имеют более высокую маржу. Новый бизнес с меньшим штатом, вероятно, будет иметь более высокую рентабельность, но со временем эта маржа может уменьшиться по мере роста бизнеса и увеличения числа сотрудников.

Что влияет на размер прибыли?

Для фирм, оказывающих профессиональные услуги, увеличение прибыли не всегда связано с увеличением стоимости оказываемых услуг.Есть много причин для снижения нормы прибыли, и фирмы должны в первую очередь изучить эти области. Вот некоторые факторы, из-за которых страдает размер прибыли, и то, как профессиональные услуги могут их улучшить.

Устаревшие системы

Согласно официальному документу Avanade, модернизация устаревших ИТ-систем может помочь организациям сократить операционные расходы бизнеса на 13 процентов. В том же отчете также говорится, что модернизация может потенциально помочь увеличить годовой доход как минимум на 14 процентов.

Источник

Эти цифры подчеркивают огромные затраты, которые старые системы приводят к профессиональным услугам. Использование устаревших систем может помешать компаниям в полной мере реализовать свой потенциал не только с точки зрения прибыльности, но и с точки зрения качества предоставляемых услуг. Они влияют на непрерывность, надежность и даже безопасность бизнеса. В отчете IBM «Стоимость утечки данных за 2020 год» отмечается, что средняя общая стоимость утечки данных составила 3,86 миллиона долларов. Унаследованные системы также способствуют отсутствию прозрачности, что снижает производительность и производительность по нескольким причинам, например, внезапная нехватка ресурсов, несвоевременные сроки и общее чувство разочарования.

Фирмы, оказывающие профессиональные услуги, должны уделять приоритетное внимание инвестированию в современные системы и решения, которые улучшают бизнес, а не ограничивают его. Новые системы, такие как Polaris PSA, обеспечивают наглядность и ввод данных в режиме реального времени, что помогает менеджерам более эффективно контролировать проекты и принимать более обоснованные решения. Polaris может помочь повысить эффективность, уменьшить неточности и внести свой вклад в общую прибыльность и производительность.

Отсутствие автоматизации

Использование ручных методов, таких как электронные таблицы, может повлиять на размер прибыли не меньше, чем устаревшие устаревшие системы.Методы ручного ввода данных не могут обеспечить точное и целостное представление о проектах и их финансовых показателях. Однако автоматизация делает больше, чем просто обеспечивает точность.

Автоматизация позволяет компаниям сократить время, затрачиваемое на административные задачи, высвобождая ресурсы, чтобы сосредоточиться на более прибыльных видах деятельности. Правильное программное обеспечение для автоматизации также может отслеживать и максимизировать использование ресурсов, улучшая при этом прогнозирование ресурсов. Они могут автоматически отслеживать время по проектам и задачам, гарантируя, что время не останется незамеченным.Они дают полное представление о том, что происходит в организации в режиме реального времени, что позволяет принимать упреждающие решения. Отчеты, аналитика и оповещения в реальном времени — это лишь некоторые из других преимуществ автоматизации.

Все эти и многие другие функции доступны в Polaris, и с их помощью вы можете значительно увеличить свою прибыль.

Утечка доходов

Хотя статистические данные об утечке доходов различаются, по общему мнению, до 5 процентов доходов компании теряется в результате утечки.Более того, отчет MGI показал, что 42 процента компаний страдают от утечки доходов. Если вы хотите увеличить размер прибыли, оставлять деньги на столе — определенно неправильный способ сделать это.

Утечка доходов может происходить по разным причинам. Отсутствие автоматизации и использование ручных методов — две из наиболее распространенных причин. Они способствуют непрозрачности, что только затрудняет анализ фирм, таких как ошибки ценообразования и неверные данные о оплачиваемом времени.Многие организации также не учитывают все затраты при расчете счетов. Например, некоторые организации могут не учитывать время, потраченное на исследования или планирование, в расчеты.

Чтобы убедиться, что вы правильно выставляете счета своим клиентам, вы должны правильно отслеживать все счета, включая время, потраченное на исследования. Polaris с его возможностями отслеживания на основе искусственного интеллекта поможет вам в этом. Он способен отслеживать всю работу, выполняемую ресурсами, и автоматически использовать эти данные для управления процессами расчета затрат и выставления счетов.

Ползучесть прицела

По данным Project Management Institute, почти у 50 процентов проектов наблюдается сокращение масштабов. Для фирм, оказывающих профессиональные услуги, расширение масштабов деятельности представляет собой непрекращающуюся проблему. Однако одним из основных факторов, способствующих возникновению этой проблемы, является недостаточная осведомленность о проектах.

Фирмы должны иметь полную прозрачность в отношении своих проектов, от затраченных часов до выделенных ресурсов. Им необходим доступ к точной информации о показателях выполнения задач, бюджетах и многом другом в режиме реального времени, чтобы гарантировать, что проекты остаются в рабочем состоянии.Настраиваемые и гибкие возможности автоматизации управления проектами Polaris могут значительно облегчить большинство этих проблем. Он предоставляет вам исчерпывающие отчеты по каждому проекту, основанные на данных в режиме реального времени, что позволяет вам замечать потенциальные сползания до того, как они станут неконтролируемыми.