Управленческий баланс образец

Руководство компаний, которое приняло решение о начале внедрения системы управленческого учета и непосредственно самого бюджетирования, на первых шагах вынуждено столкнуться с несколькими проблемами, а именно:

- нехватка финансового капитала на внедрение специально разработанной платформы;

- отсутствие четкого понимание того, что необходимо делать.

В таких ситуациях на помощь приходит MSExcel, которая кроме того, что является бесплатной, еще и представляет собой универсальный вариант программного обеспечения для полноценного ведения управленческого учета.

Бухгалтерский учет в обязательном порядке должна вести любая организация, вне зависимости от того, в какой сфере она работает, каковы масштабы и так далее. Во многом это связано с тем, что бухучет должен устанавливать все факты жизнедеятельности компании и отображать их на соответствующих счетах для достижения максимальной картинки финансового положения в целом.

Сведения бухгалтерского учета нередко являются базой для определения налоговых обязательств организации. К примеру, налоговая база на имущество определяется по сведениям бухучета.

Главным предназначением бухучета и параллельно конечной бухгалтерской отчетности является предоставление интересующимся пользователям (внешним) обобщенной информации относительно итогов трудовой деятельности за определенный отчетный период.

В качестве заинтересованных пользователей могут выступать:

- банковские учреждения;

- прочие кредиторы;

- инвесторы и так далее.

Иными словами, в учет берутся все без исключения лица, перед которыми у компании есть долговые обязательства.

В свою очередь, управленческий учет используется исключительно руководством предприятий, а не внешними пользователями. Часто он применяется не только менеджерами компании для оценки текущего положения, но и позволяет предоставлять достоверные сведения для принятия верных управленческих решений, включая возможность мгновенно реагировать на различные факторы.

Важно обращать внимание на то, что пользователи, на которых в первую очередь ориентирована управленческая отчетность, могут быть самыми разными: начиная от непосредственно самих структурных подразделений и заканчивая президентами организаций либо управляющими партнерами.

В свою очередь, направленность управленческого учета на качественные и мгновенные принятия каких-либо решений руководством объясняется разницей в форматах непосредственного представления значений рассматриваемого учета по сравнению с бухгалтерским.Помимо этого, управленческие отчеты могут различаться высокой степенью детализации или, проще говоря, используемыми способами учета (к примеру, действующим НК РФ, а не РСБУ либо же МСФО), применяемыми специальными счетами/субсчетами, которые не могут быть задействованы в бухучете, а также высокой регулярностью формирования и так далее.

Как составить

Многие отечественные компании сегодня практикуют использование управленческого учета в таблицах, сформированных в MS Excel.

Во многом это связано с тем фактом, что Excel, по сути, относится к универсальному инструменту, который включает в себя огромный набор математических формул, алгоритмов, специальных механизмов учета и так далее, но при этом не требует каких-либо существенных затрат (к примеру, как это требует иное программное обеспечение учета).

Исходя из этого, благодаря использованию MS Excel, квалифицированный персонал имеет право сформировать все необходимые для принятия каких-либо решений отчеты.

Стандартный управленческий учет в обязательном порядке должен включать в себя несколько базовых компонентов:

- отчет относительно прибыли и финансовых затрат;

- отчет относительно движения финансового капитала;

- баланс организации.

В процессе формирования необходимых таблиц, изначально необходимо обращать внимание на обособленность таблиц.

Каждая отдельно взятая таблица (включающая сведения относительно той или иной стороны трудовой деятельность организации) в обязательном порядке предоставляется отдельный лист.

Нет необходимости стараться вместить все на одном листке (имеется в виду все числовые показатели).

Более того, объем книги может существенно различаться в зависимости от того, какой уровень детализации затребован руководством.

Для решения данной задачи на практике нередко используются встроенные функции Excel, среди которых выпадающие списки, группировки и так далее.Все сформированные таблицы с исходными сведениями в обязательном порядке следует размещать на отдельных листах Excel (допустим, лист учета прибыли от реализации строительных материалов и так далее), а в самом начале данной книги следует создать сводную таблицу, в которой с помощью выпадающих списков отображаются конечные показатели относительно иных листов книги.

По причине того, что группировка «Предметов бизнеса» остается одинаковой (к примеру, крупы-напитки и так далее), а непосредственно сами таблицы учета в Excel требуют к себе формирования огромного числа таблиц (учета прибыли, прямых финансовых затрат, косвенных денежных потерь, сопровождающих денежные затраты и так далее), компаниям необходимо помнить об одном нюансе.

Он заключается в том, что наиболее оптимальным инструментом в Excel по праву считаются справочники. В процессе их формирования организации смогут в полной мере по завершению таблиц применять их в качестве автозаполнения всех имеющихся полей.

Помимо всех имеющихся преимуществ наибольшее значение имеет наличие огромного числа всех необходимых формул и различных иных математических механизмов (к примеру, возможность автокорреляции, дисперсия, математическое ожидание и так далее), что оказывает существенную помощь в процессе проведения анализа конечных значений, а также планирования будущего развития.

Это дает полное право в конечном итоге принимать эффективные управленческие решения.

Алгоритм формирования

Алгоритм составления заключается в следующем:

- Проведение анализа денежной структуры организации.

- Обязательное формирование классификаторов управленческого учета.

- Создание плана счетов.

- Формирование концепции управленческого учета.

- Создание соответствующего перечня форматов управленческого учета.

- Внедрение системы и ее автоматизация.

На самом деле на практике многие отечественные организации уже показали, что разработка учета в Excel не составит большого труда. Достаточно только следить за достоверностью указанных сведений и четко придерживаться имеющегося алгоритма.

Для лучшего понимания стоит обратиться к картинке-инструкции:

Исходя из данного изображения, можно видеть, как предположительно должна выглядеть будущая модель.

В процессе внедрения управленческого учета в MS Excel изначально следует уделить внимание автоматизации учета финансовых потоков. Это своего рода информационная база управленческого учета в целом.На следующем этапе идет внедрение учета прибыли и финансовых затрат. И только в последнюю очередь следует автоматизация активов и пассивов исключительно той части, которая не связана с финансовыми потоками и прибылью.

Существующие правила

На сегодня есть несколько ключевых правил, которые в обязательном порядке следует придерживаться в процессе внедрения автоматизированного управленческого учета в MS Excel.

Ими принято считать:

- Разделение функций относительно указания сведений и тех, которые припадают на формирование различной отчетности. На первый взгляд это может казаться очевидным, поскольку нередко учреждения рисуют, к примеру, формулу отчета ДДС и в дальнейшем все имеющиеся операции по ДДС заносит в данную формулу.

- Указание сведений относительно различных хозяйственных операций в форме реестра однотипных записей.

- Указание сведений по всем имеющимся юридическим лицам и счетам, которые напрямую относятся к организации, в единый реестр.

Допускается возможность различными способами указывать сведения в Excel, поскольку ограничения отсутствуют.

Главное, чтобы это являлся единственный реестр по хозяйственным операциям, где в дальнейшем будет отображаться вся без исключения информация относительно организации, вне зависимости от того, к какому юридическому лицу она относится и какой есть расчетный счет.

Примеры

Пример финансовой структуры организации в управленческом учете на основании разработанных таблиц в Excel будет иметь примерно такой вид:

Что касается классификатора, то он имеет такой вид:

Хотелось бы уточнить тот факт, что классификаторы рассматриваемого учета могут описывать разнообразные объекты с целью их достоверной трактовки всеми без исключения участниками данной системы.

Управленческий баланс пример составления 2020

Управленческий баланс пример составления 2020

Управленческий баланс пример составления — этот отчет группирует активы и пассивы компании, расчет производится в денежном эквиваленте. Управленческий баланс выполняет 3 функции:

• Информационную: обобщает данные по всему имуществу компании

• Проверочную: сумма активов должна быть равна объему пассивов, тогда ясно, что ошибок в расчете нет.

• Аналитическую: данные служат базой для анализа финансовых показателей.

Какой-либо формы для управленческого баланса нет, как и конкретного периода. Поэтому составлять его можно в экселе на любую дату.

К примеру, можно настроить таблицу из двух столбцов – активы и пассивы. В столбце «активы» отражаются:

• Основные средства

• Дебиторские задолженности

• Запасы

• Деньги в кассе, на расчетных счетах и т.д.

В столбце «пассивы» указываются:

• Собственный капитал

• Кредиты и займы

• Долгосрочные обязательства

• Краткосрочные обязательства.

Все активы и пассивы должны быть подкреплены документами.

Вместе с управленческий баланс пример составления ищут:

- Управленческий баланс пример составления excel 2020

- Как составить управленческий баланс пример составления 2020

- Управленческий баланс пример составления excel скачать бесплатно 2020

Пишите в комментариях хочу программу и мы вышлем вам в ответ!

А так же регистрируйтесь на бесплатный марафон Управленческий баланс пример составления

Управленческий баланс по видам деятельности

Сталкиваясь с задачей формирования управленческого баланса (в том числе для системы бюджетирования) многие приходят к пониманию, что традиционный формат баланса плохо приспособлен для целей управления.

В статье рассмотрен отработанный подход к формату управленческого баланса, позволяющий органично встроить его в систему управленческого учета, делающий работу с форму простой и эффективной. Кроме того, предлагаемый подход находится в русле последних тенденций развития международных стандартов отчетности.

Зачем нужен управленческий баланс

Наверное, нет смысла объяснять необходимость использования управленческого баланса — напомним лишь основные его задачи.

1. Задача управления активами и обязательствами

- Баланс показывает, куда вложены средства, взятые у поставщиков капитала (акционеров, кредиторов), а также кто ими управляет. Добавив к анализу отчет о прибылях и убытках, можно также оценить эффективность управления и сравнить получаемую отдачу со стоимостью капитала.

- Элементы баланса порождают будущие денежные потоки. Без использования баланса проблематично составить план денежных потоков.

2. Задача прогнозирования финансового состояния. Такая потребность есть как у менеджмента, так и у кредиторов. Кредиторы, особенно в последнее время, очень внимательно следят за финансовым состоянием заемщиков, устанавливая соответствующие ковенанты. Компания, которая способна управлять балансом, в том числе качественно планировать его показатели, имеет гораздо меньше рисков получить проблемы с кредиторами

3. Задача балансировки. Наличие прогнозного баланса позволяет использовать в бюджетной системе двойную запись, которая дает гарантию, что бюджет сбалансирован и ничего не потерялось. Например, если планируемая оплата меньше закупки, в балансе появится обязательство — кредиторская задолженность.

Что требуется от формата управленческого баланса

Формат баланса должен позволять эффективно решать стоящие перед ним задачи. Если последние две задачи не предъявляют значимых требований к формату, для эффективного решения первой структура баланса должна отвечать следующим требованиям.

1. Прозрачная связь с другими формами отчетности. Необходимо, чтобы пользователь смог увидеть взаимосвязь элементов баланса и других форм отчетности — отчет о доходах и расходах (ОДР), отчет о движении денежных средств (ОДДС), не прибегая к сложным вычислениям

2. Удобство разделения на объекты управления. Структура баланса должна просто и удобно разделяться на объекты управления — виды деятельности и центры ответственности.

3. Поддержка управления эффективностью. Баланс должен позволять управлять эффективностью вложенного капитала.

Бухгалтерский баланс как управленческий — можно, но неэффективно

В теории управленческого учета наработано множество подходов к отчетности о прибылях и убытках и сейчас мало кто станет использовать для целей управления непосредственно бухгалтерский отчет. При этом в том, что касается бухгалтерского баланса, классические модели управленческого формата отчетности отсутствуют.

Поэтому если компания чувствует необходимость управлять балансом, приходится брать бухгалтерский баланс (неважно, по российским или международным стандартам) и пытаться его доработать — например, расширить аналитику. Это было бы не так страшно, если бы структура бухгалтерского баланса могла в принципе подходить для целей управления.

К сожалению, это не так. Проблема в том, что структура бухгалтерского баланса оптимизирована под потребности внешних пользователей и заточена в первую очередь на оценку рисков (ликвидности, платежеспособности).

При этом уже и внешних пользователей такая структура перестает удовлетворять, что породило проект по реформированию МСФО в части форматов представления отчетности (см. приложение 1).

Даже если просто формально проанализировать приведенные выше требования, легко убедиться, что бухгалтерский баланс им не удовлетворяет.

- Отсутствует простая, интуитивно понятная связь с другими формами, в первую очередь ОДДС. Для того чтобы перейти от баланса к ОДДС, необходимо построить целую систему формул, причем опирающихся не на разделы, а на отдельные строки. Это серьезно затрудняет анализ и делает практически невозможным понимание связей для нефинансовых менеджеров.

- Отсутствует возможность легко «разломить» баланс на центры ответственности, виды деятельности, поскольку его разделы слабо связаны с объектами управления. Для разделения по объектам управления всегда приходится «крошить» его по статьям, что также не добавляет прозрачности.

Все это приводит к тому, что управленческий баланс, построенный по форме бухгалтерского, остается чужеродным элементом в системе управленческой отчетности, понятным только продвинутой части финансистов.

Виды деятельности — каркас компании

Как же сделать баланс эффективной составляющей управленческой отчетности, достойным компаньоном таким эффективным и понимаемым далеко за пределами финансовой службы отчетам, как ОДР и ОДДС?

Для этого достаточно перестроить его формат таким образом, чтобы главным элементом стал вид деятельности — так же, как это сделано в ОДДС (о других возможных отличиях управленческого баланса от бухгалтерского см. приложение 2)

Виды деятельности — основное деление отчета о движении денежных средств, представляет собой каркас, собирающий на себя все многообразие деятельности любой компании. Напомним краткие характеристики видов деятельности.

| Характеристика | Бизнес-деятельность | Финансовая деятельность | |

Текущая деятельность | Инвестиционная деятельность | ||

| Принятие решений | Быстрое | Медленное | Обеспечивает текущую и инвестиционную деятельность |

| Оценка результатов | На краткосрочном горизонте | На долгосрочном горизонте | |

| Управление | Годовые бюджеты | Бизнес-планы | |

| Типовой показатель | NPV | ||

| Ответственность | Операционные подразделения (сбыт, закупки, производство) | Стратегические подразделения (стратегия, инвестиции) | Финансовые подразделения |

Структура управленческого баланса по видам деятельности

Рассмотрим структуру баланса по видам деятельности (БВД, см. рисунок 1). Он состоит из следующих секций.

Основной капитал. Представляет собой активы и обязательства, порождаемые инвестиционной деятельностью. Данный раздел получается исключением из раздела «Внеоборотные активы» бухгалтерского баланса активов, связанных с операционной деятельностью (например, долгосрочной дебиторской задолженности) и добавлением активов и обязательств, связанных с инвестиционной деятельностью (например, остатков авансов и кредиторской задолженности по расчетам с поставщиками оборудования).

Текущий оборотный капитал (ТОК). Представляет собой активы и обязательства, связанные с операционной деятельностью.

Долг. Включает в себя краткосрочный и долгосрочный долг — т.е. весь капитал, предоставляемый профессиональными кредиторами за проценты.

Денежные средства. Выделяются в отдельную секцию, поскольку деньги возникают и используются во всех видах деятельности, поэтому некорректно присоединять их к какому-либо из них.

Капитал. Соответствует аналогичному разделу традиционного баланса.

Для сохранения наглядности в иллюстрации оставлены наиболее типовые статьи баланса. Добавить дополнительные статьи нетрудно, руководствуясь общим принципом формирования секций исходя из содержания видов деятельности.

Здесь помогает то, что содержание видов деятельности один из самых проработанных вопросов в финансовой отчетности и стандарт по отчету о движении денежных средств является одним из самых подробных и конкретных стандартов как в МСФО, так и в US GAAP, т.е. также проявляются все выгоды единого подхода.

Рисунок 1. Формат баланса по видам деятельности

| Основной капитал |

| Активы (+) |

| Основные средства и НМА |

| Незавершенное строительство |

| Инвестиционные авансы выданные |

| Прочие инвестиционные активы |

| Пассивы (-) |

| Инвестиционная кредиторская задолженность |

| Текущий оборотный капитал (ТОК) |

| Запасы |

| Покупатели и заказчики |

| Текущие авансы выданные |

| Прочие оборотные активы |

| Пассивы (-) |

| Поставщики и подрядчики |

| Авансы полученные |

| Прочие краткосрочные обязательства |

| Денежные средства |

| ИТОГО ИНВЕСТИРОВАННЫЙ КАПИТАЛ |

| Капитал |

| Капитал и резервы |

| Нераспределенная прибыль |

| Долг |

| Долгоср. займы и кредиты полученные |

| Краткоср. займы и кредиты полученные |

| ИТОГО СОБСТВЕННЫЙ И ЗАЕМНЫЙ КАПИТАЛ |

Простой подход — множество преимуществ

Теперь посмотрим, действительно ли простое структурирование баланса по видам деятельности дает все те выгоды, о которых говорилось в начале.

Связь с ОДДС. Для начала покажем связь с ОДДС — легко убедиться, насколько она проста и интуитивно понятна (см. рисунок 2).

- Прирост текущего оборотного капитала = чистая прибыль + амортизация — поток по операционной деятельности

- Прирост основного капитала = поток по инвестиционной деятельности — амортизация

- Прирост долга = поток по финансовой деятельности

Разделение на центры ответственности. Сгруппированный по видам деятельности баланс естественным образом разделяется на центры ответственности. Инвестиционным подразделениям — основной капитал, финансистам — долг, текущий оборотный капитал делят между собой операционные подразделения и/или бизнес-единицы.

Управление стоимостью. В БВД в качестве итога выделяется инвестированный капитал. Этот показатель представляет собой не что иное, как те средства, которые предоставили компании поставщики капитала, ожидающие возврата на свои вложения.

Разделяя инвестированный капитал между ответственными и используя системы управления стоимостью (через показатели ROIC, EVA©), ответственность за окупаемость вложенного капитала распределяется между соответствующими менеджерами бизнес-единиц. При этом финансовая деятельность, традиционно централизуемая, остается в головной компании.

Рисунок 2. Связи баланса по видам деятельности

Есть ли недостатки?

Здесь следует поинтересоваться: действительно ли мы получаем идеальный инструмент, свободный от недостатков. Конечно, в нашем мире таковых не встречается. Издержки, связанные с потерей традиционной структуры есть, но они не критичны.

1. Отсутствие четко разделенных активов и пассивов. Активы и пассивы чередуются внутри каждой секции. Практика показывает, что данную проблему нивелирует выделение активов и пассивов в качестве подразделов, а также введение справочной строки «Итого активы».

2. Отсутствие возможности использовать традиционную структуру баланса для стандартных видов финансового анализа (сопоставление активов и пассивов по срокам, расчет некоторых коэффициентов). Этот вопрос также не критичен, поскольку подобным анализом занимается ограниченный круг лиц, для которых формируется отчет, представляющий баланс в традиционном виде.

Приложение 1. Отчетность по видам деятельности — будущее МСФО

Ощущение того, что формат представления финансовой отчетности устарел и перестает удовлетворять пользователей, привело к тому, что две основополагающие организации в области финансовой отчетности — американский FASB (Financial accounting standards board) — разработчик US GAAP и международный IASB (International accounting standards board) — разработчик МСФО, организовали совместный проект по выработке принципиально нового формата представления отчетности.

В результате долгих дискуссий участники решили принять в качестве основы для построения ключевой принцип Связанности (Cohesiveness). Принцип сформулирован следующим образом: «Финансовая отчетность должна быть предоставлена таким образом, чтобы сквозная связь показателей между отчетами была прозрачной»

Для реализации этого принципа каждый из трех основных отчетов разбивается на одинаковые секции: бизнес-деятельность (операционная и инвестиционная), финансовая деятельность, налог на прибыль, а также прекращаемая деятельность. В каждой секции выделяются разделы, соответствующие активам и пассивам.

В настоящее время ведутся дискуссии преимущественно о содержании секций. Плановая публикации exposure draft — 2010 год, плановая дата окончания проекта — 2011 год.

Интересующиеся могут ознакомиться с материалами проекта на сайте IASB http://www.iasb.org в разде Standards development -> Work plan for IFRSs -> Financial Statement Presentation

Приложение 2. Чем еще может отличаться управленческий баланс от бухгалтерского

Помимо структуры разделов управленческий баланс может иметь и другие отличия от бухгалтерского, касающиеся:

- Увеличения детализации: например, выделения авансов выданных или VIP дебиторов из дебиторов;

- Переклассификации: например, запасы, которые планируется потребить в капитальном строительстве, можно перенести в состав внеоборотных активов;

- Другому порядку оценки: например, в управленческом учете могут капитализироваться затраты на рекламу или НИОКР для того, чтобы впоследствии равномерно списываться в соответствии с выручкой;

- Признанию: в некоторых компания часть операций может в принципе не попадать в бухучет.

Приложение 3. Трудности перевода

Некоторую путаницу для пользователей ОДДС вносят термины «Инвестиционная деятельность» и «Финансовая деятельность», которые намного шире оригинальных англоязычных понятий «Investing activities» и «Financing activities».

Если Financing activities обозначает только деятельность по привлечению средств, то Финансовая деятельность — это уже и казначейство, и размещение свободных средств.

Таким образом, по-русски более точно было бы назвать эти виды деятельности Инвестирующей и Финансирующей, хотя это звучит и более громоздко.

1 Говоря об отчетах, имеются в виду соответствующие им бюджеты — БДР, БДДС и бюджетный баланс, которые будут иметь тот же формат, что и отчеты

Прогнозный баланс и его составление на примере

В статье мы постараемся описать, какие подходы применяются при планировании, каким образом рассчитать потребность в финансировании, зачем нужен прогнозный баланс, и его место в обеспечении финансовой устойчивости предприятия .

Если Вас интересует автоматизация бюджетирования, внедрения казначейства или учета по МСФО, ознакомьтесь с нашим специальным предложением.

Прежде всего, необходимо определиться с базой для планирования. Обычно базой является деятельность в прошлых периодах. Основным драйвером эффективного развития любого предприятия является рост продаж. Результаты деятельности предприятия за прошлый период описываются в отчете о доходах и расходах (отчете о прибылях и убытках). Инструментом планирования доходов и расходов предприятия является бюджет доходов и расходов (БДР), который может иметь форму отчета о прибылях и убытках (ОПУ).

Читайте другие статьи по оптимизации финансов компании.

Структура расходов БДР

Переменные расходы растут пропорционально росту продаж, например, сырье, ФОТ производственного персонала. Постоянные расходы остаются неизменными либо растут ступенчато, например, когда при расширении бизнеса необходимо новое здание большего размера.

Кроме того, некоторые расходы можно отнести на себестоимость конкретной продукции – такие расходы называются прямыми, а некоторые распределяются между различными видами продукции (косвенные затраты). Примерами косвенных расходов могут служить маркетинг и реклама, управленческие и административные расходы.

При составлении БДР полезно проанализировать, какой процент от выручки составляет каждый вид расходов. Это поможет нам рассчитать плановые значения расходов при росте выручки будущего периода.

Пример расчета баланса прошлого периода

С ростом продаж растет оборотный капитал. Эффективность управления оборотным капиталом можно посчитать через коэффициенты. Основные коэффициенты оборотного капитала в днях:

- Период оборота материалов = Среднегодовая стоимость запасов из баланса *365/Себестоимость из ОПУ;

- Период оборота дебиторской задолженности (ДЗ) = Среднегодовая стоимость ДЗ из баланса*365/Выручка из ОПУ;

- Период оборота кредиторской задолженности (КЗ) = Среднегодовая стоимость КЗ из баланса*365/Себестоимость ОПУ;

- Период оборота денежных средств (ДС) = Среднегодовая стоимость ДС из баланса*365/ Выручка из ОПУ.

Помимо оборотного капитала в активе баланса имеется необоротный капитал, такой как основные средства (ОС) и нематериальные активы (НМА). Аналогично оборотному капиталу эффективность можно посчитать по формуле:

- Период оборота ОС и НМА = ((Среднегодовая стоимость ОС-Амортизация ОС)+(Среднегодовая стоимость НМА – амортизация НМА))/Выручка из ОПУ.

Переходим к пассивной части баланса. Чаще всего финансирование деятельности компании осуществляется за счет заемных средств (в чем преимущество и недостатки такого подхода, расскажем в следующей статье). Однако по заемным средствам необходимо выплачивать проценты. При росте компании привлечение финансирования становится особенно актуальным. И тут важно помнить одно правило: «темп изменения чистой прибыли должен быть больше либо равен темпу изменения выручки» (Тизм.чп>=Тизм.выр.)

Как правильно рассчитать потребность в финансировании при росте компании на основании финансового состояния?

В нашем примере мы имеем бюджет по балансовому листу (ББЛ):

Баланс

Отчет о прибылях и убытках 2012 года

Можем рассчитать показатели эффективности управления активами и оборотным капиталом за 2012:

Составление прогнозного баланса

На основании вышеописанных данных приведем пример расчета прогнозного баланса.

Предположим, мы планируем увеличить продажи на 20%. Тогда основные показатели ОПУ вырастут пропорционально росту выручки:

Себестоимость составляет 54% от выручки, соответственно, при сохранении текущей нормы валовой рентабельности новая себестоимость составит 708*54% = 384, аналогично рассчитываются заработная плата и амортизация. Процент за обслуживание краткосрочных и долгосрочных обязательств рассчитывается как (77+3,5)*%=7, получается 8,70 %. Расходы по процентам на 2013 г. пока оставляем пустыми, их получим расчетным путем.

Перейдем к построению бюджета по прогнозному балансовому листу:

Основные строки активной части прогнозного баланса меняются от периода оборота в днях. Расходы будущих периодов можно посчитать как % от выручки (4+6)/ 2*590 = 0,85%, аналогично считаем налоги.

Таким образом, получается, что компании требуется активов на сумму 379,80, однако собственных средств имеем только 372 млн., откуда брать остальные — 7,8 млн. Для простоты предполагаем, что долгосрочные обязательства не меняются, финансирование будем осуществлять через краткосрочные кредиты и займы.

Однако на самом деле потребуется больше, чем 7,8 млн., поскольку на величину краткосрочных и долгосрочных обязательств придется начислить %. Сумма % уменьшит нераспределенную прибыль в ОПУ. Таким образом, нам необходимо подобрать такое значение краткосрочных займов, при котором выполнялось бы балансовое уравнение. При уменьшении нераспределенной прибыли в прогнозном балансе увеличится сумма краткосрочных обязательств. В нашем примере получились следующие значения.

Прогнозный отчет о прибылях и убытках

Прогнозный бюджет по балансовому листу

Какие основные выводы можно сделать на основе полученных данных?

Рост чистой прибыли по ОПУ составляет 16%, что явно меньше роста выручки (20%). В нашем примере это произошло за счет увеличения кредитной нагрузки. Компания растет настолько быстро, что ее прибыли не хватает для поддержания роста. Необходимо занимать. Такая тенденция может привести к тому, что всю добавленную чистую прибыль будут сжирать проценты, и компания вынуждена будет расти, чтобы обслуживать кредиты (о методах оптимизации деятельности мы расскажем в следующих статьях).

Что касается краткосрочной задолженности, то ее значение выросло более чем в 4 раза. Тут важно помнить, что при росте компании рост обязательств неизбежен, однако этот процесс всегда нужно держать под контролем, чтобы избежать чрезмерной кредитной нагрузки.

Теперь немного саморекламы :).

Данную схему построения прогнозного баланса можно построить в Excel. Но более точные данные и более быстрый сбор информации возможен только в автоматизированной системе. Знания и опыт нашей компании помогут Вам выстроить бюджетный процесс, сделать его эффективными, динамичным и управляемым. Мы специализируемся на самой популярной платформе на сегодняшний день — 1С.

Читайте и другие статьи по оптимизации финансов компании.

Компания Goodwill, 2014 год.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

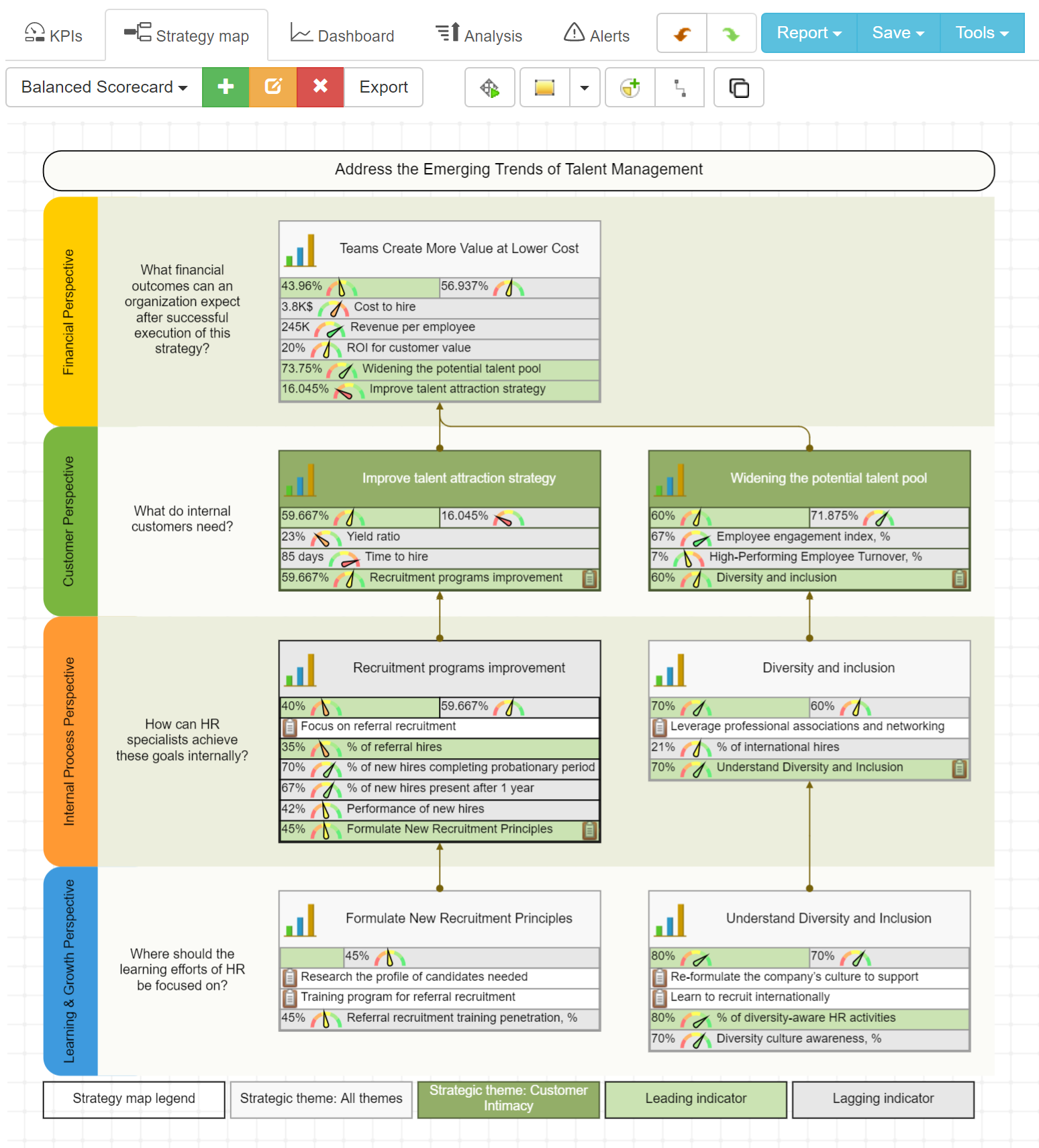

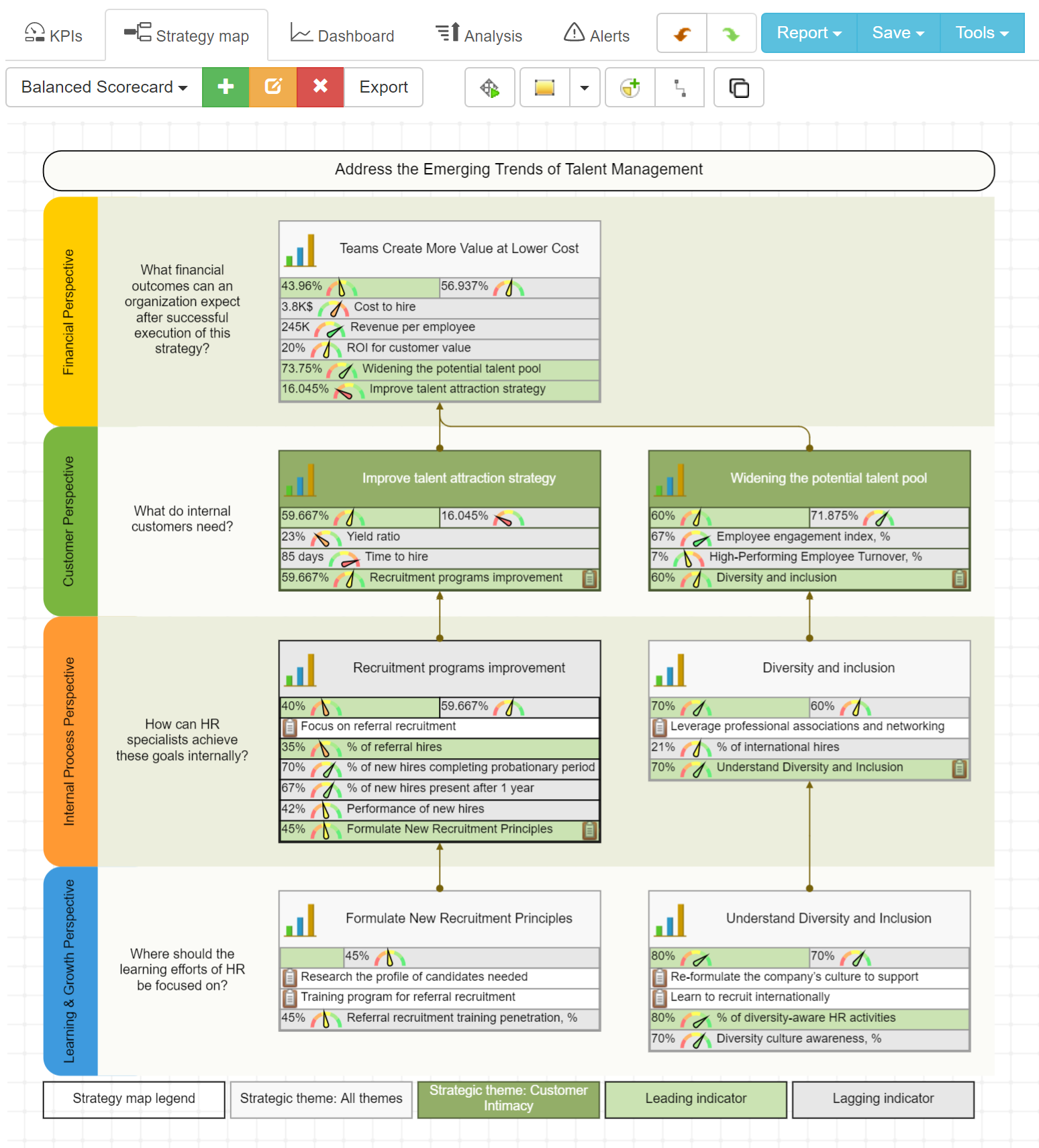

27 примеров сбалансированных показателей с KPI

Готовые шаблоны сбалансированных показателей с примерами KPI для различных бизнес-доменов. Графические шаблоны для слайдов презентации. Руководства и инструкции. Используйте эти материалы, чтобы быстрее начать работу с новой карточкой.

Live Scorecard Примеры с KPI

Ознакомьтесь с 27 примерами реальных проектов Balanced Scorecard с картами стратегий, KPI, бизнес-целями и инструментальными панелями BI.

Руководство по началу работы

Найдите бесплатные видеоуроки и текстовые руководства, которые помогут вам начать работу с оценочной картой вашей стратегии.

Загружаемый шаблон

Загрузите готовые шаблоны или используйте мастер самообслуживания для создания собственного шаблона.

Пример стратегии управления талантами Карта сбалансированной системы показателей

Вам нравится эта карта?

Сбалансированная система показателей Step by Step

Узнайте, как создавать свои собственные карты, или посмотрите живые примеры сбалансированной системы показателей ниже.

Зарегистрируйтесь с бесплатным планом для немедленного доступа ко всем шаблонам карт показателей.Управление

Общий бизнес

,Перед представлением примеров сбалансированных показателей важно понять контекст и концепции инструмента управления и мониторинга, созданного профессорами Робертом С. Капланом и Дэвидом Нортоном в их знаменитых статья в Harvard Business Review за 1992 год, озаглавленная «Сбалансированная система показателей: показатели, влияющие на производительность. «

В то время существовало мнение, что сравнительный анализ методов организаций становится устаревшим и неадекватным.В конце исследования профессоров, вместо того, чтобы создать более подходящий метод измерения производительности предприятия, они в конечном итоге разработали эффективную систему поддержки для принятия решений, чтобы помочь стратегическому управлению.

Одним из ключевых моментов сбалансированной системы показателей было расширение оценки эффективности перспектив, которые всегда были сосредоточены исключительно на финансовых аспектах.

Следовательно, пример описания сбалансированной системы показателей может быть определен следующим образом:

Инструмент для мониторинга стратегических решений, принимаемых компанией на основе ранее установленных показателей, которые должны охватывать как минимум четыре аспекта — финансовые, клиентские, внутренние процессы и обучение и рост.

Таким образом, компания имеет свои измерительные возможности и расширенный мониторинг, позволяющий измерять все соответствующие точки цепочки поставок. Кроме того, это приводит к значительным улучшениям в понимании всей компанией своей стратегии, определенной высшим руководством, которая оценивается таким образом, чтобы каждый сотрудник был вовлечен в процесс. Это сделано путем разработки стратегических карт.

Кроме того, в наших примерах сбалансированной системы показателей есть некоторые стратегические карты, которые становятся более понятными, когда мы суммируем методы оценки эффективности каждой организации и их влияние на достижение бизнес-целей.

По словам самих профессоров Роберт Каплан и Дэвид Нортон:

«Связь по сбалансированной системе показателей происходит через логическую структуру, основанную на управлении установленными целями; позволяя менеджерам перераспределять физические, финансовые и человеческие ресурсы для достижения стратегических целей. Balanced Scorecard — это не просто инструмент измерения производительности, а транслятор стратегии и коммуникатор производительности. «

Хорошая BPM-система всегда будет надежным союзником в мониторинге, управлении и помощи в принятии решений в вашей компании.

См. Также: Метрики производительности процесса: узнайте о 10 из них здесь.

Примеры сбалансированной системы показателей: определение 4 перспектив

Лучший способ определить цели и их метрики для каждой из перспектив — это ответить на несколько вопросов.

Обратите внимание, что существует взаимосвязанная иерархия, варьирующаяся от финансовых целей (обычно того, что компания хочет достичь) до внутренних клиентов, процессов, а затем обучения и роста, что является способом закрепления долгосрочных достижений.

Вот пример того, как ответить на эти вопросы.

Финансовый прогноз:

Чтобы преуспеть в финансовом отношении, как акционеры должны смотреть на нас?

Пример ответа может быть: увеличить доход и увеличить прибыльность.

Как это измерить? Через финансовые отчеты.

Перспектива клиента:

Чтобы наши клиенты увидели нас?

Пример ответа: нам нужно показать рынку, что наши продукты имеют превосходное качество по сравнению с конкурентами.

Как это измерить? Через исследования удовлетворенности клиентов.

Перспектива внутреннего процесса:

Чтобы удовлетворить наших клиентов, какие бизнес-процессы нам необходимы для достижения совершенства?

Пример ответа: мы должны достичь совершенства в области контроля качества и инноваций.

Как это измерить? Статистический анализ отчетов службы по уходу за потребителями, социальных сетей и сайтов обзора, таких как « Yelp ».

Перспектива обучения и роста:

Как реализовать наше видение, как мы будем поддерживать нашу способность меняться и совершенствоваться?

Пример ответа: мы должны поддерживать нашу способность меняться и совершенствоваться путем интенсификации обучения и повышения квалификации сотрудников.

Как это измерить? Проверяя количество часов, потраченных на обучение, и количество сертификатов, полученных сотрудниками на внешних курсах.

Смотри также:

3 Примеры сбалансированных показателей

Процесс разработки сбалансированной системы показателей в компании включает в себя несколько этапов, которые мы суммировали здесь:

- Установите ясное видение будущего

- Определите стратегические цели

- Определите критические факторы успеха

- Выберите индикаторы для измерения и мониторинга производительности

- Установить цели, планы действий и инициативы

Все 5 шагов для каждой из 4 перспектив.

Эти пункты являются лишь некоторыми аспектами того, как ставить цели и выбирать показатели. Сейчас мы хотели бы представить 3 примера стратегических карт, которые создаются во время разработки проектов сбалансированной системы показателей, которые обобщают всю работу для организации, включая цели, задачи, показатели, а также действия и инициативы, которые следует реализованы.

1. Пример сбалансированной системы показателей: стратегическая карта для Craft Brewery

2.Пример сбалансированной системы показателей: стратегическая карта для ювелирного магазина

3. Пример сбалансированной системы показателей: стратегическая карта для бизнеса электронной коммерции

Представленные примеры сбалансированных систем показателей являются полностью гипотетическими и довольно схематичными. Обычно они могут содержать больше инициатив для каждой цели, а также больше целей. Важно понимать концепцию и то, как правильно ее использовать в вашем конкретном бизнесе.

Познакомьтесь с другими инструментами и советами по стратегическому управлению:

,Как сделать баланс с примером

- Дом

Testing

- Назад

- Agile Testing

- Bugzilla

- огурца

- База данных тестирования

- ETL Testing

- Jmeter

- JIRA

- Back

- JUnit

- LoadRunner

- Ручное тестирование

- Мобильное тестирование

- Mantis

- Почтальон

- QTP

- Back

SAP000- Управление тестированием

- TestLink

SAP

- Назад

- ABAP

- APO

- Новичок

- Основа

- Bods

- BI

- BPC

- CO

- Назад

- CRM

- Crystal Reports

- КУКИШ

- HANA

- HR

- MM

- QM

- Заработная плата

- Назад

- 9000 9000 9000

- 000

- 000 000

000- 000

- 000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000 9000

- подписываются с отделениями

- и получают

- Apache

- Android

- AngularJS

- ASP.Чистая

- C

- C #

- C ++

- CodeIgniter

- СУБД

- Назад

- Java

- JavaScript

- JSP

- Kotlin

M000

- Back

- Perl

- PHP

- PL / SQL

- PostgreSQL

- Python

- ReactJS

- Ruby & Rails

- Scala

- SQL5000

- SQL000

- UML

- VB.Net

- VBScript

- Веб-сервисы

- WPF

Необходимо учиться!

- Назад

- Учет

- Алгоритмы

- Blockchain

- Бизнес-аналитик

- Сложение Сайт

- CCNA

- Cloud Computing

- COBOL

- Compiler Design

- Embedded Systems

- Назад

- Ethical Hacking

- Excel Учебники

- Go Программирование

- IoT

- ITIL

- Дженкинс

- MIS

- Networking

- Операционная система

- Prep

- Назад

- PMP

- Photoshop Управление

- Проект

- Отзывы

- Salesforce

- SEO

- Разработка программного обеспечения

- VBA

Big Data

- Назад

- AWS

- BigData

- Cassandra

- Cognos

- Складирование данных 000000000 HBB

- Назад

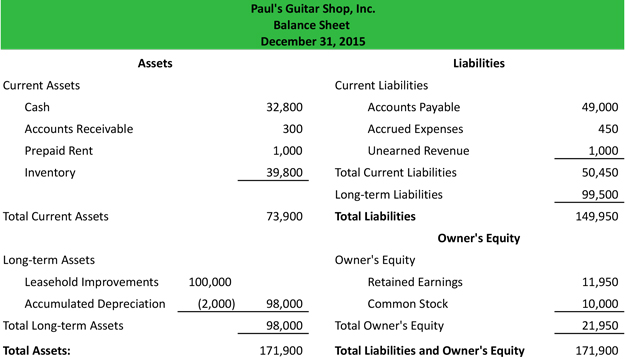

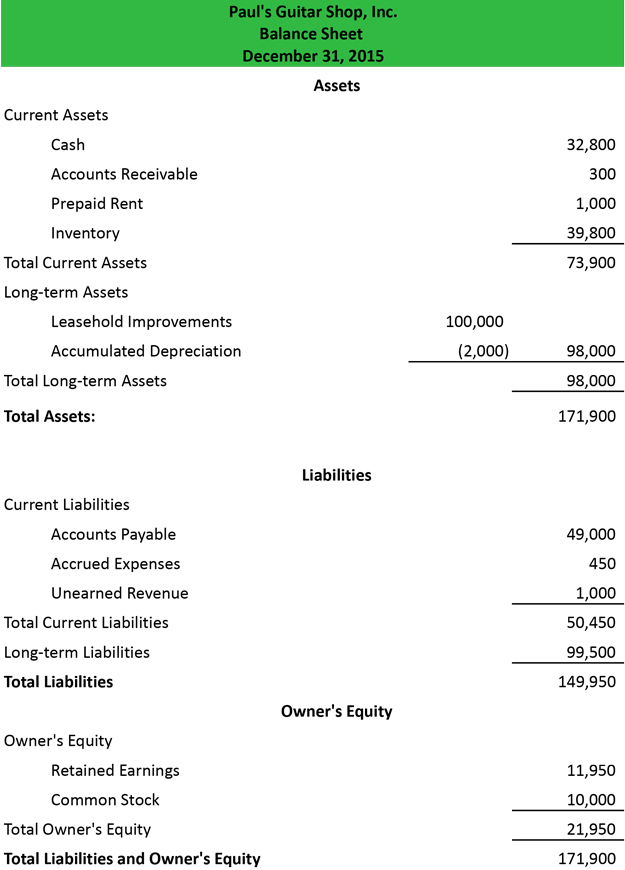

Бухгалтерский баланс | Пример | Шаблон | Формат

Что такое бухгалтерский баланс?

Бухгалтерский баланс, также называемый отчетом о финансовом положении, является третьим финансовым отчетом общего назначения, подготовленным в течение цикла бухгалтерского учета. Он сообщает об активах, обязательствах и капитале компании в один момент времени. Вы можете думать об этом как о снимке того, как бизнес выглядел в тот день.

В отличие от отчета о прибылях и убытках, бухгалтерский баланс не отражает деятельность за определенный период времени.Бухгалтерский баланс — это, по сути, картина ресурсов компании, долгов и прав собственности на данный день. Вот почему бухгалтерский баланс иногда считается менее надежным или менее показательным о текущих финансовых результатах компании, чем отчет о прибылях и убытках. Ежегодные отчеты о прибылях и убытках оценивают результаты за 12 месяцев, тогда как отчет о финансовом положении фокусируется только на финансовом положении за один день.

Бухгалтерский баланс в основном представляет собой отчетную версию уравнения бухгалтерского учета, также называемого уравнением бухгалтерского баланса, где активы всегда составляют уравнение пассивов плюс акционерный капитал.

Таким образом, баланс показывает, как ресурсы, контролируемые бизнесом (активы), финансируются за счет долга (обязательства) или инвестиций акционера (капитал). Инвесторы и кредиторы обычно смотрят в отчете о финансовом положении, чтобы понять, насколько эффективно компания может использовать свои ресурсы и насколько эффективно она может их финансировать.

Формат

Это заявление может быть представлено в двух разных форматах: форма счета и форма отчета. Форма счета состоит из двух столбцов, в левом столбце отчета отображаются активы, а в правом столбце — обязательства и капитал.Вы можете думать об этом как о дебетах и кредитах. Дебетовые счета отображаются слева, а кредитные — справа.

Форма отчета, с другой стороны, имеет только один столбец. Эта форма является более традиционным отчетом, выпускаемым компаниями. Активы всегда присутствуют первыми, затем идут обязательства и капитал.

В обоих форматах активы подразделяются на текущие и долгосрочные активы. Текущие активы состоят из ресурсов, которые будут использоваться в текущем году, а долгосрочные активы — это ресурсы, срок действия которых превышает один год.

Обязательства также разделены на текущие и долгосрочные категории.

Давайте рассмотрим каждый из балансовых счетов и то, как они представлены.

Раздел активов

Подобно уравнению бухгалтерского учета, активы всегда перечисляются первыми. Раздел актива организован с текущего на долгосрочный и разбит на две или три подкатегории. Эта структура помогает инвесторам и кредиторам видеть, в какие активы компания инвестирует, продается и остается неизменной.Это также помогает с анализом финансовых коэффициентов. Коэффициенты, такие как коэффициент текущей ликвидности, используются для определения того, насколько эффективно компания использует свои текущие ресурсы и текущие обязательства.

В первой подкатегории перечислены текущие активы в порядке их ликвидности. Вот список наиболее распространенных учетных записей в текущем разделе:

- Текущий

- Наличные

- Дебиторская задолженность

- Расходы Предоплаты

- Инвентарь

- Причитается от филиалов

Во второй подкатегории перечислены долгосрочные активы.Этот раздел немного отличается от текущего раздела, поскольку многие долгосрочные активы амортизируются с течением времени. Таким образом, активы обычно перечислены с общей суммой накопленной амортизации, вычтенной из них. Вот список наиболее распространенных долгосрочных счетов в этом разделе:

- Долгосрочный

- Оборудование

- Улучшения арендованного имущества

- Здания

- Транспортные средства

- Долгосрочные векселя к получению

Много раз будет третья подкатегория для инвестиций, нематериальных активов и / или имущества, которые не вписываются в первые два.Вот несколько примеров этих статей баланса:

- Другое

- Инвестиции

- Гудвилл

- Торговые марки

- Минеральные Права

Согласно принципу исторической стоимости, все активы, за исключением некоторых нематериальных активов, отражаются в бухгалтерском балансе по их покупной цене. Другими словами, они указаны в отчете на ту же сумму, которую компания заплатила за них. Как правило, это создает несоответствие между тем, что указано в отчете, и реальной рыночной стоимостью ресурсов.Например, здание, которое было куплено в 1975 году за 20 000 долларов, сегодня может стоить 1 000 000 долларов, но оно будет перечислено только за 20 000 долларов. Это согласуется с определением баланса, в котором говорится, что отчет должен записывать фактические события, а не умозрительные числа.

Обязательства Раздел

Обязательства также представлены в нескольких подкатегориях. Обычно в разделе пассивов есть две или три разные подкатегории обязательств: текущая, долгосрочная и задолженность владельца.

Раздел текущих обязательств всегда сообщается первым и включает долг и другие обязательства, которые должны быть выполнены в текущем периоде. Обычно это включает в себя торговые долги и краткосрочные займы, но может также включать часть долгосрочных займов, подлежащих выплате в текущем периоде. Текущие долги всегда перечислены по срокам, начиная с кредиторской задолженности. Вот список наиболее распространенных текущих обязательств в порядке их появления:

- Текущие обязательства

- Кредиторская задолженность

- Начисленные расходы

- Нетрудовые доходы

- кредитных линий

- Текущая часть долгосрочной задолженности

Во втором разделе пассивов перечислены обязательства, срок погашения которых наступит более чем через год.Часто весь долгосрочный долг просто группируется в один общий листинг, но его можно перечислить подробно. Вот несколько примеров:

- Долгосрочные обязательства

- Ипотечный кредит

- Примечания к оплате

- Кредиты, подлежащие оплате

Часто владельцы ссужают деньги своим компаниям вместо того, чтобы брать традиционный банковский кредит. Инвесторы и кредиторы хотят, чтобы этот тип долга отличался от традиционного долга перед третьими сторонами, поэтому третий раздел часто добавляется для долга владельца.Это просто перечисляет сумму, причитающуюся акционерам или должностным лицам компании.

Секция акций

В отличие от разделов актива и пассива, раздел капитала изменяется в зависимости от типа предприятия. Например, корпорации перечисляют обыкновенные акции, привилегированные акции, нераспределенную прибыль и казначейские акции. Партнерство перечисляет капитал участника, а индивидуальное право собственности — капитал владельца.

Как и во всех финансовых отчетах, в балансе есть заголовок, в котором отображается название компании, название отчета и период времени отчета.Например, годовой отчет о прибылях и убытках, выпущенный Paul’s Guitar Shop, Inc., будет иметь следующий заголовок:

- Paul’s Guitar Shop, Inc.

- Бухгалтерский баланс

- 31 декабря 2015 г.

Пример

Вот пример того, как подготовить баланс из нашего нескорректированного пробного баланса и финансовых отчетов, использованных в примерах бухгалтерского цикла для Guitar Shop Пола.

Бухгалтерский баланс формата счета

Бухгалтерский баланс формата отчета

Как видите, формат отчета немного проще для чтения и понимания.Именно поэтому большинство выпущенных отчетов представлены в форме отчета. Кроме того, эта форма отчета лучше помещается на листе бумаги стандартного размера.

Следует отметить, что, как и в уравнении бухгалтерского учета, совокупные активы равны совокупным обязательствам и собственному капиталу. Это всегда так. Если вы готовите баланс для одной из ваших проблем с домашним заданием в бухгалтерском учете, и он не сбалансирован, что-то было введено неправильно. Вам нужно будет вернуться через пробный баланс и T-счета, чтобы найти ошибку.

Теперь, когда баланс подготовлен, и начальный и конечный остатки денежных средств рассчитаны, можно подготовить отчет о движении денежных средств.

Бухгалтерский баланс

Теперь, когда вы можете ответить на вопрос, что такое баланс. Давайте посмотрим, как читать баланс. Инвесторы, кредиторы и внутреннее руководство используют баланс для оценки того, как компания растет, финансирует свою деятельность и передает ее владельцам. Один лист не расскажет вам так много о компании, но сравнительный отчет, который покажет тенденцию за два-три года, расскажет вам, как тратятся наличные деньги, выплачивается сумма долга и уровень инвестиций. каждый год.Это также покажет, финансирует ли компания свою деятельность за счет прибыли или долга.

,